連微策略也沒有彈藥抄底BTC了,你的DAT股票還好嗎?

- 核心观点:MicroStrategy融资能力减弱,BTC印钞机模式失灵。

- 关键要素:

- mNAV跌破1,股票融资受阻。

- 账面现金仅5430万美元,弹药不足。

- 股价跌幅远超BTC,跑输27%。

- 市场影响:DAT板块普遍承压,投资者信心受挫。

- 时效性标注:短期影响

原文作者:David,深潮TechFlow

過去一個月,BTC從$126,000 的歷史高點一路跌到$90,000 以下,25%的回檔讓市場陷入恐慌,恐懼指數已經來到個位數。

但那個男人,依然在買。

11月17日,Michael Saylor 照例在X上發了一則推:"Big Week"。

隨後公告顯示,MSTR 又買了8,178枚BTC,花了$8.356億,累計比特幣持股突破64.9萬枚。

不要慌,最大的多頭還在。但事實真的如此?

雖然Saylor 的評論區一片歡騰,但有人翻出了一個關鍵數據:

MSTR 的mNAV 已經要跌到1以下了。

mNAV,市場淨值倍數,是衡量MSTR 股價相對其BTC 資產溢價的關鍵指標。

簡單說,mNAV=2,意味著市場願意用$2去買價值$1的BTC資產;mNAV=1意味著溢價消失;mNAV<1,意味著折價交易。

這個指標,是Saylor 整個商業模式的命門。

作為對比,上一次BTC 跌25%是什麼時候?答案是今年3月。

當時川普宣布對多國加徵關稅,市場一片哀嚎,納斯達克單日暴跌3%,加密市場跟著遭殃。

BTC 從$105k一路跌到$78k,跌幅超25%。但那時MSTR,狀態完全不同。

mNAV 還維持在2左右,Saylor手裡握著一整套融資工具:可轉債、優先股、ATM發行... 隨時可以變出錢來抄底。

這次呢? mNAV 跌破1了。

這意味著發股票買幣這條路,逐漸走不通了。例如現在發1美金的股票,投資人可能只能買到價值0.97美金的BTC,這不像是抄底,這是倒貼。

而根據MSTR 的Q3 財報,公司的帳面現金只剩$54.3M。

換句話說,不是Saylor 不想大手筆抄底,而是真的可能買不動了。

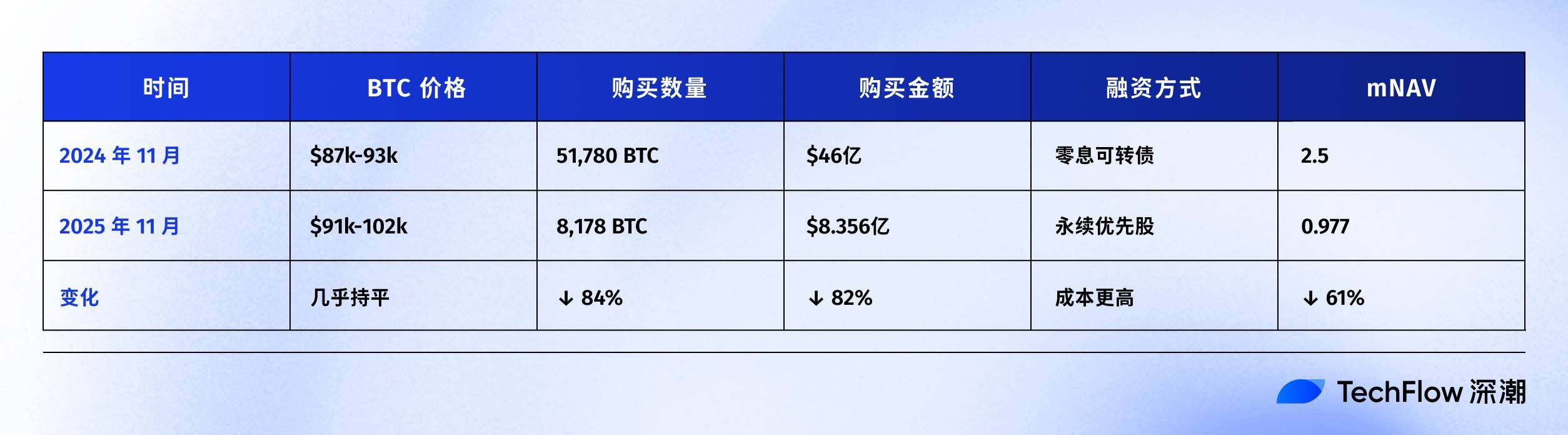

去年11月vs 今年11月

不信Saylor買不動了?不妨翻翻去年今日的帳本。

2024年11月,川普當選,BTC一路狂飆,從$75k衝到$96k。

Saylor在幹嘛?大手筆買幣。

錢從哪裡來?發債。一筆$30億的可轉債,2029年到期,關鍵是不用付利息。

一年後的今天,畫風突變。

除了價格變化,融資方式的改變也值得注意。

去年,Saylor找人借了30億買BTC ,不用付利息,2029年到期還錢就好。這相當於白借錢。

今年,Saylor只能賣一種特殊股票(永續優先股),每年要從MSTR公司的帳上拿出9-10%的錢,分給買這些股票的人。

條件變差,市場或許對MSTR失去信心了,不願意再白借錢給他。

但mNAV跌破1,真正的麻煩在於螺旋式的連鎖反應:

mNAV下降→ 融資能力變弱→ 只能發更多股票→ 股權被進一步稀釋→ 股價下跌→ mNAV繼續下降。

這個螺旋正在發生。

今年年初算的話,BTC只跌了4.75%,但MSTR股價已經跌了32.53%。

11月17日,MSTR 股價觸及52週低點$194.54,連跌6天。而從年內高點算,股價已經下跌49.19%。

MSTR 的股票相對BTC,已經跑輸27個百分點。市場也用腳投票,與其買MSTR,不如直接買BTC。

而且,在2025年的市場上,有越來越多的公司採用比特幣和其他代幣的儲備策略,MSTR不再是唯一選擇。

當競爭對手越來越多,加密市場越來越不景氣,投資人憑什麼要給MSTR 溢價?

微策略的整個模式的邏輯其實很清楚:透過不斷融資買BTC,用BTC的價值成長支撐股價,用股價的溢價繼續融資。

但當BTC 大跌,加上mNAV跌破1,這個循環就沒有以前那麼絲滑了。

11月,Saylor 仍在買,但彈藥已經明顯不足。

其他DAT 公司,日子也不好過

MSTR的困境不是孤例。

整個加密財庫(Digital Asset Treasury,DAT)板塊,11月都在遭重擊。

先看持有BTC的公司:

這些公司都是比特幣礦工+財庫模式,11月前兩週,BTC跌了約15%,但它們的股價跌幅都超過30%。

但更慘的,是那些持有山寨幣的公司。

持有ETH的公司:

這些公司把ETH當作財庫主要資產。 11月前兩週,ETH價格從$3,639跌至$3,120(-14.3%),但它們的股價跌幅達到17-20%。

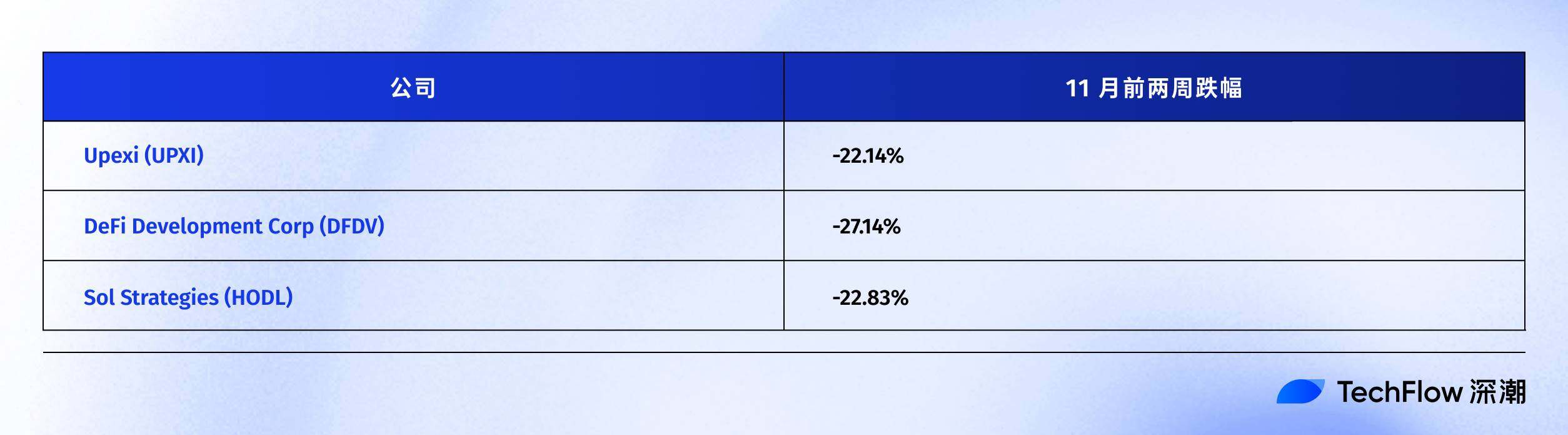

持有SOL的公司:

這裡面最魔幻的是DFDV,2025年初因SOL財庫策略,股價飆漲24,506%。但到了11月17日,從$187.99 的高點跌到$6.74 左右。

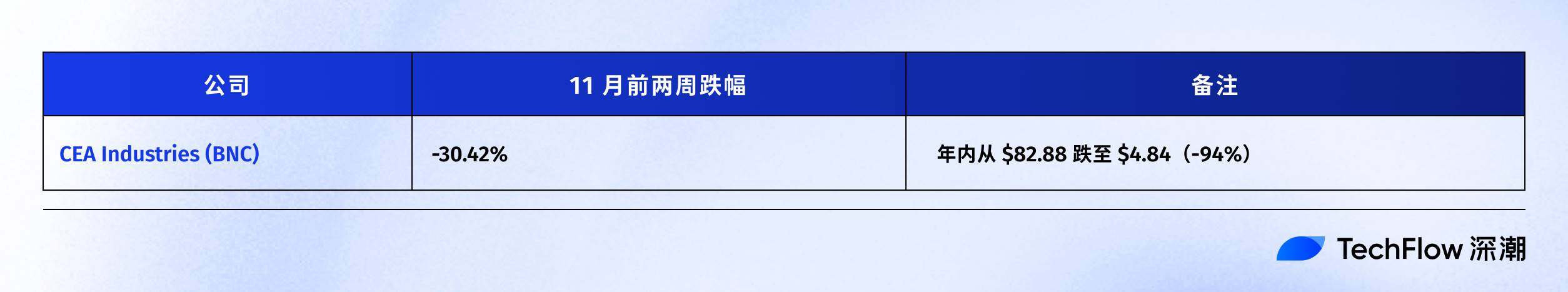

持有BNB的公司:

為什麼山寨幣財庫公司跌得更狠?

邏輯很簡單:

在這輪市場回檔中,BTC跌了25%,但ETH、SOL、BNB等山寨幣跌幅遠超過BTC。

當財庫資產本身波動較大,股價就會被放大進一步。而且,山寨幣財庫公司還面臨一個更大的問題:流動性風險。

BTC是深度最好的加密資產,即使持有數十萬枚BTC,MSTR也能透過OTC市場或交易所緩慢出售。

但ETH、SOL、BNB的流動性遠不如BTC。當市場恐懼時,數百萬枚ETH的拋售壓力會進一步壓垮價格,形成惡性循環。

11月的這場大跌,是一場全面壓力測試。

結果很明顯,無論持有BTC或山寨幣,DAT公司的股價跌幅都遠超其財庫資產。

而持有山寨幣的公司,面臨的衝擊更加嚴峻。

當印鈔機失靈

回到文章開頭的問題:連Saylor都買不動了,你的DAT股票還好嗎?

答案已經很清楚。

11月的市場,撕下了DAT股票最後一層遮羞布。根據SaylorTracker最新數據顯示,MSTR 的比特幣持股市值已跌破600億美元,其持有的649,870枚比特幣浮盈即將跌破100億美元關口。

當mNAV跌破1,MSTR的「BTC印鈔機」模式就逐漸失靈了。發股票買幣這條路不再絲滑,融資成本飆升,彈藥不足,是Saylor 必須面對的問題。

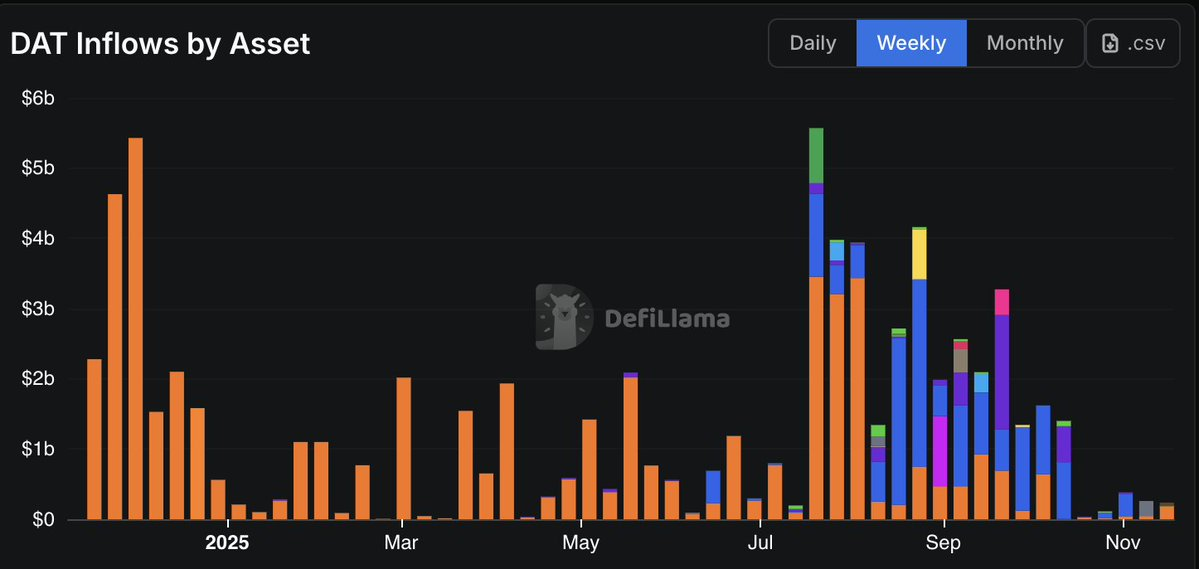

數據也在印證這一點,DAT 公司們的資金流入量已經出現降低趨勢,10月的資金流入量已經創下了2024年大選以來最低紀錄。

BTC礦工股普遍跌了30%,ETH 財庫公司跌了20%,SOL和BNB財庫公司的股價更是跌到懷疑人生。無論看好哪一家公司,股價跌幅都遠超財庫資產本身。

這裡面固然有當前階段美股市場投資者拋售,以期避險的大環境影響;但DAT 這個模式開場自帶的結構性問題,在逆風局裡逐漸變得更加棘手:

當加密市場回檔時,DAT股票的槓桿屬性會放大下跌。你以為買的是“有溢價的BTC敞口”,實際上是帶有槓桿的下跌加速器。

如果你手上還握著這些股票,或許該問問自己:

買它們,到底是為了加密敞口,還是為了那個已經不存在的溢價幻覺?