Animoca Brands研發:交易所的新時代,如何走向主流?

- 核心观点:交易所正演变为全景交易所与链上门户。

- 关键要素:

- 整合DEX代币交易功能。

- 上线代币化现实世界资产。

- 构建支付与收益金融服务。

- 市场影响:推动加密资产向主流大众普及。

- 时效性标注:中期影响

Animoca Brands 研究:交易所的新時代,如何走向主流?

交易所走向主流

中心化交易所(CEX)在加密產業的發展中發揮了關鍵作用。它們提供了交易與發現加密貨幣的核心基礎設施,是整個加密空間的基石。作為最早擁有清晰商業模式的參與者,CEX 迅速演變為龐大的機構,僱用數百上千的員工。它們擴展用戶規模的努力極大地推動了加密貨幣在大眾中的普及。

加密交易所的形態經歷了多個階段的演變。最初,它只是場外(OTC)交易的電子化升級。隨著Web3 專案和山寨幣的繁榮,交易所抓住了激增的交易需求,轉型為專業級平台。隨後又增加了借貸和對沖等功能,以滿足專業交易者的需求。

然而,CEX 的成長如今面臨挑戰與機會。一方面,原生加密人群已經接近飽和,導致近年來用戶獲取速度放緩。同時,去中心化交易的創新正在分流用戶,例如Meme 幣發行平台和類似Hyperliquid 這樣的高級DEX,它們提供了接近CEX 的體驗,但更透明。這迫使交易所必須整合自託管錢包與DEX 交易,以留住原生用戶。

另一方面,巨大的增量用戶機會正在湧現。美國新政府的親加密立場、美元貶值,以及地緣政治競爭推動的穩定幣採用,都在催生新一波大眾加密採用與鏈上交易。這意味著新用戶與可交易資產的雙重成長。交易所可憑藉24/7 交易、永續合約與全球接取等優勢,與傳統券商競爭,進而吸引主流用戶。

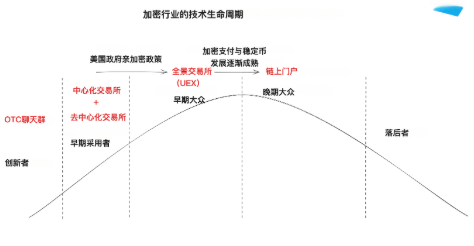

結合科技採用生命週期的理論,我們正從「早期使用者」(第二階段)過渡到「早期大眾市場」(第三階段)。過去五年,原生加密用戶與「Degens」驅動了交易所的成長。如今,早期大眾市場——那些只有在明確收益可見後才會採用創新的人群——將成為新的成長引擎。為了迎接這一轉變,交易所正在從中心化或去中心化交易所演變為全景交易所(UEX)。

我們可以進一步預測,在「後期大眾市場」的驅動下,成長的後半程將主要依賴交易所,它們將成為進入鏈上世界的主要門戶。主流用戶可能不需要複雜的交易功能,但他們需要支付、存款、收益等金融服務。憑藉現有的錢包與託管服務,以及強大的組織能力,交易所完全有條件成為鏈上服務的統一入口。

交易所的早期發展

在早期階段,加密相關活動主要由技術愛好者和礦工驅動。他們最早嘗試新工具,快速採用了交易、代幣銷售和支付用例。當時,論壇或OTC 聊天群組是主要的交易場所。 2010 年3 月上線的BitcoinMarket 是第一個定位加密資產的交易所,隨後Mt. Gox 崛起,在2013 年的巔峰時期處理了超過70% 的比特幣交易。

2013 年,比特幣價格開始上漲,媒體開始關注。人們對安全、便利的比特幣與法幣兌換需求增加。 OTC 雖然還能用,但速度慢且風險高。更多中心化交易所開始出現,提供訂單簿與託管服務,解放了用戶,使其無需自行處理交易細節。

2017 年ICO 爆發,新代幣大量湧現。交易者需要更好的工具來跟進。交易所因此成為首選場所,使用者開始嘗試更複雜的策略,如對沖與槓桿。為支持這些需求,交易所推出了永續合約與保證金交易。

到2020 年,美國利率下降,更多投資者開始關注加密。他們看到了機會,想要專業工具來管理資產。同時,DeFi 計畫與新敘事保持了高流動性,吸引了更多經驗豐富的投資者。

隨著散戶與早期採用者推動需求,專業做市商與交易公司也跟進。競爭加劇,交易所不得不進化支持更複雜的策略,增加結構化產品、理財收益等。用戶獲得的交易體驗逐漸接近傳統市場,擁有在快速發展的加密世界中所需的全套工具。

從早期採用者到大眾市場

成長放緩

在2020 和2021 年的激增之後,交易所的用戶成長進入放緩階段。早期採用者當時已經入場,把加密資產視為新的投資前沿,但這還不足以說服更廣泛的大眾。 FTX 和Luna 的崩潰在2022 年將行業推入“加密寒冬”,影響一直持續到2023 年底。在此期間,交易所用戶成長停滯。早期採用者基本上已加入,而早期大眾則保持觀望,等待更確鑿的收益再決定是否參與。

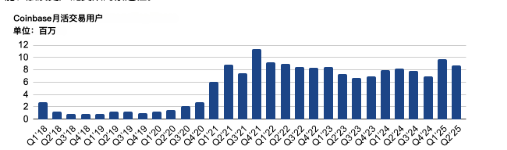

這種停滯在頭部平台上表現明顯。例如,Coinbase 的月活交易者自2021 年以來一直維持在800–900 萬之間。新代幣發行或敘事推動的成長幾乎消失。成長放緩凸顯了交易所需要擴展功能、觸及更廣泛受眾的迫切性。

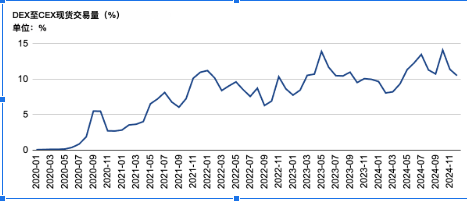

同時,DEX 代幣交易的興起,尤其是meme 幣發行平台的流行,吸引了更多風險偏好用戶離開中心化交易所,把更多流動性和用戶留在鏈上。以Pump.fun 為代表的meme 幣平台在2024 年成為焦點。鏈上Launchpad 不僅讓新代幣的創建極為容易,還逐漸把一切都與代幣掛鉤。像Zora 這樣的平台將每一條社群內容都代幣化,把社群流量直接轉換成代幣交易。

在這緩慢成長階段,領先的交易所專注於深耕已有用戶群,並透過鏈上與交易所內活動保持用戶黏著度。它們主要採取三大策略:搭建鏈上生態系統,推動自託管錢包,將DEX 代幣交易整合到錢包與交易所中。

公鏈與生態發展

多家交易所推出了自有公鍊和平台代幣。這些公鏈幫助交易所留住熟悉鏈上功能的加密原生用戶,而交易所本身則服務於更廣泛的大眾用戶。代幣則作為橋樑,連結鏈上生態與交易所用戶群。這個模式也讓交易所能把代幣發行活動與上所結合,支持更具創意的行銷與生態建設。

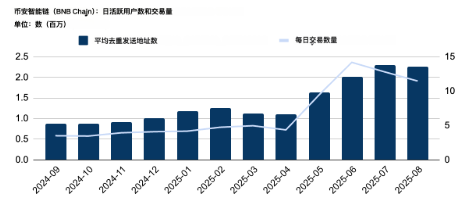

以BNB Chain 為例,它是幣安鏈上佈局的核心。 Binance Wallet 中的Meme Rush 頁面依托BNB Chain,讓用戶可以直接在鏈上Meme Launchpad Four.Meme 上交易新發行的meme 幣。

同時,BNB 代幣本身在連結交易所與鏈上兩端扮演核心角色。用戶既可以在Binance 的Launchpool 活動中質押BNB,也能透過Binance MPC 錢包參與PancakeSwap 上的新代幣發行。

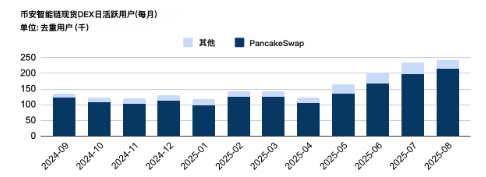

在過去一年裡,BNB Chain 的每月活躍用戶從100 萬翻倍至200 萬以上,每日交易量從100 萬躍升至1,000 萬,DEX 活躍度也從每日12 萬增加到超過20 萬。這些數據反映了隨著鏈上功能成熟,交易所的整合推動了更強的用戶採用與更深度的生態互動。

不僅如此,交易所還開始嘗試與社群平台結合。 Coinbase 的Base App 就是範例。 2025 年2 月5 日,它整合了Farcaster,用戶可以直接在App 內發佈並利用Farcaster 的社交關係網。這可能為Base App 帶來了百萬級的新用戶。隨後Zora 在應用程式中引入內容代幣化,讓創作者經濟更直接嵌入交易所生態。

去中心化錢包

隨著DEX 的發展,CEX 逐漸把鏈上產品推向中心,錢包與鏈生態成為關鍵入口。去中心化錢包作為通往Web3 的直接門戶,讓用戶可以管理資產,透過整合的「應用程式商店」探索dApps,並藉助代幣激勵逐步參與鏈上活動。

近年來,交易所打造的加密錢包往往能統一多鏈帳戶,讓資金轉帳與跨鏈兌換更順暢。它們不僅支援現貨與meme 幣交易,還整合了質押與DeFi 收益功能,讓資產高效運作。同時,任務式獎勵機制鼓勵用戶探索新功能並與生態更深互動。

OKX Wallet 是典型案例。它最初專注於多鏈資產管理,逐步擴展至150+ 區塊鏈,用戶不再需要多個錢包。安全性上,採用多方運算(MPC)提升了鏈上質押、代幣兌換、NFT 交易和DApp 使用的安全性,逐步形成完整的Web3 生態。

在交易與收益上,它支援現貨、質押與meme 幣市場,用戶可直接在錢包內操作。 OKX Wallet 也推出了DeFi Earn 產品。

為了提升黏性,OKX Wallet 引入任務激勵,如Crypto Quests 與互動交易挑戰,讓用戶透過完成任務獲得獎勵,從而深化使用。

整合DEX 交易

在2025 年第一、二季度,多家交易所上線了所內的鏈上交易功能。使用者可以直接透過CEX 的現貨帳戶交易鏈上資產,無需理解複雜的鏈上概念或支付gas 費。

這種設計對「degens」尤其有吸引力,因為它讓他們能在同一平台上接觸更廣泛的鏈上資產。已上線類似功能的交易所有:

Binance(資產由上幣團隊挑選)

OKX(資產由上幣團隊挑選)

Coinbase(支援Base 鏈上的所有鏈上資產)

Bitget(支援ETH, SOL, BSC, Base 鏈上的所有鏈上資產)

以Binance 為例,它將此功能命名為Binance Alpha,旨在讓使用者無需離開Binance,即可接觸潛力巨大的早期專案。為確保品質與成長性,Binance 的上幣團隊會精心挑選能在Alpha 上架的代幣。

此外,用戶在PancakeSwap 上使用Alpha 代幣進行交易或提供流動性,可以獲得積分。這些積分隨後決定用戶是否有資格參與Binance Alpha 新專案活動,形成了持續的激勵循環,促進用戶探索與參與新興代幣。這項策略帶動了Binance Wallet 的快速採用。

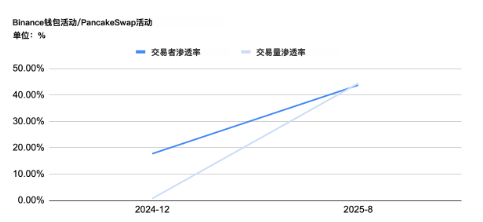

2024 年12 月,Binance Wallet 改版上線時,PancakeSwap 日均交易量約8 億美元,Binance Wallet 約500 萬美元。 PancakeSwap 日活交易者約4.8 萬,而Binance Wallet 僅8,500 人,滲透率分別為17%(交易者)與0.7%(交易量)。

到2025 年8 月,PancakeSwap 日均交易量增加至30 億美元,而Binance Wallet 已達到14 億美元。 PancakeSwap 日活交易者平均值為5.39 萬,Binance Wallet 為2.14 萬,滲透率雙雙超過40%。

同時,AI 輔助交易等功能也不斷引入,推動用戶成長。例如,Bitget 推出了GetAgent —— 一個AI 交易助理。用戶可以透過與AI對話分析代幣、取得交易訊號並建立策略,全部在同一App內完成。

儘管這些努力不斷帶來新成長,但真正的大規模用戶成長曲線(下一條S 曲線)仍有待解鎖。截至2025 年第二季度,全球僅有6.9% 的人口持有加密貨幣,而有15–30% 的人口參與股票交易。

新的發展方向

2025 年初,美國政府更迭,使其態度從「反加密」轉向「親加密」。美國證監會主席Paul Atkins 宣布了「加密計畫」(Project Crypto),推出了一系列親加密的監管政策。這項舉措與川普政府將美國打造為全球加密中心的目標一致。

政策變化不僅提升了原生加密用戶的信心,更重要的是,它讓傳統金融機構可以探索加密作為新的金融服務通道。越來越多的現實世界資產(RWA)開始上鍊,包括貨幣市場基金、私募信貸、黃金、股票,甚至未上市公司的股份。

對加密交易所而言,這些鏈上資產創造了與傳統券商競爭的機會,吸引那些熟悉股票但尚未進入加密的用戶。交易所在24/7 交易、無地理限制和永續合約方面已具備天然優勢。

代幣化的RWA 還能釋放低流動性的資產,例如私人公司股份,為投資者擴展了可近性。結合其他鏈上傳統資產(債務、股票、貨幣市場基金),加密交易所能夠提供優於傳統市場的交易體驗,並將這些資產帶給更廣泛的投資群體

相互滲透

2025 年,加密交易所推出更多面向傳統金融用戶的資產與功能,以降低主流用戶的進入門檻。在資產端,加密交易所上線了代幣化股票和RWA 支撐產品。例如:

Binance 與Bitget 推出了貨幣市場基金支持的代幣,分別是RWUSD 與BGUSD。

Bitget 也上線了股票代幣,並與Ondo Finance 合作,讓用戶無需傳統券商帳戶即可直接交易。

Ondo Finance 的代幣化股票市場已支持超過1.8 億美元的資產,鑄造與贖回量超過1.9 億美元。透過提供與傳統券商相當甚至更優的服務,加密交易所已佔據先機,提供全球可及性。

發揮鏈上交易優勢

與傳統金融平台相比,加密交易所主要透過兩種方式拓展了資產覆蓋的範圍:股票永續合約與私人公司股份的代幣化。

股票永續合約

在傳統股市中,交易受清算要求與槓桿限制約束。以美國為例,《Regulation T》規定保證金借貸上限為股票價格的50%,即約2倍槓桿。投資組合保證金帳戶可提供更高槓桿,有時可達6-7倍,但取決於風險狀況。傳統交易所的交易時段也有限制,例如納斯達克的交易時間為週一至週五上午9:30至下午4:00(美東時間)。儘管存在盤前盤後交易,但流動性不足且波動性較高。

加密交易所突破了這些限制,儘管可能處於法律和監管的灰色地帶。用戶可在加密交易所隨時交易股票永續合約,並獲得更高槓桿。例如,MyStonks 提供高達20倍槓桿的股票永續合約,Bitget 目前則支援最高25倍槓桿。這類設定為投資者提供了傳統市場無法比擬的全球化進入和靈活性。

私營公司股份

加密交易所的另一項創新是將私人公司股份代幣化,使散戶投資者也能參與其中。相較之下,傳統金融中的私募股權市場仍僅限於機構或合格投資者,進入門檻高且流動性有限。允許用戶交易私人公司股份代幣化版本的交易所,為這些資產引入了價格發現機制與二級市場流動性。例如,Robinhood 最近向散戶開放了對OpenAI 私募股權的投資管道。不過,此類產品因受制於法律與監管限制,尚難以廣泛普及。

傳統玩家的追趕

當原生加密交易所拓展到傳統資產時,傳統交易所與券商也在努力縮小與加密世界的差距。

Robinhood

Robinhood 是一家美國金融服務公司,以其免佣金股票交易平台聞名,主打簡單介面與低門檻投資。

基於這個思路,Robinhood 也擴展至加密市場,用戶可買賣與持有比特幣、以太幣、狗狗幣等主流加密資產。平台還配備了加密錢包,支援資產的收發與儲存。它也正在推出以太坊和Solana 的質押功能,讓用戶在應用程式內直接獲得收益。

Robinhood 進一步在歐洲擴展,提供超過200 種代幣化的美國股票與ETF。這些代幣支持24/5 交易,股息直接發放到應用中,並且不收取佣金或額外價差。

為支援代幣化與無縫交易,Robinhood 正在建立基於Arbitrum 技術堆疊的Robinhood Chain(二層區塊鏈)。代幣化股票最初會在Arbitrum 發行,未來計劃遷移至Robinhood Chain,從而為用戶提供更強的掌控力、更高的安全性,以及傳統金融與去中心化金融更一體化的體驗。

推出Robinhood Chain 也為平台帶來新的可能:吸引歐洲以外的流動性,將全球用戶與其代幣化資產連結。

PNC 銀行

2025 年7 月,PNC 銀行宣布與Coinbase 建立策略合作,以提升客戶的數位資產服務。透過Coinbase 的「加密即服務」(CaaS)平台,PNC 將為客戶提供安全、可擴展的加密交易與託管解決方案。這樣,PNC 客戶可以直接在銀行介面買賣並持有數位資產。同時,PNC 也將向Coinbase 提供部分銀行服務,體現了雙方共同打造更強健數位金融體系的承諾。

股票交易所

雖然加密市場早已24 小時運作,但部分股票交易所也開始跟進。 2025 年3 月,納斯達克宣布將在美國主機板引入24 小時交易,以滿足全球不斷增長的全天候美股需求。

下一個時代:全景交易所與鏈上世界的門戶

結合目前的發展趨勢,我們可以看到交易所的兩大演進方向:

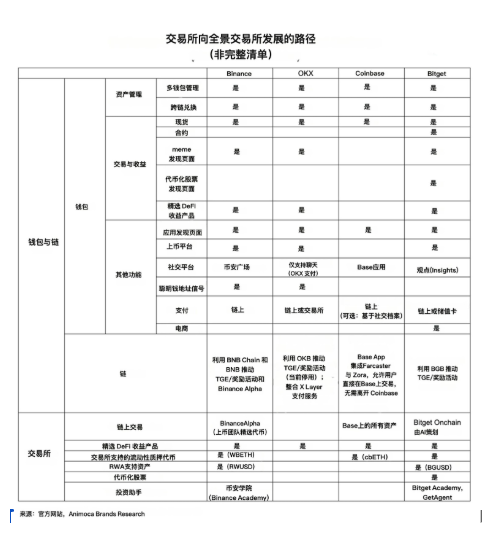

全景交易所(Universal Exchange, UEX)-面向所有人,交易所有資產的平台。既服務原生加密用戶,也吸引主流用戶,不受地域與時間限制。

鏈上世界的門戶(Gateway to On-chain World)-建構超級應用,透過支付等日常鏈上服務,把使用者與更廣泛的加密生態連結起來,並孵化活躍的鏈上應用生態。

全景交易所(UEX)

隨著CEX 希望同時服務原生加密用戶和主流用戶,它們正從單一交易平台擴展為完整生態。 Bitget 提出的「UEX」概念正體現了這一趨勢。

其中重要的一環是整合DEX 代幣。像是Binance Alpha、Bitget Onchain 等功能,讓用戶能在交易所內接觸原本僅限DEX 的代幣。

交易所也在擴展可交易的資產種類。例如Zora 把社群媒體貼文代幣化,使創作者經濟直接進入交易所介面。

同時,美國的親加密政策也加速了現實資產上鍊。貨幣市場支持的代幣、代幣化股票、甚至私人公司股份,都已能在Binance、Bitget、Robinhood 等平台交易。憑藉全球覆蓋與24/7 交易,交易所比傳統券商更具優勢。

所有這些都讓更多人有機會進入加密世界。透過結合DEX 代幣、新型資產和代幣化現實資產,交易所正打造一個能同時服務新手與舊用戶的統一平台。

鏈上世界的門戶

隨著親加密政策落地,穩定幣快速發展,境內外發行方紛紛入場。銀行透過發行穩定幣來保護流動性,市場平台則用它們來吸引資金與業務。交易所在其中扮演關鍵分銷角色,例如Coinbase 上的USDC,或各大平台上的USDT。

同時,交易所與錢包也在建構支付與轉帳基礎設施。例如:

OKX Pay - 基於X Layer 提供零gas 費用支付,且無需持有OKB;

Bitget Wallet PayFi - 支援越南、巴西等國家的二維碼支付網絡,用戶可直接使用穩定幣消費。

隨著這些系統逐漸成熟,穩定幣開始進入日常交易。但由於持有穩定幣無收益,用戶會尋求有息選擇,從而催生「加密銀行」的需求。 Binance、OKX、Bitget 都已將DeFi 收益與RWA 支撐資產整合進錢包,讓用戶在資金留存的同時還能賺取收益。

這與傳統金融路徑類似:支付寶先以支付吸引用戶,再疊加理財產品;平安先做保險,再延伸至綜合金融。加密交易所同樣在結合支付、存款與收益,部分定位為全景交易所,部分則發展為超級應用(如Coinbase Base App),融合支付、社交、MiniApp、代幣化內容(Zora、Farcaster)。

透過整合交易、支付與內容,交易所逐漸成為生態樞紐。專案可以直接接觸到用戶,代幣在應用程式內循環,AI 工具輔助交易決策——全面降低了門檻並加深了用戶參與。

總結

從當前趨勢來看,交易所向全景交易所發展的動力主要來自三方面:

CEX 與DEX 交易的融合;

Launchpad 驅動的「萬物代幣化」;

川普政府推動下的現實資產上鍊。

交易所轉型為UEX,不僅是為了捕捉鏈上創新,更是為了吸引處於「早期大眾」階段的主流用戶。

在全景交易所吸引早期大眾之後,「鏈上世界的門戶」將把「後期大眾」帶入加密。這些用戶並不需要複雜交易功能,但他們仍然重視支付、存款和收益等便利金融服務。

這兩條路徑共同定義了下一階段成長:從早期愛好者擴展至更廣泛人群,把交易所定位為鏈上生態的主要入口。

不過,儘管全景交易所與鏈上門戶的概念潛力巨大,但實現並非易事。主流採用仍依賴交易所的信任與可靠性建設。監管障礙增加了複雜性,不同司法轄區的執照要求各異,甚至可能禁止綜合金融服務,要求業務隔離。儘管存在這些挑戰,趨勢仍將推動交易所不斷朝著這一終極目標前進——即便不是所有交易所都能單獨實現。