原文作者:Aylo

原文編譯:Saoirse,Foresight News

不妨先思考一個問題:你覺得自己能精準賣在市場上最高點嗎?其實答案很明確── 幾乎沒人能做到,包括我,也不必強求。週期頂部的形成有個特點:它會在短期時間框架內快速出現,但在更高時間框架(HTFs)顯現之前,很難被準確識別。

那些專注於短期交易的日內交易者,或許能捕捉到一些訊號,可他們早已多次喊出「頂部已至」,次數多了,這些判斷自然也就沒了意義—— 畢竟他們本就不關注宏觀市場背景。

所以,關於市場週期,還需你自己觀察判斷,做出適合的財務決策。畢竟市場瞬息萬變,我的觀點也會隨新數據調整,僅供參考。

支持「四年周期頂部」的論據

模式識別論點:

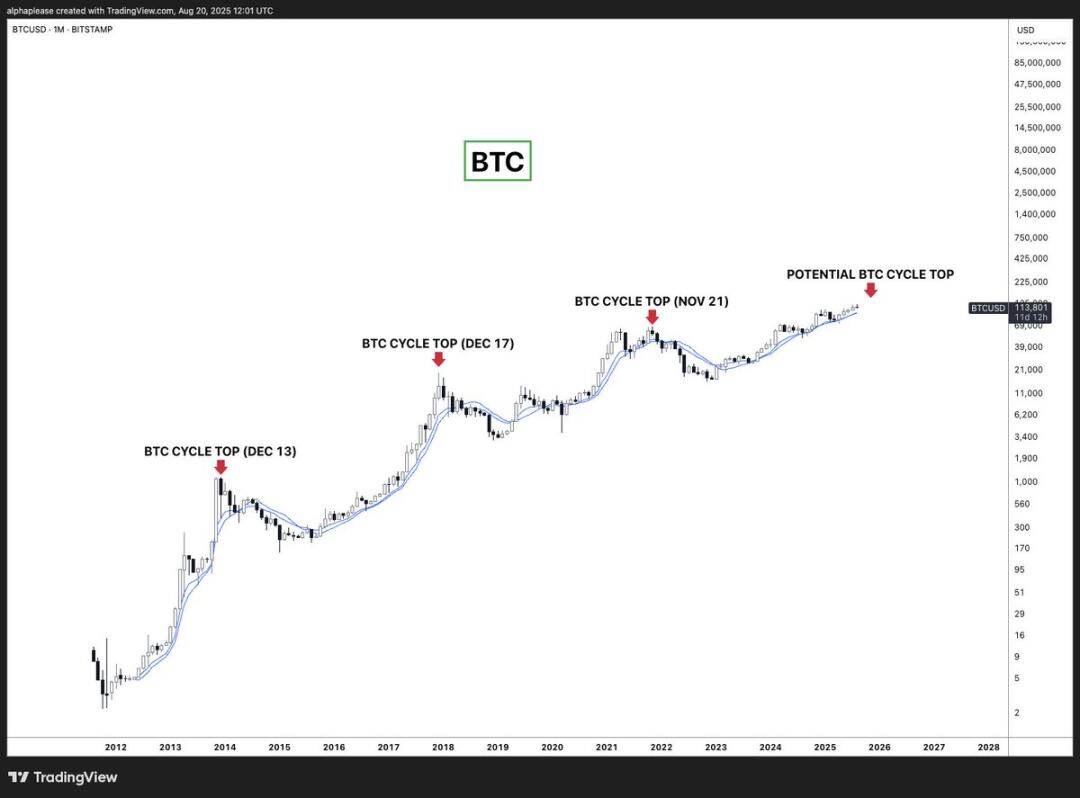

回顧歷史圖表,一個清晰的模式不容忽視:2013 年12 月、2017 年12 月、2021 年11 月(均出現週期頂部)。四年周期的一致性顯著,而市場模式在被基本面變化打破前,往往會持續存在。

該模式可能延續的原因:

- 心理根深蒂固:四年周期已深深植入加密貨幣市場參與者的認知中;

- 自我實現的預言:對週期的廣泛認知可能引發協同拋售壓力,再疊加系統中隱藏的槓桿(如DATs);

- 減半相關性:比特幣減半會引發供應衝擊,歷史上高峰通常出現在減半後12-18 個月(不過本輪週期中,這更像是一種市場敘事);

- 奧卡姆剃刀原理:最簡單的解釋往往最接近真相── 三次應驗的模式,何必複雜化?

我們顯然已不在本輪週期的初期—— 比特幣自底部以來已大幅上漲。依照這個模式,我們應該正接近峰值區間。

反對「四年周期頂部」的論點(2026 年周期延續論)

基本面轉變論點:

我提出一個簡單的問題:由機構主導的週期,真的會和前兩次由散戶主導的週期完全一致嗎?

我整體認同市場有週期性,所以不會空談「超級週期」,但我認為週期可能因其他因素被拉長或縮短。

本輪週期可能不同的原因:

1.機構與散戶的行為模式差異

- 現貨ETF 資金流動與傳統交易所流動形成了全新的流動性模式;

- 機構的系統性獲利了結更平穩,不像散戶那樣容易引發恐慌性拋售;

2、傳統指標可能失效

- 我們有許多週期分析工具(如NVT、MVRV 等),但其歷史資料範圍是基於散戶主導的市場;

- 機構的參與從根本上改變了「過度延伸」的定義;

- 以黃金計價時,比特幣當前價格甚至未超過上一輪週期的高點—— 遠非泡沫區間;

3.監管環境的徹底變革

- 本輪週期的監管環境截然不同,美國及SEC 對加密貨幣更為接納,形成了清晰的機構參與框架;

- 前幾輪週期的終點部分源自於監管衝擊(如2018 年對ICO 的打擊);

- 這種系統性、突發性終結週期的風險現已大幅降低;

4.宏觀與聯準會動態

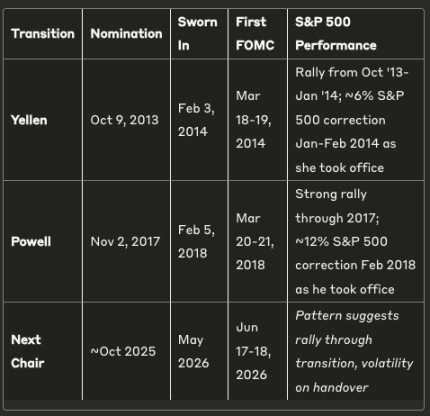

- 聯準會主席鮑威爾的任期將於2026 年5 月結束,川普可能在2025 年底宣布繼任者;

- 「影子聯準會主席」的動態削弱了目前政策的效力,同時若市場預期川普將提名鴿派主席,可能引發提前買進壓力;

- 新任聯準會主席的首次FOMC 會議定於2026 年6 月17-18 日— 可能成為市場催化劑

- 過渡期間可能維持「Goldilocks 環境」(經濟不冷不熱的理想狀態)

(註:「Goldilocks 環境」是金融市場中常用的表述,源自於童話故事《金髮女孩與三隻熊》中「不冷不熱、剛好」的概念。意思是過渡期間經濟和政策條件或維持在穩定狀態,為市場延續上漲提供支撐。)

聯準會主席換屆的歷史模式: 回顧過往換屆,可發現一個明顯規律:

兩次換屆均呈現相同序列- 提名消息引發市場上漲,且漲勢持續至換屆完成,但標普500 指數會在新任主席就職時精準回調。

耶倫接任時,標普500 在2014 年1-2 月下跌約6%;鮑威爾接任時,指數在2018 年2 月回檔約12%。這表明,川普在2025 年底宣布提名後,多頭市場可能延續至換屆結束,而2026 年5-6 月換屆前後大概率出現波動—— 可能與週期頂部時間點重合。

5.市場結構變化

- 對貨幣貶值的擔憂催生了新的需求驅動力,不再局限於風險偏好的切換;

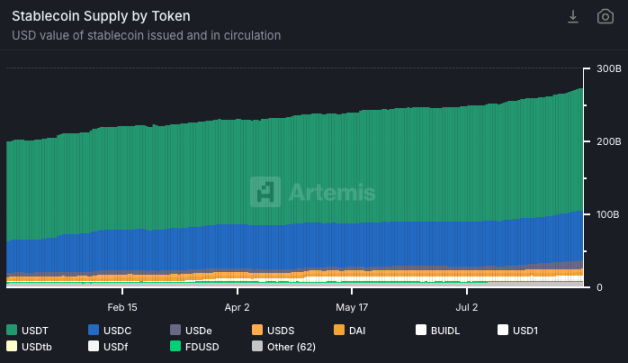

- 穩定幣市值可作為領先指標- 目前仍在成長(這是我們的「乾粉」指標);

- 比特幣的需求來源比前幾輪週期更多元化:ETF、DATs、退休基金等。

哪些因素可能導致週期提前終結、四年周期重演?

DAT 槓桿風險: 我認為最主要的看空因素是DAT 公司可能比預期更快平倉。大規模強制拋售可能壓垮買方,改變市場結構。不過,失去買入需求(mNAVs 跌至1)與成為引發「暴跌」的強制賣家,兩者之間存在差異。

儘管如此,失去主要DAT 的購買力顯然影響重大。許多人猜測這種情況已經發生——Strategy 和主要ETH DAT 公司的mNAVs 已大幅下跌。我並非對此視而不見,你也應密切注意。

宏觀風險: 通膨再次升溫是真正的宏觀風險,但目前尚無跡象。加密貨幣如今與宏觀經濟高度相關,而我們仍處於「Goldilocks 環境」。

週期頂部缺失的要素

尚未出現市場狂熱:

- 市場仍未擺脫「擔憂之牆」— 每次5% 的回檔都會引發週期頂部的猜測(已持續18 個月);

- 尚未出現持續的狂熱情緒,也沒有市場對後續上漲的共識;

- 沒有「暴漲後崩盤」的頂部特徵(雖非必需特徵)。

若今年稍晚加密貨幣大幅上漲、且漲幅顯著跑贏股市,這種「暴漲後崩盤」訊號可能意味著加密貨幣的頂部遠早於可能延續至2026 年的商業週期。

穩定幣領先指標

一個極具參考價值的指標:穩定幣市值成長。

在傳統金融中,M 2 貨幣供應量成長往往先於資產泡沫。在加密貨幣市場,穩定幣市值的作用類似—— 代表加密生態系統內可用的「美元」總量。

主要周期頂部往往與3-6 個月前穩定幣供應停滯同時出現。只要穩定幣供應持續大幅成長,市場可能仍有上漲動力。

我的當前觀點

坦誠地說,基於目前的觀察,我認為2026 年前不會出現主要周期頂部(這一觀點可能隨時因新情況而改變)。

四年周期的歷史資料點有限(僅三次),而機構參與是市場結構的根本性變化。光是聯準會主席換屆這一動態,就可能將「Goldilocks 環境」延續至2025 年—— 這一點尤其重要,尤其是在加密貨幣與宏觀經濟相關性空前緊密的當下。

在本輪週期中,加密貨幣市場參與者對四年週期的認知也更深,這讓我覺得結果可能略有不同。大眾的判斷何時完全正確過?

難道所有人都會依照四年周期模式拋售,然後全身而退嗎?

不過,我也承認四年周期模式的一致性顯著,市場模式在被打破前往往持續。大眾對週期的認知,也可能成為使其終結的自我實現預言。

隨著比特幣市值佔比下降,對於那些漲勢過度的山寨幣,我會繼續逐步獲利了結;但我會持有比特幣,因為相信它會在2026 年創下新高。要注意的是,無論整體市場週期如何,你持有的山寨幣隨時可能觸頂。

最終思考

四年周期模式是支持2025 年出現頂部的最有力論據—— 它三次應驗,而簡單性往往勝出。但機構主導的市場結構變化、聯準會換屆動態,以及缺失的狂熱訊號,都暗示本輪週期可能延續至2026 年。

未來幾個月情況可能劇變,因此不必過於固執己見。

無論如何,要接受自己無法精準賣在最高點,並制定係統性退出策略。

合適的部位是能讓你安睡的部位。若已獲利豐厚,「賣得太早」也完全沒問題。

- 核心观点:比特币四年周期或被打破,顶部或延至2026年。

- 关键要素:

- 机构参与改变市场结构与流动性。

- 美联储主席换届或延长牛市周期。

- 稳定币持续增长预示上涨动力仍存。

- 市场影响:或延长牛市,推迟见顶时间。

- 时效性标注:中期影响。