股票代幣化深度研報:開啟多頭第二成長曲線

一、引言與背景

在過去的一年中,現實世界資產(RWA)的代幣化概念逐步從金融科技的邊緣敘事,走向了加密市場的主流視野。無論是穩定幣在支付與清算領域的廣泛應用,或是鏈上國債、票據類產品的快速成長,都使得「傳統資產上鍊」從理想化願景轉變為現實實驗。而在這股趨勢中,被稱為「美股上鍊」的股票代幣化(Tokenized Stocks)成為最具爭議、最具潛力的賽道之一。它所承載的,不僅是對傳統證券市場流動性與交易時效性的改造企圖,更關乎監管邊界的挑戰與跨市場套利空間的開啟。對加密產業而言,這可能是一場將萬億美元等級資產池引入鏈上世界的跨世代躍遷;對傳統金融而言,這更像是一次「未獲許可」的技術突圍,既帶來效率革命,也埋下治理衝突。

二、市場現狀& 關鍵路徑

儘管「代幣化」已成為加密產業最重要的中長期敘事之一,但真正落地到「股票」這一具體資產類別時,其進展依舊緩慢、路徑分化顯著。與國債、短期票據、黃金等標準化資產不同,股票的代幣化涉及更複雜的法律歸屬問題、交易時效、投票權設計以及股息分配機制,這也導致目前市場中出現的幾種產品,在合規路徑、金融結構、鏈上實現方式上呈現出明顯分野。

在這一領域較早取得成果的項目是Backed Finance。這家總部位於瑞士的金融科技公司透過與受監管的證券託管機構合作,推出了若干以現實股票和ETF 為底層的ERC-20 代幣,嘗試建立「鏈上證券的中間橋樑」。以其較知名的產品wbCOIN 為例,該代幣聲稱與Coinbase 在納斯達克的真實股票1: 1 掛鉤,並由託管方Alpaca Securities 和InCore Bank 承諾可贖回真實股票,理論上具備「申購—持有—贖回」的閉環邏輯。 Backed 也推出了標的為NVIDIA(BNVDA)、Tesla(BTESLA)、S&P 500 ETF(BSPY)等多個代幣,以Base 和Polygon 等鏈作為流通載體,為投資者提供鏈上交易入口。然而理想與現實之間仍有距離。截至2025 年3 月,Backed 所推出的多個股票代幣產品的TVL 總和尚未超過1,000 萬美元,wbCOIN 的每日平均交易量甚至低於4,000 美元,多數時段的成交記錄趨近於零。造成這種情況的原因並非單一,既有早期用戶對於贖回機制的不確定性疑慮,也有DeFi 生態未能充分對接這些代幣的現實困境,甚至還有部分鏈上做市商對該類資產“不具備長期流動性預期”的判斷。這意味著,即使產品機制上已經做到了資產映射的清晰與託管鏈條的完備,缺乏交易深度、使用場景和用戶認知,依然可能使得代幣化美股陷入「合規但冷清」的窘境。

與Backed 相比,Robinhood 的代幣化路徑則顯得更為保守但係統性更強。作為在加密業務上長期謹慎佈局的平台,Robinhood 選擇了在歐盟區推出受監管的股票衍生品代幣,這些代幣本質上並非映射真實股票,而是以歐盟MFT(Multilateral Trading Facility)牌照為依託的價格跟踪衍生工具。背後的邏輯更接近傳統CFD(差價合約),交易者並不真正持有標的股票,而是持有對標價格波動的權利義務。這種設計雖然犧牲了「 1: 1 錨定現實股票」的鏈上純粹性,卻大幅降低了監管衝突與託管複雜度,從而實現了「非證券但可交易」的折中方案。 Robinhood 提供完整的UI 支援、資產分割、股息分發、槓桿設定等服務,並透過自身的託管帳戶體系來保障用戶權益;更重要的是,其未來計劃推出的Layer‑ 2 網路(暫命名為Robinhood Chain),也意味著Robinhood 正在以「應用鏈」方式將代幣化股票嵌入其原始錢包與加密交易平台之中。這種由上而下建構的閉環生態可能更適合新用戶入門,但也限制了資產流通的開放性,且目前交易時間依舊受限於歐洲金融市場的開市時段,鏈上原生性仍然不足。

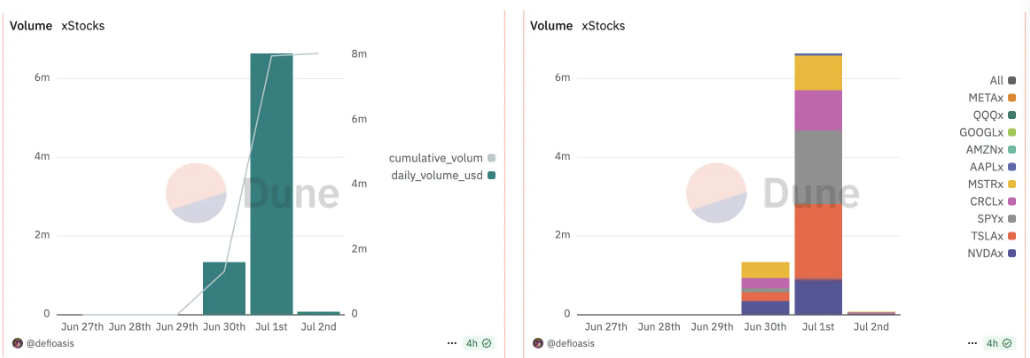

相較之下,Kraken 與其合作方推出的xStocks 生態系統提供了另一種路徑想像。該方案以Solana 鏈為基礎,由Backed 提供底層資產代幣,透過結構化合規方式繞開美國監管,將產品面向全球非美市場開放。 xStocks 最大的特色在於其交易屬性的「DeFi 化」:所有代幣可24/7 全天候交易,具備T+ 0 結算、鏈上互換、與穩定幣做市等功能,理論上能夠整合入現有DeFi 工具鍊如借貸、永續合約、跨鏈流動性橋接等。該體係也嘗試透過鏈上流動性池的方式聚集交易深度,並與Orca、Jupiter 等Solana 原生DEX 建立初步連結。這種鏈上原生、全球分發、可組合的屬性無疑代表了代幣化股票的“終極願景”,即不僅僅做成價格映射產品,而是構建一個真正融合傳統金融資產與加密基礎設施的交叉市場。然而,xStocks 目前的最大難題仍在於用戶覆蓋範圍受限、真實申購/贖回仍需KYC 審核,以及其託管路徑是否具備跨國法律效力尚無定論。此外,雖然其交易體驗與機制已達「加密原生」標準,但實際使用者規模與鏈上流動性仍未形成規模效應,距離主流採用仍有較長路要走。

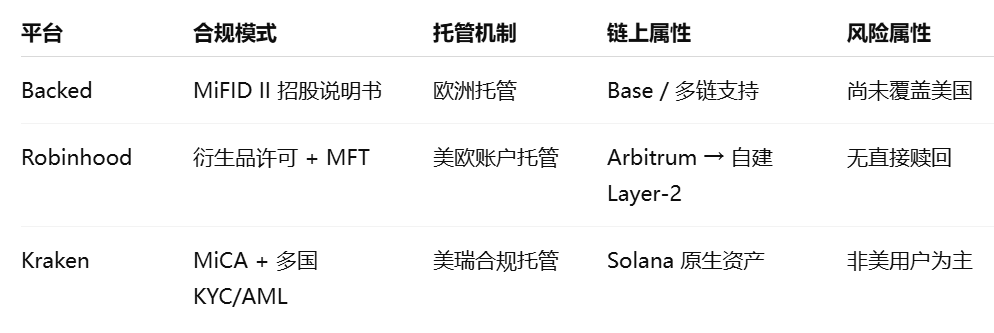

從這三者的佈局差異可以看出,當前股票代幣化並無統一標準,而是各自根據自身優勢、監管所處環境、生態資源來設計路徑。在這其中,Robinhood 強調的是“受監管的傳統交易體驗加上加密包裝”,Backed 強調的是“映射真實資產的鏈上工具合約”,而 Kraken 則更傾向於“構建加密原生流動性市場”。三者的不同路徑不僅展現了這個賽道的多元性,也揭示了一個尚未成熟市場的典型特徵:在合規性、資產映射與用戶需求三者之間,誰也無法做到全面覆蓋,最終仍需透過時間檢驗與市場反饋來淘汰和篩選。

可以說,代幣化股票目前仍處於非常早期的實驗階段,雖然具備理論閉環,但其鏈上活躍度和金融效率仍遠低於預期。其未來的發展關鍵,不僅取決於產品本身的設計是否完善,更取決於三大要素是否能夠匯聚:一是是否能夠獲得更多真實流動性參與者進入其交易池,形成價格發現機制;二是是否能融入更豐富的DeFi 應用,從而增強代幣化股票的使用場景;三是監管是否逐步明確紅線邊界,使平台有信心擴大服務範圍,尤其是美國用戶。在這些路徑未完成整合前,代幣化股票更像是潛能龐大的金融實驗,而非現階段就能兌現牛市預期的成長引擎。

三、合規機制及落地能力

在所有關於代幣化股票的討論中,監管始終是懸在頭頂的達摩克利斯之劍。股票作為受監管最嚴密的金融資產之一,其發行、交易、託管、清算等各個環節都受到所在司法轄區法律的嚴格約束。在傳統金融中,證券必須透過註冊或取得豁免才能合法銷售,交易場所也需取得交易所或ATS(另類交易系統)等相關執照。將這些證券以「鏈上資產」的方式重構,意味著不僅要解決技術映射的問題,還必須對接清晰可執行的合規路徑。否則,即使產品設計再優秀,也很難突破使用範圍受限、無法針對合格投資者推廣、甚至可能觸及非法證券發行的法律風險。在這一方面,不同項目的選擇與差異特別鮮明,也正好決定了它們未來能否真正走向規模化落地。

以Backed Finance 為例,其在合規路徑上採取了最接近「傳統證券發行邏輯」的做法。 Backed 所發行的股票代幣本質上屬於瑞士監管機構承認的受限證券(Restricted Securities),這意味著代幣的購買者必須完成KYC/AML 審核,並承諾不向美國投資者銷售,同時在二級市場流通也會受到「僅限合格投資者」的限制。這種方式雖然在合規上相對穩健,避免了觸碰美國SEC 的紅線,但也帶來了流通受限的問題,無法實現代幣在公鏈上自由交易的願景。更現實的挑戰在於,這種「受限證券」模式要求每一筆轉移都必須經過合規校驗,極大削弱了其與DeFi 系統的可組合性。也就是說,即使Backed 已經成功與InCore Bank 和Alpaca Securities 建立了代幣與真實股票的託管映射關係,它所構建的仍然是一個「監管沙箱內」的封閉生態,難以在開放金融場景中實現高頻交易、抵押、槓桿等應用。

Robinhood 所採用的路徑則是一種更巧妙的合規包裝。其代幣化股票產品並非直接映射真實股票,而是依托歐盟MiFID II 監管框架構建的“證券衍生品”,在技術上類似於差價合約(CFD),並由其旗下受監管子公司提供報價、託管與清算支持。這種設計使得Robinhood 避免了直接持有股票的法律責任,同時也規避了對等交易與實物交割的問題,從而得以在不具備證券牌照的情況下提供相關產品交易。這條路徑的優點在於其合規確定性較高,能夠快速上線多個標的股票代幣,並依託自身現有用戶體系進行推廣;但其代價則是資產本身缺乏可編程性和開放性,無法真正嵌入鏈上的原生金融協議中。更進一步來看,這種「平台託管+ 衍生追蹤」的模式本質仍屬於CeFi(中心化金融)範疇,其資產的發行與清算幾乎完全依賴Robinhood 體系內部實現,用戶對於底層資產的信任依然建立在對平台的信任之上,而非鏈上自治的託管與驗證機制。

而在Kraken 與xStocks 的案例中,我們則看到了更激進、原教旨主義式的合規處理方式。 xStocks 背後的代幣化機制由Backed 提供技術支持,但其在流通與使用上走了一條「鏈上自治+ 全球非美用戶接入」的灰色合規路徑。具體來說,該模式利用瑞士法律中的「受限證券+ 非公開發行」豁免條款,允許Kraken 將其代幣化產品面向全球非美國市場開放交易,並透過鏈上合約限制美國IP 的存取權限。這種方式既避開了SEC 與FINRA 對證券發行和交易所監管的直接審查,同時也保留了代幣在鏈上自由流通的特性,使其能夠接入DeFi 的借貸協議、AMM 做市、跨鏈橋等模組,形成相對完整的金融閉環。然而,該路徑的風險在於其極度依賴對“非美國用戶身份”的技術性隔離,一旦出現大規模用戶繞過限制的情況,可能仍會被視為“向美國投資者提供非法證券”,從而觸發執法風險。更何況,美國監管機構對於「事實上的市場參與」認定往往不限於技術屏障的設置,而是依據行為後果與投資者實際國籍,這也意味著即便Kraken 盡力規避,其仍可能遭遇監管抽查甚至制裁的潛在威脅。

更宏觀地來看,目前無論是Backed、Robinhood 或Kraken,其代幣化股票方案都沒有實現真正意義上的全球合規覆蓋,而更多是一種「區域套利+法律縫隙內操作」的策略。這種狀況的根本原因在於全球各國對證券性質的界定有顯著差異。以美國為例,SEC 仍將「任何基於現實股權價值錨定的代幣」視為證券,其發行必須滿足Howey Test 或透過Reg A / Reg D 等合規豁免。而歐盟則相對寬鬆,允許部分基於衍生性結構的代幣存在於MTF 或DLT Pilot Regime 管轄下進行交易;至於瑞士、列支敦士登等國家,更是以沙盒監管和雙重登記制度吸引專案方進行試點發行。這種監管碎片化造成了極大的製度套利空間,也讓代幣化股票的落地呈現出「區域合規、全球灰區」的局面。

在這種複雜背景下,未來股票代幣化真正能夠實現規模化落地,必然依賴三方面的突破。首先是監管認知的統一與豁免通道的建立,需要像歐盟MiCA、英國FCA 沙盒、香港VASP 等製度一樣,為代幣化證券設計出一套合法、可複製的合規模板;其次是鏈上基礎設施對合規模塊的原生支持,包括KYC 模組、白名單轉賬、鏈上審計以真正嵌入等工具的標準化,以使合規證券能夠真正嵌入DeFi體系,而非成為流動性孤島;第三則是機構參與者的入場,尤其是託管銀行、審計所、券商等金融中介的協同配合,從而解決資產真實性與贖回機制可信度的問題。

可以說,合規機制並不是股票代幣化的附屬問題,而是其成敗的關鍵變數。無論專案多麼去中心化,其根基仍建立在「現實資產是否可信映射」的邏輯之上;而這背後的核心問題,始終是法律框架能否接納新範式的存在。正因如此,我們在研究代幣化股票時,不能只關注機制創新與技術架構,更應理解制度演進的邊界與妥協,在監管現實與鏈上理想之間,找到一條能走得通的中間路徑。

四、市場分析與未來展望

全球RWA(現實世界資產)上鍊總量約178 億美元,股票類資產僅1,543 萬美元,僅佔總規模0.09% 。不過代幣化股票半年成長超3 倍, 2024 年7 月至2025 年3 月,從5,000 萬美元漲至~ 1.5 億美元。

當我們重新審視代幣化股票這條賽道的實際表現時,不難發現它既擁有極強的概念吸引力,也面臨極其複雜的現實落地門檻。從理論邏輯上看,股票代幣化具有明顯的結構性優勢:一方面,它將最有價值與認知基礎的現實資產映射到鏈上,為加密生態帶來了真實世界的信用錨;另一方面,它透過智慧合約實現交易自動化、結算即時化,顛覆了傳統證券市場依賴中心化清算所與T+ 2 週期的邏輯,釋放了極高根本的系統效率。然而,在實際操作中,這些優勢尚未轉化為規模性adoption,反而長期處於「機製成立、場景缺失、流動性乾涸」的尷尬狀態。這也迫使我們進一步思考:什麼才是股票代幣化真正的成長引擎?其在未來市場中是否可能像穩定幣或鏈上債券一樣成為加密金融的核心資產類別?

從結構上看,股票代幣化的第一性價值在於“連接現實市場與鏈上市場”,但真正的增量需求卻必須來自三類用戶群體:一是希望繞過傳統金融機構、以更低門檻參與全球股市的散戶;二是尋求資產流動、規避資本管製或時區限制的高淨值個人與灰色資金;這三類人群共同塑造了代幣化股票的“潛在市場”,但目前沒有一類真正大規模入場。散戶往往缺乏鏈上操作經驗,且對「是否可贖回為現實股票」這一機制缺乏信心;高淨值用戶尚未確認該類資產是否具備足夠隱私保護與避險屬性;而DeFi 協議則更傾向於圍繞高頻交易、穩定幣、衍生品構建結構性產品,對於缺乏波動性與流動性的股票類資產興趣有限。這意味著,股票代幣化目前面臨的是「金融資產想上鍊,但鏈上用戶尚未準備好接納」的典型市場錯置問題。

即便如此,未來的轉捩點仍可能隨著幾個關鍵趨勢逐漸浮現。首先,穩定幣的崛起為代幣化股票的交易與結算提供了堅實的貨幣基礎。當USDC、USDT、PYUSD 等穩定幣成為鏈上流動性的“數位美元”,股票代幣也自然獲得了一個通用的交易對手資產。這使得用戶可以在不接入銀行體系的前提下進行美股相關交易,降低了進入門檻與資本切換成本,尤其對發展中國家的用戶而言尤其重要。其次,DeFi 協議的成熟逐漸建立起對「鏈上傳統資產」的組合能力,隨著代幣化國債、代幣化貨幣基金等資產的出現,市場對「鏈上非加密原生資產」的接受程度已顯著上升,股票無疑是下一個有望接入的標準資產類型。若未來能形成一個包含「股票+ 債券+ 穩定幣」的鏈上投資組合工具,將對機構用戶具有極高吸引力,甚至可能演化出類似傳統券商的「鏈上ETF / index fund」。

另一個不可忽視的變數是L2 與應用鏈生態的爆發。隨著Arbitrum、Base、Scroll、ZKSync 等以太坊二層網路的用戶基礎擴大,以及Solana、Sei、Sui 等高效能鏈的金融原生性增強,股票代幣的「鏈上居所」不再受限於孤立的資產發行平台,而可以直接部署在具備深度流動性與開發者基礎的鏈上。例如,如果Robinhood 的Robinhood Chain 成功嵌入其億級用戶的交易數據與資金流,再加上鏈上錢包的合規開設與KYC 託管工具的融合,理論上可以在一個閉環生態中構建「中心化用戶體驗+ 鏈上資產架構」的混合金融模型,從而推動股票代幣的實際使用頻率與金融組合複雜度。而Solana 生態中如xStocks 這類項目,也可能因其高頻交易能力和低手續費優勢,在面向套利、永續合約、分段定投等場景時產生結構性優勢。

同時,從宏觀金融週期的角度來看,股票代幣化的出現恰逢全球資本市場與加密市場開始進一步融合的關鍵階段。隨著ETF 化比特幣的通過、RWA 逐漸成為傳統機構的鏈上佈局重點,加密世界正在從「孤島經濟」轉向「全球資產相容系統」。在這個背景下,股票無疑是最具象徵意義的連結點。尤其是當投資人開始尋求更靈活、更有效率、 24/7 的跨國配置工具時,以代幣形式存在的「美股」很可能成為資本全球流動的核心跳板。這也解釋了為什麼像Franklin Templeton、BlackRock 等傳統資管巨頭都在研究證券型代幣、鏈上投資基金等新結構,其目的正是為下一階段的市場結構變化提前鋪路。

當然,短期內股票代幣化依舊無法擺脫幾個現實性限制。流動性依然稀缺,使用者教育成本較高,合規路徑充滿不確定性,資產映射機制仍有較高的信任成本。更重要的是,尚未形成一個「先發優勢明確」的龍頭項目,缺乏像USDC、WBTC、sDAI 那樣成為協議組件的標準型資產。這使得目前市場仍處於探索期,每個專案都在嘗試以不同方式攻克合規與可用性兩大難題,但距離標準化、規模化尚需時間與耐心。

然而,正因如此,股票代幣化可能正處於一個「被嚴重低估的早期起點」。它不像穩定幣那樣直接承擔貨幣功能,也不像ETH、BTC 具備原生網路效應,但其所代表的「鏈上映射現實世界」的能力,正在成為連接兩大系統的關鍵拼圖。未來真正具有爆發潛力的項目,很可能不是某種新資產,而是一個能夠整合資產託管、交易撮合、KYC 審核、鏈上組合和鏈下清算的“合規集成平台”,其目標不是徹底取代傳統券商,而是成為全球金融系統的“Web3 兼容層”。當這樣的平台具備了足夠的用戶量與基礎設施支持,股票代幣化就不僅僅是一個敘事,而將成為鏈上資本市場的核心組成部分。

五、結論與建議

回望股票代幣化的發展脈絡,我們可以明確地看到一個典型的「技術先行、合規滯後、市場等待」的週期性現象。這項技術並不是新近發明,也不是難以理解的金融工程問題,其背後的機制邏輯——透過鏈上資產映射真實股票,使其獲得全球、 7 × 24 小時的交易與組合能力——在技術與金融兩個維度均具備充分論證。但現實的問題並不在於機製本身是否可行,而是這種機制如何在現實世界複雜的監管情境、金融基礎設施和市場慣性中找到一條能夠生根發芽、穩定擴張的可行路徑。換句話說,股票代幣化之所以至今未能形成爆發式增長,並不是它不夠“好”,而是還不夠“成熟”,還不夠“可用”,還沒有真正踩中一個政策窗口期與金融需求交彙的戰略節點。

但這種局面正在悄悄發生變化。一方面,傳統資本市場對區塊鏈的接受度快速提升,從黑石的鏈上基金,到摩根大通的鏈上結算網絡,再到貝萊德主導的以太坊鏈上RWA 基礎設施,無一不在釋放一個強烈信號:現實世界資產正逐步鏈上化,未來的金融基礎設施將不再是「傳統與加密」的二元對立,而是融合式的中間地帶。在這種大趨勢中,股票作為最成熟的現實資產之一,其鏈上映射價值天然顯著。另一方面,加密原生生態本身也正在從純投機走向結構性建設階段,從穩定幣、借貸協議到鏈上國債、ETF 的嘗試,用戶開始對資產的「穩定性、流動性、合規性」提出更高要求,股票這一資產類別恰好能夠在其中發揮承上啟下的角色——既代表了現實世界的信用基石,又代表代幣化

因此,股票代幣化並非只是一個“有趣的敘事”,而是一個具備真實需求基礎、政策博弈空間與技術實現路徑的中長期機會賽道。對於行業從業者而言,這裡有幾個明確的建議方向。

首先,專案方在切入股票代幣化領域時,必須將「合規路徑設計」作為第一優先級,而不是技術創新或使用者體驗最佳化。真正有機會做大做強的項目,將是那些能在瑞士、歐盟、阿聯酋、香港等友好司法轄區內,建構合法合規發行結構與鏈上交易機制的平台。技術只是前提,制度才是邊界,合規就是成長的護城河。

其次,資產代幣化的本質是“基礎設施層級的資產發行”,這意味著其價值不取決於某一隻股票是否熱門,而是取決於整個系統是否能夠對接更多的鏈上協議,成為標準資產組件。因此,代幣化股票項目必須積極與各類DeFi 協議對接,推動「rTSLA 抵押貸款」、「aAAPL 永續合約」、「SPY ETF token 再質押」這類組合性產品落地,否則即使有合規、有託管,也只能淪為低頻交易場景中的「概念性工具」。

再次,使用者教育與產品包裝同樣關鍵。鏈上股票交易不能繼續維持目前這種「專業玩家才能理解」的高門檻形態,而應主動向Robinhood、eToro、Interactive Brokers 等平台學習,引入熟悉的UI 語言、簡化的交易流程以及可視化收益結構,最大程度降低用戶使用門檻,真正將傳統投資者帶入加密世界。對於一般用戶而言,能夠用鏈上錢包買一手AAPL 的邏輯,遠比了解其背後採用的託管結構是否基於CSD 更具吸引力。

最後,政策參與與監管對話必須前置,尤其在香港、阿布達比、倫敦等積極推動RWA 政策創新的地區,應推動形成產業自律組織、技術標準模板與試點監管沙盒。股票代幣化最終是否成功,關鍵不在於能否建立更複雜的資產包裝結構,而在於是否能讓政策制定者相信這是一個“可控的、增量的、有益的金融創新”,而不是又一次對現有金融秩序的衝擊和挑戰。

結語地說,股票代幣化是一個充滿張力的命題。它連結最古老的金融資產與最新的技術範式,代表著一種「資本流動自由化」與「金融基礎設施重構」的集體訴求。短期內,它仍將是一場監管、認知、信任的耐力戰;但長期看,它可能會成為鏈上金融發展進程中,繼穩定幣與鏈上國債之後的「第三支柱」。這不是炒作熱點,而是一個深水區,是少數真正值得3 – 5 年周期長期參與和投入的方向。如果下一輪牛市的基礎邏輯是“鏈上現實經濟”,那麼股票上鍊,極可能就是那個最具象、最具價值支撐、也最具監管爭議的關鍵突破口。

而對於投資人& 機構我們建議做以下短期、中期、和長期三個面向的考慮

短期:聚焦產品上線、TVL、做市機制、鏈上交易資料、監管動態(如MiCA、SEC 指引)。

中期:評估平台是否加入永續合約、槓桿機制、DeFi 支持,以及資金成本、流動性效率等鏈上指標。

長期:關注美國用戶是否開放交易權限,T+ 0 實現與合規機制融合的路徑,以及鏈上資金與山寨幣、新資產之間的資本再分配趨勢。

總之,美股代幣化是加密市場結構變革的“重要實驗”,雖暫無爆發性交易量,卻正在為第二輪牛市累積底層基礎。若能實現合規開放、鏈上深度與機制創新三者合流,這條「舊瓶新酒」可能成為真正驅動加密市場下一波成長的關鍵引擎。