「1987版黑色星期一」重演:抱團交易逆轉、流動性衝擊,之後發生了什麼事?

原文作者:趙穎,華爾街見聞

「 1987 年版黑色星期一」在昨日再度上演,全球金融市場崩盤式暴跌,到處充斥著熔斷、熊市、歷史記錄等字眼。

日經225、東證指數雙雙暴跌逾12% ,盤中多次觸發熔斷機制;台股創下1967 年以來最大跌幅,韓國創2008 年以來最大跌幅,道指跌超千點與標普齊創兩年最大跌幅,富途、Fidelity 等紛紛警告交易故障。

上一次全球市場經歷如此慘痛的洗禮,還是在1987 年10 月19 日的股災。

當時亞太股市紛紛跳水,日經指數下跌14.9% ,恆生指數暴跌超40% ,紐西蘭股指甚至一度暴跌60% 。美國市場也陷入一片混亂,道瓊指數日內暴跌22.6% ,標普500 指數暴跌30% ,全球股市約1.71 兆美元灰飛煙滅。

除了觸目驚心程度相近之外,兩次暴跌的導火線也類似,套利交易和程序化交易發生「大逆轉」。以史為鑑,接下來會發生什麼事?聯準會會再出手「救市」嗎?

「 1987 年版黑色星期一」

回顧1987 年的美股走勢, 10 月14 日美國政府公佈的貿易赤字比預期的要大,美元也隨之貶值,市場開始走低。

10 月16 日週五,美國眾議院提出立法,消除與融資併購相關的某些稅收優惠的報告,美股下跌加劇,並為接下來一周的動盪埋下了伏筆;

10 月19 日週一開盤,人們恐慌地看到,市場中賣盤遠大於買盤。由於差異過大,在最初的一小時內,眾多場內做市商甚至不提供做市報價。

美國SEC 後來指出,到10: 00 ,標普500 成份股仍有95 支沒有開盤;華爾街日報則指出, 30 支道瓊斯成分股票中,有11 支無法開盤成交。

同時,隨著股指期貨和股票之間出現較大套利空間,一群交易機構開展了套利交易,而隨著股市繼續跳水,大量套保盤進一步在股指期貨市場上做空指數合約,這反過來繼續推動股指的跳水。

收盤時,道瓊指數暴跌跌幅22.76% ,創造了1929 年以來最大的跌幅數字。

10 月20 日週二開盤前,聯準會發表簡短聲明,並宣布「緊急降息50 基點+ 量化寬鬆」救市:

聯準會今天堅守其作為國家中央銀行的職責,確認其願意充當流動性來源,支持經濟和金融體系。

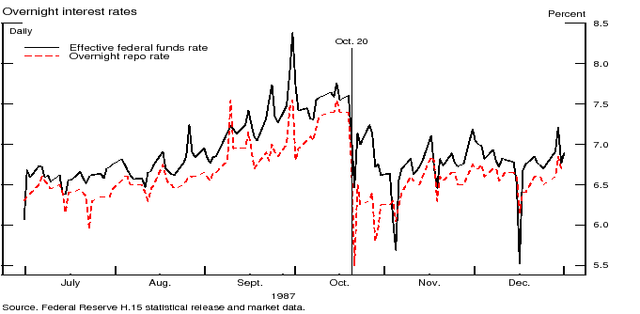

市場也在聯準會表態當天企穩,美股早盤持續下跌,芝加哥選擇權交易所和商品交易所中午暫停交易,午後恢復交易,隨後有所反彈。

10 月21 日,市場開始收復部分跌幅。

套利、程序化交易平倉引爆

與1987 年類似, 2024 年的「黑色星期一」也是由一場完美風暴觸發。

彼時的美股自1982 年以來一直處於大牛市,人們認為已經到了進行調整的時候了,而如今AI 熱潮助推的這波美股科技股走牛也讓投資者「寒若禁蟬」。

其次是抱團交易逆轉, 1987 年這場股災中「程序交易」被認為是罪魁禍首之一,投資組合的交易程序拋售股票,從而產生了多米諾骨牌效應。

而最近的股市暴跌部分源於,美日利差收窄引發「套利交易」逆轉。日本央行上週意外升息,上週聯準會後釋放降息訊號,聯儲9 月降息幾乎完全定價,此前匯市最受歡迎的「賣日元,買美元」套利交易「魅力」不再,投資者開始將手中的美元資產換回日圓。

與此同時, 1987 年崩盤前的那個星期五也出現了“三巫日”——股票期權、股指期貨和股指期權合約同時到期,這導致了周五交易最後幾個小時的嚴重不穩定,並將動盪延續到週一。

最後,分析將此次大幅下跌歸咎於「群體性歇斯底里」,每次市場大跌時,投資者的從眾心理會加劇下跌。

聯準會會再出手「救市」嗎?

以史為鑑,聯準會會採取什麼行動?

因應1987 年的市場崩盤,美國「緊急降息」、設立熔斷機制,並提供流動性來救市。

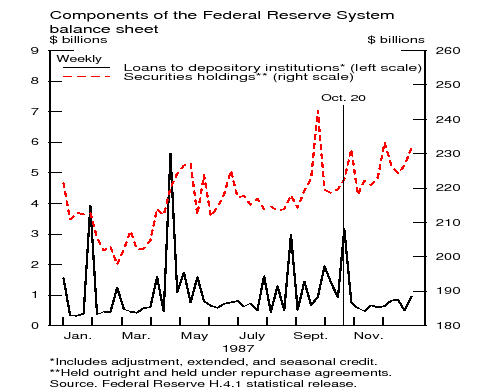

為了減緩金融市場下跌並防止對實體經濟產生外溢效應,聯準會迅速採取行動向金融體系提供流動性,透過量化寬鬆政策向經濟注入了數十億美元資金。

同時,時任聯準會總統的葛林斯潘宣布「緊急降息50 個基點」,將聯邦基金利率從週一的7.5% 以上降至週二的7% 左右。

此外,監管機構也首次引入熔斷機制,以防止因程序化交易而導致的市場崩潰。一旦出現股票市場異常下跌或上漲的情況,交易就會立即停止。

大跌將如何收場?

分析認為,最糟的結果可能是2008 年的重演,但這種情況似乎不太可能發生。雖然去年一些美國大型銀行因在政府債券上押注失誤而倒閉,但銀行的槓桿率比以前低得多,而且由於私人信貸承擔了過去銀行承擔的大部分風險,銀行體係受流動性危機的影響也較小。巨額虧損是有可能的,私人基金也可能會陷入困境,但這需要時間,而且不會引發同樣的系統性危機。

理想的情況是,股市過度波動會像1987 年那樣逐漸平息,而不會造成更大範圍的麻煩,預計這種平息過程將比1987 年更加緩慢。 AI 狂熱可能導致股價進一步下跌,即使從6 月的高點下跌了30% ,英偉達的股價今年仍上漲了一倍。但市場已經更接近正常水平,那斯達克指數100 指數今年迄今僅上漲了6% ,標普指數上漲不到9% 。

「債券衛士」之父Yardeni 認為:

市場大跌的危險在於,暴跌可能自我強化、演變成信貸緊縮。可以想像,這種套利交易平倉可能演變成某種金融危機,進而導致衰退。

不過,他強調,他個人預測不會最終產生這種結果。