漫談DeFi的發展與未來

原文作者:大蔥 Fred(X:@Dacongfred)

一、專案分野:金融派VS Web2結合派

ETH ETF 通過後,整個市場意料之中的進行了大幅下跌,和先前 BTC ETF 通過後的走勢如出一轍。

根據 ETF 對市場的影響,可以總結出美國 ETF 模式:上線前預期拉滿,大漲一波;上線後利好出盡,開始跌一波;之後由於ETF 通過後的終局利好,於是又逐漸緩慢上漲。

然而回顧這個週期,雖然有了AI、DePIN、Restaking 的敘事,但始終沒有像之前幾個週期出現Uniswap 帶領Defi summer,NFT 熱潮人人換頭像、StepN 引起全民運動參與這類的爆款賽道和專案.這也讓許多投資人和 builder 對這個週期感到困惑。這個週期的多頭市場究竟會以怎樣的面貌來迎接我們?

每個人也都做出了不同的選擇,無論選擇在 BTC 生態 build、DePIN/AI 賽道 Build,還是傾心 meme 全職炒幣,大家根據各自的信仰進行了下注。

整體來說,目前專案的探索可以大致分為兩個流派。一個是金融派,認為Web3的發展一定和金融熟悉息息相關,無論是Defi、NFT 或BTC 生態,本質還是在圍繞金融玩法和資產屬性上做文章;另一派是web2結合派,社交、遊戲、基礎設施(DePIN)、AI 等,希望將web2的賽道與區塊鏈/加密貨幣結合,來探索出新的場景。

在之前的幾篇研究和分析文章中,我曾經探討過 AI+Web3的結合的發展現狀和挑戰,以及 BTC 生態的發展現狀。今天和大家聊聊金融派中的代表性賽道 Defi。

二、DeFi 為什麼能爆發-先行者的探索

Defi 是個老生常談的賽道,無論是 Dex 中最具代表性的 Uniswap,還是衍生性商品賽道中的 dYdX,Defi 對於一條公鏈乃至整個web3產業中都扮演著非常重要的角色。

在Dex 誕生之前,人們進行加密貨幣的交易是透過中心化交易所來進行,中心化交易所的優點就和web2一樣,速度快、操作簡單;然而缺點也很明顯,透明度低,安全性差,後來出現的某CEX 巨頭的倒塌事件也震碎了許多人的心,尤其是對於web3的用戶來說,資產所有權、安全性和透明性是被放在非常重要的地位。

2018 年,Uniswap V1透過採用自動化做市商模型(AMM),實現去中心化的交易所,讓用戶直接與智能合約交易,而不是傳統的買家和賣家市場這種訂單簿模式,從而橫空出世引領一個新的賽道;再到後來V2、V3有了內建價格預言機、支援集中式流動性和多層費率等新功能,不斷優化用戶使用Dex 的體驗,uniswap 從誕生之初就牢牢佔據Dex 賽道的龍一。

另一方面,dYdX 作為Defi 衍生品的先驅,選擇使用訂單簿模式來提供槓桿和合約交易服務,在運作方式上更接近傳統金融的模式,憑藉比較高的流動性和大量的交易對,曾一度在衍生性商品賽道佔據很高的市場份額,和Uniswap 一起引領了Defi Summer 的盛況。

三、Defi 的挑戰者與未來

而後來 Defi 的發展中,Dex 和衍生性商品的發展出現了兩條明顯不同的路線。

1)Dex 綁定鏈模式:從 Dex 的 TVL 來看,Dex 的發展基本上離不開和某一個鏈的綁定。無論是 Uniswap 和以太坊起飛,還是 Pancake 綁定 BSC,Raydium 綁定 Solana,再到後來的 Optimism 上的 Velodrome,Base 鏈上的 Aerodrome, Dex 作為公鏈的必需品,各個Dex 本質上大同小異,其起飛與否實質上剛需和鏈進行綁定,其TVL 的表現也往往和鏈所處的地位相關性比較高。

2)衍生性商品創新模式:另一方面,衍生性商品的世代更迭是玩法上的創新。例如 GMX 2021 年才上線,就打敗了之前的龍頭大哥 dYdX。

接下來讓我們進一步分析,為什麼 GMX 之前可以異軍突起,相較於 dYdX 的 GMX 創新點在哪,我認為有兩個核心創新點:

1. 使用了 LP 提供資金池的模式: GMX 使用了 LP 提供資金池的模式,結合預言機報價,從而讓用戶在快速交易的同時保持低滑點; ——利好用戶

2. 分潤機制創新: 70% 的收益分給流動性提供者(GLP 的持有者), 30% 分給 GMX 營運代幣的持有者。 ——利好流動性提供者

這兩個創新點精準抓住了交易的兩端:使用者和流動性提供者,從而能夠後來居上成為新的衍生性商品龍頭。

在 GMX 之後,也出現了一些有趣的衍生性商品開始躍躍欲試。例如 Blast 鏈上的 SynFutures 最近鏈上交易量屢創新高,仔細扒一扒之後發現也有幾個值得關注的點:

1.Blast 鏈的財富效應:從 Blur 到 Blast,Blast 鏈從誕生之初就帶著財富效應,SynFutures 選擇部署到 Blast 鏈上是一個非常聰明的選擇。 ——吸引用戶

2. oAMM 集中流動性:和 Uniswap 的集中流動性策略類似,SynFutures 的 oAMM 讓 LP 可以把流動性添加到指定價格區間,從而提高流動性深度和資金利用效率; ——利好流動性提供

3. oAMM 無需許可上幣:此外,oAMM 和其他的現貨AMM 一樣,支持無需許可的上幣,從而任何人都可以去創建交易對永續合約,使得幣種範圍無限大——利好流動性提供者

此外,我覺得 SynFutures 最有趣的一點是將 AMM+訂單簿結合,接下來再詳細分析這個創新點。

如同上面的特點2 中提到,oAMM 讓LP 可以把流動性集中在一個價格區間,而價格區間又可以分為多個價格單,從而流動性提供者可以在SynFutures 上以鏈上限價單的形式來提供流動性。

而這種類似訂單簿的流動性提供模式使得許多中心化交易所的做市商能夠更熟悉更方便的參與其中,本質上和中心化交易所的限價單模式差別不大,從而更進一步的提高了池子的流動性。而利好了流動性提供者之後,更深的池子也會吸引更多用戶進來,從而形成正向循環。

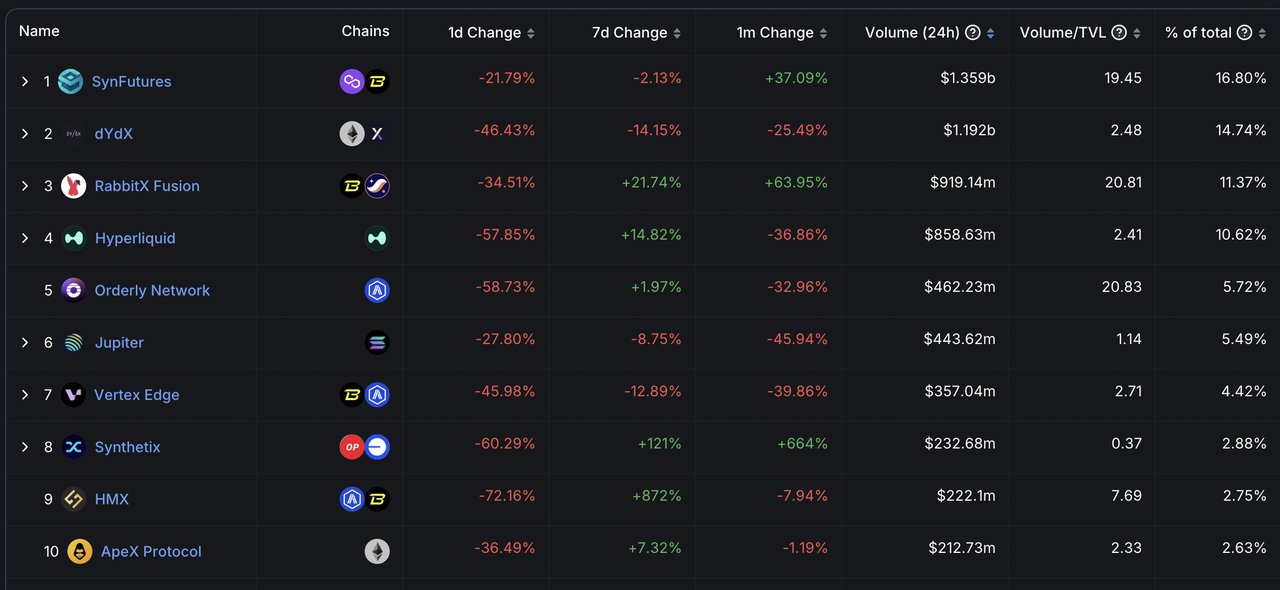

目前SynFutures 日交易量超過了13 億美元,超過了老牌明星項目dYdX 的12 億和GMX 的1.8 億(未進前十),在交易量方面表現非常強勢,給衍生品賽道帶來了新的活力。

總的來說,無論是金融派還web2結合派,都十分期待有更多原生性和有意思的項目出現,involve 更多的人和錢的加入,短期上給這個週期的牛市爆發找到可支撐的引爆點,長期來看去更多的滲透到傳統世界,誕生更多的mass adoption。