ETF核准BTC卻大跌是因為灰階砸盤嗎?還有多大拋壓在路上?

原創|Odaily

作者|JK

隨著本週SEC 批准比特幣現貨ETF 以來,比特幣的價格隨之波動:在批准之後,緊隨其後最高點達到48000 美元以上,隨後一路下行,經歷了一段時間的46000 美元左右的平台期後下跌到最低點的42000 美元以下,現在穩定在43000 美元左右, 7 日跌幅為1.69% 。

Odaily 先前報導,根據雅虎財經的數據,現貨比特幣ETF 在交易第一天的成交量為46 億美元,第二天總成交量達31 億美元,累計總成交量接近77 億美元。在新推出的現貨比特幣基金發行者中,BlackRock 週五以5.64 億美元的交易額領先,而Fidelity 的成交量為4.31 億美元。

這兩者都比不上灰階的GBTC 的成交量– 這一隻ETF 在周四的成交量為22.9 億美元,週五為18.3 億美元,在總成交量中佔比一半還多。

而根據BitMEX Research 統計數據顯示,現貨比特幣ETF 上市交易第二日,GBTC 流出4.84 億美元,前兩天GBTC 流出總額為5.79 億美元。

曾經灰階的負溢價有何關聯?

從數據來看,在將信託轉換為ETF 之後,曾經的負溢價幾乎消失了。在2022 年的12 月,負溢價一度達到了50% ,然後隨著市場回升ETF 的預期不斷縮小。週一,負溢價已經縮小到5.6% 。

為什麼呢?這需要講到信託和ETF 的結構的不同。

信託,例如曾經的GBTC,是封閉式的,這意味著它們在IPO 時發行了固定數量的股份,之後這些股份便在二級市場上進行交易。一旦發行,信託股份的數量就無法根據市場需求增加或減少。因此,信託的市場價格主要由買賣雙方的供需關係決定,這可能會導致其市場價格與其持有的資產的實際價值(即淨資產價值,NAV)出現較大的差異。如果市場對該信託的需求下降,其市場價格可能會低於NAV,從而產生折扣。

ETF 是開放式的,允許所謂的授權參與者(APs)在需要時創建或贖回ETF 股份。這些授權參與者可以根據ETF 股份的市場需求,向ETF 管理者交換相應價值的現金或資產,以此來創建新的ETF 股份,或贖回ETF 股份以獲取相應價值的現金或資產。這種靈活的股份創建和贖回機制確保了ETF 的市場價格通常與其淨資產價值(NAV)保持緊密的關聯。例如,如果ETF 股份在市場上的交易價格低於NAV,授權參與者可以購買這些被低估的股份並贖回它們,以獲得相應價值的資產。這種操作不僅為授權參與者帶來利潤,同時也有助於推高ETF 股份的市場價格,使其更接近其NAV。

所以,單純從價格上說,追求財務回報的投資者,若是在低位買入,則很有可能在現在負溢價消失的時候賣出,這將會導致灰度賣出比特幣來償還現金給那些賣出GBTC 份額的投資者。

那麼灰度是否真的砸盤了呢?

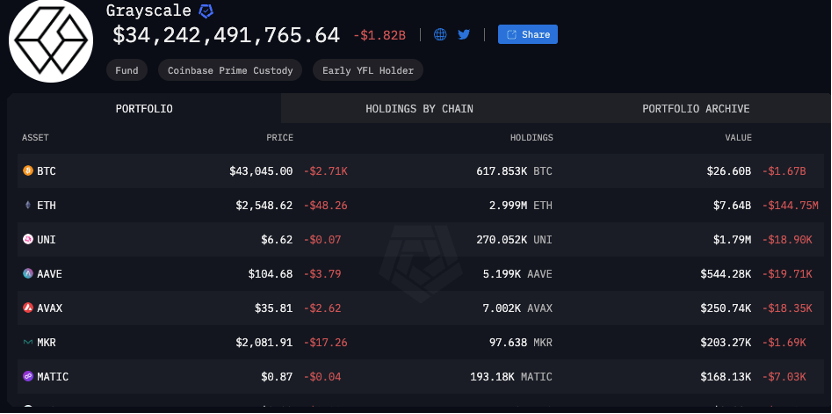

從Arkham 上的數據來看,砸盤行為並沒有出現;目前從標記的灰階位址來看,灰階的持股約為617 K 個比特幣,價值約266 億美元,近幾日的流出資金約為16.7 億美元。也就是說,灰階並沒有因為顧客持續賣出GBTC 份額而被迫把大部分比特幣賣,賣出的量仍然只佔很小的一部分。

灰階目前的持倉資料。資料來源:Arkham

但是,市場情緒並沒有緩解。一個可能的論點是,Arkham 上並沒有記錄全部的灰度地址,記錄的灰度地址可能也並不准確,這一統計可能漏統計了一部分BTC 的銷售和交易,所以16.7 億美元的拋售可能並不精準。

還有一個更可怕的論點,涉及所有比特幣現貨ETF 的費率問題。目前,根據彭博分析師的統計,灰階的GBTC 是管理費最高的ETF:

目前ETF 的管理費用比率。來源:Bloomberg

可以看到,Franklin 和Bitwise 等發行方發布的費率均比較低,而灰度的費用屬於最高的一檔,約為1.5% 。如果投資者不願意提交這1.5% 的管理費用,那麼完全可以選擇拋售GBTC 份額轉投其他家的ETF。而由於本次ETF 全部是現金贖回,因此在售賣GBTC 份額的時候不可以選擇賣出為比特幣,而只能賣出為美元,而這勢必帶來拋壓從而降低價格。

這就引出了推特上許多人所持有的論調:現在沒有拋售不代表將來沒有拋售,如果更多的人在未來因為費率問題拋出GBTC 份額轉為購買其他BTC 份額,且由於拋售這一行為導致更多的人在拋售後因為價格的不斷下滑選擇持有現金並觀望,那麼不排除BTC 可能會一路下滑至4 萬美元以下的可能。

加密KOL Neuner 說,比特幣“可能會面臨一段時間的拋壓”,因為“ 250 億美元是一個相當大的數字,即使只有20% 被贖回,那也意味著市場上將有50 億美元的銷售額。”