兩萬字說透LSD生態:監管、投資、賽道機會

原文來源:Shield 華語頻道

原文編輯:SevenUp DAO

本篇旨在系統講解LSD 賽道從上游到下游的全景及競爭概況,從質押邏輯到後續推演和投資機會均有涉及。

文字稿來源Shield 華語頻道《 2023 第一敘事,以太坊上海昇級——庖丁解牛LSD 生態詳解公開課》

Lecture 1 :誰能參與質押投資?從聯合質押模式談起

Jerry:

今晚我分享的主題為——「誰能參與質押投資?從聯合質押模式談起」。

我是Lido CN 目前的負責人Jerry,Lido 是以「以太坊質押」為核心的一個多鏈流動性質押協議,除以太坊外,還支持Polygon 等幾條公鏈。如果你想要了解更多關於Lido 的新聞或動態,可以關注Lido 的官推和Lido CN。

一. 質押的基本邏輯

首先說明一下「什麼是質押」——「質押的基本邏輯和定義」。

官網定義為:質押是指存入32 個以太坊以激活驗證者軟件的行為,作為驗證者,你將負責存儲數據,處理交易以及向區塊鏈添加新區塊。這將保證以太坊的安全,並在此過程中你可以賺取新的ETH。

以上是非常官方的定義說法,而通俗易懂的定義為:挖礦mining,在POW 時代或當前的比特幣網絡,礦工通過購買或者運行算力設備完成共識的任務,而在以太坊的POS 的時代,驗證者取代了礦工的角色或職責,通過抵押以太坊或運行驗證節點的方式來完成共識任務,並獲取一定的收益。

從「質押的基本定義」中可以提取幾個重要的點:

第一,如果要參與質押,你必須要有32 個ETH,每個驗證節點都需要存入32 個ETH 後才能被激活。

第二,如果要運行一個驗證節點,你需要搭建自己的基礎設施:

軟件方面,硬件方面,

硬件方面,你需要有一台性能較好、硬盤容量足夠大的電腦;

網絡寬帶方面(這一點後面的課程內容會更詳細地展開)。

通過上述的幾個硬性要求,我們可以總結出當前跑一個驗證節點的一些痛點:

1.以太坊有數量門檻。它要求一個驗證節點必須至少有32 個ETH,這是一筆不小的金額,數量的限制就讓很多沒有32 個ETH 的朋友無法參與到質押。

2.對於已經在跑驗證節點的朋友,他們的32 個ETH 和獲得的信標鏈上的收益,當前都是完全被鎖定在信標鏈上的,無法提取、無法轉移。3. 收益。

3. 收益。熊市的狀態下只有4% -6% ,而在牛市的時候可能會達到8% 或者更高。但是我們畢竟還沒有經歷過那個時候,所以它相比一些其他的DeFi 項目,收益是比較低的,但是同時風險也比較低。

4.關於硬件成本。當前32 個以太坊投入,與在POW 時代的礦機相比,它的硬件投入成本是偏低的。

5.技術門檻或者運維成本。對於要跑節點的朋友,你至少要對計算機的相關知識有所了解,比如知道怎麼樣使用命令行與節點進行交互;怎麼樣去保持你的節點24 小時不掉線;是否要進行節點的備份;節點如果出現問題,應該怎麼樣進行排查等問題。還有一點是,要去了解以太坊質押的整體機制,包括它的收益是怎麼計算的,哪一些情況會出現懲罰,或者哪些情況會出現slash。

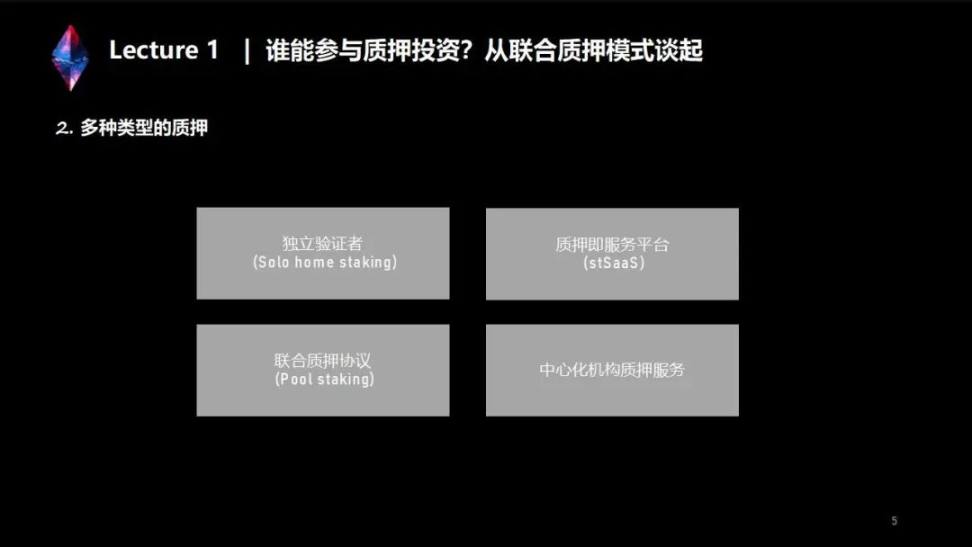

二. 多種類型的質押

有了痛點,行業就會出現各種各樣的解決方案:

第一個類型是獨立驗證者(solo staking);第二個類型是質押即服務平台(stSaaS);第三個類型是聯合質押機制(pool staking,可以理解成是聯合質押協議的一種);第四個類型是中心化機構的質押服務。

我認為「存在即合理」,每種類型的質押方案都有不同的優缺點,可以從不同的角度解決當前質押存在的問題。

想要參與質押或評估質押項目的人需要意識到,方案並非「非黑即白」,每種解決方案都包含一定的權衡取捨。更重要的是要從想要解決的問題出發,看項目提出的方案是否具有可持續性和長期性,以及是否符合法規和市場需求。

接下來,我將通過分析每種類型質押方案的優缺點,讓大家更深入了解這四種類型的質押。

優點:

優點:

優點:

1.擁有全部的控制權,這裡說的控制權其實是驗證者自己管理節點的驗證私鑰和提款私鑰。節點在執行共識任務的時候,需要用驗證私鑰進行簽名的確認(類似你完成了某項任務,你需要在任務清單上籤上你的名字,來告訴別人這個任務是你完成的),在節點運行期間,這個私鑰經常被使用。對於提款私鑰,對應到提款地址,當質押獎勵可以提取的時候,它會自動轉移到你的提款地址上,當你想要從這個地址上轉移你的獎勵時,就要用到提款私鑰。

缺點:

缺點:

缺點:

前述的那些痛點,都是從獨立驗證節點概括而出的,比如說數量門檻高、投入大、質押資本效率低、長時間鎖定無法提取、收益相對較低、硬件成本和技術門檻,對小白或者新手並不是那麼友好。接下來說的三種類型,都會引入第三方或者平台的概念。

總體來說,獨立驗證者的優勢是擁有完全的控制權和收益權,以及符合去中心化的理念。但其劣勢也很明顯,包括數量門檻高、質押效率低、長時間鎖定等問題。

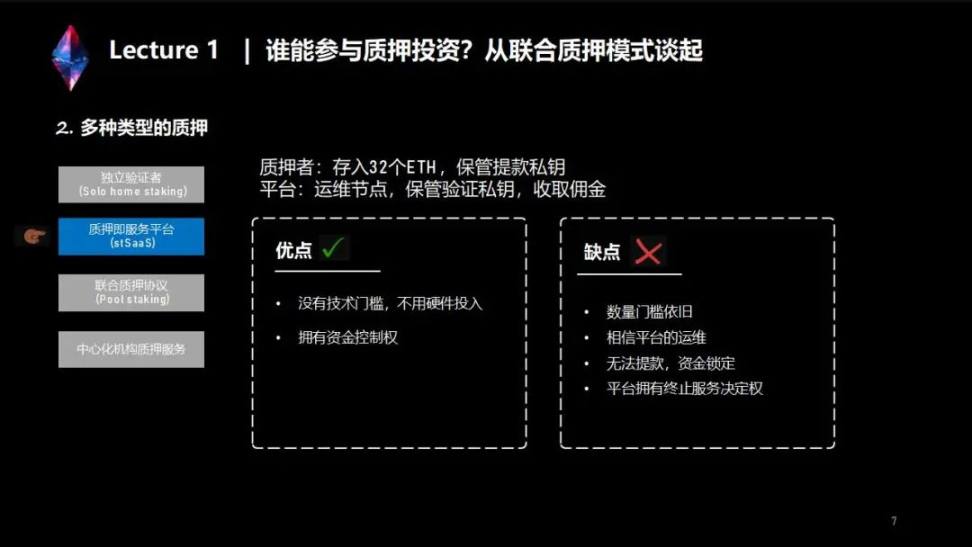

(二)質押即服務平台(stSaaS)

缺點:

缺點:

缺點:

1. 數量門檻還是32 個ETH;2. 你的32 個ETH 仍然長期處於被鎖定的狀態,無法轉移;第三,你要去分辨平台的運維能力,因為驗證私鑰是由平台來控制,你所能夠獲得的收益取決於平台的運維能力;最後一點是如果你要退出驗證節點服務的話,需要平台使用它的驗證,簽署退出協議,所以平台從某種程度上有服務的終止權。

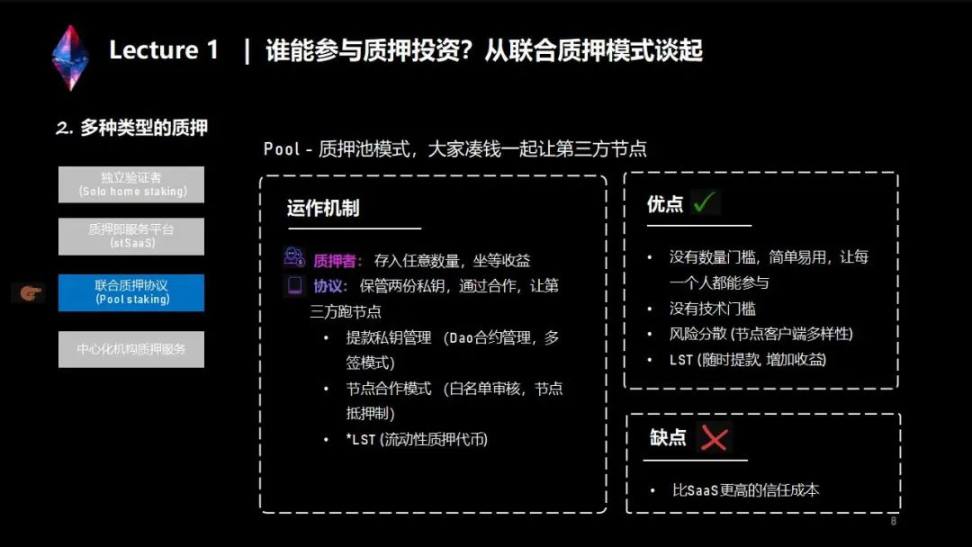

(三)聯合質押(Pool Staking)

如果你沒有32 個ETH,想參與質押應該怎麼做?一種方式是大家一起湊一湊,你一個,我一個,湊夠32 個,讓第三方服務商幫著運維節點;另一種方式是平台方或者是質押池協議,用戶將零散的ETH湊夠32 個ETH 後存入質押池,質押池會將用戶的ETH 存進以太坊質押合約,激活第三方運營的驗證節點,通過合約或者多籤的模式來管理提款私鑰。在這種模式下,質押者可以質押任意數量的ETH,比如說0.01 個,然後坐享收益,只需要付出一些佣金,但是也不掌握任何私鑰。

節點有兩種形式來加入到質押池協議當中:第一種是DAO 白名單機制,即由DAO 投票選出的專業節點運營商加入到這些網絡協議中,幫助運維驗證節點;第二種就是類似抵押制,每個驗證節點所對應的32 個ETH 中,運維者需要提供16 個/8 個,接著再從質押池中配對剩餘的一半,組成32 個ETH。

它的優點是:

1. 沒有數量門檻, 0.1 個ETH(甚至更少)也能參與;

2. 沒有技術門檻,運維的事情交給跑節點的人來做;

3. 通過質押池可以進一步分散質押的風險。這種質押池的驗證節點群會包括多種多樣的節點的客戶端,地理上、硬件設備上也是具有多樣性的,可以理解成你所質押的ETH 其實是分散在了多個節點上面,如果某個節點出現了懲罰或者slash 的情況,對於你所質押的以太坊的影響很小。

4. 聯合質押的協議通常還會發行自己的LST 代幣(Liquid Staking Tokens 流動性質押代幣),代表了質押者的質押份額。這種代幣可以在二級市場流通,如果有良好的流動性,你的質押存款和獎勵無需鎖定,隨時可以流通,因為質押存款和獎勵都是通過LST 代幣體現的。這種代幣可以在二級市場很好地進行流通,所以你可以隨時通過賣出LST 代幣變現退出質押,無需等待,通過這種方式實現了某種「軟退出」。而且,一些LSD 代幣也可以用來參與DeFi 項目,除了獲得質押收益之外,你還可以獲得一些額外的獎勵,比如提供流動性,比如抵押LST 代幣進行借貸,讓資產的利用效率變得非常高。 (注:此處僅表示客觀上存在的再質押方式,不構成投資建議,請慎重考慮風險)

不足點還是在私鑰管理的角度,當前質押者不擁有任何的私鑰。後面我們也會解釋像Lido 這種協議是怎麼樣解決這類的問題的。

缺點:

缺點:

缺點:

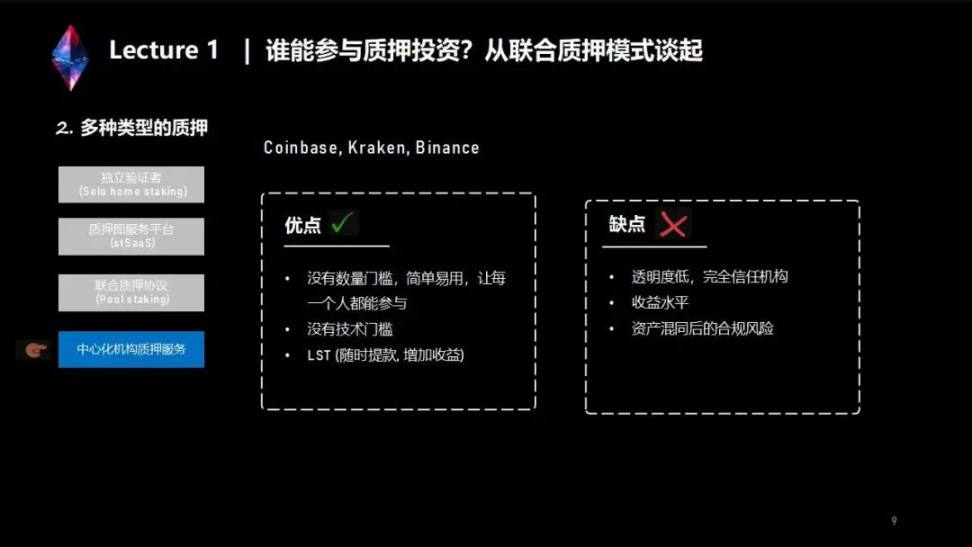

這些機構提供質押服務,透明度可能會降低。用戶需要完全信任這些機構,因為對用戶而言,這種服務是某種程度上的「黑盒」。用戶無法判定這些機構是否真的將他們的ETH 用於質押,也無法確定佣金收取情況。對於使用Lido 進行質押的用戶,Lido 協議會收取10% 的質押獎勵作為佣金。這些中心化平台可能會收取更高的佣金,例如20% 或25% 。甚至有一些平台的佣金收取情況是未知的。

此外,合規問題也需要考慮。中心化交易所有大量ETH 儲備,這些儲備有可能被用於快速提款,也就是說,當用戶要提款時,機構會先借用這些儲備來滿足用戶的需求,然後再從以太坊信標鏈上提回它們的以太坊。這種方式對用戶來說是完全「黑盒」的,也會存在一定的合規風險。

最後,儘管這些機構也發行像LST 這樣的代幣,但合約權限歸機構所有。

三. 以Lido 為代表的聯合質押模式詳解

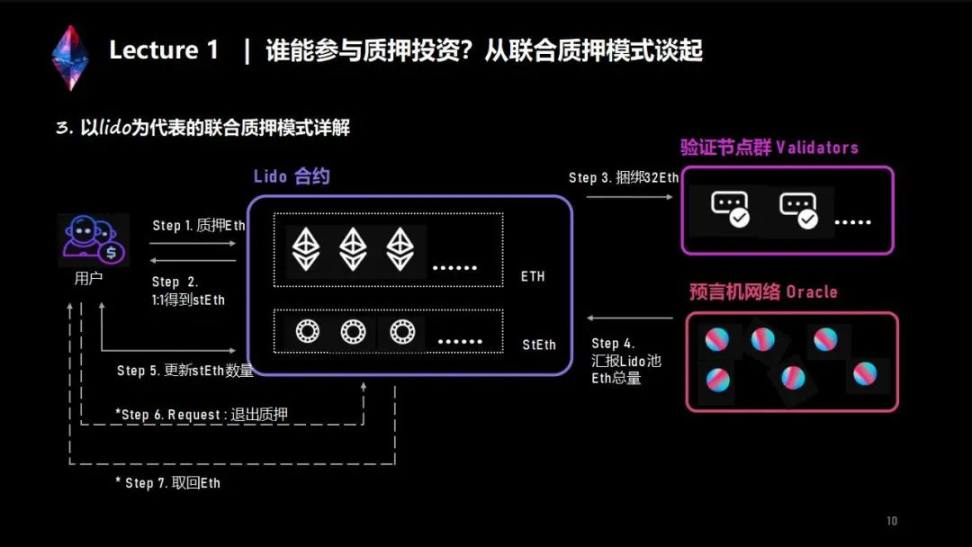

Lido 是去中心化的流動性質押協議,可以被歸類到聯合質押類。

首先我們來看一下Lido 的整個工作流,再將工作流分成幾個小的片段深入剖析一下。

Step 1: 用戶通過Lido 來質押ETH。

Step 2: 用戶得到1 : 1 的stETH。

Step 3 :Lido 把碎片化的ETH 整合成32 個,拿去激活已經配置好的節點。

Step 4: 獎勵,Lido 每天會固定地用預言機去匯報當前信標鏈上ETH 的總量,總結出Lido 持有ETH 的總量

Step 5 :通過公式去更新每個質押者地址上的stETH 的數量

Step 6: 退出,等到上海昇級以後,質押者可以退出質押

Step 7: 等待Lido 處理,可以取回ETH。

接下來我們從一到七,一步一步往下看裡面的一些細節。

Step 1: 質押ETH——質押與流動性質押的市場體量

Lido 的目標是讓更多的人參與到質押中,讓質押簡單化、平權化,讓更多的用戶可以參與到保護以太坊的網絡安全中來。這涉及到質押的市場體量問題和流動性質押的市場格局問題。

整體質押活動的市場體量:

橫向對比來看,當前以太坊質押總量大概在1690 萬個ETH 左右, 270 億美金的規模,質押率大概只有14% 左右,質押滲透率其實非常低。通過左圖,我們可以看出其他一些POS 的公鏈的質押率,比如Solana 達到70% ,BNB Chain 達到97% ,Avalanche 達到64% ,Cosmos hub 達到62% ,Polygon 相對較低但也能達到40 % 。

以太坊當前的質押率低是有一定的原因的:其一是當前還不能提款;其二是整個質押流程還存在系統性不完善,所以很多人有參與質押的意向,但是還在觀望中。隨著行業生態完善和上海昇級,以太坊上的質押量將會迎來較為可觀的增量。我個人期待以太坊質押率能達到30% ,樂觀情況可能達到40% 。如果ETH 的價格能回到高位,那質押市場的千億規模也是可以期待的。

但是必須聲明,這個過程並不是幾個月短期之內就能完成的,不是一蹴而就的。以太坊的規則限定了每天能夠加入到這個網絡或者退出網絡的節點數量,它與全網驗證者的數量是正相關的,全網驗證者越多,每天允許進入到這個網絡的驗證者也會越來越多。這變相限制了每天能夠激活的ETH 的數量:當前大概每天最多能夠激活5 萬多個ETH,一年新增進入到網絡的大概是1800 萬個ETH。假設沒有節點退出,一年最多能新增18% 。

流動性質押市場當前格局是怎麼樣的?

此處所探討的流動性質押是指「流動性質押協議」,即:你存入ETH,平台或者協議給你流動性質押代幣,並把你的ETH 完全存到質押存款合約以激活驗證者參與共識任務的這種協議。當前流動性質押協議的玩家非常多,最近上線或準備上線的新玩家比比皆是。流動性質押協議在整體質押市場中的佔比40% 左右,Lido 在當前的流動性質押市場份額是75% 左右。

流動性質押市場份額有望持續攀升,有幾個原因:首先,質押收益屬於真實收益;其次,流動性質押代幣可以很便捷地被集成到各種DeFi 新玩法之中,有很好的可組合性,有觀點認為它完全可以被看作是未來DeFi 的基礎收益,幫助用戶獲得疊加收益(DeFi 收益+ 質押收益);最後,相對老生常談的一點優勢還是流動性質押協議沒有質押的門檻,任何人都可以參與其中,特別是能夠去吸收沒有32 個ETH 的用戶。

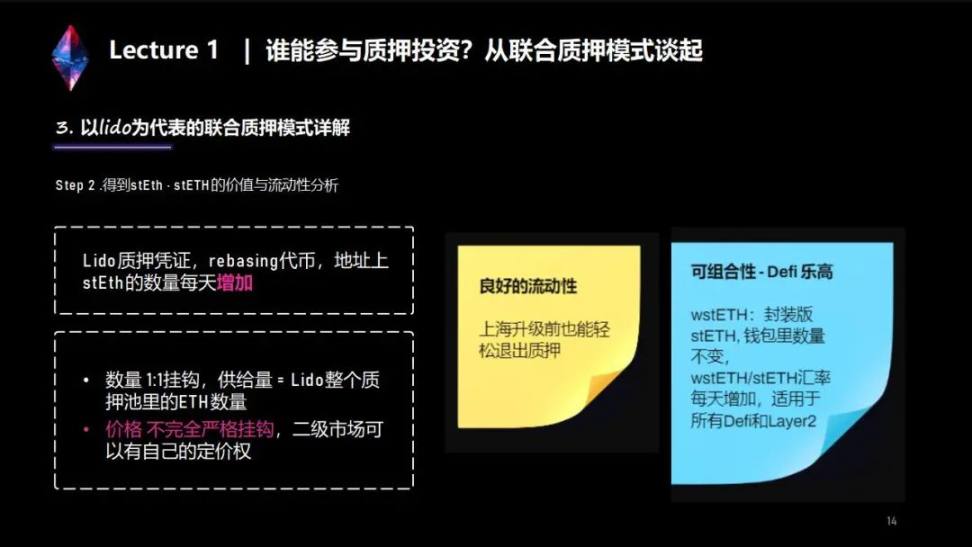

Step 2: 得到stETH——stETH 的價值與流動性分析

stETH 是Lido 的質押憑證,有如下特點:

第一,它是一種rebasing 代幣。 rebasing 翻譯成中文,可以解釋成「變基」,它意味著你持有的代幣有一個特點:你地址上的stETH 的數量會每天自動地變多,多出來的一部分其實是你當天的質押收益的體現,但是地址上不會出現有獎勵發放的相關交易。

第二,stETH 的供應量是完全等於Lido 質押池中的ETH 的數量,是1 : 1 backup。

第三,質押的時候Lido 會1 : 1 的發給你,但是二級市場擁有stETH 的定價權,可能stETH 會出現一些折價或出現溢價,具體看市場是怎麼樣去定價的,這跟Lido 本身的協議1 : 1 是沒有關係的。

第四,stETH 擁有比較好的流動性,質押者在上海昇級前也能通過二級市場上順暢地退出質押。比如當前stETH 對到ETH 匯率是0.9999 ,只有萬一的折價,非常低。

值得關注的還有stETH 的封裝版本wstETH。 wstETH 持有者也能跟stETH 一樣有質押收益。比如說stETH 每年5% ,那wstETH 持有者也會獲得每年5% 。但持有者手中的這些wstETH 數量不會變化。這5% 的收益體現為wstETH 對上ETH 匯率,匯率會每天增加,所以如果你持有wstETH,你會發現你對上法幣的價格是越來越高的,越來越值錢。

stETH 或者wstETH 都有很好的可組合性,類似DeFi 樂高的屬性,目前市面上有兩種比較主流的玩法:

玩法一是在Curve balance 下提供流動性,在獲得一部分質押收益的時候,還獲得LDO 的獎勵,整體收益正常會比單獨持有stETH 的收益高。

玩法二是藉貸,當前AAVE、Maker DAO 等多個平台都支持stETH 或者wstETH 的借貸。 AAVE 最近在主網上線的V3 版本的高效模式中,wstETH 的借貸率能高達90% 。基於此不難聯想到,借貸可以衍生出來循環質押的玩法,進一步提高整體質押的收益。也有項目(比如DefiSaver,InstaDapp,Oasis.app,IndexCoop)已經把循環質押做成一個產品,讓用戶可以一鍵完成循環質押。

簡單介紹「循環質押」:指的是用戶拿著stETH 抵押到AAVE V2 借出以太坊,借出ETH 以後,再把ETH 質押到Lido,然後把stETH 存到AAVE V2 這樣的借貸平台中,再藉出ETH,以此類推。這種模式下可以獲得大概3.2 倍的槓桿,在AAVE V3 的高效模式下,甚至能達到最高10 倍的槓桿。但必須請各位注意循環借貸裡的風險,風險點包括但不限於stETH 與ETH 的折價風險等。如果出現大幅度折價,用戶存在被清算的可能性。儘管這種情況屬於某種極端事件,但仍然需要用戶需要自己去多做研究,慎重考慮。

最後想聊一下關於流動性質押代幣的想像力。

我時常在想,有沒有可能存在某些「此前用ETH 來完成、此後stETH 能夠代為完成」的事?比如說,新項目需要提供流動性,當前主流做法是在去中心化交易所上開一個與ETH 相關的交易對。是否有可能使用stETH 來初始化這種流動性,這樣流動性的提供者還能獲得一部分質押收益,何樂而不為?

Step 3 :捆綁32 ETH·Lido 合約權限管理與節點管理

在這一步驟上有兩個方面值得關注:第一是合約權限的管理,第二是節點的管理。

(一)合約權限管理

Lido 的相關合約權限是用Lido Dao Aragon 鏈上投票系統進行管理的:

當前任何人都可以發起投票,投票為期三天,前兩天可以自由投票,最後24 小時只能投反對票,或者贊成改反對。這種兩階段的方式,類似於一個時間鎖,用以防止這種閃電治理的問題。無論是合約升級還是參數的更新,都是需要先通過鏈上投票,所以Lido 的合約權限並不是掌握在幾個人手中或者多簽手中,而是掌握在整個LDO 的持有者手中。

有的人可能會擔心——質押在Lido 的以太坊的安全性。這就涉及到提款私鑰的管理。在2021 年7 月以後,所有的驗證節點的提款私鑰都指向一個由Lido DAO 控制的合約地址。所以該合約的升級也要通過Aragon 鏈上投票後才能執行,它的安全性是有保障的,提款私鑰被黑掉的可能性會非常小。

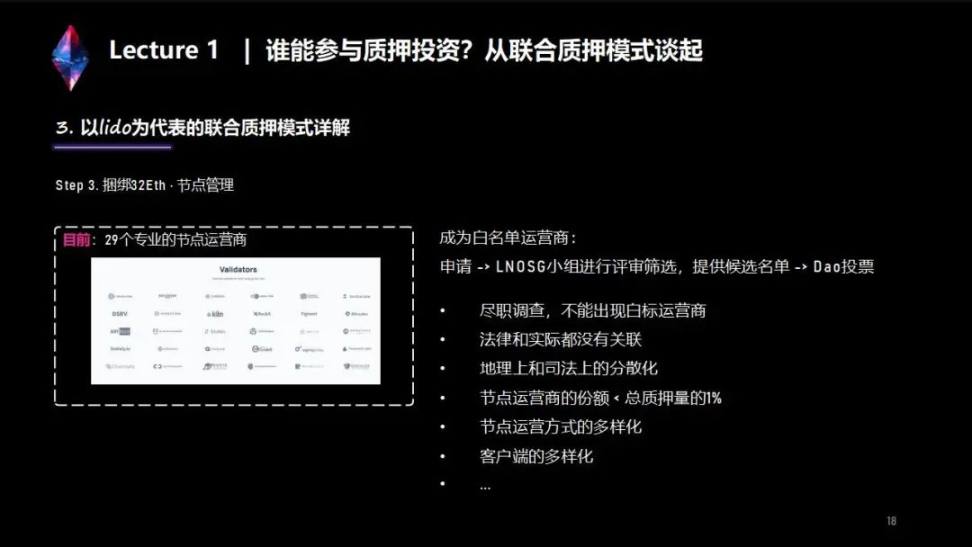

(二)節點管理方面

運營商:

在節點管理方面,Lido 當前擁有29 個白名單的節點運營商(機構進行了業務的合併)。 29 個運營商裡包括了Prismatic Labs、ChainSafe、Nethermind 這些以太坊客戶端的開發團隊。

節點份額:

當前每個節點的份額都不超過全網質押量的2% 。節點之間更像是一個節點聯盟,基於Lido 的框架進行節點維護的工作,他們有足夠的自主權(比如說客戶端的使用的選擇、MEV 的中繼器的選擇等)。

白名單模式:

當前我們可以看到Lido 採取了白名單的模式,這種模式是你要先申請加入到Lido 這種節點當中,接著Lido 有一個專門負責節點評選的小組會進行篩選,最後提供這種候選名單,最後讓全體的DAO 或者LDO 的持有者進行投票,如果投票通過了,你就能進入Lido 的網絡。

篩選的過程:

1. 盡職調查,不能出現白標運營商:(背後的節點,並不是你本身的實體)

2. 法律和實際都沒有關聯:節點之間或者運營商之間,在法律上或實體上都沒有關聯,一個比較好的例子就是BlockDaemon 和AnyBlock,他們在業務合併後被當成一個運營商來看待。

3. 地理上和司法上的分散化:Lido 希望在更大地理範圍上(七大洲或者說全世界各地)都能有一些節點運營商,在地理上足夠分散;司法上的分散,即不希望一些國家直接把整個Lido 的網絡給驗證節點關停掉,對於這種情況只有通過讓它足夠的分散化,達到影響最小。

4. 節點運營商的份額< 總質押量的1% :Lido 有個原則,當上海昇級以後,每個節點運營商的份額都不應該超過全網總質押量的1% 。

5. 節點運營方式的多樣化:比如,有些人可能會選擇cloud service(雲服務),有些人會自建機房,還有些人會選擇託管機器的方式。 Lido 希望讓運營方式更加多樣化,從而使某一種運營方式產生的影響最小。

6. 客戶端的多樣化:Lido 第四季度發布了當前客戶端的使用情況,Lido 共識層的客戶端的多樣化程度其實比全網做得更好。

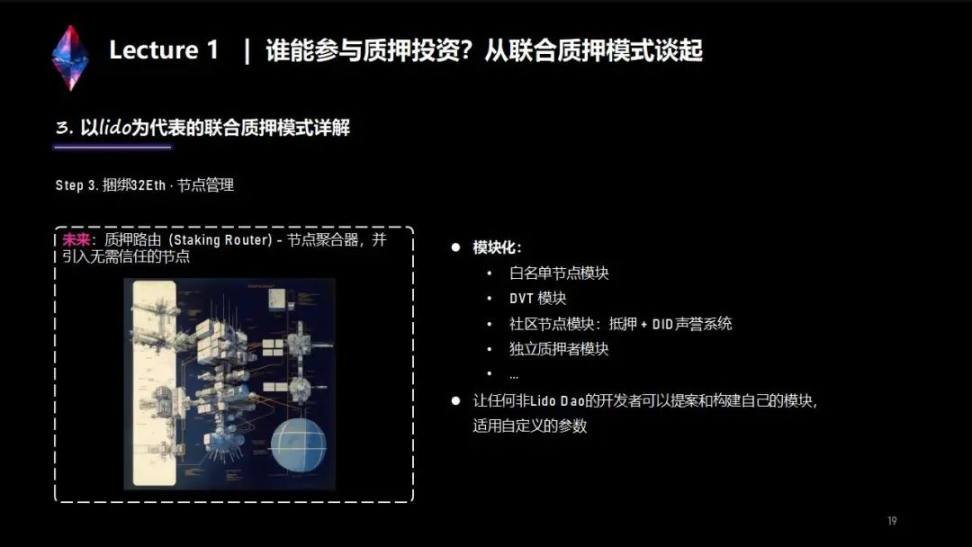

當前白名單節點管理模式導致節點無法無需信任地加入到Lido 的網絡, Lido 也致力於去改善這一點。前段時間Lido 公佈的V2 版本中引入「質押路由」這個概念或架構,即是為了引入無需信任的節點進行的這種架構調整。

質押路由:採用模塊化的方式對節點群進行隔離管理,讓Lido 變成一個驗證節點的聚合器。基於質押路由,每個人都可以來設計或者開發相應的節點模塊,只要DAO 投票通過後就能上線。

最近Lido 在測試Obol 和SSV 的DVT 的集成。有些人會提出這樣的一個疑問:Lido 最後會採用哪一種DVT 技術?

這種模塊化或者質押路由已經給出了一個很好的答案。如果兩方的DVT 技術都足夠優秀,Obol 可以申請一個DVT 自己的模塊, SSV 也能申請一個自己的質押模塊。這樣的話Lido 去中心化程度會進一步加強。不僅僅是DVT 技術,開發者也可以設計出根據這種抵押或者鏈上聲譽系統的這種節點模塊,最後通過這種多模塊的組合,讓Lido 進一步的去中心化,同時加強了Lido 網絡的彈性。

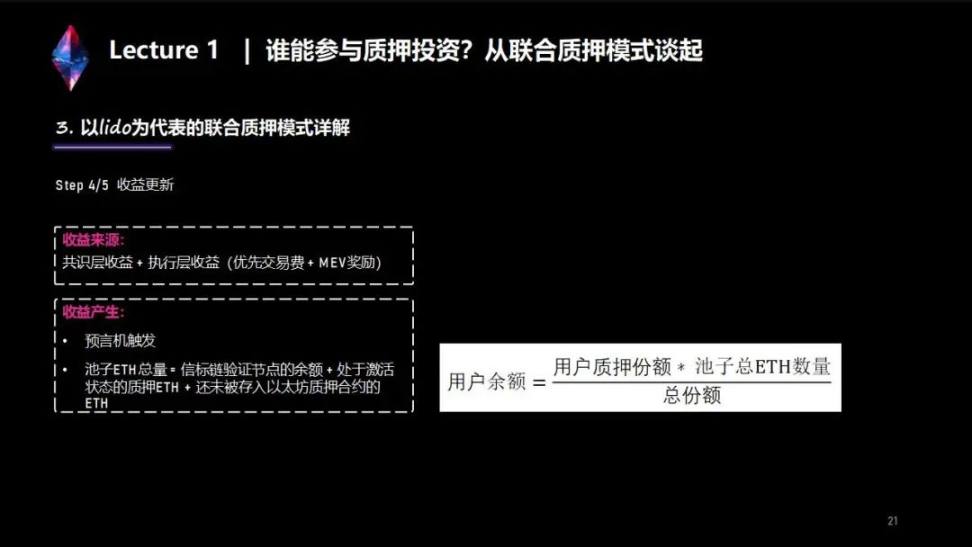

Step 4/5: 獎勵產生和用戶獎勵分配問題

1. 收益的來源

當前質押者收益來源包括兩個:一個是共識層的收益,一個是執行層的收益。

執行層的收益是優先交易費或者MEV 的獎勵;共識層的收益是ETH 增發的量。

對於共識層,隨著全網的質押量的上升,共識層收益是下降的;對於執行層,如果Lido 相關的驗證節點出塊了,就會獲得除去EIP 1559 之外的優先交易費,還有可能存在MEV 的獎勵。當前Lido 會把這兩部分執行層的獎勵全部指定到一個地址上,每天固定的時間將這個地址上的餘額全部重新質押到Lido 協議,讓用戶去分享這份收益,這份收益當前大概占到Lido 質押用戶收益的20% 。

關於MEV 的收益,Lido 制定了一套MEV 獎勵的框架,每個驗證運營商都遵守這個框架,讓這個MEV 的獎勵足夠透明。如果有一個驗證節點出塊了,也可以往回溯,找到具體獲得了多少的MEV 獎勵。

2. 發放收益

Lido 在發放收益的時候,有一個預言機的網絡,預言機網絡會在北京時間八點左右匯總信標鏈上的Lido 相關節點的餘額,得到Lido 整個池子的總ETH 的數量,從而更新每一個質押者的stETH 的數量。

那麼為什麼我們要用預言機?

因為當前信標鏈的餘額狀態,無法直接同步到執行層,所以需要引入第三方。引入第三方會產生一些信任問題,所以Lido 社區也在探討使用ZK,即零知識證明的技術來優化預言級,使其無需信任。

3. 用戶餘額公式

當一個用戶進行質押時,比如質押一個ETH,Lido 合約記錄的不是質押一個ETH,而是馬上計算出這個用戶質押一個ETH 會得到的質押份額,並把它記錄在Lido 合約裡面。所以每天預言機匯總了池子裡面總的ETH 數量後,就會根據這個公式去更新用戶的餘額。當用戶在每天九點以後打開錢包,會發現你的stETH 發生了變化,通過計算質押份額,得出當前最新的stETH 的數量。

Step 6/7: 關於上海昇級後贖回ETH

當前大家已經可以「贖回」你的ETH,通過非官方的形式,通過二級市場像Curve,通過直接把stETH 兌換成ETH 或者其他代幣的形式退出質押。

Lido 發布了對於提款的一些設計,等到上海昇級之後就會上線。在官方設計當中,上海昇級的提款模塊會分成兩種模式:

第一種模式叫做Turbo 模式,可以理解成一個常規模式,用戶發起提款,Lido 在幾個小時或一兩天之內,通過獲取到足夠的ETH 的數額,以1 : 1 的比例給用戶兌換成ETH,用戶可以拿回自己的ETH。

第二種模式是一種叫做Bunker 的模式,Bunker 模式是在極端的情況下,為了保護大部分質押者的權益而設計的模式。 Slashing 機制的計算非常複雜,需要一段時間來判定。基於此,如果遇到大規模的Slashing(Lido 當前網絡運行兩年多,沒有遇到任何Slashing 的情況),質押者的提款功能會被暫停。 Lido 需要一定的時間來計算這些損失,最後會由質押者共同來承擔這一部分損失。 Lido 就會開啟Bunker 模式,防止Slashing 期間一些質押者,由於他能優先獲得鏈上信息或優先獲得信息從而立即申請提款,躲過這次損失的認定,這個損失最後都會分攤到其他質押者,會導致一定的不公平性。

Lecture 2 :誰能成為驗證節點? stSaaS 帶來的另一種可能

Kenway:

我是XHash 的聯合創始人。 XHash 的主要業務是以太坊POS 非託管的質押服務,主要服務於願意參加以太坊質押、創造以太坊共識的客戶。

二級標題

二級標題

1.「權利」——有什麼好處?

首先是為以太坊生態的去中心化做了貢獻。因為你是solo staker,你的投票權、出塊的權利都是掌握在自己手裡的,整個以太坊的驗證者的集權就會變得分散,為整個以太坊生態的去中心化做了一部分貢獻。

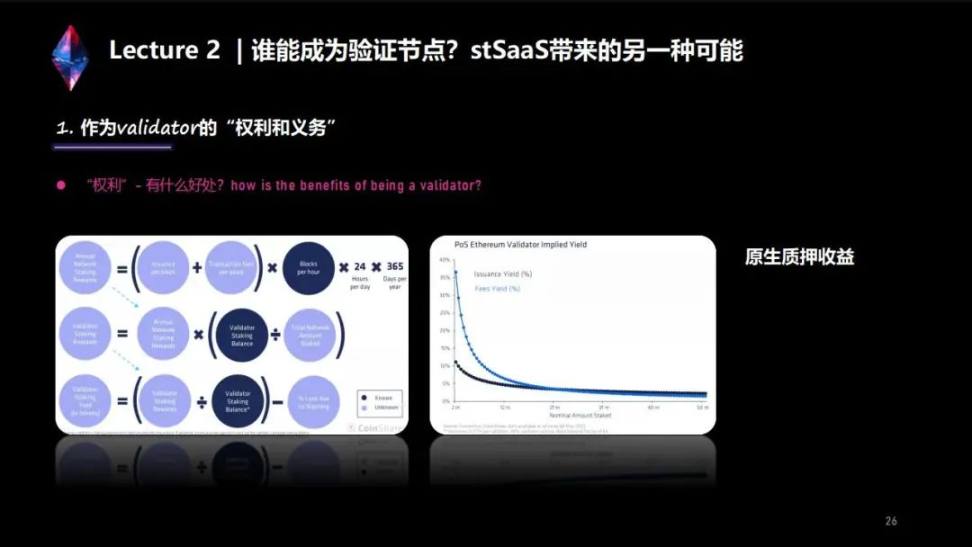

其次是能夠獲取所有的收益。因為沒有找一個第三方去合作,讓他們去從中收取一部分手續費。從一個更技術的、更底層的角度,我們來談論質押過程中的收益分為哪幾部分:

首先是底層分為兩個部分:一個部分叫做執行層收益,一個部分叫做共識層收益。

執行層收益是如果你的驗證者被選中出塊的話,這個塊兒裡邊的整個交易的費用都會被獲取,也就是左圖第一行第二個裡的Transaction Fee。

共識層收益是,你的驗證者即便沒有被選中成為一個出塊者,你仍然可以對你相關的鏈上的塊進行一個投票,只要是你正確參與了這些投票,就可以獲得一個微小的共識層的收益。這個收益雖然比較小,但是每四分鐘會有一次,整個累積起來佔整個質押收入的大部分份額。

從公式上我們能看到:

1 ) 共識層收益(Issuance)+ 執行層收益(Transaction Fee)=一個塊兒裡邊的所有的收益,這個塊裡面所有的收益乘上每一年的出塊數量,就是整個網絡上每一年參與質押的收益(Annual Network Staking Rewards)。

2 ) 這個收益代入進來之後,再看一下你的Validator 佔整個網絡收益的比例是多少,即你的Validator Staking Balance(比如說你只有32 個ETH)除以全部整個網絡上質押的數量(Total Network Amount Staked),就是你的比例;比例再乘上全網的收益(Annual Network Staking Rewards)就是你的validator 收益(Validator Staking Rewards)。

3 ) 收益(Validator Staking Rewards)再除以你質押的一個本金(Validator Staking Balance),就是你的年化收益率(Validator Staking Yields)。

二級標題

二級標題

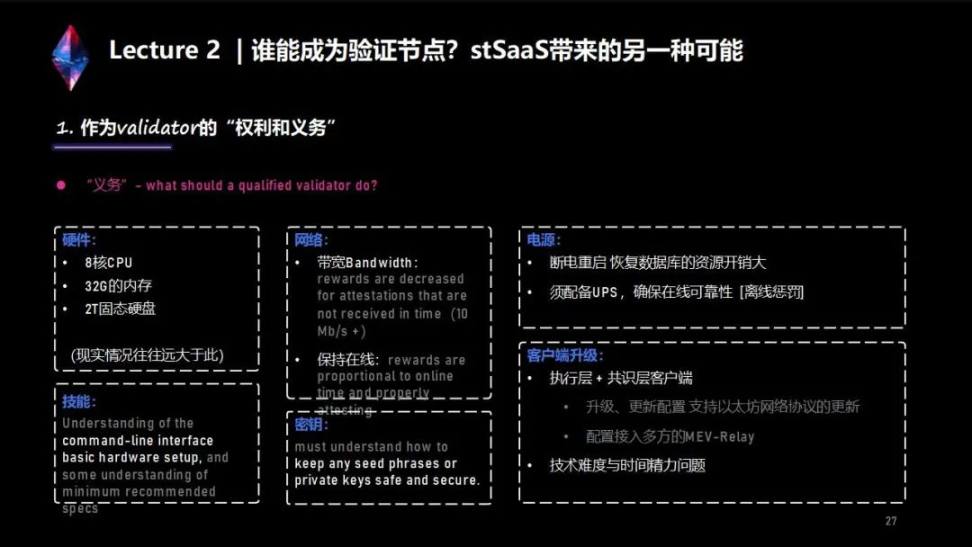

2. 「義務」——What Should a qualified Validator do?

作為一個solo staker 需要有一些義務——你要運行你的硬件,即運行你的節點。有一個硬件需求。

硬件需求:客戶端需要一個8 核的CPU,大概有32 G 的內存,還要一個2 TB 的固態硬盤。這只是一個基本的需求,如果為了更穩定,則需要去增加硬件的配置。現實情況下,往往需要的硬件配置比這些要高很多。

技能:首先要理解以太坊質押是一個什麼樣的事情,在產生這些質押的過程中,你需要去操作一些GUI 的程序,也有一些命令行的程序,要理解這些基本的操作。

網絡:需要保證節點在線,這就需要有一個比較好的網絡。據現在的觀察,保持正常的節點同步,可能需要一個十兆的網絡的帶寬,而且要保持一直在線。如果你是做solo staker,比如是在家裡用自己的服務器,這就需要你的網絡是比較穩定的。但是在大部分情況下這種家用網絡可能不是那麼穩定,會存在斷網的一些情況,而且有時候斷網的時間會比較長,就會影響你的在線率,一旦影響了你的在線率,你的收益率也會受到影響。

電源:因為服務器要7* 24 小時在線,電源必須要可靠。如果有可能的話,最好是要配一個UPS,保證在線率。還有一個情況是,如果斷電時節點正在寫數據庫或正在寫一些硬盤上的軟件的時候,可能會發生問題,如果斷電之後重啟可能不能重新同步,需要花費一些時間重新同步,時間可能會比較長,據現在的情況實際同步一個可能需要二到三天的時間。

二級標題

二級標題

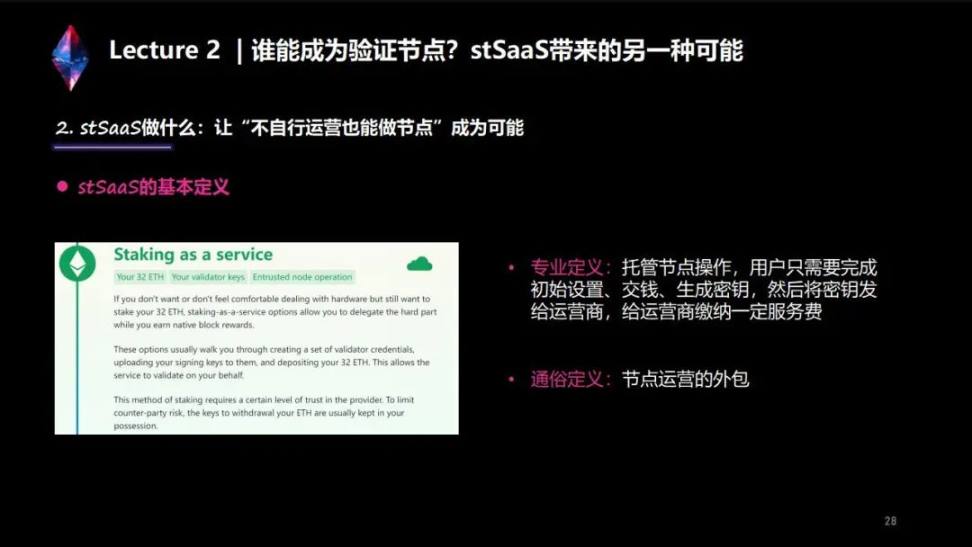

1. stSaaS 的基本定義

如果有的朋友有32 個ETH,也想去參與以太坊質押,但是沒有時間、精力去做運營,這個時候Staking as a Service(stSaaS)可能是一個比較好的選項。從定義上來說,它是一個節點的託管服務。客戶需要自己去以太坊官網上下載質押key 的生成程序,生成兩個key——一個是提幣的私鑰,一個是質押的私鑰。

把這些私鑰生成完了之後,要把自己的提幣私鑰,也就是對應的助記詞保管好,把32 個ETH 質押到以太坊的deposit contract 上。

二級標題

二級標題

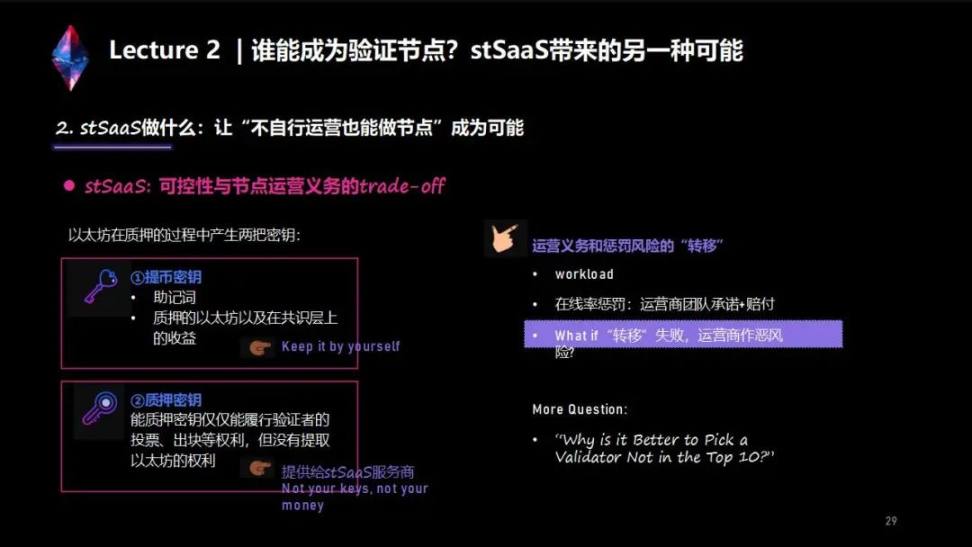

2. stSaaS:可控性與節點運營義務的trade-off

以太坊在質押過程中會產生兩把密鑰。

一把是提幣密鑰,提幣密鑰即對應的助記詞,只要保護好你的助記詞,你的提幣密鑰就不會被洩露,也只有這個助記詞可以把你的質押本金(也就是32 個ETH)提取出來。在你生成質押私鑰的過程中,你也可以直接指定一個ETH 的提幣地址,一旦指定之後,這個提幣地址是不可修改的,也就是說提取的時候只能提到這個提幣地址上,這樣會最大程度保證安全性。

質押的ETH 都會在你的validator 上能夠看到。你的共識層收益,現在在validator 上也能夠看到。在上海昇級之後,整個網絡會去定期輪選所有的驗證者,如果你的驗證者是符合條件的——所謂的符合條件就是指你已經指定了一個提幣的地址,那麼這個網絡會去輪選這些驗證者,把你的共識層上的收益打到你指定的提幣地址上。這個過程按照現在驗證的時間,預估大概是五天左右就能輪一遍,也就是說你的共識層的收益基本是5 天左右就會自動提到你指定的提幣地址上。但是這只是在上海昇級之後,而在現在的情況下,你的本金和共識層上的收益是都提取不出來的。

另外一把是質押密鑰。為什麼以太坊官方將提幣密鑰跟質押密鑰相分離呢?因為質押密鑰要去履行驗證者的投票、出塊等權利,所以它需要一個在線的Key。把提幣密鑰和質押密鑰分開,可以保證提幣密鑰是離線的,是一個不觸網的狀態,更大程度上保證安全性。而質押密鑰需要一直在線,履行驗證者的權利,但是質押密鑰是沒有提取ETH 的權利的,他只有去執行驗證者的權利。

提幣密鑰和質押密鑰相分離,給這些stSaaS 的服務商一個可能性——作為一個solo staker,只需要把這個質押密鑰交給這些質押服務商,服務商會去啟動節點去運維。相比於solo staker 來說,找stSaaS 服務商是一個次安全的方案。因為質押密鑰是給服務商的,但是這樣就把運營的義務和懲罰的風險給轉移到了驗證者的身上,如果說你選擇了一家不那麼好的質押服務商,就可能會有損失。比如服務器的離線造成的驗證者的損失,或者他運營得不好,甚至出現雙重投票的問題,就會承受一個slash 的風險。所以stSaaS 相對solo staking 而言是有一定的風險,因此選擇一家安全可靠的質押服務商是一個非常重要的問題。

還有一個問題是,作為一個以太坊的擁護者,是選擇一家排名前十的服務商比較好,還是選擇一家質量比較好,但是可能排名不那麼靠前的服務商比較好呢?

這個問題在整個以太坊生態裡也有很多討論。以現在業內的共識,是選擇一家雖然節點不是很多,排名比較靠後一點,但是它本身的質押服務是過硬的,即質量是有保證的,是一個比較好的選擇。因為這樣能更大程度上實現以太坊的質押者的去中心化。

三、以太坊官網:What to consider to pick a atSaaS provider

1. Open source:開源,即一些必要的程序,比如可能開發的快速質押程序,是不是100% 開源的,如果他不是開源的,就可能從中竊取你的一些質押私鑰等,造成一定的風險;如果他是開源的,可信任程度比較高一點。

2. Audited: 比如他的利益分配的代碼,還有整個質押的一些後台運營的代碼是不是被審計過,如果是有一些大的審計公司的話,會比較安全一點。

3. Bug bounty:有沒有公開的、讓其他人有機會去提bug 的機制,如果有了這些機制,這家服務商可能是一家比較受信任的服務商。

4. Battle tested:有沒有一個長時間運營的、經過時間證明的可靠穩定的質押服務商。

5. Self custody:是不是真正自己去質押的,因為市面上有很多白標質押服務商,他並不是真正去做驗證者節點,而是租了別人的服務器,他從中收取一部分的收益,這種不能選擇。

6. Permissionless:是不是無需許可的,即他沒有去做一些KYC 的審計,是某些特定的客戶是不能接入的,因為以太坊也是強調共識上無需許可抗審查的特性。

7. Diverse client:質押節點的多樣性,大家可以看一下服務商後邊底層用的質押節點是怎麼樣的。因為大家都知道,現在每個節點其實都有多家的開發團隊在去做,如果說大家都用同一家開發團隊比較主流的一個客戶端的話,如果這個客戶端在網絡上出現了問題,就可能導致整個以太坊網絡的崩潰。但如果是選到兩到三家開發團隊做客戶端的話,就可能極大增加客戶端的多樣性,為整個以太坊的安全做一定的貢獻。

二級標題

Robert:

二級標題

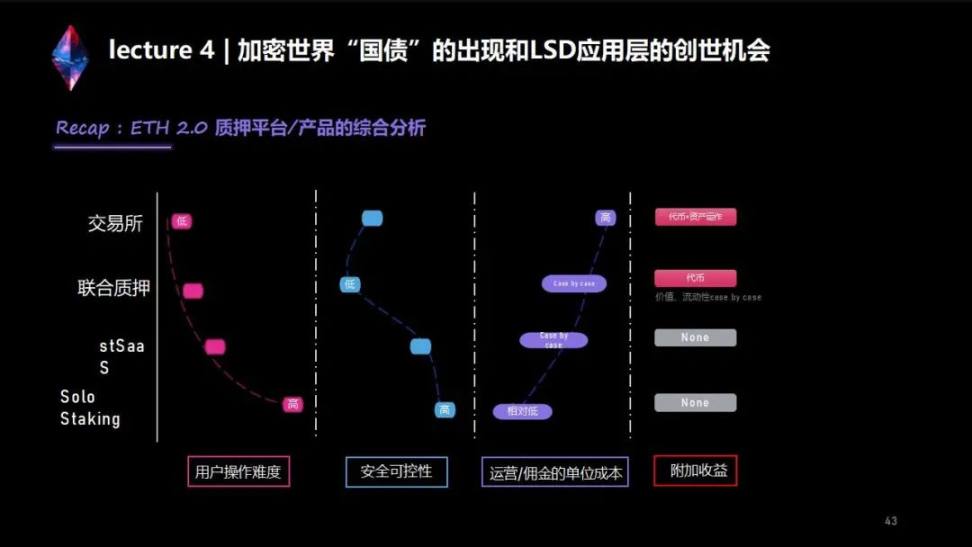

A quick warm up: 各種質押方式的總結

現在質押方式主要是四種,核心邏輯主要是三個。

1. 交易所模式:交易所模式,比如Kraken,已經被ban 了。主要是你把幣給他們,然後他們幫你去做質押,質押完後給你分一定的利潤,中間的利潤很多時候會有一個虛高和標高,以及它真實收益不一定可以match 到它實際發給你的標高收益,所以這是非常不透明的。我的立場其實是非常不贊成這種中心化質押的方式的。對SEC 的判定,我個人覺得應該是不會有大問題,是一個比較中肯的一個判罰。

2. 類似信託模式:第二種的方式類似於信託的模式,無論國內還是國外的小伙伴都會用過這種trust,國內叫信託,海外應該叫trust。這種模式是你把幣給他們,他們會把收益給到trust 這個信託的收益,之後你去往外提取份額。這種方式也OK,比較適合大資金。在Kraken 被ban 後,我們可以看到Coinbase 方面也非常激動,尤其是他們的CEO 幾乎每天發三條推特,去解釋為什麼他們不像Kraken 做的事情。

我們深入研究可以知道他們是不同的,但它是和Kraken 的模式是相同的,只不過是分發收益的方式不同,它的透明化和Kraken 是相同的。

3. 區塊鏈項目平台:像現存的Lido、Ankr、Rocket Pool 這種。其實現在像SSV 已經給了十幾個項目的grant,都是類似於這樣的項目,他們就是TOC 的,核心解決的問題就是流動性的問題。 LSD 的賽道,liquid staking derivatives,你可以把它理解為流動性的一個衍生.流動性的衍生核心問題在於它把你的流動性鎖死之後,在你需要流動性時可以有一個解決方案。而這種解決方案,用中國的話叫「應急方案」,或者說這種方案可能是暫時性的。未來在以太坊轉了上海昇級之後,這種方式還會不會形成主流,我個人是持懷疑態度的。

兩個邏輯:第一個邏輯是隨著市場的發展而不斷有新的產品和新的項目湧現的,這也是為什麼說在以太坊上海昇級之前,它只有13.77% (這兩天高了一點) 。因為某一個不願意提名字的人,存了一些ETH 進去,提高了一點質押率。問題在於它還是沒有達到14% 以上,對於一個POS 來說非常不安全,它的魯棒性非常低。這個邏輯就是如果以太坊想要解決自己的中心化問題,在轉上海昇級之後,必須要把自己的節點更加的去中心化,這就必須要用到一個產品——ssv.network。

這裡一個核心邏輯是希望在這個市場上,在上海昇級之後,像現存的這些LSD 的protocols,未來會有100 家, 1000 家, 1 萬家,進入百家爭鳴的狀態。如果用SSV 這種DVT 技術,我們也是非常歡迎的,如果不用,我認為未來市場上也會有其他的解決方案,我們可以去做一個對比。

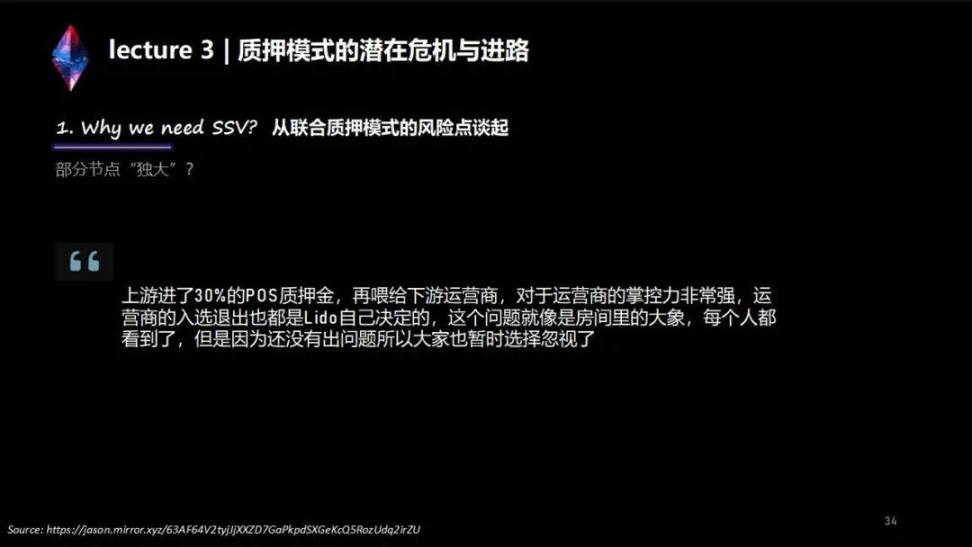

一、Why we need SSV?

一、Why we need SSV?

為什麼我們在上海昇級之後,需要SSV?我個人覺得「不是SSV 需要以太坊,而是以太坊需要SSV。」

兩個邏輯:第一個邏輯是目前的以太坊的質押率在13.77% ,或14% 左右。大家要深思一下這是為什麼,要有兩層邏輯,我們叫「第一性原則」,即結論可以反推原因和過程。 「結論」是以太坊只有13.77% 的質押率,為什麼?核心原因就是現在它的liquidity 不足,不能夠自由進出。

在上海昇級之後,它有自由進出後,我覺得如果以太坊想要保持自己的抗審查和分佈式,那麼它就需要SSV 的DVT 技術來增加自己的節點的分佈的廣度,在全球各地都可以有以太坊的節點。

另外一點,就是以太坊聯合質押模式的風險。一個點我們可以叫獨大,也可以叫壟斷。壟斷要靠創新來解決,創新的來源就是湧現,而湧現的來源是需要多樣化。在上海昇級之後,我們需要一百、一千甚至1 萬個LSD 賽道的項目湧現出來,給我們服務,我們才是customer,而他們只是商家之一。如果未來還是像現在這樣的市佔率,我個人理解以太坊不會有特別好的發展,這是核心的風險。

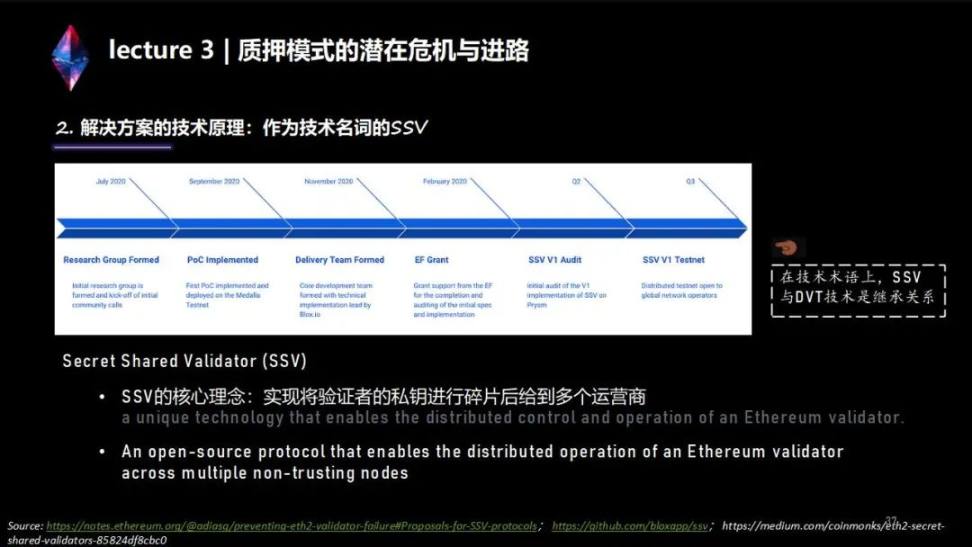

二、解決方案的技術原理:作為技術名詞的SSV

另外一個點就是質押模式的風險的解決方案。因為站在SSV 的角度,我們希望把這個問題解決掉。如果私鑰不在自己手裡,晚上會睡不著覺。而SSV 解決的問題就是讓你的提款私鑰放在自己的手裡。如果說你的私鑰不丟失,你的幣就不會丟失,這個就是核心的「don't trust, just verify」。

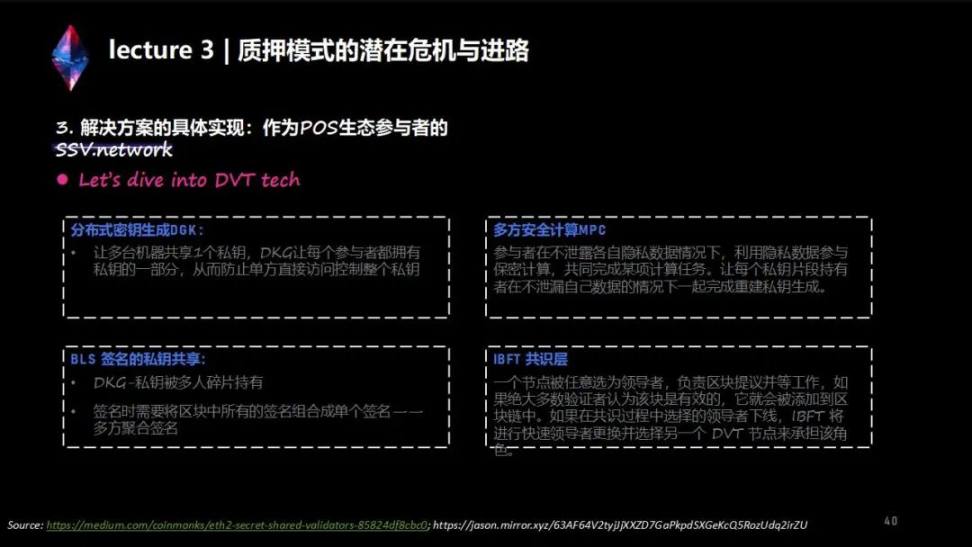

SSV 的三個核心的技術是非常簡單的邏輯,但做到它很難。

1. Secret Shared Validator(SSV)

它是把你的私鑰分片的技術。以太坊在轉POS 之後,它有兩層鏈,第一層鏈我們可以把它叫做共識鏈,第二層鏈我們可以把它理解為執行鏈。在這個基礎之上,他的POS 的邏輯又分兩層,未來我們採用DVD 技術之後,是可以把它的私鑰拆分成兩部分,就是你的私鑰在轉POS 的時候,如果你有32 個ETH,想要參與以太坊POS 節點,你的私鑰可以把它拆分為提款私鑰和簽名私鑰。 SSV 只做了一件事情,就是把你的提款私鑰交給你自己保存,而把你的簽名私鑰拆成了四部分,這採用了SSV 這個技術,我們把它拆分完四個交給四個節點,而這四個節點我們用的是3/4 的在線率,你的簽名就可以成功。

2. DKG 技術

第二個技術其實就是DKG 技術,可以理解為簽名私鑰生成技術。如果說用了SSV 的這個節點技術後,節點的一個Key 可以拆分成四個分片,這四個分片交給這四個節點,這四個節點是你從幾萬個節點裡面挑出來的,可以根據你自己的風險偏好,也可以根據你的獎勵,或者你覺得它費用高就不選它,或者你覺得它安全性高、費用也高,你也可以選,你也可以選收費低一點、安全性沒那麼高的,甚至你可以選中國的、美國的、日本的、新加坡的甚至是歐洲的,你在每個國家選一個,然後這四個節點我們可以去做3/4的驗證。這樣可以解決拜占庭攻擊問題。

3. 第三個點就是多簽錢包的技術,MPC 錢包的技術也是非常難的,但它實現後,對用戶來說是非常簡單的技術。

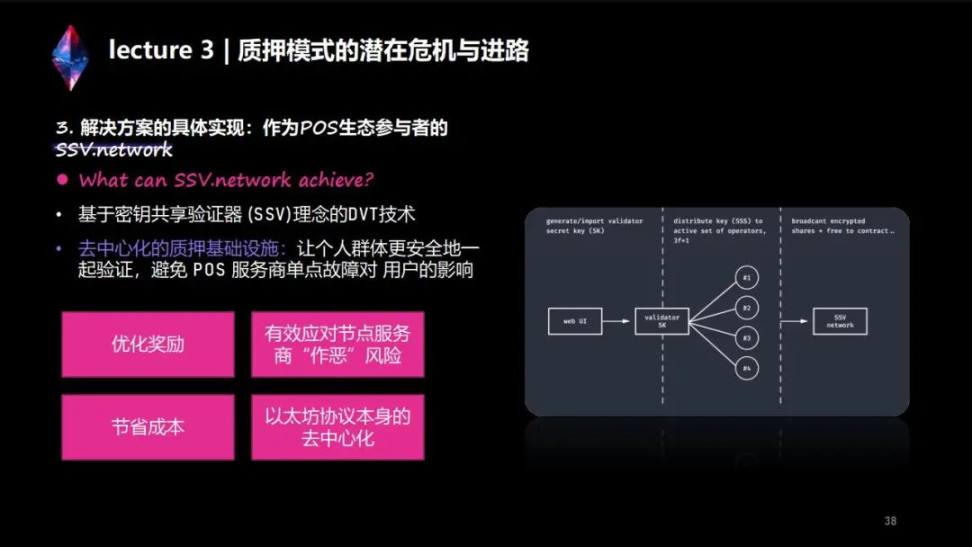

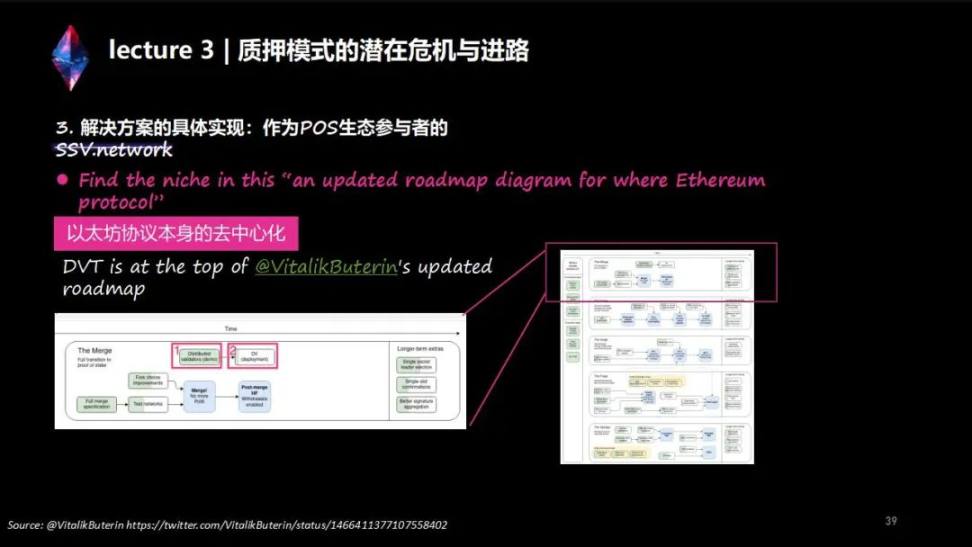

三、解決方案的具體實現:作為POS 生態參與者的SSV.network

DVT 的核心技術就是三個:SSV、DKG 以及MPC。這三個技術是SSV 的核心技術,這也是我們能夠賴以生存和在未來能夠給以太坊,或者說給以太坊的所有想要做LSD 賽道的你們任何一個人的提供服務的技術基礎。

我們可以看一下DVT 的方案,DVT 剛開始的名字不叫DVT 而叫做SSV,也是後來改了名字,有了SSV network,改了名字之後叫做DVT 的。

當時V 神轉POS 的第一個文檔裡面這個地方就是DVT。我個人理解V 神是能夠意識到以太坊的安全度建立在自己的節點是足夠分佈式的。我們可以回想一下最近SEC 的主席對區塊鏈的嚴格審查,SEC 找了一個最懂區塊鏈的傳統金融的人員加入了SEC,然後現在他來監管我們去中心化的這些區塊鏈技術。我個人覺得他比我更懂什麼是區塊鏈,以及他都做的監管非常中性、非常精準,LSD 賽道裡邊,他挑了最精準的Kraken 去監管。這也側面說明了質押模式需要更去中心化。

DKG 技術讓四台機器共享一個私鑰,讓你的提幣私鑰在你的手裡,讓你的validator key 放在四個節點里共同保存、共同驗證,每一個節點只掌握你的一個驗證私鑰的一個分片。

多方安全計算技術在行業內是非常關鍵的一個技術,也是V 神非常看重的技術。多簽錢包,對於Web3 的一些dAPP 是非常有用的,可以達到讓你的資金流轉更加安全、更加方便。

SSV 的技術團隊和以太坊的基金會的技術團隊經常一起溝通,SSV 和以太坊是一個非常好的共生關係。我們希望未來會有中間層的一些產品,可以給到我們所有的用戶來體驗,SSV 也可以給所有的人來提供服務。

Lecture 4: 加密世界「國債」的出現和LSD 應用層的創世機會

BlueWharf:

我是BlueWharf,Shield 的Contributor。我想用另外一個維度來給大家講一下——現在POS 下的以太坊挖礦,在金融視角來看,它到底是一個什麼樣的產物?

Recap:ETH 2.0 質押平台/ 產品的綜合分析

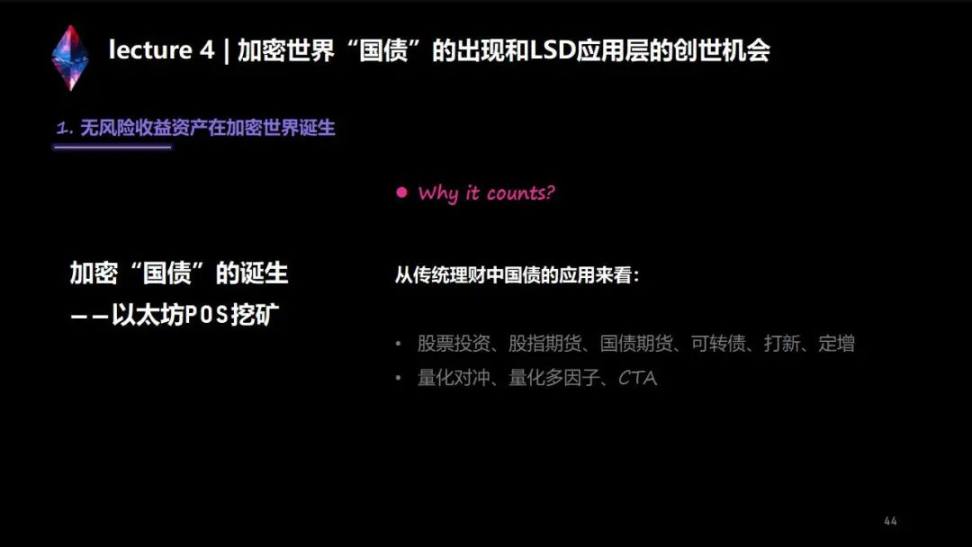

一、無風險收益資產在加密世界誕生

在POW 那個年代裡,你的錢需要投進去買機器、維護礦場礦機等,加之政策、電力不穩定、地方關係等一系列因素,所以在POW 那個年代裡,不管是BTC 挖礦還是以太坊挖礦,我們認為它是一種風險性投資,而不是一種非常合適的、underlying 的底層資產。

但是到了POS 以後,你的本金不再需要花任何有價實體了,不會再面臨著任何回本風險。同時丟進去以後,挖礦的收益率是非常穩定的、整個過程是非常透明和乾淨的,也不需要你承擔任何機房維護等一系列的運營類的風險。

在傳統世界裡有一個體量非常大的無風險收益資產,即各個國家的國債。我們認為以太坊POS 挖礦的橫空出世,實際上是為整個加密世界引入了類似於傳統世界的國債的一個大規模無風險收益的底層資產。

這件事情到底會帶來什麼樣的巨大的影響呢?我們可以先看一下傳統世界裡,尤其是傳統的理財市場裡,國債扮演了什麼樣的角色?

在傳統的這個理財市場裡,我們經常會看到兩款非常常見的銀行的理財產品,一款是固收產品,存進去100 塊,年底給大家102 塊,這個2 塊就是利息。

但是,往往也會看到另外一款叫做「固收+」的產品,你的100 塊還是100 塊,你的那個2 塊,就有可能會變成3 塊、 4 塊、 5 塊、 6 塊,這個過程是怎麼來的呢?其實大概在19 年前後,因為此前中國經濟的發展速度很高,所以利率很高,你可能固收可以拿到5.6 個點,但是隨著GDP 下行的過程,貸款利率就上不去了,固收的空間基本在4 個點以內了。所以,如果你還想獲得5 個點以上的收益,大概從19 年開始,「固收+」產品就成為市場上非常暢銷的一個理財產品了。 「固收+」的整個全球體量非常巨大,可能是幾十萬億美金的體量。

現在我們就要理解傳統世界的國債是如何在「固收+」這個產品裡邊扮演重要角色的。通常情況下,你買了這個理財產品,給券商100 塊,他會首先拿著你的這個100 塊去買像國債這樣的無風險產品。但是這裡的國債有好多種,比如美元國債、人民幣國債,還有其他一些非常大類的債,大家都認為是比較安全的債券。投了國債之後,他就會給你誕生第一個國債收益率,比如說國債收益率是年化3% 。拿到年化3% 的這個收益以後大家會去幹什麼呢?

我們在銀行里看到的主流的去向有寫到,他們通常拿著這個年化3% 的利息部分去做一二級市場投資,包括股票投資、股指期貨、國債期貨、可轉債等等。此前港股打新比較熱,也會有一些打新和定增類的需求,以使得這3% 變得更高。

當然,還有一個傳統市場常見的去向,我們統稱叫量化交易,但實際上它分好多個類型,比如說有一些是量化對沖類的交易,對沖類的交易很可能大部分都是低風險的;還有一些期限套利或是夾雜主觀行情判斷的CTA 策略。

這是現在的傳統世界「固收+」產品是如何誕生的和國債在這裡的作用。假如沒有國債這樣安全的底層資產的話,很多「固收+」產品是沒有辦法做起來的。

二、加密世界實現固收+ 所需要解決的問題

傳統世界的我們剛已經介紹完了,那回Crypto 世界的話就是,POS 挖礦帶來了整個國債級的、大規模的無風險資產。在Crypto 行業裡復刻整個傳統世界裡「固收+」是個體量巨大的的應用場景。這件事情該如何設計呢?通常會有兩個逃避不了的問題:第一個問題是我們如何獲得第一層固收部分的收益。第二個問題是我們要去考慮拿到這個固收以後,如何再去做二次的增收。

1.如何獲得安全前提下的最優POS 挖礦收益

當前在上海昇級之前的這個環境下,Shield 認為最優的POS 挖礦是有一個很大的前提,叫做安全前提,因為我們要deliver 一個這樣的Protocol 的話,不能是很容易被人拿捏的。因為你的整個data 都是在鏈上的、都是透明的,它可以計算出來你現在的持倉和各種情況,如果你設計出來的Protocol 是很容易就被人算出來的,我們認為這樣的Protocol是有安全風險的。

在這種情況下呢,目前市場上有兩個常見的策略。

第一個策略:拿著Lido 的收益再去做這個,拿著staking protocol 的收益再去做Curve 上的流動性挖礦,這是一個比較常見的策略。

第二個策略:採用借貸協議去做循環借貸,因為循環借貸可以加更高的槓桿,使得從收益率角度來說,會比剛才的流動性挖礦收益率要更高。但是它的更高的收益率實際上是來自於你加槓桿的情況。這件事情有兩個風險,一個風險是剛提到的stETH 和ETH 之間的價差會導致清算,主要取決於你貪婪與否。如果你很貪婪,那以目前情況下來看,就是有概率被人擊穿,導致被清算。如果你不貪婪的話,你的槓桿率加的低的話,想要被擊穿難度還是比較大的。

但我們認為這裡邊更大的風險來自於你做循環貸的本質是加槓桿,你想要把它賺回來的話就得解槓桿。現在的點是說即使是wstETH 這個交易對在AAVE 上的流動性,大概是一億一千萬美金的流動性,但AAVE 這個交易對的池子可能有比較大的比例是來自循環貸。也就是說,看著它有1 億美金的流動性,很可能這裡邊5000 萬美金的流動性其實是循環貸循環出來的,它不是真實有那麼大的流動性。這也意味著這裡面最大的風險是,如果有人一次性借出5000 萬或7000 萬,這個池子就不夠了,這時候大家就會爭相踩踏去解槓桿,爭相踩踏解槓桿的過程中,就會發現槓桿是很難解掉的。

Shield 認為在這種情況下,做大額的循環貸策略可能會面臨著解槓桿跑不掉的風險。因此Shield 目前給大家提供是收益率可能不是最高,但是大家可以躺著睡覺的策略,也就是動態調整的質押挖礦+ 流動性挖礦策略。

在上海昇級之前,目前我們涉及到的尋找最優挖礦收益的點就是這些。隨著上海昇級,市場可能會出現一些更大的變動,挖礦路由會增多。但上海昇級之前,我們最關注的是安全範圍。

2.如何拿著最優收益去做進一步增值

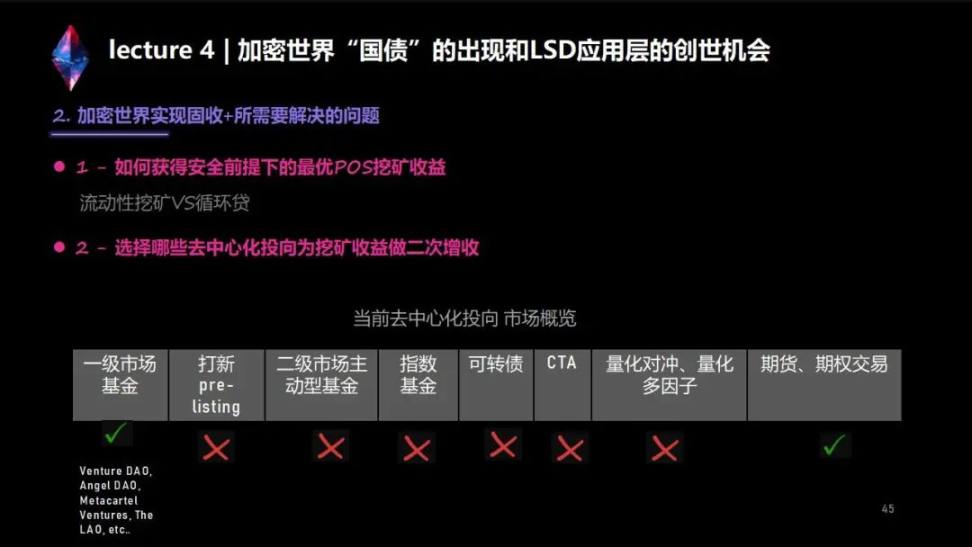

因為DeFi 項目的錢一定是要流向DeFi 去處,我們來遍歷一下傳統世界的理財場景是否能應用於DeFi 世界。傳統世界裡能做的那些場景,目前在DeFi 世界裡邊的話,只有一級市場的基金+ 期貨/ 期權交易。但是Venture DAO 類的一級市場基金這一刻的治理水平和回報率也許仍受各種主觀因素影響。而打新Pre-listing、二級市場主動型基金、指數基金、可轉債、CTA、量化對沖、量化多因子等增收策略目前在Crypto 行業大多沒有形成solid 的方案,或是不適合以去中心化組織的方式用於治理和決策,因而都沒有規模化的體量。

而期貨交易和期權交易現在是可以做。期貨交易的問題就是它涉及到了複雜的倉位管理問題,可能有爆倉風險,尤其是鏈上的爆倉風險,而且它的主觀性非常強,我們認為也不是當前應該優先選擇的方向。

剩下的就是期權交易策略了,期權交易策略決定了怎麼買、怎麼回,整件事情在鏈上是可以被記錄的。它因此目前是透明度最高,相對來說風險可控程度更高一點的增值方案。

三、Shield Staking Vault 的在加密資產固收+ 產品上的探索和實踐

做了這些分析以後,目前Shield 推出了一個產品叫做Shield Staking Vault,我們主要就是用於解決剛才以下的兩個問題:

第一個問題: 專注於「固收」,即基於市場動態幫大家發現並聚合最優的挖礦收益,在上海昇級之後,這個協議可能成為整個以太坊的挖礦入口。我們會基於Lido 等底層協議,持續為想要進行ETH POS 挖礦的用戶持續尋找最優挖礦路徑。

第二個問題: 進一步做「固收+」,我們根據剛才的分析,選取一個勝率比較高的期權策略幫大家去做ETH POS 挖礦收入的二次增值。

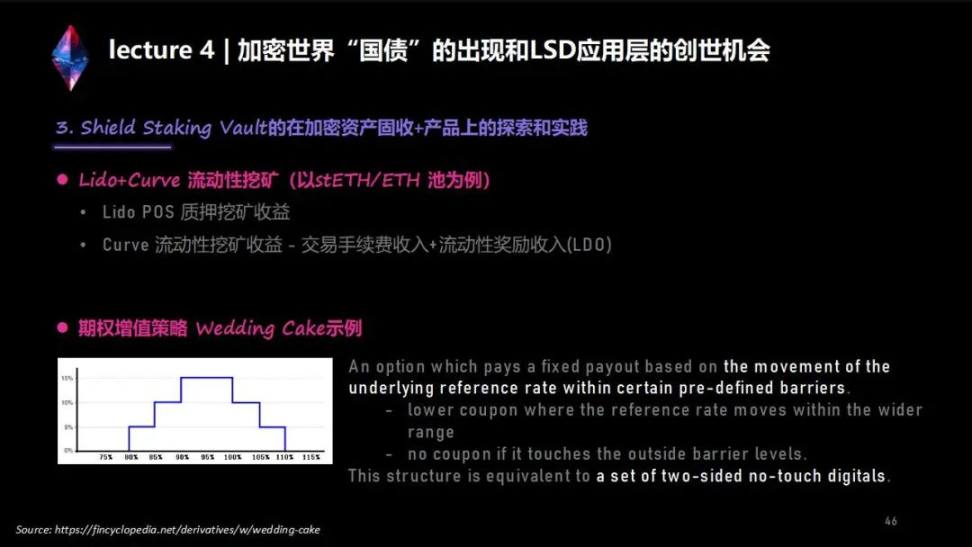

流動性挖礦是一個簡單的策略,我們第一層去做Lido 的質押收益即質押挖礦,第二層拿著這個stETH 和ETH 的交易對去做Curve 的流動性挖礦,會收到三層收益:第一層是交易手續費的收益,第二層是流動性獎勵的收益,第三層是Curve 的獎勵收益(較低,可以忽略不計)。而在Lido 上做質押挖礦、在Curve 上做流動性挖礦獲得的交易手續費收益、與流動性獎勵收益,三者其實是動態變化的,Shield 會對數據進行監控,實現動態調整,從而達成最高的收益。

獲得收益後,再給大家去做第二次選,這裡也有多個檔位可選。

第一:如果你是保守型的人,你就只做前述的質押+ 流動性挖礦就可以。

第二:如果你是一個保本就OK,利息部分可以放飛自我、去搏一搏行情帶來的收益的話,那就是第二檔,我們叫溫和型的產品,利息部分拿出來做期權的增值策略。

第三:如果你想得到更高的年化收益,可能就要承受一部分本金的壓力,比如說90% 保本,然後拿出10% 的本金,再加上這個挖礦收益,合起來去做行情類的期權策。

後兩檔的過程中就會引入到剛說到的期權增值策略,目前我們選了一個叫wedding cake 的期權策略,如示意圖所示,它的策略的形狀長得跟一個蛋糕一樣,簡單來說就是藍線的範圍內都有錢賺。只要行情走勢落入藍線範圍內,就都有錢賺。這是周策略,每周有這樣的收益率。如果第二週的價格走到了這個cake 最高的那一層,那就可以拿到年化15% 的收益率,但這個其實是說你當前的價格是從蛋糕的最中間開始的。如果從蛋糕的左邊開始和右邊開始,選擇是做多還是做空,那這個蛋糕的最中間這一層就不是年化15% 了,而是年化200% 了。

四