Weekly Brief:鏈上期權協議擁擠的DeFi子賽道

二級標題

二級標題

二級標題

一個成熟的交易市場中,衍生品的交易額往往遠大於現貨。在Crypto 領域,去中心化衍生品,或者說鏈上合約交易,仍有很大的發展空間。在這個方向,主要包含去中心化永續合約、去中心化期權、去中心化合成資產等細分賽道。

一個成熟的交易市場中,衍生品的交易額往往遠大於現貨。在Crypto 領域,去中心化衍生品,或者說鏈上合約交易,仍有很大的發展空間。在這個方向,主要包含去中心化永續合約、去中心化期權、去中心化合成資產等細分賽道。

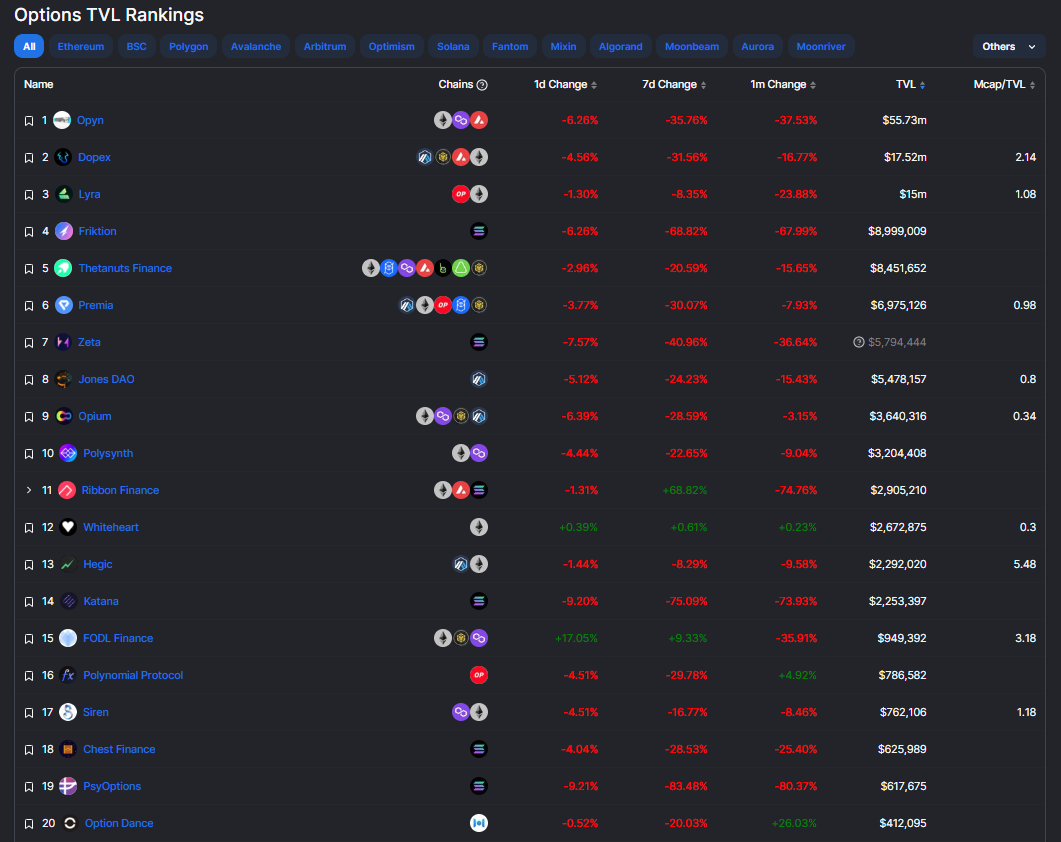

Messari 將鏈上期權協議主要分為Option Marketplace(期權市場)和Structured Product(結構化產品)兩種:

正文

正文

正文

Option Marketplace(期權市場)是創建實際期權合約並推進期權買賣的協議。承銷每個期權的流動性。根據資金來源及運行方式的不同,可再分為Orderbook Marketplace 與Liquidity Pool Marketplace,Opyn、PsyOptions、Zeta 等案例是基於傳統的訂單簿方式運行;Dopex、Lyra、Hegic 等使用了流動性池的方法。

這兩種分類也被粗略劃分為“底層期權產品”及“期權衍生品”。結構化產品降低了期權的複雜性,並提升了鏈上期權市場的流動性,該類別是現有鏈上期權協議採用最多的方式,涵蓋DeFi Option Vaults(DOVs)、AMM Vaults 和Single Staking Options Vaults ( SSOV)等,被市場視為流動性挖礦的替代品之一。

(Ribbon Finance TVL 近況,數據來源:defillama)

正文

正文

正文

在DeFi 的“交易、借貸、槓桿”三個要素中,收益聚合、理財等本質在於交易借貸,已經出現了頭部產品。而期貨期權本質在於槓桿化,隨著加密原生團隊在去中心化期權上的不斷嘗試,以及不同資金類別的不斷加入,鏈上期權協議將是一個巨大的賽道。

基於鏈上期權協議的思路,一些值得關注的早期的、創新類項目有:

永續期權協議Panoptic:

Panoptic 通過搭建在Uniswap V3 生態中來解決鏈上期權流動性不足的問題,以及在交易速度和交易成本上進行優化。對於存在的任何Uniswap v3 交易對,Panoptic 允許用戶創建多頭和空頭看跌期權或看漲期權。

除了買家與賣家,Panoptic 引入了“流動性提供者”這一新角色,期權買賣雙方必須在Uniswap 池中重新分配流動性以產生新的期權,Panoptic 通過佣金來激勵用戶提供流動性,來大幅提高其資本效率。

槓桿期權協議Levana protocol

Levana protocol 是基於智能合約平台JUNO 的槓桿及期權協議,屬於Cosmos 生態。 Levana 通過Levana Leverage Index(LLI)Token 為用戶提供資產的槓槓頭寸。其運作方式在於:以計劃的槓槓率創建資金池,然後通過Levana 協議鑄造Token(代表對帶槓槓資金池的所有權),用戶最後通過自動化做市商獲得收益。

Levana 專注於開放性的DeFi,並推出GameFi 產品、可進化的NFT 等。 Levana 投資機構包括Animoca、Dragonfly Capital、Parafi Capital 等,並由Delphi 實驗室孵化。

二級標題

二級標題

一級市場投資動態

一級市場投資動態

一級市場投資動態