Từ mNAV Premium đến tầm nhìn 100 tỷ đô la: Hành trình của Michael Saylor vào đế chế tín dụng Bitcoin

- 核心观点:MicroStrategy创新融资模式,推动比特币积累。

- 关键要素:

- 永续优先股融资60亿美元。

- 散户投资者占比高达25%。

- 持有比特币超62万枚。

- 市场影响:可能重塑数字资产企业融资方式。

- 时效性标注:中期影响。

Tác giả gốc: Lesley

Trong lịch sử đổi mới tài chính Phố Wall, ít ai xuất sắc như Michael Saylor, người đã biến niềm tin cá nhân thành chiến lược doanh nghiệp và từ đó định hình lại mô hình tài chính của cả một ngành. Chủ tịch Strategy (trước đây là MicroStrategy) đang dẫn dắt một thử nghiệm tài chính chưa từng có: thay thế tài trợ vốn chủ sở hữu và nợ truyền thống bằng cổ phiếu ưu đãi vĩnh viễn để tài trợ cho chiến lược tích lũy Bitcoin mạnh mẽ của mình.

Theo Bloomberg, Strategy đã huy động thành công khoảng 6 tỷ đô la vốn từ thị trường thông qua bốn vòng phát hành cổ phiếu ưu đãi vĩnh viễn trong năm nay. Vòng gần đây nhất, "Stretch" (STRC), đã huy động được 2,5 tỷ đô la. Michael Saylor mô tả STRC là "khoảnh khắc iPhone" của Strategy, nhấn mạnh tiềm năng cung cấp cho các kho Bitcoin khả năng tiếp cận thị trường vốn có khả năng mở rộng và ít biến động.

Công ty phần mềm trí tuệ kinh doanh trước đây ít người biết đến này đã tận dụng được nguồn vốn khổng lồ như vậy chỉ đơn giản nhờ niềm tin vững chắc vào Bitcoin. Tính đến ngày 18 tháng 8, Strategy nắm giữ 629.400 Bitcoin, với tổng vốn đầu tư là 33,139 tỷ đô la, trị giá hơn 72 tỷ đô la theo giá thị trường hiện tại.

100 công ty niêm yết công khai nắm giữ Bitcoin hàng đầu trên toàn thế giới (Nguồn: bitcointreasuries.net)

Điều đáng chú ý hơn nữa là các nhà đầu tư bán lẻ chiếm gần một phần tư lượng cổ phiếu ưu đãi vĩnh viễn mới nhất được phát hành - một con số gần như không thể tưởng tượng được trên thị trường cổ phiếu ưu đãi doanh nghiệp truyền thống. Tuy nhiên, đằng sau nỗ lực kỹ thuật tài chính này là một nhà truyền giáo cấp tiến, người từng kêu gọi người hâm mộ "bán thận lấy Bitcoin" và một đội ngũ nhà đầu tư bán lẻ sẵn sàng noi theo niềm tin của ông.

Để hiểu được thử nghiệm tài chính có thể định hình lại ngành tài sản kỹ thuật số này, chúng ta cần bắt đầu từ đầu.

Câu chuyện và cơ chế của cổ phiếu ưu đãi vĩnh viễn

Cổ phiếu ưu đãi vĩnh viễn là một loại chứng khoán tài chính lai ghép, không có ngày đáo hạn cố định, kết hợp lợi nhuận được đảm bảo của trái phiếu với tính chất vĩnh viễn của cổ phiếu. Công ty phát hành không cần hoàn trả vốn gốc, chỉ trả cổ tức định kỳ theo thỏa thuận, cho phép công ty sử dụng vốn của nhà đầu tư vô thời hạn.

Theo quan điểm của nhà đầu tư, việc mua cổ phiếu ưu đãi vĩnh viễn tương đương với việc có được "quyền nhận cổ tức vĩnh viễn" - lợi nhuận chủ yếu đến từ thu nhập cổ tức liên tục, thay vì thu hồi vốn gốc khi trái phiếu truyền thống đáo hạn.

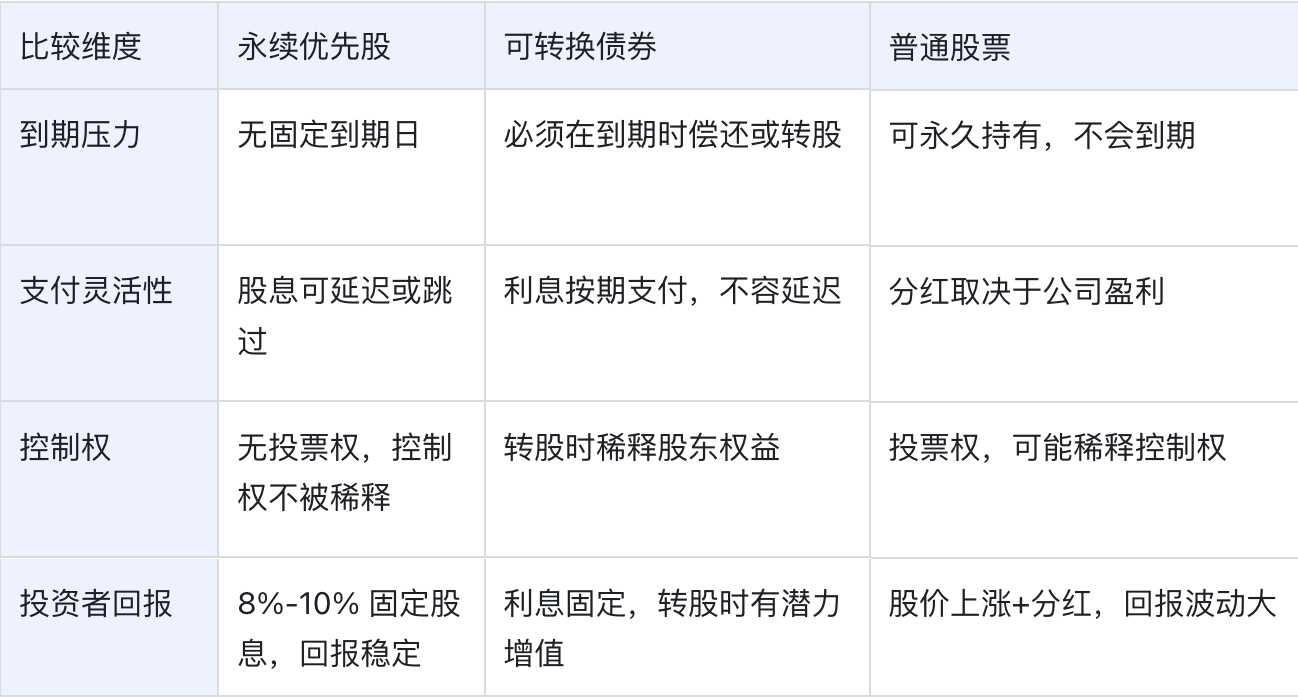

Bảng sau đây so sánh cổ phiếu ưu đãi vĩnh viễn, trái phiếu chuyển đổi và cổ phiếu phổ thông theo một số khía cạnh chính:

Tóm lại, cổ phiếu ưu đãi vĩnh viễn là "loại công cụ tài chính thứ ba" giữa nợ và vốn chủ sở hữu:

• Đối với doanh nghiệp, nó cho phép họ khóa vốn trong thời gian dài mà không phải trả nợ gốc, giảm bớt áp lực dòng tiền với các thỏa thuận trả cổ tức linh hoạt và tránh pha loãng vốn chủ sở hữu từ việc phát hành thêm cổ phiếu phổ thông;

• Đối với các nhà đầu tư, mặc dù xếp sau nợ trong cơ cấu vốn, cổ phiếu ưu đãi vĩnh viễn thường mang lại lợi nhuận cao hơn, được đảm bảo hơn và được trả trước cổ phiếu phổ thông trong trường hợp công ty thanh lý.

Nhờ đó, nó kết hợp tính linh hoạt về mặt tài chính với lợi nhuận ổn định về mặt đầu tư và đang trở thành một lựa chọn ngày càng quan trọng trong hoạt động vốn của doanh nghiệp.

Mặc dù cổ phiếu ưu đãi vĩnh viễn cung cấp cho Strategy phương thức tài trợ linh hoạt, nhưng tính biến động của thị trường, thanh khoản và rủi ro về cấu trúc của chúng không thể bị bỏ qua.

• Biến động thị trường và rủi ro thanh khoản: Biến động giá Bitcoin ảnh hưởng trực tiếp đến khả năng hoàn trả và tái cấp vốn của Strategy. Gánh nặng chi trả cổ tức tăng lên theo quy mô tài chính. Theo chiến lược "HODL" của Saylor, việc bán Bitcoin càng hạn chế các kênh thu hút dòng tiền của công ty.

• Rủi ro về cấu trúc của mô hình tài trợ: Việc chi trả cổ tức cho cổ phiếu ưu đãi vĩnh viễn không tích lũy tùy thuộc vào quyết định của bên phát hành, điều này có thể dẫn đến khó khăn trong việc tái cấp vốn khi niềm tin của thị trường bị lung lay; việc quá phụ thuộc vào các nhà đầu tư bán lẻ, nếu sự nhiệt tình của nhà đầu tư bán lẻ giảm sút, sức hấp dẫn đối với các nhà đầu tư tổ chức sẽ trở thành một thách thức.

• Bong bóng thị trường và rủi ro hệ thống: Mô hình công ty quản lý quỹ tài sản tiền điện tử có thể cho thấy dấu hiệu bong bóng. Khi nhu cầu thị trường cạn kiệt, các công ty dựa vào mô hình tài chính này có thể phải đối mặt với nguy cơ chuỗi vốn bị phá vỡ, từ đó có thể gây ra biến động thị trường rộng hơn.

Kể từ đầu năm 2024, Saylor đã huy động được hơn 40 tỷ đô la tài trợ vốn chủ sở hữu và nợ. Tính đến nay, Strategy đã huy động được khoảng 6 tỷ đô la thông qua bốn đợt chào bán cổ phiếu ưu đãi vĩnh viễn. Saylor thậm chí còn tuyên bố về mặt lý thuyết, công ty có thể huy động được từ 100 tỷ đến 200 tỷ đô la. Bốn đợt chào bán này cho thấy một sự thay đổi rõ rệt về chiến lược và định vị thị trường riêng biệt.

Tháng trước, Strategy đã ra mắt STRC (Stretch), một cổ phiếu ưu đãi vĩnh viễn với lãi suất thả nổi, được thiết kế để cung cấp mức giá ổn định và lợi nhuận cao cho các nhà đầu tư tìm kiếm thu nhập đang tìm kiếm cơ hội đầu tư gián tiếp vào Bitcoin. STRC, với mệnh giá 100 đô la mỗi cổ phiếu, sẽ trả cổ tức hàng tháng và ban đầu mang lại lợi suất hàng năm là 9%.

Việc Saylor ra mắt STRC (Stretch) tập trung vào tính dễ tiếp cận của nó. Không giống như STRK, STRF và STRD, những công cụ mà trước đây ông từng ca ngợi là sáng tạo nhưng quá phức tạp hoặc dễ biến động, STRC giống một tài khoản tiết kiệm được tăng cường lợi suất hơn. Bằng cách tập trung vào các khoản đầu tư ngắn hạn và biến động giá thấp, STRC loại bỏ rủi ro liên quan đến biến động dài hạn, đồng thời mang lại lợi nhuận cao hơn so với tiền gửi ngân hàng. Việc thế chấp quá mức bằng Bitcoin đảm bảo rằng STRC sẽ giao dịch gần với mệnh giá 100 đô la ngay cả khi giá Bitcoin biến động, mang đến cho nhà đầu tư một lựa chọn đầu tư ổn định và hấp dẫn hơn.

Tại sao nên chọn cổ phiếu ưu đãi vĩnh viễn? Một sự thay đổi cơ bản trong mô hình kinh doanh

Khi điểm nghẽn của các mô hình tài chính truyền thống trở nên rõ ràng, cổ phiếu ưu đãi vĩnh viễn đã trở thành một lựa chọn quan trọng để Strategy chuyển đổi cơ bản mô hình kinh doanh của mình trong bối cảnh phí bảo hiểm mNAV bị nén và việc khám phá các nguồn vốn mới.

1. Các mô hình tài chính truyền thống gặp phải những trở ngại: nén phí bảo hiểm mNAV

Thí nghiệm cổ phiếu ưu đãi vĩnh viễn của Strategy bắt nguồn từ một thách thức thực sự: nén phí bảo hiểm mNAV.

Cái gọi là phí bảo hiểm mNAV đề cập đến hiện tượng giá cổ phiếu của Strategy luôn vượt trội hơn giá trị tài sản ròng của Bitcoin. Phí bảo hiểm này từng là cốt lõi trong "phép thuật tài chính" của Saylor - công ty đã có thể huy động vốn với mức giá cao hơn giá trị thực của Bitcoin, về cơ bản là "mua đồng tiền này với giá chiết khấu". Tuy nhiên, Brian Dobson, nhà phân tích của Disruptive Technology Equity Research tại Clear Street, nhận định: "Phí bảo hiểm mNAV đã giảm trong những tuần gần đây, và ban quản lý Strategy lo ngại về việc tạo ra quá nhiều pha loãng."

Sự thay đổi này buộc Strategy phải tìm kiếm những hướng tài trợ mới. Việc phát hành cổ phiếu phổ thông truyền thống trở nên kém hiệu quả hơn đáng kể khi phí bảo hiểm mNAV thu hẹp. Mặc dù thị trường trái phiếu chuyển đổi mang lại chi phí thấp hơn, nhưng nó đã loại bỏ các nhà đầu tư bán lẻ, một nguồn tài trợ quan trọng. Sự xuất hiện của cổ phiếu ưu đãi vĩnh viễn là một giải pháp cần thiết cho những hạn chế này.

2. Khám phá nguồn tài trợ mới: Mô hình “Đạo đức thúc đẩy” của các nhà đầu tư bán lẻ

Quan trọng hơn, Saylor đã khám phá ra một cơ hội tài chính chưa từng có: chuyển đổi trực tiếp ảnh hưởng cá nhân thành vốn doanh nghiệp.

Michael Saylor hiện có 4,5 triệu người theo dõi trên X (Nguồn: X Platform)

Michael Youngworth, Giám đốc Bộ phận Trái phiếu chuyển đổi toàn cầu và Chiến lược ưu tiên tại Bank of America, thừa nhận: "Theo tôi biết, chưa có công ty nào tận dụng được sự nhiệt tình của các nhà đầu tư bán lẻ như Strategy." Trong đợt phát hành STRC mới nhất, các nhà đầu tư bán lẻ chiếm tới 25%, một con số gần như không thể tưởng tượng được trên thị trường cổ phiếu ưu đãi của doanh nghiệp truyền thống.

Các nhà đầu tư cá nhân này áp dụng mô hình đầu tư dựa trên niềm tin vào Strategy, mang lại cho công ty nguồn vốn tương đối ổn định. So với các nhà đầu tư tổ chức, họ ít bị ảnh hưởng bởi những biến động ngắn hạn của thị trường và sẵn sàng chấp nhận mức phí bảo hiểm rủi ro cao hơn. Cấu trúc nhà đầu tư độc đáo này đã trở thành một lợi thế cạnh tranh quan trọng của Strategy so với các công ty truyền thống.

3. Chuyển đổi và nâng cấp chiến lược: từ tài trợ vốn chủ sở hữu sang cơ cấu vốn hỗn hợp

Việc giới thiệu cổ phiếu ưu đãi vĩnh viễn thực sự đánh dấu sự thay đổi cơ bản trong mô hình kinh doanh của Strategy.

Theo mô hình Chiến lược truyền thống, việc huy động vốn phụ thuộc vào việc giá cổ phiếu tăng, nhưng mô hình này lại phụ thuộc rất nhiều vào tâm lý thị trường và biến động giá Bitcoin. Mô hình mới tạo ra một "lớp trung gian" tương đối ổn định thông qua cổ phiếu ưu đãi vĩnh viễn: nhà đầu tư cổ phiếu ưu đãi nhận được lợi nhuận cổ tức tương đối chắc chắn, trong khi cổ đông cổ phiếu phổ thông chịu nhiều rủi ro biến động hơn. Sau đó, công ty nhận được các quỹ vĩnh viễn với kỳ hạn tương ứng để nắm giữ Bitcoin, một tài sản vĩnh viễn.

Việc tái cấu trúc vốn này cho phép Strategy phản ứng tốt hơn với các chu kỳ thị trường. Ngay cả khi giá Bitcoin giảm và chênh lệch mNAV biến mất, công ty vẫn có thể duy trì khả năng tài chính thông qua cổ phiếu ưu đãi vĩnh viễn.

4. Mục tiêu cuối cùng: Xây dựng khái niệm tín dụng BTC trị giá 100 tỷ đô la

Tham vọng của Saylor còn vượt xa hơn thế. Ông suy đoán rằng "về lý thuyết, có thể huy động được 100 tỷ đô la... hoặc thậm chí 200 tỷ đô la", với mục tiêu tạo ra một hệ thống "tín dụng" quy mô lớn với Bitcoin là tài sản cơ sở.

Logic cốt lõi của tầm nhìn này hoàn toàn đảo ngược phương thức tài chính doanh nghiệp truyền thống: thay vì dựa vào dòng tiền từ sản phẩm hoặc dịch vụ, nó xây dựng một cơ chế tự củng cố: "Nắm giữ Bitcoin → tạo ra mức chênh lệch giá cổ phiếu → tài trợ để mua Bitcoin → hình thành một vòng phản hồi tích cực." Thông qua các công cụ tài chính nhiều lớp như cổ phiếu ưu đãi vĩnh viễn và trái phiếu chuyển đổi, Strategy tìm cách chuyển đổi tài sản kỹ thuật số biến động thành nguồn thu nhập ổn định, tận dụng mức chênh lệch mNAV để đạt được các cơ hội chênh lệch giá bằng cách "mua Bitcoin với giá chiết khấu", cuối cùng là xây dựng một đế chế tài chính xoay quanh Bitcoin.

Tuy nhiên, thử nghiệm tài chính này tiềm ẩn nhiều rủi ro. Nếu thành công, Bitcoin có thể chuyển đổi từ một tài sản đầu cơ thành một tài sản thế chấp tài chính được chấp nhận rộng rãi. Nhưng như nhà bán khống Jim Chanos cảnh báo, mức chi trả cổ tức vĩnh viễn 8-10% có thể trở thành gánh nặng nếu Bitcoin suy giảm. Yuliya Guseva của Trường Luật Rutgers thậm chí còn thẳng thừng tuyên bố: "Nếu thị trường cạn kiệt, mô hình này sẽ không còn bền vững nữa." Saylor đang đặt cược vào tương lai của Strategy, đặt cược vào việc liệu tài sản kỹ thuật số có thể định nghĩa lại các quy tắc cơ bản của hệ thống tài chính hiện đại hay không.

Kết luận: Đổi mới hay rủi ro?

Thử nghiệm cổ phiếu ưu đãi vĩnh viễn của Strategy là một bước đột phá đáng kể trong mô hình tài chính cho các công ty tài sản kỹ thuật số. Michael Saylor đã khéo léo kết hợp ảnh hưởng cá nhân, tâm lý thị trường và đầu tư tài sản kỹ thuật số thông qua đổi mới tài chính để tạo ra một con đường phát triển doanh nghiệp chưa từng có.

Nhìn rộng hơn, thử nghiệm của Strategy thể hiện sự tái cấu trúc cơ bản mối quan hệ giữa doanh nghiệp và nhà đầu tư trong nền kinh tế số. Các hệ thống định giá doanh nghiệp truyền thống - dựa trên dòng tiền, lợi nhuận và bảng cân đối kế toán - hoàn toàn không hiệu quả trong trường hợp này. Thay vào đó, một cơ chế tạo giá trị mới dựa trên kỳ vọng tăng giá tài sản và tâm lý thị trường đang nổi lên. Đây không chỉ là một đổi mới tài chính mà còn là một phép thử về ranh giới của lý thuyết doanh nghiệp hiện đại.

Bất kể kết quả cuối cùng ra sao, thử nghiệm của Strategy đã cung cấp một khuôn mẫu có thể nhân rộng cho các công ty tài sản kỹ thuật số sau này. Nó cũng là một lời cảnh tỉnh cho các cơ quan quản lý: Khi tài chính doanh nghiệp ngày càng phụ thuộc vào tâm lý nhà đầu tư bán lẻ và bong bóng tài sản, liệu các khuôn khổ quản lý rủi ro truyền thống có còn hiệu quả trong việc bảo vệ lợi ích của nhà đầu tư hay không? Câu trả lời cho câu hỏi này sẽ quyết định hướng đi tương lai của ngành tài sản kỹ thuật số.