Tiêu đề gốc: "Những đổi mới của Giao thức vĩnh viễn trên chuỗi Phần 2"

Biên soạn gốc: Kxp, Blockbeats

Biên soạn gốc: Kxp, Blockbeats

Khi tác động tiềm ẩn của FTX trở nên rõ ràng, tầm quan trọng của tính phi tập trung và tính minh bạch đang được chú ý. Việc chuyển các hoạt động giao dịch từ CeFi sang DeFi không còn là câu hỏi "nếu", mà là câu hỏi "khi nào".

Các giao thức vĩnh viễn như GMX đã phát triển đáng kể trong vài tháng qua và GMX, với thiết kế độc đáo, đã phát triển thành một hệ sinh thái độc lập. Nghiên cứu này được chia thành hai bài viết.

đâyđâyxuất hiện.

Trong phần thứ hai, chúng ta sẽ chú ý nhiều hơn đến hệ sinh thái GMX và một số giao thức thú vị được xây dựng trên GMX.

Như chúng tôi đã đề cập trong phần đầu tiên, rủi ro của GMX LP nằm ở: 1) lãi suất mở (OI) trên GMX và 2) sự biến động của giá tài sản cơ sở.

tiêu đề cấp đầu tiên

Rage Trade

Sau một cuộc thảo luận ngắn với @crypto_noodles, người sáng lập Rage Trade, chúng tôi đã biết rằng giao thức này nhằm mục đích thực hiện hai điều: 1) cung cấp cho GMX LP các chiến lược trung lập Delta được đóng gói sẵn, 2) cung cấp thêm thu nhập cho người gửi tiền ổn định.

Tầm nhìn của Rage Trade là trở thành trang trại stablecoin lớn nhất của Arbitrum bằng cách tận dụng thu nhập GLP thực và bền vững.

Để đạt được mục tiêu này, Rage Trade có kế hoạch cung cấp hai sản phẩm, Junior Tranche (Risk-On Vault) và Senior Tranche (Risk-Off Vault).

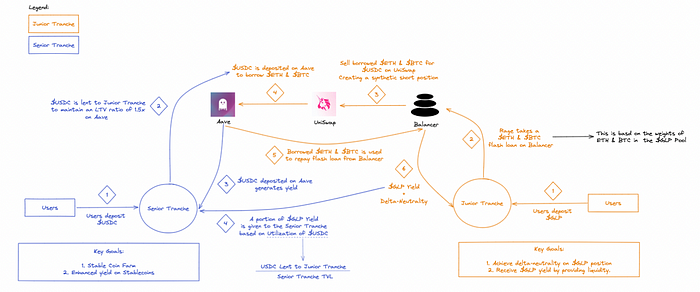

Mô tả hình ảnh

Tham khảo bản đồ tư duy ở trên, các số/văn bản được mã hóa màu cam cung cấp thông tin về các Kỳ hạn cấp thấp và các số/văn bản được mã hóa màu xanh lam cung cấp thông tin về các kỳ hạn cấp cao.

Hãy bắt đầu với Junior Tranche:

1. Người dùng tham gia Junior Tranche gửi GLP vào Kho lưu trữ rủi ro của Rage Trade. Các hành động tiếp theo được xử lý hoàn toàn tự động bởi hợp đồng kho tiền của Rage.

2. Dựa trên trọng lượng của ETH và BTC trong nhóm GLP, Rage Trade cho vay một lượng tương ứng của các khoản vay nhanh ETH và BTC trên Balancer.

3. Sau đó bán ETH và BTC đã vay để lấy USDC trên Uniswap. Tạo một vị trí ngắn tổng hợp.

4. Ngoài số tiền thu được từ việc bán ETH và BTC trên Uniswap, khoản bổ sung USDC của Senior Tranche sẽ được gửi vào Aave làm tài sản thế chấp để vay ETH và BTC.

5. Sau đó, sử dụng ETH và BTC đã vay từ Aave để hoàn trả khoản vay nhanh từ Balancer.

6. Toàn bộ quá trình này cho phép LP trên GMX tận hưởng các lợi ích của GLP và giảm thiểu sự biến động của tài sản cơ bản một cách hiệu quả.

Tiếp theo là Tranche cao cấp:

1. Người dùng tham gia Senior Tranche gửi USDC vào Kho lưu trữ giảm rủi ro của Rage Trade.

2. Sau đó cho Junior Tranche vay USDC để duy trì hệ số sức khỏe 1,5 lần trên Aave.

3. Những người tham gia Tranche cấp cao nhận được lợi ích theo hai cách. Đầu tiên, USDC gửi vào Aave sẽ tạo thêm thu nhập.

4. Ngoài ra, một phần thu nhập của GLP được phân bổ theo tỷ lệ sử dụng USDC trong Phân ngạch cao cấp. Việc tính toán tỷ lệ sử dụng được giải thích trong sơ đồ tư duy.

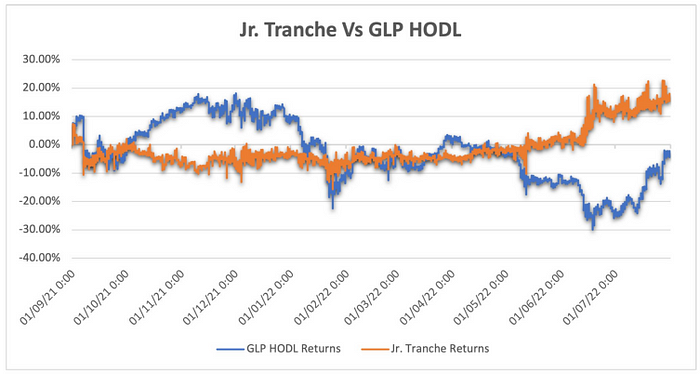

Mô tả hình ảnh

Nguồn: @crypto_noodles

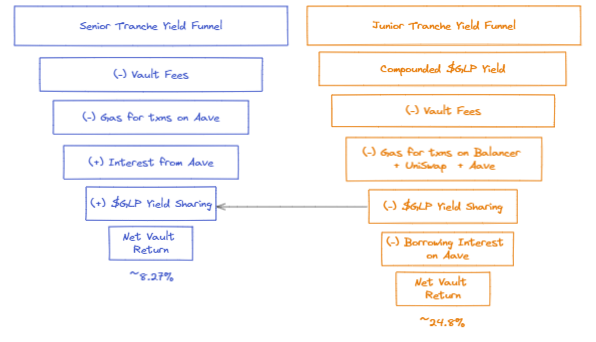

Giả sử rằng lợi suất của ETH là khoảng 20%, tỷ lệ hoàn vốn ròng của Vault/Junior Tranche "Rủi ro" sau khi xem xét chia sẻ doanh thu của GLP và Senior Tranche là khoảng 24,8%. Lưu ý rằng Vault "Rủi ro" tự động tổng hợp phần thưởng ETH một cách thường xuyên.

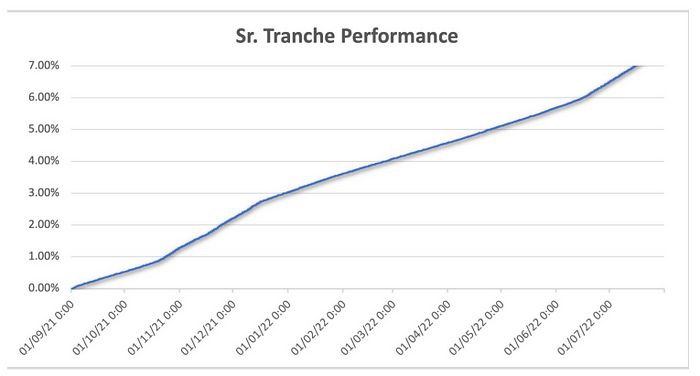

Mô tả hình ảnh

Nguồn: @crypto_noodles

Giả sử rằng lợi tức của ETH là khoảng 20%, thì tỷ lệ hoàn vốn ròng của Vault/Phân ngạch cao cấp "Không có rủi ro" sau khi xem xét thu nhập GLP là khoảng 8,27%. Lợi suất có thể được chia thành hai phần: 1) lãi suất cho các khoản vay trên Aave mang lại lợi suất ~1,05% và 2) Lợi suất ETH từ GLP mang lại lợi suất ~7,22%.

tiêu đề phụ

Rage Trade Yield Funnel

những thách thức chính

Rage Trade đã xây dựng một sản phẩm tuyệt vời. Đồng thời, hiệp định đối mặt với hai thách thức chính: 1) cân bằng rủi ro và 2) phụ thuộc nhiều vào lợi ích của GLP.

Việc điều chỉnh các vị trí trong kho tiền có thể xảy ra trong hai trường hợp: 1) Thay đổi trọng lượng nhóm GLP hoặc 2) Thay đổi giá ETH và BTC.

Các vị thế bán khống trên Aave được cập nhật 12 giờ một lần. Điều này có nghĩa là cứ sau 12 giờ, nếu giá của ETH và BTC tăng lên, thì vị thế bán sẽ được thanh toán bằng lợi nhuận từ thu nhập GLP. Để cải thiện hiệu quả sử dụng vốn, Rage Trade duy trì hệ số hợp lý là 1,5 lần đối với vị thế bán khống của mình ở Aave.

Nếu giá của ETH và BTC tăng đột biến trong khoảng thời gian 12 giờ được phân bổ, có thể có khả năng bị thanh lý trên Aave.

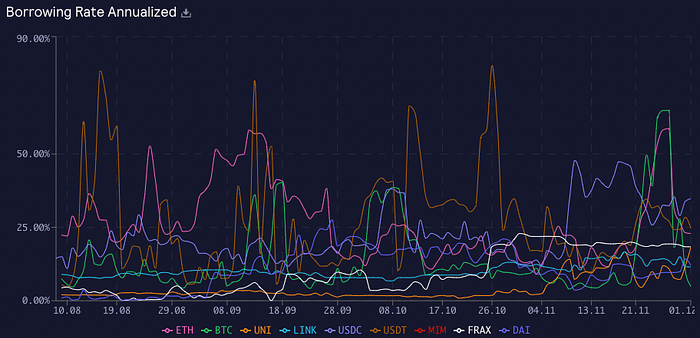

Mô tả hình ảnh

Nguồn: Thống kê GMX, Tỷ lệ vay GMX ETH, ngày 1 tháng 12 năm 2022

Đương nhiên, thỏa thuận phụ thuộc rất nhiều vào thu nhập GLP. Đây không phải là rủi ro hệ thống, nhưng người dùng nên biết về khả năng biến động của lợi nhuận.

Nhóm rất thận trọng khi cho rằng tỷ lệ hoàn vốn của ETH vẫn ở mức 20%. Tuy nhiên, những người tham gia nên lưu ý rằng lợi suất ETH có thể dao động đáng kể.

tiêu đề cấp đầu tiên

Umami Finance

Khi mới thành lập, Umami Finance nhắm đến việc thu hút vốn của các tổ chức vào Web 3.0 với lãi suất hàng năm "bền vững" 20%.

tiêu đề phụ

USDC Vault (đã ngừng)

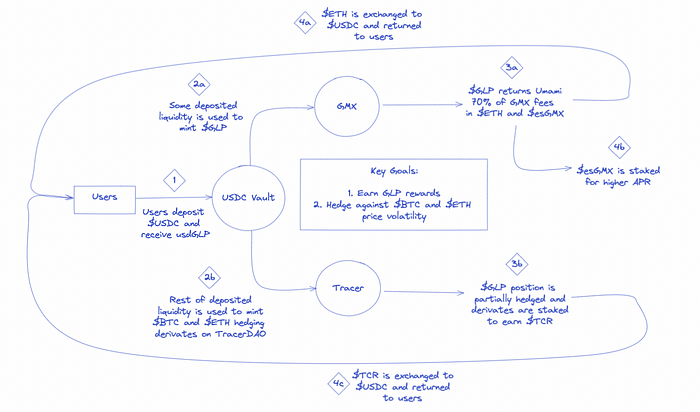

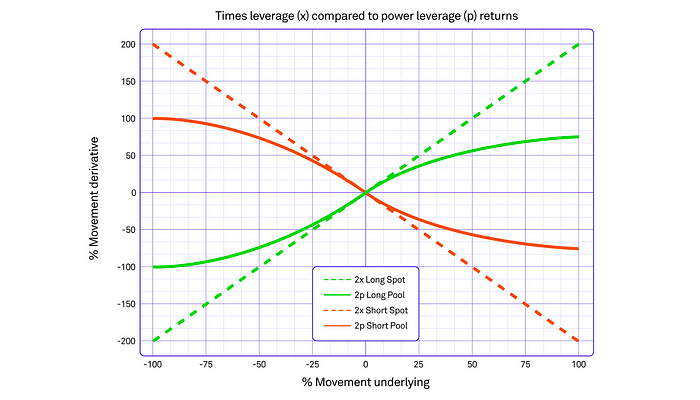

Khi hoạt động, kho tiền USDC của Umami kiếm được lợi tức GLP bằng cách đổi lại cung cấp tính thanh khoản cho GMX.

1. Người dùng gửi USDC vào kho tiền USDC và nhận được Mã xác nhận—ERC-4626 Mã thông báo glpUSDC. Người dùng có thể rời khỏi kho tiền bất kỳ lúc nào bằng cách đổi glpUSDC lấy stablecoin trên Uniswap.

2. Kho bạc sử dụng tỷ lệ thanh khoản tiền gửi không được tiết lộ để đúc GLP và tính phí giao dịch GMX.

3. Phần còn lại của thanh khoản tiền gửi được sử dụng để đúc các công cụ phái sinh phòng ngừa rủi ro của BTC và ETH trên TracerDAO (hiện được gọi là Mycelium).

4. Bằng cách mua mã thông báo đòn bẩy (3 S-BTC/3 S-ETH) để phòng ngừa rủi ro, kho tiền sẽ tạo ra một vị thế bán ETH và BTC.

tiêu đề phụ

Công cụ phái sinh bảo hiểm rủi ro Tracer

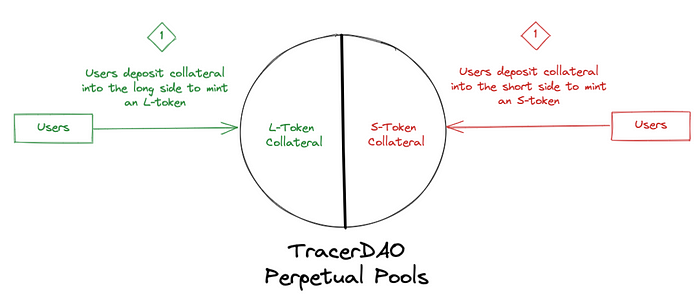

Umami sử dụng nhóm vĩnh viễn của Tracer để phòng ngừa các biến động giá GLP không mong muốn. Nhóm vĩnh viễn của Tracer là các công cụ phái sinh tổng hợp cho phép người dùng thực hiện các giao dịch mua hoặc bán tài sản có đòn bẩy. Mỗi nhóm có giới hạn rủi ro được thiết lập (ví dụ: 3 S BTC hoặc 3 L ETH).

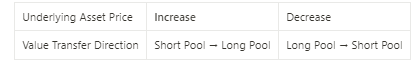

Mô tả hình ảnh

TracerDAO Hồ bơi vĩnh viễn

Nhóm vĩnh viễn được quản lý bởi một hợp đồng chuyển giá trị giữa bên mua và bên bán của nhóm đặt cược dựa trên nguồn giá cơ bản:

1. Hồ bơi có hai hướng: dài và ngắn. Người dùng gửi USDC vào mặt dài của nhóm thế chấp và tạo ra Mã thông báo dài và ngược lại.

2. Người dùng có thể chuyển đổi mã thông báo dài/ngắn sang USDC bằng cách đốt bất kỳ mã thông báo nào.

3. Giá trị của Token được xác định bởi tỷ lệ tài sản thế chấp được nắm giữ ở cả hai bên của nhóm.

4. Số lượng tài sản thế chấp được giữ trong nhóm ngắn và nhóm dài sẽ thay đổi linh hoạt.

Mô tả hình ảnh

Nguồn: TracerDAO, tái cân bằng nhóm vĩnh viễn

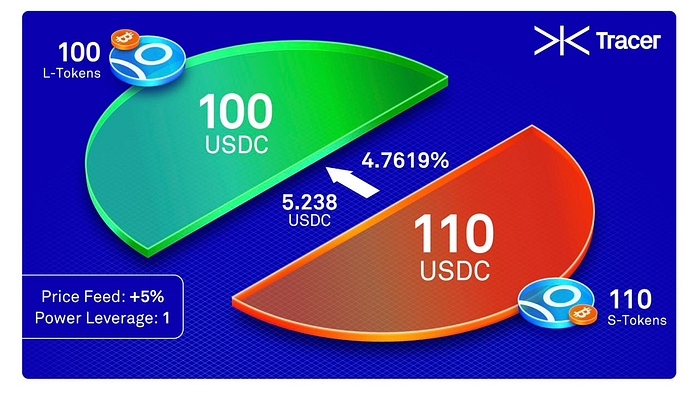

Lấy nhóm 1x làm ví dụ, khi giá của tài sản cơ bản tăng lên, tài sản thế chấp trong nhóm ngắn hạn sẽ được chuyển sang nhóm dài hạn.

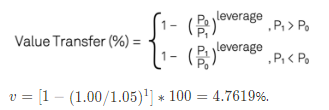

Việc tính toán chuyển giao giá trị sẽ được chia thành hai bước:

1. Giả sử giá cơ sở tăng 5% thì giá trị chuyển dịch được tính như sau:

tiêu đề phụ

Mô tả hình ảnh

Nguồn: TracerDAO, Sơ đồ đòn bẩy điện

Chức năng này sẽ ngăn cản một trong hai bên mất hết giá trị một cách hiệu quả. Mặc dù rủi ro thanh lý được loại bỏ một cách hiệu quả, nhưng lợi nhuận giảm đi rất nhiều. Nhìn vào vị trí mua 2 p (đường chấm màu xanh lá cây), nếu tài sản cơ bản tăng giá 100%, thì đòn bẩy 2x sẽ mang lại lợi nhuận 200%. Tuy nhiên, dưới chức năng đòn bẩy quyền lực, mức tăng sẽ giảm xuống còn khoảng 75%.

tiêu đề phụ

thách thức chính

Hoạt động kém hiệu quả của nhóm vĩnh viễn TracerDAO

Cần lưu ý rằng mô hình bảo hiểm rủi ro của kho tiền USDC sẽ không dẫn đến tính trung lập hoàn toàn của đồng bằng.

Mặc dù thiết kế nhóm vĩnh viễn của TracerDAO còn thiếu sót, nhưng Umami có thể đang sử dụng nó như một công cụ phòng ngừa rủi ro khi họ bắt đầu các chiến dịch ban đầu để hỗ trợ tính thanh khoản trong nhóm của TracerDAO trước khi ra mắt kho USDC. Chi phí thực tế của việc bảo hiểm rủi ro với các nhóm này cao hơn nhiều so với dự đoán.

Tính một phần của nhóm TracerDAO giới hạn khả năng mở rộng và hiệu suất của kho tiền

Tương tự như Rage Trade, rủi ro số dư vẫn còn trong kho USDC của Umami.

Vault cân bằng lại hàng rào Tracer của họ cứ sau 9 giờ. Nếu BTC hoặc ETH rất biến động trong một khoảng thời gian ngắn, điều này có thể ảnh hưởng xấu đến tính trung lập của Delta.

Kho tiền hiện đã ngừng hoạt động

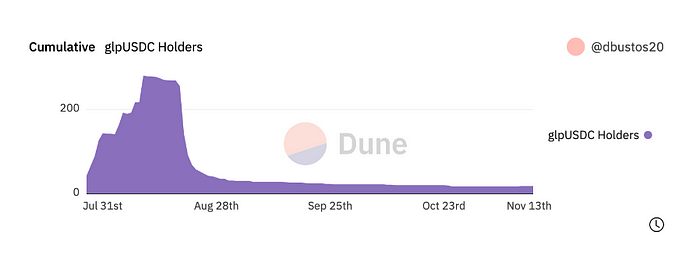

Mô tả hình ảnh

Nguồn: Dune Analytics, @dbustos 20

nhìn về tương lai

nhìn về tương lai

Cả hai giao thức trên đều cố gắng cung cấp tính trung lập của Delta cho LP nhóm GLP. Umami Finance cho biết họ sẽ thử lại, trong khi kết quả sản phẩm của Rage Trade vẫn chưa được công bố.

Sự phát triển của hệ sinh thái GMX rất đáng mong đợi.

Tại ByteTrade, chúng tôi đang tích cực xây dựng hệ điều hành Web3 (OS), dựa trên kiến trúc Blockchain-Edge Node-Client (BEC) mở, một phiên bản phi tập trung của giao thức Internet nguyên bản, sẽ thu hút một số lượng lớn của người dùng và các ứng dụng Internet phi tập trung để hiện thực hóa Web3.0 và cuối cùng trả lại quyền sở hữu dữ liệu cho người dùng.

liên kết gốc