การสร้างโทเค็นหุ้น: เส้นโค้งการเติบโตของสภาพคล่องที่สองของยุคนี้

- 核心观点:股票代币化加速TradFi与Web3融合。

- 关键要素:

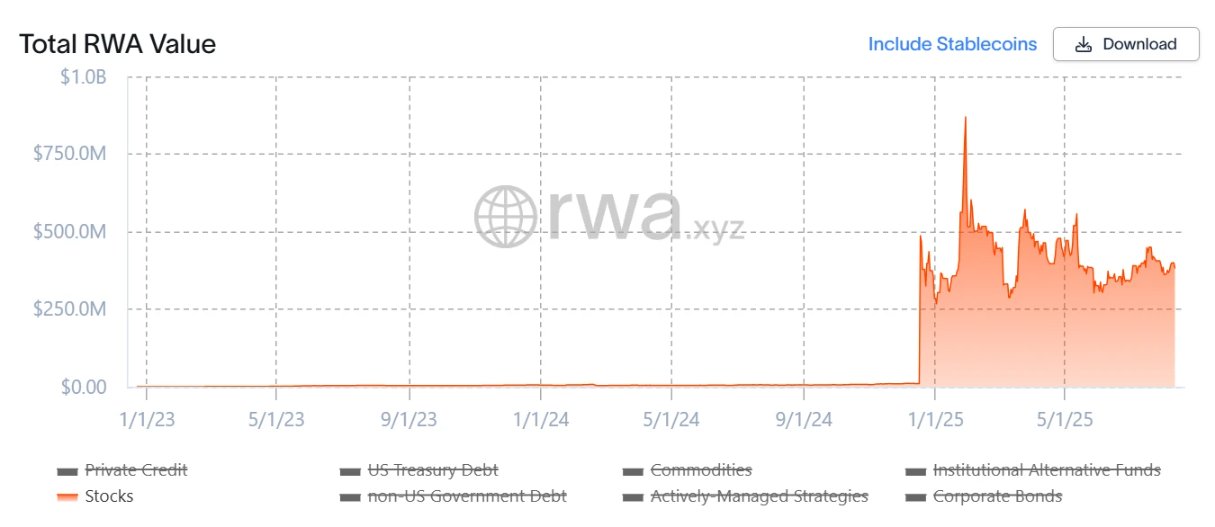

- 代币化股票市值从零增至数亿美元。

- 模式转向真实股票托管,衍生品扩展。

- Ondo等平台推动合规与流动性创新。

- 市场影响:提升全球资本流动性与参与度。

- 时效性标注:中期影响。

การสร้างโทเค็นหุ้นกำลังกลายเป็นหนึ่งในประเด็นสำคัญที่สุดในการรวมตัวของการเงินแบบดั้งเดิม (TradFi) และ Web3 ภายในปี 2025

ตามข้อมูลของ rwa.xyz มูลค่าตลาดของหุ้นโทเค็นเติบโตจากเกือบศูนย์ไปเป็นหลายร้อยล้านดอลลาร์ในปีนี้ ซึ่งขับเคลื่อนโดยการเปลี่ยนแปลงกระบวนทัศน์จากโมเดลสังเคราะห์ในช่วงแรกไปสู่การดูแลรักษาหุ้นจริง และเพิ่มมากขึ้นเรื่อยๆ ไปสู่ผลิตภัณฑ์ระดับไฮเอนด์ เช่น อนุพันธ์

บทความนี้จะอธิบายถึงวิวัฒนาการของโมเดล เน้นย้ำถึงผู้เล่นหลัก และสำรวจการพัฒนาที่เป็นไปได้ในอนาคต โดยเฉพาะอย่างยิ่ง "เส้นกราฟการเติบโตที่สอง" ในอนุพันธ์และสภาพคล่อง

การเดินทางสู่การสร้างโทเค็นหุ้นสหรัฐฯ

โทเค็นหุ้นคืออะไร?

กล่าวโดยสรุป หุ้นแบบดั้งเดิมจะถูกแมปลงบนบล็อกเชนในรูปแบบของโทเคนดิจิทัล โดยแต่ละโทเคนจะแทนหนึ่งหุ้นของสินทรัพย์อ้างอิง โทเคนเหล่านี้สามารถซื้อขายบนบล็อกเชนได้ตลอด 24 ชั่วโมงทุกวัน ทำลายข้อจำกัดด้านเขตเวลาและสถานที่ซื้อขายของตลาดแบบดั้งเดิม และเปิดโอกาสการเข้าถึงให้กับนักลงทุนทั่วโลก

การสร้างโทเค็นหุ้นไม่ใช่เรื่องใหม่ ในรอบก่อนหน้านี้ โปรเจกต์อย่าง Synthetix และ Mirror ได้สร้างระบบสินทรัพย์สังเคราะห์บนเครือข่าย ผู้ใช้สามารถสร้างและซื้อขายโทเค็นหุ้น (เช่น TSLA, AAPL) ได้โดยการนำสินทรัพย์ที่ถือครอง (เช่น SNX, UST) ไปค้ำประกันเกินจำนวน

ต่อมาโมเดลนี้ได้ขยายไปยังสินทรัพย์อื่นๆ ซึ่งรวมถึงสกุลเงินเฟียต ดัชนี ทองคำ และน้ำมัน โดยมีการชำระราคาผ่านระบบ Oracle Pricing และการจับคู่แบบ on-chain เนื่องจากไม่มีคู่สัญญาที่แท้จริง (มีเพียงความเสี่ยงด้านราคา) ระบบจึงสามารถมอบสภาพคล่องสูงในเชิงทฤษฎีและประสบการณ์การซื้อขายแบบ Slippage ต่ำ

ข้อจำกัด: แบบจำลองสังเคราะห์ไม่ได้ให้สิทธิ์การเป็นเจ้าของหุ้นอ้างอิงอย่างแท้จริง แต่เป็นเพียงการให้โอกาสด้านราคา ในกรณีที่ Oracle ล้มเหลวหรือสูญเสียหลักประกัน (เช่นที่เกิดขึ้นในเหตุการณ์ UST) ระบบเหล่านี้อาจเผชิญกับการชำระบัญชี การเบี่ยงเบนของราคา และการสูญเสียความเชื่อมั่น

ปี 2025 มีอะไรใหม่บ้าง?

ปัจจัยขับเคลื่อนการเติบโตในปัจจุบันมาจากโมเดลที่หุ้นจริงถูกถือครองนอกเครือข่าย และโทเค็นถูกออกบนเครือข่ายในอัตราส่วน 1:1 ซึ่งนำไปสู่สองเส้นทางหลัก:

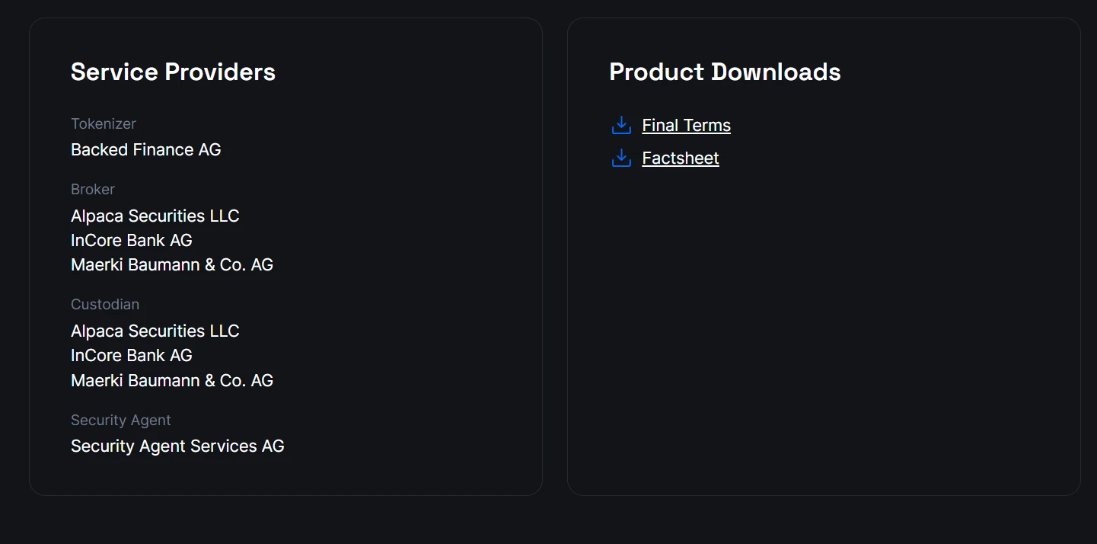

- การออกหุ้นที่สอดคล้องกับบุคคลที่สามและการสนับสนุนการเข้าถึงหลายแพลตฟอร์ม (เช่น Backed Finance/xStocks): xStocks ซื้อและถือหุ้นผ่านพันธมิตร เช่น Alpaca Securities LLC

- โมเดลวงจรปิดที่นำโดยโบรกเกอร์ (สไตล์ Robinhood): โบรกเกอร์ที่มีใบอนุญาตจะซื้อหุ้นและออกโทเค็นด้วยตนเอง ครอบคลุมกระบวนการทั้งหมดตั้งแต่การซื้อจนถึงการออกบนเชน

การปรับปรุงหลักอยู่ที่การสนับสนุนสินทรัพย์จริงที่ตรวจสอบได้ ซึ่งจะช่วยปรับปรุงความปลอดภัยและการปฏิบัติตามกฎระเบียบ ทำให้รูปแบบนี้ได้รับการยอมรับจากสถาบันแบบดั้งเดิมได้ง่ายขึ้น

ภาพรวมโครงการ: ตั้งแต่การออกหุ้นกู้จนถึงการซื้อขาย

ระบบนิเวศโทเค็นหุ้นที่สมบูรณ์โดยทั่วไปประกอบด้วย:

- โครงสร้างพื้นฐาน: บล็อคเชนพื้นฐาน, ออราเคิล และช่องทางการชำระเงิน

- ผู้ออกหลักทรัพย์: ผู้ออกหลักทรัพย์ที่ได้รับการควบคุมหรือปฏิบัติตามข้อกำหนด

- การซื้อขาย: การแลกเปลี่ยนแบบรวมศูนย์/การแลกเปลี่ยนแบบกระจายอำนาจ และ DeFi (แพลตฟอร์มการให้กู้ยืมและอนุพันธ์อื่นๆ)

โครงสร้างพื้นฐานมีการพัฒนาอย่างค่อยเป็นค่อยไป และพื้นที่ที่การแข่งขันมีความเข้มข้นมากที่สุดและกำหนดประสบการณ์ของผู้ใช้และสภาพคล่องในท้ายที่สุดนั้นส่วนใหญ่จะกระจุกตัวอยู่ที่การออกและการซื้อขาย

ต่อไปนี้เป็นโครงการตัวอย่างบางส่วน

Ondo Finance – ขยายจากพันธบัตร RWA สู่หุ้น

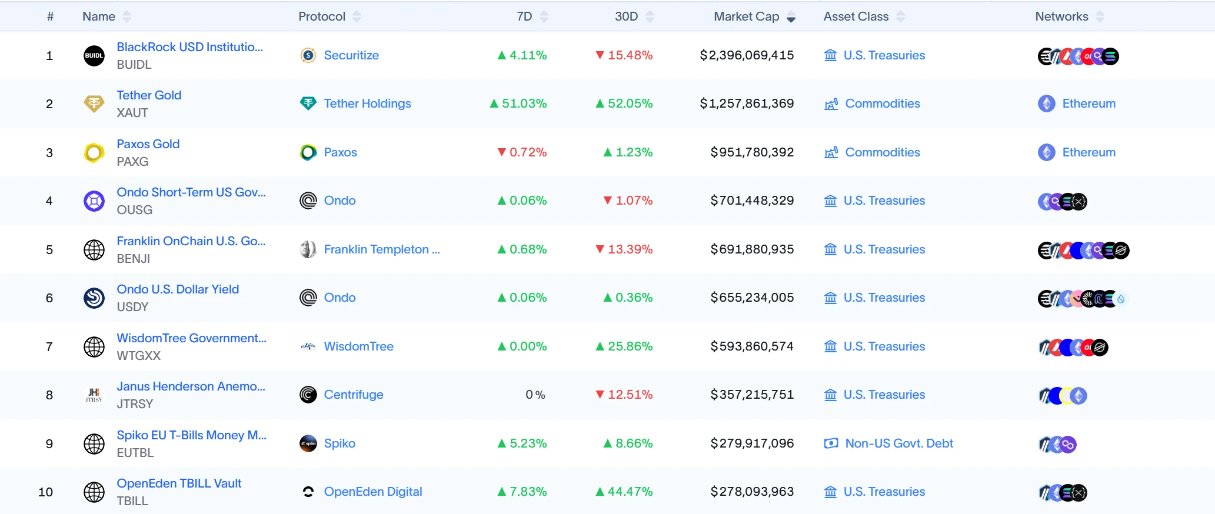

ในช่วงแรก Ondo ได้รับการยอมรับจากการสร้างโทเค็นพันธบัตรกระทรวงการคลังและการเปิดรับพันธบัตร (เช่น USDY, OUSG) และยังคงเป็นหนึ่งในแพลตฟอร์ม RWA ที่ใหญ่ที่สุดจนถึงปัจจุบัน

เมื่อไม่นานมานี้ Ondo ได้ขยายธุรกิจเข้าสู่ภาคส่วนตราสารทุน โดยร่วมมือกับผู้ดูแลสินทรัพย์และสำนักหักบัญชีที่อยู่ภายใต้การกำกับดูแลอย่าง Anchorage Digital เพื่อถือครองหุ้นสหรัฐฯ จริงและออกโทเคนออนเชนที่เกี่ยวข้อง โมเดลนี้ให้การรับรองการปฏิบัติตามกฎระเบียบสำหรับสถาบันต่างๆ และช่วยให้สามารถสร้างกลุ่มสภาพคล่องข้ามสินทรัพย์ ซึ่งช่วยให้หุ้นที่แปลงเป็นโทเคนสามารถเชื่อมต่อกับสกุลเงินดิจิทัลที่มีเสถียรภาพและสินทรัพย์หนี้ RWA ได้ Ondo และ Pantera Capital ยังได้ประกาศแผนการจัดตั้งกองทุนมูลค่า 250 ล้านดอลลาร์สหรัฐเพื่อสนับสนุนโครงการ RWA อีกด้วย

Injective — บล็อคเชนสำหรับสินทรัพย์ทางการเงินในโลกแห่งความเป็นจริง

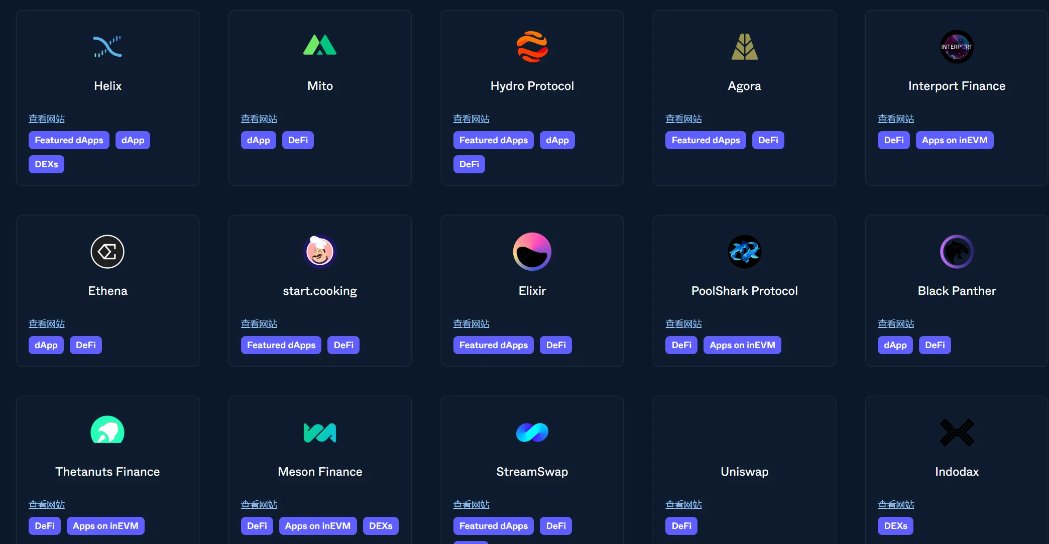

Injective วางตำแหน่งตัวเองให้เป็นบล็อคเชนทางการเงินประสิทธิภาพสูง โดยมีโมดูลพื้นฐาน เช่น การจับคู่คำสั่งซื้อและอนุพันธ์ในตัว ระบบนิเวศของบริษัทครอบคลุมโครงการต่างๆ มากกว่า 200 โครงการ รวมถึงการแลกเปลี่ยนแบบกระจายอำนาจ (Helix, DojoSwap), แพลตฟอร์มการให้กู้ยืม (Neptune), ผู้เข้าร่วม RWA (Ondo, Mountain Protocol) และตลาด NFT (Talis, Dagora)

ข้อได้เปรียบหลักสองประการในสาขา RWA:

- การครอบคลุมสินทรัพย์ที่กว้างขวาง: แอปพลิเคชันเช่น Helix ได้เปิดตัวหุ้นเทคโนโลยีของสหรัฐฯ ในรูปแบบโทเค็น ทองคำ อัตราแลกเปลี่ยนต่างประเทศ และประเภทสินทรัพย์อื่นๆ

- การเชื่อมต่อที่แข็งแกร่งกับการเงินแบบดั้งเดิม: ร่วมมือกับ Coinbase, Circle, Fireblocks, WisdomTree, Galaxy ฯลฯ เพื่อบูรณาการการดูแลและการหักบัญชีนอกเครือข่ายกับการออกและการซื้อขายบนเครือข่ายอย่างลึกซึ้ง

ผลลัพธ์คือสภาพแวดล้อมการดำเนินการที่มีความล่าช้าต่ำและต้นทุนต่ำซึ่งรองรับการเดิมพัน ความสามารถในการจัดทำ และการพัฒนาผลิตภัณฑ์ที่เชื่อมโยงกับหุ้นที่หลากหลายยิ่งขึ้นในภายหลัง

การเงินที่ได้รับการสนับสนุน — การปฏิบัติตามข้อกำหนดเป็นอันดับแรก ครอบคลุมหลายตลาด

Backed Finance ดำเนินงานภายใต้กรอบกฎหมายของสวิตเซอร์แลนด์และสอดคล้องกับกฎระเบียบ MiCA ของยุโรป บริษัทออกหลักทรัพย์โทเคนที่มีหลักประกันครบถ้วน และร่วมมือกับสถาบันต่างๆ เช่น Alpaca Securities LLC เพื่อการเข้าซื้อและเก็บรักษาหุ้น โดยรักษาอัตราส่วน 1:1 ระหว่างสินทรัพย์นอกเครือข่ายและโทเคนบนเครือข่าย Backed ครอบคลุมหุ้นสหรัฐฯ กองทุน ETF หลักทรัพย์ยุโรป และดัชนีต่างประเทศที่เลือกสรร ซึ่งช่วยให้นักลงทุนได้รับความเสี่ยงจากหลายตลาดและหลายสกุลเงินบนแพลตฟอร์มเดียวบนเครือข่าย เช่น การรวมหุ้นเทคโนโลยีของสหรัฐฯ เข้ากับหุ้นบลูชิพของยุโรปและกองทุน ETF สินค้าโภคภัณฑ์ทั่วโลก โดยไม่มีข้อจำกัดของสถานที่และเวลาซื้อขายในตลาดแบบดั้งเดิม

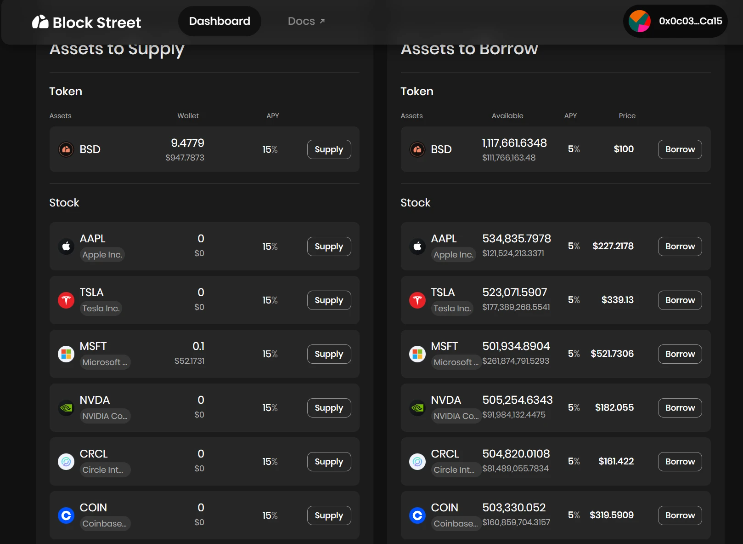

Block Street — ปลดล็อกสภาพคล่องสำหรับหุ้นโทเค็น

Block Street เชี่ยวชาญด้านการให้ยืมหุ้นโทเคน ผู้ถือสามารถใช้สินทรัพย์อย่าง TSLA.M หรือ CRCL.M เป็นหลักประกันในการกู้ยืม Stablecoin หรือโทเคนอื่นๆ เพื่อปลดล็อกสภาพคล่องโดยไม่ต้องขายสินทรัพย์ เวอร์ชันเบต้าเพิ่งเปิดตัว ซึ่งอนุญาตให้ใช้หุ้นโทเคนเป็นหลักประกัน ช่วยเติมเต็มช่องว่างที่สำคัญในการให้ยืม DeFi หากฟีเจอร์ต่างๆ เช่น การกู้ยืม สัญญาแบบไม่มีกำหนดระยะเวลา และออปชันบนแพลตฟอร์มเติบโตเต็มที่ อาจกระตุ้นให้เกิดการเติบโตแบบ "ระลอกสอง" ของภาคหุ้นโทเคน

ความก้าวหน้าที่ยิ่งใหญ่ที่สุดในคลื่นลูกนี้คือการผสานรวมการถือครองหุ้นจริงเข้ากับการมีส่วนร่วมที่มีข้อจำกัดต่ำ เพียงแค่มีกระเป๋าเงินและเหรียญ Stablecoin ทุกคนก็สามารถได้รับสิทธิ์ในการเข้าถึงราคาหุ้นสหรัฐฯ บนแพลตฟอร์มซื้อขายแบบกระจายศูนย์ (DEX) ได้ โดยไม่ต้องมีบัญชีนายหน้า ไม่มีข้อจำกัดด้านเขตเวลา และมีข้อจำกัดในระดับภูมิภาคน้อยกว่า อย่างไรก็ตาม ผลิตภัณฑ์ส่วนใหญ่ในปัจจุบันยังคงอยู่ใน "ขั้นตอนของบัตรกำนัล" คือการออกและซื้อขายโทเคนเท่านั้น แต่ยังไม่ได้พัฒนาเป็นโครงสร้างพื้นฐานทางการเงินสำหรับการซื้อขาย การป้องกันความเสี่ยง และการจัดการกองทุนอย่างสมบูรณ์ สิ่งนี้ถือเป็นความท้าทายที่สำคัญ หากเป้าหมายคือการดึงดูดเงินทุนไหลเข้าอย่างมืออาชีพ สภาพคล่องความถี่สูง และการมีส่วนร่วมของสถาบัน

DeFi ก็ผ่านช่วงที่คล้ายคลึงกันก่อน "DeFi Summer" Ether ยังไม่แพร่หลายสำหรับการให้กู้ยืมหรือการสร้างสินทรัพย์ดิจิทัล จนกระทั่งมีโปรโตคอลการให้กู้ยืมเกิดขึ้น เมื่อ ETH กลายเป็นสินทรัพย์ค้ำประกันที่ยอมรับได้ สภาพคล่องก็เพิ่มขึ้นอย่างรวดเร็ว หุ้นโทเค็นก็มีแนวโน้มที่จะต้องผ่านการเปลี่ยนแปลงที่คล้ายคลึงกัน นั่นคือ การกลายเป็นสินทรัพย์ที่มีหลักประกัน ซื้อขายได้ และสามารถสร้างสินทรัพย์ดิจิทัลได้

หากเส้นการเติบโตแรกแสดงถึงปริมาณการซื้อขายแบบจุด เส้นการเติบโตที่สองจะถูกขับเคลื่อนโดยประสิทธิภาพของเงินทุนและกิจกรรมทางการตลาดที่ได้รับการกระตุ้นโดยตราสารทางการเงิน

ทิศทางการพัฒนาที่คาดหวังมีดังนี้:

- การให้สินเชื่อและเครดิตตามหุ้นโทเค็น (เช่น Block Street)

- เครื่องมือการขายชอร์ตและป้องกันความเสี่ยง (โทเค็นย้อนกลับ สัญญาถาวร อนุพันธ์ ฯลฯ)

- กลยุทธ์เชิงโครงสร้างและ

- ผลิตภัณฑ์ตะกร้า/พอร์ตโฟลิโอที่ทำงานร่วมกันบนแพลตฟอร์ม DeFi

แพลตฟอร์มที่สามารถนำเสนอประสบการณ์แบบ on-chain แบบบูรณาการ ซึ่งครอบคลุมการซื้อขายแบบจุด การขายชอร์ต การกู้ยืม และการป้องกันความเสี่ยง รวมถึงการเปิดให้ใช้หุ้นโทเค็นในโปรโตคอลต่างๆ เช่น การให้กู้ยืม อนุพันธ์ และ stablecoin จะมีข้อได้เปรียบในการแข่งขัน

สรุปแล้ว

การสร้างโทเค็นหุ้นและ ETF ของสหรัฐฯ ไม่ได้เป็นเพียงแค่การนำวอลล์สตรีทเข้าสู่บล็อกเชนเท่านั้น แต่ยังเป็นการเชื่อมช่องว่างระหว่างตลาดทุนแบบดั้งเดิมกับบล็อกเชนอีกด้วย ระบบนิเวศแบบเต็มรูปแบบสำหรับหุ้นโทเค็นกำลังพัฒนาอย่างต่อเนื่อง ตั้งแต่การออกหลักทรัพย์ (Ondo) การเข้าถึงหลายตลาด (Backed Finance) ไปจนถึงการปลดล็อกสภาพคล่อง (Block Street) ด้วยการมีส่วนร่วมของสถาบันที่เพิ่มขึ้นและโครงสร้างพื้นฐานการซื้อขายที่เติบโตเต็มที่ หุ้นโทเค็นที่ประกอบได้ ซื้อขายได้ และมีหลักประกัน จึงพร้อมที่จะกลายเป็นหนึ่งในสินทรัพย์ประเภทที่มีอิทธิพลและยั่งยืนที่สุดในตลาด RWA