ยุคแห่งการเก็งกำไรอย่างมหาศาลภายใต้ภาวะสภาพคล่องที่ผันผวน: มีคำเตือนถึงจุดสูงสุดของ Bitcoin ในเดือนกันยายนหรือไม่?

- 核心观点:流动性驱动比特币价格,9月或见顶。

- 关键要素:

- 全球M2货币供应量高位,双顶形态显现。

- 比特币减半后525-530天见顶,2025年9月为关键点。

- 130亿美元空头头寸或推动抛物线式上涨。

- 市场影响:加密市场或迎剧烈波动。

- 时效性标注:中期影响。

ชื่อเรื่องเดิม: "ยุคแห่งทุนนิยมเก็งกำไรสุดขีด: สภาพคล่องกลายเป็นปัจจัยชี้ขาด BTC จะถึงจุดสูงสุดในเดือนกันยายนหรือไม่?"

ผู้แต่งต้นฉบับ: arndxt

คำแปลต้นฉบับ: AididiaoJP, Foresight News

ยินดีต้อนรับสู่ยุคแห่งทุนนิยมเก็งกำไรสุดขีด

จับตาดูอุปทานเงิน M2 ในช่วงกลางเดือนกันยายน

ในสภาพแวดล้อมทางเศรษฐกิจที่ไร้เหตุผลในปัจจุบัน ความสนใจที่เก็งกำไรเกินควรได้กลายเป็นปฏิกิริยาตามธรรมชาติ

นโยบายการเงินและการคลังเคยเป็นเครื่องมือที่ยึดตลาดให้มั่นคง แต่ปัจจุบันเสถียรภาพดังกล่าวกลับเริ่มมีรอยร้าว

- สหรัฐฯ มีการขาดดุล 7% ของ GDP และเกิดขึ้นถึงแม้ว่าจะมีการจ้างงานเต็มที่

- อัตราดอกเบี้ยยังคงอยู่ที่ 5% แต่ Bitcoin กำลังใกล้ถึงระดับสูงสุดตลอดกาล

- นโยบายการเงินถูกแทนที่ด้วยการครอบงำทางการคลัง โดยมาตรการกระตุ้นเศรษฐกิจยังคงดำเนินต่อไปแม้ในช่วง "ช่วงเฟื่องฟู" ของเศรษฐกิจ

ตลาดไม่ได้สะท้อนปัจจัยพื้นฐานอีกต่อไป แต่สะท้อนถึงสภาพคล่อง

ความบ้าคลั่งของ Bitcoin: มันสมเหตุสมผลหรือไม่ในโลกที่วุ่นวาย?

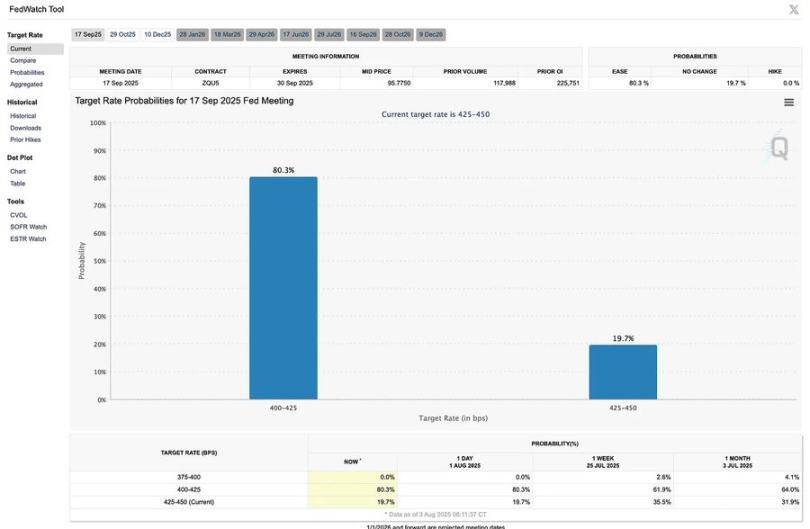

Bitcoin ไม่จำเป็นต้องมีภาวะเศรษฐกิจที่อ่อนแอหรือการปรับลดอัตราดอกเบี้ยอีกต่อไป อันที่จริง สภาพแวดล้อมมหภาคที่เหมาะสมที่สุดอาจเป็นสภาพแวดล้อมที่ไม่มีปัจจัยกระตุ้นใหม่ๆ และสภาพคล่องยังคงปรับตัวดีขึ้นอย่างต่อเนื่อง

และสภาพคล่องก็เพิ่มสูงขึ้น:

- อุปทานเงิน M2 ทั่วโลกยังคงอยู่ในระดับสูงและอาจถึงจุดสูงสุดแล้ว

- หากราคา Bitcoin เพิ่มขึ้น 10% จะมีการชำระบัญชีในตำแหน่งขายชอร์ตมูลค่ากว่า 13,000 ล้านดอลลาร์ ซึ่งบ่งชี้ว่ายังมีทุนเพียงพอในตลาดที่จะผลักดันให้ราคาเพิ่มขึ้นแบบพาราโบลา

- โดยทั่วไปแล้วราคา Bitcoin จะพุ่งสูงสุดภายใน 525 ถึง 530 วันหลังจากการแบ่งครึ่ง ซึ่งหมายความว่าช่วงปลายเดือนกันยายน พ.ศ. 2568 อาจเป็นจุดเวลาสำคัญ

@MintedMacro จัดทำแผนงานที่ชัดเจนโดยอิงตามรอบการแบ่งครึ่งในอดีต:

วัฏจักรที่ขับเคลื่อนด้วยสภาพคล่อง: เมื่อ M2 เติบโตขึ้น Bitcoin ก็มีผลประกอบการที่แข็งแกร่ง ปัจจุบัน M2 ได้ก่อตัวเป็นรูปแบบ double top โดยจุดสูงสุดที่สองต่ำกว่าจุดสูงสุดแรก

การทำนายเวลาสูงสุด:

- 2013: 525 วันหลังจากการลดครึ่งหนึ่ง

- 2017: 530 วันหลังจากการลดครึ่งหนึ่ง

- 2021: 518 วันหลังจากการลดครึ่งหนึ่ง

- 2025: ประมาณวันที่ 21 กันยายน

ช่วงสูงสุดที่คาดหวัง:

Bitcoin อาจแตะ 135,000-150,000 ดอลลาร์

แต่ข้อดีอาจถูกจำกัดด้วยนโยบายการควบคุมเศรษฐกิจในระดับมหภาค

ข้อสรุปที่สำคัญ:

อาจเกิดการฟื้นตัวในเดือนกันยายน ซึ่งอาจตามมาด้วยการแก้ไขที่ขับเคลื่อนโดยสภาพคล่อง

ท่ามกลางปัจจัยพื้นฐานที่บิดเบือนและสภาพคล่องที่กลายมาเป็นแรงขับเคลื่อนหลัก ผู้เข้าร่วมตลาดกำลังปรับตัว

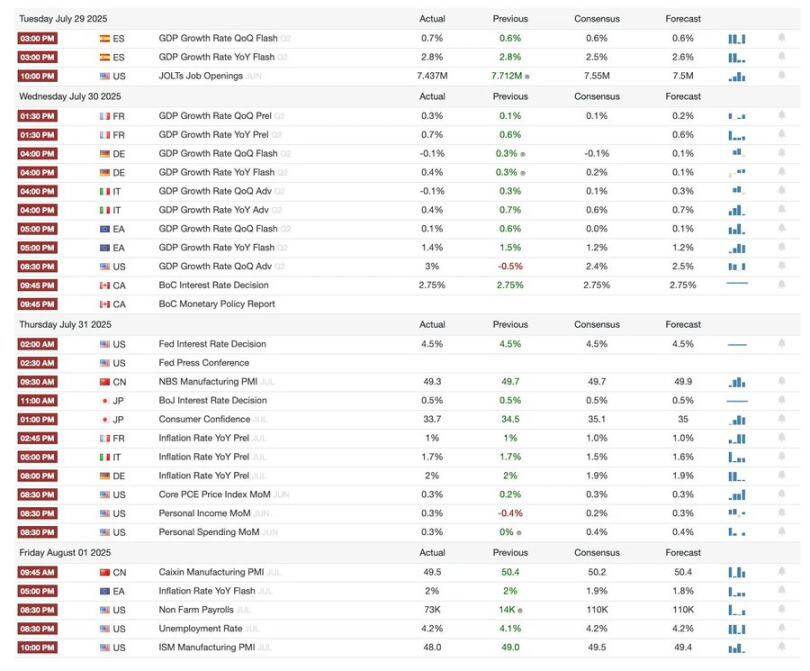

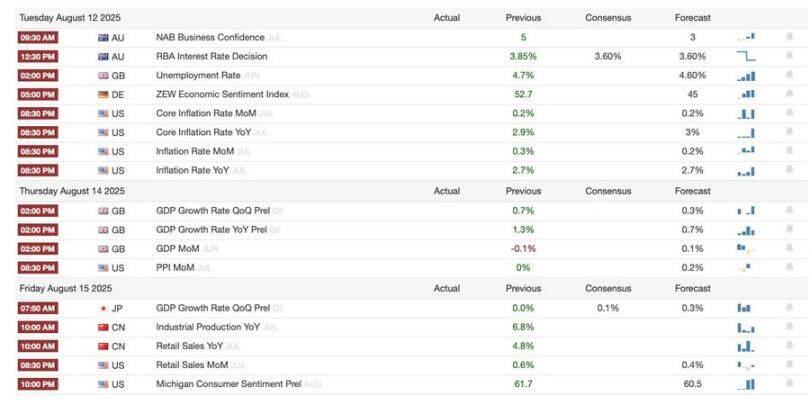

การวิเคราะห์มหภาคได้รับการอัปเดตเมื่อวันที่ 3 สิงหาคม 2025 และครอบคลุมหัวข้อต่อไปนี้:

- เหตุการณ์สำคัญในสัปดาห์นี้

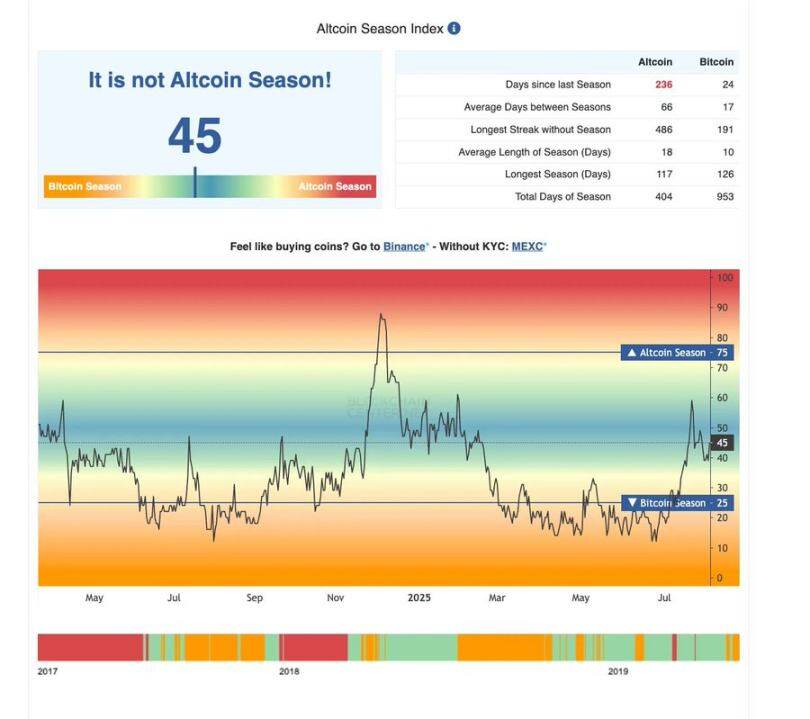

- ดัชนีความร้อนของ Bitcoin

- ภาพรวมตลาด

- ตัวชี้วัดเศรษฐกิจที่สำคัญ

- อินเดียโฟกัส

สรุปเหตุการณ์มหภาคในสัปดาห์นี้

ดัชนีความร้อนของ Bitcoin

การพัฒนาด้านการธนาคารและกฎระเบียบ:

- สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ของสหรัฐอเมริกา (SEC) ได้เปิดตัว "โครงการ Crypto Initiative" ซึ่งมีเป้าหมายเพื่อเสริมสร้างการกำกับดูแลและยกระดับความเป็นผู้นำของสหรัฐฯ ในด้านการเงินดิจิทัล

- PayPal เปิดตัวฟีเจอร์ "การชำระเงินด้วยสกุลเงินดิจิทัล" ช่วยให้ธุรกิจในสหรัฐฯ ยอมรับสกุลเงินดิจิทัล 100 สกุล

- วีซ่าขยายความสามารถในการชำระเงินด้วยสกุลเงินดิจิทัลที่มีเสถียรภาพ โดยเพิ่มโทเค็นและบล็อคเชนที่รองรับใหม่

- BNB พุ่งแตะระดับสูงสุดเป็นประวัติการณ์ โดยความต้องการของสถาบันและเงินทุนของบริษัทต่างๆ เป็นตัวขับเคลื่อนกำไร

การลงทุนสถาบันและการพัฒนาโครงการ:

- Tron Inc. ยื่นงบการเงินหลักทรัพย์มูลค่า 1 พันล้านดอลลาร์ ส่งผลให้กลายเป็นผู้ถือ TRX รายใหญ่ที่สุด

- Strategy Inc. ได้ซื้อ Bitcoin มูลค่า 739.8 ล้านเหรียญสหรัฐฯ ทำให้มีสินทรัพย์เพิ่มขึ้นเป็น 43,000 ล้านเหรียญสหรัฐฯ และเปิดตัว IPO หุ้นบุริมสิทธิ์

- Tether รายงานกำไร 4.9 พันล้านเหรียญในไตรมาสที่สอง โดยมีความต้องการ Bitcoin และทองคำที่แข็งแกร่ง

- SharpLink Gaming ได้ซื้อ Ethereum มูลค่า 295 ล้านเหรียญสหรัฐ กลายเป็นผู้ถือรายใหญ่เป็นอันดับสองด้วยจำนวน 438,017 ETH

- เปิดตัว Syntetika Hub ศูนย์กลางแห่งการเรียนรู้ การมีส่วนร่วม และการตอบแทนภายในระบบนิเวศ

ตลาด NFT และของสะสมดิจิทัล:

- ยอดขาย NFT พุ่งสูงถึง 574 ล้านดอลลาร์ในเดือนกรกฎาคม ซึ่งสูงเป็นอันดับสองในปี 2568 โดยได้รับแรงหนุนจากความต้องการจากสินทรัพย์ของวาฬ

- ราคาสำรองของ CryptoPunks พุ่งสูงถึง 208,000 ดอลลาร์ ซึ่งเป็นระดับสูงสุดในรอบ 3 ปี โดยที่ราคาของ Ethereum ที่เพิ่มขึ้นเป็นแรงผลักดันให้ตลาดเติบโต

ภาพรวมตลาด

เศรษฐกิจสหรัฐฯ: สัญญาณการชะลอตัวในวงกว้าง

- ข้อมูลเศรษฐกิจประจำสัปดาห์นี้ส่งสัญญาณที่ชัดเจนและสอดคล้องกัน นั่นคือ โมเมนตัมการเติบโตทางเศรษฐกิจของสหรัฐฯ ชะลอตัวลงอย่างรวดเร็วในช่วงครึ่งแรกของปีนี้

- พฤติกรรมผู้บริโภคกำลังเปลี่ยนไป โดยการใช้บัตรเครดิตเข้มงวดมากขึ้น แม้ว่างบดุลครัวเรือนจะดีขึ้นก็ตาม ซึ่งสะท้อนให้เห็นถึงความไม่แน่นอนที่เพิ่มขึ้นมากกว่าการมองโลกในแง่ดี

- ความสามารถในการซื้อที่อยู่อาศัยลดลงแตะระดับต่ำสุดเป็นประวัติการณ์: แม้ราคาจะลดลงเล็กน้อย แต่อัตราดอกเบี้ยจำนองและค่าใช้จ่ายในการเป็นเจ้าของบ้าน (ภาษี ประกันภัย และค่าบำรุงรักษา) กลับพุ่งสูงขึ้น รายงานของธนาคารกลางแอตแลนตาระบุว่าการเป็นเจ้าของบ้านราคาปานกลางในปัจจุบันกินรายได้ของชนชั้นกลางไปถึง 53% ซึ่งถือเป็นระดับสูงสุดเป็นประวัติการณ์ สะท้อนให้เห็นถึงอุปสรรคเชิงโครงสร้างในการเป็นเจ้าของบ้าน

ธนาคารกลางทั่วโลก: เส้นทางนโยบายที่แตกต่างกัน

- ความแตกต่างด้านนโยบายกำลังปรากฏให้เห็น: ธนาคารกลางในประเทศญี่ปุ่น แคนาดา บราซิล โคลอมเบีย และสิงคโปร์ คงอัตราดอกเบี้ยไว้เท่าเดิม ในขณะที่ชิลีและแอฟริกาใต้ลดอัตราดอกเบี้ยลง 25 จุดพื้นฐานก่อนกำหนดเนื่องจากอัตราเงินเฟ้อที่ชะลอตัวและเศรษฐกิจที่อ่อนแอ

- GDP ของยูโรโซนในไตรมาสที่ 2 สูงกว่าที่คาดการณ์ไว้เล็กน้อย โดยเพิ่มขึ้น 0.1% เมื่อเทียบกับไตรมาสก่อนหน้า แต่อัตราเงินเฟ้อพื้นฐานยังคงอยู่ที่ 2.3% เมื่อเทียบกับปีก่อน ซึ่งบ่งชี้ว่า ECB จะยังคงระมัดระวัง

- ดัชนี PMI ของจีนอ่อนตัวลงในเดือนกรกฎาคม ซึ่งบ่งชี้ว่าโมเมนตัมการฟื้นตัวทางเศรษฐกิจกำลังลดลงเร็วกว่าที่คาดไว้ ซึ่งอาจส่งผลให้อุปสงค์และห่วงโซ่อุปทานในภูมิภาคลดลง

ธนาคารกลางสหรัฐฯ: ปัญหาของการพึ่งพาข้อมูล

- ธนาคารกลางสหรัฐฯ คงอัตราดอกเบี้ยที่ 4.25%–4.50% เป็นการประชุมครั้งที่ 5 ติดต่อกัน โดยตอกย้ำจุดยืนระมัดระวัง ท่ามกลางสัญญาณที่ไม่ชัดเจน

- อัตราดอกเบี้ยอาจยังคงได้รับการปรับเปลี่ยนในการประชุมเดือนกันยายน แต่การลดอัตราดอกเบี้ยยังไม่แน่นอน เจ้าหน้าที่เฟดได้แสดงจุดยืนอย่างชัดเจนว่าจำเป็นต้องรอหลักฐานที่ชัดเจนกว่านี้เกี่ยวกับตลาดแรงงาน อัตราเงินเฟ้อ และข้อมูลผู้บริโภค

- แนวโน้มขึ้นอยู่กับความรุนแรงของการชะลอตัวทางเศรษฐกิจและว่าอัตราเงินเฟ้อจะยังคงลดลงต่อไปโดยไม่ก่อให้เกิดภาวะเศรษฐกิจถดถอยหรือไม่

ตัวชี้วัดเศรษฐกิจที่สำคัญ

ข้อตกลงระหว่างสหรัฐฯ-ญี่ปุ่น:

ข้อตกลงภาษีใหม่: ต่ำกว่าที่คาดไว้แต่ยังสูงอยู่

- สหรัฐฯ ประกาศเก็บภาษีนำเข้าสินค้าญี่ปุ่นทั้งหมด 15% เพิ่มขึ้นจากเดิม 10% และสูงกว่า 2.5% ในช่วงต้นปีอย่างมาก

- ภาษีนำเข้ารถยนต์และชิ้นส่วนรถยนต์เดิมอยู่ที่ 27.5% แต่ปัจจุบันได้รวมเป็น 15% ส่งผลให้หุ้นรถยนต์และชิ้นส่วนรถยนต์ของญี่ปุ่นเพิ่มสูงขึ้น

ความเสี่ยงจากเงินเฟ้อมาจากราคาสินค้านำเข้าที่สูงขึ้น

- แม้จะหลีกเลี่ยงภาษีศุลกากรที่รุนแรงถึง 25% แต่ภาษีศุลกากร 15% ก็ยังทำให้ราคาสินค้าอุปโภคบริโภคของญี่ปุ่นสูงขึ้น ส่งผลให้เกิดแรงกดดันด้านเงินเฟ้อ และทำให้กำลังซื้อของครัวเรือนในอเมริกาอ่อนแอลง

- การเปลี่ยนแปลงนโยบายการค้าที่กว้างขึ้นอาจทำให้ต้นทุนการนำเข้าในส่วนอื่นๆ เพิ่มสูงขึ้น

คำมั่นสัญญาการลงทุนมูลค่า 550,000 ล้านดอลลาร์ของญี่ปุ่น: เงื่อนไขยังไม่ชัดเจน

- ทรัมป์กล่าวว่าญี่ปุ่นจะลงทุนในสหรัฐฯ มูลค่า 550,000 ล้านดอลลาร์ โดยกำไร 90 เปอร์เซ็นต์จะเข้าสู่สหรัฐฯ ซึ่งถือเป็น "โบนัสการลงนาม"

- อย่างไรก็ตาม ผู้เจรจาของญี่ปุ่นกล่าวว่าตัวเลขดังกล่าวเป็นเพียงเพดาน ไม่ใช่การรับประกัน และคาดว่าสหรัฐฯ จะแบ่งปันความเสี่ยงและการจัดหาเงินทุน

- การไม่มีข้อตกลงเป็นลายลักษณ์อักษรทำให้เกิดคำถามเกี่ยวกับการบังคับใช้และก่อให้เกิดข้อพิพาทในอนาคต

การผลิตของสหรัฐฯ เผชิญข้อจำกัดด้านแรงงาน

- ข้อตกลงดังกล่าวมีเป้าหมายที่จะย้ายกิจกรรมการผลิตไปยังสหรัฐอเมริกามากขึ้น แต่ยังไม่ชัดเจนว่าจะมีการเติมเต็มตำแหน่งงานได้อย่างไรท่ามกลางปัญหาการขาดแคลนแรงงานและนโยบายการย้ายถิ่นฐานที่เข้มงวดยิ่งขึ้น

- ความขัดแย้งนี้บั่นทอนกลยุทธ์ในการลดการขาดดุลการค้าผ่านการย้ายฐานการผลิตกลับประเทศ

อุตสาหกรรมยานยนต์โต้กลับ: การแข่งขันที่ไม่เป็นธรรม

ผู้ผลิตรถยนต์ของสหรัฐฯ เผชิญกับต้นทุนที่สูงกว่าผู้นำเข้าของญี่ปุ่นเนื่องด้วยเหตุผลหลายประการ:

- ภาษีนำเข้าชิ้นส่วน 25%

- เหล็กและอลูมิเนียมนำเข้าอัตราภาษี 50%

- กระบวนการคืนภาษีที่ซับซ้อนภายใต้ข้อตกลงการค้าเสรีอเมริกาเหนือ (NAFTA/USMCA)

ผู้นำอุตสาหกรรมเตือนว่าข้อตกลงดังกล่าวเอื้อประโยชน์ต่อญี่ปุ่นมากกว่าผู้ผลิตและแรงงานชาวอเมริกัน โดยเกรงว่าจะกลายเป็นบรรทัดฐานสำหรับข้อตกลงทางการค้าในอนาคต

ข้อตกลงที่ยังไม่แน่ใจ: การเจรจามากกว่าการลงนามในสัญญา

- ไม่มีการลงนามสนธิสัญญาอย่างเป็นทางการ ทั้งสองฝ่ายมีความเห็นไม่ตรงกันในเรื่องการตีความเงื่อนไขของสนธิสัญญา

- เหตุการณ์นี้ก่อให้เกิดความกังวลอย่างกว้างขวางเกี่ยวกับการที่สหรัฐฯ พึ่งพาข้อตกลงทางการค้าที่ไม่ผูกมัด ซึ่งอาจส่งผลกระทบต่อความไว้วางใจและเสถียรภาพในการเจรจาในอนาคต

ตลาดงาน:

ผู้สำเร็จการศึกษาใหม่เผชิญกับภาวะการจ้างงานตกต่ำที่ไม่เคยเกิดขึ้นมาก่อน

- อัตราการว่างงานของผู้สำเร็จการศึกษาระดับวิทยาลัยใหม่ ๆ อยู่ที่ระดับสูงสุดในรอบทศวรรษ ต่ำกว่าอัตราการว่างงานของคนทำงานรุ่นใหม่ทั้งหมดเพียง 1 เปอร์เซ็นต์ ซึ่งถือเป็นช่องว่างที่แคบผิดปกติ

- ในอดีต ผู้สำเร็จการศึกษาระดับวิทยาลัยมักมีโอกาสในการทำงานที่ดีกว่าเพื่อนร่วมอาชีพมาก และการบรรจบกันนี้ถือเป็นสัญญาณเตือนถึงแนวโน้มการจ้างงานของพนักงานบริษัท

AI ไม่ใช่เหตุผลหลักอย่างน้อยก็ยังไม่ใช่ตอนนี้

- แม้ว่า AI เชิงสร้างสรรค์จะถูกตำหนิว่าเป็นสาเหตุที่ทำให้ตำแหน่งงานระดับเริ่มต้นต้องหายไป แต่ผลกระทบของ AI ยังคงจำกัดอยู่เฉพาะบางอุตสาหกรรม เช่น อุตสาหกรรมเทคโนโลยี

- มาตรการที่กว้างขวางยิ่งขึ้นยังไม่เพียงพอที่จะอธิบายถึงจุดอ่อนที่แพร่หลายในการรับสมัครบัณฑิต

ความไม่แน่นอนของนโยบายทำให้ตลาดเย็นลง

- ความไม่แน่นอนเกี่ยวกับนโยบายการค้า ทิศทางอัตราดอกเบี้ยของธนาคารกลางสหรัฐ และข้อจำกัดด้านการย้ายถิ่นฐาน อาจเป็นอุปสรรคต่อการจ้างงาน โดยเฉพาะอย่างยิ่งสำหรับตำแหน่งที่มีทักษะ

- ความไม่แน่นอนนี้ยังส่งผลต่อพฤติกรรมของพนักงาน โดยอัตราการลาออกที่ต่ำสะท้อนให้เห็นถึงความลังเลใจที่จะเปลี่ยนงานในตลาดที่ไม่มั่นคง

- การลาออกที่น้อยลง = ตำแหน่งงานว่างที่น้อยลง ส่งผลให้การเคลื่อนตัวในตลาดแรงงานช้าลง

ปัญหาการขาดแคลนแรงงานฝีมือคลี่คลายลง

- ปัญหาการขาดแคลนบัณฑิตจบใหม่ซึ่งเคยเป็นปัจจัยสำคัญที่ทำให้ต้องจ่ายเงินเพิ่มในอัตราสูง กำลังลดน้อยลง

- เมื่อคนงานเข้าสู่กลุ่มแรงงานที่มีทักษะมากขึ้น ค่าจ้างพิเศษจะคงที่หรือลดลง ซึ่งอาจทำให้ความคิดสร้างสรรค์ในอุตสาหกรรมที่มีการเติบโตสูงแบบดั้งเดิมลดน้อยลงไปอีก

อินเดียโฟกัส

ข้อตกลงการค้าอังกฤษ-อินเดีย: การเปลี่ยนแปลงครั้งใหญ่ที่ไม่ใช่ของอเมริกา

- สหราชอาณาจักรและอินเดียได้บรรลุข้อตกลงการค้าสำคัญที่จะลดภาษีสินค้าส่งออกของอังกฤษมากกว่า 90% ไปยังอินเดีย

- สหราชอาณาจักรคาดว่าการส่งออกไปยังอินเดียจะเติบโตขึ้น 60% ภายในปี 2040 เนื่องจากการเข้าถึงตลาดอินเดียที่เติบโตอย่างรวดเร็ว

ผู้ชนะรายใหญ่ในอุตสาหกรรมยานยนต์

- อินเดียจะลดภาษีนำเข้ารถยนต์จาก 100% เหลือ 10% ซึ่งถือเป็นการเปลี่ยนแปลงครั้งใหญ่ที่อาจปรับเปลี่ยนตลาดรถยนต์ได้

- แต่โควตาจำกัดปริมาณการนำเข้าทั้งหมด ส่งผลให้ผลกำไรเชิงพาณิชย์ในระยะสั้นของผู้ผลิตรถยนต์ในสหราชอาณาจักรลดลง

อินเดียได้รับประโยชน์อย่างมาก

แม้ว่าพาดหัวข่าวจะเน้นไปที่การเติบโตของการส่งออกของสหราชอาณาจักร แต่อินเดียกลับได้รับประโยชน์มากกว่าจากการลดภาษีของตัวเอง:

- ราคาที่ลดลงสำหรับผู้บริโภค

- การแข่งขันภายในประเทศทวีความรุนแรงมากขึ้น

- ความสามารถในการแข่งขันระดับโลกของบริษัทอินเดียเพิ่มขึ้น

ข้อได้เปรียบเชิงโครงสร้างเหล่านี้มีแนวโน้มที่จะเพิ่มขีดความสามารถในการส่งออกและผลผลิตในระยะยาวของอินเดีย

อินเดียเสนอให้ส่งออกปลอดภาษี 50% ไปยังสหราชอาณาจักร

ประมาณ 50% ของสินค้าส่งออกของอินเดียที่เคยถูกเรียกเก็บภาษี 4%–16% จะเข้าสู่สหราชอาณาจักรโดยไม่เสียภาษี ซึ่งช่วยเหลือผู้ส่งออกสิ่งทอ ยา และอาหารของอินเดีย

การปรับโครงสร้างการค้าเชิงกลยุทธ์

- ข้อตกลงดังกล่าวสะท้อนถึงแนวโน้มทั่วโลกที่ประเทศต่างๆ พยายามกระจายความร่วมมือของตนออกไป เนื่องจากภาษีศุลกากรของสหรัฐฯ ส่งผลกระทบต่อรูปแบบการค้าที่มีอยู่

- อินเดียกำลังดำเนินการเปิดเสรีทางการค้าอย่างแข็งขันกับสหภาพยุโรป อาเซียน และแม้แต่สหรัฐอเมริกา โดยวางตำแหน่งตัวเองเป็นผู้เล่นสำคัญในการรีเซ็ตยุคหลังโลกาภิวัตน์

สรุป

ลักษณะสำคัญของยุคทุนนิยมเก็งกำไรสุดขั้วคือการขับเคลื่อนด้วยสภาพคล่อง ถูกครอบงำโดยงบประมาณ และตลาดที่หลุดออกจากตรรกะทางเศรษฐกิจแบบเดิม กระแสความนิยมของบิตคอยน์ การปรับโครงสร้างรูปแบบการค้า และวิวัฒนาการของตลาดแรงงาน ล้วนเป็นตัวอย่างเล็กๆ ของยุคนี้ นักลงทุนและผู้กำหนดนโยบายจำเป็นต้องปรับตัวให้เข้ากับความเป็นจริงใหม่นี้ และตอบสนองต่อความท้าทายที่เกิดจากความผันผวนของสภาพคล่องและความไม่แน่นอนของนโยบายอย่างยืดหยุ่น

ลักษณะเด่นอย่างหนึ่งของเศรษฐกิจโลกในปัจจุบันคือพฤติกรรมตลาดที่ขับเคลื่อนด้วยสภาพคล่อง ทฤษฎีเศรษฐศาสตร์แบบดั้งเดิมเชื่อว่าราคาสินทรัพย์ควรสะท้อนมูลค่าที่แท้จริงหรือมูลค่าที่คิดลดของกระแสเงินสดในอนาคต อย่างไรก็ตาม ในยุคทุนนิยมเก็งกำไรสูง สภาพคล่อง ซึ่งก็คือเงินทุนที่มีอยู่อย่างมากมาย ได้กลายมาเป็นปัจจัยหลักที่ขับเคลื่อนราคาตลาด

ยกตัวอย่างเช่น Bitcoin ความผันผวนของราคามีความสัมพันธ์อย่างมากกับการเติบโตของปริมาณเงิน M2 ทั่วโลก เมื่อธนาคารกลางอัดฉีดเงินจำนวนมากเข้าสู่ตลาดผ่านมาตรการผ่อนคลายเชิงปริมาณหรือมาตรการอื่นๆ เงินทุนเหล่านี้มักจะไหลเข้าสู่สินทรัพย์ที่มีความเสี่ยงสูงและให้ผลตอบแทนสูง เช่น คริปโทเคอร์เรนซี ปรากฏการณ์นี้เห็นได้ชัดเจนเป็นพิเศษในปี 2025 เมื่อ Bitcoin ยังคงเพิ่มขึ้นอย่างต่อเนื่อง แม้ว่าธนาคารกลางสหรัฐฯ (เฟด) จะคงอัตราดอกเบี้ยไว้ในระดับสูง ซึ่งสะท้อนให้เห็นถึงการที่ตลาดพึ่งพาสภาพคล่องมากกว่าตัวชี้วัดทางเศรษฐกิจแบบดั้งเดิม