ETH「ビッグショート」は公然と戦争を誘発:トム・リーの強気な論理は、精神的に愚か者のように間違っている

- 核心观点:Andrew Kang驳斥Tom Lee的ETH看涨逻辑。

- 关键要素:

- 手续费收入未随代币化增长而提升。

- 机构未大规模买入或质押ETH。

- 技术分析显示ETH呈看跌震荡趋势。

- 市场影响:引发对ETH估值逻辑的争议与反思。

- 时效性标注:中期影响。

メカニズムキャピタルのパートナー、アンドリュー・カンによる投稿

Odaily Planet Daily ( @OdailyChina ) がまとめました。翻訳は Azuma ( @azuma_eth )が担当しました。

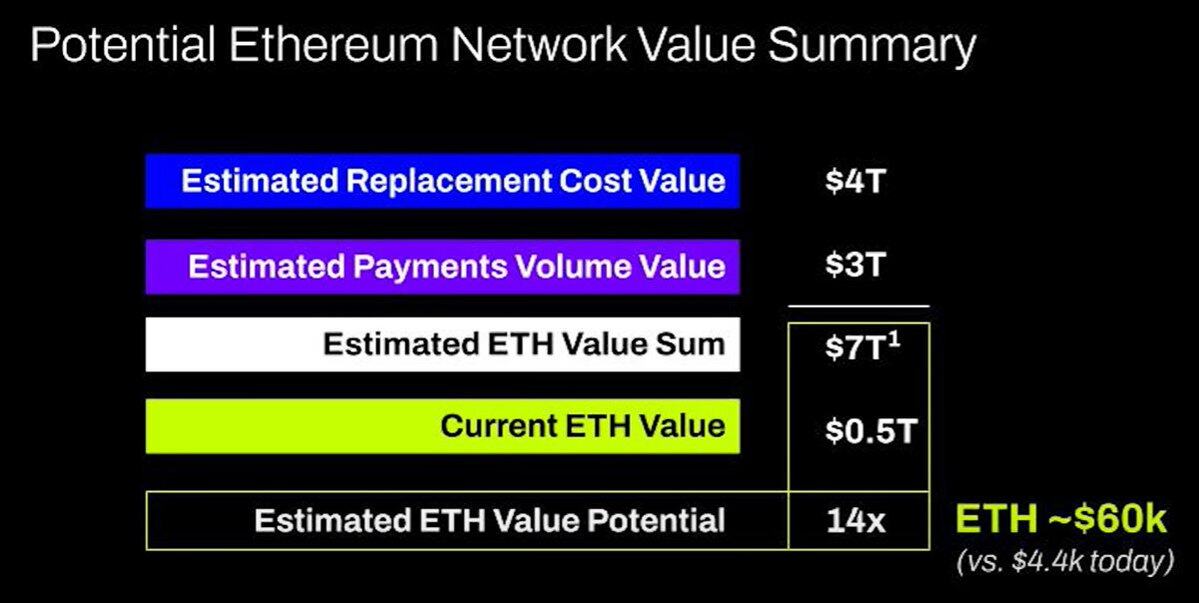

編集者注:BitMineの会長に就任し、DATによるETHの継続的な購入を主導して以来、トム・リー氏は業界を代表するETH強気派となっています。最近の公の場では、トム・リー氏はETHの成長見通しを繰り返し強調し、ETHの適正価値は6万ドルであるべきだとさえ述べています。

しかし、トム・リーの論理に誰もが賛同しているわけではない。メカニズム・キャピタルのパートナー、アンドリュー・カンは昨夜、長文の記事を発表し、トム・リーの見解を公然と反駁し、彼を「バカ」と露骨に揶揄した。

もう1つ付け加えると、アンドリュー・カン氏は、今年4月に市場全体が調整局面に入った際にETHが1,000ドルを下回ると予測していました。彼はその後のETH上昇局面でも弱気な見方を示していました… ポジションは人の心を決めるので、彼のポジションはトム・リー氏とは両極端にある可能性があります。弁証法的に捉えることをお勧めします。

以下はアンドリュー・カンによる原文をOdaily Planet Dailyが翻訳したものです。

最近読んだ金融アナリストの記事の中で、トム・リーのETH理論は最も愚かなものの一つです。彼の主張を一つずつ分析してみましょう。トム・リーの理論は主に以下の点に基づいています。

- ステーブルコインとRWA(実世界資産)の採用。

- 「デジタル石油」のアナロジー

- 機関は、資産がトークン化されているネットワークのセキュリティを確保するため、および運転資金として、ETH を購入してステーキングします。

- ETH はすべての金融インフラ企業の合計価値に等しくなります。

- テクニカル分析;

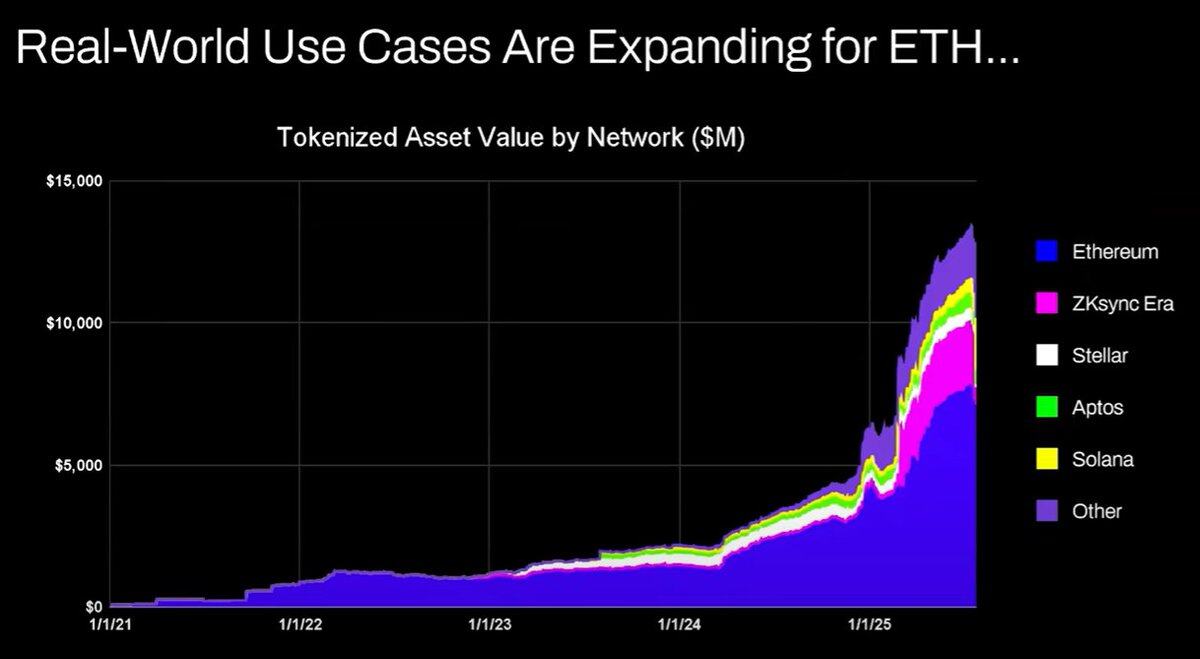

1. ステーブルコインとRWAの採用

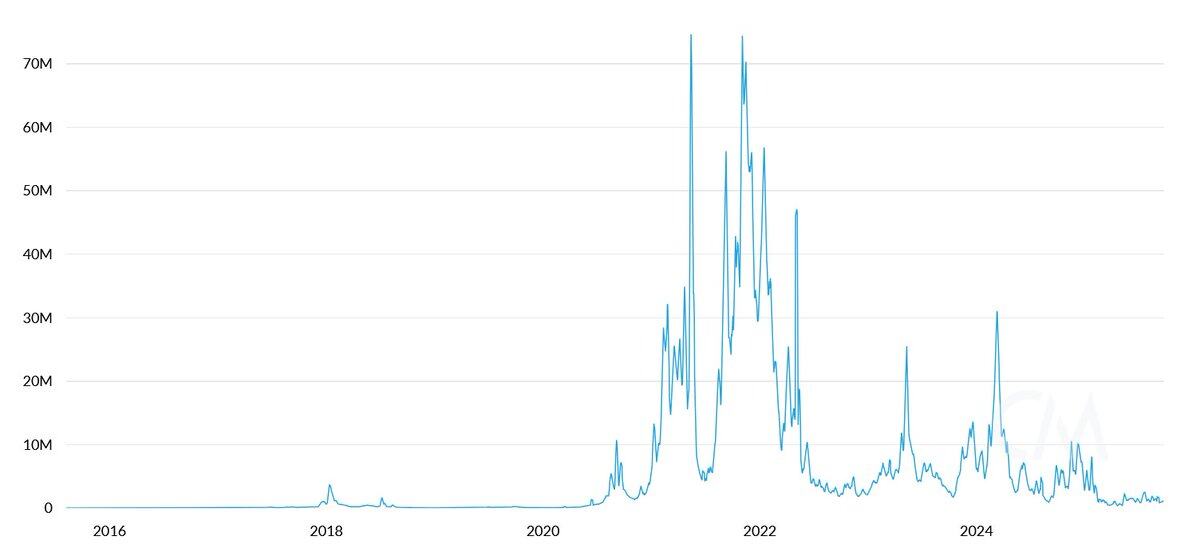

ステーブルコインと資産のトークン化活動の増加により取引量が増加し、それによってETHの手数料収入が増加するというトム・リー氏の主張は、表面的には合理的に思えるが、数分間のデータレビューでそうではないことが明らかになる。

2020年以降、トークン化された資産の価値とステーブルコインの取引量は100~1000倍に増加しました。しかし、トム・リー氏の主張は、イーサリアムの価値蓄積メカニズムを根本的に誤解しています。彼は、ネットワーク手数料が毎年増加すると人々に誤解させていますが、実際にはイーサリアムの手数料収入は2020年の水準にとどまっています。

この結果の理由は次のとおりです。

- Ethereum ネットワークはアップグレードを通じてトランザクションの効率性を向上させます。

- ステーブルコインと資産のトークン化活動は他のパブリックチェーンに流れます。

- 流動性が低い資産をトークン化する手数料はごくわずかです。トークン化された価値はETHの収益に直接比例するわけではないからです。例えば、1億ドルの債券をトークン化できますが、2年ごとに取引された場合、ETHの手数料はいくらになるでしょうか?おそらくわずか0.10ドルでしょう。USDTの取引1回だけでも、それよりもはるかに多くの手数料が発生します。

数兆ドル相当の資産をトークン化することはできますが、それらの資産が頻繁に取引されなければ、ETH の価値は 10 万ドルしか上がらない可能性があります。

ブロックチェーンの取引量と手数料は増加しますか? はい。

しかし、これらの手数料の大部分は、より強力なビジネス開発チームを持つ他のブロックチェーンによって回収されるでしょう。他のプロジェクトは既に、従来の金融取引をブロックチェーンに移行する機会を見出し、この市場を積極的に追求しています。Solana、Arbitrum、Tempoはいずれも初期段階で成功を収めており、Tetherでさえ、USDTの取引量を自社チェーンに移行することを目指し、2つの新しいステーブルコインチェーン(PlasmaとStable)をサポートしています。

2. 「デジタル石油」のアナロジー

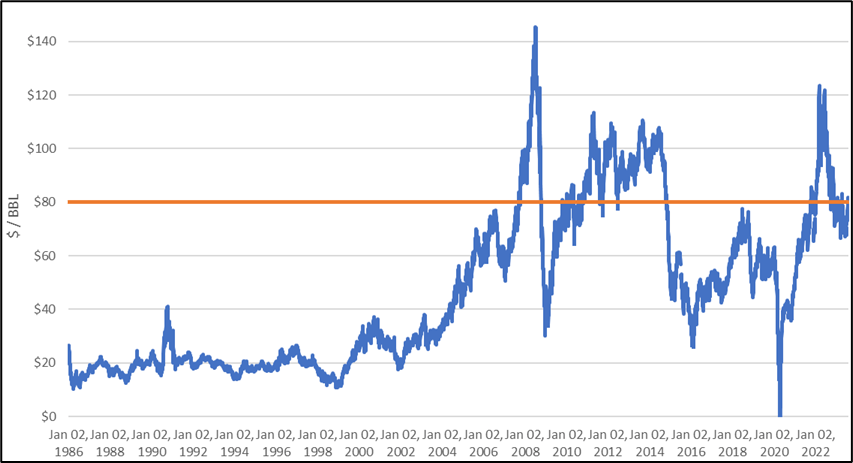

石油は本質的にコモディティです。インフレ調整後の実質価格は、時折変動や反転を伴いながらも、1世紀にわたってほぼ一定の範囲内に留まっています。

ETHはコモディティとみなせるというトム・リー氏の指摘には部分的に同意しますが、だからといって強気なわけではありません。トム・リー氏がここで何を言おうとしているのかはよく分かりません。

3. 機関は、ネットワークのセキュリティを確保するためと運転資金として、ETH を購入してステーキングします。

大手銀行やその他の金融機関はすでにETHをバランスシートに追加していますか?いいえ。

ETHを購入する計画を発表しましたか?いいえ。

銀行はエネルギー料金を支払い続けるためにガソリンを備蓄しなければならないのでしょうか?いいえ、そのコストはそれほど大きくなく、必要な時だけ支払います。

銀行は利用している保管会社の株式を購入するのでしょうか? いいえ。

4. ETHはすべての金融インフラ企業の合計価値に等しくなります

言葉が出ません。これは価値蓄積に関する根本的な誤解です。全くの幻想で、批判する気もありません。

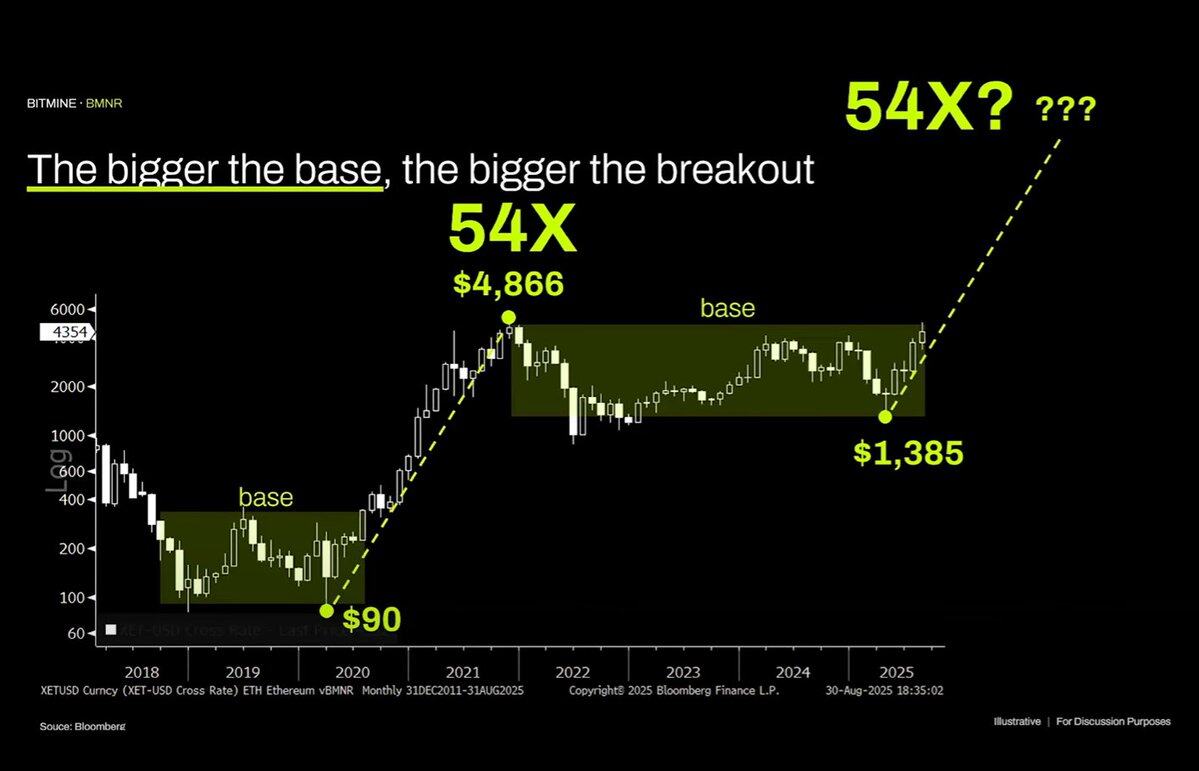

5. テクニカル分析

私は個人的にテクニカル分析の大ファンで、客観的に見ると貴重な情報を提供してくれると信じています。残念ながら、トム・リーはそれを自身の偏見を正当化するための口実として利用しているようです。

このチャートを客観的に分析すると、ETHは現在、過去30年間の原油価格のレンジ相場の変動に似て、数年にわたるレンジ相場に停滞していることがわかります。このレンジ相場はつい最近レンジの上限に到達したものの、抵抗線を突破できていません。技術的には、これはETHの弱気トレンドを示唆しており、1,000ドルから4,800ドルの間でのレンジ相場が長期化する可能性も否定できません。

資産が過去にパラボリックな上昇を経験したからといって、その傾向が無期限に続くというわけではありません。

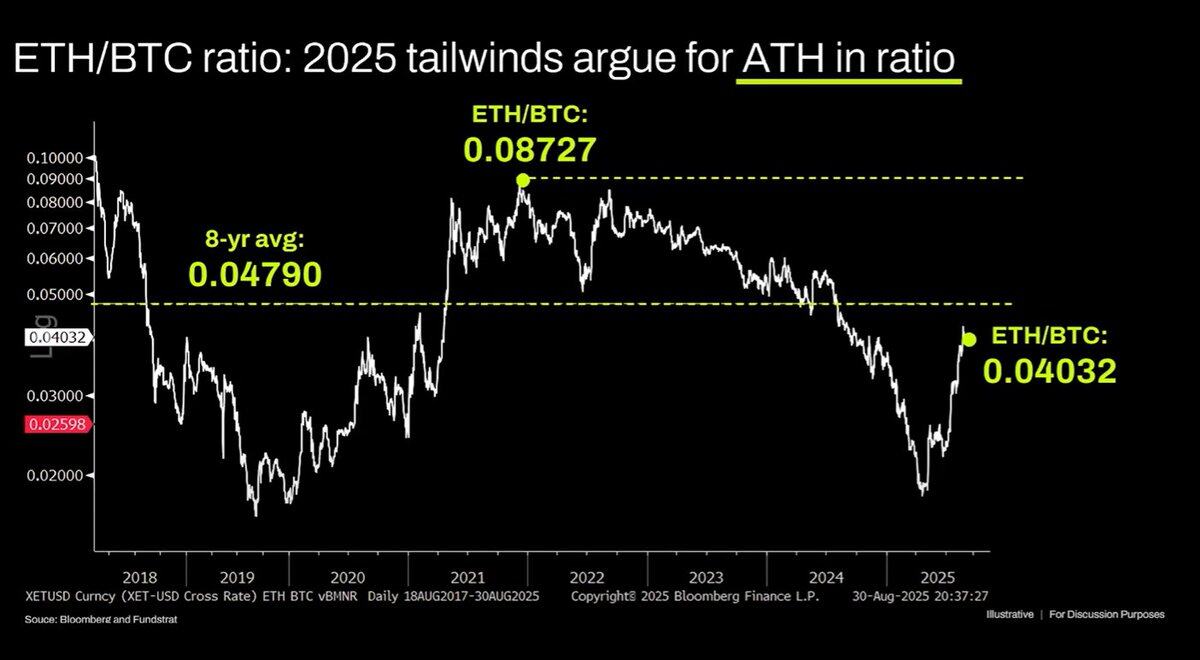

ETH/BTCの長期チャートも誤解されています。確かに数年にわたるレンジ内で推移しているものの、過去3年間は下落傾向にとどまっており、最近の反発は長期サポートレベルにわずかに接触した程度です。この下落傾向は、イーサリアムに関するナラティブの飽和状態と、ファンダメンタルズが評価額の上昇を支えきれないことに起因しています。これらのファンダメンタルズは、現在まで大きな変化はありません。

イーサリアムのバリュエーションは、根本的に金融に関する理解の欠如に起因しています。この認知バイアスは確かに大きな時価総額を支える要因(XRPを参照)ではありますが、その支えは無限ではありません。マクロ流動性は一時的にETHの時価総額を維持してきましたが、大きな構造変化が起こらない限り、パフォーマンスは低迷し続ける可能性が高いでしょう。