RWA (Real World Assets): DeFi から TradFi への橋渡し

この記事の由来は thetieこの記事の由来は

、原著者:Vaish Puri、Odaily翻訳者のKatie Kuによって編集されました。

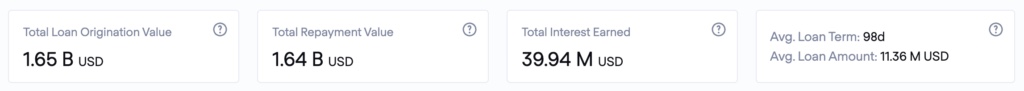

金利の上昇、DeFi需要の低下、世界経済の低迷を背景に、価値をオンチェーンで移動させる機会費用は仮想通貨史上最高レベルに達している。リアルワールドアセット(RWA)は、収益が減少しているDeFi投資家に、より多くのオフチェーン融資市場にアクセスするユニークな機会を提供し、TradFi機関が地理的制限なしでトークン化された負債/資産を発行できるようにします。

副題

リアルワールドアセット(RWA)とは何ですか?

RWA はチェーン上で取引できるトークンであり、実物資産を表します。例としては、不動産(販売および賃貸)、ローン、契約および保証などが挙げられます。 RWA は、従来の金融の制限の多くを取り除きます。

地理的な場所に関係なく、RWA は経済成長を可能にし、企業はデジタルまたは従来の手段を通じて資本を調達することで長期的な安定を維持できます。

副題

なぜ RWA を選ぶのですか?

1990 年代の証券化の成功例を考えてみましょう。証券化は、資産が満たさなければならないベンチマーク(期間、リスクなど)を提供することによって、リスクを作成、集約、保管、分散し、流動性を高め、融資するためのシステムです。当時、住宅ローン、ビジネス ローン、消費者ローンは証券化を通じて制度化され展開され、消費者、企業、住宅購入者により手頃な資金調達の選択肢を提供していました。30 年後の証券化もほぼ同じです。金融市場はまだインターネット時代に適応するように進化していません。投資銀行、カストディアン、格付け会社、サービサーなどのネットワークにより、借入は必要以上に高価になり、ほとんどの資産は証券化できません。ほとんどの企業は依然として国際金融市場にアクセスできません。アフリカやアジアの一部では、保険などの基本的な資源を入手することが依然として困難です。これにより、次のような疑問が生じます。デジタル資本市場がTradFiの外堀を越えるためには何をする必要があるでしょうか?

副題

資産保管

資産保管

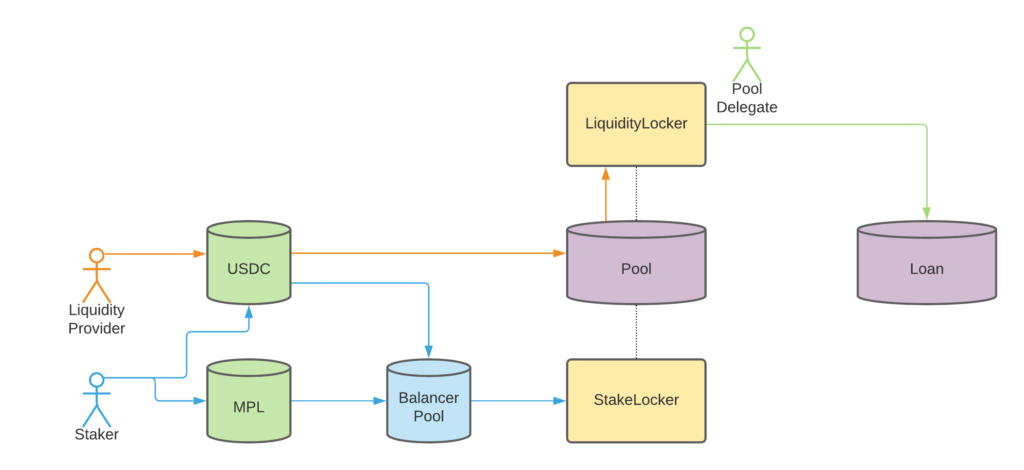

デジタル資産の急増と新しい機関の流入により、安定した機関にとってデジタル資産を管理することがさらに重要になっています。 Anchorage Digital や Copper などのトラストフリーの DeFi カストディ サービスは、ここ数年で急増しました。 Maple などの一部のクレジット プロトコルでは、機関にサービスを提供するプラットフォーム上でトークンの担保も提供しています。

副題

流動性

流動性

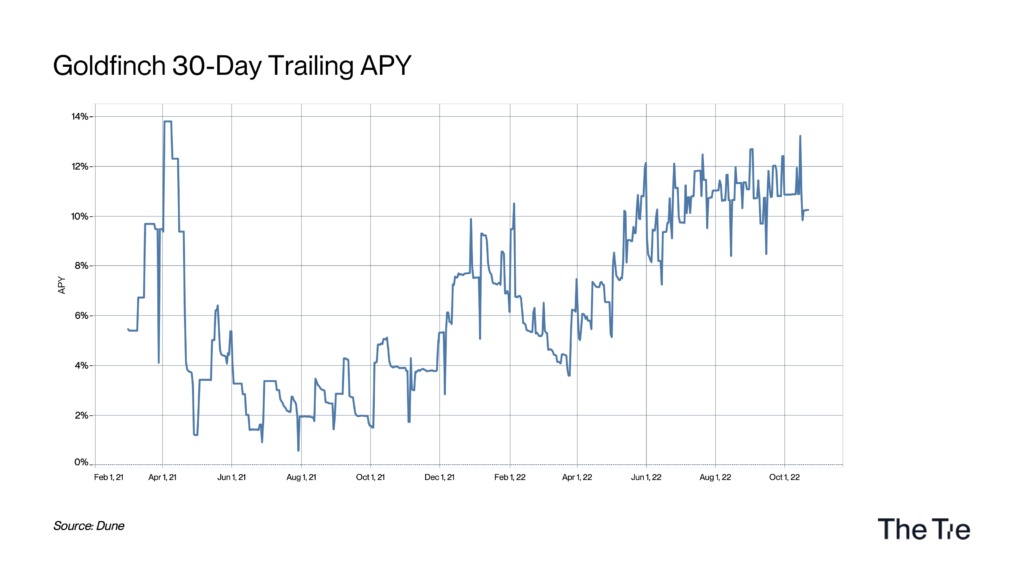

さらに、このプロトコルは、Balancer や Curve などの DeFi アプリケーションと連携して流動性を生み出すこともできます。代表的な例は Goldfinch で、そのメンバーは FIDU を使用して Curve 上に流動性プールを作成しました (FIDU はプレミアムプールへの LP 入金を表すトークンです)。これにより、FIDU および USDC 取引ペアの Curve LP ポジションが GFI 流動性マイニング報酬を獲得できるようになります。

副題

クレジット契約

DeFi が組織的なパニックを引き起こしている最大の理由の 1 つは、信用スコアリングなどの標準化された評判システムの欠如です。 DeFiプロトコルは、債務不履行の場合には返済を強制できないため、担保として流動性トークンを要求することを余儀なくされています。これにより信用リスクは排除されますが、利用可能な金融商品の種類と数も制限されます。信用プロトコルは、融資に対する評判を提供するために補完的な戦略を採用しています。オフチェーンの評判をオンチェーンの世界にもたらすことに努めている企業もあれば、オンチェーンの評判システムの構築に取り組んでいる企業もいます。

1、Goldfinch

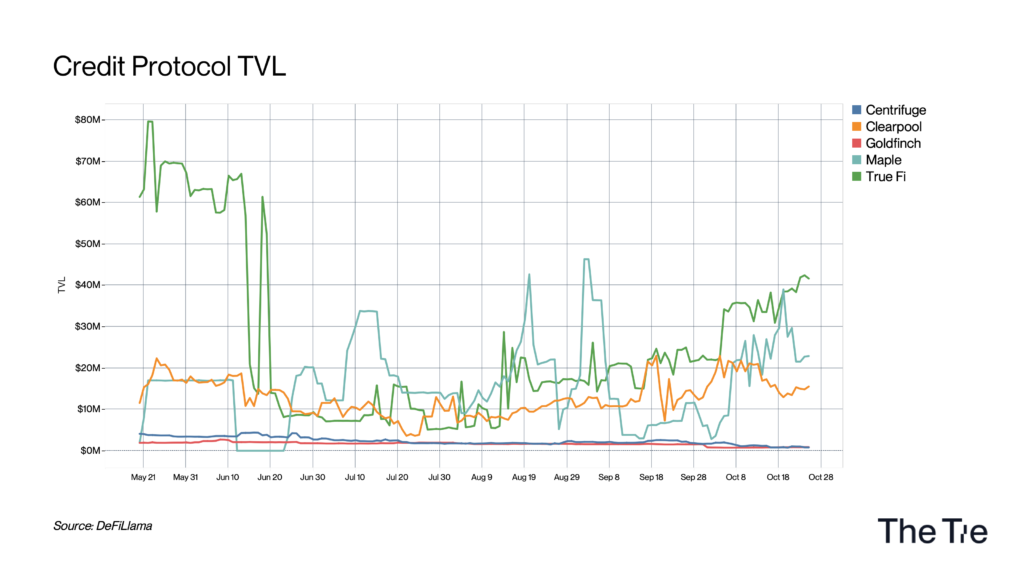

具体的な例はさまざまですが、これはまさに Maple、TrueFi、Goldfinch、Centrifuge、Clearpool などの主要なクレジット プロトコルが目指しているものです。

ゴールドフィンチは、誰でも幹事としてオンチェーンでローンを発行できるようにする分散型ローン引受プロトコルを開発中です。その基盤は、次の 2 つの基本原則に基づいて構築されています。

今後10年間、投資家はDeFiの全体的な透明性と効率性、そして(現在変化しつつある)低金利環境の普及により、新たな投資機会を求めることになるでしょう。投資家はまた、従来の銀行や金融機関が提供するよりも高い利回りの機会を求めるでしょう。

世界の経済活動はオンチェーンに移行し、すべての取引が透明になり、不変の公的信用履歴と銀行業務に関連する大幅な取引コストの削減という新たな公共財が創出されます。

その目標は、現実世界とインターネットで情報を収集し、オンチェーン アプリケーションに使用できるユーザー クレジットを確立することです。他の信用機関と同様に、このシステムにもリスクがないわけではありません。このシステムは、債務不履行の防止、または債務不履行の場合に可能な限り貸し手に返済するなど、貸し手の利益を保護します。

2、Centrifuge

ゴールドフィンチは、プールの健全性を監視し、流動性を提供するために、その支援者(借り手のプールにUSDCを提供する投資家)に依存しています。なぜならデフォルトの場合、まず支援者の流動性が失われるからです。 TrueFi と同様に、Goldfinch は Nexus Mutual を通じてスマート コントラクト保険を提供しています。

Centrifuge は、中小企業に迅速かつ安価な資金を提供し、投資家に安定した収入を提供するプロトコルです。 Centrifuge は現実世界の資産を DeFi に接続し、中小企業の資本コストを削減し、DeFi 投資家に不安定な暗号資産に依存しない安定した収入源を提供します。遠心分離機は、資産のオリジネーターと発行者に依存して、デフォルト率が低く安定したローンを提供しています。デフォルトが発生した場合、セントリフュージ社の劣後債の投資家が真っ先に損失を負担します。

3、TrueFi

Tinlake は、企業に DeFi の流動性に簡単にアクセスする方法を提供する、同社初のユーザー向け製品です。投資家にとって、これらの資産は、暗号通貨市場のボラティリティに関係なく、安全で一貫した投資収益をもたらします。ネイティブ トークン CFG は PoS コンセンサスを使用しており、バリデーターにはステーキングに対するインセンティブが与えられます。オンチェーンガバナンスを通じて、CFG ステーカーは Centrifuge の開発を促進できます。

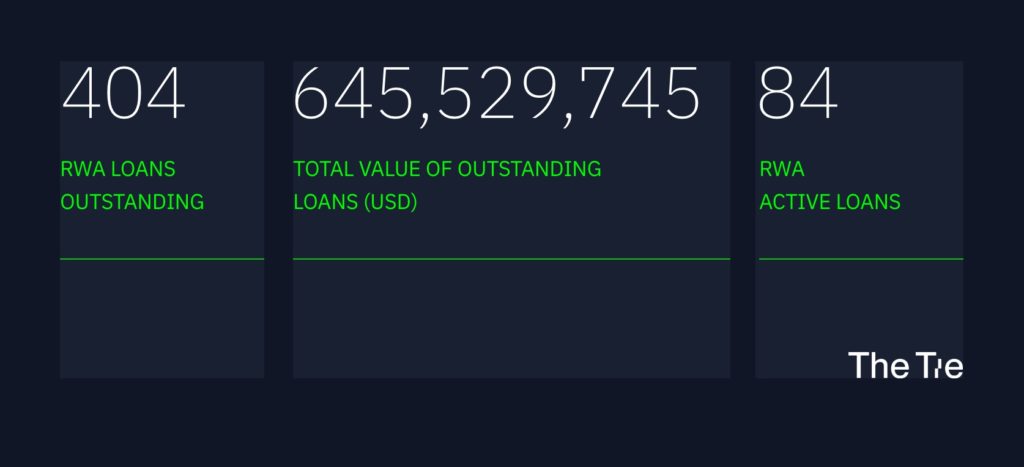

TrueFi は、オンチェーン資本市場に豊富な現実世界および暗号ネイティブの金融オプションを提供するクレジット プロトコルです。この記事の執筆時点で、TrueFi は 17 億ドル以上の無担保融資を引き受け、貸し手に 3,500 万ドルを支払っています。段階的な分散化アプローチにより、TrueFi は現在、TRU トークン所有者によって所有および管理され、TrueFi DAO または独立した投資マネージャーによって運営されています。

4、Maple

TrueFi のコア コントリビューターである Archblock (旧名 TrustToken) は、2018 年に RWA の使用を開始し、ステーブルコイン TUSD を開始しました。 2022 年初頭から、TrueFi は RWA をさらに進め、従来のファンドがオンチェーンでローン ポートフォリオを調整できるようにします。現在、TrueFi のポートフォリオは、ラテンアメリカのフィンテック、新興市場、暗号通貨担保融資を促進しています。

副題

要約する

要約する

暗号通貨業界が成長するにつれて、資本効率は次の桁に向上します。この進化は、各借り手の債務不履行リスクを継続的に評価する信用モデルによって推進されます。将来的には、リスクとリワードの比率が最も高いプロジェクトに資本が即座に割り当てられます。 TrueFi、Centrifuge、Goldfinch などのクレジット プロトコルは、DeFi と TradFi の融合を導く上で重要な役割を果たします。