ビットコインとゴールドの相関性は49.2%で過去最高を記録

画像の説明

まとめ:

まとめ:

1. 2020 年 3 月の世界的な流動性危機により、ビットコインの準通貨としての成熟プロセスが加速しました。金との相関性は過去最高に達しました。

2. ビットコインのヘッジ特性は、政治的およびソブリンの信用リスクと信用通貨リスクに対するヘッジ効果にありますが、流動性リスクにより、短期的には依然としてリスク特性を示します。

3. ビットコインは金融危機で生み出された準通貨として、依然として金融政策に対して敏感な反応を維持している。

副題

1. ビットコインと金の相関関係は史上最高に達している

ビットコインは 2008 年 10 月 31 日に誕生しました。歴史上初めて成功した暗号通貨として、ビットコインはその最初のブロックに第3世代の金融政策を揶揄する内容を刻み込み、多くの人々から大きな期待を寄せられてきました。

しかし、ビットコイン「313」ブラックフライデーが世界株式市場に続き、その他のリスク資産が急落した後、一般投資家は総じて失望し、ビットコインの見通しに疑問を抱いた。

今回の暴落後、準通貨としてのビットコインの性質は変わったのでしょうか? PayPalの金融資本市場調査チームは、よりマクロな観点から資産の短期パフォーマンスと長期相関関係を再整理し、一般の直観に反して、この流動性危機においてビットコインの特別な性質が強化されており、それらとの相関関係が明らかになった。金は過去最高値を記録した。

この世界的な資産不況の中で、第1四半期のビットコインのパフォーマンスはSPXなどの他のリスク資産をはるかに上回りました。したがって、2020年3月の世界的な流動性危機がビットコインの準通貨としての成熟を早めたと考えています。 10 年という短い歴史の中で、ビットコインは 2 日以内に市場のレバレッジ解消を完了し、7 時間 24 時間取引、取引制限なし、第三者による監督なしの環境で新たな長期強気市場の始まりを生み出しました。伝統に値するものです。

画像の説明

チャート1 ビットコイン、ゴールド、SP500の相関分析

画像の説明

図2 ビットコインの短期パフォーマンスはSP500の影響を受けるが、20Q1のパフォーマンスはSP500よりも優れている

画像の説明

図表 3 金は、2008 年の FRB の量的緩和政策後、3 年間の長期上昇チャネルに入った

副題

2. ヘッジ属性 PK リスク属性

この流動性危機の間、ビットコインのヘッジ特性について多くの論争があり、すぐにいくつかの結論が出ました:ビットコインは安全資産ではないということです。ただし、これらの結論の実証プロセスにはデータの裏付けが欠けていることがよくあります。ここで、PayPal 金融資本市場調査チームは、次の解体分析を提案しています。ビットコインのヘッジ特性は、別の準通貨である金に似ています。

しかし、この流動性危機に直面して、米ドルに加えて、米債券や金などのさまざまな安全資産も短期的には売られる兆しが見られました。本質的な理由は、原油の急落と新型コロナウイルス感染症による市場のパニックと暴落が、急速に商業銀行のバランスシートのリスクに変化を引き起こし、短期的には商業銀行の信用仲介の役割を遮断し、通貨の供給、特に米ドルの供給が現れ、急速に減少した。

画像の説明

図4 FRBはバランスシートを急速に拡大したが、商業銀行は行動できず、マネーサプライは3兆ドル減少した

画像の説明

図表5 今回の流動性危機では、米国債と金も急落した

十分な流動性を獲得したり、マージンを増やしたりするために、金融機関は次のレベルの流動性と手元にある安全な資産を優先し、その過程でビットコインを売却することになります。これが、レバレッジのデススパイラルにより2月のビットコインを引き起こします。裁定取引の蓄積。

画像の説明

図表6 ビットコイン、SPX、原油との相関関係は徐々に低下

2日以内にデレバレッジを完了できる資産は世界中に他になく、デレバレッジは長期的な効果において市場の健全な発展にとって重要な推進力となるだろう。

副題

3. ビットコインは依然として金融政策に対する敏感な反応を維持している

ビットコインは 2008 年の金融危機で誕生しました。伝統的な金融に対する抵抗力であり、10 年前に打ち出された新しい金融政策に対する効果的なヘッジです。ビットコインと世界の通貨供給量との関係は、その最も基本的なものです。

画像の説明

副題

4. 2020年の「半減期」はビットコインの評価モデルシステムの大きな試練となる

画像の説明

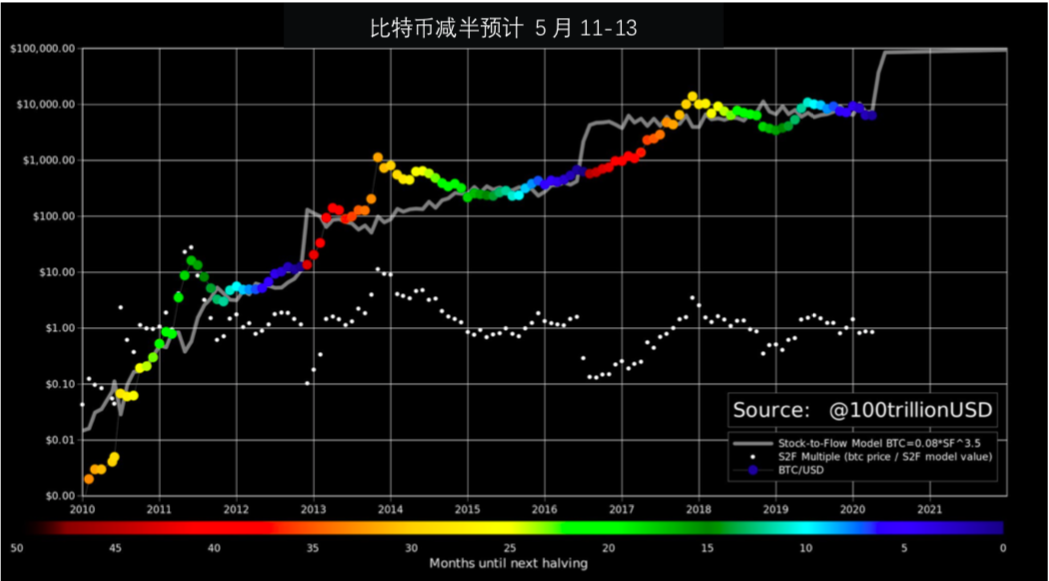

チャート8 ビットコインの半減期と価格チャート

ビットコインは、金と同様にキャッシュフローを持たない準通貨であり、主な価値が通貨プレミアムに反映されるコンセンサスベースの準通貨であるため、これまでビットコインにはさまざまなコンセンサス評価モデルが適用されてきました。より有名なもののうち 2 つは次のとおりです。

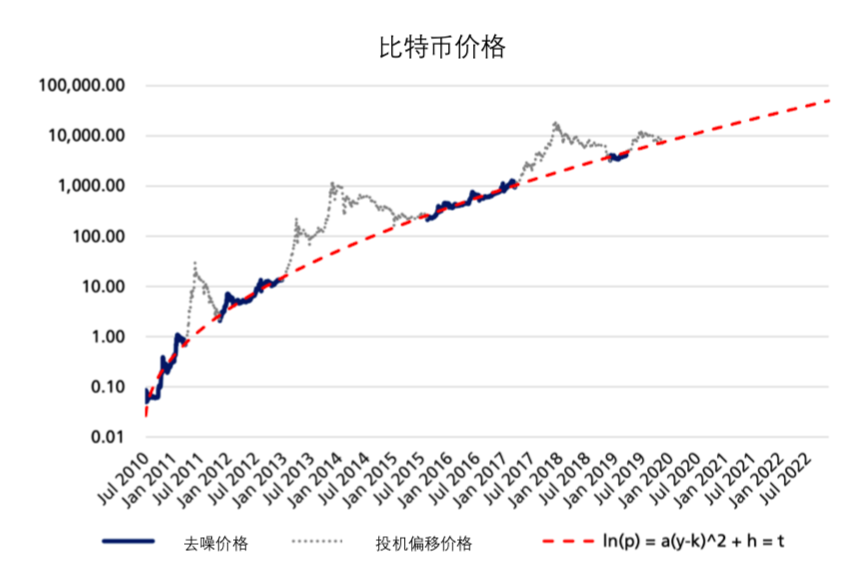

メトカーフの法則と時間価値とビットコインの価格の関係

画像の説明

図9 ビットコインの長期ユーザーの増加率がビットコイン価格に影響を与える

示されているように、このモデルでは、ユーザー数の増加率に大きな変化がなければ、ビットコインの価格は 2021 年に 50,000 ドル以上に達する可能性があると考えられています。

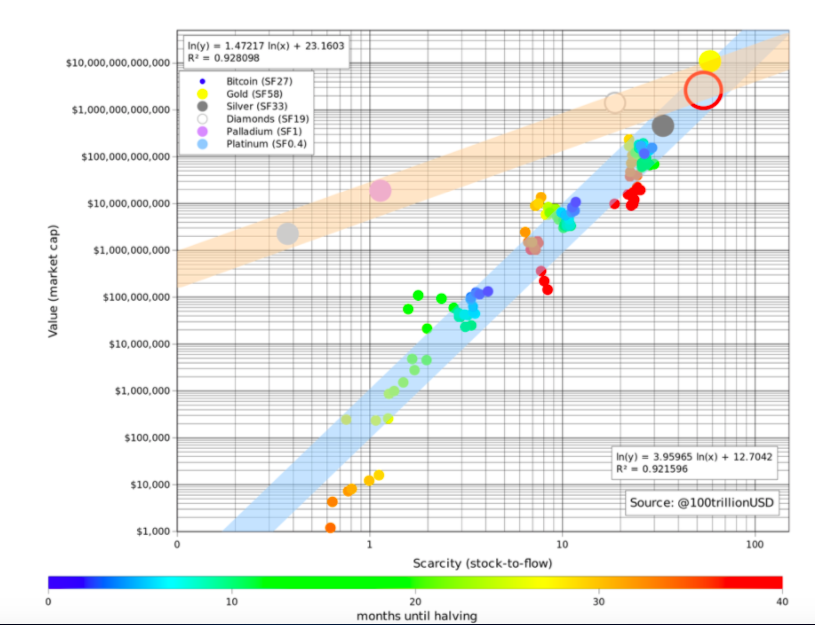

希少性 S2F (ストック/フロー) モデル

画像の説明

図表 10 ビットコイン S2F クロスアセットおよび時系列モデル

このモデルでは、2020年から2024年までにビットコインの市場価値の妥当な評価額は1兆ドルから2兆ドルの間となり、ビットコインの価格は5万5千ドルから11万ドルの間に達すると考えています。

どちらのモデルにもモデルの方法論があり、そのロジックは不合理ではなく、不完全な点はありますが、これら 2 つの評価ストーリーは建設的です。

2020 年の半減期は、これら 2 つのモデルにとって重要なテストの時期となるため、様子を見ましょう。