TL,DR

宏觀數據顯示,美國通膨雖有緩和跡象但仍高於聯準會目標,勞動市場整體穩健,消費者支出受高利率影響放緩,聯準會維持利率不變並對降息持謹慎態度。同時,中東地緣政治衝突加劇了市場波動,雖有中美重啟經貿對話帶來短暫提振,但全球經濟前景承壓,未來市場走勢將受降息預期與國際局勢變化共同影響。

加密市場交易量整體活躍但動能減弱,受地緣風險影響資金趨於謹慎;市值環比下滑 4.03% ,資金重心明顯回歸 BTC,ETH 與穩定幣表現平穩。新上線代幣多集中在 DeFi 與 Layer 1 賽道,VC 支援項目仍占主導,熱點仍以情緒驅動為主。

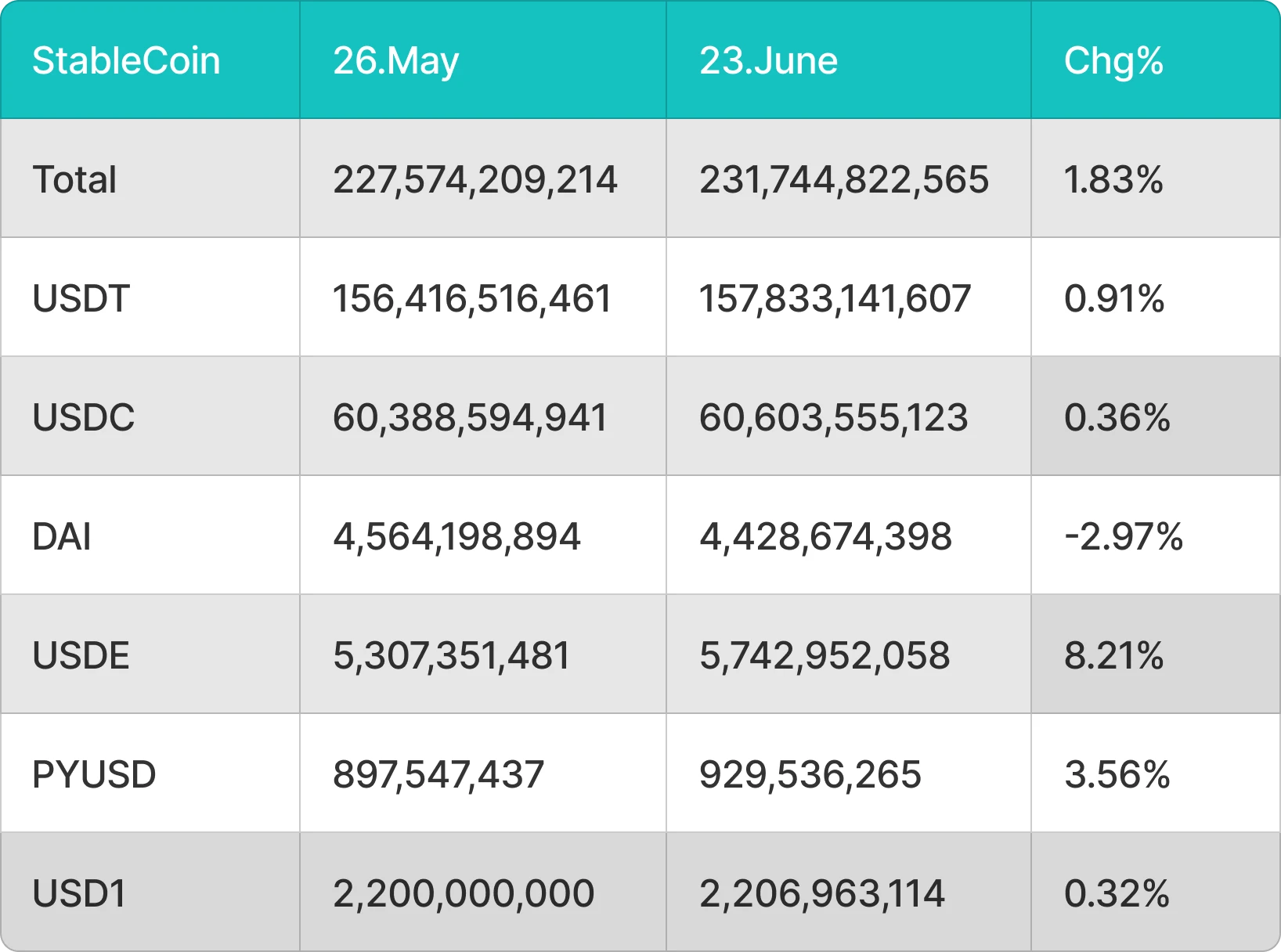

儘管地緣政治風險與聯準會鷹派立場令市場情緒承壓、比特幣與以太坊價格雙雙回落,但比特幣現貨 ETF 仍有 11.3 億美元淨流入,而以太坊則因價格跌幅更大,現貨 ETF 淨流出約 8,000 萬美元,反映出短期避險情緒上升。同時,受穩定幣立法和 Circle 上市利好推動,穩定幣市場持續擴張, 6 月整體流通量成長約 41.7 億美元。

6 月 22 日,在川普宣布以色列與伊朗停火後,比特幣強勢反彈突破 108, 000 美元,ETF 連續淨流入反映出機構看多情緒,技術面顯示多頭重新掌控節奏,短期或挑戰歷史高點 111, 980 美元。以太坊與 Solana 亦同步反彈,若後續突破關鍵均線阻力,可望打開進一步上漲空間,反之若受阻下行,則可能重回震盪調整格局。

Circle 成功上市並受益於《GENIUS 法案》通過,帶動穩定幣板塊走強,但其估值高度依賴利差收入,後續可持續性仍待觀察。 Virtual 以創新打新機制在 Base 生態爆火,早期用戶獲利顯著,但「綠鎖機制」限制流動性後熱度退潮,代幣價格自高點回檔逾三成。

Pumpfun 估值高達 40 億美元的代幣拍賣再度延期,疊加平台信任危機和生態質疑,市場對其是否能帶來結構性突破仍存在分歧。 Coinbase 推進 Base 鏈與主應用融合,摩根大通試點「存款代幣」JPMD,標誌傳統機構與中心化平台加速佈局鏈上美元與合規穩定幣賽道。

一、宏觀視角

1.通膨趨勢

2025 年 6 月的 CPI 數據顯示,通膨成長放緩至 3.3% ,環比持平,核心 CPI 年增 3.4% ,季增 0.2% 。雖然通膨壓力有所緩解,但聯準會仍然認為當前的通膨水準偏高,遠離 2% 的目標。隨著經濟數據進一步積累,聯準會仍保持謹慎立場,強調需要更多的積極數據來支持降息決策。

2、勞動市場

美國勞動市場維持較為堅實的表現,失業率小幅上調至 4.5% ,稍微高於前期預期的 4.4% 。儘管失業率上升,但仍處於相對低位,反映出勞動市場的穩定性。零售銷售季減 0.9% ,為四個月來最大跌幅,尤其是在高利率和潛在通膨壓力下,消費者支出受到明顯抑制,尤其是耐久財和高價商品的消費。

3.貨幣政策動態

聯準會在 6 月會議中維持聯邦基金利率在 4.25% -4.5% 不變,這是連續第四次維持利率不變。雖然聯準會預計 2025 年底前可能會降息兩次,但對於通膨風險保持高度警覺。點陣圖顯示 2025 年第二季仍有降息預期,但對於未來貨幣政策路徑的分歧逐漸加大,反映出聯準會內部對降息時機的不同看法。

4.貿易政策與全球經濟展望

6 月的全球市場受中東地緣政治風險升級以及聯準會鷹派立場影響,市場風險偏好顯著下降。以色列對伊朗的空襲引發市場恐慌,短期內美國股市承壓。同時,美國和中國在倫敦重啟經貿談判的消息曾經提振市場風險情緒,但地緣衝突的升級迅速打破了市場的平靜。隨著全球經濟前景承壓,投資者的風險偏好普遍下降。

5.總結

6 月的宏觀數據表明,美國經濟仍面臨較大的通膨壓力,儘管部分通膨指標有所放緩,但整體經濟成長預期下調,且聯準會對降息持謹慎態度。中東地區的地緣政治衝突對市場情緒產生了較大影響,短期內市場波動加劇,但隨著國際局勢的緩和及聯準會降息預期的升溫,市場情緒有所回暖。預計未來幾個月,聯準會可能會在數據支撐下開啟降息週期,但也需要警惕地緣政治的不確定性對市場的持續衝擊。

二、加密市場概覽

幣種數據分析

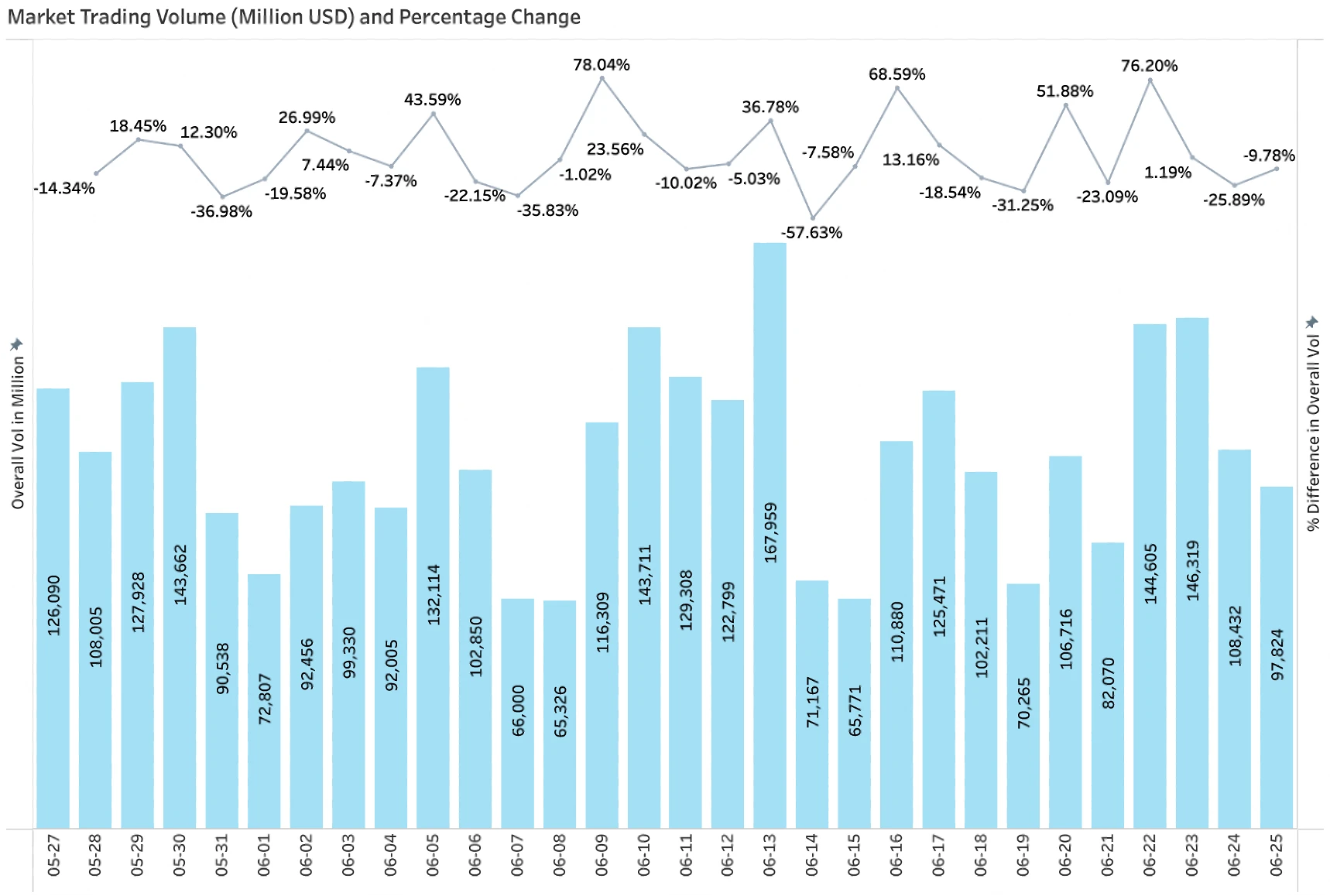

交易量日成長率

根據 CoinGecko 數據,截至 6 月 25 日,加密市場日均交易量約為 1,077 億美元,較上一周期下滑 6.6% 。期間交易量多次呈現「衝高-回落」走勢,單日漲跌幅普遍超過 10% ,其中 6 月 13 日錄得交易量峰值,達 1679 億美元,同時也出現多次劇烈回調。整體來看,儘管市場仍維持一定活躍度,但資金動能較前期有所減弱,受中東地緣衝突等不確定因素影響, 6 月下旬市場資金趨於謹慎,風險偏好回落。

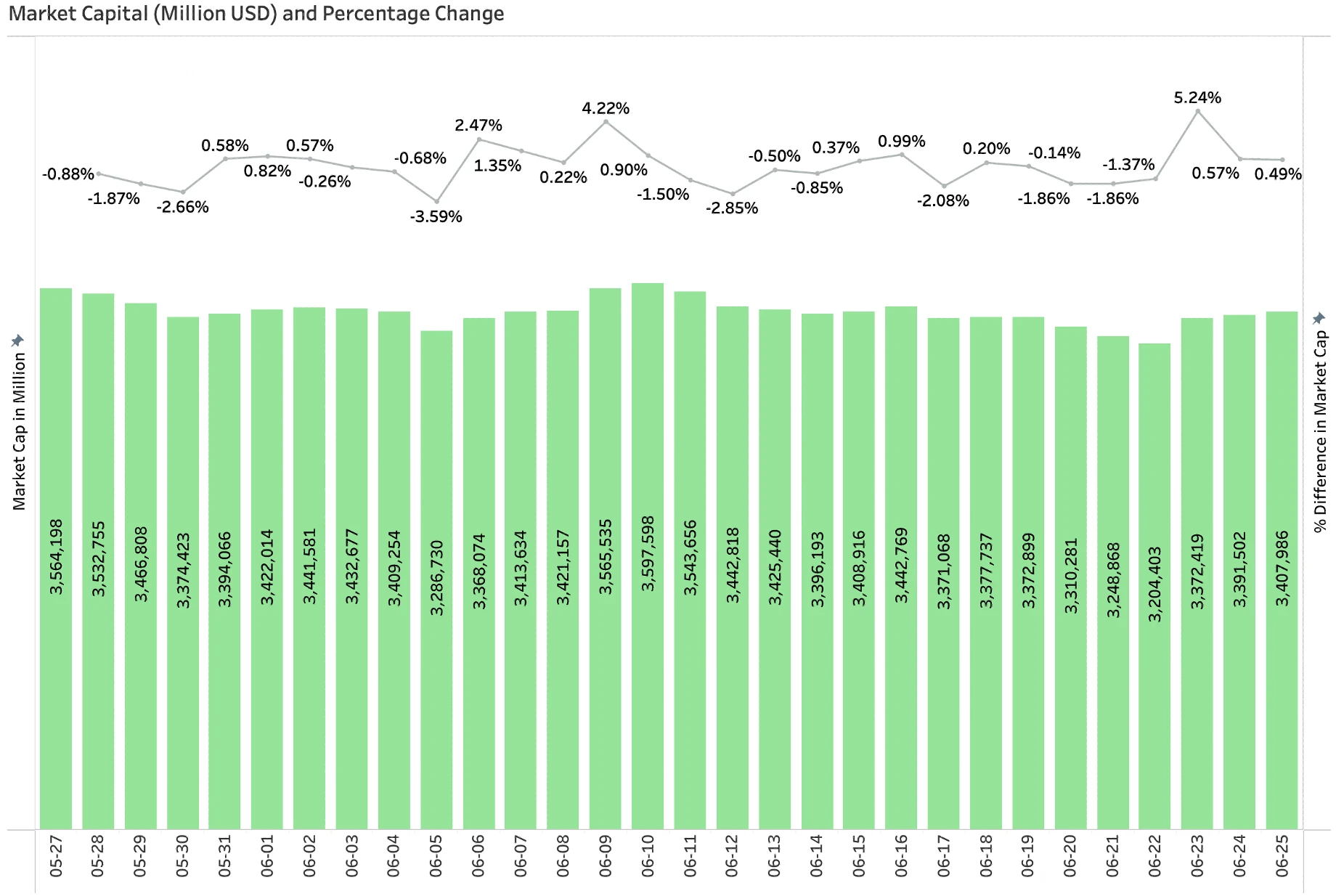

全市場市值日增長量

根據 CoinGecko 數據,截止 6 月 25 日,加密貨幣總市值下滑至 3.40 兆美元,較上月回落 4.03% 。其中 BTC 市佔率升至 64.8% ,ETH 市佔率為 9.0% ,市場重心明顯回歸 BTC。整體結構上,BTC 依然穩居主導地位,ETH 及穩定幣表現相對平穩,而短期熱點板塊多依賴情緒炒作,缺乏持續性支撐,難以形成長期增量動能。

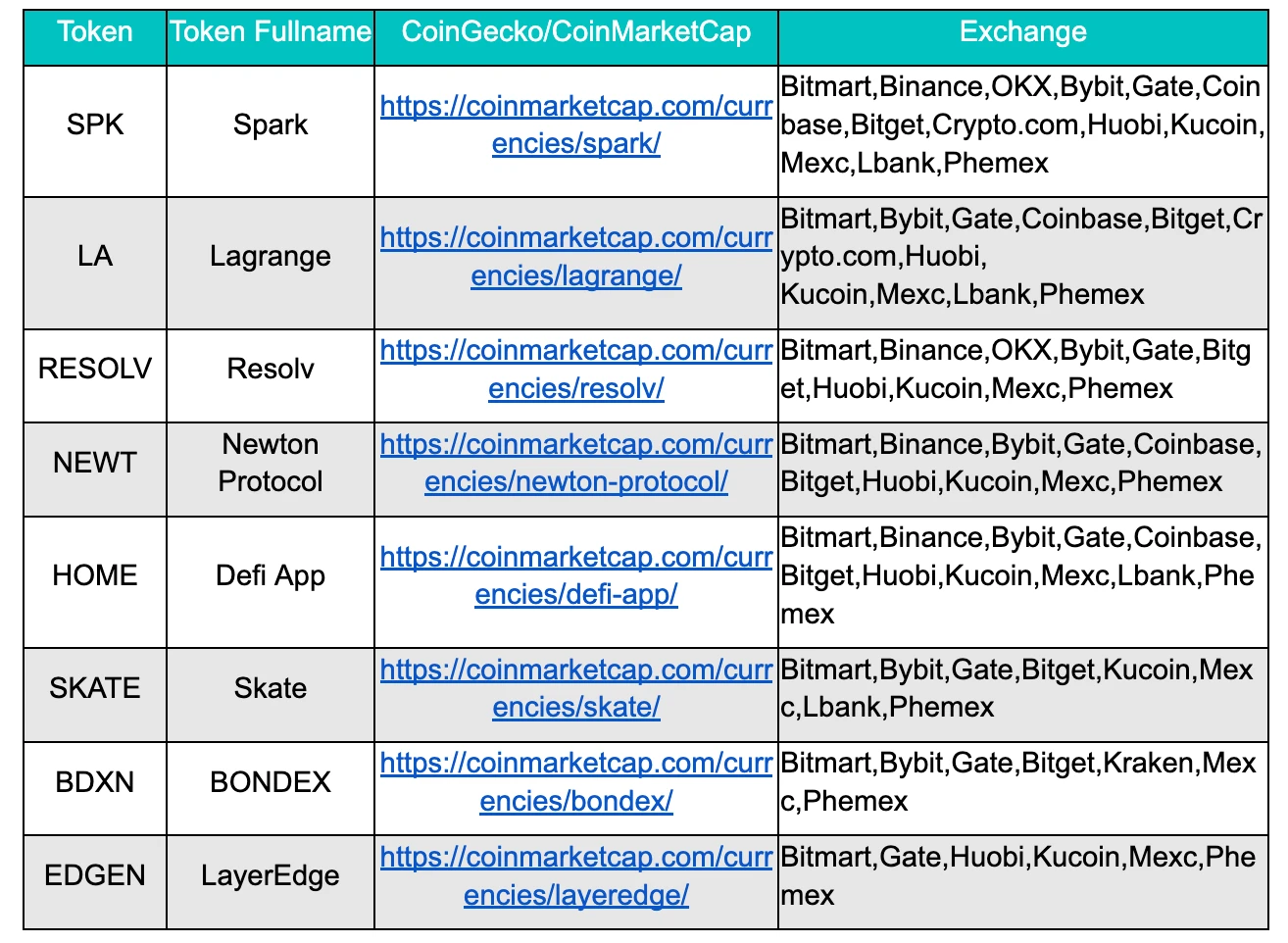

6 月新上熱門代幣

6 月新上線的熱門代幣中,依托幣安Alpha 上幣路線,VC 背景項目依舊占主導,熱門賽道聚焦 DeFi 和 Layer 1 ,其中 DeFi 類項目——SPK、RESOLV、HOME 等獲得市場廣泛關注。

三、鏈上數據分析

3.1 BTC、ETH ETF 流入流出量分析

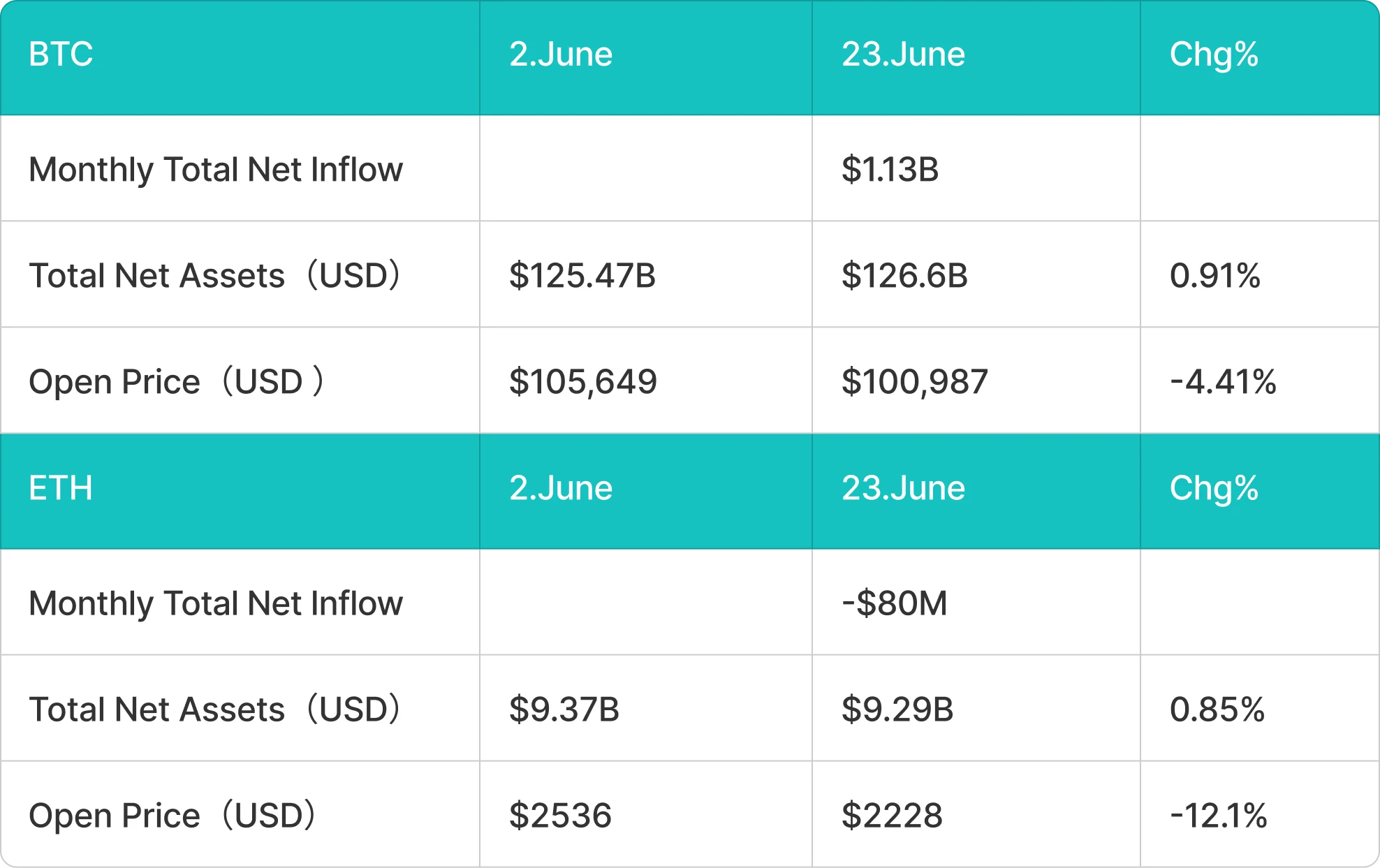

6 月 BTC ETF 流入 11.3 億美元

6 月,中東地緣風險升級+ 聯準會「偏鷹」立場影響導致市場風險偏好走低,比特幣市場情緒承壓,價格呈現震盪下行趨勢。比特幣價格從$ 105, 649 下跌至$ 100, 987 ,跌幅約 4.41% 。儘管後續伊朗和以色列的暫時停火導致價格回檔但是市場仍處於戰爭風險的影響中。比特幣現貨 ETF 資金仍維持淨流入態勢,反映出傳統投資者對長期價值的信心, 6 月累計淨流入約 11.3 億美元。

6 月 ETH ETF 流出 8 千萬美元

以太坊方面,收到戰爭影響後價格跌幅更為顯著。 ETH 價格從月初的$ 2, 536 下跌至$ 2, 228 ,跌幅達 12.1% 。與此相應,以太坊現貨 ETF 資金出現淨流出,顯示短期資金避險情緒升溫, 6 月累計淨流出約 8,000 萬美元。

3.2 穩定幣流入流出狀況分析

6 月穩定幣流入約億美元——主要流入來自 USDT 和 USDC

6 月隨著穩定幣法案與 Circle 美股上市的利多資訊刺激,穩定幣市場依舊延續了強勁的成長動能。其中,USDT、USDE、USDC 成為本月成長的主要動力,穩定幣總流通量增加了約 41.7 億美元。

四、主流貨幣的價格分析

4.1 BTC 價格變動分析

比特幣於 6 月 22 日開啟的反彈行情,源自於美國總統川普宣布以色列與伊朗實現「全面停火」的消息,價格迅速突破 108, 000 美元,顯示出多頭買盤持續強勁。儘管近期地緣政治風險升溫,美國現貨比特幣 ETF 已連續 11 天錄得資金淨流入,顯示機構投資者情緒依舊積極。

目前比特幣有望挑戰歷史高點 111, 980 美元。但若缺乏新的催化因素,價格可能會繼續維持在區間內整理。

6 月 22 日比特幣自 100, 000 美元強勢反彈,並突破各主要均線,顯示低位買盤力量雄厚。 20 日指數移動平均線(EMA)目前已開始上行,RSI 指標也進入正區間,均暗示多頭重新掌控市場節奏。

短期內,空頭可能會在下降趨勢線至 111, 980 美元之間構築防線。如果價格在該區域遇阻但能夠在 20 日 EMA 附近獲得支撐,將表明多頭在逢低吸納,隨後有望再次發起突破嘗試。反之,若價格跌破均線支撐,則 BTC/USDT 對可能繼續在 98, 200 美元至 111, 980 美元區間內震盪整理。

4.2 ETH 價格變化分析

以太坊於 6 月 22 日自 2, 111 美元反彈,並在 6 月 24 日觸及 20 日 EMA(2, 473 美元)。目前 20 日 EMA 趨於走平,RSI 也接近中軸位置,顯示市場多空力量暫時處於均衡狀態。

若 ETH 價格突破各項均線,將可能開啟上漲空間,目標看向 2, 738 美元和 2, 879 美元兩個阻力位。相反,如果價格在 20 日 EMA 附近受阻並跌破 2, 323 美元,則說明空頭在反彈中持續施壓,屆時 ETH/USDT 對或將再次下探 2, 111 美元的關鍵支撐。

4.3 SOL 價格變動分析

Solana 在 6 月 22 日自 126 美元反彈,並於 6 月 24 日突破 140 美元的關鍵下跌位。目前上漲在 20 日 EMA(147 美元)附近遇阻,但積極信號是多頭成功守住了 140 美元關口。

若回檔幅度有限,市場有望嘗試突破 20 日 EMA,一旦站穩,SOL/USDT 對或將進一步上探 50 日簡單移動平均線(SMA)所在的 160 美元水準。

若空頭成功將價格壓回至 140 美元下方,則可能引發進一步回調,支撐位看向 123 美元,甚至 110 美元。

五、本月熱點事件

1.Circle 上市引發穩定幣概念熱潮

穩定幣發行商Circle 的母公司Circle Internet Group 於6 月5 日在紐交所成功上市,其股價從開盤價 31 美元上漲至最高點 298 美元暴漲 861% ,市值約 760 億美元。後續因為「木頭姐」Cathie Wood 的ARK 基金在IPO 後迅速大舉減持約150 萬股、套現逾3.3 億美元,截止 6 月 26 日其價格跌幅至 198 美元市值約 506 億美元。

Circle 的市值最高點時已超過USDC 的實際流通市值,其收入主要來自USDC 儲備利息,截至2024 年底共創收16 億美元,其中Coinbase 分得超過一半,成為Circle 最大分銷成本來源。儘管雙方合作對於擴大USDC 的生態覆蓋至關重要,但當前的收益結構也暴露出Circle 過度依賴利差收入的風險,若未來利率下行,盈利能力將受到擠壓。但此次 IPO 恰逢美國參議院通過《GENIUS 法案》,強化了對合規穩定幣的政策支持,也成為市場對「數位美元」主題炒作的催化劑。整體來看,Circle 的上市成為穩定幣產業合規化的重要節點,市場給予其「數位美元龍頭」的溢價,但長期估值能否站穩,仍取決於其突破儲備收益依賴、構建可持續多元收入模型的能力。

2.《GENIUS 法案》通過,後續等待總統簽署

2025 年 6 月,美國參議院以壓倒性優勢(68: 30)通過《GENIUS 穩定幣法案》,標誌著美國在加密貨幣監管領域邁出了歷史性的一步。該法案對穩定幣發行人提出嚴格合規要求:包括 1: 1 美元或短期美債儲備、月度審計、禁止生息型穩定幣,以及只允許銀行子公司、聯邦或特定州級授權實體發行。法案明確將穩定幣納入《銀行保密法》監管範疇,為其確立「數位貨幣」法律地位,被視為推動數位資產主流化的重要里程碑。 Circle、Coinbase 等本土平台成為直接受益者,Circle 在法案通過後市值暴漲 35% ,而 Tether 則面臨審計資格、儲備結構等多重合規挑戰。

儘管法案尚待眾議院表決與總統簽署,但川普已在社群媒體上公開背書,稱其為「數位美元的基礎工程」。整體來看,《GENIUS 法案》的通過既是美國爭奪數位貨幣主導權的戰略動作,也可能成為全球穩定幣監管範式的風向標,穩定幣市場有望迎來爆發式增長,美國金融體係也正加速邁向更加數位化與全球化的新時代。

3.Virtual:pumpfun+Bn Alpha 打新機制引爆市場熱度

本月 Virtual 無疑是近期最受市場關注的項目之一。憑藉創新的打新機制迅速吸引大量資金與用戶參與,成為當前 Base 生態打新敘事的核心代表。 VIRTUAL 的價格自 4 月中旬的 0.5 美元一路上漲至 6 月初高點 2.5 美元,漲幅達 400% 。 Virtual 的打新的核心優勢在於:

極低融資價格:每個新專案以 42, 425 枚 virtual(22.4 萬美元)市值募資,因此用戶可以獲得極低的價格參與融資,專案開盤後潛在的獲利空間巨大。

代幣線性解鎖:與 PumpFun 上的 MEME 不同的是 Virtual 的打新項目並不是開盤後全部解鎖,而是像 VC 幣一樣有著透明的代幣經濟模型分批次解鎖。此外為了防止專案方砸盤,募集資金並非直接交由專案方,而是全部注入初始流動性池中。

低風險:用戶參與打新的項目如果最後沒有募集成功則會全款退回給用戶,而且 Virtual 一天只發幾個新項目因此的質量上也要普遍高於 MEME,用戶參與的風險很低。

減少專案方 Rug 機率:Virtual 設定 1% 的手續費,其中 70% 回饋專案方,此激勵模式使得專案方有動力提升交易活躍度而非短期套現,形成了良性的生態閉環。

然而,隨著平台熱度上升,早期用戶頻繁透過打新開盤即賣的策略獲得短期高額收益,造成新項目面臨巨大拋壓,破壞了整體生態的穩定性。為此,Virtual 於 6 月中旬推出“綠鎖機制”,對打新用戶設置強制鎖倉期,期間不得出售所獲代幣,若違規則會被暫停積分累積。此機制雖然有助於抑制早期拋售、延長專案生命週期,但也顯著改變了原有的投機邏輯。用戶獲利週期被迫拉長,資金效率下降,市場熱情出現階段性退潮。 Virtual 的價格在 6 月中旬進入下行通道,自高點回落至 1.69 美元,跌幅超過 37% 。

六、下個月展望

1.Pumpfun: 40 億美元估值的代幣拍賣再度延期

原定於 6 月底舉行的Pumpfun 代幣拍賣再次推遲,目前預計延至 7 月中旬進行。這已經是去年年底首次提出代幣發行以來的多次延期。據悉 Pumpfun 計劃以 40 億美元的估值(FDV)融資 10 億美元,併計劃空投 10% 代幣用於社區激勵。

自 Pumpfun 上線以來依托低手續費與綁定曲線機制已實現約 7 億美元收入,成為 Solana 鏈上最盈利的項目之一,但其生態正在面臨機器人交易氾濫、產品創新停滯、資金用途不明等多重信任挑戰。 6 月中旬,平台及創辦人社群帳號在 X 平台被封鎖,更引發「監管幹預」「創辦人被捕」等假消息傳播,進一步放大了市場疑慮。此輪高估值融資能否為 Solana 生態帶來結構性突破,抑或淪為另一場資本收割,目前市場仍有爭議。

2.Coinbase 推進 Base 鏈上整合,摩根大通試點“存款代幣”

Coinbase 近期正在推動將Base 鏈深度整合進其主應用,目前已推出 Coinbase 驗證池(Verified Pools)功能,KYC 用戶可直接使用Coinbase 帳戶餘額與Base 上DApp 進行交互,無需繁瑣的錢包切換與鏈上轉賬流程,目前已宣布 Uniswap 和 Aerodrome 作為其鏈上交易的 DEX 平台。雖然該功能尚處於早期階段,但這一方向與目前多家加中心化交易平台推動鏈上鏈下融合的趨勢高度一致。例如,Binance 透過Alpha 系統實現交易所用戶直接購買鏈上代幣;Bybit 推出 Byreal 為其交易所用戶提供交易鏈上熱門代幣以及 Solana 資產的 DeFi 功能。目前中心化交易所與鏈上交易的一站式交易體驗已成為平台演進的重要方向。

同時,摩根大通在Base 鏈上試行推出「存款代幣」JPMD,作為面向機構的合規型數位美元工具,由銀行存款支援、僅限許可製使用。從產業層面來看,Coinbase 與Base 的結合強化了其合規鏈定位與入口級優勢,若未來實現應用層級的一體化,可能顯著拓展鏈上活躍用戶群體;而摩根大通的試點則反映受到《GENIUS 穩定幣法案》通過的積極影響傳統機構開始大舉佈局鏈上美元賽道,在當前政策逐漸為松合的穩定趨勢下注入可能為新合變數的新貨幣。兩者皆可視為「中心化機構與鏈上生態」趨勢下的重要訊號,值得重點關注其後續規模化落地節奏與政策互動效果。