WealthBee月報:聯準會降息突圍三重壓力,加密資產在波動中夯實主流化基礎

- 核心观点:加密资产在宏观波动中加速主流化。

- 关键要素:

- 美联储降息推动全球流动性宽松。

- 机构资金取代散户主导市场结构。

- 监管框架明确提升合规确定性。

- 市场影响:推动加密资产与传统金融加速融合。

- 时效性标注:中期影响

2025年10月,全球在聯準會開啟降息週期的關鍵轉折中迎來喘息,市場流動性的注入推動風險資產普遍反彈。加密資產在宏觀春風與自身的高波動性中,展現出顯著的「兩極」特徵。一方面,市場經歷了劇烈的短期價格震盪,獲利了結與對政策路徑的疑慮引發了數次技術性回調。另一方面,更深層的故事線是,其主流化的根基正於波動中持續築牢。

在數據迷霧籠罩、內部路線存異、外部政治壓力交織的三重夾擊下,聯準會於10 月如期啟動年內第二次降息,將利率下調25 個基點。儘管市場對此決策早有充分預期,但決策背後異常艱難的權衡過程,仍為未來政策走向蒙上了一層不確定性陰影。

持續數週的聯邦政府停擺,導致包括非農就業報告在內的關鍵經濟數據大面積缺失,迫使聯準會只能在「迷霧中駕駛」 。其中,零散的訊息仍勾勒出經濟成長放緩的輪廓:8月失業率已升至4.3%的近年高點,亞馬遜、塔吉特等大型企業相繼宣布規模空前裁員計劃,這些跡像都強化了勞動力市場正在冷卻的判斷,為降息提供了依據。同時,9月消費者物價指數年增3%,剔除關稅影響後雖接近2%的目標,但仍顯示抗通膨進程尚未徹底完成,寬鬆政策的可持續性仍待觀察。

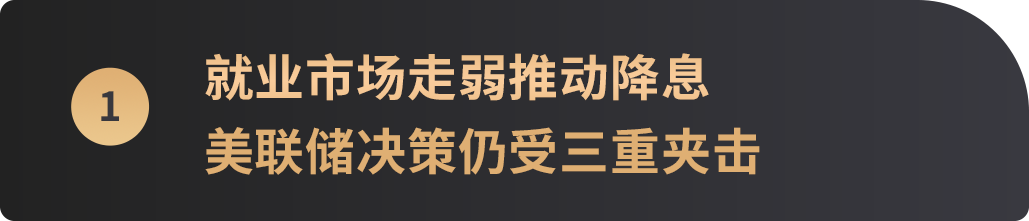

這一複雜局面使得聯準會內部出現了罕見的兩極化。在新任理事米蘭主張應更激進降息50個基點的同時,堪薩斯城聯邦儲備銀行行長施密德則堅持維持利率不變,這種雙向異議在本輪降息週期中尚屬首次,暴露了決策層在「防衰退」與「防通膨」之間的深刻分歧。正如鮑威爾在會後所言,關於12月的下一步行動,委員會內部“存在明顯分歧”,下次降息遠非定局。這一表態立即引發了市場震盪,CME Watch顯示,市場對12月降息的機率預期從會前的90%大幅回落至67%。

同時,白宮持續施加的政治壓力進一步考驗著聯準會的獨立性。川普總統多次公開批評鮑威爾行動遲緩,而其任命的聯準會理事米蘭在本次會議中投下的反對票,更被視為政治影響力滲透的明顯跡象。隨著鮑威爾主席任期將於明年5月結束,關於其繼任者的遴選工作已由財政部部長貝森特主導展開,這一人事變動的不確定性為未來貨幣政策路徑增添了另一重變數。在此背景下,聯準會同時宣布將於12月1日起正式結束持續三年半的縮表行動,這一象徵貨幣政策正常化週期收官的決定,被市場解讀為聯準會在為應對可能到來的更顯著經濟成長放緩而預留政策空間。

未來,聯準會的政策路徑將更加依賴數據的清晰指引,而這一切的前提是華盛頓政治僵局的化解與關鍵經濟統計的恢復。

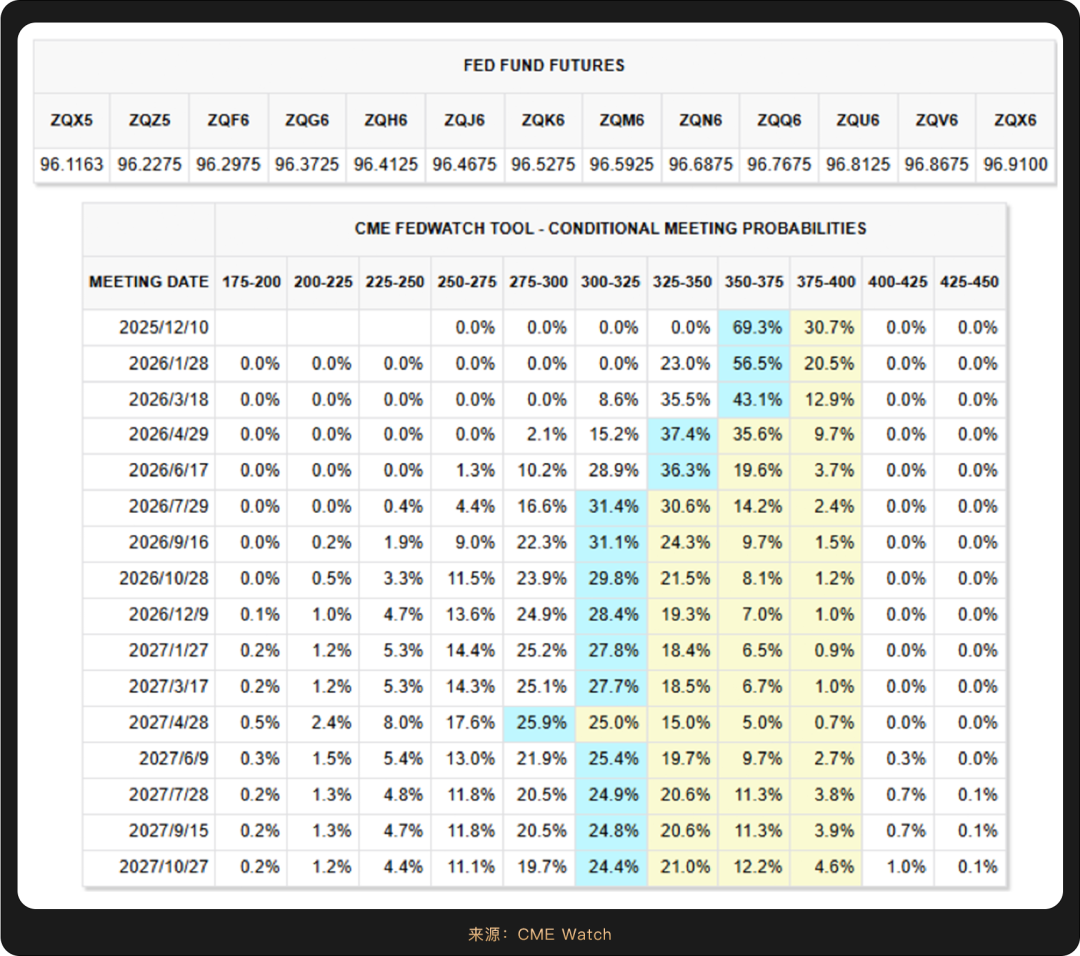

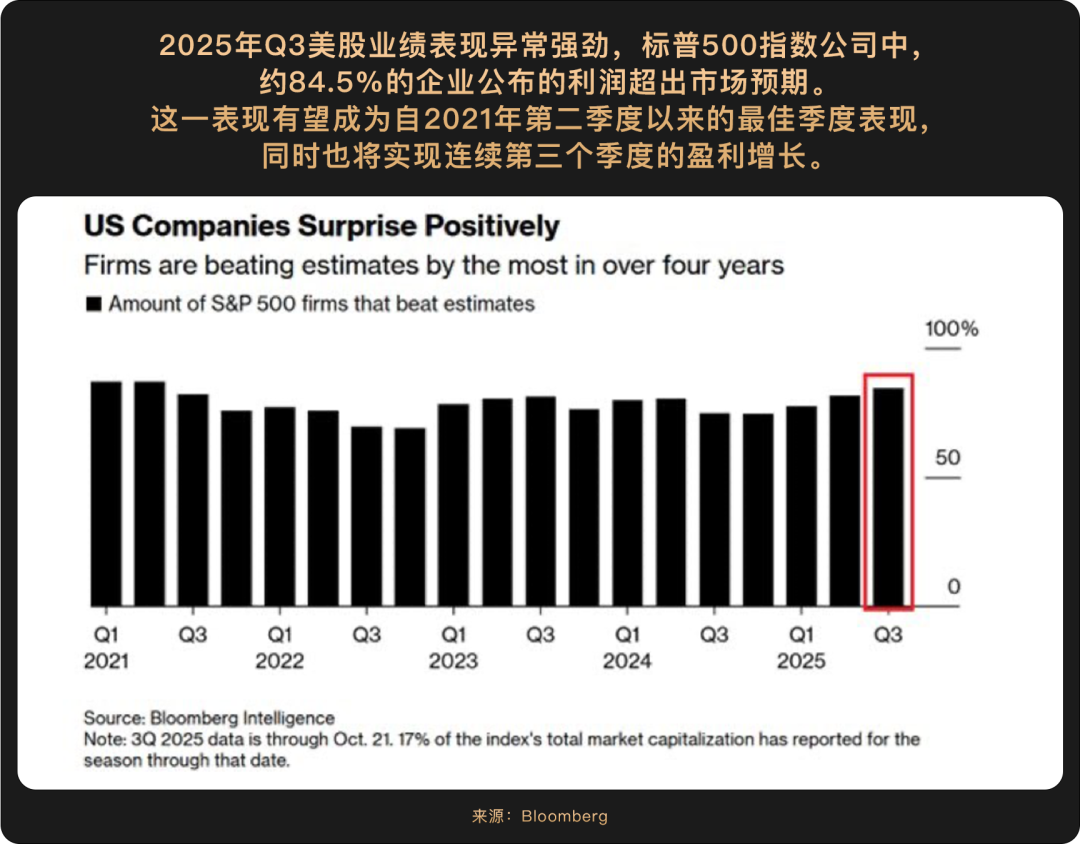

華爾街的瘋狂十月在驚恐與狂喜之間極限搖擺,美股市場在多元因素共振下呈現大幅波動與結構性上漲的格局。儘管月初受川普威脅削減民主黨項目及政府持續停擺影響,納斯達克指數一度單日暴跌3.56%,但在美聯儲降息預期增強與企業盈利向好的支撐下,市場逐步收復失地並屢次挑戰新高。科技股與半導體板塊成為本輪行情的主引擎,其走勢充分反映了政策、獲利與產業趨勢的交互影響。

聯準會的貨幣政策導向是市場情緒轉向的關鍵。紐約聯邦儲備銀行行長威廉斯明確支持年內進一步降息,以應對勞動市場可能出現的急劇放緩風險。同時,9月CPI數據低於預期在一定程度上緩解了通膨壓力,而政府停擺導致經濟數據發布延遲,反而強化了市場對聯準會維持寬鬆立場的預期。這種預期推動美元指數回落,進一步刺激了以科技股代表的成長型資產估值修復與上漲。

企業獲利層面,第三季財報季成為檢驗AI賦能商業價值的重要試金石。特斯拉儘管淨利年減37%,但能源業務營收年增44%,AI基礎設施資產規模達66.21億美元,顯示出在能源與人工智慧領域的策略佈局深化。市場對特斯拉的溫和反應,印證了投資者對AI長期投入的理解與耐心。

矽谷科技巨頭業績整體強勁,並超越了分析師的預期。例如,Google母公司Alphabet營收年增17.3%,微軟營收年增約18%。其中,AI與雲端服務成為核心引擎。本財報季一個突出的特點是,雲端業務和AI相關收入成為所有巨頭成長最快的主引擎。例如,Alphabet的Google Cloud營收年增33.5%;微軟的智慧雲端部門營收也較去年同期成長約28%。這清晰地表明,企業對AI基礎設施和解決方案的強勁需求正在直接轉化為巨頭的財務成長。

而為搶佔AI時代的製高點,巨頭們正大幅增加資本支出以投入AI基礎設施。微軟第三季的資本支出較去年同期激增74%以上,達349億美元;Alphabet也將其全年資本支出指引上調至910億-930億美元。這場「軍備競賽」的背後,是巨頭們對AI未來需求的樂觀預期和確立長期優勢的戰略決心。

矽谷巨頭本次財報季已經非常清晰的描繪出了新的發展圖景,即憑藉其在雲與AI領域的深厚佈局實現強勁增長,並通過前所未有的資本投入,全力押註一個由人工智能驅動的未來。

整體來看, 10月美股在政策寬鬆與獲利韌性的雙重支撐下,呈現出「波動中上行、科技股引領」的特質。儘管政治不確定性與企業獲利分化帶來波動,但AI技術革命推動的資本支出週期與雲端業務成長,仍在為市場注入持續動能。

然而,這些激進的擴張戰略恐怕會與地緣政治、政府停擺等宏觀風險形成尖銳矛盾。截至目前,美政府停擺時間已超過30天,而據估算,美國政府持續停擺每周可能造成70億至140億美元的損失,且這些損失在重新「開門」後將無法修復。 IMF已罕見發出美股暴跌警告,高盛也指出股市下跌風險大於上升。

被寄予厚望的「Uptober」加密市場季節性反彈,在2025年10月遭遇了地緣政治與凌厲清算潮的雙重伏擊。比特幣當月月線收跌3.69%,與歷史同期21.89%的平均回報率相去甚遠,主要原因在於,全球流動性的邊際收緊疊加前期過高槓桿的集中出清,共同壓制了價格上漲空間。

需要指出,市場的短期乏力,並未動搖比特幣長期價值的基石。市場的每一次震盪,都成為檢驗資產成色的試金石。目前比特幣市場的深層結構正發生根本性轉變:由散戶主導的時代漸行漸遠,機構投資人的資金流向與決策邏輯正在重塑著價格形成機制。

這一轉變在資金流向上表現得尤為明顯。當DATs公司與ETF資金流動階段性疲軟時,資金反而加速湧向比特幣這類合規性強、技術壁壘高的核心資產;MicroStrategy在市場回調中單週增持388枚比特幣的堅定姿態,機構資本仍在用實際行動投下信任票。

宏觀層面同樣醞釀著重要變化。聯準會10月的再次降息,疊加全球廣義貨幣供應量(M2)突破96兆美元,創歷史新高,預示全球流動性寬鬆週期已拉開序幕。這一宏觀背景為比特幣等風險資產建構了理想的溫床。政治層面也傳來利好,川普政府支持加密資產的明確表態,以及其家族成員透露的多國央行增持動向,為市場提供了前所未有的政策確定性。

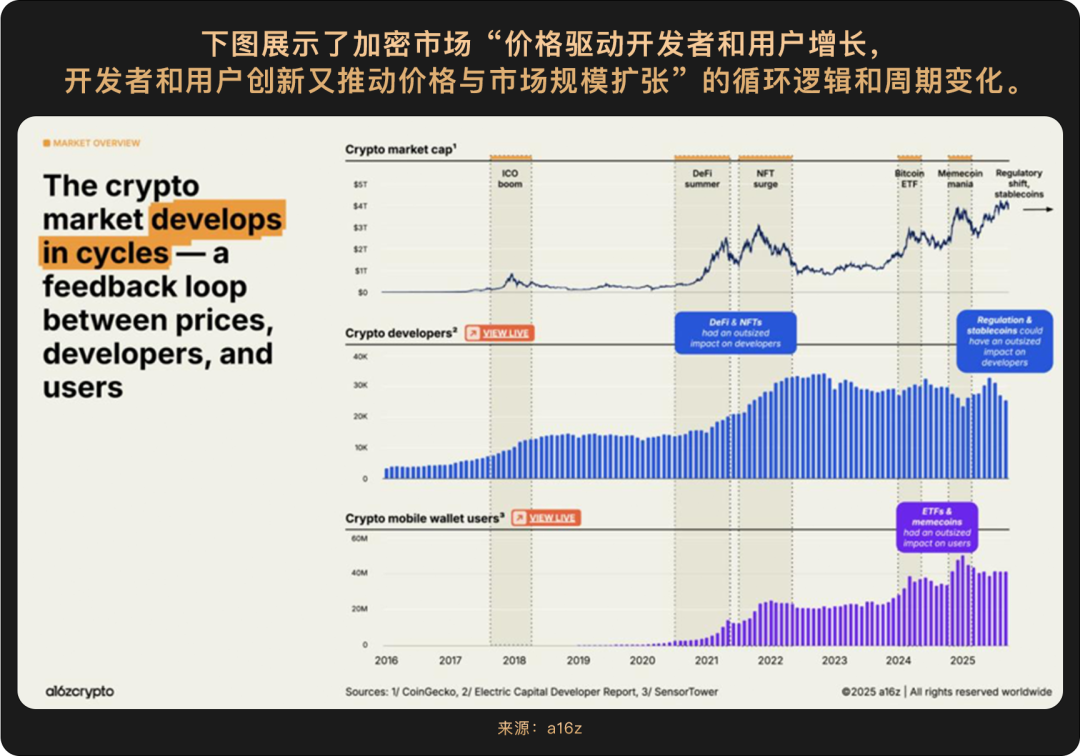

正如a16z《2025年加密貨幣現況報告》的精闢論斷:"加密貨幣已告別青春期,正式邁入成年。"這份報告定義2025年是加密貨幣元年,並點出行業成熟的四大顯著特徵:監管層面從敵視轉向支持,《GENIUS法案》奠定了清晰的合規框架;市場結構層面,機構資金取代散戶成為價格主導力量,三季度比特幣現貨ETF淨流入78億美元即明證;資金流向層面,機構在波動中持續增持,推動資金向優質資產集中;技術層面,比特幣透過增強抗審查性不斷提升其作為結算層的核心價值。

總而言之,2025年的加密世界正處於一個關鍵的轉折點:它既享受著主流化帶來的機構資金、監管清晰度和技術升級,也必須面對由此帶來的新挑戰——週期模式的改變、市場結構的調整以及不可避免的高位波動。

接近年末,市場難免觀望情緒濃厚,但短期恐慌終將被時間消化,我們仍可以期待,真正具備技術價值與合規優勢的資產,必將在傳統金融與加密世界加速融合的浪潮中,展現出穿越週期的韌性。