從HyperLiquid的USDH成為香餑餑講起:DeFi穩定幣的支點在哪裡?

- 核心观点:DeFi协议稳定币成败关键在应用场景。

- 关键要素:

- 内生场景决定原始需求。

- 流动性深度保障价格稳定。

- 可组合性扩展价值网络。

- 市场影响:推动DeFi生态价值闭环竞争。

- 时效性标注:中期影响。

近期,HyperLiquid 所掀起的USDH 發行權競標戰,一度吸引Circle、Paxos、Frax Finance 等玩家公開角力,甚至有巨頭不惜拿出2000 萬美元生態激勵作為博弈籌碼,這場風暴不僅展示了DeFi 協議不僅展示了DeFi 世界的巨大誘惑力,也讓我們為博弈DeFi 世界的一幣邏輯。

藉此機會,我們也希望能重新檢視: DeFi 協議穩定幣是什麼,為何如此受重視?以及在發行機制日益成熟的今天,決定它成敗的真正支點,究竟在哪裡?

來源:Paxos

一、DeFi 穩定幣為什麼是香餑餑?

在探討這個問題之前,我們必須正視一個事實:穩定幣市場目前仍由中心化機構發行的穩定幣主導(如USDT 和USDC)。它們憑藉著強大的合規性、流動性和先發優勢,成為了加密世界與現實世界之間最重要的橋樑。

但同時,一股追求更純粹的去中心化、抗審查和透明度的力量,始終在推動DeFi 原生穩定幣的發展,而對於一個日交易量動輒數十億美元的去中心化協議而言,原生穩定幣的價值不言而喻。

它不僅是平台內的核心計價與結算單位,能大幅降低對外部穩定幣的依賴,更能將交易、借貸、清算等環節的價值牢牢鎖在自身生態之內,以USDH 之於HyperLiquid 為例,其定位並非簡單地複製USDT,而是要成為協議的「心臟」——作為性流動性單位來運作性。

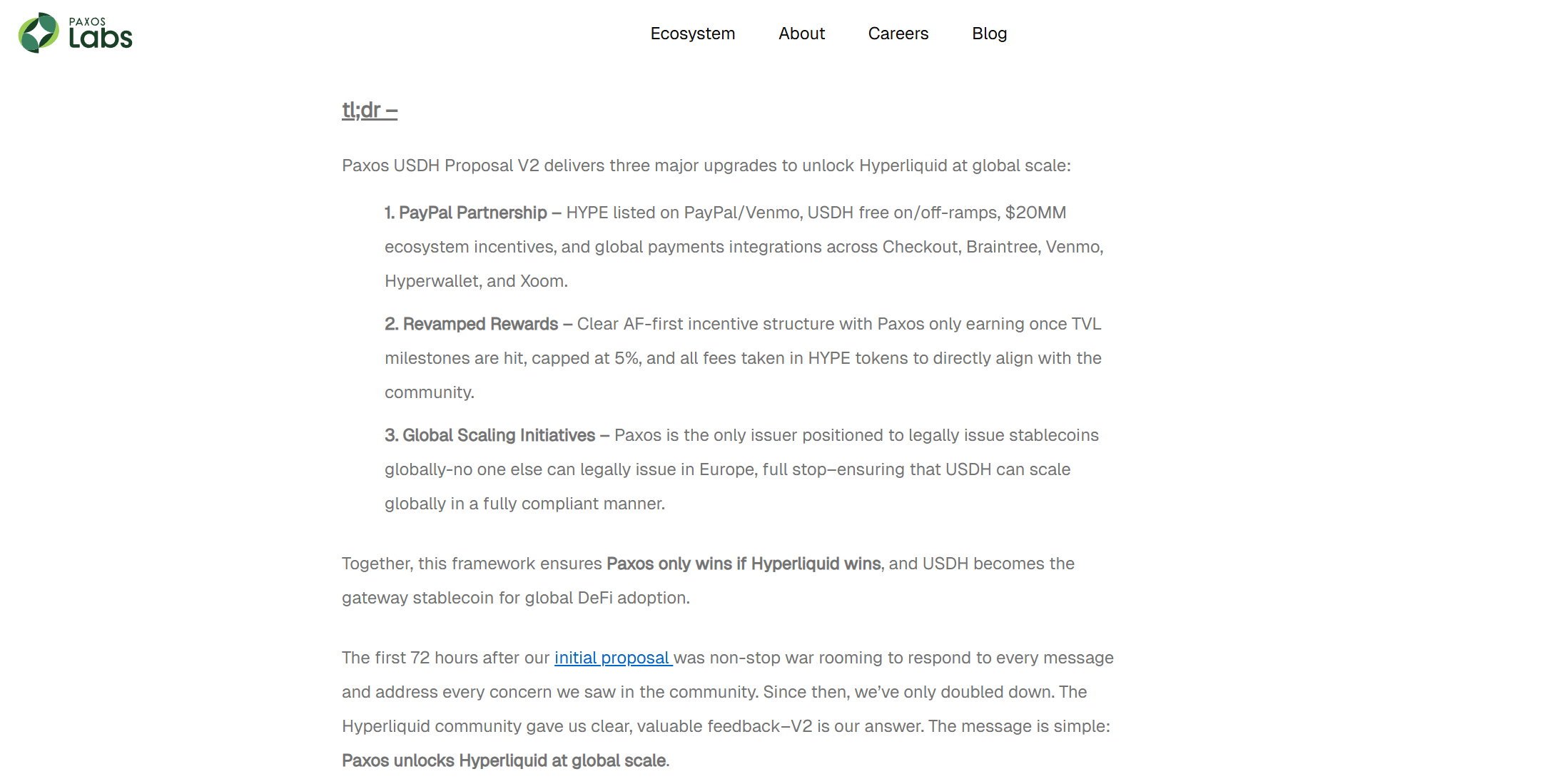

這意味著,誰能握住USDH 的發行權,誰就能在HyperLiquid 的未來格局中佔據至關重要的戰略高地,這正是HyperLiquid 拋出橄欖枝後,市場迅速響應的根本原因,甚至Paxos 與PayPal 不惜拿出2000 萬美元生態激勵作為博弈籌碼。

換言之,對極度依賴流動性的DeFi 協議而言,穩定幣不只是一個「工具」,而是涵蓋交易與價值循環的鏈上經濟活動「支點」,無論是DEX、Lending、衍生性商品協議,還是鏈上支付應用,穩定幣都扮演了美元化結算層的核心角色。

來源:imToken Web(web.token.im)的DeFi 協議穩定幣

而從imToken 的角度來看,穩定幣早已不是單一敘事能概括的工具,而是一個多維度的「資產集合體」──不同使用者、不同需求,會對應不同的穩定幣選擇。

在這套分類中,「DeFi 協議穩定幣」(DAI、GHO、crvUSD、FRAX 等)正是其中一個獨立的門類,與中心化穩定幣相比,它們更強調去中心化屬性和協議自治——以協議本身的機制設計和抵押資產為錨定基礎,力圖擺脫對單一機構的依賴。這也是為什麼即便市場反覆波動,仍有大量協議不斷嘗試。

二、從DAI 開啟的「範式之爭」

DeFi 協議原生穩定幣的演進,本質上是一場圍繞場景、機制和效率的範式。

1. MakerDAO(Sky)的DAI(USDS)

作為去中心化穩定幣的鼻祖,MakerDAO 推出的DAI 開創了超額抵押鑄造的範式,允許用戶將ETH 等作為的抵押品存入金庫以鑄造DAI,並經受住了多次市場極端行情的考驗。

但少為人所知的是,DAI 也是最早擁抱RWA(現實世界資產)的DeFi 協議穩定幣,早在2022 年MakerDAO 就開始嘗試使資產發起人可以將真實世界的資產轉化為通證代幣進行貸款融資,試圖為DAI 尋找更龐大的資產支撐和需求場景。

而在最新從MakerDAO 更名為Sky,並推出USDS 作為終局計畫的一部分後,MakerDAO 計畫是基於新穩定幣吸引與DAI 不同的用戶群體,進一步拓展從DeFi 到鏈下場景的採用。

2. Aave 的GHO

有趣的是,以藉貸為基本盤的Aave 倒是在向MakerDAO 靠攏,推出了去中心化、有抵押品支持、且與美元掛鉤的DeFi 原生穩定幣GHO。

它和DAI 的邏輯大同小異——是一種使用aTokens 作為抵押品鑄造的超額抵押穩定幣,用戶可使用Aave V 3 中的資產作為抵押品,進行超額抵押鑄造。唯一的差別在於由於所有抵押品都是生產性資本,會產生一定的利息(aTokens),這取決於借貸需求。

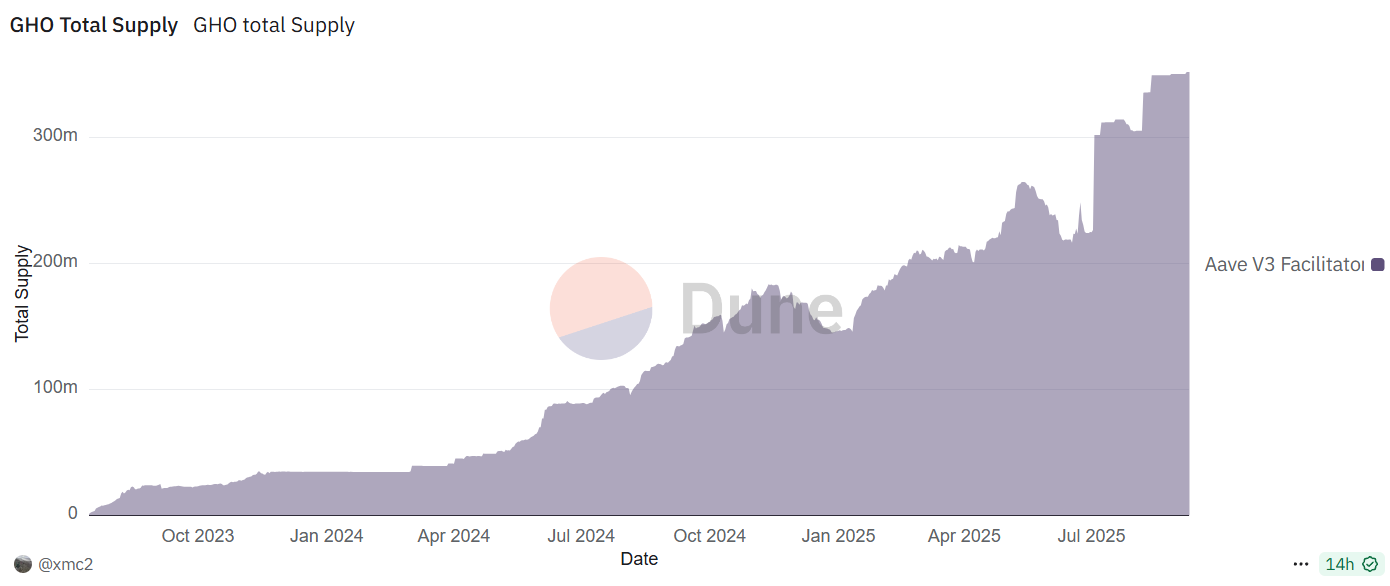

來源:Dune

從實驗對照角度來看, MakerDAO 是依賴鑄幣權擴張生態,而Aave 則在它成熟的借貸場景中衍生出穩定幣,這兩者算是提供了不同路徑下的DeFi 協議穩定幣發展模板。

而截至發文時,GHO 鑄造量突破3.5 億枚,在過去2 年基本上處於平穩增長的態勢,市場認可度與用戶接受度穩步上升。

3. Curve 的crvUSD

crvUSD 自2023 年上線以來,已相繼支持包括sfrxETH、wstETH、WBTC、WETH 和ETH 在內的多種主流資產作為抵押品,並涵蓋了主要的LSD(流動性質押資產)類別。其獨特的LLAMMA 清算機制也讓使用者更易於理解和使用。

截至發文時,crvUSD 鑄造數量突破2.3 億枚,值得一提的是,僅wstETH 一種資產就佔據了crvUSD 鑄造總量的一半左右,凸顯其在LSDfi 領域的深度綁定和市場優勢。

4. Frax Finance 的frxUSD

Frax Finance 的故事最戲劇性,在2022 年穩定危機中,Frax 迅速調整策略,透過增加足額儲備以徹底轉變為完全抵押的穩定幣,算是穩住了陣腳。

更關鍵的一步是,它在過去兩年精準地切入了LSD 賽道,利用其生態產品frxETH 和手中積累的治理資源,在Curve 等平台上創造了極具吸引力的收益率,成功實現了第二增長曲線。

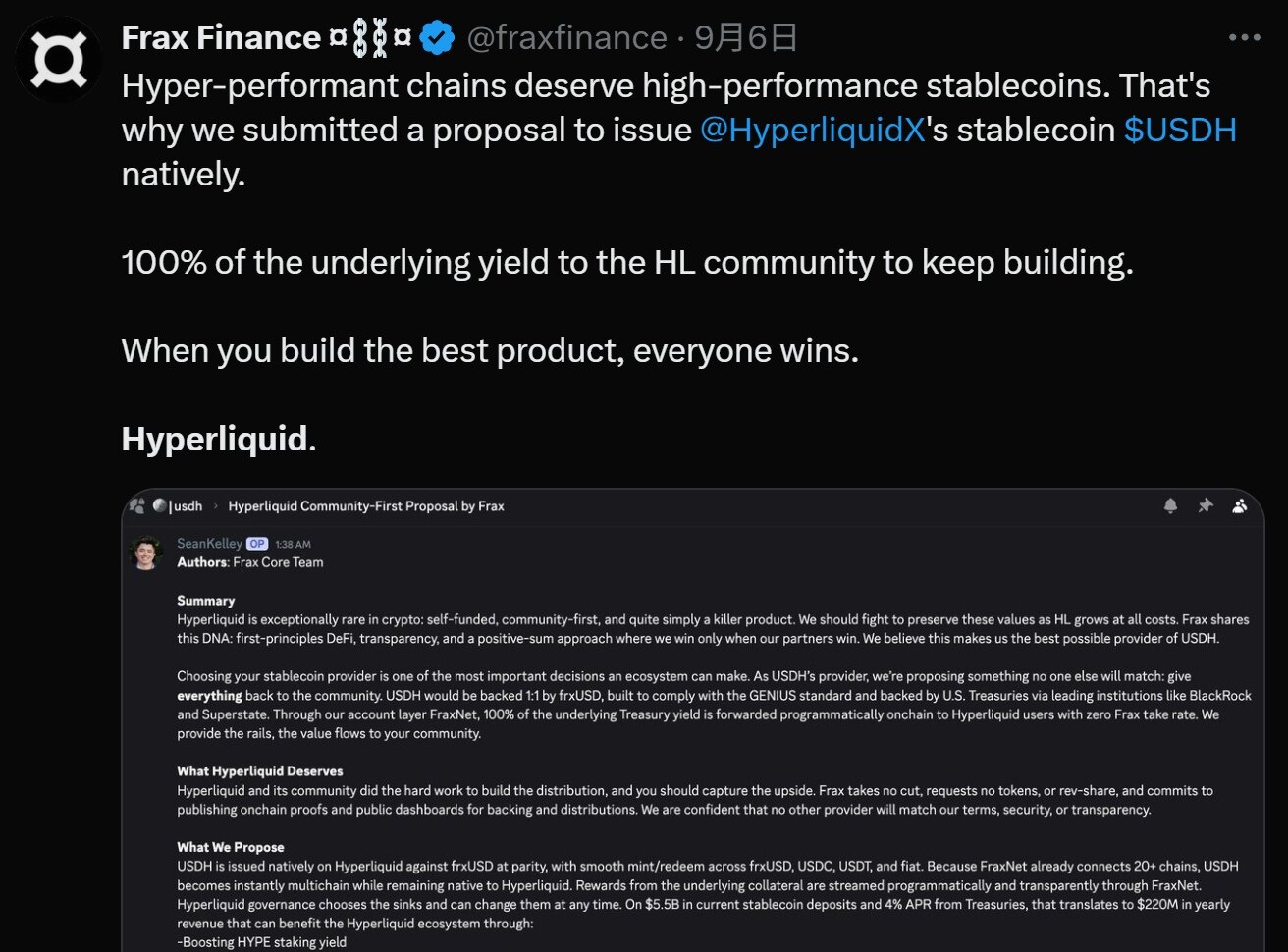

而在最新的USDH 競標賽中,Frax 更是提出「社區優先」提案,並計劃將USDH 與frxUSD 1:1 掛鉤,frxUSD 由貝萊德收益型BUIDL 鏈上國債基金支持,「100% 的底層國債收益將透過鏈上程序化方式直接分配給Hyquiliquid 任何用戶費用」。

三、從「發行」到「交易」,什麼才是支點?

從以上案例可以看到,某種程度上,穩定幣是DeFi 協議從「工具」走向「體系」的必經之路。

其實作為2020-2021 年盛夏後被遺忘的敘事,DeFi 協議穩定幣一直都處在不斷演化的路徑中,從MakerDAO、Aave、Curve 到如今的HyperLiquid,我們發現,這場戰爭的焦點已經悄然改變。

關鍵不在發行的能力,而是交易和應用的場景。說穿了,無論是超額抵押還是足額儲備,發行一個與美元掛鉤的穩定幣,已經不再是難題,真正的關竅在於「它能用來做什麼?誰會用它?它能在哪裡流通?」

就像HyperLiquid 在招標USDH 發行權時所強調的那樣——以服務於HyperLiquid 生態為先且合規為標準,這便是DeFi 穩定幣的真正支點所在:

- 首先自然是可供這個穩定幣廣泛落地的內生場景,這也是穩定幣的「根據地」,譬如——對於Aave,是藉貸;對於Curve,是交易;對於HyperLiquid,將是衍生品交易(保證金資產),可以說一個強大的內生場景可以為穩定幣提供最原始、最忠實的需求;

- 其次是流動性深度,畢竟穩定幣的生命線在於其與其他主流資產(如ETH, WBTC)以及其他穩定幣(如USDC, USDT)的交易對,擁有一個或多個深度流動性池,是其保持價格穩定和滿足大規模交易需求的基礎,這也是為什麼Curve 至今仍是所有穩定幣的必爭之地;

- 然後還有可組合性與擴展性,一個穩定幣能否被其他DeFi 協議輕鬆集成,作為抵押品、借貸資產或收益聚合器的基礎資產,決定了其價值網絡的天花板;

- 最後則是「錦上添花」的收益驅動——在存量博弈的DeFi 市場,殖利率是吸引流動性最有效的手段,「為用戶賺錢」的穩定幣才更具吸引力;

一言以蔽之,中心化穩定幣依舊是DeFi 的底層流動性,而對於所有DeFi 協議而言,發行原生穩定幣,已不再是單純的技術選型,而是一場關乎生態價值閉環的戰略佈局,其真正的支點,早已從“如何發行”轉向了“如何讓它被高頻地交易和使用”。

這也注定,未來能夠勝出的DeFi 穩定幣,必然是那些能夠為其持有者提供最堅實應用場景、最深度流動性以及最可持續收益的「超級資產」,而不僅僅是一個「貨幣」。