原文標題:《Artemis 研究:ETH 憑什麼成為鏈上經濟的儲備資產? 》

原文作者: Kevin Li

原文編譯:深潮 TechFlow

最近,人們對以太坊的興趣再度高漲,尤其是在ETH 儲備資產的出現之後。我們的基本面分析師探索了ETH 的估值框架,並建立了令人信服的長期牛市預測。一如既往,我們樂於與您聯繫並交流想法—請記住要做好您自己的研究(DYOR)。

讓我們與我們的基本面分析師Kevin Li 一起深入探討ETH 。

關鍵重點

以太坊(ETH)正在從一種被誤解的資產轉變為一種稀缺的、可編程的儲備資產,為快速合規化的鏈上生態系統提供安全和動力。

ETH 的自適應貨幣政策預計通膨率將下降——即使100% 的ETH 被質押,通膨率也最高約為1.52% ,到第100 年(2125 年)將下降至約0.89% 。這遠低於美國M2 貨幣供應量6.36% 的年均增速(1998-2024 年),甚至可與黃金的供應量增速相媲美。

機構採用正在加速,摩根大通和貝萊德等公司都在以太坊上進行構建,從而推動了對ETH 的持續需求,以確保和結算鏈上價值。

鏈上資產成長與原生ETH 質押之間的年相關性高達88% 以上,凸顯了強大的經濟一致性。

美國證券交易委員會(SEC) 於2025 年5 月29 日發布了關於質押的政策說明,減少了監管方面的不確定性。以太坊ETF 的備案文件現已包含質押條款,從而提升了回報並增強了機構一致性。

ETH 的深度可組合性使其成為一種生產性資產——可用於質押/再質押、作為DeFi 抵押品(例如Aave、Maker)、AMM 流動性(例如Uniswap)以及作為Layer 2 上的原生gas 代幣。

雖然Solana 在Memecoin 活動中獲得了關注,但以太坊更強的去中心化和安全性使其能夠主導高價值資產發行——一個更大、更持久的市場。

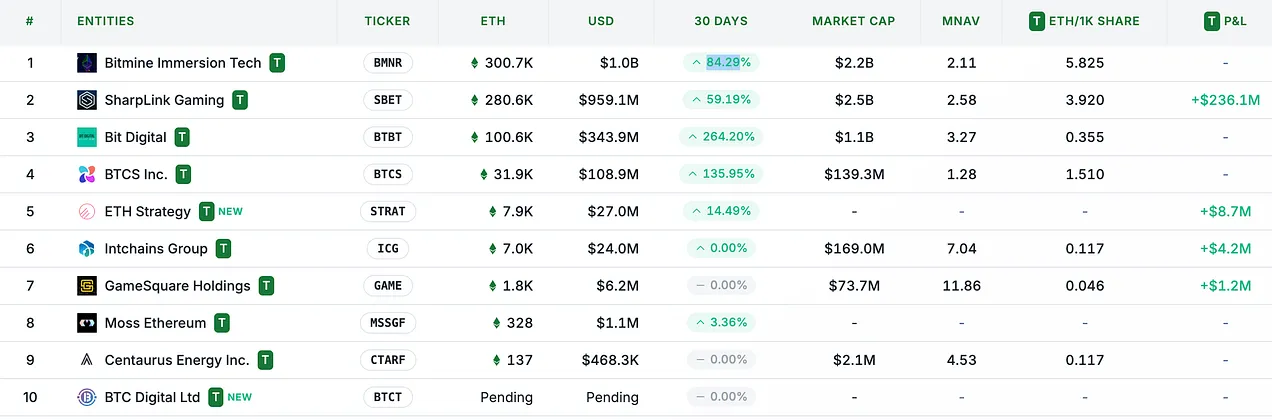

以太坊儲備資產交易的興起,始於2025 年5 月的Sharplink Gaming ($SBET),已導致上市公司持有超過73 萬枚ETH。這項新的需求趨勢與2020 年比特幣儲備資產交易浪潮如出一轍,並促成了ETH 近期跑贏BTC。

不久前,比特幣還被廣泛視為一種合規的價值儲存手段——它作為「數位黃金」的論調在許多人看來顯得有些異想天開。如今,以太坊(ETH)也面臨類似的認同危機。 ETH 經常被誤解,年度回報率表現不佳,錯過了關鍵的meme 週期,並且在大部分加密生態系統中經歷了零售採用放緩。

一個常見的質疑是,ETH 缺乏清晰的價值累積機制。質疑者認為,Layer 2 解決方案的興起蠶食了基礎層費用,削弱了ETH 作為貨幣資產的地位。當主要從交易費、協議收入或「實際經濟價值」的角度來看待ETH 時,它開始變得像是一種雲端運算證券——更像是亞馬遜的股票,而不是主權數位貨幣。

在我看來,這種框架形成了分類錯誤。單純透過現金流量或協議費用來評估ETH,會混淆根本不同的資產類別。相反,最好透過類似比特幣的商品框架來理解它。更準確地說,ETH 構成了一個獨特的資產類別:一種稀缺但高產、可編程的儲備資產,其價值透過其在保障、結算和驅動日益制度化、可組合化的鏈上經濟中所扮演的角色而累積。

法定貨幣貶值:世界為何需要替代方案

要充分理解ETH 不斷演變的貨幣角色,必須將其置於更廣泛的經濟環境中,尤其是在法幣貶值和貨幣擴張的時代。在持續的政府刺激和支出的推動下,通貨膨脹率往往被低估。儘管官方的CPI 數據顯示通貨膨脹率徘徊在每年2% 左右,但這項指標可能會有所調整,並可能掩蓋購買力的真正下降。

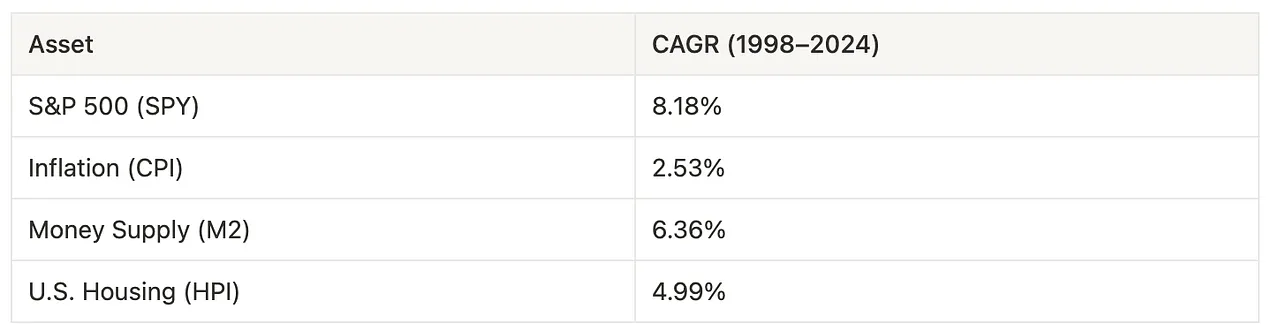

1998 年至2024 年間,CPI 通膨率平均每年為2.53% 。相較之下,美國M2 貨幣供應量年平均成長率為6.36% ,超過了通膨率和房價,並接近標普500 指數8.18% 的回報率。這甚至表明,股市的名目成長很大程度上可能更多地源於貨幣擴張,而非生產力的提高。

圖 1 :標普 500 指數、消費者物價指數、M2供應量和房屋指數(HPI)的報酬率

來源:聯準會經濟數據

貨幣供應量的快速成長反映出政府越來越依賴貨幣刺激和財政支出計畫來應對經濟不穩定。近期立法,例如川普的「大而美法案」(BBB),引入了激進的新支出措施,這些措施被廣泛認為會導致通膨。同時,馬斯克大力倡導的政府效率部門(DOGE)的推出似乎並未達到預期效果。這些發展促使人們日益達成共識,認為現有貨幣體係不足,迫切需要更可靠的價值儲存資產或貨幣形式。

什麼構成了價值儲存——以及ETH 的定位

可靠的價值儲存通常符合四個標準:

耐用性-它必須經受住時間的考驗而不會退化。

價值保全-它應該在整個市場週期中保持購買力。

流動性-必須在活躍的市場中易於交易。

採用和信任-必須得到廣泛的信任或採用。

如今,ETH 在耐用性和流動性方面表現出色。它的耐用性源自於以太坊去中心化且安全的網路。其流動性也很高:ETH 是交易量第二大的加密資產,在中心化和去中心化交易所均擁有豐富的市場。

然而,當以純粹傳統的「價值儲存」視角來評估ETH 時,其價值保值、應用和信任度仍然是一個有爭議的標準。正因如此,「稀缺可程式儲備資產」的概念才更加貼切,它凸顯了ETH 在價值維護和信任建構方面的積極作用及其獨特的機制。

ETH 的貨幣政策:稀缺但適應性強

關於ETH 作為價值儲存手段的角色,最具爭議的方面之一是其貨幣政策,尤其是其對供應和通膨的控制方式。質疑者經常指出以太坊缺乏固定的供應上限。然而,這種批評忽略了以太坊自適應發行模型的架構複雜性。

ETH 的發行量與質押的ETH 數量動態相關。雖然發行量會隨著質押參與度的提高而增加,但這種關係是亞線性的:通膨率的成長速度低於質押總量的成長速度。這是因為發行量與質押的ETH 總量的平方根成反比,對通膨產生了自然的調節作用。

圖2 :質押ETH 的通膨粗略公式

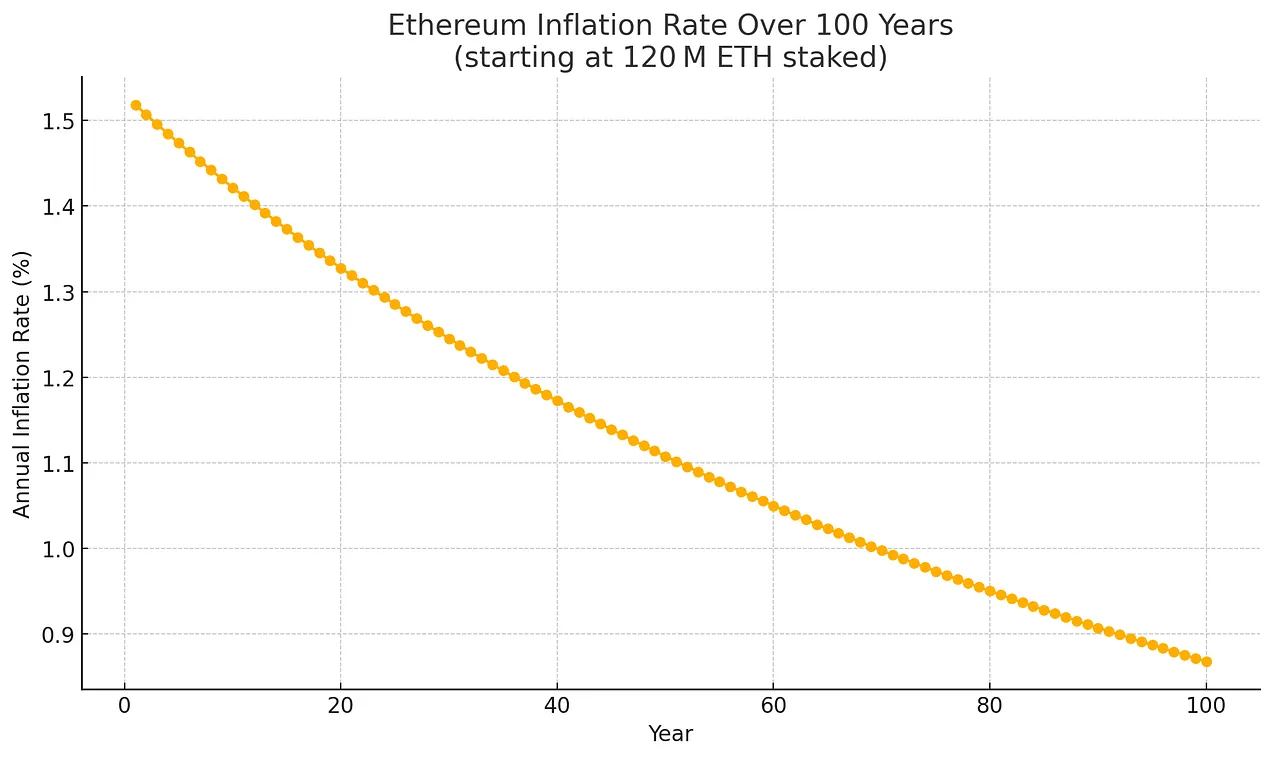

該機制引入了一個通膨的軟上限,即使質押參與度增加,通膨率也會隨著時間的推移逐漸下降。在模擬的最壞情況下(即100% 的ETH 被質押),年通膨率上限約為1.52% 。

圖3 :ETH 最大發行量的說明性推斷,假設100% 的ETH 被質押,起始質押量為1.2 億ETH,期限為100 年

重要的是,即使是這種最壞情況下的增發率,也會隨著ETH 總供應量的增加而下降,遵循指數衰減曲線。假設100% 質押且沒有ETH 銷毀,預計通膨趨勢如下:

第1 年(2025 年):~ 1.52%

第20 年( 2045 年):~ 1.33%

第50 年( 2075 年): ~ 1.13%

第100 年( 2125):~ 0.89%

圖4 :ETH 最大發行量的說明性推斷,假設100% 的ETH 被質押,起始質押量為1.2 億ETH,隨著總供應量的增加

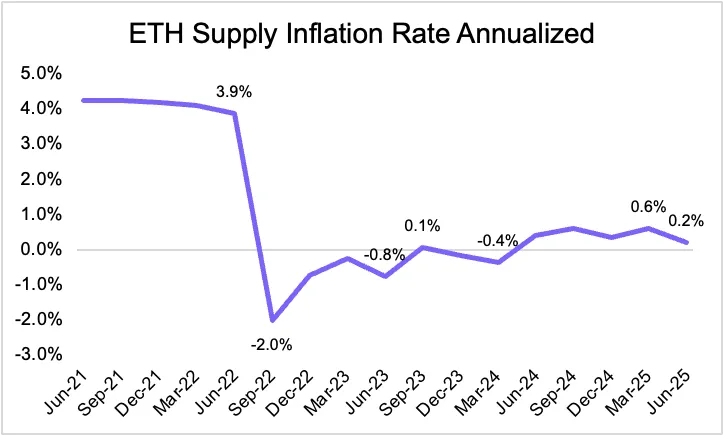

即使在這些保守的假設下,以太坊不斷下降的通膨曲線也反映了其內在的貨幣法則——這增強了其作為長期價值儲存手段的可信度。如果考慮到以太坊透過EIP-1559 引入的銷毀機制,情況會進一步改善。部分交易費將永久退出流通,這意味著淨通膨率可能遠低於總發行量,有時甚至會陷入通貨緊縮。實際上,自從以太坊從工作量證明過渡到權益證明以來,淨通膨率一直低於發行量,並週期性地跌至負值。

圖5 :ETH 供應通膨率年化

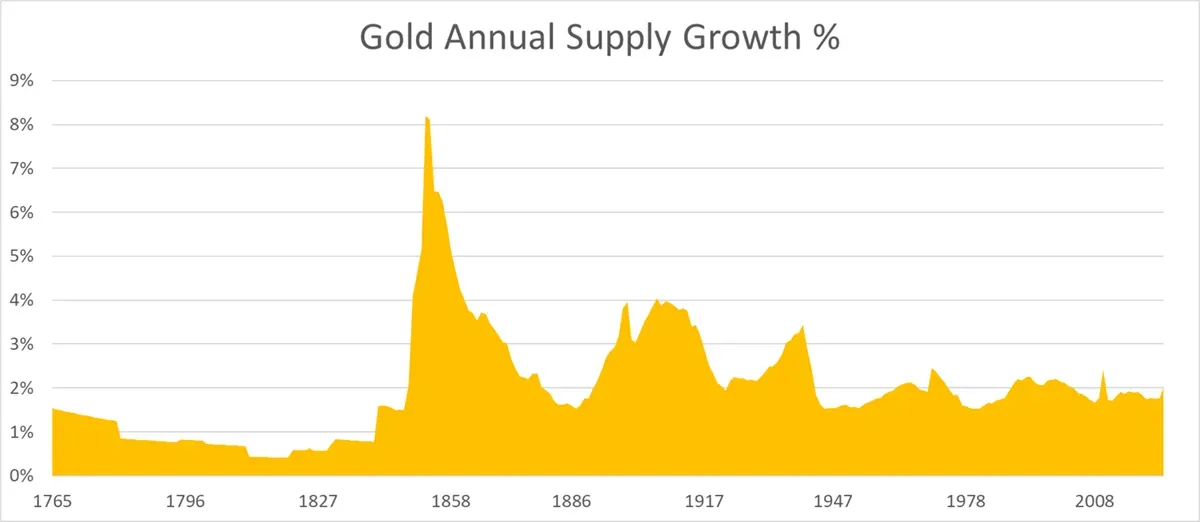

與美元等法定貨幣(其M2貨幣供應量年平均成長率超過 6% )相比,以太幣的結構性約束(以及潛在的通貨緊縮)增強了其作為價值儲備資產的吸引力。值得注意的是,以太坊的最大供應量成長率目前已與黃金相匹敵,甚至略低於黃金,這進一步鞏固了其作為穩健貨幣資產的地位。

圖 6 :黃金年供應量成長率

資料來源:ByteTree、世界黃金協會、彭博社、Our World in Data

機構採用與信任

雖然以太坊的貨幣設計有效地解決了供應動態問題,但其作為結算層的實際效用如今已成為推動採用和機構信任的主要驅動力。各大金融機構正在直接在以太坊上進行構建: Robinhood 正在開發一個代幣化股票平台,摩根大通正在以太坊Layer 2 ( Base) 上推出其存款代幣(JPMD) ,貝萊德正在使用BUIDL 在以太坊網絡上將一隻貨幣市場基金代幣化。

這個鏈上流程由強大的價值主張驅動,可解決遺留的低效率問題並釋放新的機會:

效率與成本降低:傳統金融依賴中介機構、手動步驟與緩慢的結算流程。區塊鏈透過自動化和智慧合約簡化了這些流程,從而降低了成本、減少了錯誤,並將處理時間從幾天縮短到幾秒鐘。

流動性和部分所有權:代幣化實現了對房地產或藝術品等非流動資產的部分所有權,擴大了投資者的准入並釋放了鎖定的資本。

透明度和合規性:區塊鏈的不可變分類帳確保了可驗證的審計跟踪,透過即時查看交易和資產所有權來簡化合規性並減少詐欺。

創新和市場准入:可組合的鏈上資產允許新產品(如自動借貸或合成資產)創造新的收入來源並擴大傳統系統之外的金融範圍。

ETH 質押作為安全保障和經濟協調

傳統金融資產的鏈上遷移凸顯了ETH 需求的兩個主要驅動因素。首先,現實世界資產(RWA) 和穩定幣的不斷增長,增加了鏈上活動,推高了對ETH 作為Gas 代幣的需求。更重要的是,正如Tom Lee 所觀察到的,機構可能需要購買並質押ETH,以保障其所依賴的基礎設施安全,從而使其利益與以太坊的長期安全性保持一致。在此背景下,穩定幣代表了以太坊的“ChatGPT 時刻”,這是一個重大的突破性用例,展現了該平台的變革潛力和廣泛的實用性。

隨著越來越多的價值在鏈上結算,以太坊的安全性與其經濟價值之間的一致性變得越來越重要。以太坊的最終確定性機制Casper FFG 確保只有當絕大多數(三分之二或更多)的質押ETH 達成共識時,區塊才能最終確定。雖然控制至少三分之一質押ETH 的攻擊者無法最終確定惡意區塊,但他們可以透過破壞共識來徹底破壞最終確定性。在這種情況下,以太坊仍然可以提出和處理區塊,但由於缺乏最終確定性,這些交易可能會被撤銷或重新排序,從而給機構用例帶來嚴重的結算風險。

即使在依賴以太坊進行最終結算的Layer 2 上運行,機構參與者也依賴基礎層的安全性。 Layer 2 不僅不會損害ETH,反而會透過推動對基礎層安全性和Gas 的需求來提升ETH 的價值。他們向以太坊提交證明,支付基礎費用,並通常使用ETH 作為其原生Gas 代幣。隨著Rollup 執行規模的擴大,以太坊透過其在提供安全結算方面的基礎性作用不斷累積價值。

從長遠來看,許多機構可能會超越透過託管機構進行被動質押的做法,開始運作自己的驗證器。雖然第三方質押解決方案提供了便利,但營運驗證器可以讓機構擁有更大的控制權、更高的安全性,並直接參與共識。這對於穩定幣和RWA 發行者尤其有價值,因為它使他們能夠獲取MEV,確保可靠的交易納入,並利用隱私執行——這些功能對於維護營運可靠性和交易完整性至關重要。

重要的是,更廣泛的機構參與驗證節點運營,有助於解決以太坊當前的挑戰之一:權益集中在少數大型運營商手中,例如流動性權益證明協議和中心化交易所。透過多元化驗證節點集合,機構參與有助於提升以太坊的去中心化程度,增強其韌性,並增強網路作為全球結算層的可信度。

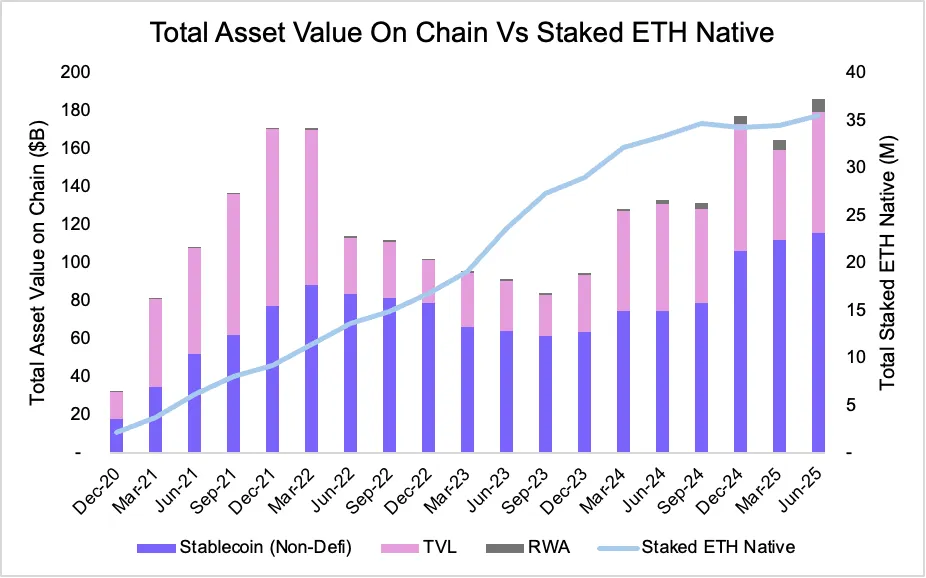

2020 年至2025 年期間的一個顯著趨勢強化了這種激勵機制的一致性:鏈上資產的成長與質押ETH 的成長密切相關。截至2025 年6 月,以太坊上的穩定幣總供應量達到創紀錄的1,160.6 億美元,而代幣化的RWA 則攀升至68.9 億美元。同時,質押ETH 的數量成長至3,553 萬ETH,這顯著成長凸顯了網路參與者如何兼顧安全性和鏈上價值。

圖7 :鏈上ETH 總價值vs 質押原生ETH 價值

資料來源:Artemis

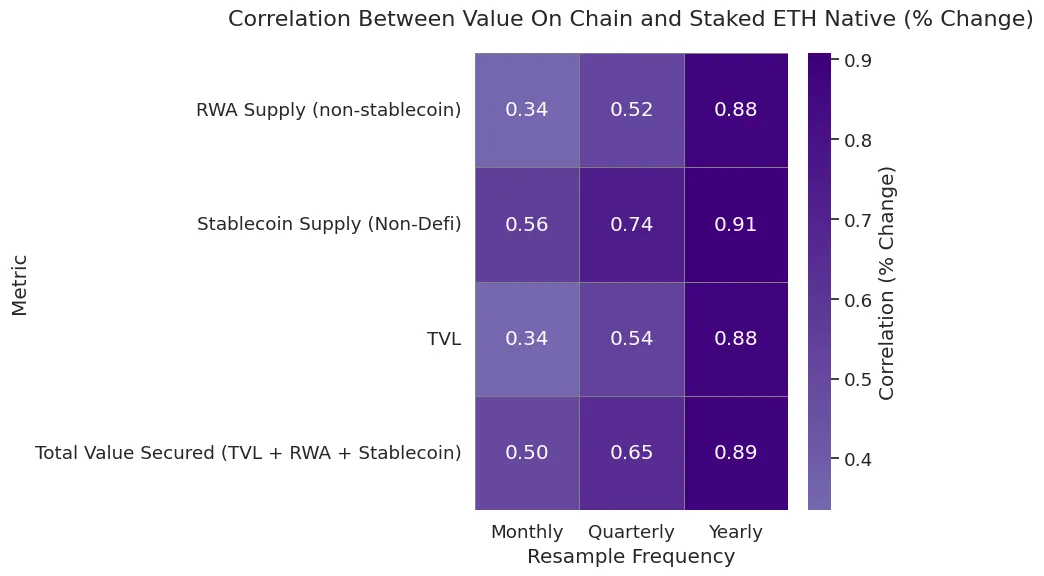

從量化角度來看,在主要資產類別中,鏈上資產成長與原生ETH 質押量之間的年相關性一直維持在88% 以上。尤其值得一提的是,穩定幣的供應量與質押ETH 的成長密切相關。雖然由於短期波動,季度相關性會呈現較大的波動性,但整體趨勢保持不變——隨著資產在鏈上流動,質押ETH 的動機也會增強。

圖8 :質押ETH 與鏈上價值的月度、季度和年度原生相關性

資料來源:Artemis

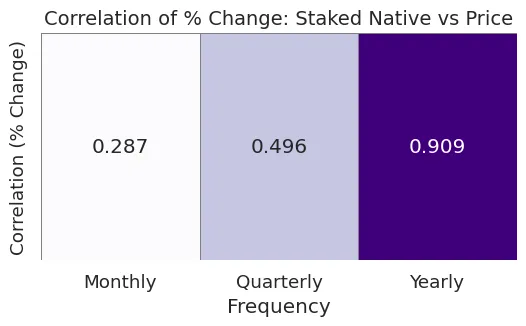

此外,質押量的增加也影響了ETH 的價格動態。隨著越來越多的ETH 被質押並從流通中移除,ETH 的供應量趨緊,尤其是在鏈上需求旺盛的時期。我們的分析顯示,按年計算,質押的ETH 數量與ETH 價格的相關性為90.9% ,按季度計算,相關性為49.6% ,這支持了以下觀點:質押不僅可以保障網絡安全,而且從長遠來看還能對ETH 本身產生有利的供需壓力。

圖9 :質押ETH 與價格的原生相關性

資料來源:Artemis

美國證券交易委員會(SEC) 最近發布的一項政策澄清,緩解了圍繞以太坊質押的監管不確定性。 2025 年5 月29 日,SEC 公司財務部門表示,某些協議質押活動(僅限於非創業角色,例如在特定條件下的自我質押、委託質押或託管質押)不構成證券發行。雖然更複雜的安排仍需根據實際情況確定,但這項澄清鼓勵了機構更積極參與。公告發布後,以太坊ETF 申請文件開始納入質押條款,允許資金在維護網路安全的同時獲得獎勵。這不僅提升了報酬率,也進一步鞏固了機構對以太坊長期採用的接受度和信任。

可組合性和ETH 作為生產性資產

ETH 有別於黃金和比特幣等純粹的價值儲存資產的另一個顯著特徵是其可組合性,這本身就推動了對ETH 的需求。黃金和BTC 是非生產性資產,而ETH 則具有原生可程式性。它在以太坊生態系統中扮演著積極的角色,為去中心化金融(DeFi)、穩定幣和Layer 2 網路提供支援。

可組合性是指協議和資產無縫互通的能力。在以太坊中,這使得ETH 不僅是一種貨幣資產,更是鏈上應用的基礎構建塊。隨著越來越多的協議圍繞ETH 構建,對ETH 的需求也隨之增長——不僅作為Gas,還作為抵押品、流動性和質押資金。

如今,ETH 已用於多種關鍵功能:

質押與重新質押-ETH 可以保護以太坊本身,並可透過EigenLayer 重新質押,為 oracles, rollups,和middleware 提供安全性。

借貸和穩定幣中的抵押品——ETH 支持Aave 和Maker 等主要藉貸協議,並且是超額抵押穩定幣的基礎。

AMM 中的流動性-ETH 對在Uniswap 和Curve 等去中心化交易所中佔據主導地位,從而實現整個生態系統的高效交換。

跨鏈Gas – ETH 是大多數Layer 2 的原生Gas 代幣,包括Optimism、Arbitrum、Base、zkSync 和Scroll。

互通性-ETH 可以在如Solana、Cosmos(透過Axelar)等非EVM 鏈中橋接、包裝和使用,使其成為鏈上可轉移最廣泛的資產之一。

這種深度整合的效用使ETH 成為一種稀缺但有效率的儲備資產。隨著ETH 逐漸融入生態系統,轉換成本上升,網路效應增強。從某種意義上說,ETH 可能比BTC 更像黃金。黃金的大部分價值來自工業和珠寶應用,而不僅僅是投資。相較之下,BTC 缺乏這種功能性效用。

Ethereum vs. Solana:Layer-1 分歧

在這一周期中,Solana 似乎是Layer 1 領域的最大贏家。它有效地佔領了memecoin 生態系統,為新代幣的發行和發展創造了一個充滿活力的網絡。儘管這種勢頭確實存在,但由於Solana 的驗證器數量有限且對硬體的要求較高,其去中心化程度仍然不如以太坊。

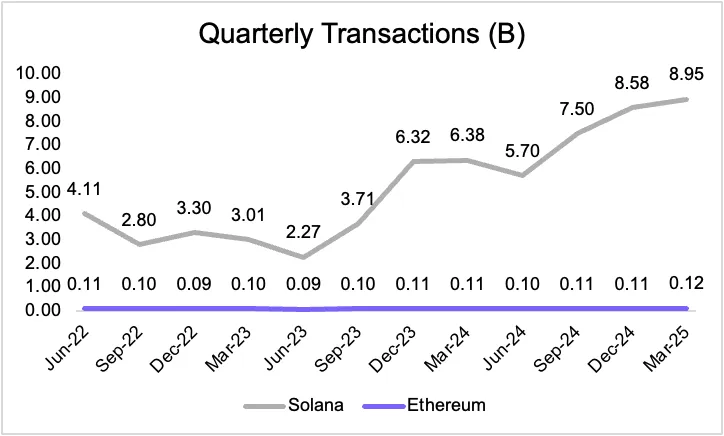

話雖如此,Layer 1 區塊空間的需求可能會呈現分層。在這個分層的未來中,Solana 和以太坊都能蓬勃發展。不同的資產需要在速度、效率和安全性之間做出不同的權衡。然而,從長遠來看,以太坊——由於其更強的去中心化性和安全性保障——可能會佔據更大的資產價值份額,而Solana 則可能佔據更高的交易頻率。

圖10 :SOL 與ETH 季度交易量

然而,在金融市場中,追求穩健安全性的資產市場規模遠大於僅注重執行速度的資產市場。這種動態對以太坊有利:隨著越來越多的高價值資產上鍊,以太坊作為基礎結算層的角色將變得越來越有價值。

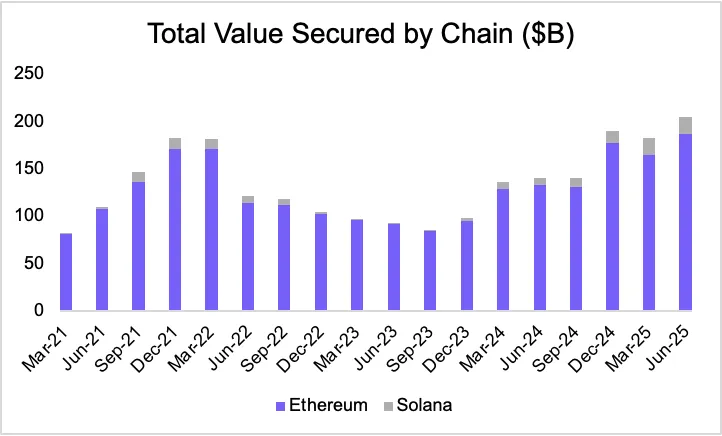

圖11 :鏈上保障的總價值(10 億美元)

來源:Artemis

儲備資產動能:ETH 的微策略時刻

雖然鏈上資產和機構需求是ETH 的長期結構性驅動因素,但以太坊的資產管理策略——就像MicroStrategy (MSTR) 利用比特幣一樣——可能會成為ETH 資產價值的持續催化劑。這一趨勢的關鍵轉折點是Sharplink Gaming ($SBET) 在5 月底宣布了其以太坊資產管理策略,由以太坊聯合創始人Joseph Lubin 領導。

圖12 :ETH 儲備資產持有量

來源:strategicethreserve.xyz

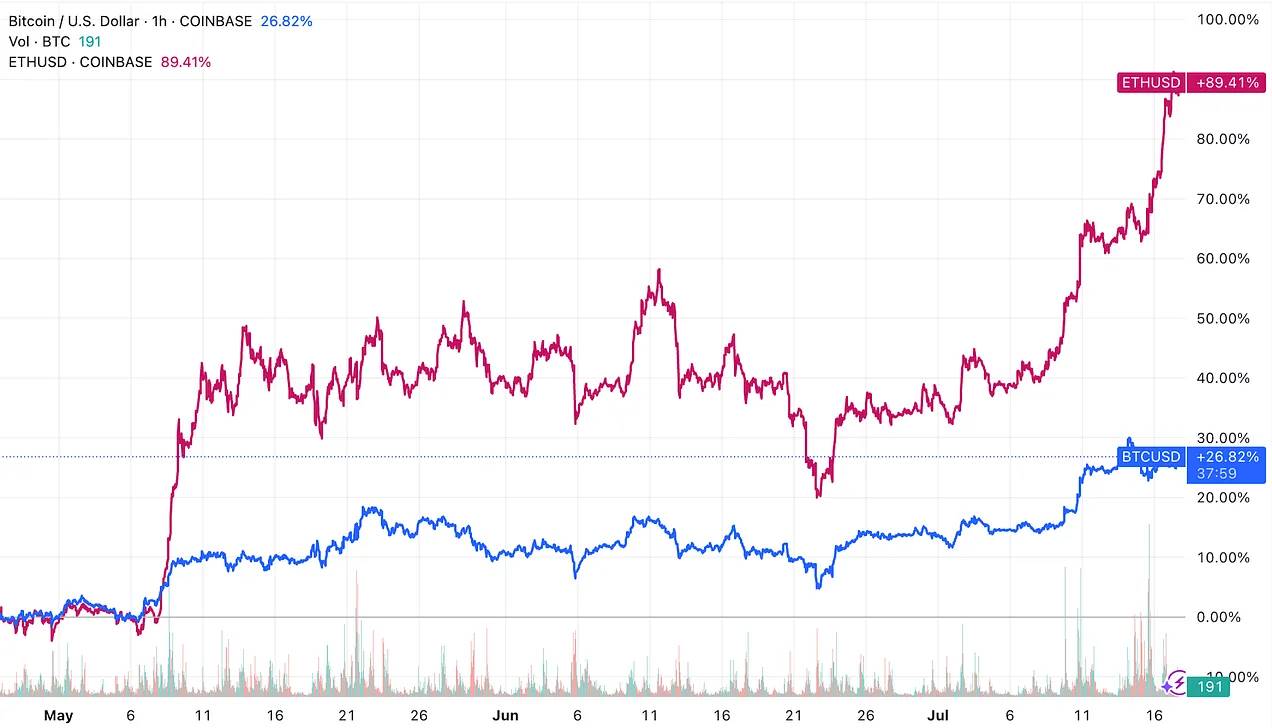

資產管理策略是代幣獲取傳統金融(TradFi) 流動性的工具,同時提升了相關公司每股資產的價值。自從基於以太坊的資產管理策略出現以來,這些資產管理公司已累積了超過73 萬ETH,ETH 的表現也開始超越比特幣——這在本輪週期中實屬罕見。我們相信,這標誌著以以太坊為中心的資產管理應用的更廣泛趨勢的開始。

圖13 :ETH 與BTC 的價格走勢

請繼續關注我們即將發布的研究報告,該報告將深入探討以太坊財政採用的不斷發展的前景!

結論:ETH 是鏈上經濟的儲備資產

以太坊的演變體現了數位經濟中貨幣資產概念的更廣泛範式轉移。正如比特幣克服早期質疑,贏得「數位黃金」的認可一樣,以太幣(ETH)也在建立其獨特的身份——並非透過模仿比特幣的敘事,而是透過發展成為一種用途更廣泛、更具基礎性的資產。 ETH 不僅僅是類似於雲端運算證券,也不限於作為交易費用的實用代幣或協議收入來源。相反,它代表著一種稀缺、可編程且經濟上必不可少的儲備資產——它支撐著日益制度化的鏈上金融生態系統的安全性、結算和功能。