SignalPlus宏观分析特别版:势不可挡

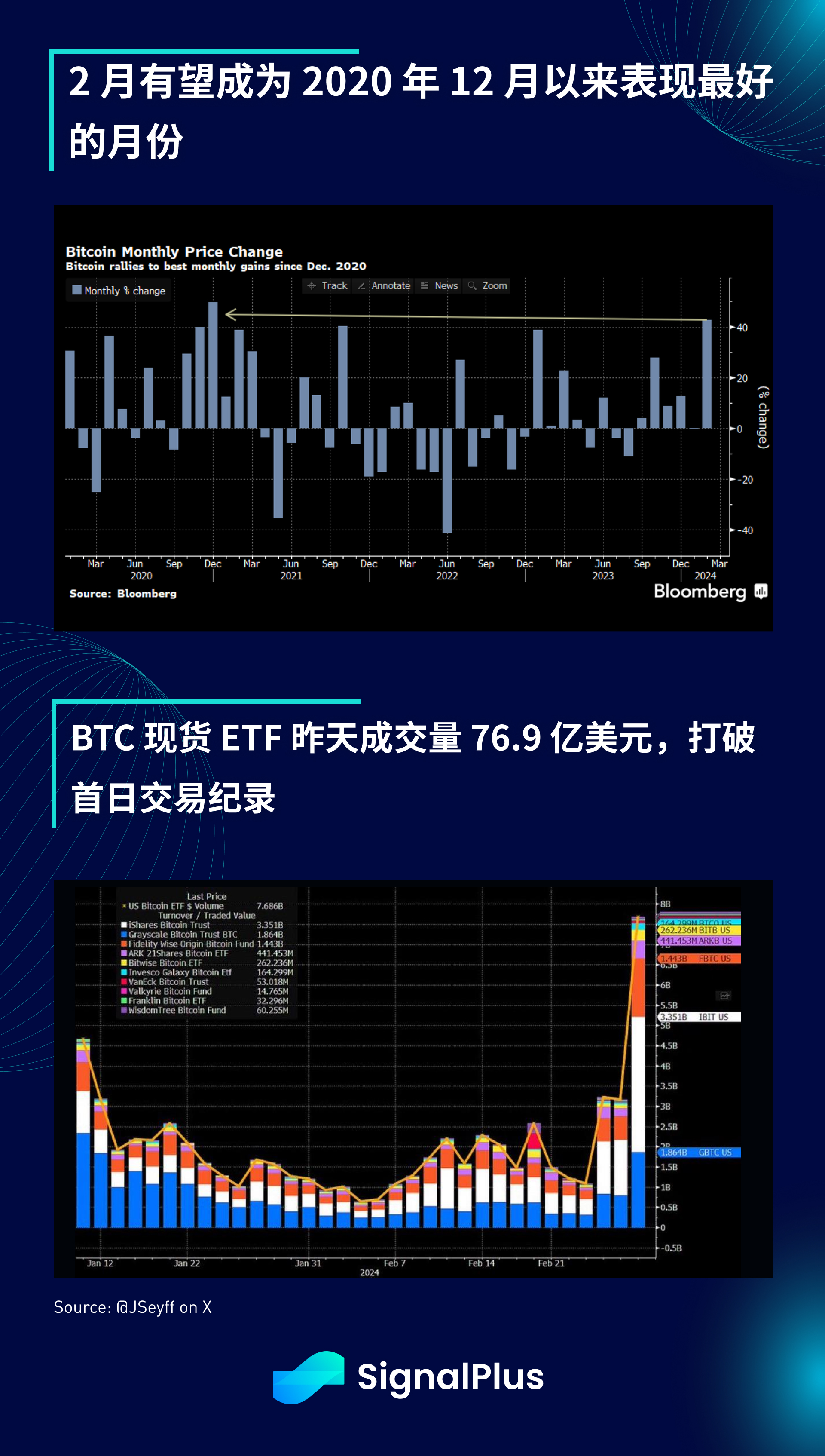

當人們開始擔心當前的風險反彈可能會泡沫化時,Bitcoin 在24 小時內從5.7 萬美元急升至6.4 萬美元左右, 2 月預計將成為BTC 自2020 年12 月以來表現最佳的月份,漲幅超過40% ,而隨著FOMO 熱潮蔓延,現貨ETF 的交易量也激增至76.9 億美元,遠遠超過首個交易日46.6 億美元的紀錄。

美國的散戶交易活動非常活躍,以至於Coinbase 網站一度出現事故,客戶餘額顯示為0 ,並導致價格在幾分鐘內從6.4 萬左右突然暴跌5% + 至約5.9 萬美元。 Coinbase CEO Brian Armstrong 在X 上承認了這次平台事故,並重申投資者餘額是安全的,他們還沒有準備好應對流量突然增加10 倍以上,導致大範圍的交易中斷。

Bitcoin 的拋物線走勢促使一些宏觀觀察者對當前寬鬆的金融情勢發表意見,並質疑美聯儲當前傾向寬鬆背後的理由。值得注意的是,許多其他資產類別也都出現了類似的歷史新高,因此當前「財富效應」並不僅限於加密貨幣。

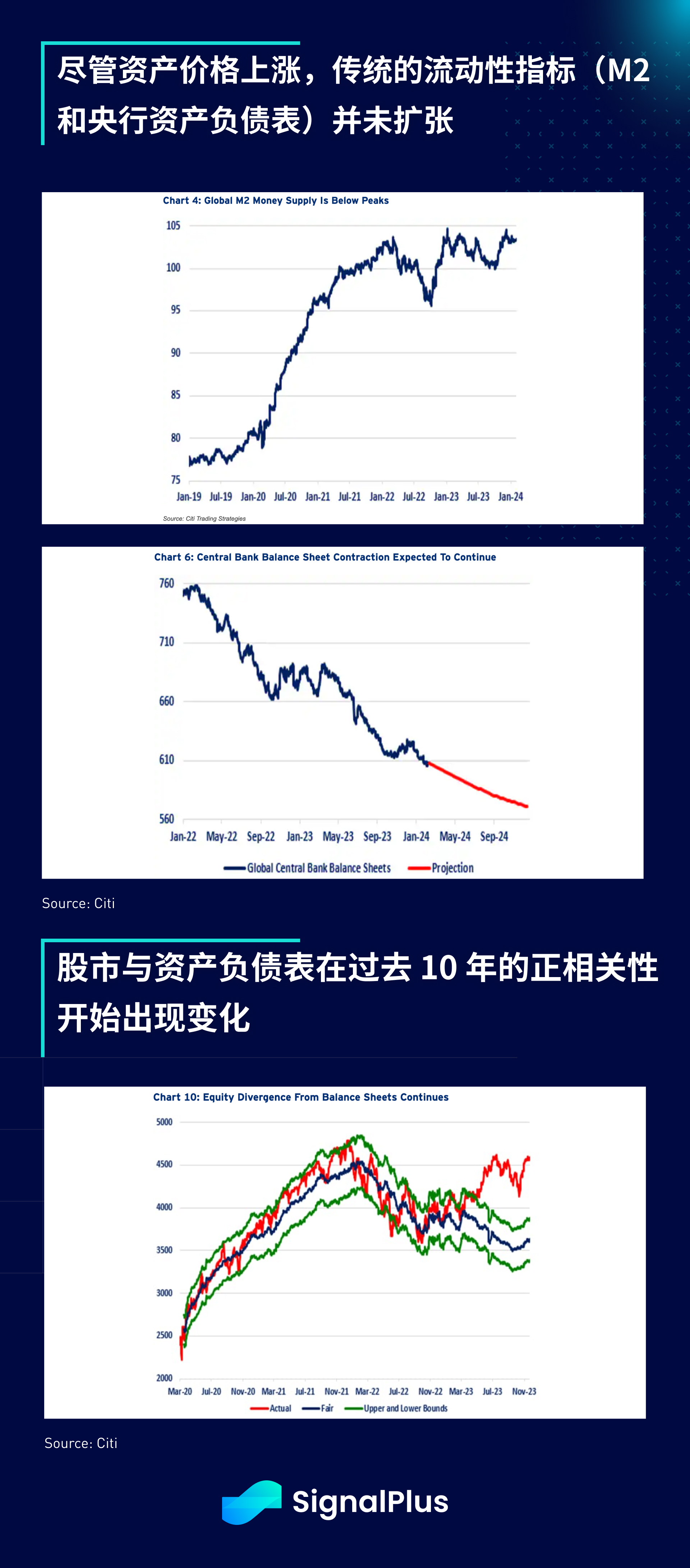

在市場瀰漫著風險偏好情緒之際,花旗提出了一個有趣的問題:「錢」是從哪裡來的?傳統的M 2 流動性指標仍維持在2023 年的水平,而全球量化緊縮(QT) 持續不減,央行資產負債表預計到年底將從7, 600 億美元的峰值縮減至約5, 600 億美元,因此,與過去十年的零利率政策/量化寬鬆時代不同,當前資產價格的上漲並不是由寬鬆的央行貨幣政策所推動的。

此外,有些令人意外的是,儘管市場風險情緒高漲,但貨幣市場賬戶持有的現金量卻突破了6 兆美元,創下歷史新高,且每月的資產管理規模也持續上升。如果所有的一切都在上漲,包括股票、信貸、加密貨幣甚至是現金,那麼新的資金究竟是從哪裡來的?

股票市場不是零和遊戲,財富效應可以透過GDP 產出或技術生產力(AI)的擴張來創造,但股價以如此快的速度上漲、且幾乎沒有回撤的情況仍屬罕見。自10 月低點以來,SPX 上漲了超過20% (年化超過40% !),且實際波動率(RV) 處於歷史低點,這與Bitcoin 從4 萬上漲至6.3 萬美元時顯著增加的波動率形成了鮮明對比。

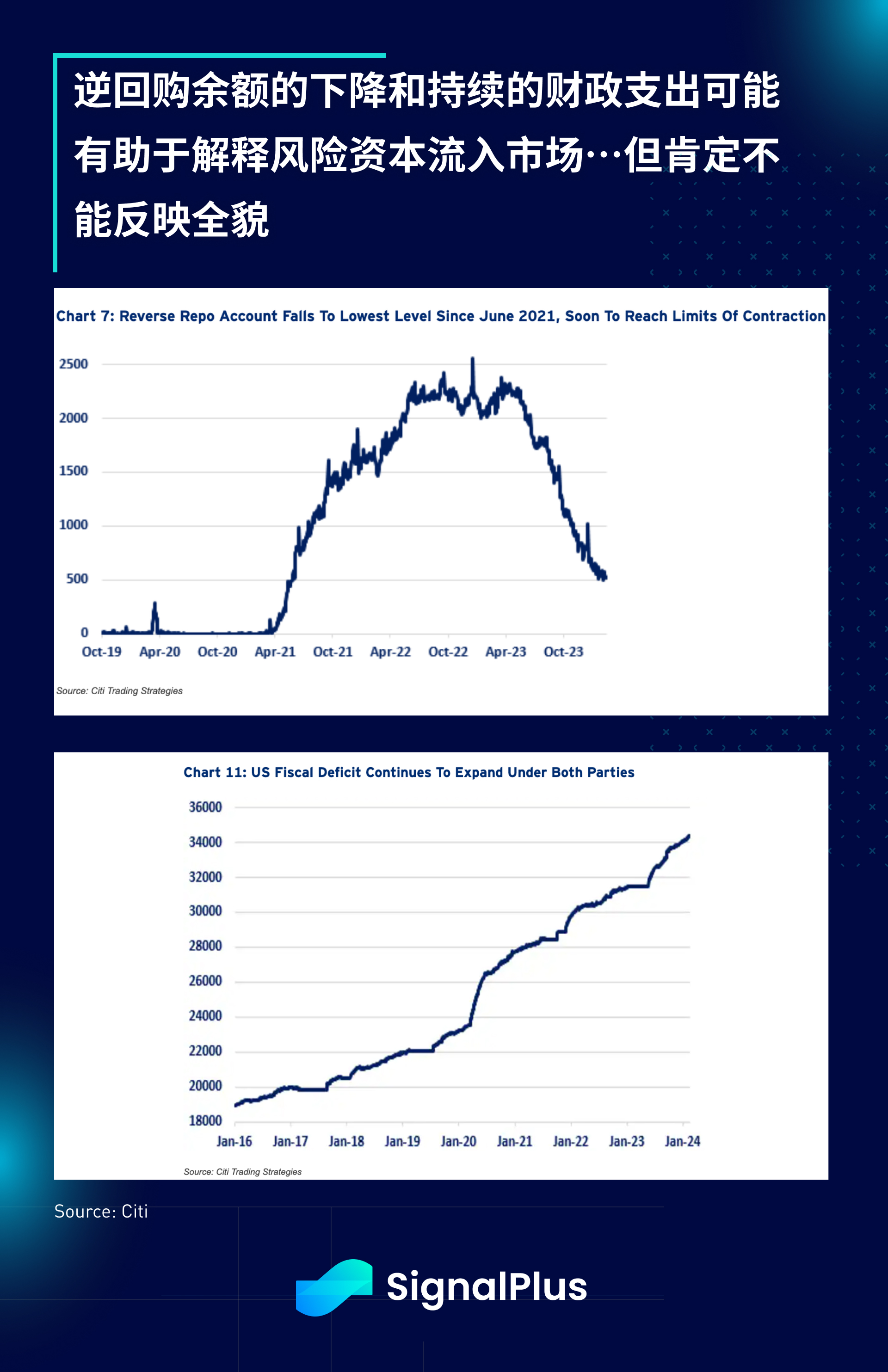

正如花旗在報告中所得出的結論,唯一可以看到流動性被撤出的地方是逆回購餘額的下降(導緻美聯儲開始討論量化緊縮的放緩),以及美國政府不斷擴大的財政赤字。然而,逆回購餘額的下降($ 1.5 兆)和財政赤字的上升($ 1.8 兆)仍然遠遠落後於股票市值的上漲($ 5.5 兆),甚至還沒有考慮到信貸市場的表現以及加密貨幣市場戲劇性的成長(+$ 0.7 百萬)。目前,除了EPS/經濟前景/估值倍數擴張等自然成長因素之外,我們還沒有滿意的答案,無論如何,這確實是一次值得載入史冊的歷史性反彈,讓我們盡情地享受這段時光。

您可在ChatGPT 4.0 的Plugin Store 搜尋SignalPlus ,取得即時加密資訊。如果想即時收到我們的更新,歡迎追蹤我們的推特帳號@SignalPlus_Web3 ,或加入我們的微信群組(新增小助手微信:SignalPlus 123)、Telegram 群組以及Discord 社群,和更多朋友一起交流互動。

SignalPlus Official Website:https://www.signalplus.com