加密市場的槓鈴策略:絕佳的平衡風險與回報

加密市場的槓鈴策略:絕佳平衡風險與回報

加密市場的高風險和高回報潛力吸引了越來越多的投資者。然而,這個市場也伴隨著巨大的波動性和不確定性,使投資者面臨風險管理的挑戰。在這種環境下,槓鈴策略成為一種備受關注的投資方法,旨在平衡風險與回報,實現長期成長。

本文探討了槓鈴策略在加密市場中的應用,以平衡風險與報酬。首先介紹了什麼是槓鈴策略,並解釋了其在投資領域的起源和原則。隨後,分析了配置加密資產如何最大化發揮槓鈴策略的優勢,以實現平衡的風險與回報。重點是加密市場中的量化策略如何配置成槓鈴組合,提供了減少投資組合波動性和增加長期成長機會的實用方法。最後總結了配置的方案。

第一部:槓鈴策略的原理

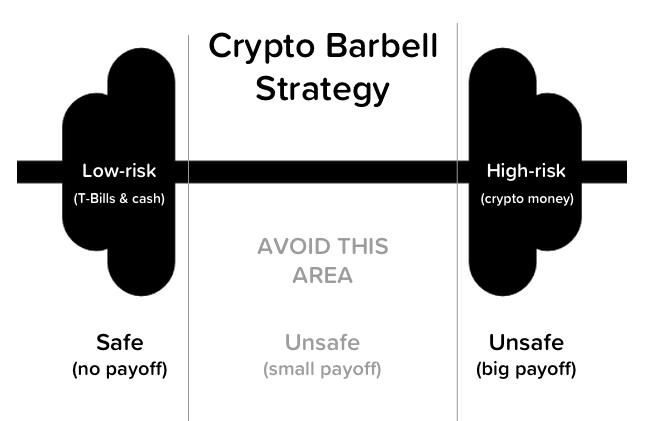

左低風險,右高風險

槓鈴策略是一種投資策略,最初由知名風險分析學家、作家和投資者尼古拉斯·塔勒布(Nassim Nicholas Taleb)提出。該策略的靈感來自健美世界記錄保持者弗蘭科·科爾曼(Franco Columbu)的訓練方法,他將訓練重點放在兩端,即低重量和高重量,主張通過使用相對較輕的重量進行高強度的訓練來刺激肌肉生長,同時也使用非常重的重量進行最大力量的提高,忽略中間的中等重量。

槓鈴的中間地帶可以理解為,既不極端,也不保守,在投資領域,在市場共識下進行看似安全的投資。這是一種看似安全實質危險的投資方式。經歷過金融危機的重倉投資人或許最深有體會。

槓鈴策略的原則是將投資組合的資產分配在兩個極端,即保守資產和高風險資產之間,以實現風險的平衡。保守資產通常指的是相對穩定和低風險的投資,如債券、現金和抵押貸款。高風險資產是指潛在回報率較高但風險也較高的投資,如創新科技公司或加密貨幣等。

槓鈴策略在投資組合中採取極端的資產配置,並將大部分資金分配給保守資產,以保護投資組合免受市場波動的衝擊。同時,一小部分資金被分配給高風險資產,以尋求更高的回報。這種策略的目標是降低投資組合的整體波動性,同時提供一定的成長機會。

通過將資產分配在兩個極端,槓鈴策略實現了風險的分散。保守資產提供了穩定的收益和資本保護,以應對市場下跌和不利的經濟環境。高風險資產提供了成長的潛力和更高的回報,以應對市場上漲和積極的經濟環境。這種資產配置的目的是降低整體投資組合的波動性,並在不同市場環境下實現平衡的風險與回報。

需要注意的是,槓鈴策略並非適用於所有投資者和所有市場情況。它需要投資者有較好的風險管理能力和資產分析能力。此外,投資者還需要根據自身的投資目標、時間範圍和風險承受能力來調整槓鈴策略的具體配置。

在接下來的部分中,我們將探討如何在加密市場中進行資產配置,以實現槓鈴策略的目標,並平衡風險與報酬。

第二部分:配置加密資產最大化發揮槓鈴策略的優勢

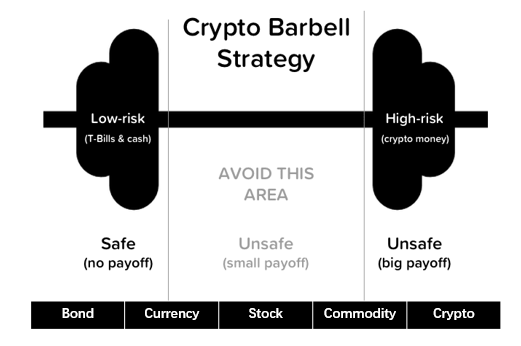

依資產類別配置:左債券,右加密

配置美債與加密貨幣的組合可以是一種利用槓鈴策略的方式,也是目前在美債收益可觀的條件下較流行的配置方案,以實現風險平衡和成長機會的目標。以下是一種可能的配置方案:

美債(保守資產):

美國政府債券被認為是相對低風險的投資工具,通常在經濟不穩定或市場下跌時表現較好。配置一部分資金投資於美債,可以提供穩定的現金流和資本保護。美債的回報率相對較低,但在市場波動時可以充當投資組合的防禦性資產。

加密貨幣(高風險資產):

加密貨幣作為新興資產類別,具有高度的波動性和潛在的高回報。在配置加密貨幣時,可以選擇廣為認可和流動性較好的加密貨幣,如比特幣和以太幣。這些加密貨幣具有較高的市場份額和較強的生態系統支持,相對較為穩定。然而,需要注意的是,加密貨幣市場具有高度的不確定性和風險,投資者需要進行充分的研究和風險管理。

資產分配比例:

具體的資產分配比例應根據投資者的風險承受能力、投資目標和時間範圍來決定。一種常見的配置是將大部分資金分配給美債,例如80% 的資金,以保護投資組合免受市場波動的衝擊。剩餘的20% 的資金可以配置給加密貨幣,以尋求更高的回報。這樣的配置能夠在保持相對穩定的同時,為投資組合提供一定的成長機會。

第三部分:加密市場中的量化策略如何配置成槓鈴組合

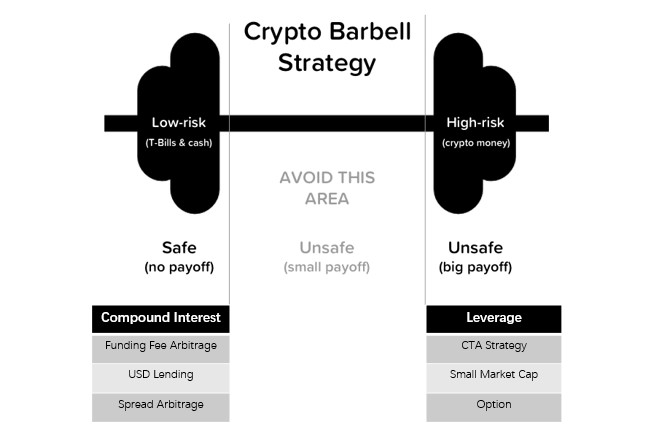

依策略類別配置:左複利,右轉槓桿

左邊配置穩定的量化投資策略,包括資金費率套利、美元量化放款和鏈上價差套利等,旨在產生復利效應。這些策略基於嚴謹的數據分析和演算法模型,透過利用市場中的價格差異和利率差異,實現穩定的回報。無論市場處於上漲、下跌或波動的狀態,這些量化策略都能持續運作,為投資者提供持續成長的機會。透過配置穩定的量化投資策略,投資者可以享受長期複利效應,並穩定增加投資組合的價值。

右邊配置反脆弱類策略,包括CTA 趨勢策略、持有小市值幣和買入選擇權等策略,旨在利用市場的趨勢和波動性。這些策略透過捕捉市場的短期趨勢和波動,尋求高風險高回報的機會。優秀的CTA 趨勢策略的卡瑪比率(年化收益率/最大回撤率)較高,但在波動小的周期會有持續虧損回撤;在牛市中持有小市值幣通常具有更大的增長潛力,但也伴隨著較高的風險。期權交易則可以透過槓桿放大投資回報,並在市場波動時獲得更大的利潤。透過配置反脆弱類策略,投資者可以在市場大幅上漲或下跌時獲得更高的回報,並利用槓桿提高資金使用效率。

這種左複利、右槓桿的配置方式可以幫助投資人平衡風險和報酬。左邊的穩定量化投資策略提供了穩定的成長,減少了整體投資組合的波動性,同時保護投資者免受市場的劇烈波動影響。右邊的趨勢類策略則為投資者提供了追求更高報酬的機會,尤其在市場趨勢明顯時,可以快速獲得較大的利潤。通過將左複利和右手槓桿策略相結合,投資者可以實現風險分散和成長機會的雙重效益。

第四部分:總結

總而言之,傳統投資者可以按資產類別適度配置加密貨幣或加密貨幣的量化策略作為右側進攻,而加密市場信仰者可以藉助量化投資策略的優勢,配置左複利和右槓桿的組合,實現長期風險平衡和成長機會的投資目標。

然而,需要注意的是投資者許具備較高的風險承受能力和分析能力。投資者可以透過專業的量化機構進行投資,也應該對量化機構進行充分的研究和盡職調查,並根據自身的投資目標和風險偏好,合理配置資金。定期評估和調整策略的表現也是至關重要的,以維持投資組合的平衡和適應市場變化。

參考:

塔勒布(Nassim Nicholas Taleb) 書名: 反脆弱

Twitter: @DerivativesCN

Website: https://dcbot.ai/