Grayscale:如何給以太坊估值?

原文作者:Grayscale

原文編譯:原文作者:

原文編譯:

達瓴智庫

一級標題

一級標題

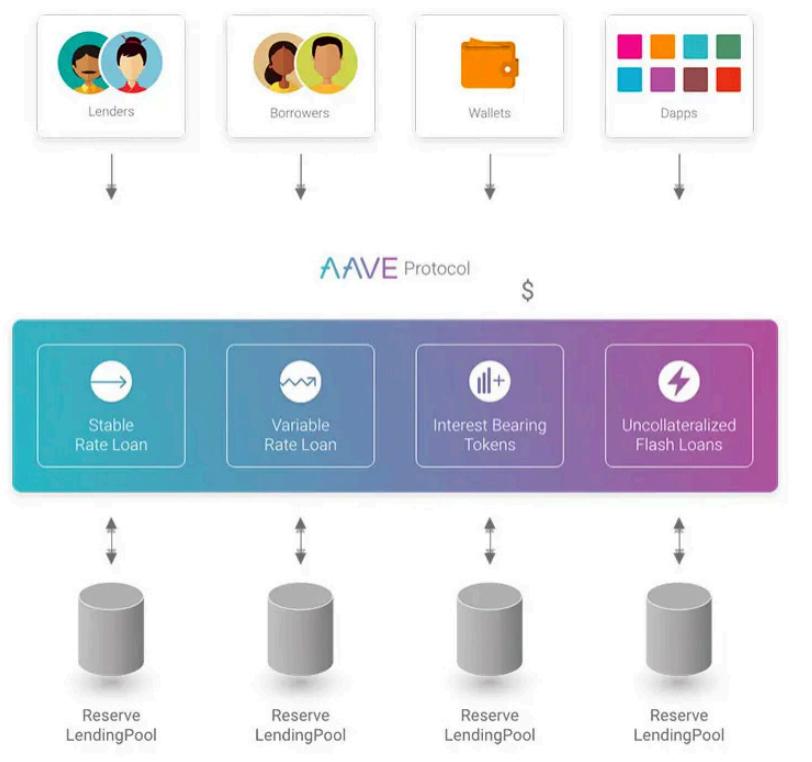

雖然像比特幣這樣具有支付性的資產可以跟踪地址之間的交互數據,但像以太坊這樣的智能合約平台還允許交易存儲、檢索和計算任意的數據。智能合約平台允許開發者編寫智能合約的代碼來進行鏈上計算操作。這樣一來,他們允許開發者創建Decentralized 的應用程序(DApps),可以將傳統意義上需要人工的部分過程自動化。例如,智能合約使用戶能夠在沒有人工操作的情況下幾秒鐘內即時存入抵押品和借入資產,而不是在傳統銀行經歷長達數週的流程才能獲得貸款。使用智能合約的好處很多:通過與中立的代碼片段而不是人工進行無意義的交互,許多過程可以變得更便宜、更快速和透明。

圖片描述

一級標題

基本原理

基本原理

一級標題

一級標題

評估智能合約平台的框架類似於一件商品——它是一種可消費的資源平台。隨著對商品的需求增長,人們願意支付的價格通常也隨之增加。同樣,鑑於許多SCP 需要用戶燃燒原生Token(我們通常稱為gas 費)以進行交易,像ETH 這樣的原生SCP Token 的價格通常與網絡的效用相關:隨著網絡上交易數量的增加,燃燒的Token數量也會增加,導致市面上可用的供應減少,潛在的Token 價值更高。隨著更多有用的Decentralized 應用程序(DApps)被部署到SCP 上,對支付交易的本地Token 的需求可能會增加。

供應/經濟模型

與比特幣類似,以太坊的供應機制也是預先編程好的。然而,與比特幣不同是,以太坊的供應機制經歷了多次變化。讓我們來回顧這兩個主要的里程碑。

圖片描述

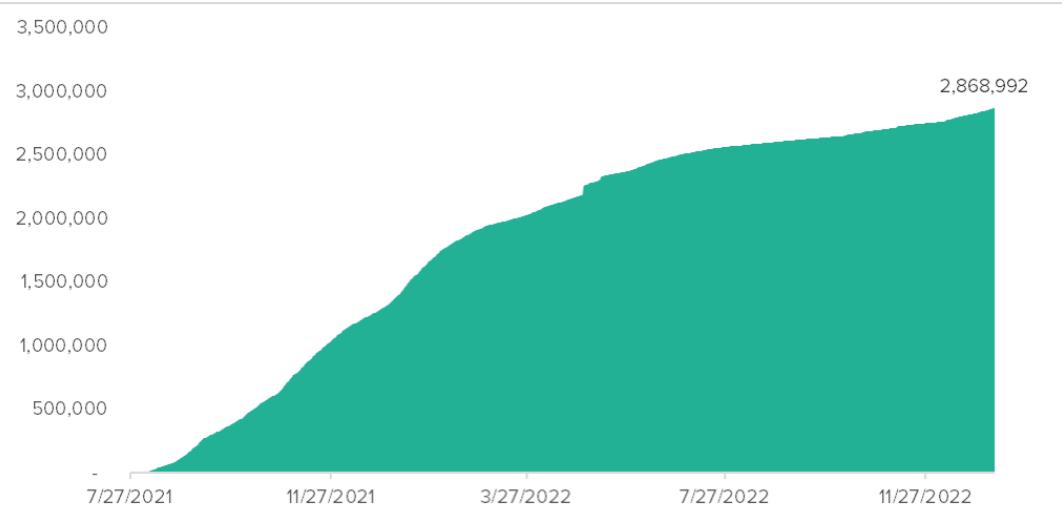

圖:自EIP-1559 以來銷毀的ETH 總量

圖片描述

圖片描述

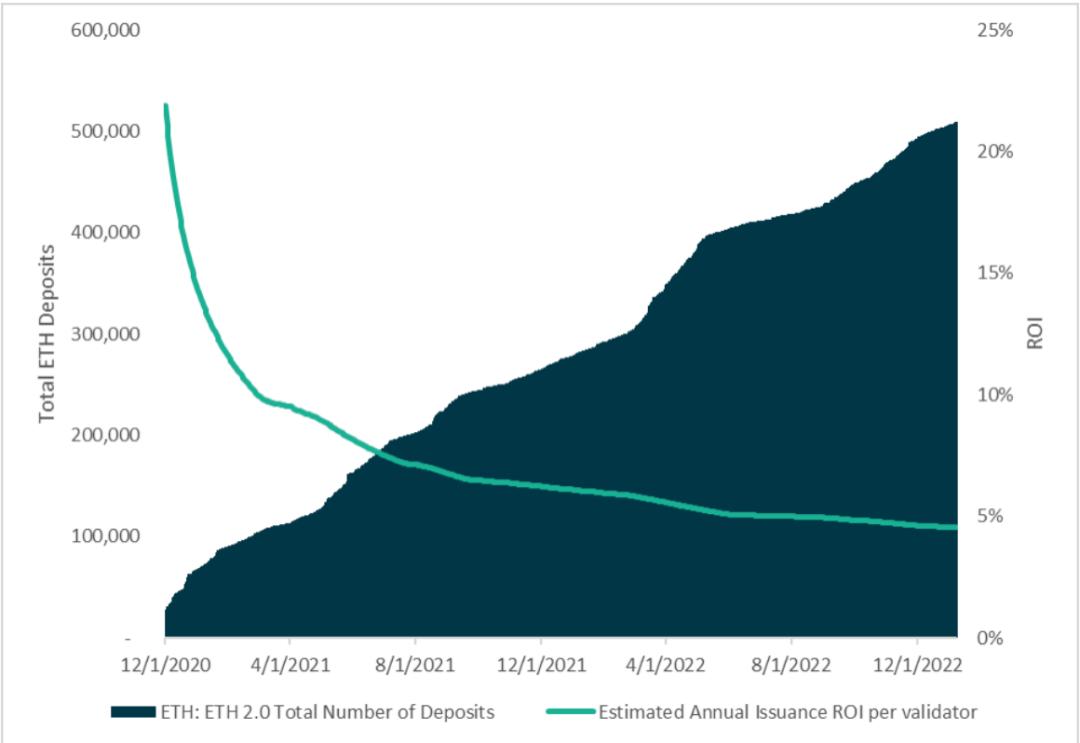

2、 2022 年9 月——合併+取消miner 獎勵。合併後,miner 不再收到區塊獎勵。取而代之的是,驗證者收到質押收益作為拿出他們的以太坊來驗證交易的獎勵。與mining 不同的是,如果成功Mining 到了區塊,他們會得到每個區塊2 個ETH 的固定獎勵,而質押則為所有盯盤質押者提供一個可變的質押利率,這取決於整個生態系統的ETH 質押總量。較高的ETH 押注量為每個押注者帶來較低的年費率(APR),反之亦然。截至2022 年12 月,一個ETH 投資人的年化利率為4% ,總投資額為1590 萬ETH。

圖片描述

圖:ETH 質押年化與ETH 質押存款總額

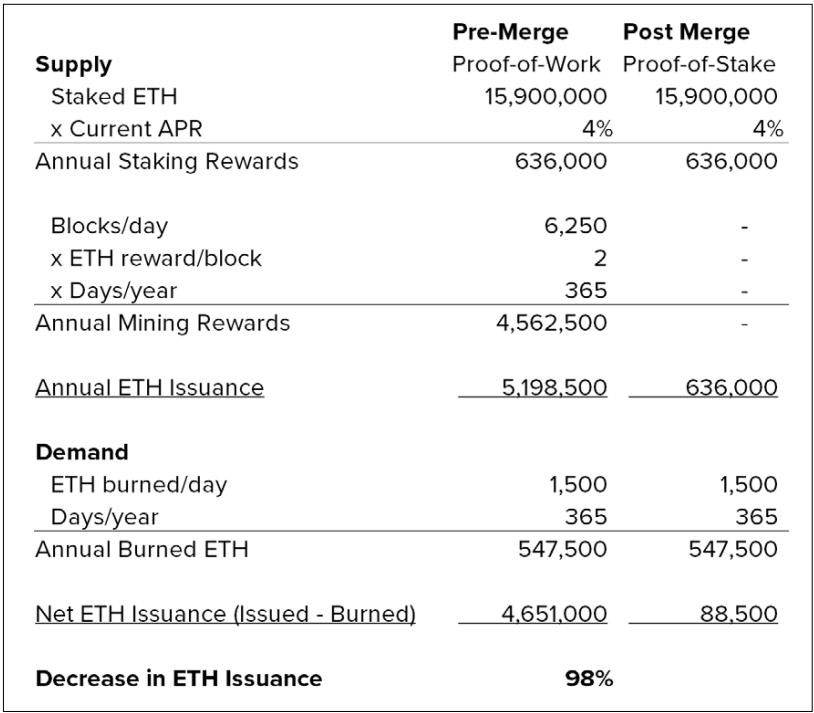

簡單的供應動態變化模型演練

1、框架:首先,創建兩列:合併前和合併後。這是為了比較合併前與合併後的通脹。

2、供應:創建一個供應部分,並通過質押獎勵和mining 獎勵來分解膨脹。

圖片描述

圖:ETH 的發行模型

圖片描述

圖片描述

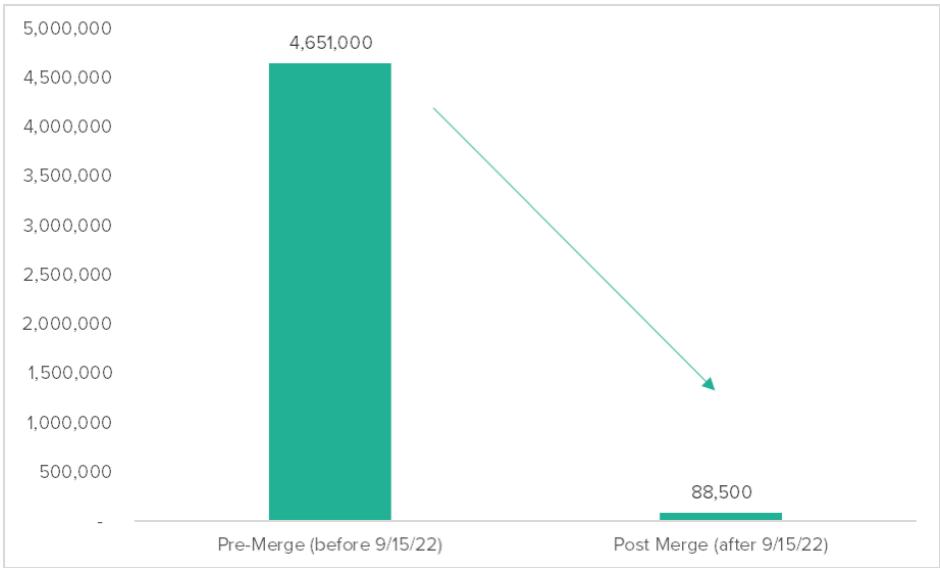

"通過將以前的工作證明的發行量與權益證明的發行量進行比較,我們可以應用模型的假設,看到總發行量年化下降了98% 以上。"

"圖片描述"

圖5 :ETH 年度發行量變化

ETH 發行量的變化相當於三個以上的BTC 減半。假設以太坊生態系統在未來發展,交易費數量增加帶來的ETH 銷毀可能超過發行量,有可能導致ETH 成為一種通縮資產。跟踪以太坊協議即將發生的變化,並了解這些變化對總供應量的影響,對任何潛在的投資者來說都是至關重要的。

與大多數支付加密資產(如比特幣)在供應動態方面沒有發生重大變化不同,由於在更複雜的基礎設施上工作,SCP 似乎對其代碼庫進行了更多重大更改。因此,某些結構性動態如供應偶爾會發生劇烈變化。作為一個投資者,了解供應動態的巨大變化的二階效應是很重要的。例如,在Token 通脹大幅下降後(如EIP-1559 和合併後),想像一個場景,人們認為以太坊的內在價值是相對穩定的。鑑於每年來自miner 的約450 萬ETH 的拋售壓力減少到零(因為miner 不再獲得區塊獎勵),並假設市場價格在短期內保持相對穩定,人們可以提出這樣的問題。

如果一年沒有450 萬ETH 的拋壓,如果需求保持不變,價格會發生什麼?

如果需求不變,但ETH 變得通縮,價格會怎樣?

Token 分配

Token 分配

圖片描述

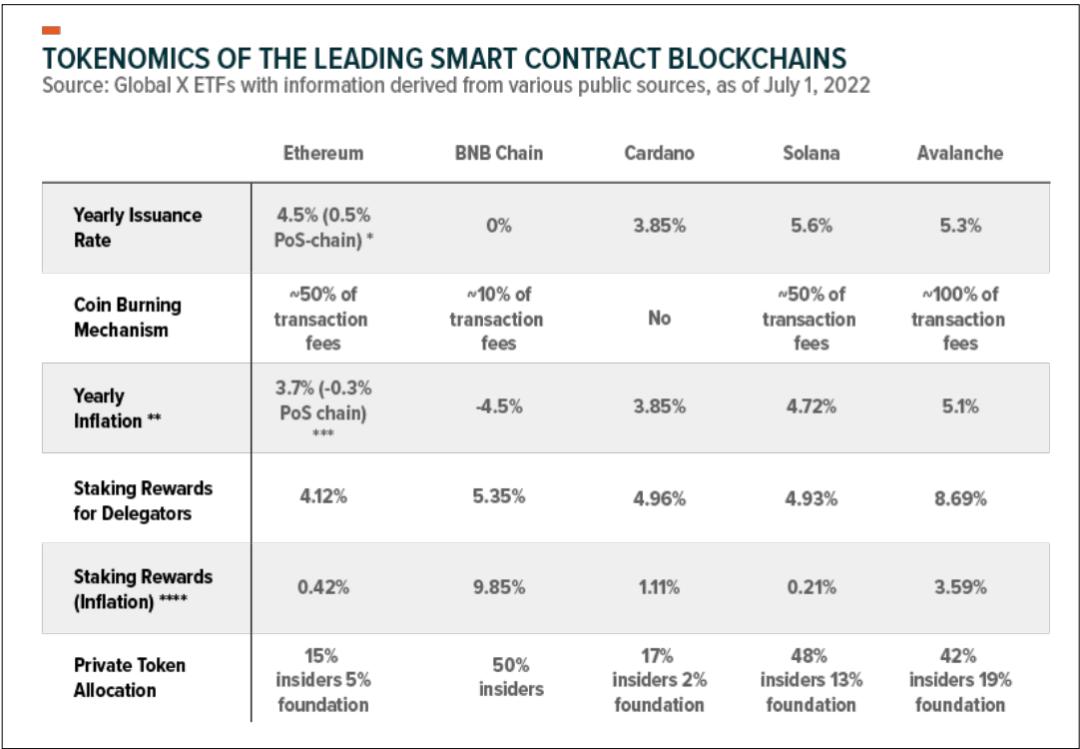

一級標題

一級標題

需求

圖:各種SCP 的高級Token 經濟學

一級標題

需求

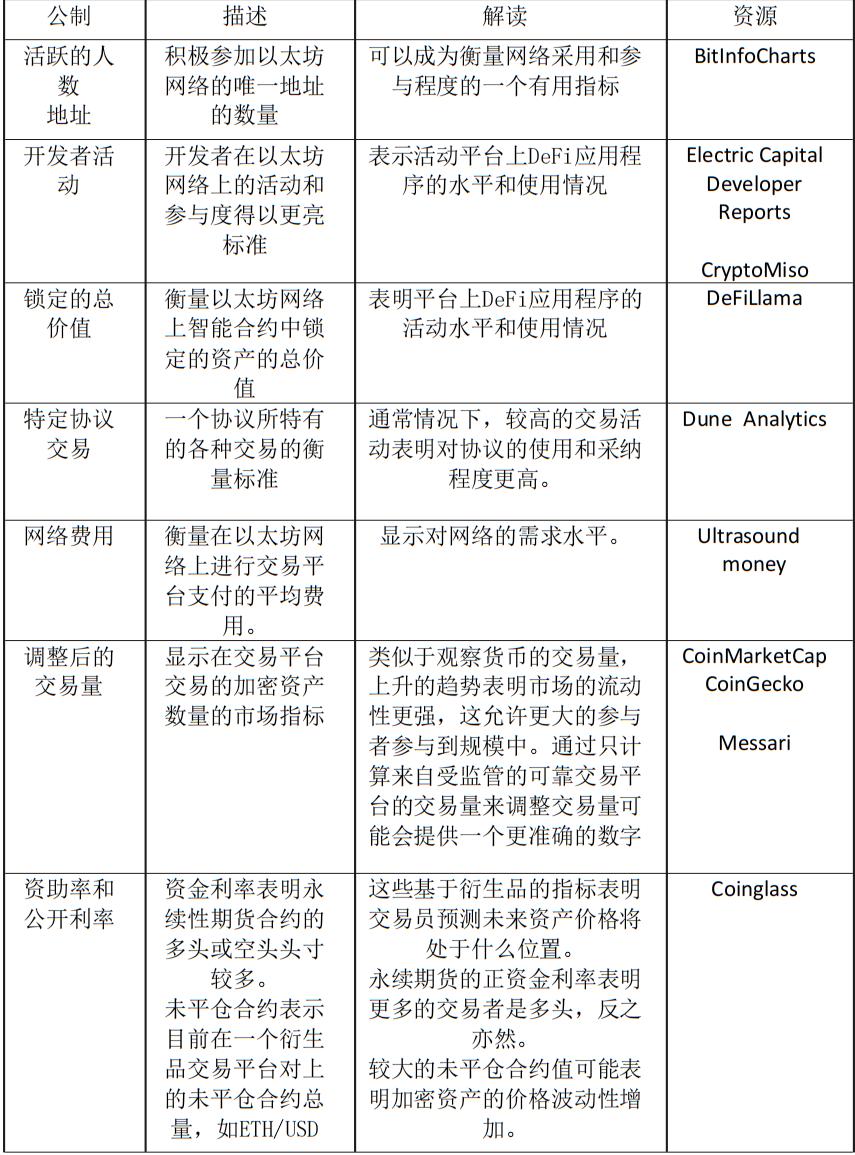

量化指標

要監控的一些量化指標包括:

一級標題

案例分析

案例分析

圖片描述

圖片描述

圖片描述

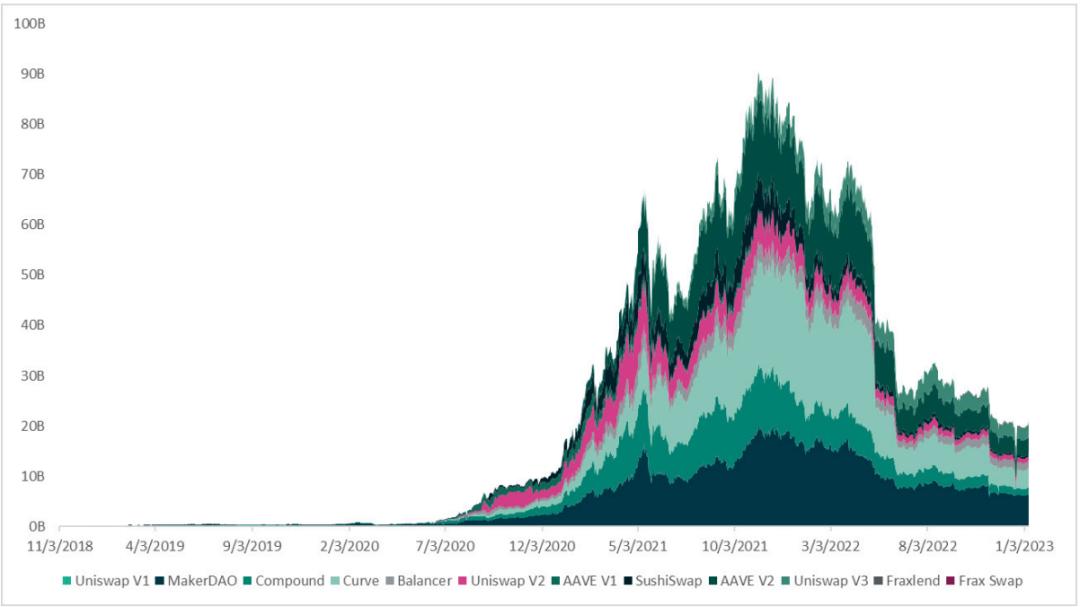

圖:以太坊DeFi 龍頭DApp 的總鎖定價值

圖片描述

借貸協議

鑑於這是一項允許無許可資產交易的技術,如下面的圖8 所示,受歡迎程度已經大大增加。

借貸協議

儘管DEX 仍處於起步階段,與Centralized 交易平台相比,在功能和用戶體驗方面仍有欠缺,但Uniswap 在以太坊上的DEX 總量在2022 年5 月達到了3500 億美元以上,表明與市場契合。隨著DEX 的不斷發展和逐步完善,它們將從Centralized 交易平台手中奪走更多的市場份額。

圖片描述

圖:Aave 借貸協議

圖片描述

圖片描述

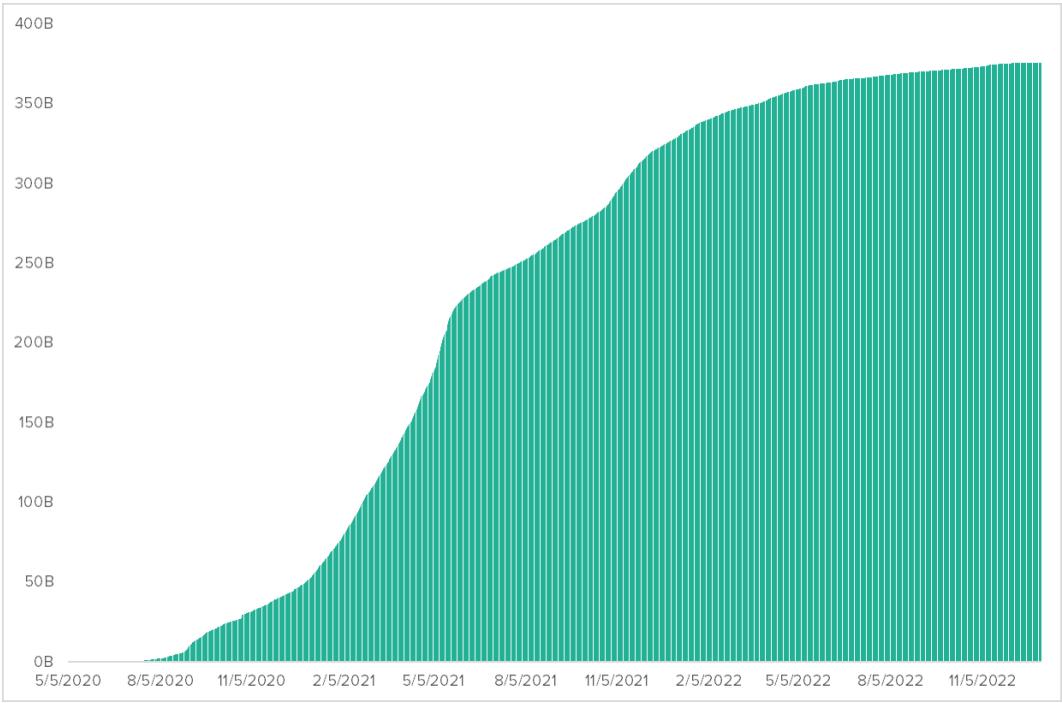

與DEX 一樣,借貸協議也越來越受歡迎,過去兩年使用Aave 作為代理存入了價值數十億美元的Token:

圖片描述

圖:Aave 總鎖倉量

借貸協議還提供了Decentralized、隱私和可訪問性等優勢。此外,借貸協議相對於傳統貸方的其他優勢包括:

收益:借出加密資產以獲取利息允許用戶從借貸需求中賺取收益。

DApp 研究

DApp 研究

圖片描述

圖片描述

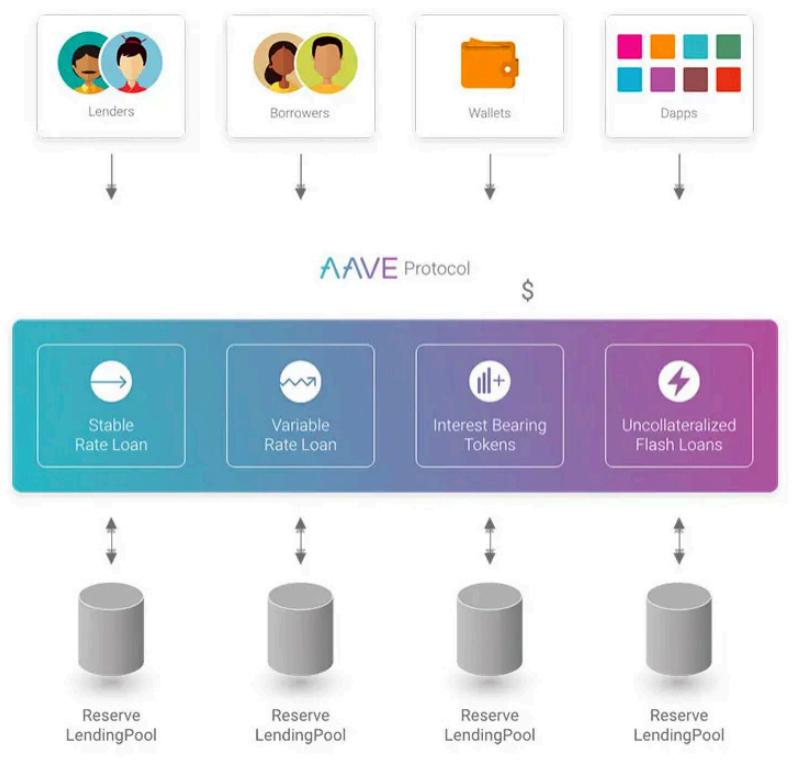

各種DApp 有不同的用途;在研究項目時,沒有一種放之四海而皆準的方法來衡量需求。但是,使用像Dune Analytics 這樣的免費數據資源可以幫助投資者關注DApp 行業特有的特定指標。例如,如果有人想查看以太坊上無抵押信用協議市場的總規模,他們可以在Dune.com 上搜索“無抵押信用協議”,並找到各種儀表板來跟踪各種無抵押信用協議指標,比如創造的貸款總額、主動貸款等。

圖片描述

圖:Dune Dashboard 截圖

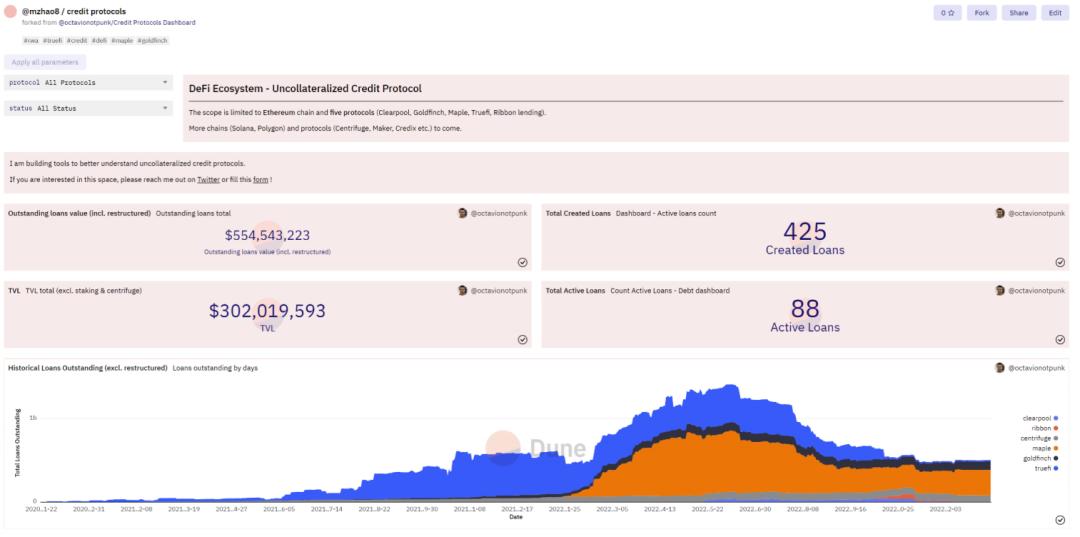

Avalanche 作為專注於Decentralized 金融和遊戲的區塊鏈,號稱每秒可以處理數千筆交易,並且與以太坊完全兼容。開發人員可以輕鬆地將應用程序從以太坊移植到Avalanche。 Avalanche 區塊鏈架構包括子網,子網是獨立的網絡,可以運行不同類型的DApp。每個子網都是獨立的,有自己的一套驗證器、共識規則和治理結構,並且可以利用主網絡的安全性和Decentralized 特性。

圖片描述

圖片描述

一級標題

圖:領先的智能合約區塊鏈的活動

一般信息

一級標題

投資者清單

一般信息

2、性能和可擴展性:可能需要考慮平台的性能和可擴展性,因為這會影響用戶體驗以及平台處理大量交易和用戶的能力。

經濟模型

5、團隊和治理:平台的團隊和治理結構也是需要考慮的因素,因為平台的領導和決策過程會影響其方向和成功。

經濟模型

總結

一級標題

總結

智能合約平台的供應和需求動態受到一系列因素的驅動,包括市場需求和採用,性能和可擴展性,安全性,監管環境,團隊和治理,以及生態系統和夥伴關係。

總結

智能合約平台的供應和需求動態受到一系列因素的驅動,包括市場需求和採用,性能和可擴展性,安全性,監管環境,團隊和治理,以及生態系統和夥伴關係。