UST陷入死亡螺旋後再聊算法穩定幣

一度躋身全球第三大穩定幣的TerraUSD(UST)在近日迅速崩盤了,此事不僅攪動了幣圈,還吸引到了美國財政部長耶倫的關注。 5月10日的聽證會上,耶倫強調了穩定幣監管框架的必要性。她表示,目前的監管框架“沒有為穩定幣的風險提供一致和全面的標準”。而且,耶倫還特別提到了UST的大幅脫錨。由於UST的崩盤,穩定幣的發展獲得了市場極大的關注度也遭到了很多質疑。什麼是穩定幣,什麼是算法穩定幣?為什麼LUNA、UST會發生崩盤?

二級標題二級標題

1、法幣抵押型穩定幣

由於局部地區監管政策原因,交易所不能向該地區用戶提供“法幣直接購買加密貨幣”的服務,從而促進了第一代穩定幣——法幣抵押型穩定幣——的發展。

法幣抵押型穩定幣的主要特徵是以法幣作為底層資產,中心化機構作為承兌商,中心化機構有剛性兌付的責任。其中,USDT、USDC和BUSD是主要代表。

USDT

圖片描述

圖片描述

圖片描述

圖片描述

資料來源:Tether官網

根據2021年12月31日的儲備報告披露,Tether的儲備金並不是全部為現金,而是包含了現金和銀行存款、國庫券、商業票據和存款證、貨幣市場基金、反向回購票據、公司債券、基金、貴金屬、擔保貸款、其他投資等。

USDC

USDC是由Circle公司發行的一種完全抵押的錨定美元的穩定幣,得Coinbase大力支持。均富會計師事務所(Grant Thornton)每個月會發布一篇公開報告披露Circle發行的USDC的財務狀況。

圖片描述

BUSD

圖片描述

二級標題

二級標題

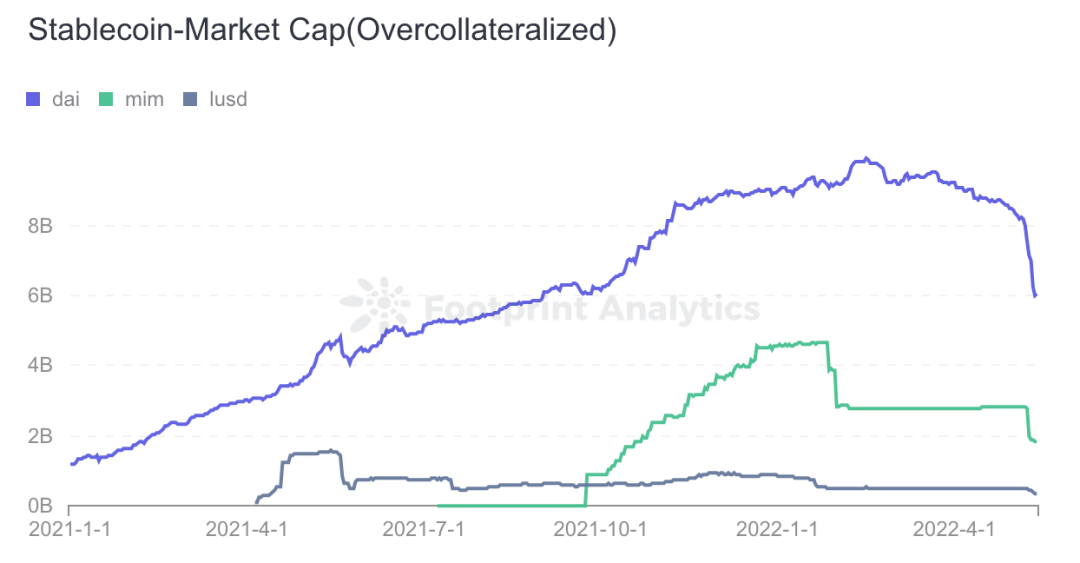

2、超額抵押型穩定幣

超額抵押型穩定幣的主要特徵是以主流幣(ETH、BTC等)超額抵押作為底層資產。超額抵押型穩定幣以MakerDAO的DAI為主要代表。

圖片描述

圖片描述

二級標題

二級標題

3、算法穩定幣

圖片描述

圖片描述

圖表來源:Footprint Aanlytics

算法穩定幣的發展歷程其實非常坎坷,從AMPL、ESD到BAC,再到Frax、Fei、OHM,這些算法穩定幣都曾經在圈內獲得一些的關注,卻也都難免草草收場。真正在市值方面實現飛躍的是UST,最高曾經超過180億美元,一度超過BUSD躋身全球第三大穩定幣。

UST(TerraUSD)

UST是Terra推出的算法穩定幣。 Terra在2018年推出Terra公鍊及其原生代幣LUNA,後面又設計了雙幣系統——LUNA和UST之間雙向銷毀鑄造,以套利機制使UST維持在1美元。

UST的鑄造和銷毀邏輯:

當1 LUNA = 100 U時,銷毀1 LUNA可鑄造100 UST;銷毀1 UST可鑄造0.01 LUNA。

UST維持穩定的機制:

UST是通過套利機制來實現穩定的。當UST>1美元時,用戶可以通過銷毀價值1美元的LUNA來鑄造1個UST,然後在二級市場拋售UST從而獲利;當UST舉例:

舉例:

當1 UST = 1.5美元時,用戶可以通過銷毀1美元的LUNA來鑄造1個UST,然後在二級市場以1.5美元的價格賣出,從而獲利0.5美元,這種賣盤多了後UST的價格就會向1美元靠近;

當1 UST = 0.5美元時,用戶可以從二級市場以0.5美元的價格購買UST,然後銷毀1個UST可鑄造價值1美元的LUNA,然後在二級市場拋售LUNA,從而獲利0.5美元,通過套利行為將UST的價格拉回1美元。

為什麼UST能發展到180億美元的市場規模?

UST最高的時候曾經達到180億美元的市場規模,Terra公鏈的原生代幣LUNA則漲到了超過400億美元的流通市值。除了牛市的周期溢價,也仰仗其公鏈生態的DEFI發展。

首先,Terra基於公鏈原生代幣LUNA,推出算法穩定幣UST。而且通過韓國第二大支付集團投資的背書,為UST設計了使用場景——消費、支付、電商等。比如,Terra與移動支付應用Chai合作,允許企業輕鬆實現結算交易,Chai的用戶總數高達230萬人。

其次,Terra還推出了合成資產協議Mirror,增加UST的金融應用。在Mirror協議中可以將UST超額抵押生成合成資產(比如:谷歌、蘋果、亞馬遜、特斯拉等頭部科技公司的股票),以滿足那些沒有辦法直接投資這些資產(美股)的用戶的投資需求。

最後,Terra最瘋狂的是推出了一個年化收益率高達20%的儲蓄協議Anchor。用戶只需要將UST存儲在Anchor協議中,就可以獲得年化近20%的活期收益以及ANC代幣激勵。

基於以上支付、投資、儲蓄等多種使用場景,Terra建立了一個高槓桿的生態系統。短短兩年時間,LUNA發展到了超過400億美元市值,鑄造發行了180億美元UST。

這看似發展得非常好,但其實UST的鑄造邏輯、UST的維穩邏輯,已經註定了今天的崩盤結局。

查理·芒格(Charlie Munger)有句名言:告訴我你的動機,我就能告訴你你的下場。

社區已經有不少人懷疑,Terra的崩盤有可能是項目方高位套現的結果。為什麼會有這個感覺呢?社區主要提出了四個問題:

1、資金走向。是誰鑄造了LUNA和UST,又是誰接盤了?

主要是項目方在鑄造,是眾多崩盤時的LUNA持有者、UST持有者接盤。

2、穩定幣存儲憑什麼給到高達20%的年化收益率?

為了吸引更多人、更多資金接盤。投資者必須持有UST並且拿去Staking才能獲得年化20%的收益率。 Anchor協議的借款人拿這些資金去做什麼能保證20%以上的年化收益?

3、超過8萬個比特幣究竟哪裡去了?

這個問題應該是目前人們最關心的問題,包括幣安的CZ也曾在Twitter公開喊話:當Terra陷入困境時,Terra的比特幣儲備去了哪裡。

圖片描述

圖片描述

資料來源:Elliptic

5月9日上午,LFG宣布將“向場外交易公司抵押BTC貸款7.5億美元,以幫助UST重新掛鉤”,同一時間,22189 BTC(當時價值約7.5億美元)從LFG地址轉出。 5月9日晚些時間,又有一筆30000BTC的轉賬到同一個地址。隨後幾個小時,這52189 BTC被轉入位於Gemini交易所,後面就無法判斷這些比特幣是被出售以支持UST價格還是轉移到其他錢包。

同樣,LFG基金會剩餘的28205.5 BTC在5月10日轉入Binance交易所後,也無法確定這些BTC是被出售以支持UST,還是轉移到其他錢包。

面對社區的質疑,LFG基金會尚未對這超8萬枚BTC的處置細節做具體披露。

4、無論LUNA崩盤與否、UST脫錨與否,Terra團隊憑什麼額外鑄造一大堆LUNA?

總結

總結

總結

UST崩盤的教訓,應該引起其他類似算法穩定幣項目的警惕,比如Waves的USDN。 Waves公鏈生態中的Vires借貸協議,其中的USDT、USDC穩定幣的借貸年化利率已經有一段時間高達40%,究竟是用來做什麼,能接受如此高的穩定幣借貸利率,這一點也遭到了社區的質疑。

各個類型的穩定幣,都有其優缺點。法幣錨定型穩定幣有其中心化、不透明、受監管等缺陷,卻也有資本效率高、確保錨定等優勢;超額抵押型穩定幣,穩定性好、去中心化、抗審查,但其資本效率低。算法穩定幣雖然已經經歷了好幾代的發展、演變,但確實至今還沒有“大而不倒”的成功案例。

在算法穩定幣的核心機制設計上,可能還需要很多實踐探索。至少有以下幾個方面需要考慮:

第一,算法穩定幣的底層資產選擇方面。以UST為例,它以LUNA為鑄造和銷毀時對應的底層資產,但是LUNA本身的共識是否已經足夠大?這在Terra生態也許有共識,但銷毀LUNA鑄造的UST在更大的加密社區、在韓國傳統消費市場、在全球金融領域,實際上這個共識就不夠牢固了。 LUNA代幣本身的分散程度太低了、是高度集中的,很難不讓人覺得是項目方在LUNA價格高的時候二級市場出不了貨,遂鑄造成UST實現高位套現,這於UST的後續持有人、使用人而言,無疑是個高風險事件。

第二,怎樣的抵押(銷毀)參數能夠兼顧安全性和資本效率。仍以UST為例,銷毀價值1美元的LUNA即可鑄造1 UST,相對於DAI這類超額抵押型穩定幣,UST這個算法穩定幣的資本效率是高很多的,它本來就沒有選擇具有全球共識的BTC、ETH作為底層鑄造資產,又沒有設置高於100%的抵押率。抵押(銷毀)參數的設定是需要考慮在底層資產價格波動時不能觸發資不抵債的情況。

第三,穩定幣的使用需求和鑄造誰先誰後、如何調控。因為它是穩定幣,理論上沒有投資價值,如果它沒有充足的使用價值、使用場景,是很難保持其共識的,所以我感覺可能需要基於使用需求、使用率來嚴格控制鑄造數量,從而控制整體風險。不是為了鎖定其流通而設置的虛假使用需求,而是真實地作為一般等價物。

我們不能因為當前階段算法穩定幣項目的失敗,就一棍子打死算法穩定幣的發展前景。經濟學家弗里德里希·奧古斯特·馮·哈耶克在《貨幣非國家化》中寫道:“我相信人類可以比歷史上的黃金做得更好。”

加密世界中也許會出現一款能夠得到足夠大共識的算法穩定幣,就像如今比特幣的影響範圍和認可度一樣。也許像比特幣一樣,共識就那樣產生了,誰知道呢。