深度解析NFT抵押借貸新範式:資金池模式

原文作者:Dyo Hu@Axia8 Ventures

原文來源:Mirror

正文

原文作者:Dyo Hu@Axia8 Ventures

原文來源:Mirror

原文來源:Mirror

本篇文章價值

本篇文章價值

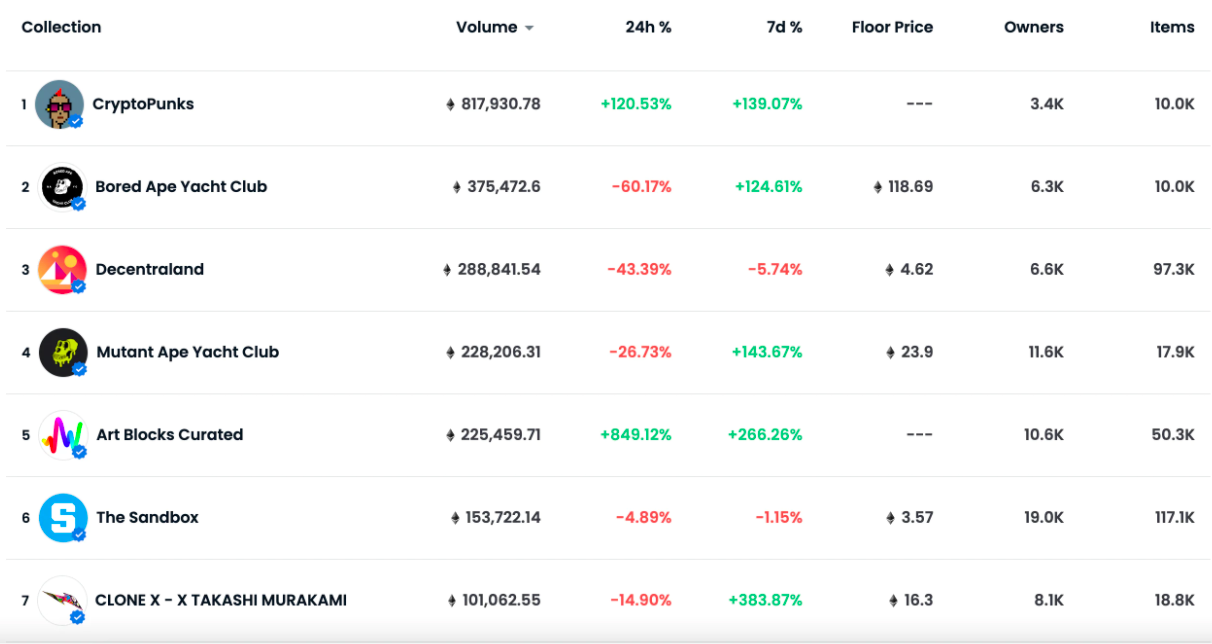

當前NFT 市場已經到達百億美金,然而NFT 抵押借貸的估值多低於一億美金,巨大的價值落差隱含了巨大的機會。

為何我認為資金池模式是更好的方式以及如何運作

賽道規模

賽道規模

賽道規模

賽道規模

賽道規模

賽道規模

NFT 要能作為抵押資產,必須要滿足:

Opensea data - 2022/2/1

圖片描述Solv Protocol圖片描述

一級標題

peer-to-peer-模式介紹

Peer-to-Peer 模式介紹

peer-to-peer-模式介紹

Peer-to-Peer 模式介紹

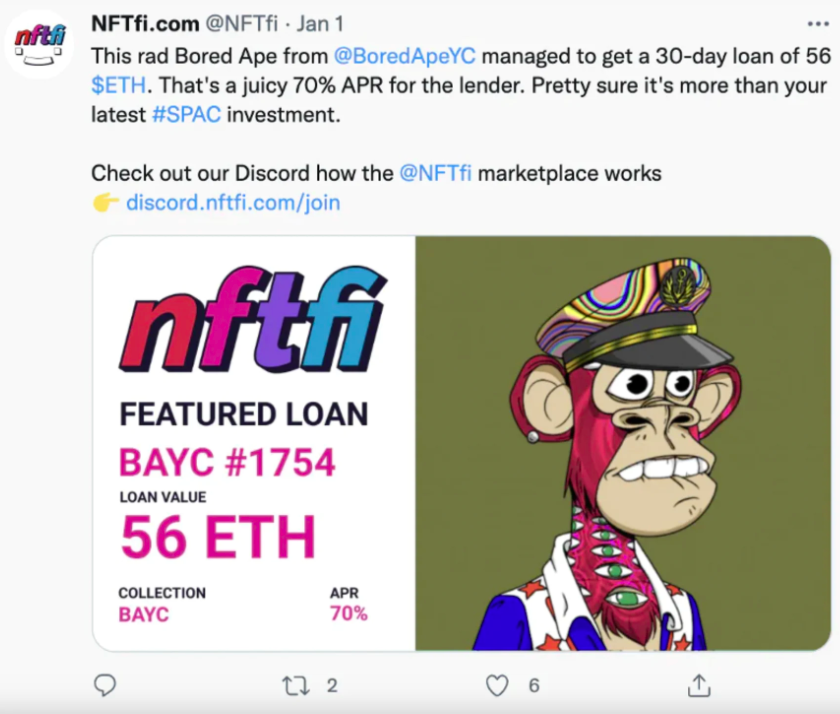

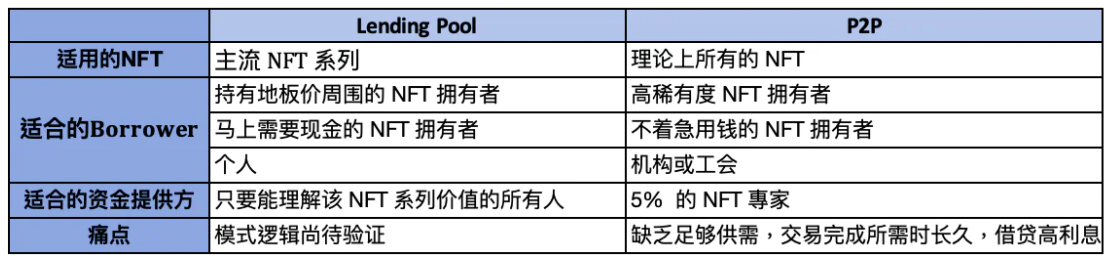

以當前較成熟的P2P 平台

為例,使用流程為NFT 擁有者抵押NFT 到平台,填寫想貸的金額與期間。

資金提供方可以在平台瀏覽各個NFT 期望的借款金額,資金提供方提交他願意提供的貸款金額以及要求的利息。

整個流程就像是拍賣, NTF 擁有者從數個資金提供方的條款中從中選出一個他能接受的方案完成交易,借款到期後需償還本金與利息來取回智能合約中的NFT,否則NFT 會從智能合約中轉移給資金提供方。

p2p-的優勢

取得當前市場共識價格

由於NFT 的獨特性, P2P 的機制能解決任何NFT 的價格問題,由資金提供方來鑑價並報價,收益風險都取決於資金提供方的判斷能力。尤其是對於稀有度高,遠高於地板價的NFT 或是交易量少的NFT,更需要P2P 模式來給到市場當下合適的價格。

適用各種NFT

不管是主流還是小眾NFT ,收藏品還是遊戲道具,只要有供需就能透過P2P 完成交易,延展性最強。

p2p的缺點

P2P的缺點

交易流程長

NFT 擁有者上架後只能等待別人報價,不知道什麼時候會有人提交報價,需要不斷回去察看,每個NFT 擁有者都希望有多個報價來比較,交易時間通常以日計算。

許多時候抵押借款就是當下有急需,P2P 模式在交易媒合上只能透過增加資金提供方數量等手段優化交易時間的體驗,但本質上依然無法加速。對於有急需用錢的NFT 擁有者而言,這種不確定性的體驗較不友善,可能被迫接受條件惡劣的offer。

平台交易金額小,且借貸資金無法留在協議上

總結

總結

總結

總結Kyoko總結

總結

為何我認為資金池模式是更好的方式以及如何運作

預言機問題

預言機問題

預言機問題

預言機問題

預言機問題

預言機問題

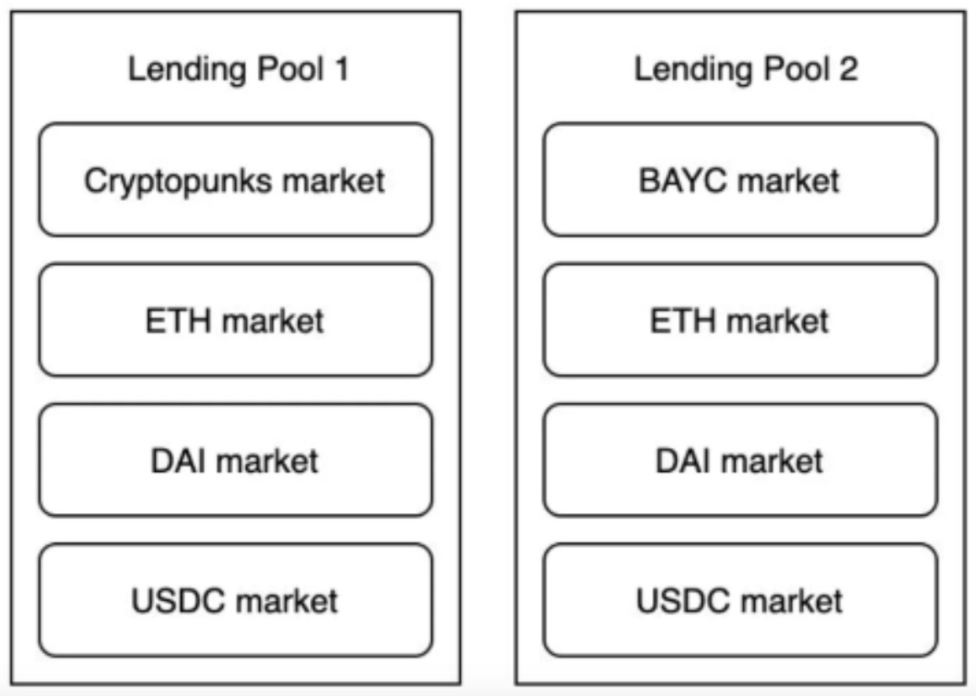

資金池模式怎麼給NFT 定價 -

當前的解決方案基本都是用根據鏈上數據做TWAP(time-weighted average price) ,剔除極端值並用一段時間的地板價做平均。也就是說不管你這個NFT 在系列中多稀有,一律使用地板價作為其價值,同時透過這個方式防止價格被操縱。

資金池模式的優點

資金池模式的優點

Crypto 大部分借貸的用途就是炒幣,炒幣看重時機同時知道有多少資金能投入。資金池模式讓Punks 跟BYAC 用戶只要有借貸需求,抵押馬上可以獲得明確金額的貸款去投資,不需要等待價格發現。

低且穩定的利息,資金能留在協議上

資金池能解放大量的借貸資金。有許多人能理解BAYC 跟CryptoPunks 的價值,但能分辨每個NFT 價值的人可能不到5% 。資金池模式讓所有對系列有共識的人,都能提供資金到池子裡賺取利息。相比與P2P 模式,協議的借貸資金量能有顯著的提升,我預測這也會讓NFT 擁有者利息從P2P 模式動輒30%-100% 的利息能穩定的降成10%-20% 。

最後,資金可以留在協議上生息,不需要頻繁回來看出價。

資金池模式的缺點與風險

資金池模式的缺點與風險

最明顯的就是無法給到地板價以上的NFT 更公允的借款金額,讓離地板價越遠的NFT 越不願意使用,這部分當前無法解決,未來可能是對有特定稀有部位的NFT 們另開一個池子,用地板價+ X% 的方式解決,也因此我認為高稀有度NFT 不是資金池現在最主要的服務對象

再來最大的風險就是價格操控或急跌,可以分成幾個場景-

NFT 價格快速下跌:

如果NFT 系列下跌速度過快, NFT 被大量清算掛在交易市場,導致恐慌繼續下跌,NFT 賣不掉導致借款人損失。這也是我認為資金池模式當前更適合具有強共識的NFT 系列,確保被清算時有人等著收購。

協議惡意攻擊:

TWAP 用多個時間維度作為數據採樣來源,同時剔除極端值,做出的綜合地板價,同時同個NFT 時間內多次交易都只能被判定一次來避免被攻擊。

智能合約風險:

大戶在時間內用多個NFT 左手賣右手,大幅拉升地板價,之後到池子大量借款並不還錢,讓協議清算不值這麼多錢的NFT 。對於長尾NFT 系列尤其容易。因此資金池模式對於非主流的NFT 的確風險較大,可預見這類項目資金提供方利息會更高,投資人需要更謹慎。

至於BAYC 與CryptoPunks 等主流項目,池子抵押率假設是30% , 50 ETH 地板價可以藉出15 ETH 。如果想透過拉抬地板價借款來獲利,即使大戶之間勾結,依然要需要拉升到150 ETH 以上才有賺頭,同時還要建立在BAYC 內在價值就是50 ETH 不會再漲的前提,成本遠收益更大。

智能合約風險:

資金池模式

資金池模式

資金池模式

資金池模式

資金池模式

資金池模式

二月上線NFT 抵押借貸資金池,上線BAYC / CryptoPunks 池。當前全稀釋市值約在3000 萬美金。

有原有業務,以太坊投資工具,已發幣,市值未知。 Q1會推出P2P 的借貸服務,有做資金池的規劃。

p2p模式項目

多數都沒有發幣,許多項目有原本其他業務。

Pantera Capital 投資,內測中。

當前P2P 已上線且最成熟的市場,未發幣。

中心化借貸平台,三箭投資。推出中心化NFT 抵押借貸服務,最高能藉20%的報價, 市值11 億美金,FDV 20 億美金。

其他項目

其他項目

抵押NFT 後可以從池子獲得協議提供的PUSD ,抵押率32%,未發幣。

有個給程序員使用的NFT flashloan 專案,允許閃電貸借貸。

十月開始停止更新,不確定進度。

Solana項目, CB / Solana / Jump 投資,機制還不明確

如何驗證-nft-抵押借貸項目是否成功

如何驗證NFT 抵押借貸項目是否成功

當下的判斷是主觀且靜態的,然而市場變化是動態的,判斷是否正確,是否有新的影響因素,項目能不能做運營起來都需要時間持續驗證。

頭像NFT 抵押借貸是不是剛需

當前NFT 抵押市場都是瞄準頭部的NFT ,但這些頭像與土地究竟長期來說有沒有足夠的流動性與好的定價當前其實是個問號。 P2P 模式不溫不火是因為使用體驗不好還是多數頭部NFT 買家沒有這個需求,就像有錢人不會將自己的名畫抵押借貸一樣。

主流NFT 供給數量

最需要觀察的數據為主流NFT 供給數量,當前的市場只有主流項目有抵押借貸價值,主流項目NFT 主要流向哪個協議,就會是賽道的龍頭項目。

主流NFT 項目都是自成一個社群,產品如果打中社群痛點,勢必有足夠的討論聲量。

能否服務更多的系列

最後是加分項,能否將除了BAYC / CryptoPunks 以外的NFT 系列做起來,有真實足夠的供給與需求。

此幾項是項目方產品上線後驗證思考的判斷維度。

未來判斷

未來判斷IQ ProtocolNFT 抵押借貸賽道更多還是切入角度與運營能力之分。資金池當前最適合主流的系列, P2P 在整體NFT 買賣家數量足夠後,什麼系列什麼場景都適用,延展性更強。

提供的NFT 租賃而不是抵押借貸。Kyoko風險提示

風險提示

風險提示