回顧史上「加息、縮表」週期,可能高估了它們對市場的真實影響

前言

前言

前言

前言

對數字貨幣市場一季度走勢研判,在比較敏感的現階段,美國貨幣政策的鬆緊程度,減債、加息、縮表、通脹等詞彙緊緊牽動著投資者的神經,數字貨幣市場作為近些年的新興市場,難免也受波及。

首先,資金面寬裕的背景下,美股催生了超級大牛,超出了大部分投資人預期。資金來源主要是美聯儲的貨幣政策,降息、擴表與加息、縮表等將直接影響流動性寬裕程度,所以本次宏觀分析從非農等經濟數據解讀、歷史上美聯儲貨幣政策對市場的影響、回顧2013年Taper和加息週期、縮表週期分析、通脹如何傳導美股、美聯儲利率決議及會議紀要分析等找出其中的規律,得出客觀結論。

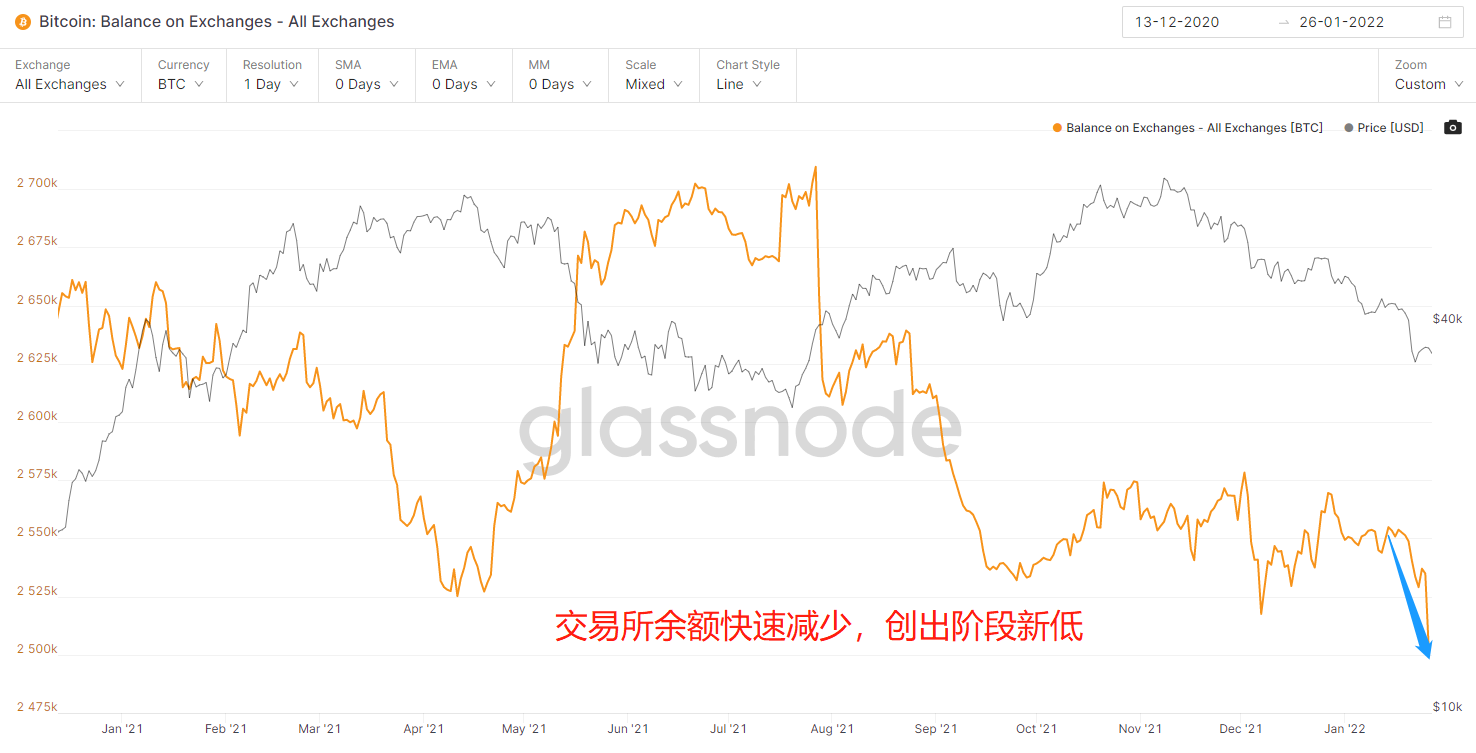

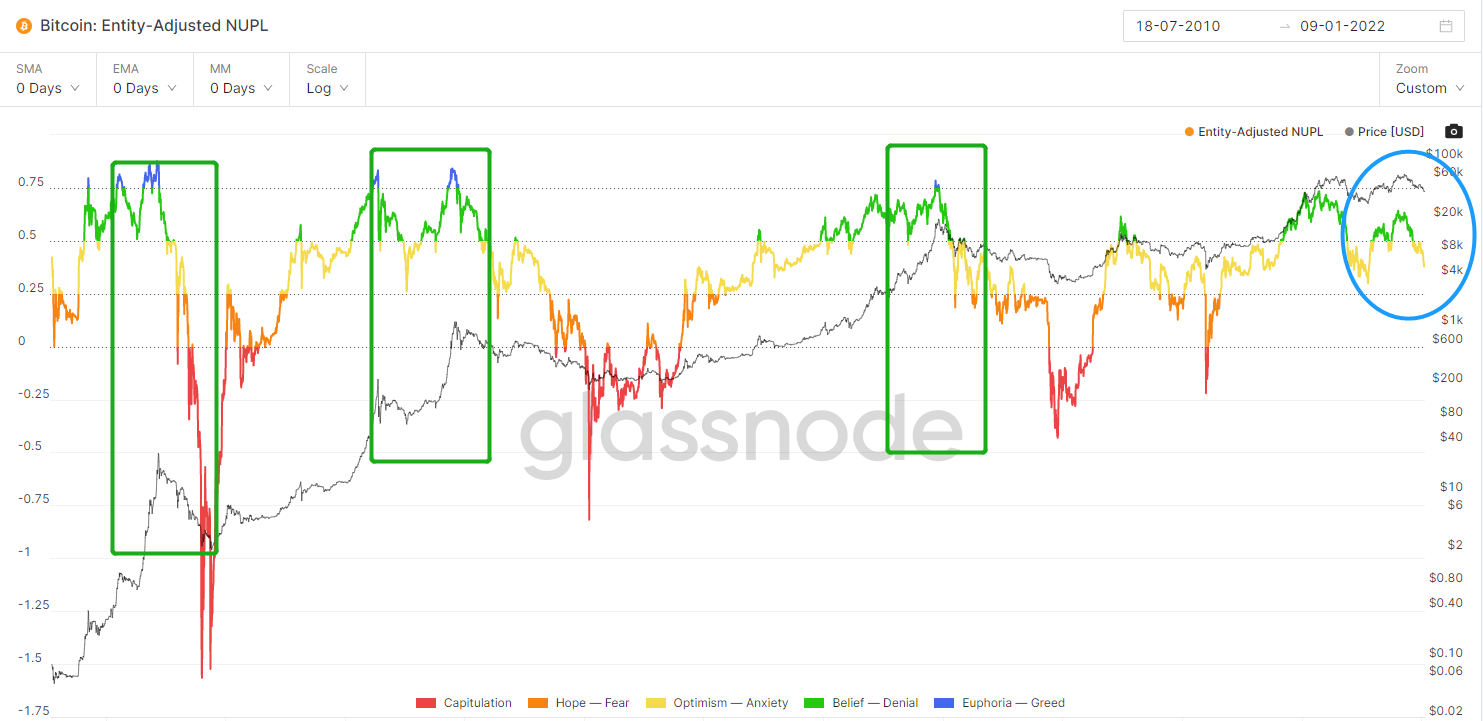

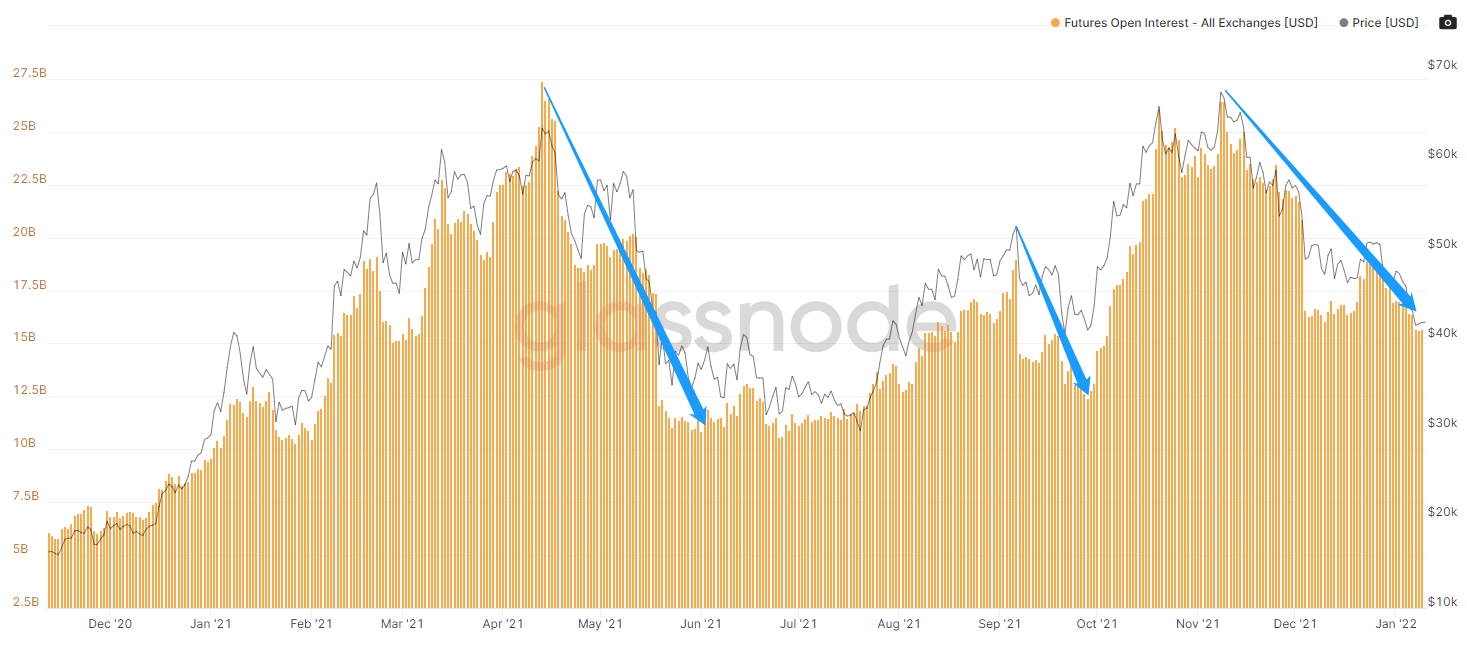

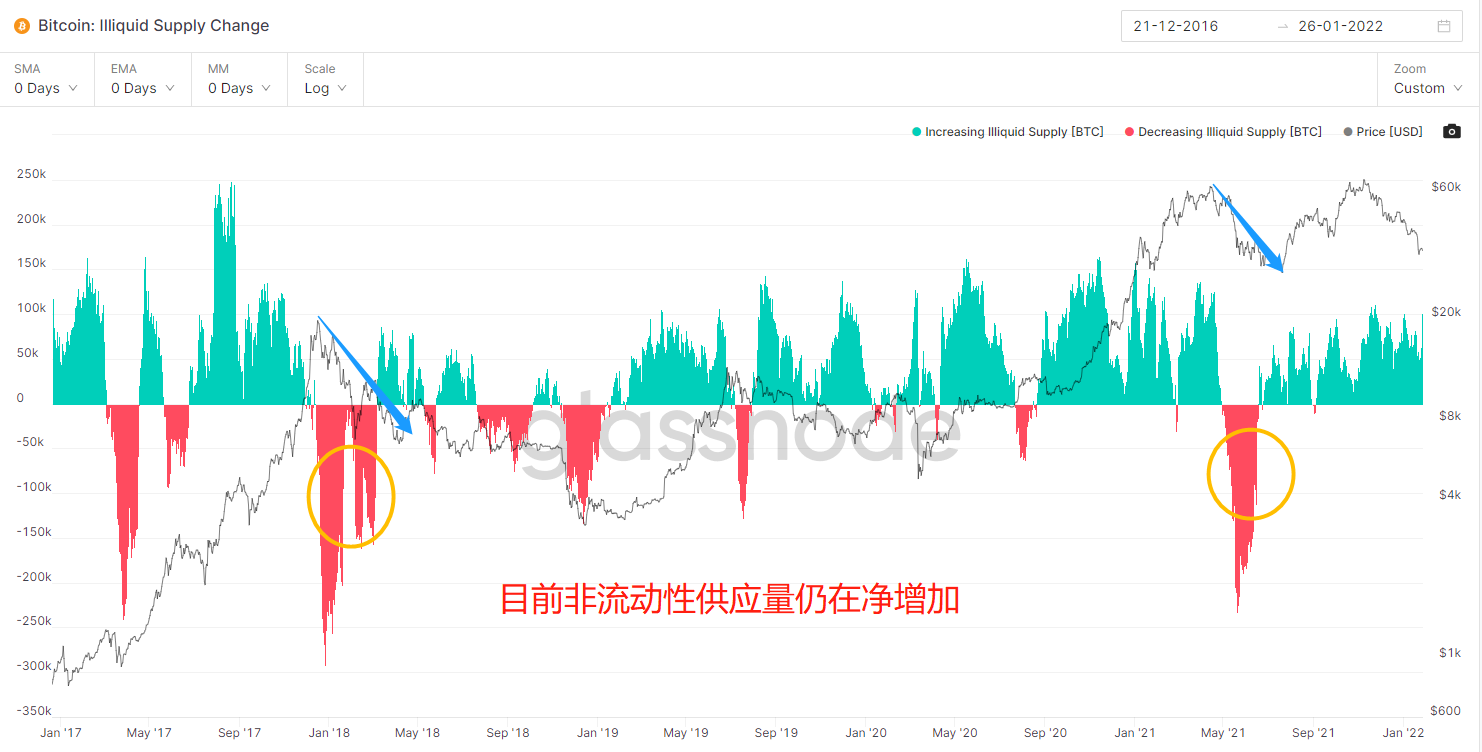

其次,回歸到市場本身,自身的結構走勢(量、價、時、空),BTC鏈上鯨魚持倉、鯨魚數量變動、交易所餘額、穩定幣供應比率、鏈上未實現淨損益比、非流動性供應量變化、長期持有者持有的流通供應總量等鏈上數據、期貨期權持倉量等分析,本著客觀反應市場真實走勢,制定合理的交易方案,從容應對實際走勢。

預判只是在當下已知的條件下做出的預先研判,後期要密切跟踪市場的實際走勢進行適時修正和調整,針對風險事件和心中疑慮以及預案中的小概率走勢也要做好風控。

正文

正文"1、美國經濟解讀"2022年市場似乎開年不利,海外股債資產都出現明顯波動,呈現雙殺局面。一方面,疫情的傳播仍在繼續,但有所經濟有所緩解。美聯儲12月FOMC議息會議紀要引發了市場對美聯儲過快緊縮的擔憂,ADP和非農就業數據也一定程度上強化了這一預期。

正文

非農就業

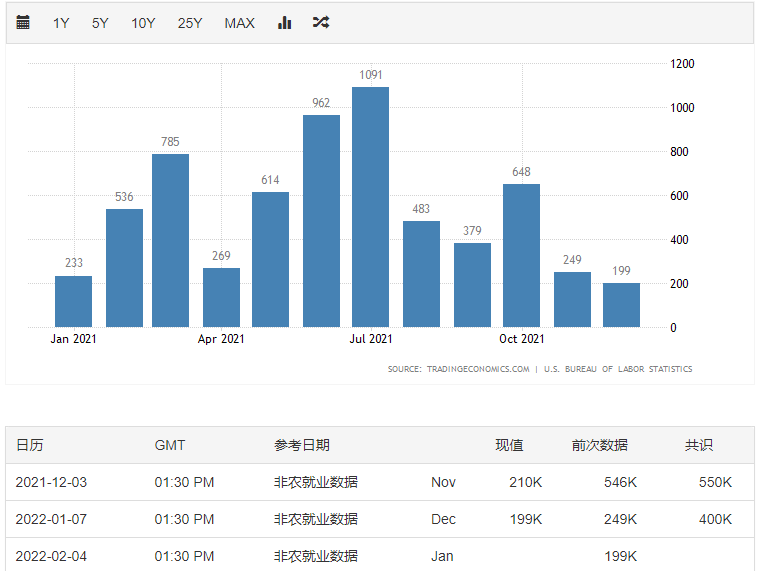

。 2021年12月美國新增非農就業人數錄得約20萬人,再次打破了11月剛剛創下25萬人的最小增幅。 12月勞動參與率繼續回升至61.9%,但相比於2020年2月仍下降約1.5個百分點。從勞動參與率低迷的原因來看,人口年齡結構的變化可以解釋大約三分之一,高企的失業率水平可以解釋約五分之一,餘下的一半可能和疫情帶來的特異性衝擊有關。據此來看,勞動參與率難恢復到疫情之前的狀態。失業人數與職位空缺之比以及辭職率這兩個指標繼續下降,指向勞動力市場依然處於偏緊狀態。 12月官方失業率繼續下降至3.9%,創疫情爆發以來新低,各口徑失業率也同步回落。

美聯儲戴利:可能在一兩次加息後開始縮表。舊金山聯儲主席戴利稱,支持今年逐步加息和更快縮表,美聯儲可能會在一兩次加息過後開始縮減其資產負債表。戴利重申,通脹並非暫時的。美國總統拜登也表示,通脹仍然是一個令人擔憂的問題。美國前財長稱美聯儲和市場依然低估抗通脹的難度。美國前財長勞倫斯·薩默斯表示,即使在美聯儲最近的鷹派轉變以及美債下跌之後,決策者和投資者仍然低估了壓低通脹所需的措施。

圖1:美國近一年的非農就業數據

治理通脹更急迫,上升螺旋或形成。儘管就業呈現出的情況尚不令人樂觀,但當前更為困擾美國的還是通脹水平的居高不下,實際的通脹水平很可能和“大滯脹”時期相當。如果美聯儲對於通脹“置之不理”,不僅高企的通脹難以下降,而且也會影響就業市場。

首先,新冠疫情的陰影短期揮之不去,引發部分就業和通脹壓力。新毒株的出現使得疫苗防護力大幅下降,而美國加強針接種率並不算高。疫情導致服務業就業恢復受阻。 12月服務業新增就業15.7萬人,較上月減少4.1萬,運輸倉儲業勞動力也依然呈現供給不足的情況,部分程度上造成通脹壓力難緩解。

其次,“工資-物價”螺旋初步形成,低收入者要求更高薪資增速。 12月非農就業平均時薪同比有所下滑,但環比增速大幅上升,創去年4月以來新高,並且半數行業薪資水平同比均有所上升。其中美國最低收入者的工資正以金融危機以來最快的速度增長,遠高於同期高收入者的工資增速。考慮到近半年來工資增速的持續走高和物價增速走勢同步,工資和通脹螺旋上升的局面或已初步形成。

最後,實際乃至於預期的通脹上行本身就會帶動通脹的進一步高企。據Business調查發現,接近90%的小企業計劃提價15%及以上,這是源於不停增長的成本負擔。從各個機構對於美國通脹水平的預期來看,今年美聯儲物價增速或將居高不下,至少會保持在當前5%-7%的增速高位。

圖2:美國近一年的通貨膨脹率

圖3:美國近25年通貨膨脹率

加息箭在弦上,警惕收緊風險。雖然12月美國非農就業不及市場預期,但家庭調查顯示就業市場表現仍有一定改善,而美聯儲官員對通脹的擔憂顯著上升,或使其更加傾向於提前加息以應對高通脹。近期美聯儲官員講話表明,多數官員都支持加快加息進程,並且也在討論縮表時間。誠然,加息乃至於縮表並不能夠完全解決當前美國通脹高企的問題,但一方面,其確實可以部分緩解通脹上行的壓力,而另一方面,貨幣政策轉緊對於預期的影響也舉足輕重,調控政策能夠發揮事半功倍的效果。而若要達到這一目的,目前高企的通脹水平僅靠一到兩次加息很難真正改變,預計今年年內美聯儲將有多次加息,流動性收緊的風險值得警惕。

2、歷史加息走勢研究

提前加息這一點,市場早有預期,但是在升息過程中甚至會縮表,這個力度是市場完全沒有預料到的,當天納斯達克甚至大跌3個點。然而隨後,美國又公佈了非農數據,美國12月的失業率降低到3.9%,是疫情爆發以來的最低水平,美聯儲對於2022年末的失業率預測為3.5%,似乎已經逐漸滿足了美聯儲加息的條件,加息不僅可能會被進一步提前,甚至力度也會被加大。芝加哥商品交易所的美聯儲觀察工具顯示,交易員預期美聯儲在3月15~16日的貨幣政策會議後宣布25個基點加息的概率已升至97.1%。

复盤歷史。美國自1955年以來一共經歷了13次加息,仔細复盤一下1999年至今,最近的這三次。

(1)第一次加息是在1999年6月到2000年5月,基準利率從4.75%上調到6.5%

1999年GDP強勁增長、失業率降至4%。美聯儲將利率下調75個基點以應對亞洲金融危機後,互聯網熱潮令IT投資增長,經濟出現過熱,互聯網泡沫嚴重,美聯儲此時選擇收緊貨幣,將利率從4.75%經過6次上調至6.5%。開始加息後納斯達克依舊持續走高,加息期間漲幅甚至翻倍。

隨後,2000年互聯網泡沫破滅,納斯達克指數崩潰後,經濟再次陷入衰退,“911事件”更令經濟和股市雪上加霜,美聯儲隨即轉向,由次年年初開始連續大幅降息。但是從下圖也能看得出來,降息也沒能救得了美股,美股依舊是持續震盪下跌了兩年多的時間,納斯達克從最高5100多點跌到了1100多點.....

由此可見,加息不見得一定令股市下跌,降息也不見得一定令股市上漲。

(2)第二次加息發生在2004年6月到2006年6月,基準利率從1%上調至5.25%

當時房市泡沫嚴重,此前的持續大幅降息導緻美國房地產泡沫嚴重。 2003年下半年美國經濟開始復蘇,需求快速上升拉動通脹和核心通脹抬頭,2004年美聯儲開始收緊政策,連續17次分別加息25個基點,2006年6月達到5.25%。加息這兩年的過程中,納斯達克依舊是震盪上行的狀態,如下圖紅框部分。

直至次貸危機爆發引發全球性的金融危機,美聯儲再次開始降息,甚至降低到接近零的水平。次貸危機2006年初步顯現,2007年8月開始席捲美國,後續即便美聯儲持續降息也沒有很快的救起美股,2009年3月納斯達克才開始觸底反彈。

(3)第三次加息發生在2015年12月到2018年12月,基準利率從0.125%上調到2.375%的水平

美股依舊是震盪向上格局。

通過复盤1999年以來的這三次加息的經歷,能看得出來美股沒有一次在加息週期內是跌的,相反漲幅還都不小。所以,大致能得出一個初步結論,漲跌其實並不取決於加息與否,加息也不見得一定會跌,降息也不代表一定會漲。加息不會成為美股大跌並一蹶不振的最大因素。

3、回顧2013年Taper及加息週期

回顧上一輪Taper週期、加息週期前、加息週期和加息停止到降息週期的利率和利差走勢:

(1)Taper期間(2013.04-2014.10):Taper對短端利率沖擊偏小,對長期利率影響更大。期間,2年從0.25%上漲到0.50%,上行約25bps,長端10年從1.6%上升至3.0%,再小幅回落到2.2%,整體上升約60bps。 2013年美債長端利率大幅上升主要源於Taper恐慌原因,這也是因美聯儲當時和市場溝通較少。本輪Taper對於利率曲線整體影響偏溫和。

(2)加息週期前(2014.10-2015.12),期間由於美聯儲的通縮風險較大,長端利率走勢疲軟,在1.5%-2.5%之間波動,但短期利率持續走高,從0.5%走高至1.0 %,美債曲線利差持續從185bps下跌至124bps。加息週期前,短端利率走升幅度會大於長端利率,利率曲線趨平。

(3)加息週期中(2015.12-2018.12),2015、2016、2017和2018年分別加息1、1、3和4次,加息步伐加快。期間發生了幾件大事,2016年中英國脫歐、2016年底特朗普當選,2017年10月美聯儲開始縮表,2018年3月中美爆發貿易爭端。加息週期的前半段往往加息緩慢,後半年加息較快。加息週期中,美債利率曲線進一步趨平,利差水平持續走低。

(4)加息週期後(2018.12-2019.12),加息停止,經濟增速下滑,中美等因素影響美債收益率大幅下行。加息週期後,利率大幅回落,利差上升。

(5)新冠病毒期間(2019.12-至今),通脹交易(Inflationtrade)。新冠病毒暴發,美聯儲快速降息至0,但新冠病毒暴發期間,全球通脹高企,短期利率維持0附近,長期利率隨著通脹交易(Inflationtrade)走高,利差持續走擴到150bps。

美聯儲加息不一定導致股市下跌,比如美股在過去幾輪加息週期之初都是上漲的。當然,歷史並不總是正確答案,美股過去幾個加息週期之初的上漲,背後還是美國經濟增長變好,通脹溫和上升。但如果加息是因為通脹過高而被迫為之,那麼對市場可能就是不利的。當前的情況似乎更像後者,美國CPI通脹高企「倒逼」美聯儲採取行動,而Omicron疫情仍在擴散,全球經濟增長前景的不確定性上升。

4、縮表週期分析

所謂縮表,是指縮減美聯儲持有的證券規模(國債和MBS等)。從影響邏輯上看,相比加息,縮表更多是量上的減少(到期不續作或者直接拋售)所持有債券資產,因此從供需角度而言,對所減持債券的影響短期看更大一些。當前美聯儲資產規模為8.77萬億美元,美聯儲持有國債規模達5.66萬億美元,長端(5~10年期及10年期以上)規模達2.37萬億美元,佔比約42.0%。

不論是減量、加息或是縮表,都有一個從預期醞釀、到完全計入、再到實際執行的過程。雖然上述三種貨幣政策正常化的具體操作和執行策略不同,但在預期階段都是通過預期來影響資產價格,特別當出現意外時。因此,在距離真正縮表明顯還有一定距離的情況下,當前更多應該聚焦在“恐慌”的預期上而非由什麼導致恐慌,因此2013年5月的“減量恐慌”從市場和資產反應模式上可能更具參考性;待正式縮表開始後,可以參考2017年的縮表來考察其實際影響。

參考2013年經驗,在最恐慌階段,美債利率也同樣快速上沖並以實際利率為主,全球主要資產普遍承壓,尤以比特幣、部分新興市場(如巴西、港股、A股)跌幅最大,同時黃金、銅等大宗商品也普遍回調。相比之下,避險資產如日元、日本國債表現較好。不過,當時美股市場整體跌幅並不大,成長股如納斯達克和創業板反而還相對領先。恐慌階段過去後,美債利率回落,主要市場也普遍反彈修復,成長股大幅走強,黃金延續跌勢。

正文

正文

正文

正文

正文

正文

正文2017年7月,暗示縮表很快到來。 2017年7月26日,美聯儲在此次FOMC會議聲明中修改了措辭,給出了基本上可以視作非常明確的縮表信號,把此前措辭中預期縮表將在今年開始改為很快到來(relativelysoon)。市場一致預期不出意外的話,美聯儲將在同年9月的FOMC會議上開啟縮表。從市場預期變化看,同樣參考紐約聯儲的調查,2017年3月美聯儲討論縮表時,市場機構對年內縮表已有預期,但尚不充分;2017年6月美聯儲披露縮表方案時,市場機構對年內縮表的預期已經非常充分。因此,2017年縮表過程是基本符合預期。

因此,正文

正文

正文

無論是“減量恐慌”還是“縮表恐慌”,短期波動源於預期計入程度,一旦充分計入後,真實影響一開始未必很大。

綜合而言,通過對比2013年“減量恐慌”和2017年實際縮表,我們發現市場短期波動源於預期計入程度,一旦充分計入後,真實影響一開始未必很大。所以不論是減量、加息還是縮表,是否會造成利率的長端利率持續上行和市場下跌,還要更多看當時的基本面所處的環境。

2013年底減量、2014年底減量結束、2015年底首次加息、2016年再次開啟加息、2017年底縮表,期間10年美債先上後下整體持平、美股市場在2015年811匯改、 2015年底首次加息出現了兩次相對較大的波動。其實仔細看的話,不論是美債利率的走勢還是當時首次加息後股市出現波動,都是由於基本面(美國和中國)都相對偏弱。但待美國和全球增長再度上行後,2017年開始持續加息到2017年底縮表,整體市場都依然呈上行態勢,直到2018年初和2018年末加息到尾聲,基本面徹底逆轉後,美股市場最終逆轉。

5、通脹對美股的影響

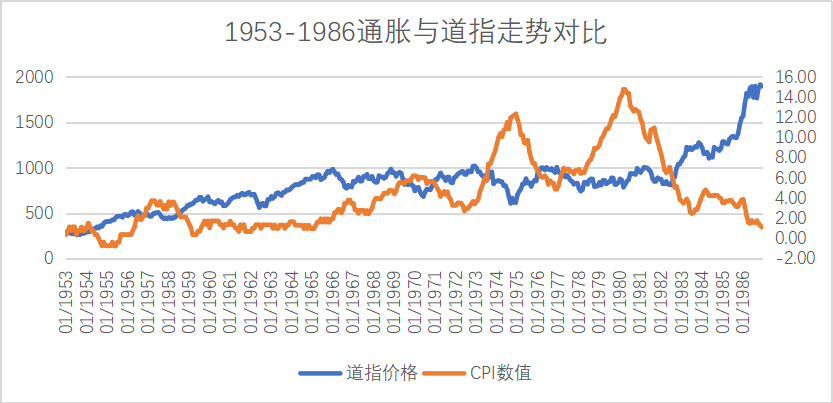

圖4:1953-1986通貨膨脹與道指走勢對比

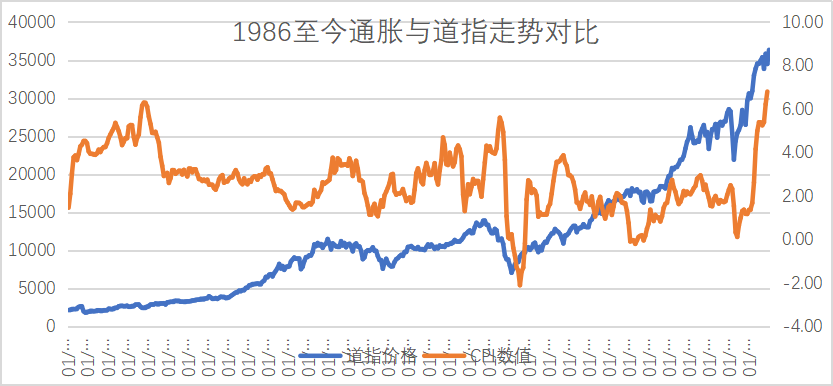

美股先於通脹見頂;若美股通脹同漲一段時期後,股市是先於通脹開始下跌,強勢的話也是大盤整走勢;若美股下跌通脹持續,則通脹見頂時,股市也見底。目前有向惡性通脹邁進的趨勢,歷史上看惡通後股市走勢大概率向下。

圖5:1986至今通貨膨脹與道指走勢對比

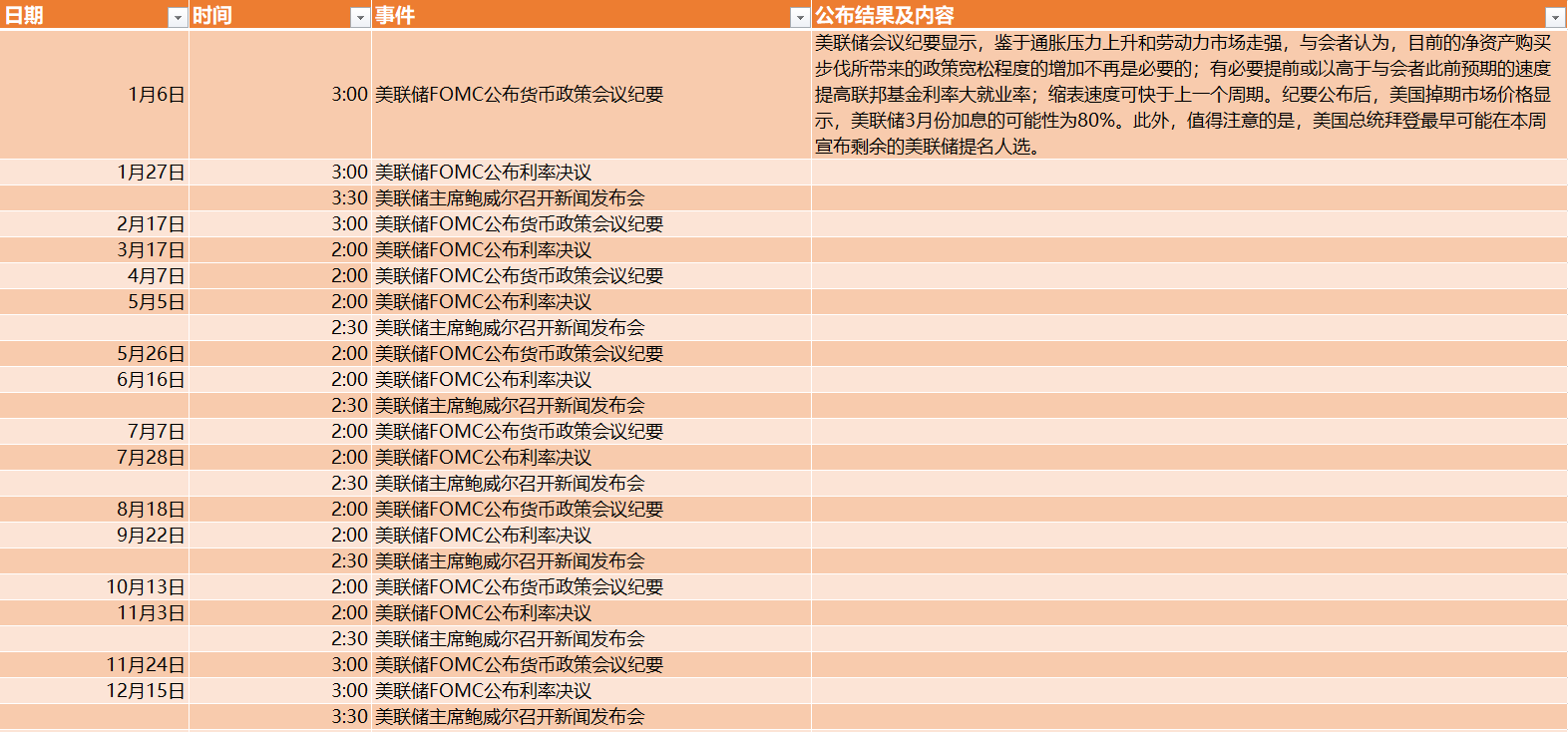

6、美聯儲利率決議及會議紀要

1月27日舉行的1月FOMC會議內容:

利率水平:維持利率不變,很快將適當地提高聯邦基金利率;

投票比例:委員們一致同意此次利率決定,與此前會議一致;

正文

正文

通脹預期:供需失衡導致通脹高企,通脹遠高於2%的目標;購債指引:縮債步伐不變,將於3月初結束;長期將持有國債;

政策立場:正文

加息步伐:正文

加息步伐:正文

縮表計劃:正文

利率通脹:正文

正文

正文

2-10年期收益率利差在趨勢範圍內,監測但不控制。

據CME“美聯儲觀察”:美聯儲3月維持利率在0%-0.25%區間的概率為0%,加息25個基點的概率為87.6%,加息50個基點的概率為12.4%;5月維持利率在0%-0.25%區間的概率為0%,加息25個基點的概率為31.4%,加息50個基點的概率為60.7%,加息75個基點的概率為7.9%。

表1:2022年美聯儲利率決議及會議紀要

7、結論

貨幣政策會影響市場節奏,但改變不了趨勢,通過分析歷史上美國減債、加息、縮表,其在減債期間到加息之初上漲是大概率的。但仔細研究,可知它能上漲是建立在美國經濟增長向好或是面臨強勁復甦、通脹溫和上升的背景之下,向好的經濟也能彌補掉市場流動性的收縮帶來的影響,只要經濟持續向好,企業就有持續發展的源泉和動力,企業持續向好股市自然也能繁榮,換句話說是美股自身俱備走強的基礎,出主動加息給經濟降溫。而這一次,美聯儲是在經濟滯漲的背景下選擇被迫加息,美國不僅面臨著經濟下行的壓力,同時也在面臨著新冠病毒的挑戰(美國首次單日新增破百萬),通脹高居不下(有向惡通演變勢頭)在這樣的條件下經濟能迎來快速的複蘇嗎?對比歷史,高通脹之下股市有幾次能維持強勁上漲週期?當然無論是“減量恐慌”還是“縮表恐慌”,短期波動源於預期計入程度,一旦充分計入後,被市場消化過後,真實影響一開始未必很大。

反應到數字貨幣市場,因為近幾年和美股相關性相對較強,但走勢更靈敏,往往先於美股見頂底,因為以BTC為首的數字貨幣下跌近3個月,已經調整50%,後期即便有對年內縮表的預期的再度升溫,傳導到數字貨幣市場的影響也有限,因為其大部分已經消化,會被拖累,但短暫拖累後它會按照自己的節奏去走,所以分析BTC等市場自身,意義可能更大。

二、BTC後市研判

1、鏈上鯨魚數量

價格下跌,1K-10K鯨魚持倉在增加,說明主力在緩慢的吸籌中。

圖6:鯨魚數量與BTC價格走勢

2、交易所餘額

圖片描述

圖片描述

4、Entity-AdjustedNUPL

二級標題

二級標題

二級標題

圖片描述

圖片描述

6、MVRVZ-Score:

二級標題

二級標題

二級標題

用於評估比特幣相對於其“公允價值”何時被高估/低估,該指標在高估、低估區間,並沒有強烈的多空指向,但目前數值距離低估區域(看漲)較近,29000時該值是1.114,目前是1.381,歷史上看1.1附近有支撐。

圖11:MVRVZ-Score和BTC價格走勢對比

7、非流動性供應量變化

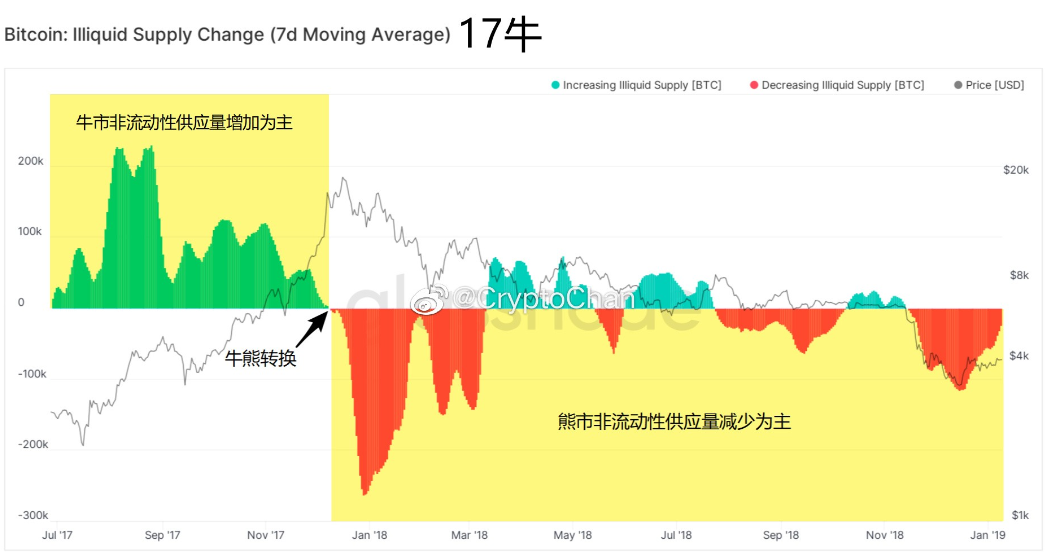

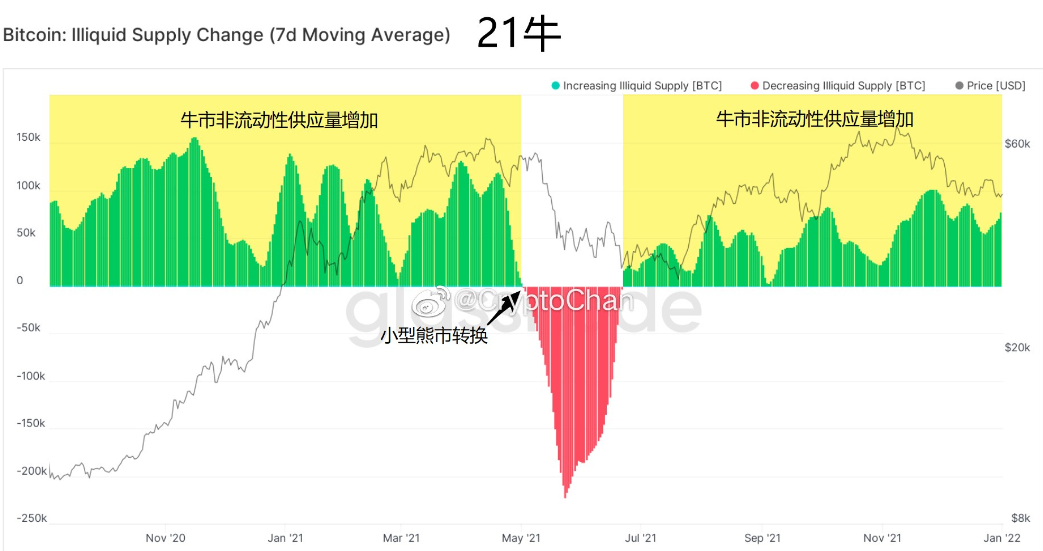

IlliquidSupply Change:從大周期看,比特幣:非流動性供應量變化(Bitcoin:Illiquid SupplyChange)由淨增加變為淨減少往往意味著牛熊轉換,2017牛市和2021牛市均如此。並且在牛市期間,非流動性供應量以淨增加為主;熊市期間,非流動性供應量以淨減少為主。目前非流動性供應量還在淨增加,該數據表明上漲行情仍在。

圖12:2016年至今非流動性供應量變化與BTC價格對比

圖13:2017年牛轉熊非流動性供應量變化

圖14:2021年牛市、小型轉熊市非流動性供應量變化

8、長期持有者持有的流通供應總量

Long-TermHoldersSupply:2017、2021年牛市上漲中,長期持有者都在上漲途中大規模變現,指標與價格呈現剪刀差走勢。但BTC從29000上漲至69000並未出現之前大規模減持情況,側面說明長期持有者認為目前的下跌是短暫行為,BTC調整後還有向上空間。 (有分析把該指標片面囤幣行為是行情看漲的佐證,縱觀歷史來看,這樣是非客觀行為)

圖15:2016年至今長期持有量變化與BTC走勢

9、期權數據

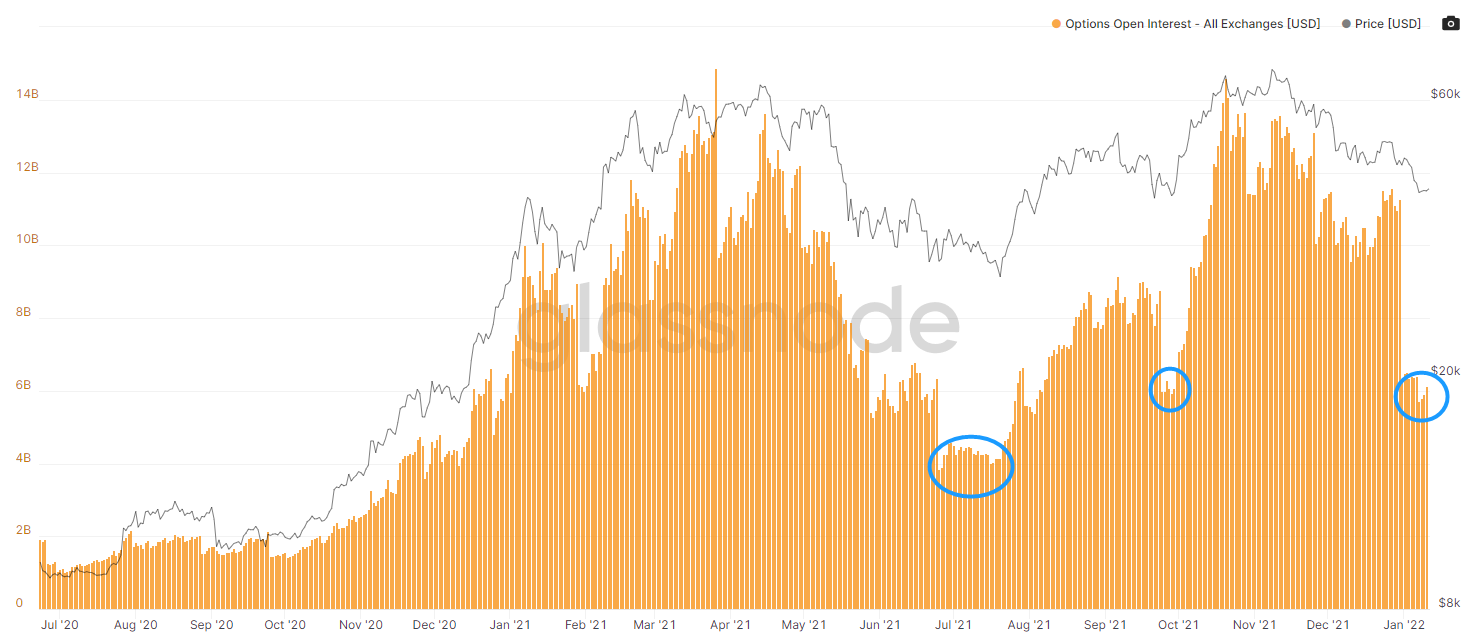

(1)期權持倉合約已經縮至地量,歷史上看,地量見階段地價的概率較大。

圖16:期權持倉合約與BTC價格走勢

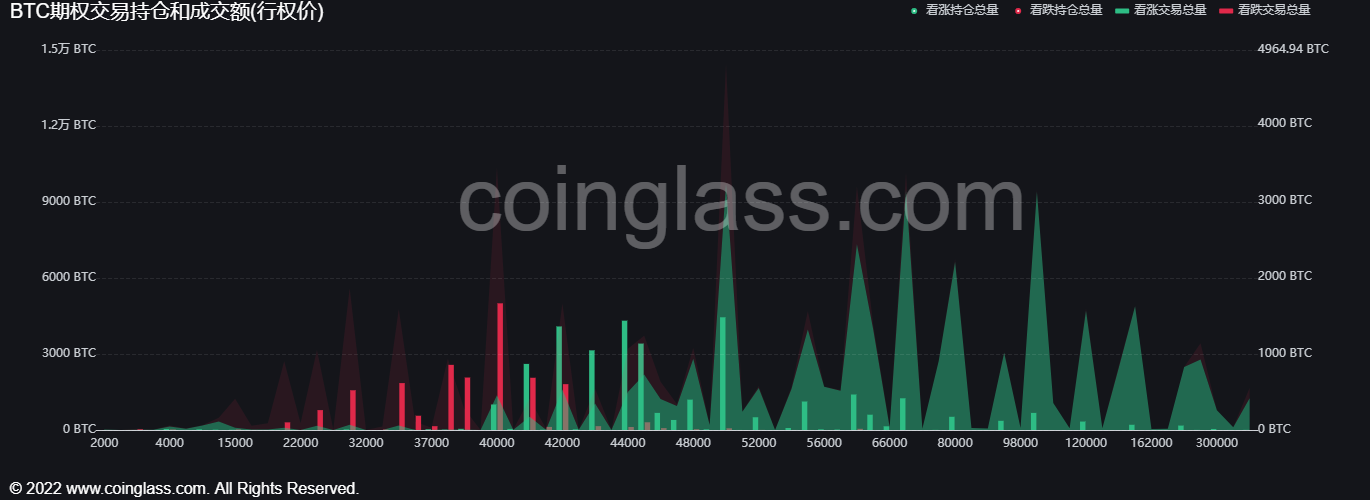

(2)目前期權持倉量最大的行權價在4萬,其次是5萬,也就是說接下來一段時間價格在4萬、5萬存在重要壓力線。

圖17:BTC期權持倉合約

10、量價關係技術圖形分析

BTC/USDT季線頂分型,月線三連跌(暫未見明顯止跌),短期偏空,暫作回調看為宜,近期主要關注月線收盤情況(下影線長短,即買方意願)。

週線,本週K線目前為十字星,表現為下跌行情的止跌;觀察整個結構和MACD指標的輔助,目前處於中樞構造中的下跌筆,6.9萬至本週下跌第11週(下跌52.3 %),一直未出現明顯的反彈行情(不可一味做空,除非已經判定為熊市,但目前仍舊缺少足夠多的證據);MACD指標表現較為明顯,高點6.9萬處出現明顯盤整頂背離信號後進入大盤整走勢中,目前處於該盤整的底部區間附近;均線方面短期均線MA5(4.09萬)下穿中期均線MA55(4.7萬)形成死叉偏空,下方長期均線處於2.47萬附近(本週期多空再分辨的重要位置);本週期為重要操作週期,此時需要時刻注意一筆下跌的結束,故中長期不宜追空,關注本週K線收盤情況(止跌信號能否維持以及下週能否企穩)。日線,觀察6.9萬——3.29萬,目前處於N字下跌的後半段(前半段6.9萬至4.2萬,後半段5.2萬至3.29萬),細節上近幾日處於止跌狀態中暫未表現出足夠強勢的買盤力量(個人傾向於買方在等待美聯儲昨晚的利率決議之後),後市需要特別關注買盤動向(操作上連防帶攻為宜);均線組合目前仍未空頭排列中,近期圍繞MA5(36570)均線多空展開爭奪(關注近兩日爭奪結果);MACD指標多方量能柱暫未出現,雙線拉近距離中但未粘合;今日關注收盤能否站在3.65萬之上以及買方是否會接盤。

綜上所述,季(頂分型,偏空)——月(三連陰,偏空)——週(一筆下跌中,存在止跌可能)——日(多空底部爭奪期,暫可理解為築底期)——4小時(反彈受挫回落,暫未放量);今日短期暫時以回調整理看待此間行情(個人傾向於美聯儲鷹派影響情緒消散後,繼續反彈)。

三、小結

結合宏觀環境(美聯儲通脹、減債、加息、縮表)、比特幣鏈上數據(一季度存在反彈的可能,先揚後抑)、期權數據(4萬——5萬處於行權價峰值)、量價關係技術圖形(支持週線一筆反彈);另外後市還存在兩個決定市場興衰的因素:比特幣現貨ETF的上市和美國方面對數字市場的監管出台;綜上以上信息,支持週線中樞震盪(3萬——5萬),市場機構充分博弈,同時降低波動率,以以迎接監管方的合規監管和SEC通過現貨ETF申請。

正文

正文