Nghiên cứu nhị phân: Khai sáng từ lao dốc, khám phá chu kỳ thuộc tính tài chính của tài sản mã hóa

Nguồn gốc: BinaryDAO

Trong thị trường tăng giá mã hóa kéo dài hai năm, mức tăng cao nhất của BTC là 20 lần; trong nửa năm, BTC đã giảm 70% so với mức cao tương đối của nó.

Mọi thứ đều có chu kỳ, và chu kỳ đầu tư tài sản tài chính rất rõ ràng, giá của thị trường đầu tư mạo hiểm truyền thống dao động như con lắc, sau khi tăng mạnh thì phải có giảm mạnh, và sau khi giảm mạnh thì phải có một sự gia tăng lớn Sự dao động giá giữa hai thái cực này Quá trình là chu kỳ đầu tư.

Do các thuộc tính công nghiệp đặc biệt của nó, logic chu kỳ của tiền điện tử có một câu chuyện hơi độc đáo. Chúng tôi phân tích nó từ ba khía cạnh:

1. Thuộc tính khoa học và công nghệ - phát triển công nghệ, tối ưu hóa năng suất và quan hệ sản xuất;

2. Thuộc tính hàng hóa - mối quan hệ cung cầu, mất cân bằng cung cầu do halving BTC gây ra;

3. Thuộc tính tài chính—hướng thanh khoản, hiện liên quan nhiều đến thị trường tài chính rủi ro truyền thống nên bị ảnh hưởng rất nhiều bởi chính sách tiền tệ, lãi suất + bảng cân đối kế toán của Fed và các yếu tố thanh khoản vĩ mô khác.

tiêu đề cấp đầu tiên

1. Đồng hồ Merrill

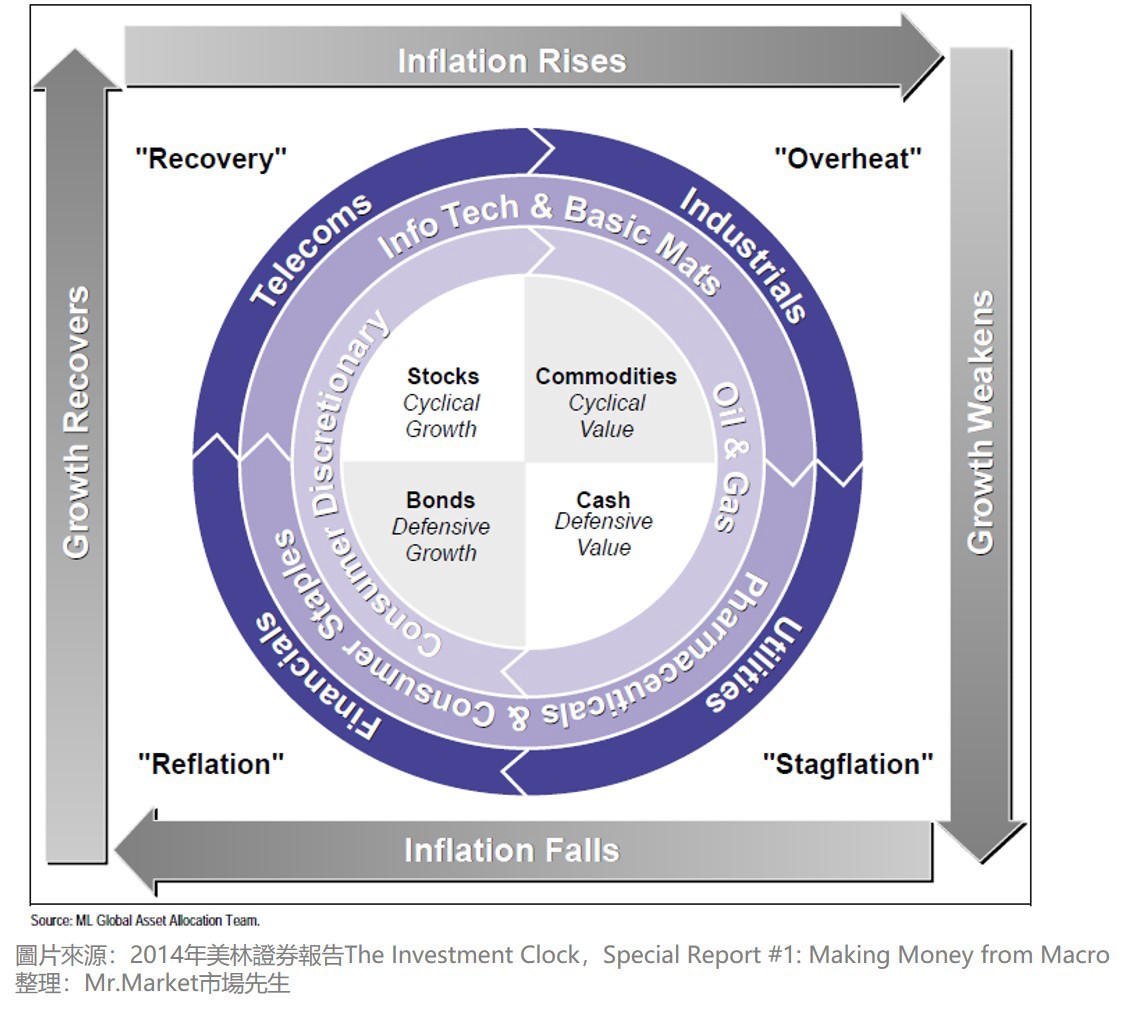

Đồng hồ Merrill Lynch là mô hình đại diện để phân tích chu kỳ cơ bản, đồng thời cũng là một trong những công cụ phổ biến để định vị giai đoạn chu kỳ thị trường, liên kết chu kỳ kinh tế với vòng quay của tài sản và các ngành để định hướng phân bổ tài sản.

Mô tả hình ảnh

Hình 1: Đồng hồ Merrill

Chu kỳ kinh tế bùng nổ đến phá sản cổ điển bắt đầu từ dưới cùng bên trái và tiến triển theo chiều kim đồng hồ qua bốn giai đoạn, được chia thành bốn giai đoạn: giảm phát, phục hồi, quá nóng và đình trệ.

Mô tả hình ảnh

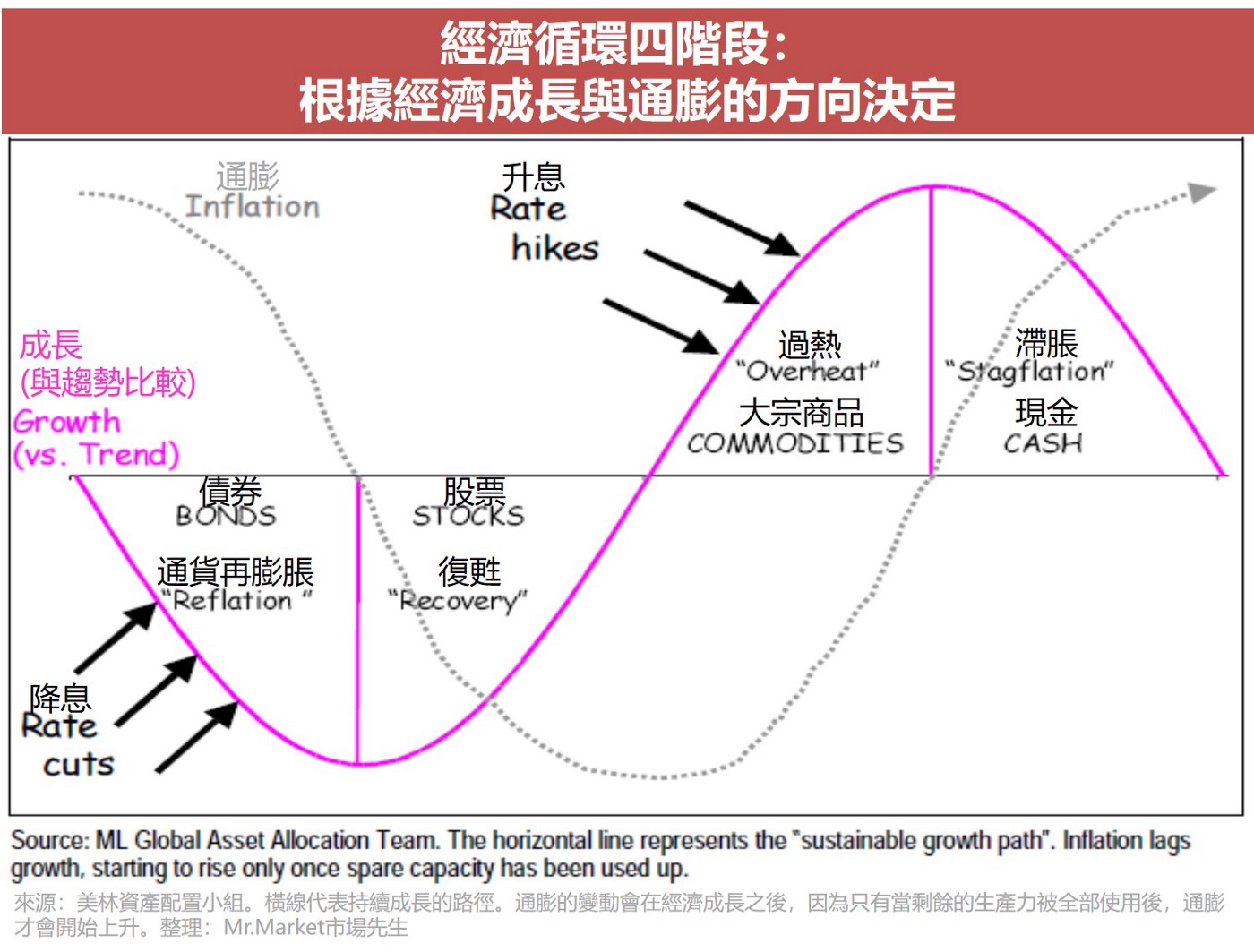

Hình 2: Bản đồ tài sản tương ứng với chu kỳ Merrill Lynch

Những thách thức trong thực tế của Merrill Lynch. Trên thực tế, không phải chu kỳ nào cũng luân phiên tuần tự, kể cả xoay tuần tự thì thời gian dừng cũng khó phán đoán, nhất là trong thời kỳ suy thoái, do Fed điều chỉnh chính sách, đáy và quay vòng có thể xảy ra rất nhanh – chu kỳ lớn và chu kỳ nhỏ. Đồng thời, không phải tất cả các thị trường vốn đều phản ứng kịp thời với nền kinh tế vĩ mô, chẳng hạn như cổ phiếu A, chẳng hạn như thị trường mã hóa.

Điều quan trọng nhất là các xu hướng tài sản đang dần đi chệch khỏi các nguyên tắc cơ bản của kinh tế và mối quan hệ lập bản đồ giữa chu kỳ kinh tế và chu kỳ tài chính bị phá vỡ. Ví dụ, sau tháng 3 năm 2020 không phải là thời kỳ phục hồi kinh tế, nhưng các tài sản rủi ro đang tăng lên; mô hình Bull; đồng thời, hàng hóa bắt đầu đi vào kênh giảm chậm, ngay cả khi nền kinh tế Mỹ từ phục hồi sang giai đoạn mạnh mẽ, thị trường hàng hóa vẫn ảm đạm.

tiêu đề cấp đầu tiên

2. Chu kỳ phân tích

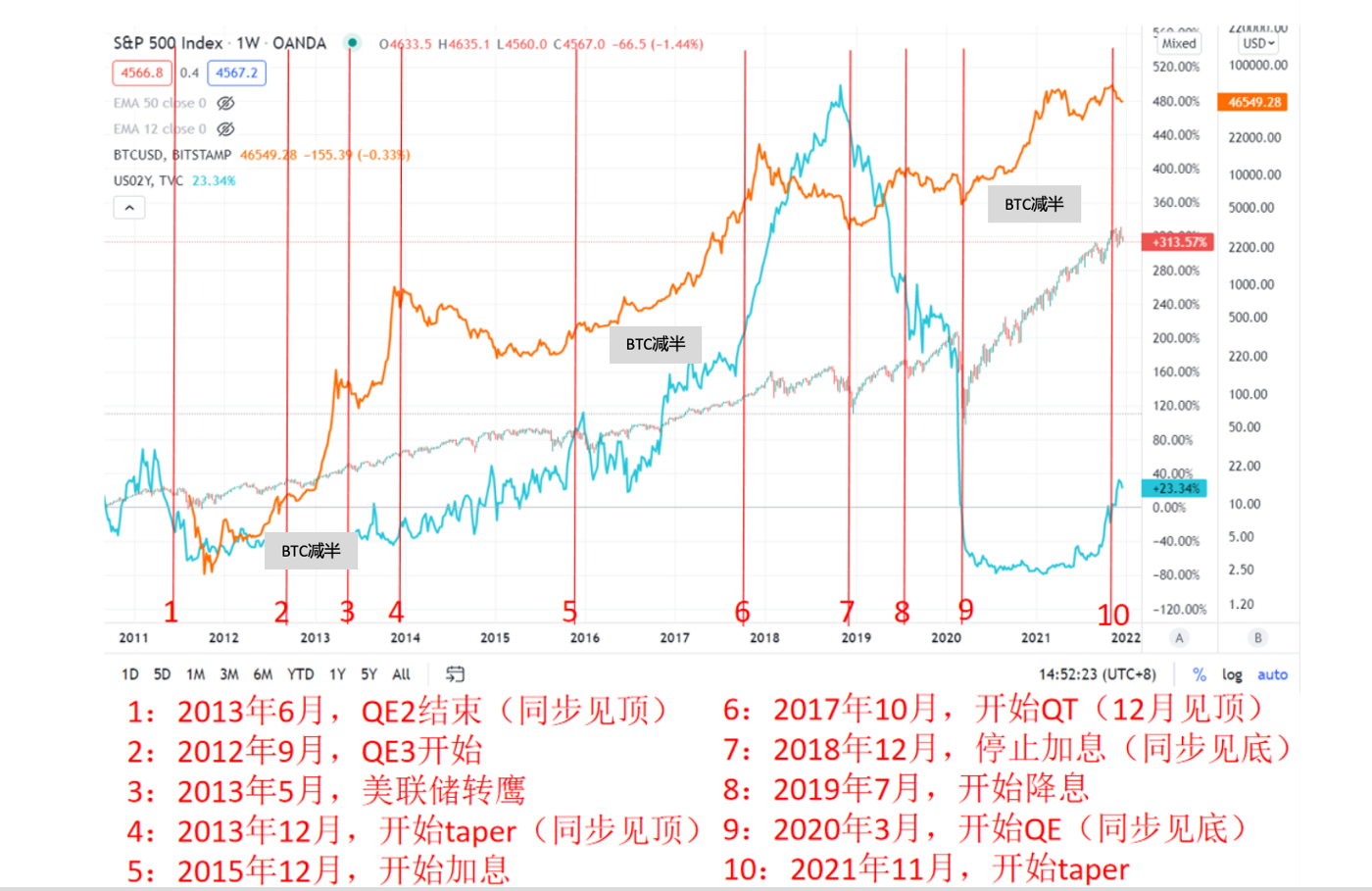

Kết hợp với đồng hồ Merrill Lynch, theo xu hướng giá trong quá khứ của các tài sản khác nhau ở các giai đoạn khác nhau, chúng ta có thể thấy các trạng thái sau từ chu kỳ thuộc tính tài chính của tài sản mã hóa:

Chu kỳ nới lỏng: bắt đầu cắt giảm lãi suất → bắt đầu QE → dừng cắt giảm lãi suất;

Mô tả hình ảnh

Hình 3: Hiệu suất tài sản ở các giai đoạn khác nhau của chu kỳ

Phản ứng tương ứng của chứng khoán Mỹ và tài sản mã hóa:

Chu kỳ nới lỏng: Nó bắt đầu tăng lên, mức độ chấp nhận rủi ro của thị trường tăng lên, phần bù rủi ro giảm xuống và bong bóng xuất hiện trong những trường hợp cực đoan;

Mô tả hình ảnh

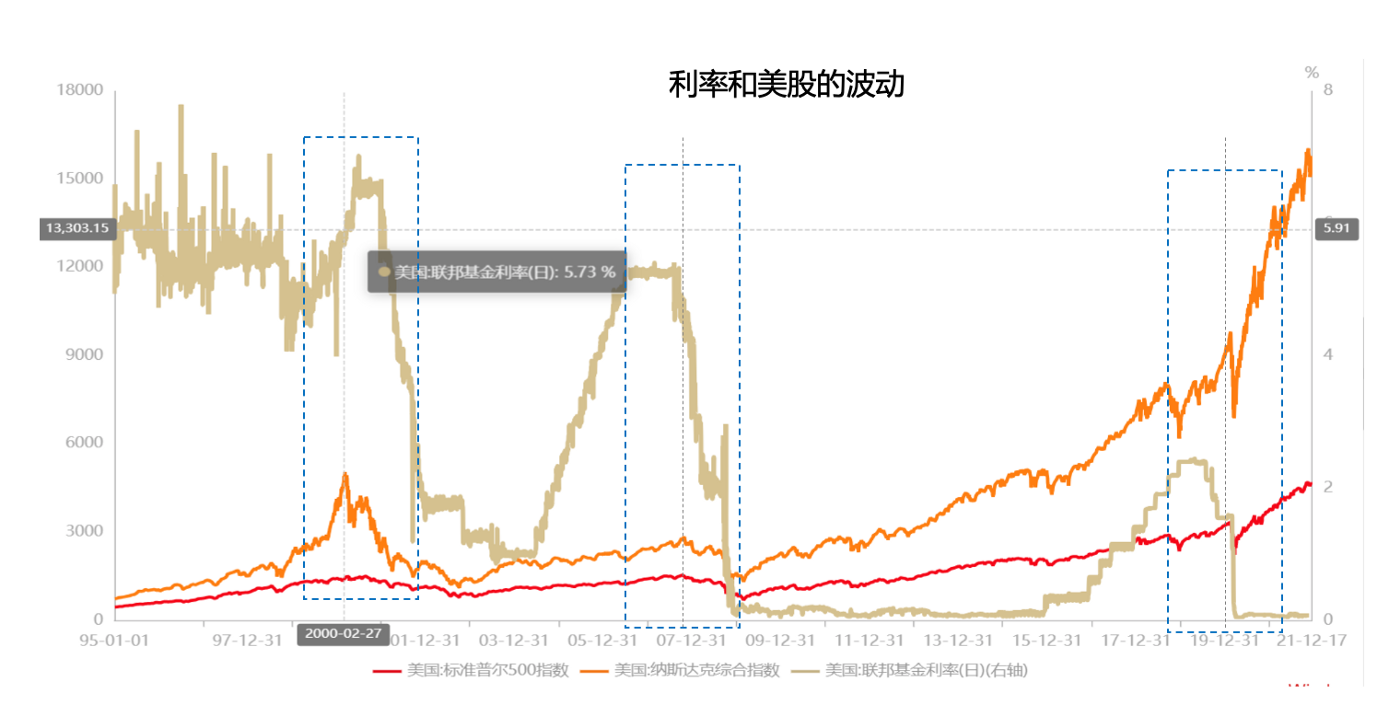

Hình 4: Lãi suất và biến động chứng khoán Mỹ ở các giai đoạn khác nhau

Mô tả hình ảnh

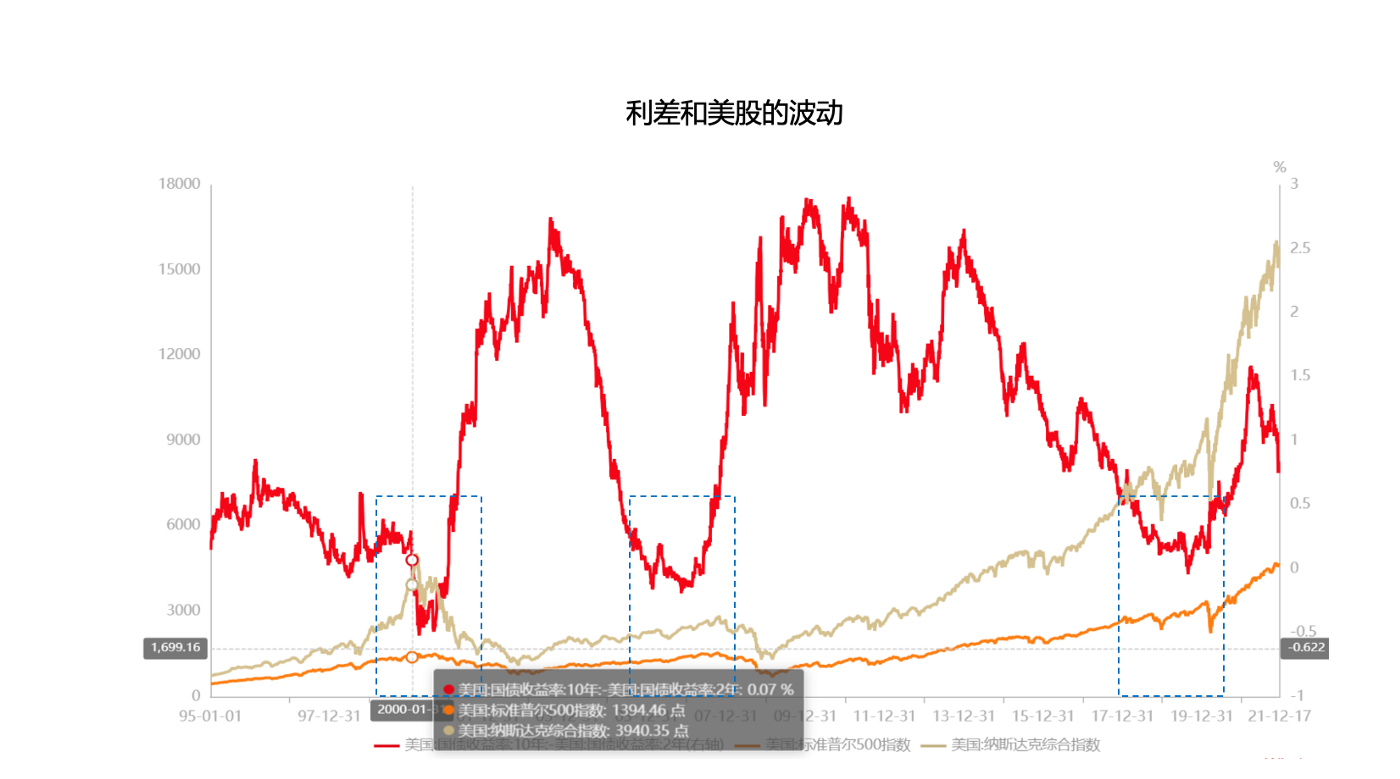

Hình 5: Chênh lệch lãi suất và biến động chứng khoán Mỹ ở các giai đoạn khác nhau

tiêu đề cấp đầu tiên

III.Giai đoạn hiện tại

Đánh giá từ tình hình thị trường hiện tại, lạm phát vẫn ở mức cao, tốc độ tăng giá trị GDP chậm lại và thị trường đang trong giai đoạn lạm phát đình đốn.

Mô tả hình ảnh

Hình 6: Ba xu hướng giảm của SPX kể từ năm 2000

Mô tả hình ảnh

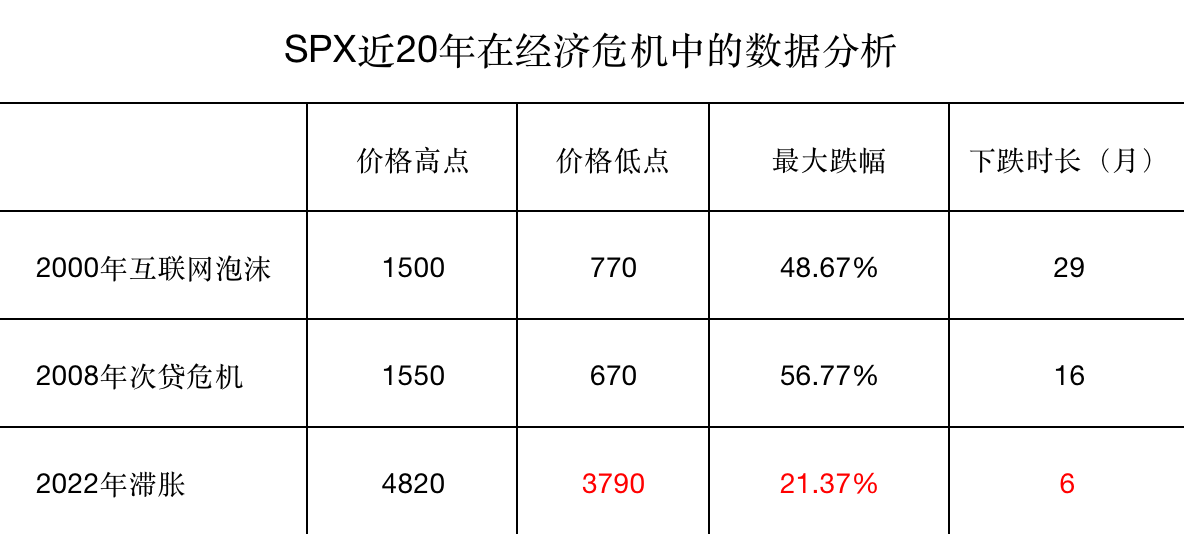

Hình 7: Phân tích số liệu SPX trong khủng hoảng kinh tế 20 năm qua

tiêu đề cấp đầu tiên

4. Đánh giá tích cực

Xét theo tình hình hiện tại, thị trường chứng khoán Mỹ vẫn sẽ phải đối mặt với một đợt bán tháo lớn, theo quy luật trước đây, có thể là mùa báo cáo tài chính tháng 7/8 hoặc mùa báo cáo tài chính tháng 11/12, nhưng Fed có thể điều chỉnh chính sách kịp thời nên cuộc họp FOMC vào tháng 9 Quan trọng hơn, cuộc khủng hoảng có thể không kéo dài, và dự kiến là đến cuối năm 2022.

Nói chung, chứng khoán Mỹ giảm có hai giai đoạn, nhưng lần này thì khác, môi trường bên trong và bên ngoài phức tạp khiến Fed cũng rơi vào tình thế tiến thoái lưỡng nan, lần này thị trường chứng khoán giảm có thể trải qua ba giai đoạn:

Giai đoạn đầu tiên là do lo sợ lạm phát;

Giai đoạn thứ hai là sự gia tăng lãi suất trái phiếu của Hoa Kỳ giết chết định giá;

Giai đoạn thứ ba là suy thoái kinh tế sẽ giết chết các nguyên tắc cơ bản;

Tuy nhiên, chúng tôi tin rằng giai đoạn thứ ba vẫn chưa thực sự đến, bởi vì phí bảo hiểm thanh khoản của chứng khoán Mỹ đã rất cao trong mười năm qua và lợi nhuận giá trị thực vẫn chưa được thực hiện, và rủi ro thanh khoản và rủi ro tín dụng chưa đã được phát hành đầy đủ (trái phiếu lãi suất cao OAS của Hoa Kỳ chỉ mới đi được một nửa đến giá trong các tình huống sự kiện tín dụng).

kết thúc

kết thúc

liên kết gốc