คำอธิบายโดยละเอียดเกี่ยวกับสถานะที่เป็นอยู่และอนาคตของ Stablecoin แบบกระจายอำนาจ (ตอนที่ 2)

ผู้เขียนต้นฉบับ:SCapital

การอ่านที่เกี่ยวข้อง:

คำอธิบายโดยละเอียดเกี่ยวกับสถานะที่เป็นอยู่และอนาคตของ Stablecoin แบบกระจายอำนาจ (ตอนที่ 1)

การแนะนำ:ส่วนอัลกอริทึมของ FRAX ไม่แตกต่างจากของ LUNA อย่างมีนัยสำคัญ แต่อัตราส่วนที่สูงของการจำนอง USDC และอัตราการจำนองแบบไดนามิกที่เชื่อมโยงกับความเชื่อมั่นของตลาดช่วยลดความเสี่ยงของเกลียวมรณะและแสดงให้เห็นถึงความยืดหยุ่นอย่างมากในตลาดหมี นอกจากนี้ ในฐานะของเหรียญ Stablecoin แบบลอยตัวที่ไม่เชื่อมโยงกับสกุลเงิน fiat RAI และ FLOAT เป็นสองความพยายามที่น่าสนใจ พวกมันไม่ได้ยึดติดกับสกุลเงิน fiat ใด ๆ แต่ติดตามความผันผวนของราคาที่ต่ำและคาดว่าจะกลายเป็น Stablecoins ดั้งเดิมในโลกที่มีการเข้ารหัส

Part algorithm, Part crypto-collateralized Stablecoin

Frax Finance

ชื่อระดับแรก

Basic Mechanism

ชื่อเรื่องรอง

โปรโตคอล FRAX แนะนำโลกของการเข้ารหัสลับให้รู้จักกับแนวคิดของ Stablecoin แบบกระจายอำนาจ ซึ่งได้รับการสนับสนุนบางส่วนโดยหลักประกันและบางส่วนมีความเสถียรทางอัลกอริทึม

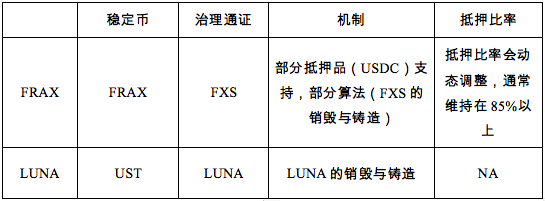

โปรโตคอล FRAX มีระบบโทเค็นคู่ ซึ่งรวมถึง Stablecoin FRAX และโทเค็นการกำกับดูแล FXS FRAX ถูกตรึงไว้กับดอลลาร์สหรัฐและค้ำประกันบางส่วนโดย Stablecoin (USDC) ในโหมดนี้ FRAX ได้รับการสนับสนุนโดยหลักประกันและอัลกอริทึม (การเผาไหม้และการสร้างเหรียญของ FXS) ในเวลาเดียวกัน ยกเว้นหลักประกัน USDC จริง ๆ แล้ว FRAX นั้นคล้ายกับ LUNA มาก

แม้ว่าโปรโตคอล FRAX ในปัจจุบันจะสนับสนุนหลักประกันที่หลากหลาย แต่เพื่อรักษาเสถียรภาพของ FRAX โปรโตคอลสนับสนุนสกุลเงินที่มีเสถียรภาพแบบรวมศูนย์ USDC เป็นหลักประกันหลัก เราสามารถถือว่าอัตราดอกเบี้ยจำนองเป็นดัชนีความเชื่อมั่นของตลาดสำหรับ FRAX และมันจะ ปรับไดนามิก นี่คือความแตกต่างที่ใหญ่ที่สุดจากรูปแบบการพิมพ์เงินไม่จำกัดของ LUNA กล่าวอีกนัยหนึ่ง เฉพาะเมื่ออัตราการจำนองเป็น 0 เท่านั้น การผลิตเหรียญของ FRAX ได้รับการสนับสนุนอย่างเต็มที่โดยการเบิร์นของ FXS ซึ่งเป็นแบบจำลองที่เทียบเท่ากับ LUNA

Stability Mechanism

FRAX V1 :

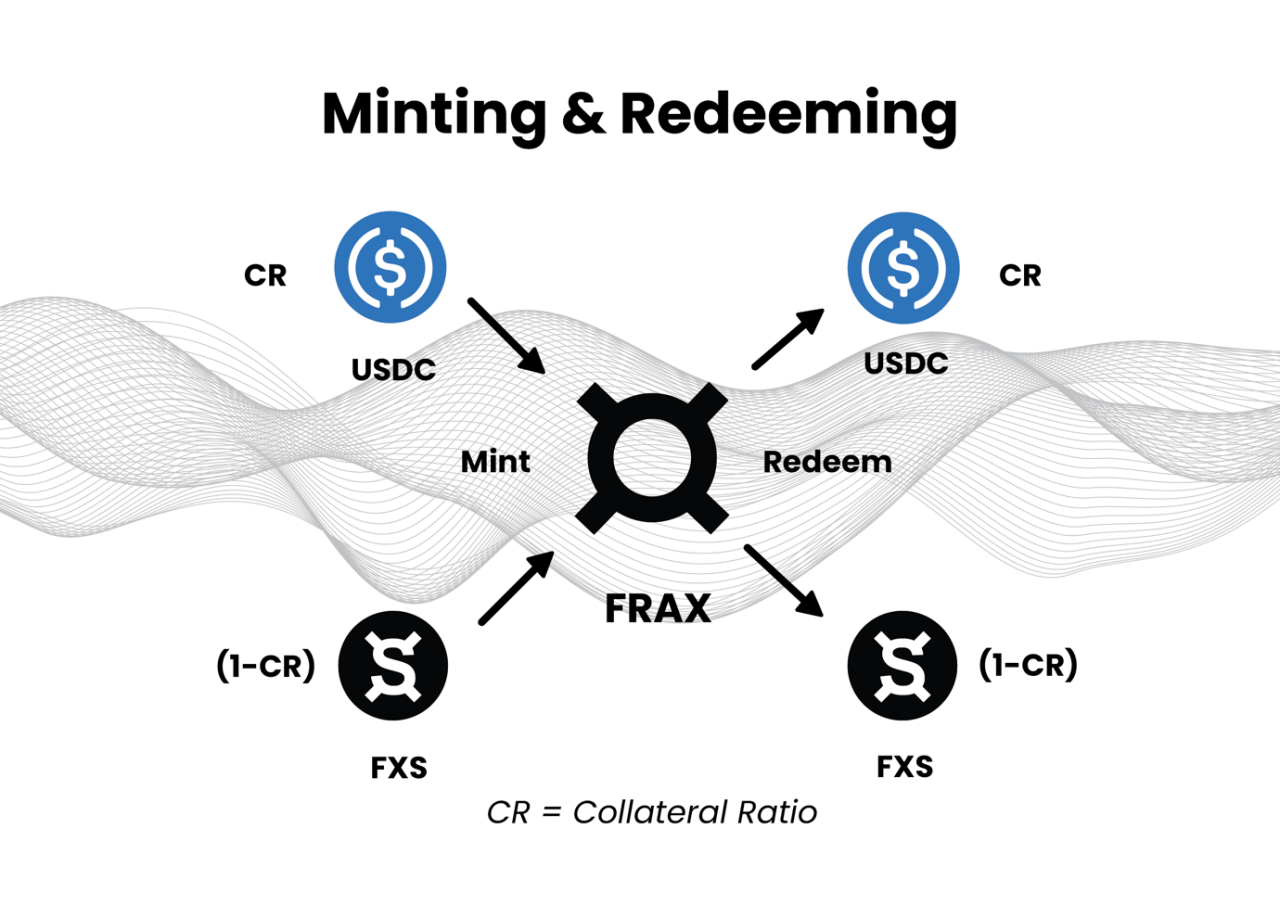

FRAX ถูกสร้างขึ้นเมื่อหลักประกัน (USDC) และ FXS ถูกฝากไว้ในสัญญาโปรโตคอล FRAX จำนวนหลักประกันที่จำเป็นสำหรับการสร้าง 1 FRAX จะพิจารณาจากอัตราส่วนหลักประกัน กล่าวอีกนัยหนึ่ง FRAX collateralization ratio กำหนดอัตราส่วนระหว่าง collateral และอัลกอริทึมที่สร้างมูลค่า 1 ดอลลาร์ใน FRAX

หากราคาซื้อขายของ FRAX สูงกว่า $1 หมายความว่าความต้องการของตลาดมากกว่าอุปทาน ข้อตกลงจะลด อัตราจำนอง ซึ่งจะเป็นการลดหลักประกัน และเพิ่ม FXS ที่ต้องฝากไว้กับโรงกษาปณ์ FRAX ซึ่งจะ ลดจำนวนหลักประกันที่หมุนเวียน FRAX ทั้งหมด หากราคาซื้อขายของ FRAX ต่ำกว่า $1 หมายความว่าอุปทานในตลาดมีมากกว่าอุปสงค์และข้อตกลงจะเพิ่มอัตราส่วนหลักประกัน นอกจากนี้ หลักประกันที่เพิ่มขึ้นยังหมายความว่า FXS ที่ฝากไว้จะลดลงเป็น FRAX อีกด้วย หลักประกันใน ระบบคิดเป็น 10% ของอุปทาน FRAX อัตราส่วนจะเพิ่มขึ้นซึ่งจะเป็นการเพิ่มความเชื่อมั่นของตลาดใน FRAX

FRAX สามารถสร้างและแลกเปลี่ยนเป็นมูลค่า 1 ดอลลาร์จากระบบ ซึ่งช่วยให้อนุญาโตตุลาการสามารถสร้างสมดุลระหว่างอุปสงค์และอุปทานสำหรับ FRAX ในตลาดเปิดเช่น Uniswap

หากราคาตลาดของ FRAX สูงกว่าราคาเป้าหมายที่ 1 ดอลลาร์ แสดงว่ามีโอกาสเก็งกำไรที่จะขุด FRAX โดยการฉีดมูลค่า 1 ดอลลาร์เข้าสู่ระบบและขายโทเค็น FRAX ในตลาดเปิดในราคามากกว่า 1 ดอลลาร์ เมื่อใดก็ตามที่ต้องการสร้าง FRAX ใหม่ ผู้ใช้ต้องใส่มูลค่า 1 ดอลลาร์ในระบบ ความแตกต่างอยู่ที่อัตราส่วนของหลักประกันและ FXS ที่รวมกันเป็นมูลค่า 1 ดอลลาร์ เมื่อ FRAX อยู่ในขั้นตอนการค้ำประกัน 100% 100% ของมูลค่าที่ใส่เข้าไปในระบบเพื่อสร้าง FRAX จะเป็นหลักประกัน เมื่อโปรโตคอลเข้าสู่ขั้นตอนการผสม ส่วนหนึ่งของค่าที่เข้าสู่ระบบในระหว่างการสร้างเหรียญจะกลายเป็น FXS (และถูกเผาระหว่างการหมุนเวียน) ตัวอย่างเช่น ที่อัตราส่วนหลักประกัน 98% แต่ละ FRAX ที่ผลิตเสร็จต้องใช้หลักประกัน 0.98 ดอลลาร์ และเผา FXS มูลค่า 0.02 ดอลลาร์ ที่อัตราส่วนหลักประกัน 97% แต่ละ FRAX ที่ผลิตเสร็จต้องใช้หลักประกัน 0.97 ดอลลาร์ และเผา FXS มูลค่า 0.03 ดอลลาร์ และอื่นๆ

FRAX V2 AMO

หากราคาตลาดของ FRAX ต่ำกว่าช่วงราคา $1 แสดงว่ามีโอกาสเก็งกำไรที่จะแลกมูลค่า $1 ในระบบโดยการซื้อโทเค็น FRAX ในราคาส่วนลดในตลาดเปิด เมื่อใดก็ได้ ผู้ใช้สามารถแลก FRAX มูลค่า $1 จากระบบได้ ส่วนต่างจะอยู่ที่อัตราส่วนของหลักประกันและ FXS ที่คืนให้กับผู้แลกเท่านั้น เมื่อ FRAX อยู่ในขั้นตอนการค้ำประกัน 100% 100% ของมูลค่าที่ส่งคืนโดยการไถ่ถอน FRAX จะเป็นหลักประกัน เมื่อโปรโตคอลเข้าสู่เฟสไฮบริด ส่วนหนึ่งของมูลค่าที่แลกจากระบบจะถูกกำหนดเป็น FXS (สร้างใหม่สำหรับผู้ใช้ที่แลกรับ) ตัวอย่างเช่น ที่อัตราส่วนหลักประกัน 98% แต่ละ FRAX สามารถแลกเปลี่ยนเป็นหลักประกัน 0.98 ดอลลาร์ และ FXS มูลค่า 0.02 ดอลลาร์ ด้วยอัตราส่วนหลักประกันที่ 97% แต่ละ FRAX สามารถแลกเปลี่ยนเป็นหลักประกัน 0.97 ดอลลาร์และ FXS มูลค่า 0.03 ดอลลาร์

ขั้นตอนการไถ่ถอนที่ FRAX นั้นเข้าใจง่ายและประหยัด ในขั้นตอนการค้ำประกัน 100% นั้นง่ายมาก หมายความว่าหลักประกันมูลค่าหนึ่งดอลลาร์สามารถสร้างมูลค่า FRAX ได้หนึ่งดอลลาร์ ในขั้นตอนการจดจำนอง + อัลกอริทึม FXS จะถูกเบิร์นและ FRAX จะถูกสร้างเสร็จ ในทางกลับกัน การสร้าง FXS จะเกิดขึ้นเมื่อมีการแลก FRAX ดังนั้น มูลค่าของโทเค็น FXS ส่วนหนึ่งถูกกำหนดโดยความต้องการของ FRAX และพวกมันยังมีความสัมพันธ์เชิงบวกอย่างมีนัยสำคัญอีกด้วย แตกต่างจากกลไกการไถ่ถอนระหว่าง LUNA และ UST, FRAX เองมี USDC มากกว่า 85% เป็นหลักประกัน และอัตราส่วน CR จะยืดหยุ่นและปรับเปลี่ยนแบบไดนามิกตามความสมดุลของอุปสงค์และอุปทานของตลาด ดังนั้นแรงขายของ FXS จึงค่อนข้างน้อยกว่ามาก และ FRAX ก็ไม่มีแนวโน้มที่จะเกิดมรณะมากเกินไป

ในเดือนมีนาคม 2021 FRAX V2 ได้เปิดตัว AMO (Algorithmic Market Operations Controller) การวนซ้ำของกลไกจะคงไว้ซึ่งฟังก์ชันพื้นฐานของเวอร์ชัน V1 และขยายแนวคิดของความเสถียรของ peg เพื่อให้แต่ละโมดูล AMO เป็นสัญญาแบบอิสระ ตราบใดที่ราคา FRAX ไม่เปลี่ยนแปลงจาก peg นโยบายการเงินใดๆ ออก. ซึ่งหมายความว่า AMO สามารถดำเนินการตามอัลกอริทึมของตลาดแบบเปิดได้ แต่ไม่สามารถลอก FRAX ออกจากอากาศโดยพลการและทำลายหมุดได้

แต่ละ AMO มี 4 คุณลักษณะ

การจำนอง -- ส่วนหนึ่งของกลยุทธ์ที่ลด CR

การดำเนินการของตลาด - ส่วนหนึ่งของกลยุทธ์ที่ดำเนินการอย่างสมดุลและไม่เปลี่ยนแปลง CR

Remortgage - ส่วนหนึ่งของกลยุทธ์ที่เพิ่ม CR

FXS 1559 - การบัญชีที่เป็นทางการของงบดุลของ AMO กำหนดว่า FXS สามารถเผาผลาญได้เท่าไรโดยมีกำไรสูงกว่า CR เป้าหมาย

ข้อเสนอ FXS 1559

ก่อนกฎระเบียบ FXS 1559 50% ของสินทรัพย์ส่วนเกิน CR ถูกใช้เพื่อซื้อและทำลาย FXS (สร้างรายได้ให้กับผู้ถือ FXS โดยการลดอุปทาน) และ 50% มอบให้กับผู้ถือ veFXS โดยตรง

ในเดือนตุลาคม 2021 โปรโตคอล Frax ได้ผ่านข้อเสนอใหม่ FXS 1559 FXS 1559 คำนวณมูลค่าทั้งหมดในระบบที่เกินอัตราส่วนหลักประกัน และใช้ค่านี้เพื่อซื้อ FXS สำหรับการเผาไหม้ มันเทียบเท่ากับการกระจายรางวัลทั้งหมดให้กับผู้ถือโทเค็น FXS โดยเฉพาะอย่างยิ่ง ทุกๆ ช่วงเวลา t, FXS 1559 จะคำนวณระยะเวลาส่วนเกินเหนือ CR และ mint FRAX ตามอัตราส่วนหลักประกันต่ออัตราส่วนราคา จากนั้นจึงซื้อ FXS ในคู่ซื้อขาย FRAX/FXS และทำการเบิร์น

ด้วยคำจำกัดความที่ชัดเจนของเฟรมเวิร์กด้านบน ตอนนี้ จึงเป็นเรื่องง่ายที่จะเห็นว่า Frax v1 เป็นรูปแบบที่ง่ายที่สุดของ AMO และหน้าที่ของมันคือเพียงแค่ปรับอัตราส่วน CR เพื่อรักษาเสถียรภาพของราคาสกุลเงิน FRAX V2 AMO เพิ่มฟังก์ชันการดำเนินงานของตลาดและสร้าง มากขึ้นสำหรับฉาก FRAX ที่จะใช้

1. Collateral Investor

วัตถุประสงค์ของการดำเนินงานตลาด AMO คือการใช้เงินทุนที่เหลืออยู่ในข้อตกลงเพื่อหารายได้ เช่น การลงทุนในข้อตกลง DeFi, AAVE, Compound, Yearn, Uniswap ที่เชื่อถือได้ เป็นต้น ควรสังเกตว่าข้อตกลง DeFi ที่ลงทุนโดย AMO เป็นข้อตกลงทั้งหมดที่ไม่มีระยะเวลาล็อคอิน เพื่อให้มั่นใจว่าสามารถถอนเงินได้ตลอดเวลาเมื่อต้องการ และป้องกันไม่ให้ราคาสกุลเงินตกจากจุดยึด

ทิศทางทั่วไปของการดำเนินงานตลาด AMO:

การลงทุนหลักประกันคือการโอนหลักประกัน USDC ที่ไม่ได้ใช้งานของ AMO ไปยังโปรโตคอล DeFi ที่ให้ผลตอบแทนที่เชื่อถือได้ โปรโตคอลปัจจุบัน ได้แก่ Aave, Compound และ Yearn ข้อกำหนดหลักของ AMO นี้คือสามารถออกจากหลักประกันที่ลงทุนได้ทันทีในกรณีที่มีการไถ่ถอน FRAX จำนวนมาก

3. FRAX Lending

2. Curve และ Uniswap Liquidity

Advantages and Weaknesses

Curve และ Uniswap v3 Liquidity AMOs ทำให้ FRAX และหลักประกันทำงานโดยให้สภาพคล่องเฉพาะของ FRAX แก่ Stablecoin อื่น ๆ ให้สภาพคล่องแก่โปรโตคอลและรักษาราคาไว้

การจัดหา FRAX ให้กับตลาดเงิน เช่น Compound หรือ AAVE ช่วยให้ทุกคนสามารถยืม FRAX โดยจ่ายดอกเบี้ยแทนกลไกการขุดขั้นพื้นฐาน โดยพื้นฐานแล้ว Lending AMO จะสร้างเส้นทางใหม่สำหรับการไหลเวียนของ FRAX และตระหนักถึงการดำเนินการในการเพิ่มและลดอัตราดอกเบี้ยโดยการจ่ายอัตราดอกเบี้ยที่กำหนดโดยตลาดเงิน ตัวอย่างเช่น AMO สามารถสร้าง FRAX ได้มากขึ้น (อัตราดอกเบี้ยต่ำลง) และรีไซเคิล FRAX (เพิ่มอัตราดอกเบี้ย)

ในฐานะที่เป็น Stablecoin แบบไฮบริด Frax แก้ปัญหาการใช้เงินทุนที่มีหลักประกันมากเกินไป เช่น DAI และความเสี่ยงในการชำระบัญชีที่ไร้ประสิทธิภาพเป็นหลัก และการเก็งกำไรของ Stablecoin แบบอัลกอริทึมเช่น AMPL โดยไม่มีหลักประกันนั้นยิ่งใหญ่กว่าการปฏิบัติจริง ด้วยการแนะนำแนวคิดของอัตราการจำนอง ความสมดุลโดยตรงระหว่างสองสิ่งนี้ได้รับการควบคุมอย่างดี

จากมุมมองอื่น เหตุใดตลาดจึงต้องการสกุลเงินใหม่ที่มีเสถียรภาพซึ่งสนับสนุนโดย USDC เป็นส่วนใหญ่ กลไก AMO ของ Frax พยายามตอบคำถามนี้ด้วยการฝากรายได้ที่เกิดจากกองทุนไว้ใน Defi เนื่องจากคุณสมบัติการปฏิบัติตามกฎระเบียบ การจัดสรรสินทรัพย์ของ USDC จึงต้องเป็นแบบอนุรักษ์นิยมเท่านั้น ซึ่งประกอบด้วยเงินสดดอลลาร์สหรัฐและธนบัตรระหว่างธนาคาร และผลประโยชน์เหล่านี้ไม่ได้มาจากผู้ถือ USDC Frax เข้าร่วมใน Defi ผ่านการฝาก USDC และรายได้ที่คล้ายกับธนาคารพาณิชย์สร้างขึ้นจะสูงกว่ารายได้ดอลลาร์สหรัฐของ USDC อย่างมาก และผ่านกลไกการเผาไหม้ของ FXS 1559 รายได้จะถูกส่งกลับไปยัง FXS

Floating Stablecoins

Float Protocol

ชื่อระดับแรก

ชื่อเรื่องรอง

Basic Mechanism

จุดเริ่มต้นของ Float Protocol คือความเชื่อที่ว่า cryptocurrencies ควรมี Stablecoins เป็นของตัวเอง ซึ่งเป็นหน่วยบัญชีที่กระจายอำนาจสำหรับเศรษฐกิจ DeFi นักลงทุนคุ้นเคยกับการยึดราคาของ Stablecoins ที่ 1 ดอลลาร์ แต่การรักษาหมุดที่แม่นยำนั้นต้องเผชิญกับความท้าทายมากมาย นโยบายการเงินแบบขยายตัวของเงินดอลลาร์สหรัฐฯ จะยังคงทำให้กำลังซื้อเหรียญสหรัฐมีเสถียรภาพลดลง นอกจากนี้ ลักษณะทั่วโลกของสกุลเงินดิจิทัลทำให้มีความเสี่ยงที่จะตรึง Stablecoin หลักกับสกุลเงินคำสั่งของประเทศ ดังนั้น หากต้องการสร้างระบบการเงินใหม่ ควรใช้สกุลเงินดิจิทัลเป็นสกุลเงินของตัวเอง และเงินดอลลาร์สหรัฐเป็นสัญลักษณ์ของการเงินแบบรวมศูนย์แบบดั้งเดิม

Float Protocol กำลังพยายามกำหนด Stablecoins ใหม่แทนการตรึงไว้ที่ $1 เพื่อจุดประสงค์นี้ โปรโตคอล Float กำลังสร้างคำสั่งซื้อใหม่สำหรับระบบสกุลเงินแบบกระจายศูนย์ในอนาคต ที่แกนกลางของโปรโตคอลคือโทเค็น FLOAT ซึ่งเป็นสกุลเงินลอยตัวที่ไม่ได้ตรึงอยู่กับค่าเฉพาะใดๆ ดังนั้น เช่นเดียวกับสกุลเงินของประเทศหนึ่งที่อาจมีค่ามากขึ้นตามความต้องการที่เพิ่มขึ้น (เช่น ผ่านการค้า การเดินทาง หรือในฐานะแหล่งหลบภัยทางการเงิน) crypto stablecoin ที่แท้จริงก็ควรจะเติบโตได้ตามความต้องการและ cryptocurrencies ที่เพิ่มขึ้น อุปสงค์ผันผวน และผันผวน เพื่อให้ได้มูลค่าลอยตัว FLOAT ได้รับการสนับสนุนโดยตะกร้าสกุลเงินดิจิตอล ในเวอร์ชัน 1 ของโปรโตคอล ตะกร้าเริ่มต้นด้วย Ethereum เท่านั้น แต่เมื่อเวลาผ่านไป สกุลเงินดิจิทัลอื่นๆ จะถูกเพิ่มลงในตะกร้าเพื่อกระจายความเสี่ยงต่อสกุลเงินดิจิทัลหนึ่งๆ กล่าวโดยสรุป ในระยะสั้น เราสามารถถือว่า FLOAT เป็น ETH ที่มีความผันผวนต่ำ แต่ด้วยการเพิ่มสกุลเงินดิจิทัลกระแสหลักที่หลากหลายในตะกร้า FLOAT จะเป็นเหมือนดัชนีของตลาดสกุลเงินดิจิทัล ซึ่งสะท้อนถึงสกุลเงินดิจิทัล เศรษฐกิจโดยรวม และกำลังซื้อของตลาด

Float มีราคาเป้าหมายเริ่มต้นที่ 1.618 ดอลลาร์ ซึ่งอาจมีการเปลี่ยนแปลงตามสภาวะตลาด หากมูลค่าของตะกร้าเพิ่มขึ้นเมื่อเทียบกับมูลค่าของโฟลตหมุนเวียน ราคาเป้าหมายจะเพิ่มขึ้นเมื่อเวลาผ่านไป (และในทางกลับกัน) ราคาเป้าหมายของ Float เป็นสัดส่วนโดยตรงกับความต้องการ Float

Stability Mechanism / Price Adjustment

FLOAT ทำให้อุปทานมีเสถียรภาพผ่านการประมูลบ่อยครั้งเพื่อขยายหรือทำสัญญาจัดหา นอกจากนี้ยังได้รับการสนับสนุนบางส่วนจากตะกร้าสกุลเงินดิจิทัลที่ใช้เป็นส่วนหนึ่งของกระบวนการประมูล อัตราส่วนระหว่างมูลค่าของตะกร้าและมูลค่า FLOAT ทั้งหมดของราคาเป้าหมายเรียกว่า Vault Factor ดังนั้น ในตอนเริ่มต้น ค่าสัมประสิทธิ์ตะกร้าควรเท่ากับ 100% และเมื่อเวลาผ่านไป ค่าสัมประสิทธิ์ตะกร้าจะเปลี่ยนไป เนื่องจากมูลค่าของ ETH ไม่เสถียร ปัจจัยหลักประกันอาจสูงหรือต่ำกว่า 100% ได้ตลอดเวลา ในการประมูลแบบหดตัวหรือขยายตัวแต่ละครั้ง โปรโตคอลมีเป้าหมายที่จะย้ายค่าสัมประสิทธิ์ตะกร้าไปยังราคาเป้าหมาย

ส่วนอื่นๆ ได้รับการสนับสนุนโดย BANK โทเค็นดั้งเดิม ซึ่งรับผิดชอบความเสถียรของมูลค่าของ FLOAT (ตัวอย่างเช่น หากราคาของ FLOAT สูงเกินไป ความต้องการส่วนเกินนี้จะถูกดักจับและโอนไปยัง BANK ในทำนองเดียวกัน หาก ราคาของ FLOAT ต่ำเกินไป BANK ใช้เพื่อสนับสนุนราคาของ FLOAT) นอกจากนี้ BANK ยังมีบทบาทในการควบคุมโปรโตคอล Float

สำหรับการปรับเสถียรภาพ Float Protocol จำเป็นต้องทราบราคาของ FLOAT, BANK และ ETH

โปรโตคอลใช้วิธีการต่อไปนี้ในการดำเนินการนี้ รับราคา ETH จากฟีด ETH-USD บน Chainlink และราคา FLOAT ใน ETH จาก FLOAT-ETH TWAP (ราคาถัวเฉลี่ยตามเวลา) บน Sushiswap สุดท้าย รับ BANK-ETH TWAP จาก Sushiswap เพื่อทราบราคาของ BANK ใน ETHทุกช่วงเวลา (ตั้งค่าเริ่มต้นเป็น 24 ชั่วโมง) ให้คำนวณ FLOAT TWAP (ราคาถัวเฉลี่ยถ่วงน้ำหนักตามเวลา การวัดราคาสำหรับช่วงเวลาหนึ่งๆ) ถ้ามันแตกต่างจากราคาเป้าหมาย โปรโตคอลจะเปลี่ยนอุปทานโดยการสร้างเหรียญ (การขยายตัว) หรือการซื้อและการเผาไหม้ FLOAT (การหดตัว) การประมูลแบบดัตช์จะใช้ในช่วงที่มีการขยายตัวและการประมูลแบบย้อนกลับแบบดัตช์ในช่วงที่มีการหดตัว ในระยะยาว โปรโตคอลมีเป้าหมายที่จะค่อย ๆ ลดระยะเวลาของยุคหนึ่ง ๆ และในที่สุดก็มอบอำนาจให้กับผู้เข้าร่วมโปรโตคอลในการขยายและทำสัญญาตามความจำเป็นหรือผลกำไร

หาก TWAP สูงกว่าราคาเป้าหมาย จะเกิดภาวะเงินเฟ้อ หาก TWAP ต่ำกว่าราคาเป้าหมาย จะเกิดภาวะเงินฝืด วิธีการของอัตราเงินเฟ้อและภาวะเงินฝืดได้รับผลกระทบจาก Vault Factor ซึ่งจะวัดว่าสินทรัพย์สำรองเพียงพอหรือไม่ Vault Factor = ค่า ETH ที่ถูกล็อคใน vault/มูลค่าตลาดของราคาเป้าหมาย FLOAT ในการหมุนเวียน หาก Vault Factor>1 หมายความว่า ห้องนิรภัยมีส่วนเกิน ถ้า Vault Factor

<1 อยู่ในสถานะขาดทุน

Historical performance

ในช่วงภาวะเงินฝืด อนุญาโตตุลาการขาย FOLAT ให้กับข้อตกลงในการประมูลแบบย้อนกลับของเนเธอร์แลนด์ในราคาที่ต่ำกว่าราคาเป้าหมายและสูงกว่าราคาตลาด หากอยู่ในสถานะเกินดุล ข้อตกลงจะจ่ายเงินให้ผู้ใช้ทั้งหมดใน ETH และ BANK จะไม่ได้รับผลกระทบ หากอยู่ในสถานะขาดทุน ข้อตกลงจะใช้ส่วนหนึ่งของ ETH + minted BANK เพื่อชำระเงิน ซึ่งช่วยลดค่าใช้จ่าย ของข้อตกลง

เสี่ยง

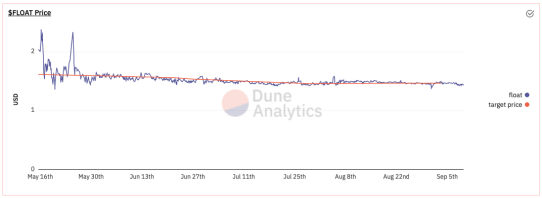

เมื่อพิจารณาจากแนวโน้มราคาในอดีตของราคา FLOAT และราคาเป้าหมาย กลไกของข้อตกลงได้บรรลุถึงระดับความมั่นคงระหว่างสองราคาแล้ว

เสี่ยง

หากราคาผันผวนลงอย่างรวดเร็วเป็นเวลานาน สภาพคล่องและความต้องการเก็งกำไรสำหรับ BANK อาจหายไป ซึ่งหมายความว่าข้อตกลงจะมีช่วงเวลาที่ยากลำบากในการทำให้ราคากลับสู่เป้าหมาย (ในที่สุดข้อตกลงมีหลักประกันไม่เพียงพอหรือไม่สามารถสำรองราคา FLOAT กับ BANK ที่เพิ่งสร้างใหม่ได้)

เนื่องจากการออกและไถ่ถอน Float ดำเนินการผ่านกลไกการประมูล จึงไม่สามารถขยายได้อย่างรวดเร็วและทำได้เพียงดำเนินการอย่างช้าๆ ผ่านกลไกการปรับราคาตลาด ซึ่งจำกัดการใช้ Float ด้วย

Reflexer Finance

“I am focusing on RAI rather than DAI because RAI better exemplifies the pure ideal type of a collateralized automated stablecoin,backed by ETH only。DAI is a hybrid system backed by both centralized and decentralized collateral,which is a reasonable choice for their products but it does make analysis trickier”-Vitalik Buterin

Float เองไม่มีความต้องการของตลาดที่มีประสิทธิภาพและมูลค่าการใช้ ส่งผลให้ Float หมุนเวียนน้อยมาก ธนาคารยังไม่มีกลไกการจับมูลค่าที่มีประสิทธิภาพ

Basic Mechanism

ชื่อเรื่องรอง

Reflexer เป็นแพลตฟอร์มที่สามารถใช้หลักประกัน cryptocurrency เพื่อออกสินทรัพย์ที่มั่นคงแบบไม่ผูกมัด RAI เป็นประเภทแรกและเช่นเดียวกับ DAI ดั้งเดิม มันถูกสร้างขึ้นโดย ETH over-collateralization เท่านั้น และมีอัตราเงินทุนท้องถิ่นที่คำนวณโดยตัวควบคุม PI บนเครือข่ายเพื่อให้สอดคล้องกับสภาวะตลาดที่ซับซ้อน ราคาตลาดของ RAI บรรจบกัน ต่อราคารับซื้อคืน กล่าวโดยย่อ RAI สามารถอธิบายได้ว่าเป็น ETH ที่มีความผันผวนต่ำในสกุลเงิน USD โดยมีหมุดเคลื่อนไหว

อัตราแลกเปลี่ยนของ RAI/USD ถูกกำหนดโดยความสัมพันธ์ของอุปสงค์และอุปทาน และข้อตกลงจะพยายามทำให้ราคาของ RAI มีเสถียรภาพโดยการลดค่าหรือตีมูลค่าใหม่อย่างต่อเนื่อง กลไกอุปสงค์และอุปทานเล่นระหว่างสองฝ่าย ผู้ใช้ SAFE (ผู้ใช้ที่สร้าง RAI ด้วย ETH) และผู้ถือ RAI"ซึ่งแตกต่างจากกลไกของ Float คือ RAI จะอัปเดต peg (นั่นคือราคาไถ่ถอน) เพื่อปรับส่วนเบี่ยงเบนระหว่างราคาตลาดและราคาไถ่ถอน RAI ใช้ตัวควบคุม PI บนเครือข่ายเพื่อกำหนดอัตราการเปลี่ยนแปลงของราคาไถ่ถอน ซึ่งเรียกว่าอัตราการไถ่ถอน ซึ่งแสดงเป็นอัตราต่อปี ความไวของอัตราการไถ่ถอนต่อการเบี่ยงเบนของราคาตลาดถูกกำหนดโดยพารามิเตอร์ PI ของผู้ควบคุม จุดประสงค์คือเพื่อปรับพารามิเตอร์เหล่านี้เพื่อให้ RAI สามารถรักษาเสถียรภาพของราคาได้โดยอัตโนมัติเมื่อเผชิญกับสถานการณ์ต่าง ๆ และผลกระทบที่อาจเกิดขึ้น"ตัวควบคุม PI ประกอบด้วยคำศัพท์สองคำ สัดส่วน (P) และปริพันธ์ (I) คำศัพท์ P จะอ้างอิงจากข้อผิดพลาดปัจจุบันเท่านั้น ดังนั้นเมื่อข้อผิดพลาดหายไป ระบบจะรีเซ็ตอัตราการไถ่ถอนเป็น 0% ทันที ข้อผิดพลาดถูกกำหนดเป็นราคาไถ่ถอน RAI (หรือที่เรียกว่า

ราคาเป้าหมาย

Monetary Policy

) และราคาตลาดไร่ คำว่า I สะสมข้อผิดพลาดเมื่อเวลาผ่านไป เพิ่มอัตราการไถ่ถอนในช่วงเวลาของข้อผิดพลาด ไม่ใช่แค่ขนาดของข้อผิดพลาดเท่านั้น (ไม่เหมือนกับเทอม P ตรงที่ไม่มีส่วนประกอบของเวลา) ดังนั้นอัตราการไถ่ถอนขั้นสุดท้ายที่กำหนดโดยผู้ควบคุมจึงคำนวณโดยการเพิ่มอัตราส่วนที่กำหนดโดยเทอม P และเทอม I

โปรดทราบว่าเหตุผลที่ตัวควบคุมมีคำศัพท์สองคำคือ คำศัพท์ P และ I ทำงานในช่วงเวลาที่แตกต่างกัน ทำให้ตัวควบคุมสามารถตรวจจับและตอบสนองต่อการกระแทกกะทันหันและการรบกวนระยะยาวได้ คำศัพท์ P มีความสำคัญมากกว่าสำหรับการรับมือกับการกระแทกอย่างกะทันหัน เนื่องจากมันสามารถเพิ่มขึ้นอย่างรวดเร็วเมื่อ RAI ตรวจพบการกระแทกของราคาและรีเซ็ตอย่างรวดเร็วเมื่อการกระแทกของราคาหมดลง คำว่า I มีความสำคัญมากกว่าสำหรับการแก้ไขการเบี่ยงเบนของราคาในระยะยาว ซึ่งเรียกว่าข้อผิดพลาดในสถานะคงตัว เนื่องจากมันจะเพิ่มขึ้นอย่างช้าๆ แข็งแกร่งขึ้นตราบเท่าที่ข้อผิดพลาดยังคงมีอยู่ จากนั้นจะค่อยๆ รีเซ็ตเมื่อเวลาผ่านไป เงื่อนไข I ถืออัตราการไถ่ถอนที่ค่าใด ๆ ที่ทำให้ข้อผิดพลาดเป็นศูนย์ ผลก็คือ เทอม I กำลังมองหาอัตราการไถ่ถอนระยะยาวโดยเฉลี่ยที่คงค่าความผิดพลาดไว้ที่ศูนย์

เส้นทางราคาระยะยาวของ RAI ถูกกำหนดโดยความต้องการเลเวอเรจของ ETH หากผู้ใช้ SAFE (เช่น Vault) ลดค่าเลเวอเรจและ/หรือผู้ใช้ RAI เปิดสถานะ Long RAI มีแนวโน้มที่จะเพิ่มมูลค่า และหากผู้ใช้ SAFE เพิ่มค่าเลเวอเรจและ/หรือผู้ใช้ RAI เปิดสถานะ Short ค่าก็จะอ่อนค่าลงเพื่อให้เข้าใจพฤติกรรมของ RAI ได้ดีขึ้น เราจำเป็นต้องวิเคราะห์นโยบายการเงินซึ่งประกอบด้วยสี่องค์ประกอบหลัก

ราคารับซื้อคืน:นี่คือราคาที่โปรโตคอลต้องการให้ RAI อยู่ในตลาดรอง (เช่น บน Uniswap) ราคาไถ่ถอนถูกใช้โดยผู้ใช้ SAFE ในการสร้าง RAI และยังใช้ในการชำระบัญชีทั่วโลกเพื่อให้ผู้ใช้ SAFE และ RAI สามารถไถ่ถอนหลักประกันจากระบบได้ แต่ราคารับซื้อคืนมักจะลอยตัวตลอดเวลา ดังนั้นจึงไม่ผูกมัดกับหมุดตัวใดตัวหนึ่ง

ราคาตลาด:นี่คือราคาที่ RAI ซื้อขายในตลาดรอง (ในการแลกเปลี่ยน)

อัตรารับซื้อคืน:นี่คือค่าเสื่อมราคาหรืออัตราการตีราคาใหม่ของ RAI กระบวนการลดมูลค่า/ตีราคา RAI รวมถึงอัตราการรับซื้อคืนเพื่อเปลี่ยนแปลงราคารับซื้อคืน

การตั้งถิ่นฐานทั่วโลก:

การชำระบัญชีประกอบด้วยการปิดโปรโตคอล อนุญาตให้ผู้ใช้ SAFE และ RAI แลกหลักประกันจากระบบได้ การชำระบัญชีใช้ราคาไถ่ถอน (แทนที่จะเป็นราคาตลาด) เพื่อคำนวณจำนวนหลักประกันที่ผู้ใช้แต่ละคนสามารถไถ่ถอนได้

เมื่อราคาตลาดไร่ > ราคารับซื้อคืนในช่วงเวลาหนึ่ง อัตรารับซื้อคืนจะกลายเป็นลบ

Arbitrage Mechanism

เมื่อราคาตลาดของไร่ < ราคารับซื้อคืนในช่วงระยะเวลาหนึ่ง อัตรารับซื้อคืนจะกลายเป็นบวก

เมื่อราคาตลาดของ RAI = ราคารับซื้อคืนในช่วงระยะเวลาหนึ่ง อัตรารับซื้อคืนจะคงที่ในสถานะหนึ่งๆ (อาจไม่ใช่ศูนย์ อัตรารับซื้อคืนถูกกำหนดโดยผลรวมของ P และ I)

Advantages of RAI’s Monetary policy

หากราคาตลาดสูงกว่าราคารับซื้อคืน แสดงว่ามีความต้องการ RAI มากเกินไป ระบบจะลดราคารับซื้อคืนให้อีก ซึ่งหมายความว่าผู้ใช้สามารถสร้าง RAI ใหม่ได้ในราคาไถ่ถอนแล้วขายเป็น ETH เพื่อเก็งกำไร

ราคาตลาดต่ำกว่าราคาไถ่ถอนและมีความต้องการไม่เพียงพอสำหรับ RAI บนพื้นผิว ระบบจะเพิ่มราคาไถ่ถอนต่อไป ส่งผลให้ต้นทุนการกู้ยืมสูงขึ้น ซึ่งจะจูงใจให้ผู้คนชำระคืนเงินกู้ ซึ่งจะช่วยลดอุปทานของ RAI ในตลาดภายใต้เงื่อนไขทั้งหมด เช่นเดียวกันนี้จะเพิ่มราคาของ RAI"นโยบายการเงินของ RAI มีข้อดีบางประการเหนือ Stablecoin ที่ตรึงกับเงินดอลลาร์อื่น ๆ ซึ่งไม่มี"ความยืดหยุ่น: โปรโตคอลสามารถลดมูลค่าหรือประเมินมูลค่า RAI ใหม่ตามการเปลี่ยนแปลงของราคาตลาดของ RAI กระบวนการนี้ถ่ายโอนมูลค่าระหว่างผู้ใช้ SAFE และผู้ถือ RAI และสร้างแรงจูงใจให้ทั้งสองฝ่ายนำราคาตลาดกลับไปสู่ราคาเป้าหมายที่โปรโตคอลเลือกไว้ กลไกดังกล่าวคล้ายกับประเทศต่างๆ ที่ลดค่าเงินหรือปรับมูลค่าสกุลเงินของตนใหม่เพื่อตอบสนองต่อความไม่สมดุลทางการค้า ในกรณีของ RAI

ความไม่สมดุลทางการค้า

Historical performance

เกิดขึ้นระหว่างผู้ใช้ RAI และ SAFE

Use Cases

ดุลยพินิจ: โปรโตคอลมีอิสระที่จะเปลี่ยนอัตราแลกเปลี่ยนเป้าหมายให้เป็นประโยชน์ สามารถดึงดูดหรือขับไล่ทุนได้ตลอดเวลา

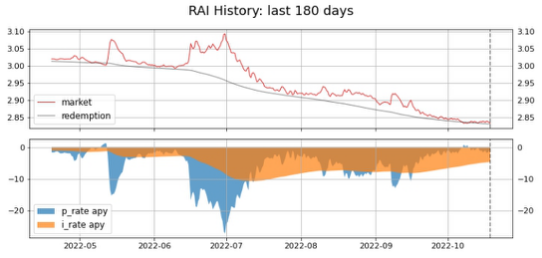

จากผลการดำเนินงานในอดีตของ RAI เนื่องจากภาพด้านบนยังไม่ได้รับการปรับให้เรียบ เมื่อมองแวบแรกราคาของ RAI อาจดูเหมือนลดลงอย่างรวดเร็วภายในครึ่งปี แต่ในความเป็นจริงแม้ตลาดหมี RAI จะตกลงเพียงประมาณ 5% ในขณะที่ในช่วงเวลาเดียวกัน ETH ลดลงประมาณ 50% ดังนั้นความเสถียรของ RAI จึงยังคงโดดเด่น

หลักประกัน DeFi: RAI สามารถใช้เป็นส่วนเสริมของ ETH หรือเป็นหลักประกันทางเลือกในโปรโตคอล DeFi เนื่องจากสามารถลดความผันผวนของราคาของ Ethereum ทำให้ผู้ใช้มีเวลามากขึ้นในการตอบสนองต่อการเปลี่ยนแปลงของตลาด

Comparative analysis between Float Protocol and Reflexer Finance

สินทรัพย์สำรองของ DAO: DAO สามารถเก็บ RAI ไว้ในงบดุลและได้รับ ETH ส่วนหนึ่งโดยไม่ได้รับผลกระทบจากความผันผวนของตลาดทั้งหมดชื่อเรื่องรอง"กลไกพื้นฐาน:"กลไกความเสถียรของ FLOAT ใช้การประมูลแบบดั้งเดิมของดัตช์และอาศัยใบเสนอราคาของเครื่องออราเคิล RAI ใช้อัตรากองทุนท้องถิ่นที่คำนวณโดยผู้ควบคุม PI บนเครือข่ายเพื่อให้สอดคล้องกับสภาวะตลาดที่ซับซ้อนเพื่อส่งเสริมการบรรจบกันของราคาตลาดของ RAI กับราคาไถ่ถอน ผมเชื่อว่าทุกคนคุ้นเคยกับกลไกการประมูลแต่ข้อเสียคือการประมูลบ่อยครั้งทำให้เกิดเสถียรภาพด้านราคาซึ่งมีประสิทธิภาพไม่ดีนัก นอกจากนี้ เมื่อหลักประกันลดลง เครื่อง Oracle ก็ไม่สามารถป้อนราคาจริงตามเวลาจริงได้ และ การค้นพบราคาไม่ดี ตัวควบคุม PI เป็นอัลกอริธึมการควบคุมที่สวยงามมาก ซึ่งใช้กันอย่างแพร่หลายในการควบคุมอุตสาหกรรม บางครั้ง หากไม่ทราบรุ่นของระบบ ตราบใดที่มีประสบการณ์ในการปรับพารามิเตอร์ PI ก็จะสามารถบรรลุผลการควบคุมที่ต้องการได้ สิ่งหนึ่งที่น่าสนใจที่สุดเกี่ยวกับ RAI คือพารามิเตอร์ของคอนโทรลเลอร์จะกำหนดพฤติกรรมของสินทรัพย์ RAI เป็นส่วนใหญ่ เรารู้ว่าโปรโตคอลต้องการให้ RAI เป็น"ระงับความผันผวน"การยับยั้ง

เสถียรภาพ:ระดับ. ดังนั้น ส่วนหนึ่งของกระบวนการออกแบบ RAI จึงเกี่ยวข้องกับการได้รับคำติชมจากเทรดเดอร์และผู้มีโอกาสเป็นผู้ถือ RAI เกี่ยวกับความชอบของพวกเขาสำหรับระดับการระงับความผันผวน จากนั้นจึงใช้การจำลอง RAI เพื่อกำหนดพารามิเตอร์ตัวควบคุมที่นำไปสู่พฤติกรรมของสินทรัพย์ที่คาดหวัง ดังนั้นการออกแบบโปรโตคอลจึงสามารถจับขอบเขตบนและล่างของพฤติกรรม RAI ได้อย่างชัดเจน มันจะไม่ทำให้ RAI มีความผันผวนมากกว่า ETH แต่จะไม่ทำให้ RAI ไม่มีความสัมพันธ์กับ ETH โดยสิ้นเชิง ดังนั้นสถานะในอุดมคติสำหรับ RAI จึงอยู่ระหว่างนั้น ซึ่งสัมพันธ์กับ ETH แต่มีความผันผวนน้อยกว่า"เสถียรภาพ:"ตะกร้า

ใช้กรณี:การเปลี่ยนแปลงของความต้องการสกุลเงินดิจิทัลในประเทศจีนสะท้อนถึงภาวะเศรษฐกิจของตลาดสกุลเงินดิจิทัลโดยรวม ข้อตกลงที่ตามมาจะเพิ่มสินทรัพย์ที่เข้ารหัสลงในตะกร้า แต่เมื่อตลาดตกลงอย่างรวดเร็ว ค่าสัมประสิทธิ์สหสัมพันธ์ระหว่างสกุลเงินดิจิทัลนั้นสูงมาก ดังนั้นราคาของ FLOAT จะยังคงผันผวนอย่างรุนแรง เส้นทางราคาระยะยาวของ RAI นั้นถูกกำหนดโดยความต้องการเลเวอเรจของ ETH เท่านั้น และจะมีตัวควบคุม PI ในห่วงโซ่ที่ร่วมมือกับนโยบายการเงินเพื่อปรับราคาตลาดอย่างจริงจังเพื่อบรรจบกับราคาไถ่ถอน จากในอดีต ประสิทธิภาพของราคา เราจะเห็นได้ว่า RAI นั้นสัมพันธ์กับ FLOAT ที่เสถียรกว่า

ใช้กรณี:

SCapitalเมื่อเทียบกับโครงการ Stablecoin อื่น ๆ ปัจจุบัน Stablecoin แบบลอยตัวทั้งสองนี้ยังไม่มีกรณีการใช้งานที่หลากหลาย อยู่ในขั้นทดลองเท่านั้น และยังไม่ได้รับการยอมรับโดยทั่วไปจากนักลงทุนคริปโต