Hyperliquid ブームの裏側: Perp DEX の 5 つの大きな罠をどうやって打破するか?

- 核心观点:Perp DEX面临流动性假象等隐性问题。

- 关键要素:

- 成交量高但流动性指标被激励人为抬高。

- 订单簿模式需大量做市商补贴成本高。

- 黑箱清算缺乏透明度易被操纵。

- 市场影响:推动行业构建更稳健透明机制。

- 时效性标注:中期影响。

原作者:ルイ

原文翻訳:Saoirse、Foresight News

Hyperliquidは、パーペチュアル・コントラクト分散型取引所(Perp DEX)分野に熱狂を巻き起こし、中央集権型取引所(CEX)のトラフィックの8.62%を占めています。しかし、この分野に潜む根本的な課題に立ち向かい、真に不可逆的な分散化への移行を確実にするための枠組みを構築する必要があります。

TL;DR

- 流動性の錯覚:取引量が多いからといって、必ずしも流動性が高いとは限りません。売買スプレッド、スリッページ、テイカー手数料は価格変動や約定損失に影響しますが、これらの指標はインセンティブメカニズムによって人為的に高められる可能性があります。

- 隠れたコスト:オーダーブックモデルは多くのマーケットメーカーへの補助金を必要とし、自動マーケットメーカー(AMM)の流動性プロバイダー(LP)は規模拡大が困難です。どちらも経済的な課題に直面しています。

- ブラックボックス決済:ユーザーの利便性よりもシステムセキュリティを優先するため、未決済建玉(OI)リスク管理、マルチソース決済メカニズム、検証可能な証拠が求められます。しかし、このリスクは特に市場前取引において顕著です。

- 取引注文の犠牲: 個人投資家を優先することと高頻度取引 (HFT) の間にはトレードオフがあり、本質的には公平性と効率性の選択となります。

- 非効率な証拠金: 中央集権型取引所の効率に匹敵する、利子付担保、ローン統合、ヘッジ識別機能を統合した動的かつ効率的な証拠金システムを構築する必要があります。

流動性の幻想

取引量は一般的な指標ですが、トークンインセンティブによって偽の取引が人為的に生成される場合、誤解を招く可能性があります。同じ取引量であっても、個人投資家による取引は「投機的取引」よりも安定的で持続可能であるため、より価値があります。

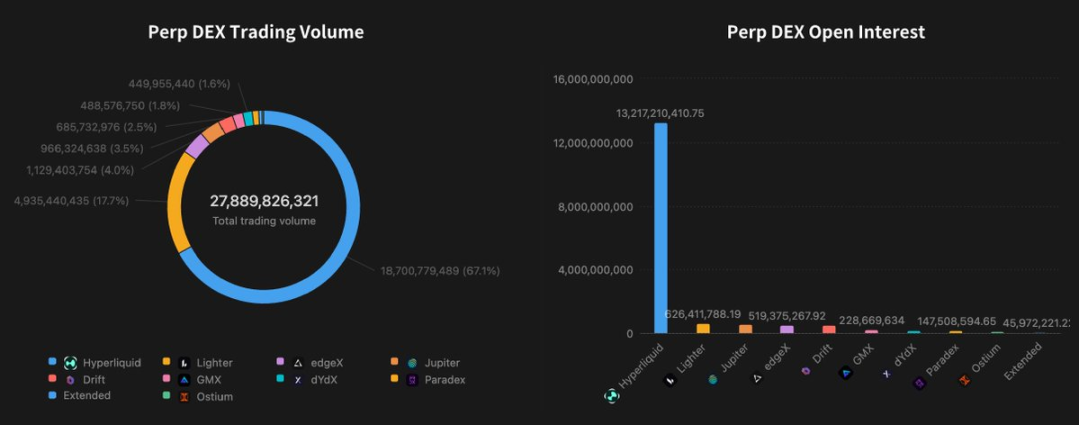

Perp DEXの取引量と未決済建玉

未決済建玉と取引高の比率(OI/取引高比率)は、真の取引活動を反映しています。APIを持たない中央集権型取引所では、この比率は通常1:2または1:3です。Hyperliquidの時間単位手数料と注文キャンセル優先メカニズムにより、1:1という高い比率を実現しています。トークンを発行していない他の分散型取引所では、取引高を膨らませるためのウォッシュトレードを奨励するトークンインセンティブがあるため、この比率が低くなることがよくあります。さらに、手数料収入はプラットフォームの持続可能性にとって不可欠であり、インセンティブと直接的な安全バッファーの両方を提供します。

流動性は、プラットフォームの使いやすさを測る究極の指標です。狭いビッド・アスク・スプレッドは市場参入・退出コストを削減し、低いスリッページは大口注文の価格安定を保証し、十分な市場深度は取引中の価格変動を防ぎます。比較データによると、Hyperliquidは2,000万ドルを超える大口ポジションの処理に優れている一方、edgeXは個人投資家にとってより使いやすく、1ベーシスポイント(bps)以内という最も高い流動性、ほとんどの取引における最も低いスリッページ、そして最も狭いスプレッドを提供しています。

注文帳の比較

隠れたコスト

流動性は典型的な「コールドスタート問題」です。トレーダーは注文が少ないプラットフォームに参加することを躊躇し、マーケットメーカーも流動性が不十分なプラットフォームを避けます。

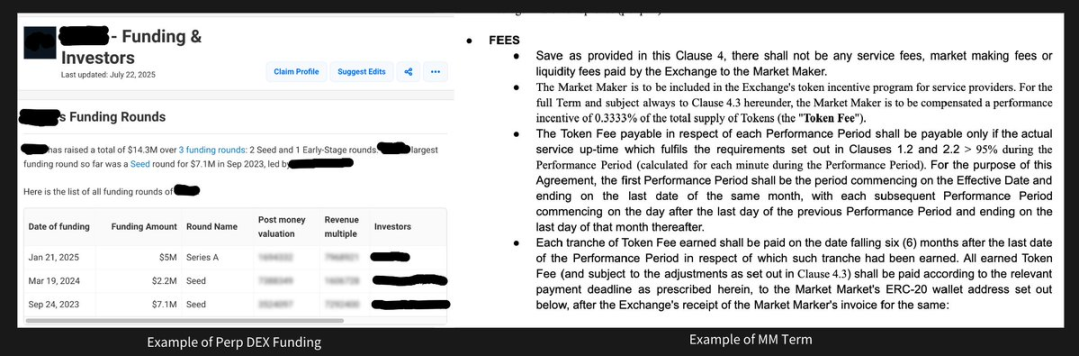

オーダーブックモデルは資本効率が高いものの、マーケットメイキングのために多額の先行投資が必要です。マーケットメーカーはしばしば厳しい要件を課します。例えば、永久契約チームが0.035%の手数料を課したとしても、マーケットメーカーに0.01%を支払い、ユーザーに0.01%を還元した後、残るのはわずか0.015%です。チームの月間運営コストが50万ドルの場合、損益分岐点に達するには、テイカーの1日あたりの取引量が少なくとも1億1,110万ドルに達する必要があります。この単純な計算が、多くの新規参入者が失敗する理由を説明しています。

Perp DEXの資金調達とマーケットメーカーの条件例

自動マーケットメーカー(AMM)モデルは、流動性プロバイダー(LP)プールを通じて資本要件を緩和し、インセンティブメカニズム(GMXとOstiumが代表的な例)を通じて「コールドスタート」を実現できます。しかし、このモデルはマーケットメーカーの優位性が大きく、大口取引に対応できません。Hyperliquidは、LPプールモデルからオーダーブックモデルに移行することで、より持続可能な開発の道を模索してきました。

ブラックボックス清算

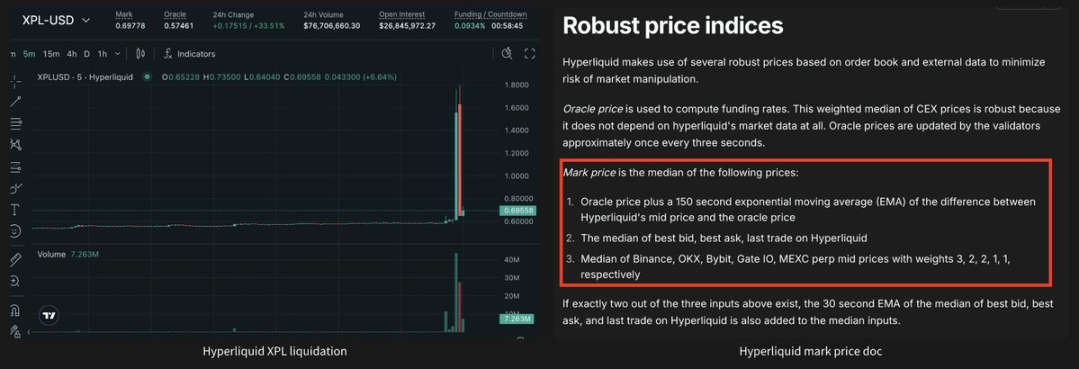

内部の清算ソースが 1 つしかない場合、価格操作の影響を受けやすくなります。2025 年 8 月 26 日に発生した Hyperliquid XPL 事件を例に挙げましょう。1 人の投資家がわずか数分で XPL の価格を 0.60 ドルから 1.80 ドルまで押し上げましたが、他のプラットフォームの価格は安定していました(中央集権型取引所では、市場前取引中の異常な価格変動を制限するためにサーキットブレーカーが設置されています)。この結果、最終的にショートポジションの 85% が清算され、2,500 万ドルの損失が発生しました。マークされた価格設定のソースが複数あると、ほとんどの場合に利点があり(操作コストが増加します)、Hyperliquid はこのメカニズムをほとんどの資産に実装していますが、市場前取引では、プラットフォームが先行者利益を求めながらも信頼できる外部の価格設定ソースがない場合、特有の課題が生じます。

HyperliquidのXPLイベントと価格指数

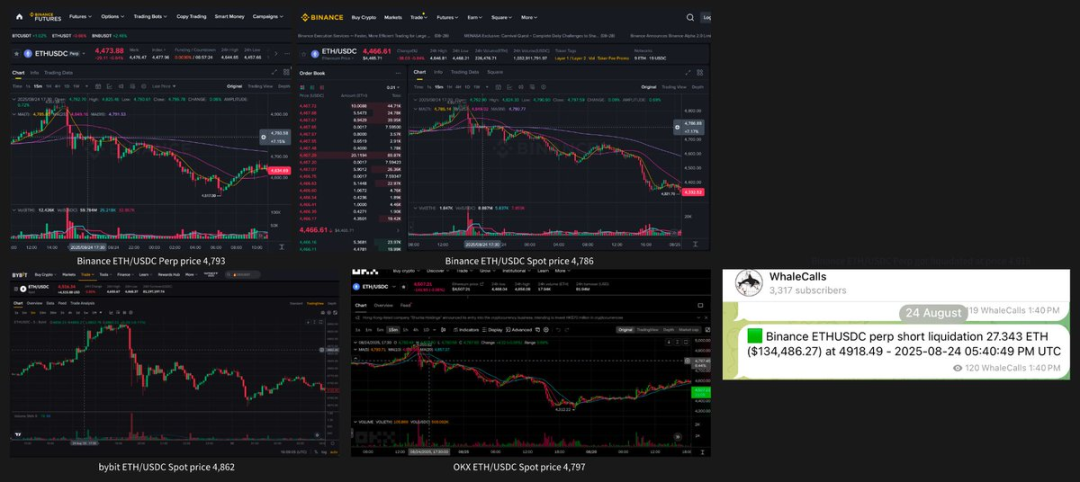

清算プロセスは透明性と検証可能性に欠けています。Binanceは価格設定に「3つの情報源の中央値」を使用していると主張していますが、2025年8月25日のETH/USDCの清算価格は4,918ドルでしたが、当時の観測価格帯は4,786ドルから4,862ドルであったため、結果の解釈は困難です。タイムスタンプがないため、中央集権型取引所における清算は予測不可能かつ検証不可能です。Hyperliquidはノードオラクルの価格をオンチェーン化することである程度の改善を実現しましたが、内部マッチングエンジンと中央集権型取引所APIは未検証のままです。

Binanceの強制清算の例

自由市場には限界があります。Hyperliquidは当初、トレーダーに優しいモデルを採用し、トレーダーが自由にポジションを保有し、オーダーブックを通じて清算が執行された際に維持証拠金を保持することを可能にしました。しかし、「JELLYインシデント」では、プラットフォームは市場を閉鎖せざるを得ず、自社に有利な価格で決済せざるを得なくなり、憂慮すべき前例となりました。その後、孤立資産自動デレバレッジ(ADL)と動的未決済建玉(OI)上限が導入されましたが、XPLインシデントは依然として同様の脆弱性を露呈しました。

公正かつ堅牢な清算メカニズムの構築は、本質的に困難を伴います。Hyperliquidはオープン性と効率性に向けて大胆な一歩を踏み出しましたが、この自由度は脆弱性を生み出す可能性もあり、協調的な操作者が小規模なトレーダーに対して優位に立つ可能性も考えられます。ボラティリティ上限を課すことは、より有望なアプローチとなるかもしれません。

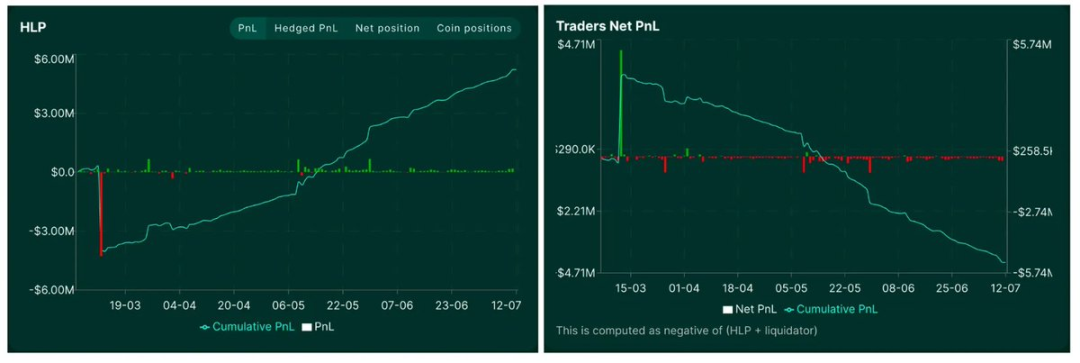

トレーダーが損失を出しているため、HLP プールは依然として利益を上げています。

トランザクション順序の犠牲

取引注文における根本的なトレードオフは、公平性とアクセス性、そして効率性と取引量の間で生じます。Hyperliquidは、「スピードバッファ」(3ブロックのメモリプールバッファと注文キャンセル優先権)を実装することで公平性を重視し、リテールトレーダーや小規模マーケットメーカーが高度な高頻度取引(HFT)による搾取から保護します。このメカニズムは、より包括的な取引環境を促進し、経験の浅い参加者が逆選択を心配することなく狭いスプレッドを提供できるようにします。しかし、この保護策は、真の価格発見を促進するために不可欠な、マーケットメーカー間の自然な「適者生存」競争を阻害することで、プラットフォーム全体の流動性と取引量の伸びを制限するという代償を伴います(Binanceと比較)。Enzo氏が示唆するように、「バーベル戦略」はリテールユーザーとHFTユーザーの両方のニーズを満たすことができるかもしれません。

非効率なマージン

中央集権型取引所は、ユーザーが資金を引き出す前に証拠金が数字として表示されるため、実際の資金を保有する必要がなく、より柔軟な証拠金運用が可能です。分散型取引所は、柔軟性を高めるために証拠金要件を単純に引き下げることができないという、より大きな課題に直面しています。従来のクロスマージンシステムに加えて、以下の最適化戦略を実施できます。

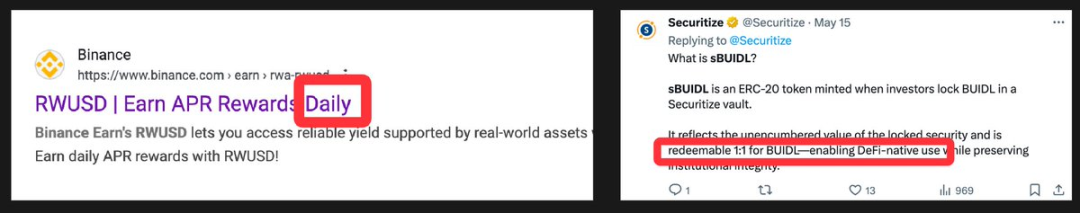

- 利子獲得ポジション:短期国債はリスクが最も低いものの、トレードオフがあります。ブラックロックのBUIDL商品は実名認証(KYC)が必要であり、規制が緩い他の類似商品は流動性に欠けます。オンチェーンの月次利回りリセットメカニズムは運用上の複雑さを招きますが、バイナンスの年間日次利回り商品であるRWUSDは、中央集権型取引所の利点を実証しています。利子獲得ステーブルコインには可能性がありますが、一般的に永久契約取引を支えるのに十分な流動性がありません。

- レンディングによる担保とマージン分離:ネイティブ資産を担保としてUSDCをマージンとして借り入れることで、柔軟性を高めることができます。例えば、1BTCを担保として、取引マージンとしてUSDCを借り入れることができます。Driftのモデルでは、ローン対価値比率(LTV)に基づいてSOLなどの資産を担保として使用でき、すべての取引はUSDCで決済されます。しかし、レンディングと永久契約のリスクシステムには大きな違いがあります。レンディングのシナリオでは、清算に失敗すると不良債権が発生します(自動ポジション削減メカニズムがないため)。さらに、保険に投資する参加者が非常に少ないため、最終的に貸し手が不良債権を負担することになります。中央集権型取引所はリスク制限を設定し、利益を使って偶発的な損失を補填することができますが、DeFi分野では、清算収益のほとんどが清算人に属し、プロトコル自体にリスクバッファー資金がないため、これを実現するのは困難です。

- 証拠金システムにおけるヘッジ識別:スマートな証拠金システムは、「自然にヘッジされた」ポジションを識別し、証拠金要件を軽減できる必要があります。例えば、USDEを担保としてイーサリアム(ETH)をショートする場合、2つのポジションは負の相関関係(ETH担保+ETHショート)にあるため、永久契約のデカップリングが90%を超える場合にのみ不良債権が発生する可能性があります。

結論は

明らかに、将来の Perp DEX には、資本効率の高いマージン システム、競争力のあるスプレッド、極めて低いスリッページ、そして持続可能な開発パスを構築するために戦略的に展開されたインセンティブ メカニズムが必要です。

しかし、この分野にはまだ重要なトレードオフが残っており、最終的にはプロトコルの市場哲学に依存します。プラットフォームが無制限のオープン契約をどのように処理するか、大口トレーダーをどのように収容するか、個人投資家と高頻度トレーダーの実行嗜好のバランスをどのように取るか、トレーダー保護とシステムセキュリティをどのように調整するかなど、これらの微妙な違いがプラットフォームのユーザーベースと使用シナリオに大きな影響を与えます。

この分野では「分散化」という言葉がしばしば誤解されています。多くのPerp DEXは、中央集権的なリスクを「保管段階」から、より隠蔽された「執行段階」と「清算段階」へと単純に移行しているだけです。高品質なプロトコルは、中核的な価値観を念頭に置いて設計され、堅牢な市場の健全性を一貫して維持する必要があります。現在、LayerZeroやMonadといった高度なインフラストラクチャの助けを借りて、新しい設計ソリューションが絶えず登場しており、新世代のPerp DEXの到来を告げています。