暗号通貨への投資、ファンダメンタルズに賭けるか、それとも資本フローに賭けるか?

- 核心观点:加密投资分基本面与资金流驱动。

- 关键要素:

- 基本面投资依赖可量化收益。

- 资金流投资依赖市场情绪。

- 比特币介于两者之间。

- 市场影响:引导投资策略向基本面倾斜。

- 时效性标注:长期影响。

ジョン・シャルボノーによるオリジナル記事

原文翻訳:チョッパー、フォーサイトニュース

暗号通貨業界で最近人気の話題は「利回り」と「DAT(暗号通貨トレジャリー)」で、これらは正反対の投資アプローチを強調しています。

- ファンダメンタル投資:明確な前提に基づき、定量化可能な経済的利益(現金収益など)を期待して資産を購入すること。こうした収益が資産の本質的価値を生み出す。

- より大きな愚か者の投資: 誰かが将来より高い価格で買ってくれると信じているという理由だけで資産を購入すること (市場価格がすでに本質的価値を上回っている場合でも)。

言い換えれば、あなたは主にファンダメンタルズに賭けているのでしょうか、それとも資本フローに賭けているのでしょうか?この短い記事では、両方の価値を理解するのに役立つシンプルな枠組みを提供します。

ファンダメンタルズと資本フロー

核心は未来にある

ファンダメンタル投資は、一般的に、資金の流れに純粋に賭けるよりもリスクが低く、変動も少ないと考えられています。

- 下落リスクの低減:ファンダメンタルズ投資家は、大きな損失からより保護されている傾向があります。資産には本質的な価値があるため、下落リスクからある程度保護されます。これは、資産の市場価格やキャッシュフローを生み出す能力に反映されます。

- 上昇余地は小さい:ファンダメンタルズ投資家は、往々にして最大の勝者を逃してしまいます。純粋に投機的な投資(Meme Coinの1,000倍上昇など)を完全に見逃し、ポジションを時期尚早に(例えば、評価額がピークに達する前に)売却してしまうことも少なくありません。

これらは往々にしてわずかな利益に過ぎませんが、どちらのアプローチも最終的には未来予測に依存しており、その予測は正しい場合もあれば間違っている場合もあります。将来のファンダメンタルズ(例えば、プロトコルXが来年Yドルの収益を生み出すと信じている)や将来の資本フロー(例えば、トークンXが来年Yドルの純購入流入を獲得すると信じている)に賭けているのです。

したがって、どちらのアプローチの核心は、これらの予測にどれだけ自信があるかということです。実際、ファンダメンタル投資の方が自信を持って予測を立てやすい場合が多いです。例えば:

- ファンダメンタルズ:Tetherのような企業やHyperliquidのようなプロトコルは、継続的に高い収益を生み出しています。コアビジネスへの理解と組み合わせることで、将来のキャッシュフローを合理的に予測できます。質の高いプロジェクトは、顧客や収益を一夜にして失うことはなく、むしろ成長していくでしょう。

- マネーフロー:DATマニアがどれくらい続くか賭けることに、あまりメリットはないと思います(インサイダー取引は別として)。明日には落ち着くかもしれないし、1年続くかもしれない。本当に分かりません。

成長と価値

ファンダメンタルズ重視の投資は、必ずしも退屈なリターンや低いリターンを意味するわけではありません。純粋なファンダメンタルズ重視の投資でさえ、大きな利益を生み出す可能性があります。このシナリオでは、通常、現在のファンダメンタルズの維持(バリュー投資)ではなく、ファンダメンタルズの将来的な改善(グロース投資)に賭けます。高い成長に賭けることは多くの場合リスクが高いため、それを補う高いリターンが期待されます。

これも段階的なプロセスであり、成長志向とバリュー志向の投資は互いに排他的なものではありません。暗号資産市場は主に初期段階の投資であるため、ここでのファンダメンタル投資の多くはバリュー志向よりも成長志向です。

現在は損失を出しているものの、高い成長ポテンシャルを持つ資産は、現在は利益が出ているものの、成長ポテンシャルが低い(あるいは収益性が縮小している)資産よりも、ファンダメンタル投資として優れている可能性があります。OpenAIとイーサリアム、どちらを保有したいですか?多くの暗号資産投資家は、株価収益率(PER)の高い投資が実際にはファンダメンタル投資になり得るため、この点に戸惑っています。重要な違いは次のとおりです。

- ファンダメンタル投資: プロトコルには将来的に非常に高い成長の可能性があり、それが将来的に高い収益につながる可能性があると考えています。

- より大きな愚か者の投資: 成長や利益は期待せず、誰かがより高い評価額で買ってくれることを期待するだけです。

基本主導型と DAT 主導型

上記を踏まえ、私は依然として堅固なファンダメンタルズを持つ資産を保有することを優先します。これには、現在も強固なファンダメンタルズを維持し、今後も堅固なファンダメンタルズを維持すると予想される成熟プロジェクトだけでなく、将来的に高い成長ポテンシャルを持つ初期段階のプロジェクトも含まれます。

逆に、DATにはこれまで投資していません(ただし、特定の状況下ではDATの価値提案にはオープンです)。また、投資根拠が強固なファンダメンタルズではなく、DATへの資金流入にほぼ全面的に依存している資産についても、慎重な姿勢をとっています。DAT熱が冷めれば、これらの資産の価格支持は急速に崩壊する可能性があります。これは主に資金流入による投機的なトレンドであり、個人的には超過収益の余地は大きくないと考えています。優位性のある分野に投資すれば、DATは強固なファンダメンタルズを持つ資産にも投資できる可能性があります。

人間の心理への依存を減らす

バフェットとビットコイン

予測に対する信頼度は、予測不可能な人間の心理や行動に関する仮定に結果がどの程度依存するかに反比例することが多い。

ファンダメンタル投資の鍵は、他人の同意を得る必要がないということです。簡単なテストは、「この資産を決して売れないとしても、保有し続けますか?」です。ウォーレン・バフェットは市場の同意を必要としません。彼は投資額を回収するだけでなく、妥当な利回りも生み出す十分なキャッシュフローを生み出す株式を購入しています。

- ビットコイン:バフェット氏はかつて、たとえ25ドルを投じても世界中のビットコインをすべて買うつもりはないと述べた。これは、ビットコインは保有者に収入をもたらさず、他人に売却できる場合にのみ価値があるからだ。

- Apple 株: それどころか、Apple は一瞬で 25 ドルの収益を生み出すことができるため、たとえ売れないとしても、Apple 株を 25 ドルで全部買えたら誰でも喜ぶだろう。

もちろん、ファンダメンタル投資家は通常、資産を自由に売却できますが、少なくとも彼らは、資産の市場価値が本来の価値から長期間乖離する可能性があることを理解した上で購入し、それが起こるまで待つ覚悟を持っています。極端な例では、「10年間保有しない株は、10分間保有することさえ考えない」と言う人もいます。

ファンダメンタル投資家は、資産の将来のリターン予測に影響を与える人間の行動(例えば、人々がプロトコルの製品に引き続きお金を払うかどうか)を考慮します。しかし、彼らは、他の人が自分の論理に賛同して資産を購入してくれると信じるという、より困難な追加ステップを踏む必要はありません。資産が製品の販売を通じて明らかに価値を創造できる場合でも、市場の反応を予測することはしばしば困難です(つまり、市場は慢性的に非合理的であり、ファンダメンタルズが強い資産を過小評価する可能性があります)。資産が製品の販売を通じて価値を創造できないことが明らかな場合(例:Meme Coin)、市場の反応を予測することはさらに困難になります。

資金フローに基づいて投資する場合でも、人間心理への依存度を下げることで、予測の信頼性を高めることができます。例えば、物語に基づく感情だけに頼るのではなく、トークンの発行、投資家の権利確定スケジュール、投資家が保有する未実現利益を定量化することで、売りフローを予測できます。

さらに、特定の長期的な行動パターンを特定することで、不確実性を軽減することができます。例えば、人類は数千年にわたり、金を価値の保存手段として利用してきました。理論的には、誰もが明日突然、金の価値は実質的な価値しかないと信じるようになる可能性はありますが、それは非常に考えにくいことです。金を保有している場合、これは通常、最大のリスクではありません。

ビットコイン、イーサリアム、ミームコイン

同様に、過去16年間のビットコインの上昇は、人々がいつ、なぜビットコインを購入するのかという点について、より明確な理解をもたらしました。これにより、人間心理(例えば、世界的な流動性が増加したときに人々はビットコインを購入するだろうか?)に頼るのではなく、実際に賭けたいと思う他の根底にある投資根拠(例えば、世界的な流動性は今後も増加し続けるだろうか?)に頼ることができるようになりました。したがって、ビットコインは主にフロー主導型の投資であるにもかかわらず、多くの暗号資産投資家にとって依然として最も信頼できる投資先であると言えるでしょう。

これは、イーサリアムの投資ケースが本質的に複雑である理由を理解する上でも役立ちます。人間の行動や市場心理について、より不確実な仮定を立てる必要があるからです。多くの投資家は、イーサリアムのキャッシュフロー創出だけでは、ファンダメンタルズに基づく評価を正当化するには不十分だと考えています。イーサリアムの継続的な成功は、ビットコインのように永続的な価値の保存手段となることでもたらされる可能性が高く、そのためには以下の仮定の一部またはすべてが必要です。

- 複数の暗号資産による価値保存:ビットコイン以外の資産(イーサリアムなど)に比較的高い価値保存プレミアムが付与され始め、ビットコインがもはや特別な存在ではなくなると予測する人もいるかもしれません。しかし、実際にはそのような事態は起きていません。歴史的に見ても、人々はこの機能において特定の資産を他の資産よりも好む傾向がありました(例えば、金は主に金銭的価値で価格が決定されますが、銀は主に使用価値で価格が決定されます)。

- 価値保存手段としてのビットコインの代替:ビットコインは最終的には(例えば、セキュリティ予算の問題や量子コンピューティングなどにより)失敗し、イーサリアムが「デジタルゴールド」の自然な後継者になると予測する人もいるかもしれません。しかし、信頼が崩壊すれば、すべての暗号資産が下落する可能性が高いでしょう。

- 特定のユーティリティに結びついた価値の保存:イーサリアムのロジックは、ビットコインと比較した追加のユーティリティに結び付けられることが多く、その価値は「確保された価値」、EVMの活動、レイヤー2の活動、DeFiの利用状況といった様々な指標で測定されます。しかし、イーサリアムが生み出すキャッシュフロー(つまり収益)とは異なり、これらの指標は本質的な価値を提供するものではなく、単に価値の保存に関するストーリーを表わすものです。したがって、イーサリアムは「ネットワークレベルの指標は成長する」という根底にあるロジックを純粋に表現したものからは程遠いものです。こうしたトレンドに賭けることは、市場がそれに応じてイーサリアムの価格をどのように決定するかにも賭けることとなります。

誤解のないよう明確に述べておくと、こうした賭けをすること自体に本質的に問題があるわけではありません。2009年にビットコインを購入した際にも、人間の行動について同様に不確実な仮定を立てる必要がありましたが、その結果は非常に良好でした。投資家は、自分が何に賭けているのか、そして自分の見解が市場のコンセンサスとどのように異なるのかを理解するだけで十分です。持続的なアウトパフォームを達成するには、市場のどこが間違っているのかを理解する必要があります。

その対極にあるのが、純粋なミームコインです。これらは永続的な金銭的プレミアムを持たない運命にあります。人間の心理と、新しい物語に対する市場の短期的な反応に完全に賭けているのです。そのミームは十分に刺激的でしょうか?十分に興味深いでしょうか?それとも、単に退屈すぎるでしょうか?まるでチキンレースのようです。

結論は

これまで議論してきた2つの投資アプローチには、本質的に正しいとか間違っているとかいうものはありません。投資家にとって重要なのは、それらを体系的に活用して、確信を持って予測できるかどうかです。より確信度の高い予測は、ボラティリティと下振れリスクを低減します。市場コンセンサスよりも高い確信度で予測することで、超過収益の獲得につながります。

多くの場合、特に長期投資においては、ファンダメンタルズを重視した戦略を用いる方がアルファをより効果的に再現できると感じています。しかし、前述の通り、必ずしもそうとは限りません。ビットコインのような投資は、通貨の効用をどのように定量化するかによって、「ファンダメンタル投資」と「大ばか投資」の中間に位置する可能性があります。ビットコインへの投資(主に資金フローに基づく)には高い信頼感がある一方で、DeFiプロジェクト(主にファンダメンタルズに基づく)への信頼感は低いかもしれません。

最後に、これら2つのアプローチは相互に排他的なものではありません。ファンダメンタルズとファンドフローの両方に基づいて投資することが可能です。実際、リスク調整後リターンが最も高い投資は、多くの場合、両方を組み合わせたものです。

歴史的に見て、暗号資産投資家として、主に資本フローを指針とすることは有益でした。これは理にかなっています。かつてトークンは4年ごとに不可解な急騰を見せ、金利はゼロで、投資家は過剰な資金を調達し、高い評価額を正当化するのに十分なキャッシュフローを生み出すプロジェクトはほとんどありませんでした。しかし、今後、業界が成熟するにつれて、ファンダメンタルズに焦点を当てることで、最終的にはより多くの超過収益が得られる可能性があると考えています。

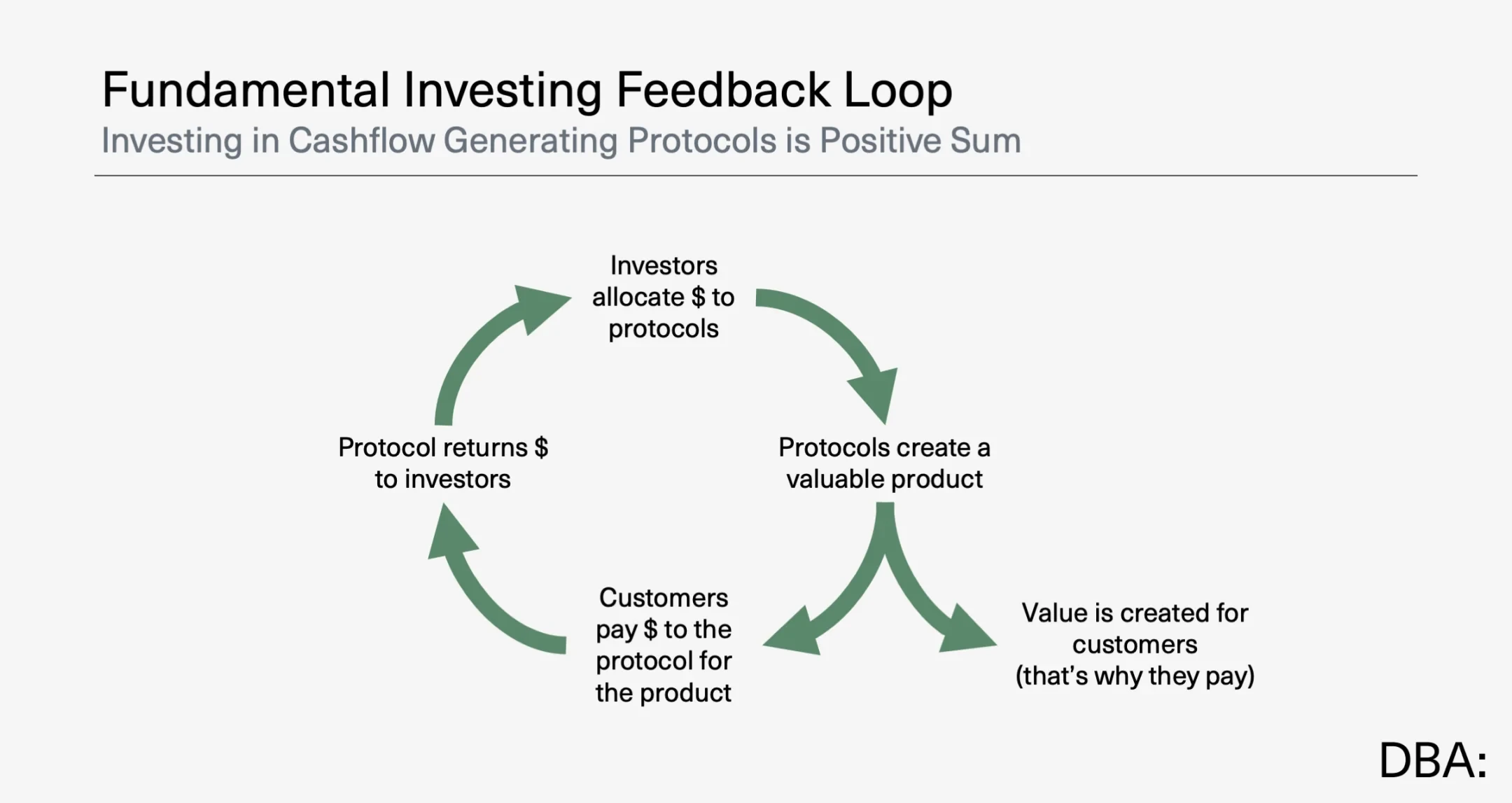

また、ファンダメンタルズがより重要になることを期待しています。なぜなら、ファンダメンタルズは業界の長期的な健全性にとって極めて重要だからです。ミームコイン自体には何の問題もありません(ほとんどが単なる楽しいギャンブルです)。しかし、価値を生み出さない資産に関する物語を売買することは、本質的にゼロサムゲームです。対照的に、キャッシュフローを生み出すプロジェクトに資本を配分することは、プラスサムゲームになり得ます。キャッシュフローを生み出すプロジェクトを構築するには、顧客が喜んで支払ってくれる製品を作る必要がありますが、純粋に物語性を目的としてトークンを発行する場合は、これは必要ありません。トークン自体が製品なのです。

暗号通貨業界では、ファンダメンタル投資によって生み出されるこのフィードバック ループが必要です。

ありがたいことに、暗号通貨業界の一般的な傾向は次のとおりです。

- 暗号資産投資はますますファンダメンタルズ重視になりつつあります。大きなキャッシュフローを生み出すトークンがようやく増え、トークンの透明性フレームワークは普及し、トークン評価フレームワークの理解も深まっています。その結果、トークンのリターン格差は拡大しています。

- 伝統的な金融投資は、ますます資本フローに左右されるようになっています。ミーム銘柄やIPO初日の急騰がますます一般的になり、世界はますます奇妙で堕落しています。次なる大きな物語を理解することは非常に重要です。

いつかこの2つは融合し、「投資」についてのみ語られるようになるでしょう。しかし、一つだけ変わらないことがあります。それは、ファンダメンタルズと資本フローの両方が依然として重要であるということです。