原文編譯:BlockTurbo

原文編譯:BlockTurbo

一級標題

一級標題

二級標題

二級標題

二級標題

美聯儲資產負債表

自全球金融危機以來,美聯儲資產負債表流量已成為美元流動性的最重要組成部分。當美聯儲通過購買資產(國債和抵押貸款支持證券)向市場注入大量流動性資金,這被稱為量化寬鬆(QE);另一方面,量化緊縮(QT) 是美聯儲出售其部分資產(同樣是美國國債和抵押貸款支持證券)。

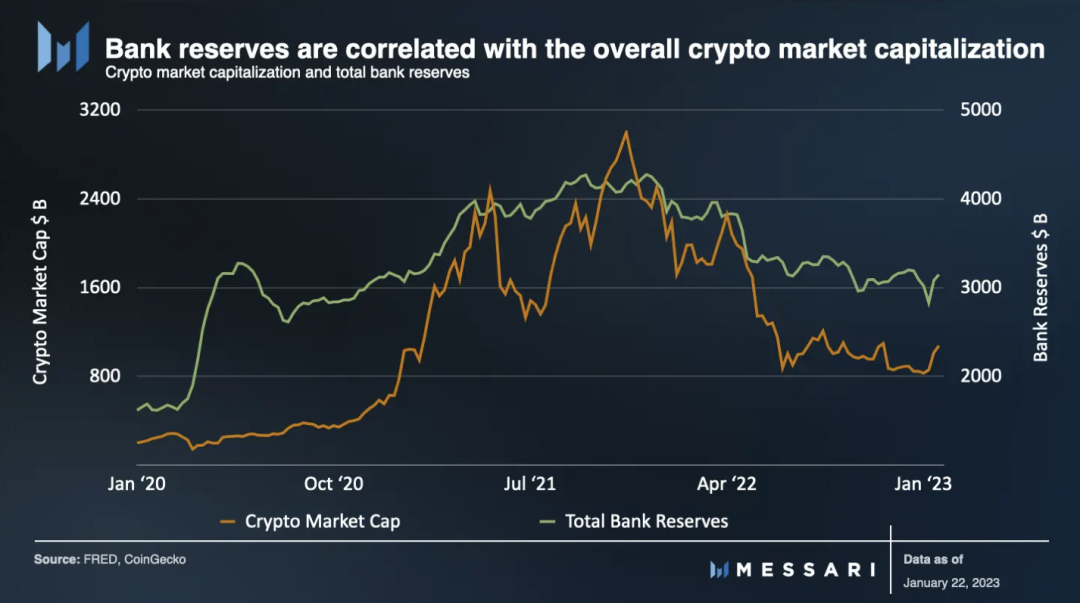

QE 和QT 通過“投資組合再平衡效應”影響風險資產(即加密貨幣)。在量化寬鬆期間,這意味著資金流向風險資產。

示例:美聯儲從投資者手中購買國債-> 國債價格上漲,因此收益率下降-> 投資者不想持有現金,而是想購買類似的、安全的、收益率有吸引力的長期資產。投資者購買公司債券-> 發行公司使用債券收益從投資者手中回購股票-> 股票價格上漲,變得更貴(市盈率更高) -> 投資者不想持有現金,但想購買仍有較高潛力的資產-> 投資者購買加密貨幣。

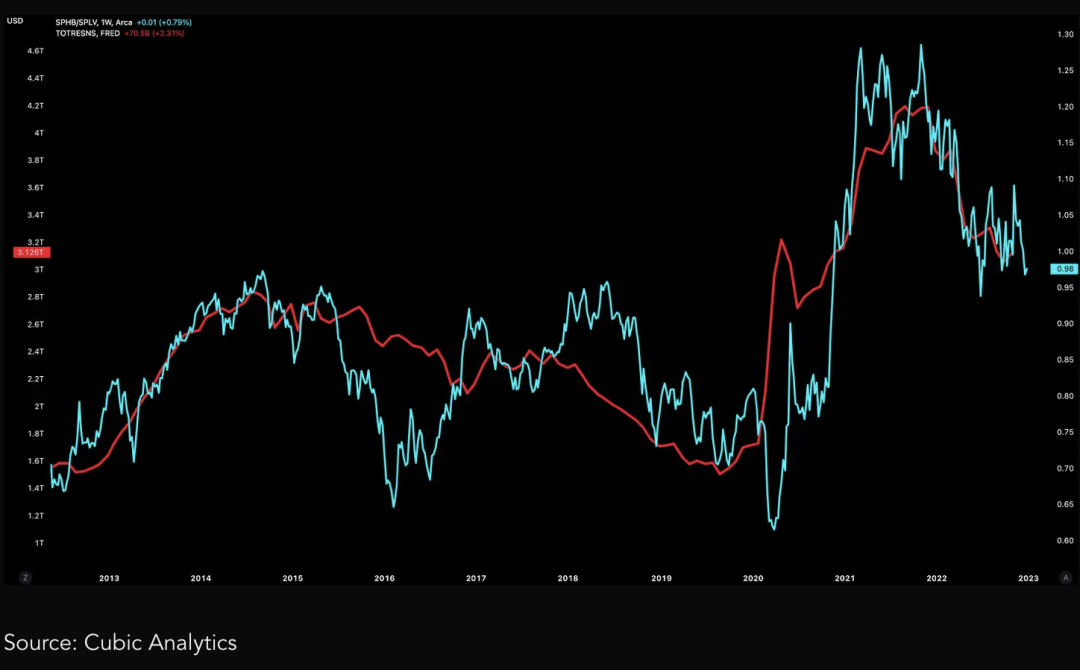

上圖顯示,隨著儲備增加,標準普爾500 指數中風險較高的股票指數(SPHB) 優於風險較低的標準普爾500 指數股票(SPLV),反之亦然。當然,這種相關性也適用於卓越的風險資產類別,即加密貨幣。

二級標題

二級標題

二級標題

美國財政部賬戶

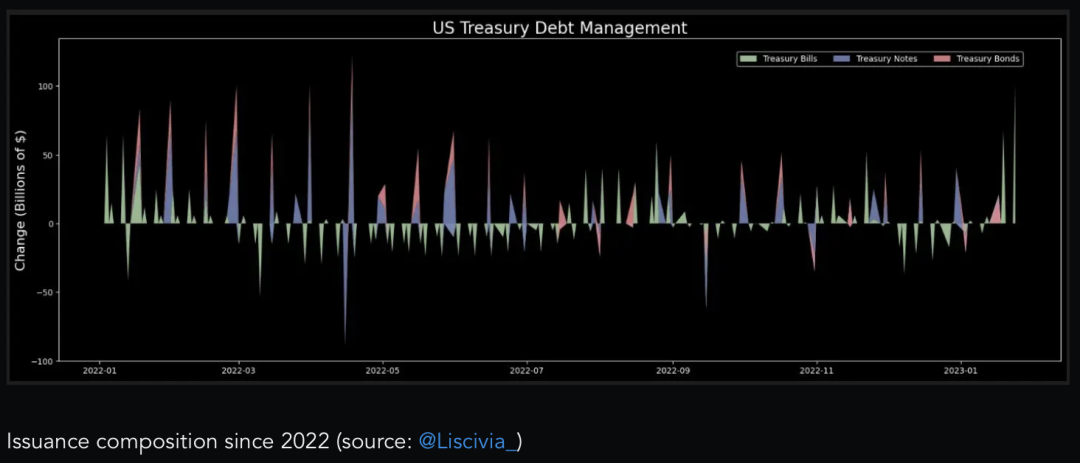

另一方面,當TGA 增加時,這通常對資產不利。增加的債務發行將美元從系統中吸走,有效地擠出風險曲線下方的機會(例如,公司債券)。然而,與TGA 是增加還是減少一樣重要的是發行的構成——換句話說,TGA 是如何獲得資金的。

二級標題

二級標題

二級標題

逆回購協議

存入RRP 的資金實際上是非流動性的,因為它沒有借出或以任何其他方式部署。這意味著增加的RRP 是淨流動性流失。另一方面,離開RRP 的資金是淨流動性注入。這筆錢可以通過貨幣市場基金重新分配——進入國庫券、AAA 級美國公司商業票據、回購貸款等。或者,它可以從貨幣市場基金中提取,用於購買其他資產或用於實體經濟。

一級標題

一級標題

一級標題

債務上限和TGA

在了解TGA 財務流動時,美國財政狀況是重中之重。在短期內,最重要的動態是圍繞債務上限。債務上限是國會對美國財政部可以持有多少債務設定的限制。債務上限於1 月19 日星期四觸及,此後,財政部一直在使用“非常措施”為政府提供資金。

這對TGA 和即將發行的債券有很多影響。首先是花掉TGA,給投資者留下更多現金。

然而,財政部也可以通過出售其他政府賬戶持有的證券和暫停對某些聯邦僱員退休基金的投資來繼續發行債券(約5000 億美元)。此外,正如拍賣時間表向我們展示的那樣,即將發行(到4 月)的息票(持續時間更長)非常重。如果財政部堅持他們的計劃,並且TGA 支出代替國庫券,則長期供應將給風險資產帶來壓力。話雖如此,財政部的計劃可能會發生變化,因此要了解過去和即將發行的實際、確切規模和構成,請關注財政部的公告和結果頁面。

然而,如果財政部確實出售票據,特別是高於RRP 利率,RRP 應該會下降,風險資產應該會上漲,正如過去幾週所見。

最近的動盪表明,提高債務上限的談判可能會充滿風險。如果在達到債務上限後TGA 耗盡,政府將不得不關閉。動蕩的談判過程和隨之而來的不確定性可能會對風險資產產生輕微的負面影響,特別是如果長期債券的發行仍按計劃進行的話。

在大多數情況下,圍繞債務上限的戲劇性事件對市場來說並不是什麼大事。圍繞這次談判的政治因素及影響超出了本報告的範圍,但如果歷史有任何指導意義,債務上限將會上升。

債務上限延期並非對長期資產不利。事實上,減少的不確定性是一個優勢。然而,在當前環境下,新一輪發債浪潮可能會加劇美聯儲的量化緊縮,從而導致流動性淨撤出。

目前,投資者應繼續關注債務上限談判,同時關注每日財政部聲明。鑑於資本市場的波動性,以及資本收益與稅收收入之間日益增長的相關性,應密切監測趨勢和勢頭轉變。

根據經驗,由於第4 季度的預估納稅情況, 1 月份TGA 流動性動態持平至略微積極。然而,隨著TGA 開始為季節性退稅提供資金, 2 月和3 月的變化更大。

充足的儲備製度?

在11 月底美聯儲主席傑羅姆·鮑威爾(Jerome Powell) 向布魯金斯學會(Brookings Institution) 發表的講話中,他為QT 激進的步伐辯護,稱銀行處於“充裕的準備金制度”中。這意味著,至少在理論上,銀行應該能夠購買美國國債,而不會將其儲備消耗到美聯儲的舒適水平(約2.5 萬億美元)以下。

然而,正如傑羅姆鮑威爾後來提到的那樣,儲備非常不穩定。對於不斷變化的國庫券市場來說尤其如此。

由於MMF 費用高以及儲蓄存款和CD 的利率接近0% ,“美國家庭”成為國庫券的邊際投資者。隨著家庭壓低國庫券收益率,MMF 已成為不可靠的買家,它們通常會拋售持有的國庫券,轉而購買更具吸引力的RRP 工具及其更高的收益率。這呈現出一種雙重打擊。家庭不是從RRP 中提取資金,而是作為主要的票據購買者,這意味著票據發行將繼續消耗銀行準備金,因為家庭將銀行存款(目前為10 萬億美元)用於購買票據。

雖然這是美聯儲和財政部的一個主要困境,但由於他們可以使用許多工具,這並不一定意味著災難。

一級標題

一級標題

二級標題

二級標題

二級標題

了解正在發生的事情的一種方法是使用42 Macro 創始人Darius Dale 的經濟週期框架。簡而言之,有兩個階段:第一階段,流動性下降,導致第二階段,收益(以及就業和信貸)下降。

二級標題

二級標題

隨著其他中央銀行趕上美聯儲(利率差異縮小),美元指數(DXY) 急劇下跌。

二級標題

二級標題

二級標題

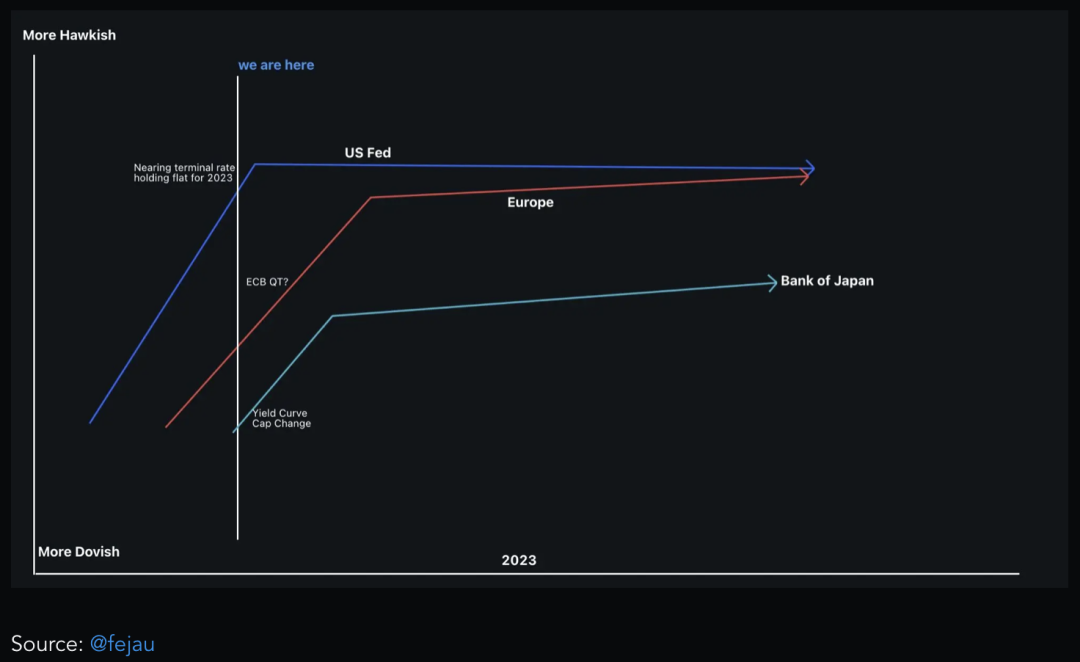

其他中央銀行

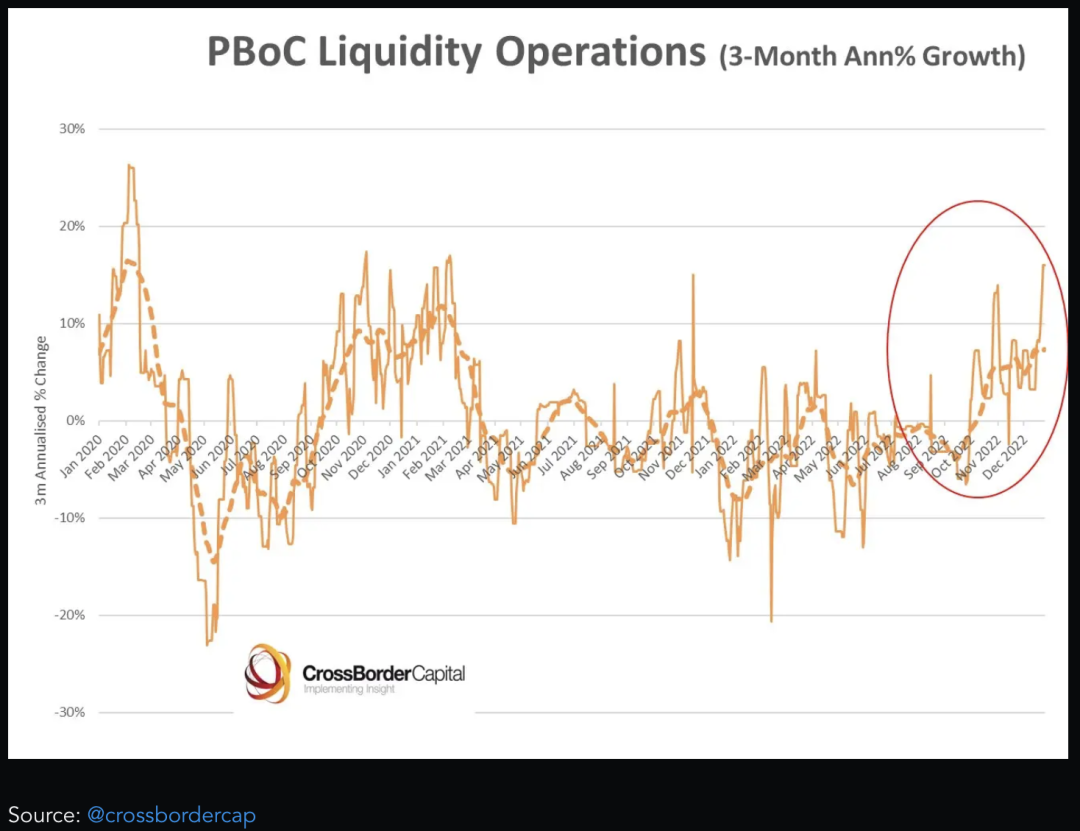

全球流動性和市場的其他三個重要中央銀行是中國人民銀行(PBoC)、歐洲中央銀行(ECB) 和日本銀行(BoJ)。

在流動性方程式的另一面是美國政府債券的最大持有者日本。 12 月,日本通脹達到41 年來的最高水平,迫使日本央行重新考慮其超寬鬆貨幣政策。這帶來的第一個影響是大型日本機構拋售美國債券,以支持更具吸引力的國內收益率和日元走強。然而,更大的影響是對日元作為“融資貨幣”的作用的威脅。

總結

總結

總結

總結