以Curve和Sushi為例,談談DeFi基座理論

原文編譯:DeFi之道

原文編譯:DeFi之道

原文編譯:DeFi之道

原文編譯:DeFi之道

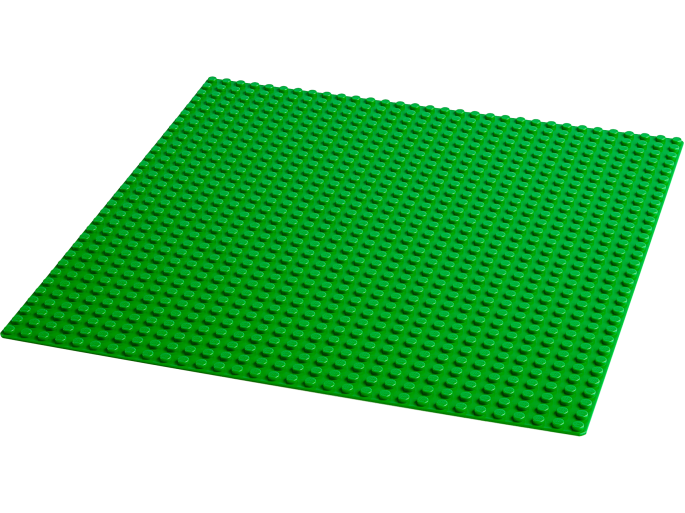

DeFi協議過於關注價值捕獲,而對價值創造關注不足。作為一個行業,我們已經把金錢樂高這個概念看得太重了。自從我進入這個領域以來,我一直是胖協議理論(尚未被證實)的信徒,但隨著行業的發展,我認為我已經開始從一個不同的角度來看待它了。雖然我喜歡Sushi,但我認為他們的協議有一個內在的缺陷,讓像Curve這樣的公司佔據了上風,因為他們專注於價值捕獲而不是價值創造。當我觀察像Sushi,更具體地說,xSushi這樣的協議時,很明顯,他們的模型中缺失的是他們的網絡激勵在其生態系統中處於一個閉環狀態,而這與“金錢樂高”的敘事相反。它限制了自己的成功,也導致了自己的失敗。應用

協議"應用"或"協議"或

胖協議

胖協議胖協議。

"胖協議"協議"協議"協議"瘦"瘦"胖"胖"胖"胖"瘦"協議和

瘦

應用的堆棧。

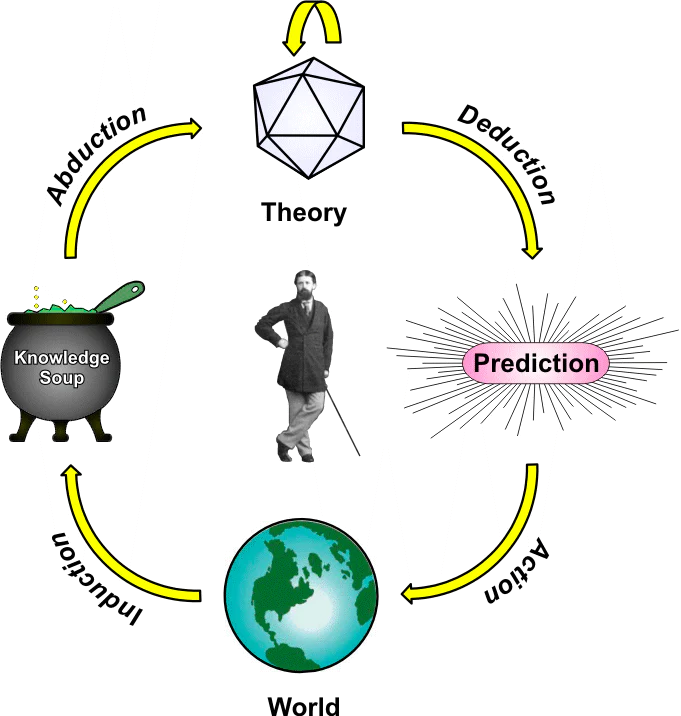

封閉與開放的反饋環路

M=貨幣政策

反饋"反饋"反饋

反饋

總而言之,Sushi在一個閉環系統中運作,市場擴張的路徑是由團隊中當選的官員決定的,理論上他們應該考慮到Sushi的最佳利益--儘管在實踐中可能不是這樣的。"基座"反觀Curve,它獲得了競爭優勢,因為它的供應擴張不是由那些以Curve的最佳利益為中心的人決定的。這在某種程度上最終證明了他們的模式是可行的,他們沒有專注於讓每個人通過Curve模式進行交易和流動性,其對外部行為者(如Yearn,Convex)的依賴決定了釋放的方向,從而使Curve從一個簡單普通的金錢樂高開始發展。這就是

基座

理論。

由於它還處於起步階段,所以有些人會認為它與胖協議的理論非常相似,在實踐中遠遠沒有達到完美的程度。

但我認為,當你從創造價值的心態而不是捕獲價值的心態來看待胖協議時,它已經在實踐中得到了一定的證明。

總之,在價格行動之外,DeFi內部的價值流處於一個泡沫之中,我認為在許多方面,Curve正在慢慢證明胖協議的驗證,但與最初的提議有一些輕微的偏差。

是什麼讓一個項目成為一個協議而不是一個應用程序?

在DeFi的情況下,是什麼使一個項目成為一個基座而不是一個樂高塊?

我認為Curve與以太坊的相似之處比大多數人想像的多得多。在基座的情況下,協議和應用的區分不是二元的,更多的是頻譜的,而Curve更接近於頻譜的協議一側。使用前面的開環/閉環的例子,以太坊是一個開環系統。拋開技術上的問題,以太坊除了運營一個去中心化的智能合約協議以及有一個第三方(礦工)為了滿足自我利益而爭奪的貨幣政策外,沒有其他目標。反過來,這也使經濟(區塊鏈)得以持續發展。另一方面,建立在它上面的應用程序(DeFi)只是通過引起網絡流量來為它下面的協議提供動力,因此創造了供應(ETH)和需求(hashrate)的完美交叉點。

讓我們把同樣的邏輯應用於Curve,這是另一個開放的循環系統。 Curve除了運營一個去中心化交易所以及有一個其他人(DeFi)為滿足自我利益而爭奪的貨幣政策外,也沒有其他目標。反過來,這也使Curve的經濟(流動性)保持穩定。擴張路徑是一種不受支配的貨幣政策,它將$CRV釋放給那些對它釋放能量最多的項目(Yearn/Convex)--類似於礦工爭奪以太坊的釋放。

就像Curve那樣,當你不僅能夠將自己融入其他項目的經濟,而且使他們的整個應用程序都圍繞著你時,那麼你已經從一個應用程序升級為了一個協議。

同樣,忽略價格升值,只看影響力,Curve從保持其網絡所有權的閉環發展到了開環,這間接地使它成為了樂高積木下面的基座。它創造了價值--它沒有為捕獲價值而奮鬥。

我認為基座理論與胖協議理論在其他幾個方面是不同的。主要的區別是,我們在DeFi中建立的微觀經濟要求你關注治理的可取性,以確保你的DApp作為一個協議而不是一個應用程序而存在,而不是關注價值流使協議變胖,使應用程序變瘦。

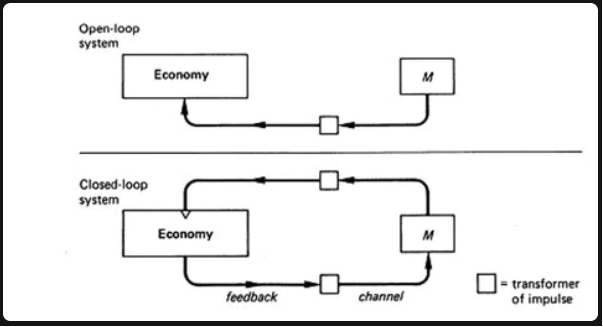

古諾競爭心態

在DeFi短暫的生命週期中,可組合性被證明是一個光譜。我認為,大多數協議都是根據競爭對手的成功來做出反應和發展的,而不是專注於獲得可組合性的優勢。這方面的一個明顯的例子是,該行業從流動性→非流動性的治理,其形式是投票-拖管代幣和信念質押。

在所有的實際情況下,如果你試圖建立我們範式轉變的基礎,而不是簡單的金錢樂高,那麼你的激勵機制應該來自於一個開環系統,而不是一個閉環的系統。擁抱DeFi的PvP性質,讓我們把我們的市場與一些稍加改變的經濟競爭理論進行比較,看看它們與基座理論的關係如何。

什麼是古諾競爭?

在枯燥的TradFi術語中,古諾競爭是一個描述產業結構的經濟模型,在這個模型中,提供相同產品的對手公司在同一時間獨立地就其產出量進行競爭。如果有人關心的話,它是以其創始人、法國數學家奧古斯丁-古諾的名字命名的。從Degens角度來看,這句話意思是,提供近乎相同產品的DEXes競爭對手,通過他們的釋放,獨立地、同時地就他們捕獲的流動性的數量進行競爭。

DeFi的基本要素:DEXes、借貸平台、穩定幣等在競爭有限的市場中運作,其中大多數市場領導者有3-4個真正的競爭對手--寡頭壟斷。他們經常通過尋求從對方手中搶奪市場份額來進行競爭。在DeFi中這樣做的一個方法是通過反饋渠道改變你的貨幣供應過程的貨幣政策。

根據供求法則,較高的代幣產出(釋放)促使代幣價格下降,而較低的產出則使其上升。因此,應用程序必須考慮競爭對手有可能攪動多少流動性供應,以便有更好的機會實現利潤最大化和流動性保留。"簡而言之,實現利潤最大化的努力是基於競爭對手的決定,每個DAO的產出決定被認為會影響DApps的市場價值。一個DAO對它認為對手將生產的東西做出反應的想法構成了完美競爭理論的一部分。"不幸的是,這是一個我們都很熟悉的故事,其他人試圖超越對方,但最終由於大規模稀釋而將自己和利潤推向地面。在DeFi的案例中,這是應用程序必須處理的事情。然而,就生活在它下面的協議而言,他們只站在受益者的角度,例如,穩定幣市場和Curve。玩法相對簡單,與其與其他DEXs爭奪流動性,不如為另一個有競爭力的利基市場(穩定幣)提供能力,通過收購你的代幣在市場上獲得

古諾優勢

,這就是Curve成為基座,而不是樂高塊的原因。展望2022年的DeFi,我的論點是只做Curve所做的,創造價值讓別人去爭奪,而不是爭奪它。

將樂高轉變為基座

讓我們隨機挑選一個公平發售的代幣,BTRFLY。我認為目標應該是跟隨明顯的贏家的腳步,並尋求忽略市場上的流動性之爭,而選擇創造價值的道路。

就像Curve和其他試圖跟隨他們腳步的項目一樣,目標應該是創造治理的可取性,這個代幣的競爭優勢是金庫在整個DeFi中持有的~1億美元左右的元治理權,如果新的市場參與者想要增長他們的流動性,他們就需要這些東西來競爭。那麼我們要如何使我們的USP(獨立賣點)轉變為對DAO的吸引力大於對零售的吸引力的USP呢?