萬字長文解讀Terra生態的聖三角

注:原文作者為Tommy Schreiner,以下為全文編譯。

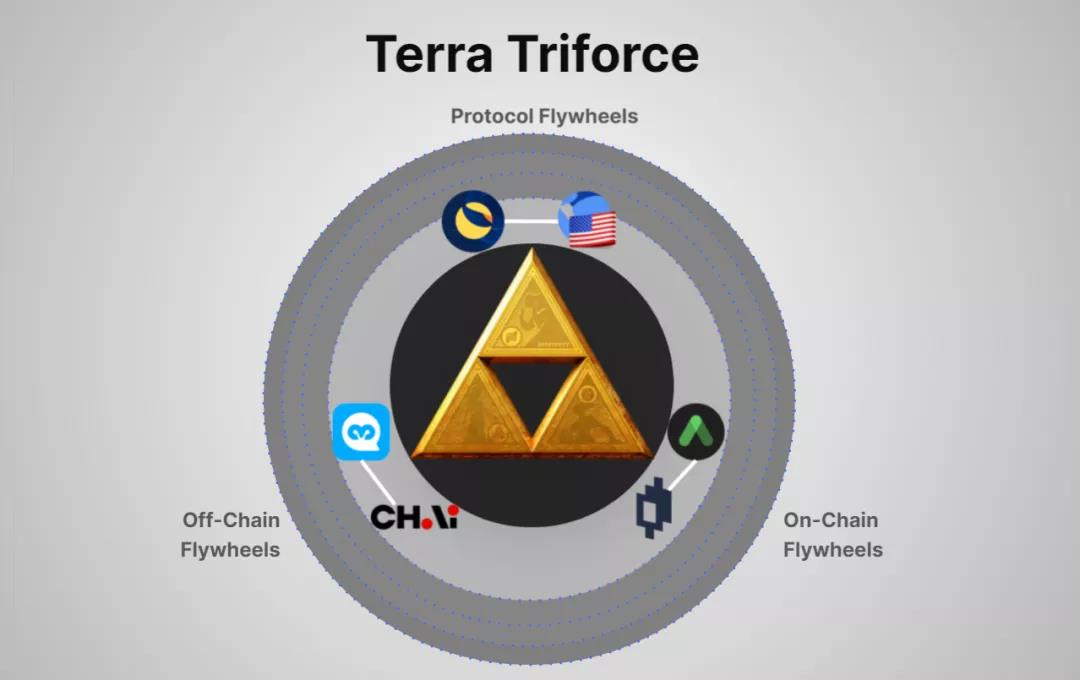

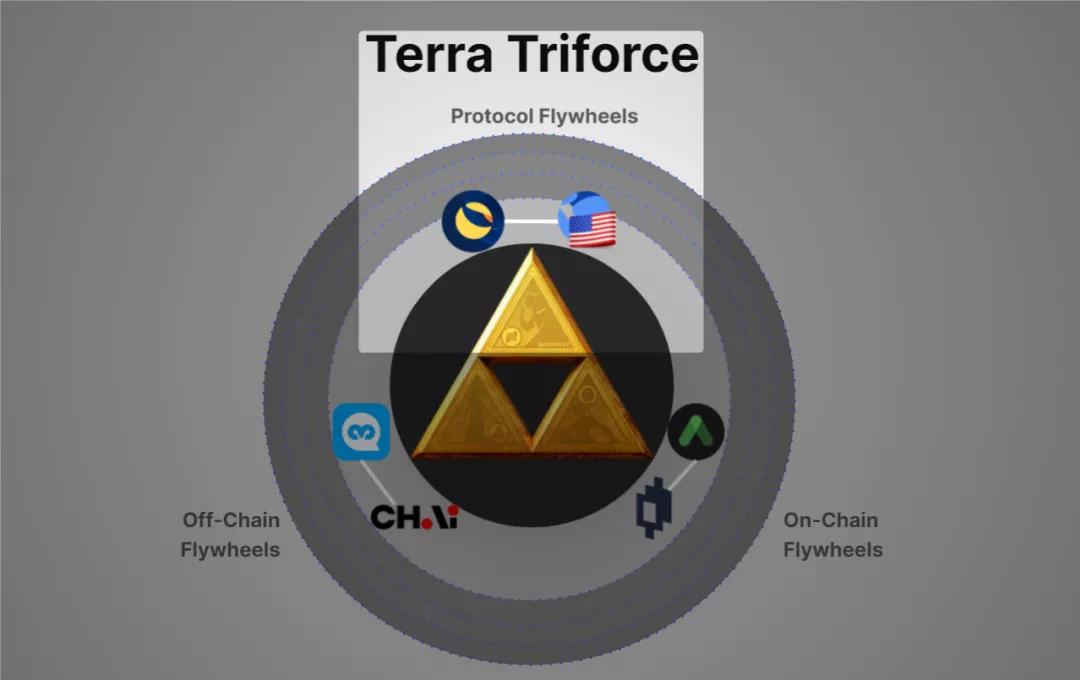

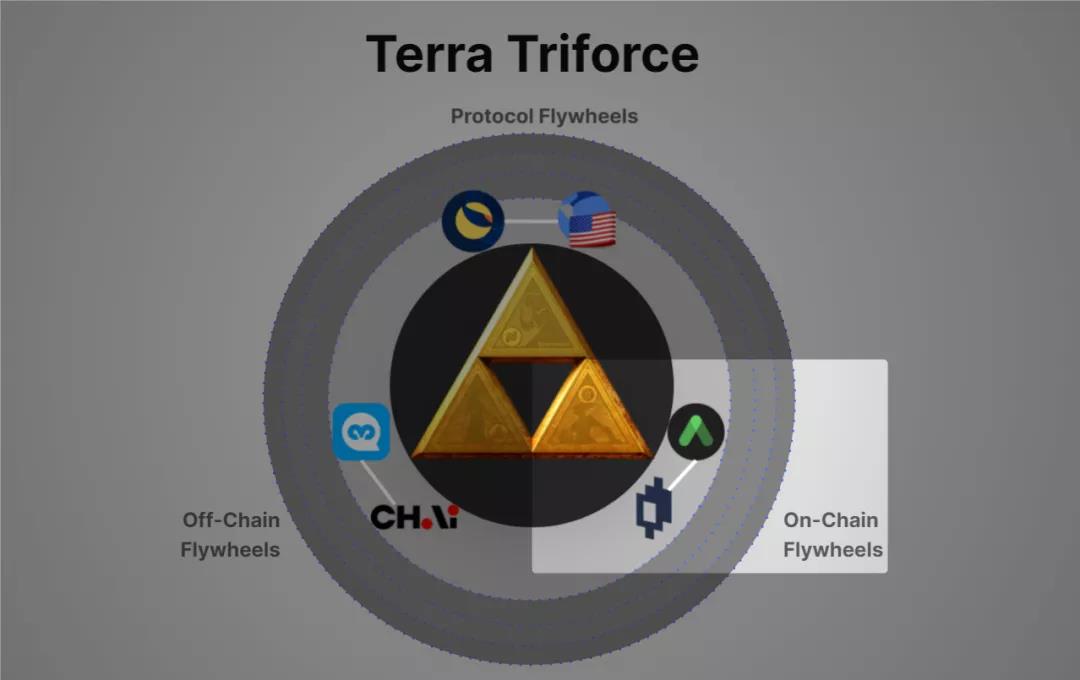

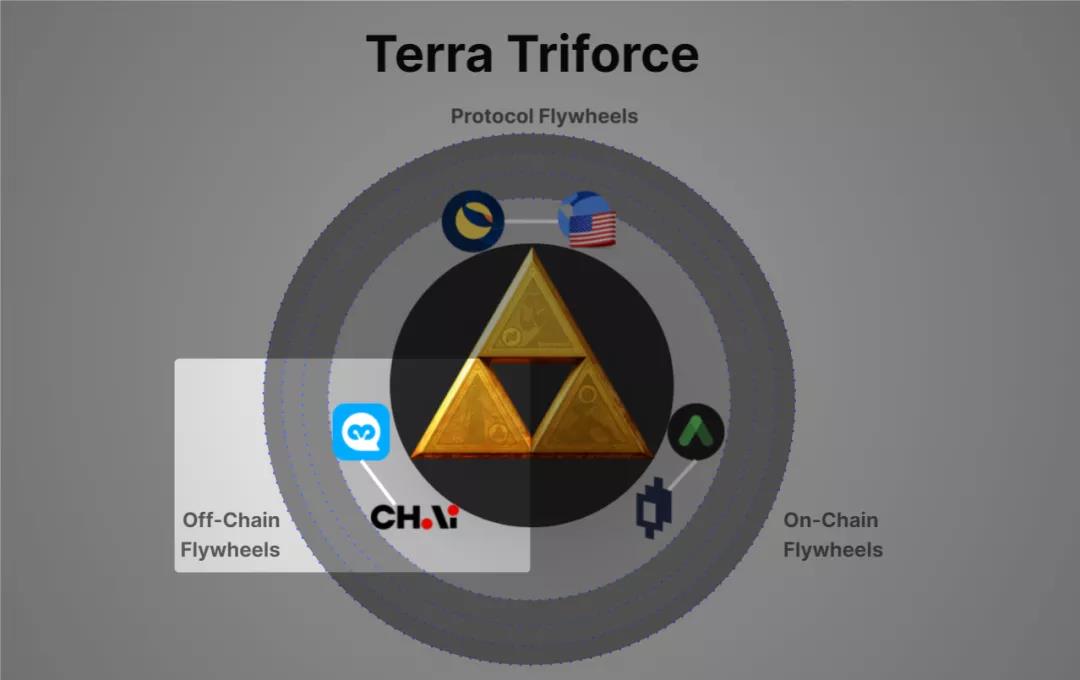

每一個部分都在擴大UST的使用範圍,加強反饋環路方面發揮著關鍵作用,在生態系統內創造了更深層次的流動性和價值。我們將這些反饋環路稱為"飛輪",這只是循環激勵結構的另一個詞,它連接著系統的每個部分,並在一個無盡的循環中相互支持。 (Axie Infinity飛輪)。

本文的其餘部分將對每個部分進行如下介紹:

什麼是Terra區塊鏈?

協議飛輪:Luna和TerraStables是如何運作的?

鏈上飛輪:什麼是Anchor?什麼是Mirror?

鏈外飛輪:什麼是Chai和Memepay?

其他補充性協議

Terra的未來是什麼?什麼是Columbus-5,它是如何改變遊戲規則的?

圖片描述

圖片描述

Terra生態系統的路線圖

創立

Terra是一個區塊鏈項目,於2018年1月啟動,主網在2019年4月啟動。 Terra是由韓國公司Terraform Labs開發的第一個項目,該公司由Do Kwon和Daniel Shin共同創立。

Terra在2018年完成了3200萬美元的種子輪融資,由Polychain Capital、FBG Capital、Hashed、1kx、Kenetic Capital、Arrington XRP Capital等龍頭基金牽頭,最不尋常的是,當時六家領先的交易所中有四家也參與了投資,即Binance Labs、OKEx、Huobi Capital和Upbit的投資部門。 2021年初,Terra又籌集了2500萬美元的資金,由Galaxy Digital、Pantera Capital、Coinbase Ventures以及回歸投資者Arrington XRP、Hashed和Kenetic Capital支持。最近,2021年7月16日,Terraform Labs完成了1.5億美元的融資,投資方包括Arrington XRP Capital、Pantera Capital、Galaxy Digital和BlockTower Capital。這1.5億美元被指定用於Terra的"生態系統基金",該基金將用於贊助建立在Terra區塊鏈上的項目。

意圖

圖片描述

圖片描述

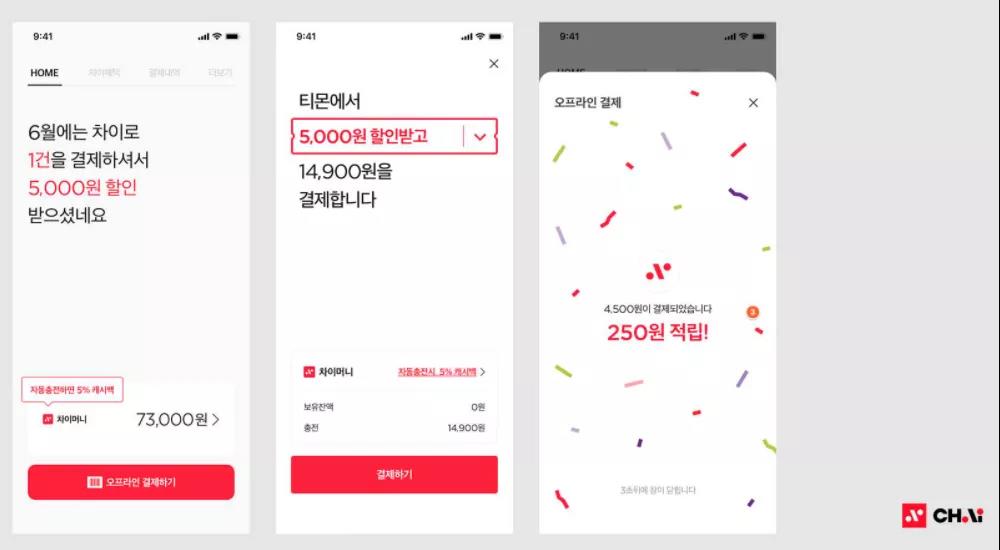

Chai app的人性化應用設計

技術規格

“Terra是一個應用程序專用的權益證明區塊鏈,使用的是構建在Cosmos SDK上的Tendermint共識。”——Terraform實驗室

為什麼是Tendermint?比特幣的共識機制需要非常密集的硬件和電力消耗,以通過PoW(工作證明)快速處理交易,隨著時間的推移,已經形成了可擴展性和速度的問題。

Tendermint旨在糾正這個問題,通過大量的分佈式節點建立共識,而不訴諸PoW,而是使用PoS(Proof-of-Stake)。他們的主要目標是專注於速度、安全和區塊鏈的可擴展性,重點是跨鏈技術。

以下是建立在Tendermint上的Terra Core提供的功能的簡要概述:

開發人員可以用他們選擇的編程語言和開發環境編寫智能合約。

Tendermint BFT(拜占庭容錯)即使其中⅓的機器任意或惡意失敗,仍然可以在許多機器上確保和復制一個應用程序。然而請注意,與比特幣相比,這是相對較低的容忍度,比特幣在50%的閾值時就會失效。

如果⅓的驗證者是惡意的,那麼Terra區塊鏈將只是暫時停頓,直到達成共識,而不是分叉網絡。

區塊和交易是在各節點之間共享的。

可以在多個鏈上運行,因為它是由Cosmos IBC(區塊鏈間通信)連接的。

圖片描述

圖片描述

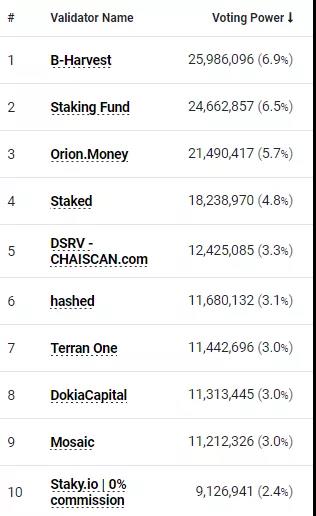

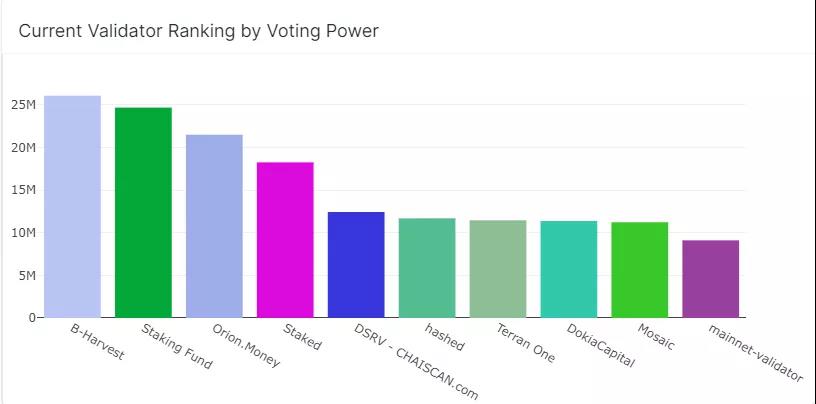

前幾名驗證折耳的投票權和控制權;來自terra.stake.id

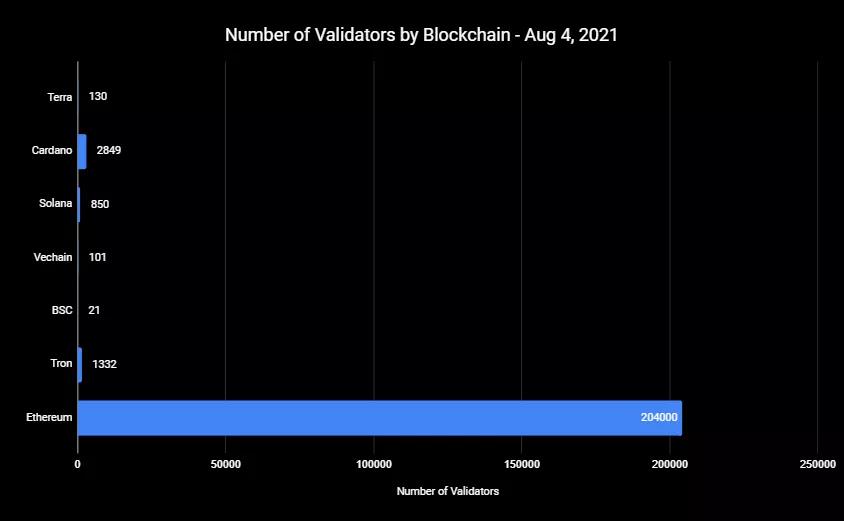

對於Terra來說,目前只有130個驗證者。隨著時間的推移,預計這一數量將增加到300。

圖片描述

圖片描述

目前驗證者按投票權排名,數據來自flipsidecrypto.com,使用0XFRANK的Terra儀表板的SQL代碼

正在採取什麼措施來解決這個問題?

Do Kwon表示,未來的空投將針對擁有較少委託人的驗證者發放(注:想質押Luna但沒有或不能運行自己驗證者的用戶將Luna質押給驗證者,被稱為委託人,或委託者)。

圖片描述

圖片描述

每個鏈的驗證者數量,數據來源@shegenerates

圖片描述

圖片描述

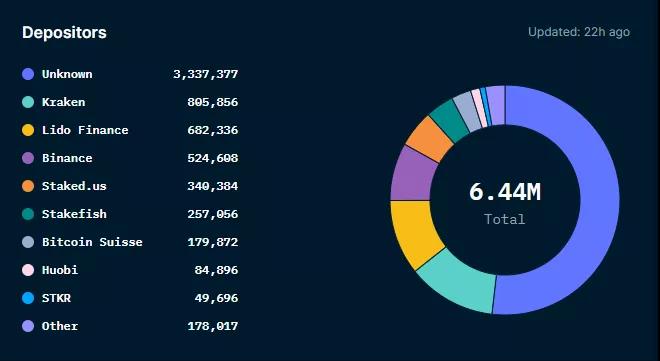

2021年8月1日,Eth2質押的儲戶分類。數據來自nansen.ai

隨著Terra的不斷發展和擴大,他們是否會減少對大型驗證者的依賴還有待觀察,但他們正在努力糾正這一問題,將Luna的質押者委託給小型驗證者進行空投,並成功推出了Terra驗證者計劃,將Luna重新委託給滿足正常運行時間和投票等嚴格要求的小型驗證者。

4 協議飛輪:Luna和TerraStables是如何運作的?

Terra生態系統的運作採用了雙代幣設計:

Luna,治理、質押和驗證的代幣

UST,其原生美元掛鉤的穩定幣*。

*注意:還有其他TerraStables,如TerraKRW、TerraMNT、TerraSDR,但UST是迄今為止最大的,所以我們將只深入討論UST。

為什麼是兩個代幣而不是只有Luna和其他一些託管穩定幣?因為Terra堅信加密貨幣的去中心化和抵制審查的精神,更具體地說,認為穩定幣是DeFi堆棧的支柱。

在設計上,託管型穩定幣不能為這些目標服務。儘管Circle的USDC和Bitfinex的Tether很穩定,但它們永遠受制於政府在未來選擇如何監管穩定幣。就在最近的7月19日,耶倫要求監管機構盡快擬定一個圍繞穩定幣的框架。託管的穩定幣也容易受到審查的影響。 Circle可以應執法部門的要求凍結USDC,而這可能會給嚴重依賴USDC的個人、企業、基金和生態系統帶來嚴重的尾部風險。

UST是一種算法掛鉤的穩定幣。但在我們深入了解UST的機制之前,我們需要首先了解Luna,它在Terra生態系統和維持UST本身的掛鉤方面都起著關鍵作用。

Luna

Luna是Terra生態系統的治理、質押和驗證代幣。作為權益證明區塊鏈,Terra Core需要驗證者對Luna進行質押以確保系統安全。驗證者提供的另一個好處是吸收波動性,我們將在UST部分討論這個問題。作為做這項服務的協議和承擔波動性風險的獎勵,他們從Gas、稅收和鑄幣稅的費用中獲得質押APR%的獎勵。

Gas費適用於每筆交易,以阻止垃圾交易。

穩定稅適用於每一筆鑄幣和燃燒交易。對現貨轉換的Terra-Terra互換有"Tobin稅",設定為0.35%。還有一個最低價差稅,Terra-Luna互換的稅率為0.5%。

鑄幣稅是貨幣價值減去生產貨幣的成本,例如,1美元紙幣減去印刷成本,或1美元Terra幣減去鑄幣成本(零)。目前,鑄幣稅的利潤每週分配給社區資金池,用於資助Terra生態系統的活動,其餘的則用於獎勵Lunastakers的資金池。對鑄幣者的獎勵將在一年內發放,以鼓勵長期的奉獻。

鑄幣稅非常重要,它發生在Luna被燒毀的時候。這發生在對UST的需求增加時,例如人們在Terra上購買穩定幣。一部分被燒毀的Luna歸國庫以資助進一步的行動,其餘的則歸鑄幣商。這也有使挖礦/驗證人的權力更有價值且更為稀缺,因為Luna被燒得越多,成為驗證人的成本就越高。

激勵者以驗證者的形式出現,這一點我們之前已經討論過了,還有委託者。委託者可以是任何持有Luna的人,並希望參與確保Terra的安全。要做到這一點,他們要從130個驗證者中選擇一個,將他們的Luna委託給他們。作為回報,他們將獲得一部分來自Gas、稅收和鑄幣稅的質押獎勵,以及每週從某些協議(如Mirror)(以及更多協議)的空投。委託和驗證的個人必須綁定Luna,在解除綁定之前不能再進行交易。當它被解除綁定時,它將不再累積獎勵,也不能立即被交易,相反,它將被鎖定21天。這確保了大量的供應解鎖不能立即被傾倒在流通領域,並破壞系統的穩定,同時也鼓勵正在確保Terra網絡的委託者和驗證者的長期思考。這是一個雙贏的局面。

UST

談到Luna,就不能不提到它的原生穩定幣,其中Terra Dollar即UST是最大的穩定幣。

如前所述,穩定幣對於鏈上的應用是不可或缺的。當用戶進入一個新系統時,他們通常更喜歡穩定的資產,以消除對通常不穩定的原生資產的風險,如SOL(Solana)、MATIC(Polygon)、FTM(Fantom)、Luna(Terra),甚至ETH(Ethereum)。

首先,讓我們簡單了解一下穩定幣的類型以及UST的不同之處。

主要有三種穩定幣:

託管型- USDC, Tether, GUSD, BUSD, TUSD

超額抵押債務- Dai、sUSD、LUSD、alUSD

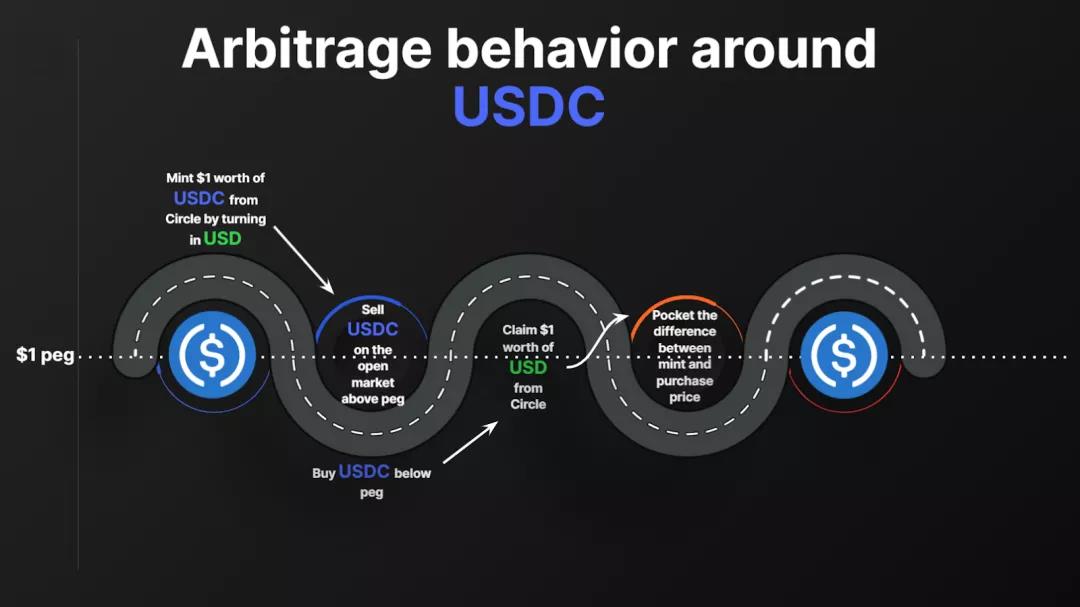

圖片描述

圖片描述

圍繞USDC的套利行為

超額抵押債務穩定幣與託管幣類似,它們由一種貨幣支持,但在加密貨幣的情況下,通常由以太坊、Synthetix等高波動性的資產進行超額抵押。例如,Dai是由以太坊支持的(最近還有USDC,以創造更多的穩定性),但為了保護掛鉤的穩定性,希望鑄造Dai的用戶必須以他們希望收到的Dai數量的1.5倍抵押Eth,並將其鎖定在CDP(抵押債務頭寸)中。這就像他們的Eth貸款,這樣他們就不必賣掉它,反過來,他們會收到一定比例的Dai,現在由他們的Eth支持。換句話說,你每收到100美元就必須提供價值150美元的Eth。這被稱為抵押率,MakerDao協議將其設定為150%。然而,由於CDP是一種貸款,如果基礎Eth價值下降太快,它可以並且會清算你所有的Eth來償還它。

算法穩定幣則有各種各樣的機制來保留它們的掛鉤,從債券購買到部分抵押到程序性收縮和擴張,甚至是所有這些的組合。這些幣的風險往往涉及缺乏維持掛鉤的動力,因為一旦算法穩定幣偏離1美元,並且沒有立即彈回,對協議重新獲得掛鉤的能力的信任就會被打破,而這種幻滅感帶來的拋售壓力往往會形成一個死亡螺旋,直至零。

那麼,是什麼讓Luna如此依賴UST,反之也亦然呢?讓我們介紹一下UST和Luna之間涉及的鑄幣和燃燒機制。

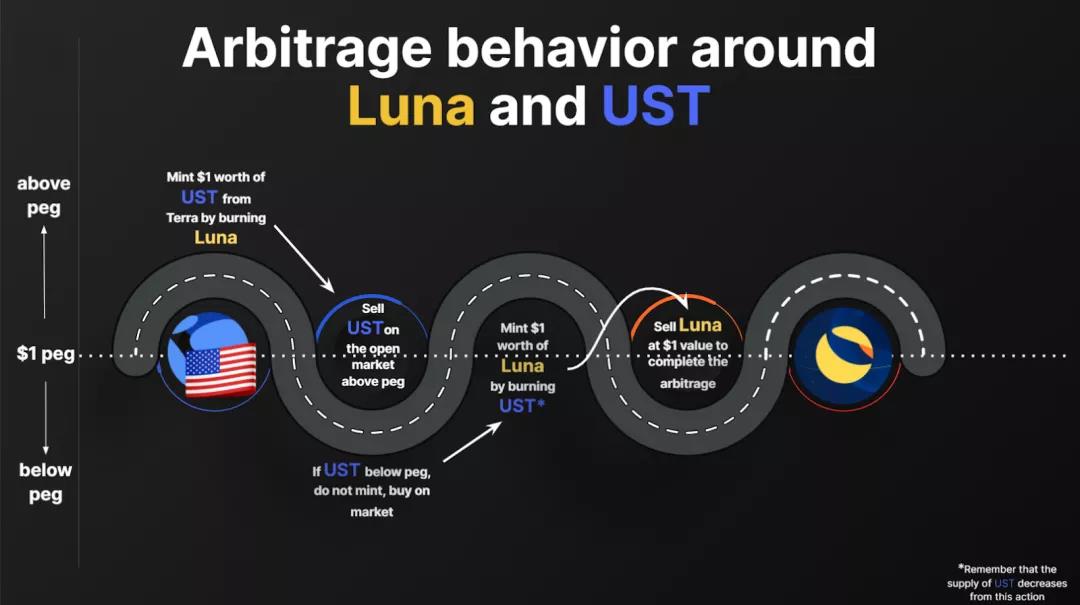

UST是一種算法掛鉤的穩定幣,使用鑄幣和燒毀機制,以Luna和UST為槓桿。這使得該協議能夠擴大和收縮供應量,以維持UST的掛鉤。該掛鉤完全由套利者維持。

讓我們考慮以下兩種情況:

圖片描述

圖片描述

圍繞Luna和UST的套利行為

如果你記得我們在託管穩定幣中的例子,那麼這實際上非常類似於如何從Circle中領回你的USDC,只是你不是通過上交失去掛鉤的代幣化版本來領回一個有支持的穩定資產,而是鑄造一個不穩定的資產Luna,對一個沒有支持的資產UST,並作為套利來領回差額。通過套利這個差額,你通過燃燒你上交的資產來幫助UST維持其掛鉤,並通過你收到的資產的免費折扣得到回報。

好了,回去吧! 你可能會想,套利USDC是有意義的,因為它有Circle的擔保和支持,而且你用USDC換來的美元實際上是穩定的。一美元總是值一美元(但有通貨膨脹啊!別介意......)。 Luna和UST之間的關係絕對不是這樣的。

那麼,有什麼能迫使任何人用高度波動的Luna來套利無擔保的UST呢,尤其是達到UST需要維持其掛鉤的水平?它肯定會不可避免地被人遺忘,因為Luna會被拋售,人們就不會再有動機去購買脫銷的UST了? UST沒有任何支持,所以它應該歸零,並將帶走Luna。

但事實是,UST在某種程度上是有支撐的。不是靠美元或加密貨幣,而是靠Terra生態系統本身的增長。一個人如何從一個生態系統的增長中獲利?答案是採用!早些時候,我們說過,對於一個穩定幣和區塊鏈來說,最重要的事情是被使用。因此,讓我們回顧一下當UST被使用和採用時會發生什麼。

我們剛剛講到,當UST的價格超過掛鉤,或者大於1美元時,UST需要被鑄造,並恢復到掛鉤。要做到這一點,你必須交出你的Luna,而Luna會被燒毀。這就減少了Luna的供應,給它的價格帶來了上升的壓力,從而使挖礦和質押變得更加稀缺。但這與增長有什麼關係?嗯,隨著UST的採用和協議燃燒Luna,隨著時間的推移,它繼續使Luna更有價值。因為Luna被用作套利的工具,以保持UST的掛鉤,它需要有它之外的價值,否則,它將被賣到零,也不會有人自願保持UST的掛鉤。

燃燒Luna有助於賦予它更多的價值,但請記住,Luna的主要收入來源是網絡本身的使用。質押委託者和驗證者是以費用、稅收和鑄幣稅的形式支付的,所以這有助於推動價值回到Luna,並使其本質上成為Terra生態系統增長的看漲期權,從而促進UST的採用。

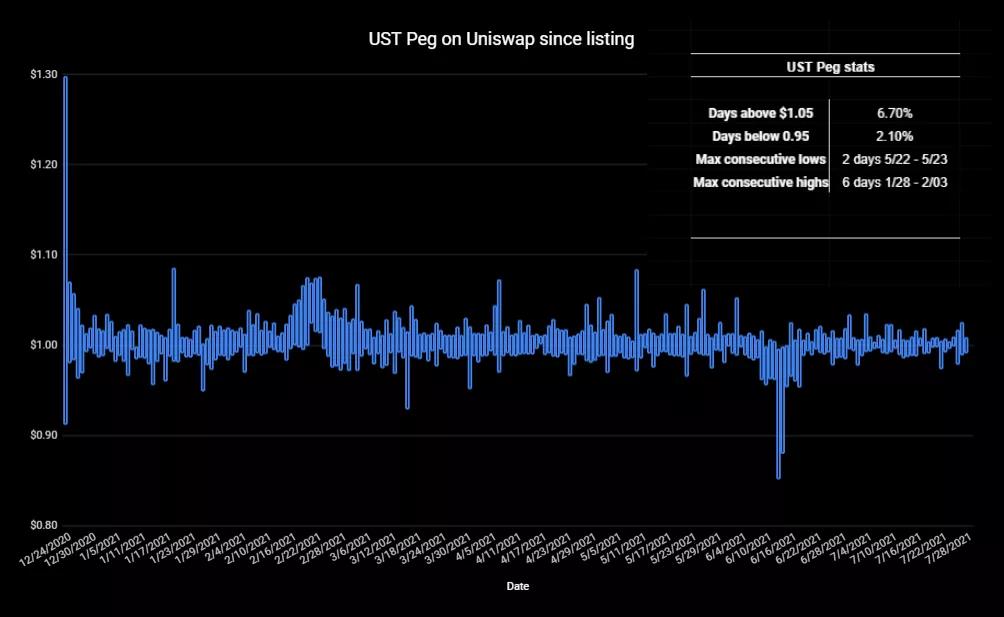

的"的"的雖然採用是非常重要的,但人們可能會問,UST是否真的是一個"穩定"的代幣,或者只是一個試圖穩定的代幣。

事實上,它在很大程度上都是非常穩定的,但如果它失去一天的掛鉤,也並不重要。根據定義,一個穩定的代幣必須保留它的掛鉤,特別是算法幣,可以表現出極度的反射性行為。一旦對協議的信任被打破,死亡漩渦可能在短短幾個小時內發生。

那麼,在5/19和5/23之間的日子裡,UST發生了什麼?如果你熟悉UST,你會知道,UST確實連續兩天失去了掛鉤,如下圖所示。

雖然這只是2天的實際脫鉤,而且總的來說,UST只有2.1%的交易記錄日低於0.95美元,但這是令人擔憂的。這也發生在市場的其他部分價值"減半"的時候,整個市場的跌幅達到50%-80%。但是,當一個被認為是面對黑天鵝事件的安全避風港的穩定幣未能成為它自己所稱的東西時,這些都不能令人放心。

UST如何失去掛鉤?UST確實失去了掛鉤,但不是因為像大多數人假設的那樣,基礎機制在壓力下破裂,而是因為預言機饋送停止提供了Luna的價格數據。驗證者的責任之一是作為預言機服務,通過公共節點的鏈上交易提供準確的價格數據。

發生的情況是,由於整個加密貨幣的波動,Terra的借貸平台Anchor Protocol正經歷著巨大的壓力。用戶在30分鐘內提交了258萬個請求,Anchor的節點變得超負荷。 Luna的拋售引發了超過4000次清算,結果是網絡變得不堪重負,交易不再被節點接受,而這些節點正是驗證者用來提供Luna價格數據的節點。

預言機數據的中斷導致Terra協議自動凍結了Luna<>UST掉期市場,因此套利者無法完成他們的基本任務,使UST恢復到1美元。

UST確實失去了掛鉤,但不是因為像大多數人假設的那樣,基礎機制在壓力下破裂,而是因為預言機饋送停止提供了Luna的價格數據。驗證者的責任之一是作為預言機服務,通過公共節點的鏈上交易提供準確的價格數據。

發生的情況是,由於整個加密貨幣的波動,Terra的借貸平台Anchor Protocol正經歷著巨大的壓力。用戶在30分鐘內提交了258萬個請求,Anchor的節點變得超負荷。 Luna的拋售引發了超過4000次清算,結果是網絡變得不堪重負,交易不再被節點接受,而這些節點正是驗證者用來提供Luna價格數據的節點。

預言機數據的中斷導致Terra協議自動凍結了Luna<>UST掉期市場,因此套利者無法完成他們的基本任務,使UST恢復到1美元。

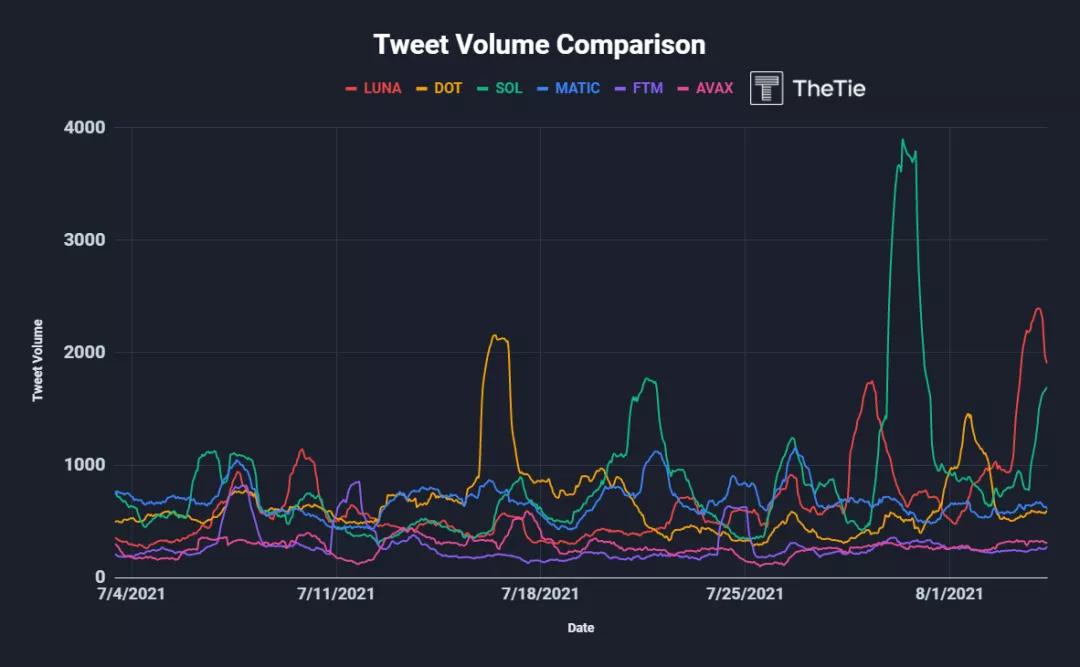

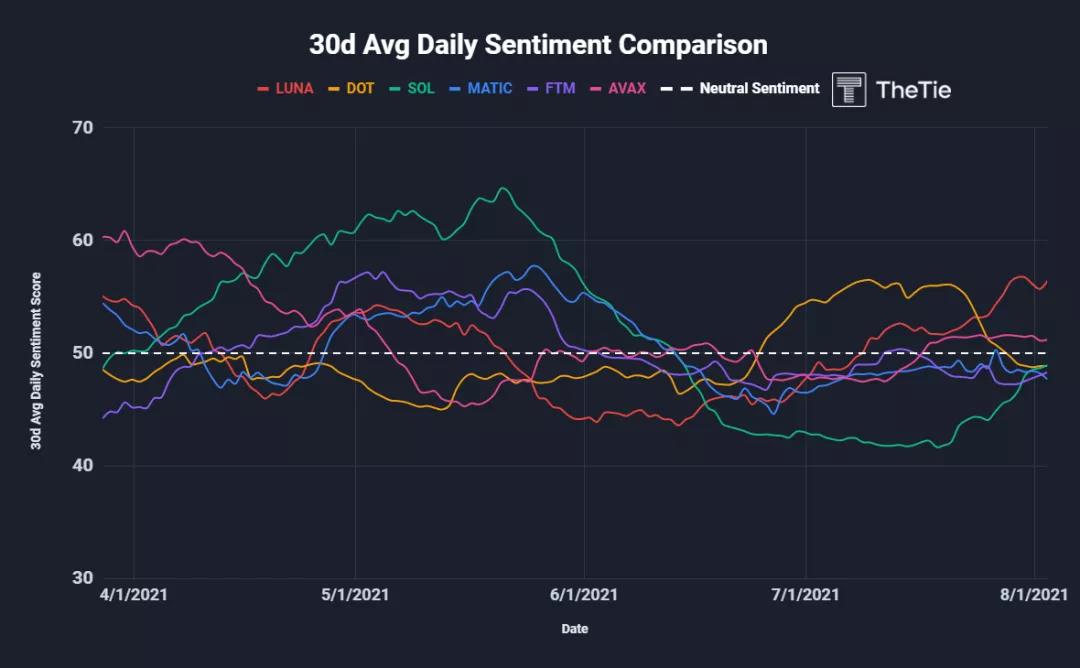

圖片描述

圖片描述

圖片描述

圖片描述

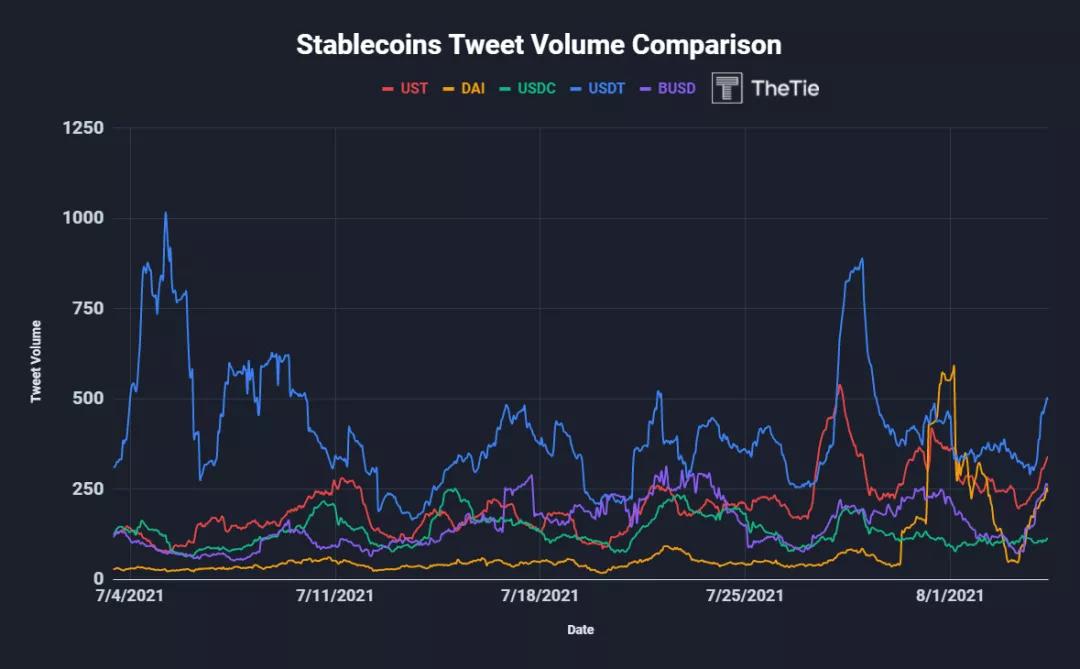

在財政部就穩定幣監管進行會談後的最後一個月,UST的推文在五大穩定幣中排名第二。

5 鏈上飛輪:Anchor和Mirror

我們已經確定,為了讓Terra成長,它需要更多地採用UST,這反過來又通過使Luna更有價值來加強它的掛鉤。 Luna也因更多的網絡使用而變得更有價值。這就是協議飛輪的全部作用。 UST為Luna提供動力,而Luna為UST提供動力,以此類推。

然而,穩定幣的採用是最難成功的領域之一。一個好的協議設計並不足以讓一個穩定幣掛鉤。穩定幣需要一個巨大的網絡效應才能成功,這意味著在盡可能多的應用程序和區塊鏈中採用。這需要強大的伙伴關係和與應用程序的整合,以促進使用。

Terra採用了一種獨特的方法來引導UST的需求和網絡增長。 Terraform實驗室沒有等待項目在Terra上構建並有機地推動採用,而是選擇通過推出兩個本地應用程序Anchor和Mirror來引導生態系統。

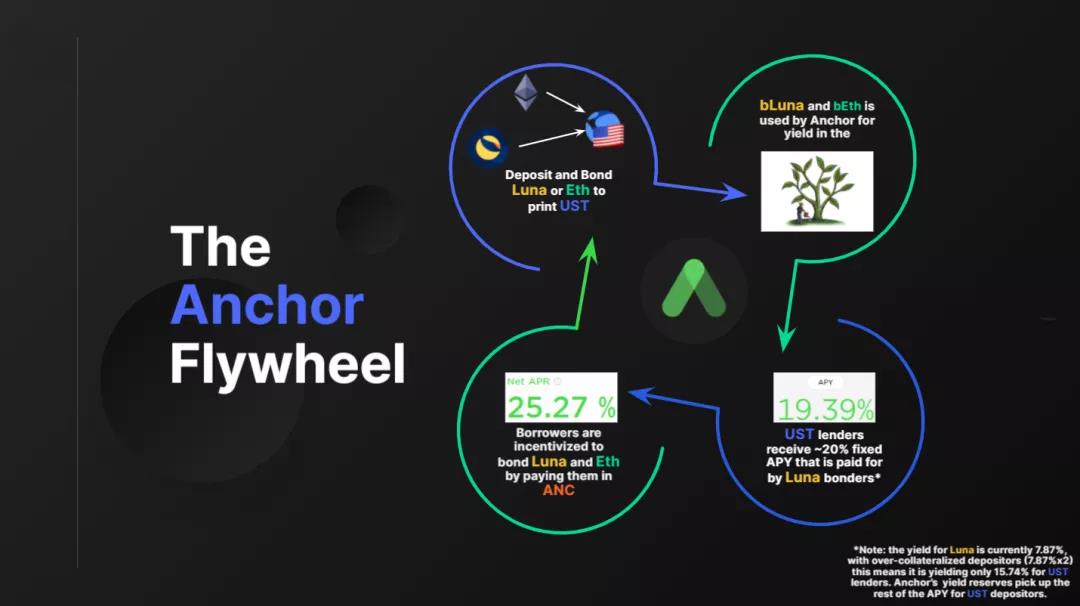

Anchor和Mirror是由Terraform實驗室資助並推出的鏈上飛輪,用於引導UST的需求。

Anchor 協議

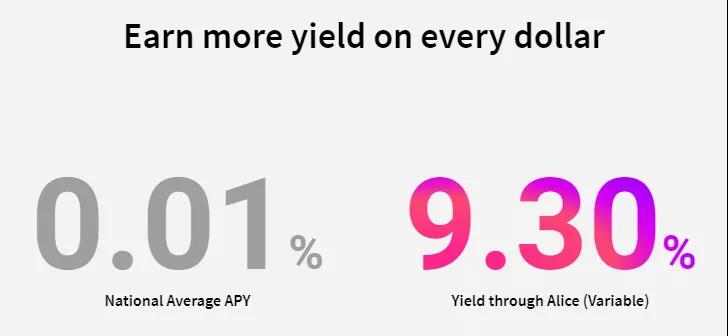

Anchor是一個固定APY的儲蓄產品,可以說是Terra生態系統中最重要的一個協議。它為現金存款提供20%的固定年利率,這是周圍穩定幣的最高利率。而美國的銀行賬戶中持有的美元的平均利率僅為0.03%。這種固定利率的提供是UST採用的最大驅動力,因為它被用作廣告工具和其鏈外產品的關鍵。

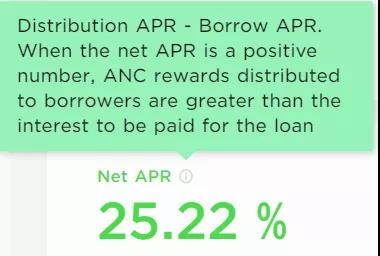

人們通常對其20%的年利率嗤之以鼻,認為它的功能就像龐氏騙局,即新儲戶支付舊儲戶。但這些收益率從何而來?

Anchor就像銀行一樣。當你把錢存入銀行時,你實際上是把你的錢借給了別人,銀行抓住了借款利率,並把微薄的貸款利率支付給你。一個傳統的銀行本質上是一個借貸平台,它把收益裝進口袋,而不是把它們還給你。

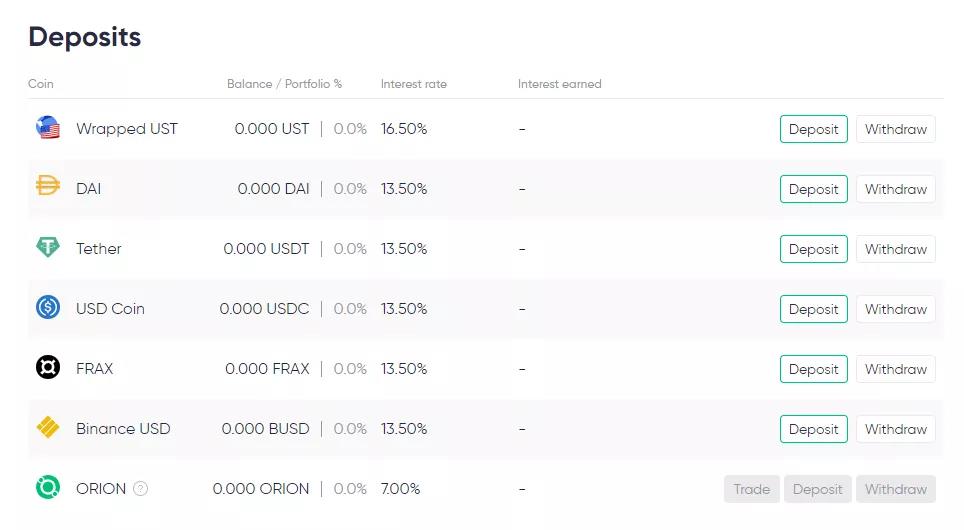

Anchor的收益率來自於產生收益的資產。截至本文寫作時,Luna和Eth是接受存款的兩種抵押品。有了這些資產,你可以藉到高達50%的抵押品來鑄造UST,然後你可以以任何你選擇的方式使用。你可以把它賣掉換取另一種資產,把它連接到另一條鏈上進行耕種,甚至可以把它存回Anchor以獲得20%的收益。例如,你可以存入價值1000美元的Luna,鑄造500美元的UST,用Wormhole將其橋接到Solana,並將UST存入Mercurial平台,以27.74%的收益率進行耕種。

*注意:利率是截至本文寫作時的數據,是可變的。

Anchor所做的是使用你的收益率產生的存款,而不是將收益率收入囊中或將收益率還給你,它實際上是將該收益率支付給UST的存款人。這就是UST的儲戶如何獲得20%的固定利率APY。

圖片描述

圖片描述

截至21年8月3日,目前支付給UST借款人的年利率

風險

風險

Anchor協議中的一個關鍵風險是當存入的抵押品不能產生足夠的年利率來支付UST的貸款人。例如,如果抵押的Luna的收益率只有8%,而你把它乘以2,因為Anchor的抵押率是200%,這只能創造16%的收益率。這比承諾給UST貸款人的20%少了4%。

為了彌補差額,Anchor Protocol有一個資金庫,用來支付差額。在好的時候,任何超過20%的額外Luna收益率都被用來充實資金庫。然而,當Luna收益率市場低迷時(通常是在激烈的加密貨幣崩潰和熊市期間),資金庫不斷被抽空以支付UST儲戶。隨著加密貨幣交易員和投資者逃往UST等穩定幣並尋求安全收益時,越來越多的用戶會存入UST,這使得資金庫的消耗速度加快。 ANC借款人的獎勵上升以彌補(在5月的崩潰中>200%),但這往往不能吸引足夠的資金來糾正不平衡。

圖片描述

圖片描述

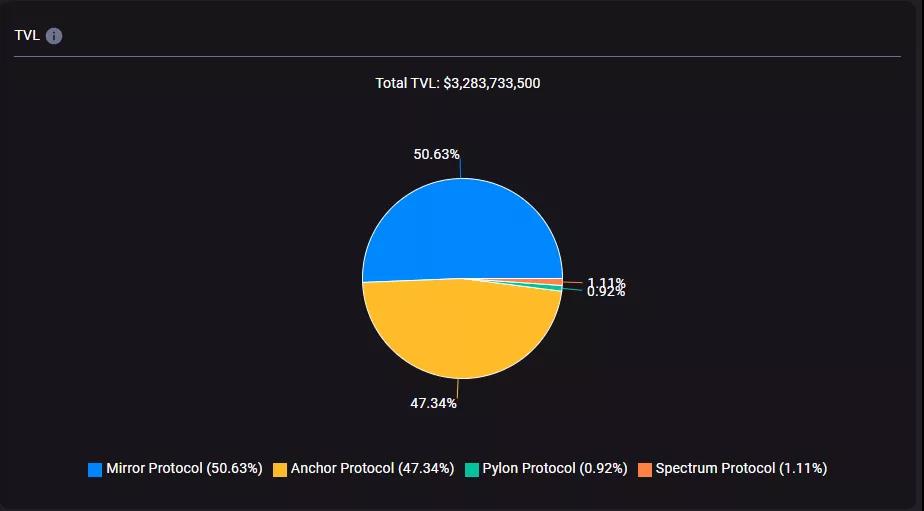

截至21年8月3日,主要Terra協議中的TVL份額

Anchor是將所有東西粘在一起的膠水,因此可能十分牢固而不會倒塌。

Mirror Finance

Mirror Finance是Terra生態系統中另一個最大的TVL所有者。在202年12月推出的Mirror是一個協議,它創建了名為mAssets(鏡像資產)的合成資產,"鏡像"和"和"和"空頭"農場。

該協議也有自己的原生代幣,稱為Mirror Token(MIR)。這是用來獎勵那些為池子提供流動性的用戶,它也可以被用來賺取治理投票權,以及賺取協議的CDP提款費用的一個百分比。

就像Dai一樣,用戶投入他們的UST、aUST(在Anchor上存入的收益UST)或mAssets,進入抵押債務頭寸(CDP)。這使用戶能夠鑄造mAssets。鑄幣商必須保持他們的CDP抵押品比率,並可根據需要進行調整。

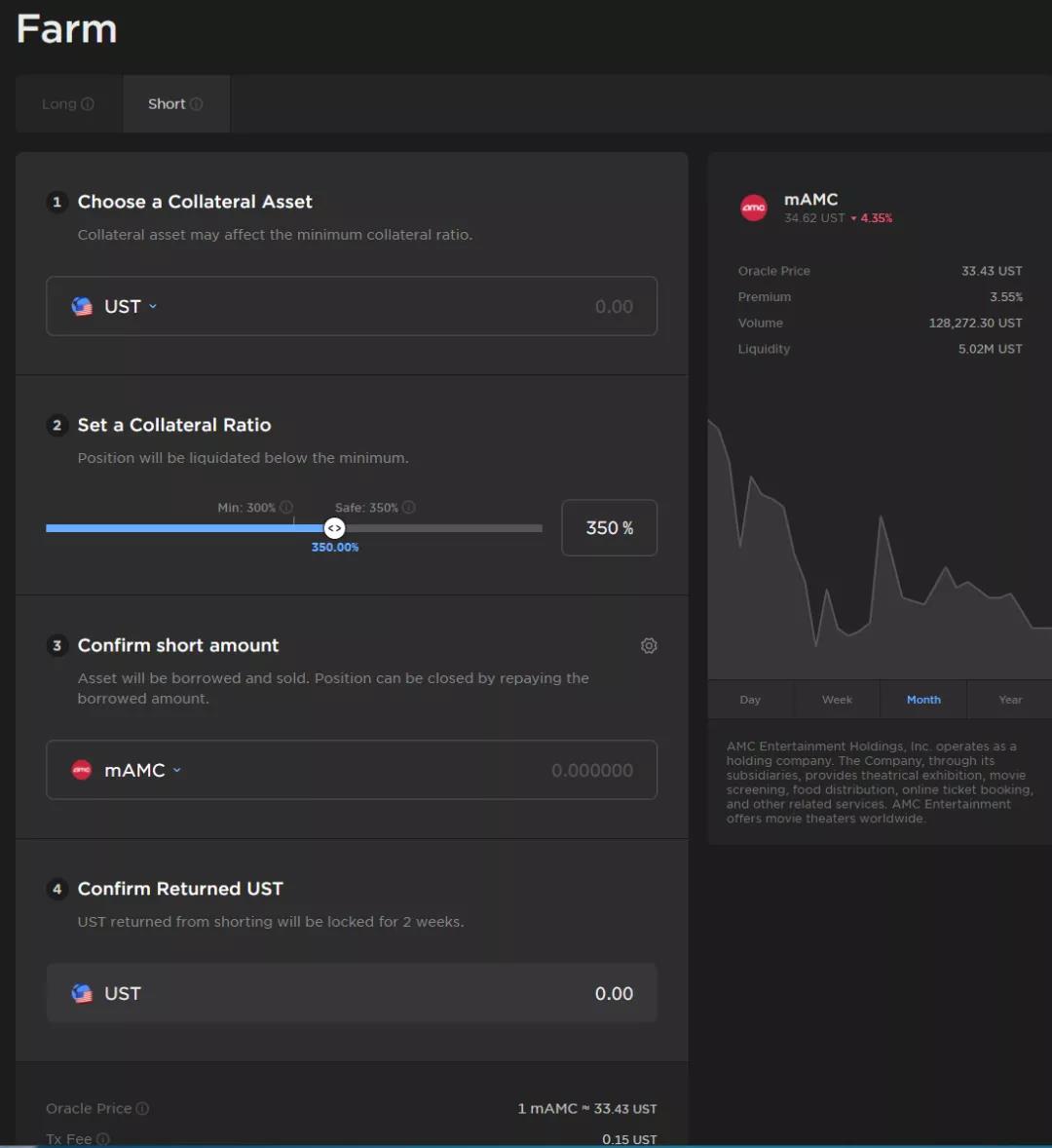

多頭和空頭農場是Mirror V2的新內容。就像它們聽起來的一樣,它們在有關資產上採取定向頭寸,但允許用戶賺取MIR的APR。

空頭農場為你借入mAmAsset,並在市場上以UST出售,當你完成後,你必須以UST償還該金額(購買並歸還借入的mAsset)。 *

song農場基本上就是一個LP池,你必須提供mAsset和等價的UST,以獲得MIR獎勵和池子獎勵。

*提示:你可以通過交換界面在現貨持有中購買等量的mAsset,使你的空頭農場delta中立。這可以在從Anchor賺取20% APY的基礎上進行,因為Mirror讓你用aUST作為抵押品!這樣,如果你持有的mAsset出現問題,你就可以用它作為抵押。這樣一來,如果你做空的mAsset上漲,你就持有等值的標的物,從而償還你的空頭。

Mirror上的mAssets全天候交易,這意味著你可以在市場時間之外在平台上交易合成股票。當預言機價格和市場價格出現分歧時,往往可以提供有趣的交易機會。

Mirror出人意料的有機增長部分來自泰國,這是它最大的市場。

mAassets很容易移動和贖回,例如,你可以在以太坊的Uniswap或Binance Chain的Pancakeswap上交易它們。與Synthetix相比,Synthetix有極高的600%抵押率支持(這侵蝕了投資者的資本效率),只能在Kwenta交易所這樣的閉路系統中使用。

對合成資產的需求促使需求回到UST,就像Anchor一樣,引導Terra的生態系統,為Luna和UST提供價值。

6 鏈外飛輪:Chai和Memepay

把所有東西都放在鏈上的問題,特別是UST與像Luna這樣的不穩定貨幣配對的問題,是它變得很容易受到整個市場的起伏的影響。如果市場急劇下降,收益率也會下降,投資者的借貸慾望也會下降,這就使Anchor的20%年利率飛輪處於危險之中。然後,投資者賣出Luna以保護他們的投資組合的價值,將削弱保持美國國債掛鉤的槓桿,你可以很快看到飛輪是如何逆轉和走向另一個方向,並有可能創造一個死亡螺旋。

為了補救這一點,TerraForm實驗室需要從區塊鍊和以加密貨幣為中心的世界以外的地方為其穩定幣創造需求。

Chai和Memepay是鏈外飛輪,為Terra的原生穩定幣如TerraUSD和TerraKRW提供有機需求。

Chai

Chai App由TerraForm實驗室資助,於2019年6月13日推出,是Terra在Terra區塊鏈上建立的首要支付網絡。 Chai應用程序有一個單一的目的:成為韓國商家的首選支付應用程序。雖然大多數支付應用程序以客戶為目標,但Chai做出了重大努力,優先考慮商戶。

他們這樣做的原因是,在亞洲,圍繞商戶的結算時間有很多摩擦。每筆交易的費用可能高達2.7%,結算時間可能需要幾天,商家才能在其賬戶中收到錢。當營運資金緊張,需要在當天或第二天使用時,這就行不通了。就像出租車司機往往會拒絕刷卡,只接受現金那樣,因為他們需要馬上使用。

Chai通過使用Terra區塊鏈簡化結算時間(幾乎是即時的),並將費用削減到1.3%,緩解了這一問題。商家能夠通過類似Stripe的SDK結賬服務,輕鬆地將Chai整合到他們的POS終端。目前在韓國有超過1700家商戶整合了Chai。

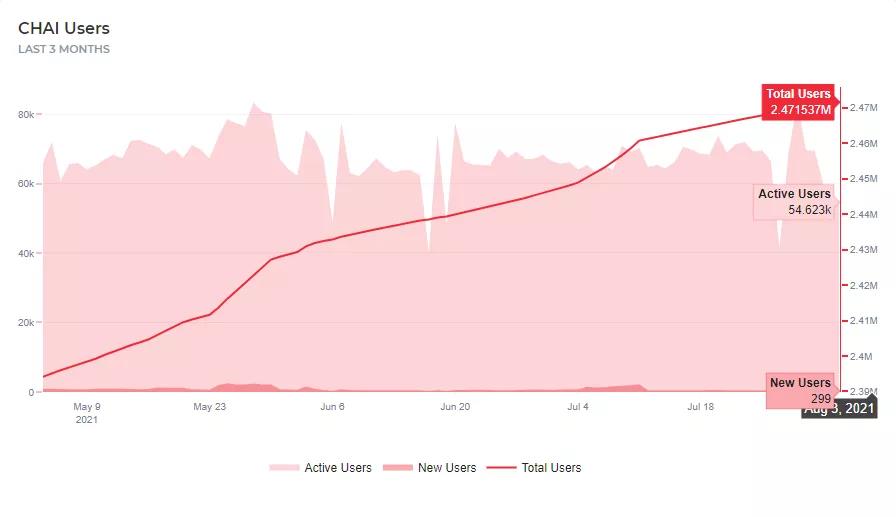

Chai App繼續以穩定的速度增加他們的總用戶,平均每天超過5萬用戶,總用戶數為247萬。數據來源:https://www.chaiscan.com/

Chai App繼續以穩定的速度增加他們的總用戶,平均每天略高於5萬用戶,總用戶數為247萬,每年處理的交易量超過20億美元。就背景而言,Chai應用程序的用戶總數相當於韓國人口的5%左右。

對於終端用戶,Chai還提供名為"boosts "的功能,這基本上是商家為在該應用程序上出現而支付的不同類型的促銷活動。客戶可以很容易地在他們感興趣的商家找到優惠,並點擊進去使用。截至2021年5月10日,在Chai整合了Terra Station移動網絡後,韓國用戶不再需要銀行賬戶來為他們的KRT存款充值。

為了讓我們的飛輪迴來,下面是韓國的Chai卡用戶購買穩定幣時發生的情況。

購買價值1美元的KRT(Terra與韓元掛鉤的穩定幣)

1美元的Luna被燒毀

Luna的供應收縮,創造價格上漲的壓力

更高的Luna價格為該代幣創造了更大的價值和穩定性,這為與UST掛鉤創造了更強的支持

Memepay

2019年,一款類似的應用程序在蒙古推出,名為MemePay。它的功能既是匯款,也是像Venmo一樣的支付應用,可在線和離線使用。該應用程序使用MNT(Terra與蒙古Tugrik掛鉤的穩定幣)。該應用程序的使用量比Chai小得多,只有3%的蒙古人口使用它,大約有9萬名用戶。

其他值得注意的應用程序

其他值得注意的應用程序

Alice應用+卡將利用Anchor的收益率,以一種面向用戶的友好方式向用戶支付部分股息。

2. Orion Money

2. Orion Money

Orion Money的願景是成為一個跨鏈的穩定幣銀行,提供無縫和無摩擦的穩定幣儲蓄、借貸和消費。在Orion Money穩定幣銀行內,計劃有三個主要產品--Orion Saver、Orion Yield and Insurance和Orion Pay。

目前,你可以在以太坊網絡上存入大量的穩定幣,以獲取Anchor的收益率。

3. Pylon協議:是一套儲蓄和支付DeFi產品,建立在Anchor協議之上,為用戶提供服務。從他們的文件中可以看出,"Pylon引入了一種新的模式,在付款人和受款人、消費者和創造者、贊助人和藝術家、投資者和企業家、借款人和貸款人以及更多的關係之間進行激勵調整"。

目前上線的是一個名為Pylon Gateway的公平項目啟動平台,允許用收益率進行眾籌。用戶將UST存入一個池中,以獲得代幣分配的份額。項目的代幣會根據投資者在池子裡的份額按比例分配。 Pylon協議的代幣"MINE "模仿Luna在UST機制中的造幣/燃燒作用,吸收項目在Pylon上推出的代幣的價值。項目啟動產生的收益率中,有高達10%的收益率將用於MINE回購。

4. Loop Finance - Terra上的第一個AMM Dex

5. Mars協議- Terra的借貸協議將向用戶發行有抵押和無抵押的債務。用戶可以通過押注MARS(類似於壽司)來賺取協議費。

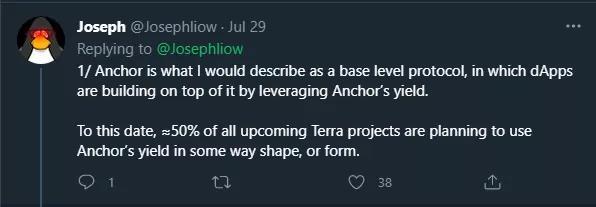

截至今天,根據@Josephliow的說法,大約50%的即將到來的Terra項目計劃以某種方式使用Anchor的收益。

關於Terra上現有的和即將進行的項目的大量清單(但不是全部!),請看@FlynnToTheMoon的這篇文章。

7 Terra的未來是什麼?什麼是Columbus-5,它是如何改變遊戲規則的?

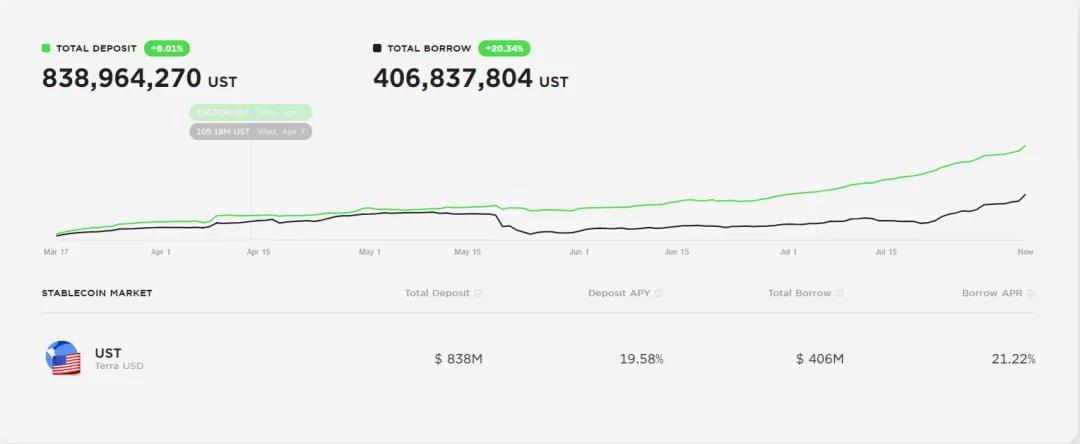

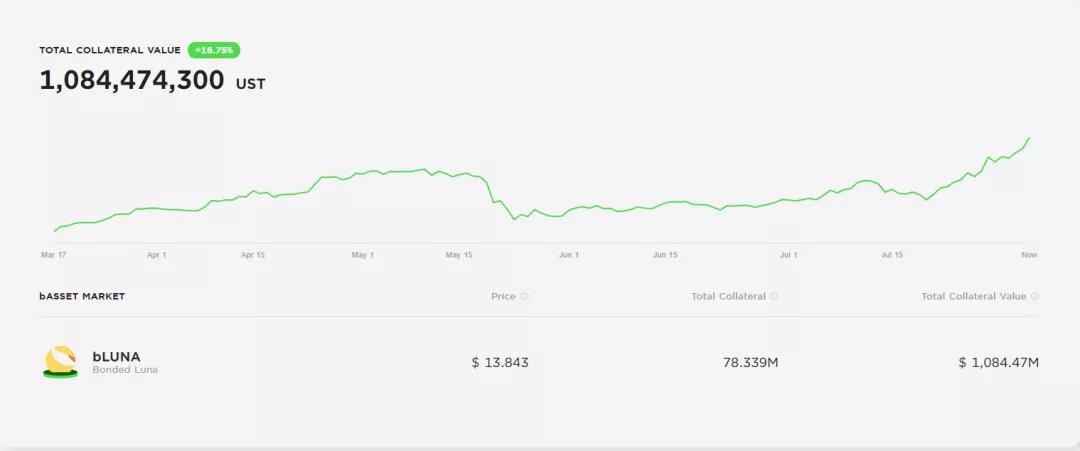

Terra生態系統正在以驚人的速度增長。下圖來自Anchor Protocol,顯示了隨著時間的推移,存款和借入的UST的增加,其次是鎖定在協議中的Luna抵押品的價值。

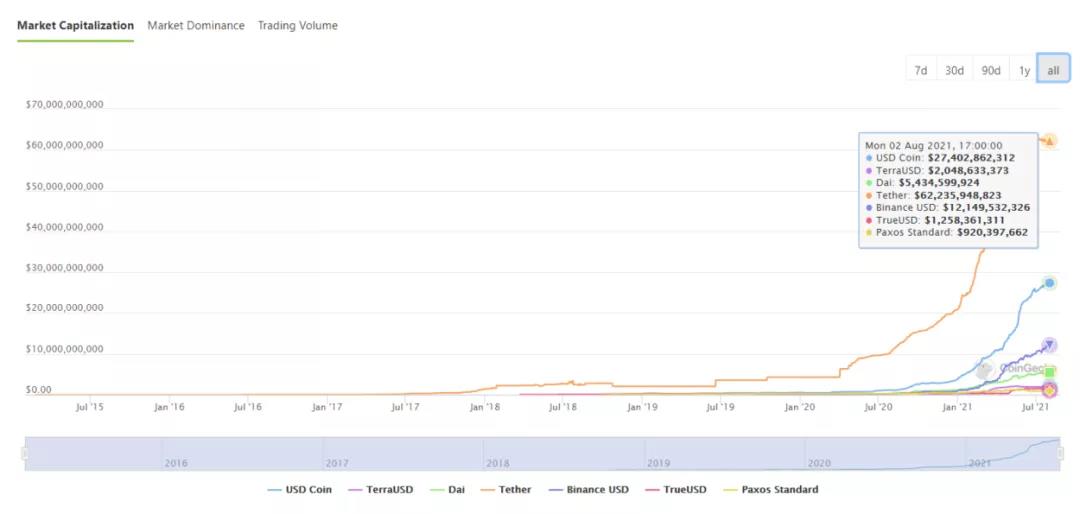

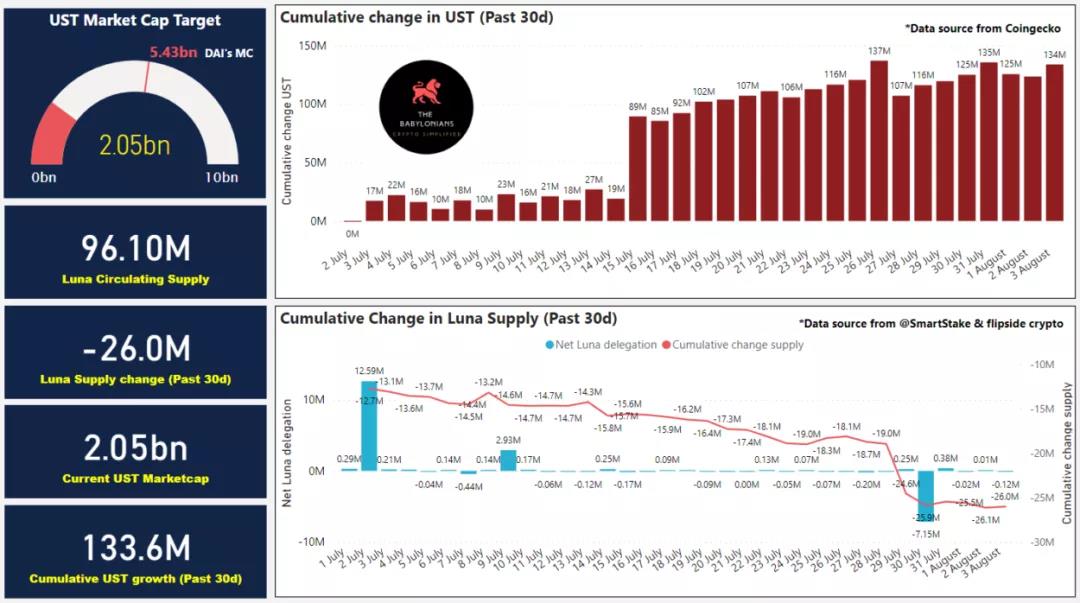

TerraUSD(UST)已經闖入穩定幣市值的前五名,但要達到大聯盟的水平,差距還是很大。儘管如此,在這麼多幣都失敗的情況下,僅次於Dai的表現是一個令人印象深刻的壯舉,而且它是前9名中唯一的算法幣。 Do Kwon表示,他對UST的目標是到年底達到100億美元,或比現在增長5倍。

Terra的下一步是什麼?下一個最大的更新是Columbus-5。它與我們剛才討論的許多機制有一些關鍵的不同,以下是提案中的一些重要變化:

鑄幣稅的分配。目前,該協議將所有的鑄幣稅導向社區基金(用於資助Terra生態系統中的項目),但由於UST在過去一年中增長迅速,該基金目前資金過剩。 Col-5將燒掉所有的鑄幣稅。

交換費。目前,所有的交換費都被燃燒。在Col-5中,交換費將被分配給質押者。隨著生態系統的不斷發展,這應該會增加對Luna質押者的獎勵。請記住,這樣做的好處是增加UST掛鉤的穩定性(由增長支持!)。

對話

對話"對話"。這為Terra引入了一個新的互動世界。

這些資金將用於資助Ozone,一個為Terra DeFi生態系統投保的保險協議,而不是燒掉超額的社區資金。這將首先為Anchor協議創建保險。

8 結論和意見

Do Kwon對Terra有一個巨大的願景,而且他們有充足的資本來實現他們的目標。協議、鏈上和鏈下三個飛輪的作用是直接推動對UST的需求,這使得Luna通過所涉及的燃燒機制變得更有價值,從而反射性地加強了UST的掛鉤。 Terra的跨鏈擴張和夥伴關係的願景為UST和Terra的產品創造了額外的需求,將繼續加強網絡。

由於Anchor是生態系統的關鍵,我確實相信它可能大到不可能倒塌。但我對ANC流動性挖礦以鼓勵永久的借款有些懷疑,當ANC不再有用時,可能沒有人需要激勵從Anchor借款,而訓練輪也會脫落。

在5月那些命運多舛的日子裡,UST的掛鉤令人擔憂,但這是一個技術問題,即來自Anchor的交易過載塞滿了用於讀取預言機價格的節點,而不是UST掛鉤穩定機制中更根本和嚴重的缺陷,這讓我感到安慰。在市場動盪後不久,Anchor確實引入了一些變化,以減少清算交易的數量,這些交易會堵塞網絡並"擠出"預言機投票,Columbus-5將提供更多的mempool優先權,能夠將這個問題扼殺在萌芽狀態,防止類似的日子再次發生。從那時起,掛鉤就不會有超過5%的偏差了。

在Columbus-5 上,對質押人的獎勵增加,同時繼續擴大UST,這可能是Luna需要的"zhupercycle "催化劑,將使其進入一個長期的增長期。

本文來自DeFi之道,經授權轉載。

本文來自DeFi之道,經授權轉載。

本文來自DeFi之道,經授權轉載。

本文來自DeFi之道,經授權轉載。