将永续合约作为对冲工具的交易员已经后悔了,替代方案有哪些?

- 核心观点:永续合约不适合作为可靠对冲工具。

- 关键要素:

- 自动减仓机制强制平仓盈利对冲仓位。

- 做市商流动性撤资致市场深度暴跌。

- 预言机故障与跨保证金引发连锁清算。

- 市场影响:暴露衍生品结构性风险,促进行业反思。

- 时效性标注:长期影响。

原文来自YQ

编译|Odaily 星球日报 Golem(@web 3_golem)

2025 年 10 月 10 日至 11 日,价值 190 亿至 400 亿美元的杠杆仓位被强制清算,这成为加密货币历史上规模最大的清算事件。但这并非散户过度杠杆操作所致,其中许多被清算仓位据称都是用于对冲的:Delta 中性策略、保守的 1 倍杠杆设置以及专业做市商的订单簿。

我们发现,永续合约将市场风险转化为操作风险(交易所故障、自动减仓机制、预言机操纵、做市商撤单),这些风险在极端行情时期可能会同时触发。虽然永续合约对于定向投机和专业交易来说非常有效,但对于对冲而言,它们并不完全可靠。

传统对冲手段

Delta 中性对冲

对冲是指建立抵消仓位以降低不利价格波动的风险敞口,良好的对冲策略需要具备四个特性:

- 路径独立性:无论价格是稳步下跌还是剧烈下跌,保护措施都应有效;

- 交易对手可靠性:对冲策略必须在市场承压时发挥作用,而不是在最需要的时候失效;

- 成本可预测:对冲费用应透明且有界限;

- 正凸性:保护措施应随着市场环境恶化而增强,而不是减弱。

Delta中性策略试图创建价格敏感度为零的投资组合。Delta衡量的是标的资产每波动1美元,仓位价值如何变化。

标准配置:投资组合Delta = 多头仓位 + 空头仓位= (+1) + (-1)= 0

交易者维持仓位,可能收取资金费率,并期望获得价格波动的保护。不过“10.11”大清算证明了这种方法存在多种失效模式。

永续合约

永续期货是没有到期日的衍生合约,由 Alexey Bragin 于 2011 年发明。主要特点包括:

- 资金费率:多头和空头之间定期支付,以将永续合约价格锚定在现货价格。当永续合约交易价格高于现货价格时,多头支付空头费用,反之亦然;

- 无到期日:与传统期货不同,永续合约的仓位理论上可以无限期持有;

- 高杠杆:通常为 10 倍至 100 倍,标称其资本效率高;

- 标记价格系统:将交易所订单簿价格与外部预言机数据相结合,用于计算保证金。

假设你有10万美元的资本,可以用10万美元的保证金(1倍杠杆)对冲100万美元的仓位,剩余90万美元可用。然而,在真正的风险面前,这种效率将会被消除。

“10.11”大清算使合约对冲手段失效

在“10.11”发生后,无论是Delta中性策略、所谓的保守对冲策略还是专业机构都遭遇了系统性的破坏。

失效原因1:自动减仓(ADL)

自动减仓 (ADL) 是交易所的最后手段。当正常的市场操作无法填补清算缺口,且保险基金耗尽时,交易所会强制平仓盈利仓位,以吸收破产仓位带来的损失。

币安的自动减仓 (ADL) 选择公式:ADL 排名 = 盈亏百分比 × 有效杠杆(针对盈利仓位)

该系统专门针对最成功、杠杆最高的仓位,因此盈利的对冲仓位将成为强制平仓的优先目标。

如一位交易员在“10.11”之前以3倍杠杠做多 500 万美元 BTC 现货,同时又在12万美元价格附近做空 500 万美元 BTC 合约对冲,所有仓位均未设置止损。那么当“10.11”发生时,其BTC 空单将被ADL强制平仓,被迫持有裸杠杆多头仓位,最终多头被清算,总损失100%(500万美元)。

Hyperliquid在“10.11”中有2万名用户被执行35,000次ADL事件。ADL可能通过在市场底部附近强制平仓改善了大多数空头的收益,但这只是偶然事件。对于交易对冲而言,强制平仓是灾难性的。

失效原因2:做市商撤资

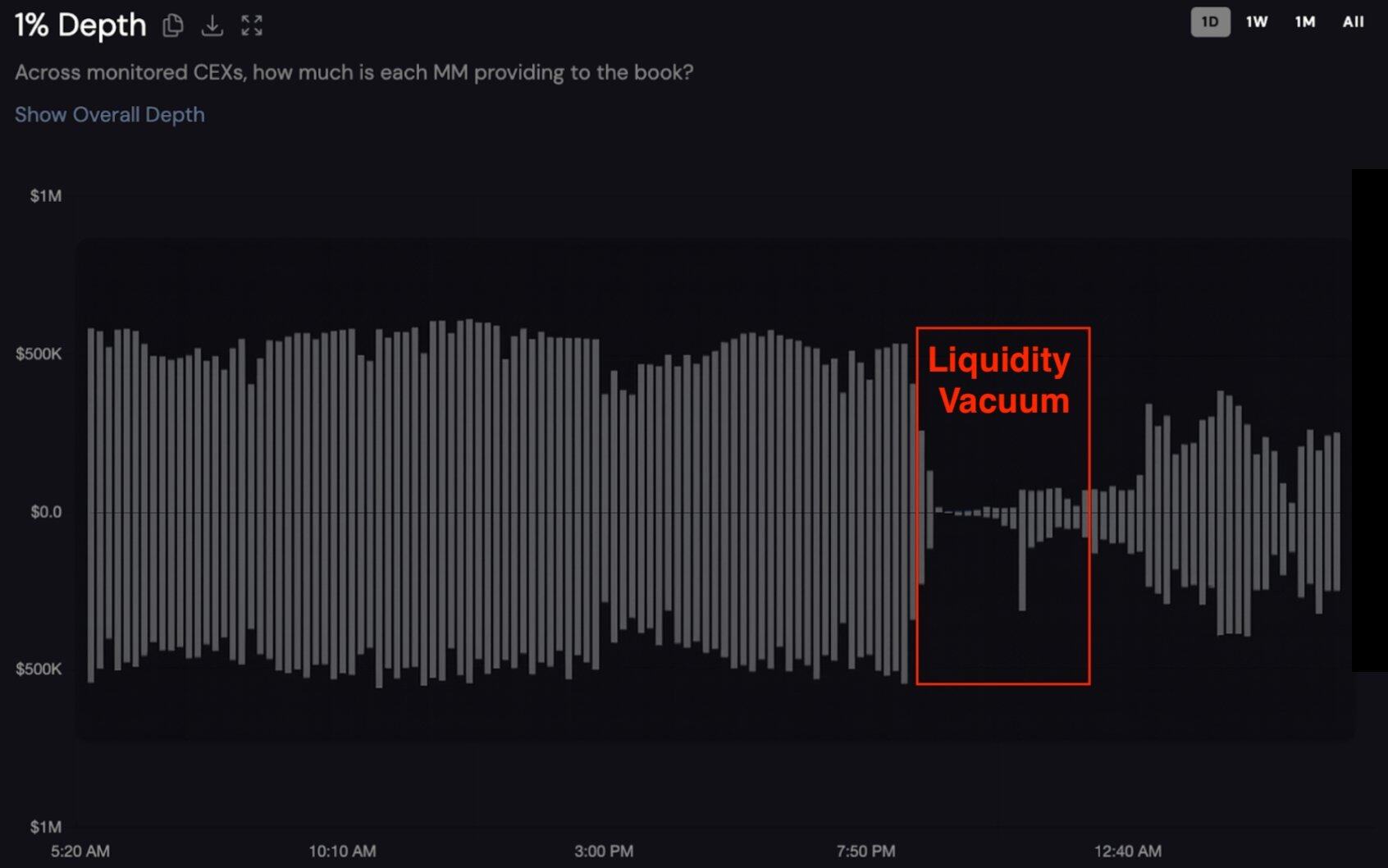

过去24小时内未命名token_0的CEX双面1%深度图。x轴下方为买入价,上方为卖出价。数据来自Coinwatch

“10.11”期间,主要交易对的订单簿深度暴跌98%,从120万美元跌至2.7万美元,这表明专业做市商正在协同撤资。Coinwatch Track 数据显示,主要做市商在 15 分钟内撤走了所有流动性,流动性深度低于正常水平的 10% 持续了超过 5 小时,一些做市商需要 8 个小时以上才能恢复全部流动性。

做市商通常会使用永续合约对冲库存,但在ADL发生作用时, 做市商也被迫在下跌的市场中持有裸多头仓位,因此撤回了所有流动性以止损。这导致原本流动性充裕的 24/7 永续合约市场恰恰在流动性最关键的时候蒸发了。

失效原因 3:预言机问题和跨保证金机制

许多清算是由于交易所定价系统使用了错误的估值,而不是实际的资产减值造成的,如wBETH和USDe在CEX中的标价暴跌。

同时,现代交易所推行跨保证金以提高资本效率,所有仓位均由整个账户支持。当 wBETH 因预言机故障暴跌 89% 时,原本在其他地方持有对冲 BTC 仓位的交易者发现,他们所有仓位的抵押品同时蒸发。支持 BTC 对冲的保证金因 wBETH 的损失而耗尽,一次追加保证金通知削弱了所有其他仓位。跨保证金也将孤立的风险转化为整个投资组合的损失。

XPL/PLASMA:保守1倍杠杆策略失败

“10.11”的崩盘表明了系统性失灵。2025年8月发生的XPL/PLASMA操纵事件则表明,即使是针对预发行代币的1倍杠杆对冲,在市场流动性较弱的情况下,价格操纵也可能导致灾难性的失败。

Hyperliquid率先推出了预发行永续合约交易,允许在现货市场出现之前进行代币投机。Plasma的XPL代币引起了广泛关注,许多交易者试图通过做空XPL永续合约来对冲空投配额。逻辑是如果用户预期XPL代币价值10,000美元,那么在发行前做空10,000美元的永续合约以锁定价值。

2025年8月的巨鲸价格操纵事件使使用1倍杠杆对冲的用户损失惨重。(相关阅读:Hyperliquid再曝巨鲸操纵:XPL盘前上涨200%插针清算空单,收割4600万美元)

1 倍杠杆会给用户制造假象,用户认为 1 倍杠杆提供了安全性,需要 100% 的反向波动才能清算。然而,对于3倍最大杠杆的预发行代币,当鲸鱼可以通过耗尽薄薄的订单簿来将价格推高200%时,1倍杠杆就无法提供任何保护。

一位被清算的交易者表示:“1倍对冲,账户被毁,我的XPL配置损失了一半。” 这也体现了一个悖论:使用保守的对冲策略本应可以降低风险,但最终的损失却比持有未对冲的标的资产更大。

如何降低永续合约对冲的风险?

尽管有证据表明永续对冲是错误的,但一些参与者别无选择。以下是一些降低(而非消除)风险的指导原则。

资本要求

当采用适当的风险管理时,永续合约的资本效率就会消失。所需资金公式:

- 正常波动率:资金 = 仓位规模 × 1.4

- 10月波动率:资金 = 仓位规模 × 1.65

- 上线前代币:资金 = 仓位规模 × 2.5+

如安全对冲10万美元BTC仓位最低需要14万美元,但在抗压期建议需要16.5万美元,如果是上线前,则需要25万美元以上资金。

如果资金不足仓位规模的1.5-2倍,请勿尝试永续合约对冲,此时制造的风险大于要消除的风险。

强制止损和止盈

使用永续合约进行对冲时,必须在开仓前设置止损和止盈。”10.11“许多交易员进行了对冲,但没有退出策略,认为不可能爆仓。他们认为Delta中性策略意味着“一劳永逸”,如果没有预先确定的退出点,风险敞口包括:波动率突然飙升(在做出反应之前就被清算)、融资利率暴涨(导致仓位流失)、预言机故障(导致抵押品被错误标记)以及基础设施故障(导致无法进行人工干预)。

对于每个永续对冲仓位,请在开仓前定义以下几点:

止损位:

保守:入场时 15-20% 的逆势波动;

中等:25-30% 的逆势波动;

最高:40-50%(仅限 1 倍杠杆和大量缓冲资金);

如在120,000 美元处现货做多1 BTC,同时1倍杠杆做空 1 BTC 永续合约,那么止损应该设在156,000 美元(逆势波动 30%)。如果 BTC 价格飙升至 156,000 美元,对冲将自动平仓,亏损 36,000 美元,但此时现货收益 36,000 美元,对冲损失 36,000 美元,净中性。

对冲的止盈至关重要,因为资金费率和机会成本会随着时间的推移而累积。

多平台分散投资

切勿将永续对冲集中在单一交易所,至少应该将对冲分散到 3 个或以上交易所(例如,40% 币安、35% Bybit、25% OKX)。同时维护独立的抵押品池,尽可能使用不同的结算货币,并且不要设置跨平台保证金。

单一平台对冲意味着交易所的运营故障将摧毁了整个对冲交易。“10.11”中币安出现了 wBETH、BNSOL 和 USDe 预言机故障;特定区域的自动减仓 (ADL) 故障;以及特定模块的 API 故障。

杠杆限制

对于对冲仓位最高 1 倍杠杆,不能在多了。对于资金账户,对冲 100 万美元需要 100 万美元保证金加上 30-50% 的缓冲资金,总计 130-150 万美元。不同风险参数的交易仓位需使用独立账户。切勿将跨保证金与投机仓位进行对冲。

如果你认为 1 倍杠杆看起来资金效率低下,那么你就不适合做永久对冲。在在 10 倍杠杆下,10% 的反向波动都会导致清算,而在 1 倍杠杆下,50% 以上的波动都有可能会幸存。

严密监控

"10.11"的崩盘发生在凌晨时分(UTC+8),从开始下跌到峰值总持续时间为 90 分钟。这个时间许多北美交易员正在下班回家的路上,欧洲交易员和亚洲交易员都可能在睡觉。

这种情况并非“10.11”独有。2020 年 3 月的崩盘发生在周四,2021 年 5 月的崩盘发生在周三,FTX 的崩盘发生在周末。清算连锁反应不受营业时间、时区或睡眠时间的限制。

如果没有全天候监控能力,永续对冲策略将面临不可接受的风险。“10.11”的90 分钟窗口不足以让大多数人做到:

- 识别正在发生的连锁反应;

- 评估哪些仓位存在风险;

- 访问交易所平台(许多 API 超时);

- 在多个交易所执行保护措施;

- 根据情况变化调整止损或增加保证金;

当交易员正在通勤、睡觉或周末活动中返回时发现账户已被清算。有些人配置了监控警报,但反应不够迅速,交易员查看了手机,看到了警报,但交易所 APP 却毫无反应。当他们打开电脑时,仓位已经被自动减仓或清算平仓。

专业的交易运营需要专门的监控团队,并进行轮班监控。最低基础设施包括24/7 全天候人工监控、冗余通信系统、分布式地理覆盖、预授权响应程序和自动故障保护等。

对于个人交易者和小型公司而言,这些要求的成本高得令人望而却步。一个三班倒、每班两人的运营模式,每年仅人工成本就高达30万至50万美元,这还不包括技术成本。这种成本只有对于超过1000万至2000万美元的投资组合才具有经济意义。对于规模较小的参与者来说,替代方案是完全自动化,或者干脆不使用永久对冲。仅仅依靠“我会定期查看手机”或“我已经设置了提醒”是不够的,“10.11”大清算表明,即使对于那些积极监控市场的交易者来说,90分钟对于人工响应来说也太仓促了。

如果您无法通过专业团队或强大的自动化系统达到这些监控标准,那么合适的应对措施是使用托管服务、聘请专业的风险管理团队,或者干脆放弃永续对冲。此次"10.11"暴跌将整个清算周期压缩到了 90 分钟,下一次暴跌可能会更快。基础设施在不断改进,但交易的复杂程度和资本集中度也在不断提高。如果没有持续的监控能力,永续对冲策略会让你面临灾难性的风险,而这些风险恰恰是对冲本应防范的事件。

不使用合约对冲就是最好的替代方案

在所有分析维度(市场整体暴跌、单个代币操纵、用户复杂程度)中,结论都是一致的:永续合约失败了。在最需要对冲的时候,永续合约作为对冲工具却失败了,因此除非在特定专业领域,且拥有充足的资本缓冲,否则永续合约并非有效的对冲工具。

对于 95% 的用户而言,永续合约的功能类似于投机工具,也不是对冲工具。它们在市场平静且无需对冲时有效,而在对冲至关重要的压力环境下失效。对于加密市场中但各方参与者,都有被除使用永续合约外的更好替代方案。

- 锁定代币的VC:考虑进行场外交易 (OTC) 或者具有最低收益保证的结构化产品,在解锁期逐步实现收益,接受方向性风险而非通过合约创造操作风险。

- 对冲基金:可以尾部风险期权、芝加哥商品交易所 (CME) 期货、未对冲敞口的头寸调整,永续合约仅适用于 24 小时内的战术套利。

- 撸毛用户:TGE 后立即抛售部分代币,挂分级限价订单,接受方向性敞口,避免使用Pre永续合约。

- 散户交易者:保持仓位规模以应对回撤风险,遵循获利回吐原则,接受无力承担衍生品对冲的风险。

- 做市商:做基于期权的库存对冲,实物交割期货,降低库存水平,提高不可对冲风险的价差。

结语

加密货币行业应该停止将永续合约宣传为普通用户的可靠对冲工具。它们应该被当做投机工具,能够实现价格发现、定向杠杆交易、专业套利以及做市商库存管理,但也需要格外谨慎。

“10.11”大清算充分证明:永续合约将市场风险转化为操作风险。操作风险完全关联,它们在行情承压时会同时触发。加密货币领域最好的对冲方式始终是不需要对冲,降低杠杆、适度配置资产、逐步获利。在真正不同的资产之间进行多元化投资,我们必须接受某些风险无法对冲,只能尽量避免。