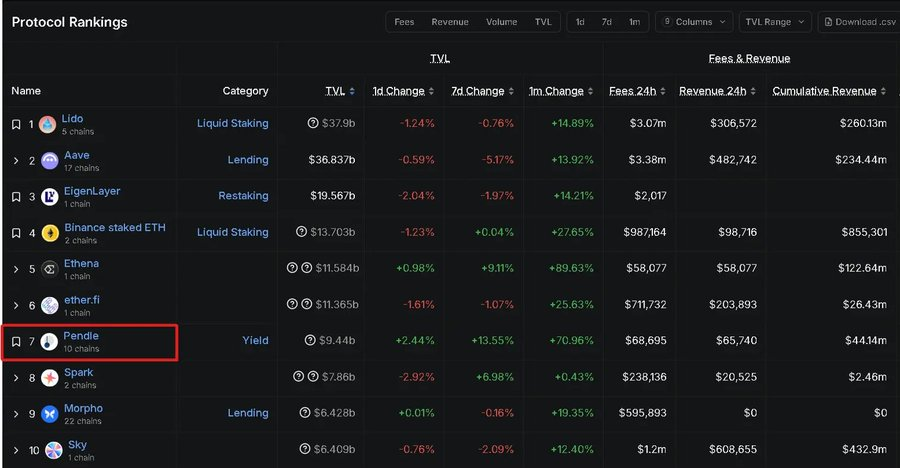

数据不会说谎:为什么Pendle才是DeFi的隐藏洼地?

- 核心观点:Pendle凭借真实收益远超高估值公链。

- 关键要素:

- 日收入6.57万美元,年化超4300万。

- TVL达94.4亿美元,年增20倍。

- 收益代币化机制创造可持续需求。

- 市场影响:凸显DeFi估值应重基本面非叙事。

- 时效性标注:中期影响。

原文 | @MeshClans

编译 | Odaily 星球日报(@OdailyChina)

译者| 叮当(@XiaMiPP)

在加密市场上,我们常常看到某些“新兴”公链凭借微不足道的日收入引发舆论热潮。

然而,当外界在为几千美元的“增长”兴奋时,Pendle 却在悄无声息间,以 15.3 亿美元的完全稀释估值(FDV),创造出了 4368 万美元的年收入。

更讽刺的是,那些估值比 Pendle 高出三到五倍的公链,真实业务量却远不及它。这种错位,正是我们需要重新审视 Pendle 的原因。

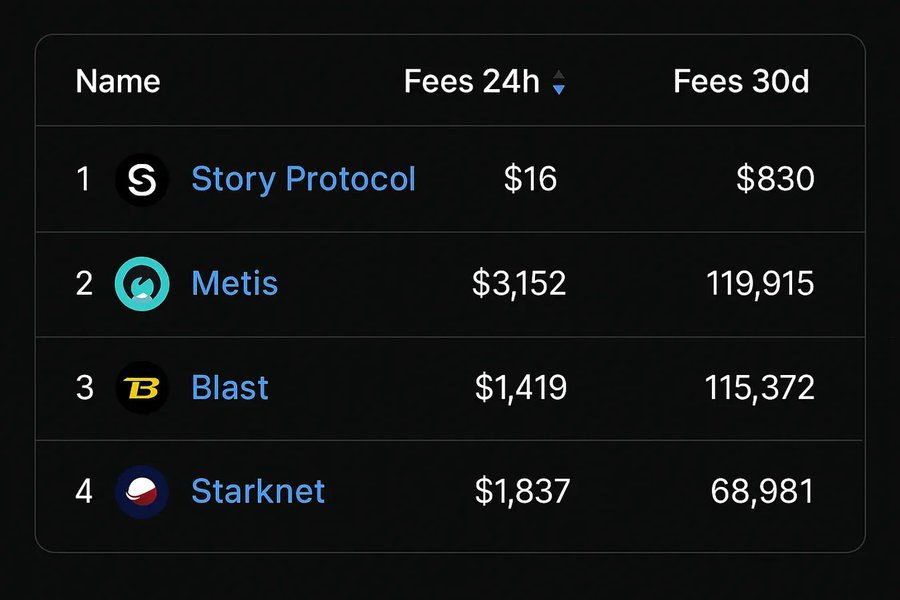

疯狂的数字落差

看看这些收入对比就能感受到市场的荒谬:

- Story Protocol:16 美元/天

- Metis:3152 美元/天

- Blast:1419 美元/天

- Starknet:1837 美元/天

- Pendle:65,740 美元/天

换句话说,Pendle 一天的收入,相当于 Story Protocol 十一年的总和。

在一个讲故事的项目与一个真正创造现金流的协议之间,差距就这样直白地摆在眼前。

Pendle 的真实画像

Pendle 并不是凭借概念维持热度,而是以数据证明了自身的内在价值:

- 市值:8.83 亿美元

- FDV:15.3 亿美元

- TVL:94.4 亿美元(同比增长近 20 倍)

- 日收入:6.57 万美元

- 年收入:4396 万美元

这些数字背后,不是“纸面繁荣”,而是协议与用户之间的真实价值交换。

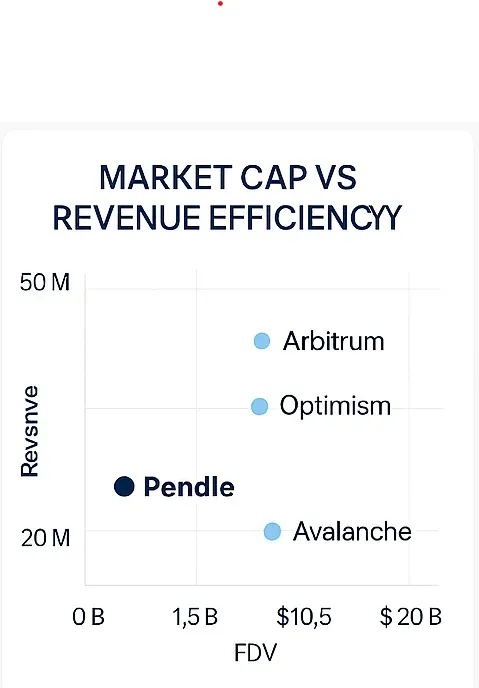

市值对比:被忽视的巨大差距

如果将 Pendle 与主流公链放在一起横向对比,错位感更为明显:

- Pendle FDV:15.3 亿美元(年收入 4396 万美元)

- Arbitrum FDV:52 亿美元

- Optimism FDV:75 亿美元

- Avalanche FDV:170 亿美元

Pendle 创造的收入几乎与这些估值高出 3~10 倍的协议相当。这种估值与基本面的错位,放到传统金融市场,几乎不可想象。

Pendle 在做什么?

Pendle 的本质,是一个围绕收益代币化的 DeFi 协议,通过创新机制为用户提供一种交易未来收益的工具。它通过将生息资产(如 stETH、GLP)拆分为两类代币,构建了一个全新的收益交易市场:

- 本金代币(PT):代表资产的本金部分;

- 收益代币(YT):代表未来的收益流。

这种机制让用户能够像交易衍生品一样,买卖资产的收益权,而无需直接持有底层资产。

Pendle 的核心价值在于,它不仅仅是一个机制上的创新,而是将这种创新转化为可落地的收益场景。在 Pendle 的市场中,用户通过交易 PT 和 YT 实现收益的灵活配置——可以锁定本金以规避风险,或投机收益代币以追求高回报。

每一次交易,协议都会收取手续费,而这正是 Pendle 收入的主要来源。与依赖补贴驱动的项目不同,Pendle 的收入是用户真实需求的副产物,而非风投资金的堆砌。

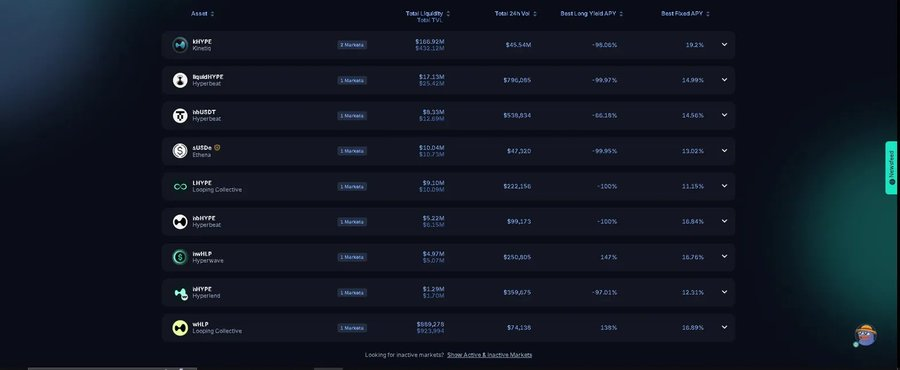

当前部分产品收益示例:

- Hype:年化 19.2%

- LiquidHype:14.99%

- nHUSDT:14.56%

- sUSDe:13.02%

这种模式,不仅为 DeFi 填补了收益管理的空白,更让收益这一要素被“金融化”,让用户能够对其进行灵活配置与管理。

数据背后的采用故事

Pendle 的增长同样体现在关键指标上:

- TVL 短短数周从 77 亿美元上涨至 94.4 亿美元;

- DEX 日交易量峰值达到 3 亿美元;

- 代币价格近期上涨 45%,至 5.60 美元。

这不仅是“增长”的数据,而是 Pendle 在市场中获得真实信任的过程。与之相比,许多依赖补贴驱动的协议,只能烧掉风投的钱堆砌“假活跃”。

对比其他 DeFi 协议

将 Pendle 放到更广泛的 DeFi 生态中:

- Lido:日收入 30.6 万美元

- Aave:日收入 48.2 万美元

- Eigenlayer:日收入 2000 美元

- Pendle:日收入 6.57 万美元(排名第七)

尽管 Pendle 已跻身 DeFi 收入前十,其估值却远低于同类头部协议。这种不对称反映了市场对其潜力的认知尚未成熟。

更关键的是,这一切仍处在非常早期。

在传统金融领域,未来现金流的交易,如债券、衍生品和资产证券化,构成了一个规模达数十万亿美元的市场。然而,在 DeFi 领域,这一赛道的渗透率极低,可能不足 1%。Pendle 作为这一领域的先行者,通过技术创新为收益交易提供了基础设施,目前正处于早期发展阶段。

近期上线的新产品 Boros,更是将永续期货的资金费率引入链上,使用户能够直接围绕资金费率进行交易或对冲。它不仅推动了 Pendle 的 TVL 增长,还为 DeFi 与 TradFi 的融合提供了新的可能。相关阅读:《一文教你如何活用 Pendle 的新杀器 Boros》。

如果参考 Uniswap 在早期交易量尚不足百万美元时的成长轨迹,Pendle 当下的阶段或许正对应着“价值尚未被完全定价”的窗口期。

热门公链的虚火与 Pendle 的实质

再看看当下的“热门公链”:

- 日收入 5000~3 万美元;

- FDV 普遍高于 Pendle;

- 依赖路线图与承诺维持叙事;

- 每天烧掉数百万美元做激励。

Pendle 的对照:

- 日收入 6.5 万美元;

- FDV 15.3 亿美元;

- TVL 94.4 亿美元并快速增长;

- 以真实收益需求为支撑的可持续模式。

前者依赖故事维持火焰,后者则在冷静的数据中展现坚实的价值。归根结底,是市场的焦点偏离了价值的核心。

Pendle 以 15.3 亿美元的完全稀释估值(FDV),实现超过 4300 万美元的年收入,展现出扎实的业务根基。然而,那些日收入仅徘徊在 1 万美元左右的公链项目,却因为会讲故事、懂得营销,轻松获得与之相当、甚至更高的估值。这种估值与实际表现的脱节,折射出市场评估机制的偏差。Pendle 的收益交易模式,依托用户对真实收益的追逐,展现出持久的生命力;而那些依赖空洞承诺的“幽灵公链”,却在短暂的光环后难掩增长的疲态。

市场还没有意识到:收益交易的潜力,远超那些徒有其表的叙事驱动的幽灵公链。

结语

当市场还在为“新兴”公链 5000~3 万美元的日收入而庆祝时,Pendle 已经悄然打造了一台年收入超过 4300 万美元的“收益机器”,并展现出真实的使用价值和 TVL 爆发式的增长。

有时候,最好的机会就摆在眼前,只是被忽略了。

这不是投资建议,但数据不会说谎。