Các quỹ bán khống MicroStrategy đang nhắm mục tiêu vào các công ty kho bạc Ethereum

- 核心观点:Kerrisdale做空BMNR因DAT模式失效。

- 关键要素:

- 每股以太坊含量被严重稀释。

- mNAV溢价持续下降至1.4倍。

- 信息披露不透明掩盖问题。

- 市场影响:冲击加密财库公司估值信心。

- 时效性标注:短期影响。

Tác giả gốc: Eric, Foresight News

Vào lúc 9:47 tối giờ Bắc Kinh ngày 8 tháng 10 (8:47 sáng giờ địa phương tại New York), công ty bán khống Kerrisdale Capital đã công khai trên X rằng họ đã bán khống BMNR, cổ phiếu của BitMine, công ty quản lý quỹ Ethereum. Kerrisdale tuyên bố trong một tweet rằng ông không bi quan về Ethereum, mà tin rằng mức chênh lệch giá cổ phiếu BitMine so với tài sản ròng, vốn được tạo ra bởi mô hình công ty quản lý quỹ, sẽ sớm biến mất. Kerrisdale đang đặt cược vào việc giá sẽ trở lại mức ngang giá hoặc thậm chí là giảm.

Vị thế bán khống BMNR này không phải là lần đầu tiên Kerrisdale Capital tham gia vào cổ phiếu tiền điện tử. Vào giữa năm 2024, quỹ này đã bán khống công ty khai thác Bitcoin Riot và Strategy (lúc đó được gọi là MicroStrategy), công ty tiên phong về DAT. Giá cổ phiếu của cả hai công ty đã giảm đáng kể sau thông báo về vị thế bán khống của Kerrisdale. Tuy nhiên, giá cổ phiếu không giảm mạnh ngay lập tức sau khi Kerrisdale công bố vị thế bán khống BMNR, và mức giảm mạnh đêm qua phần lớn phù hợp với diễn biến chung của thị trường. Tuy nhiên, chỉ xét riêng về giá, giá đóng cửa của BMNR vào ngày 10 tháng 10 (52,47 đô la Mỹ) đã giảm hơn 10% so với giá đóng cửa vào ngày 8 (60 đô la Mỹ).

Đọc kỹ báo cáo bán khống cho thấy sáu lý do Kerrisdale đưa ra để bán khống cổ phiếu BitMine hoàn toàn chính xác. So với chiến lược phòng ngừa rủi ro của ông là mua Bitcoin trong khi bán khống Riot và Strategy, việc bán khống BMNR này cũng phản ánh sự bi quan tột độ của Kerrisdale về BitMine.

"Bánh đà" đã trở thành "vòng xoáy tử thần"

Lý do Kerrisdale bi quan về BitMine chủ yếu bao gồm sáu khía cạnh:

- Hàm lượng Ethereum trên mỗi cổ phiếu bị pha loãng nghiêm trọng : BMNR đã phát hành hơn 240 triệu cổ phiếu thông qua ATM (tại thị trường) chỉ trong ba tháng, huy động được hơn 10 tỷ đô la, với mức tài trợ trung bình hàng ngày khoảng 170 triệu đô la, điều này đã pha loãng nghiêm trọng hàm lượng Ethereum trên mỗi cổ phiếu;

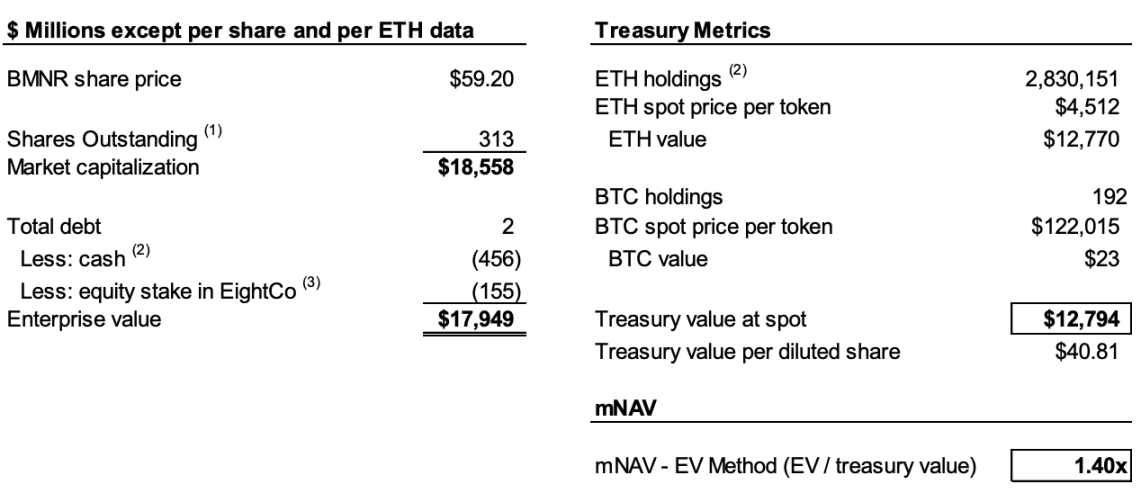

- mNAV tiếp tục giảm : Phí bảo hiểm vốn hóa thị trường của BMNR so với giá trị tài sản tiền điện tử ròng (mNAV) đã giảm từ 2,0 lần vào tháng 8 xuống còn 1,4 lần, một xu hướng tiếp tục xấu đi;

- Sử dụng các chiến thuật tài chính để che giấu thực tế rút tiền : Khoản tài trợ "cao cấp" trị giá 365 triệu đô la gần đây thực chất là một khoản chiết khấu lớn và các lệnh mua kèm theo đã làm giảm đáng kể giá trị của cổ phiếu phổ thông;

- Công bố không minh bạch : Công ty đã ngừng công bố NAV trên mỗi cổ phiếu và tổng vốn cổ phần vào ngày 25 tháng 8, khiến các nhà đầu tư không thể xác định liệu "nội dung" của mỗi cổ phiếu Ethereum có tăng hay không;

- Cạnh tranh gay gắt : 154 công ty tại Hoa Kỳ có kế hoạch huy động gần 100 tỷ đô la cho các chiến lược kho bạc tiền điện tử. Việc ra mắt các quỹ ETF sẽ càng làm suy yếu sự khan hiếm của DAT.

- Mô hình Strategy đã thất bại : Phí bảo hiểm mNAV của Strategy (trước đây gọi là MicroStrategy), đơn vị khởi xướng DAT, đã giảm từ 2,5 lần xuống 1,4 lần và niềm tin của thị trường vào mô hình này đã bị lung lay.

Để hiểu được logic đằng sau hoạt động bán khống, trước tiên chúng ta cần giải thích logic vận hành cốt lõi của các công ty DAT. Như Kerrisdale giải thích trong báo cáo của mình, logic cốt lõi là: phát hành cổ phiếu với giá cao hơn giá trị sổ sách của token → huy động vốn → mua thêm token → tăng số lượng token trên mỗi cổ phiếu → duy trì mức chênh lệch giá → phát hành thêm cổ phiếu, tạo thành một chu kỳ tự củng cố.

Ví dụ, Công ty A hiện có 1 tỷ đô la Bitcoin trong sổ sách và tổng vốn điều lệ là 100 triệu cổ phiếu. Công ty A phát hành cổ phiếu mới với giá trên 10 nhân dân tệ/cổ phiếu để huy động vốn. Các nhà đầu tư dự đoán rằng việc công ty tiếp tục mua Bitcoin sau khi huy động vốn sẽ làm tăng "nội dung Bitcoin" trên mỗi cổ phiếu, từ đó thúc đẩy giá cổ phiếu. Do đó, họ sẵn sàng trả thêm phí cho cổ phiếu mới. Do đó, Công ty A tiếp tục mua Bitcoin sau khi huy động vốn, làm tăng nội dung Bitcoin trên mỗi cổ phiếu và do đó, làm tăng giá cổ phiếu. Công ty A sau đó có thể tiếp tục quá trình này để liên tục tăng giá cổ phiếu.

Tuy nhiên, có hai điều kiện cần thiết để chu kỳ này tiếp tục: thứ nhất, cần phải có mức phí bảo hiểm trên mNAV trong giai đoạn đầu, hoặc ít nhất là kỳ vọng về mức phí bảo hiểm tiếp theo; thứ hai, mức phí bảo hiểm và tỷ lệ phí bảo hiểm phải được duy trì. Nếu tỷ lệ phí bảo hiểm bằng 0 hoặc thậm chí âm, nhà đầu tư nên mua trực tiếp các tài sản tiền điện tử tương ứng.

Do đó, chúng ta có thể kết hợp các điểm 1, 2 và 4 để giải thích triển vọng giảm giá. Dựa trên báo cáo, Kerrisdale ước tính tính đến ngày 6 tháng 10, BitMine đã phát hành hơn 240 triệu cổ phiếu, nâng tổng vốn cổ phần lên 311,7 triệu. Mặc dù BitMine đã tăng lượng ETH nắm giữ từ 2,7 ETH/1.000 cổ phiếu lên 7 ETH/1.000 cổ phiếu thông qua mô hình bánh đà từ tháng 7 đến tháng 8, Kerrisdale ước tính rằng mặc dù lượng ETH nắm giữ của công ty đã tăng 65% từ ngày 25 tháng 8 đến ngày 6 tháng 10, nhưng lượng ETH nắm giữ trên mỗi cổ phiếu chỉ tăng 17%.

Nói cách khác, Kerrisdale tin rằng sự pha loãng này có nghĩa là tốc độ tăng trưởng nội dung sẽ tiếp tục không theo kịp tốc độ tăng trưởng của lượng nắm giữ Ethereum. Hơn nữa, mNAV đã giảm từ 2 lần vào tháng 8 xuống còn 1,4 lần. Sự suy giảm về tăng trưởng nội dung và sự sụt giảm về phí bảo hiểm có thể dẫn đến một vòng luẩn quẩn, khiến hai con số này tiếp tục giảm dưới tác động của nhau, và cuối cùng đạt đến mức ngang bằng hoặc thậm chí là giảm giá.

Nếu dữ liệu vẫn còn yếu tố suy đoán, thì quyết định ngừng công bố NAV trên mỗi cổ phiếu và tổng số cổ phiếu của BitMine vào ngày 25 tháng 8 càng củng cố thêm nhận định của Kerrisdale. Như ông đã nói trên X: "Nếu thu nhập trên mỗi cổ phiếu cải thiện, họ nên thúc đẩy nó."

"Đặt chỗ riêng tư cao cấp" thực chất là "Rút tiền mặt chiết khấu"

Vào ngày 22 tháng 9, BitMine thông báo rằng họ đã ký kết thỏa thuận mua chứng khoán với một nhà đầu tư tổ chức để bán 5.217.715 cổ phiếu phổ thông với giá 70,00 đô la Mỹ/cổ phiếu thông qua chào bán trực tiếp đã đăng ký, cùng với các lệnh mua tối đa 10.435.430 cổ phiếu phổ thông với giá thực hiện là 87,50 đô la Mỹ/cổ phiếu. Công ty dự kiến tổng số tiền thu được từ đợt chào bán sẽ vào khoảng 365,24 triệu đô la Mỹ, trước khi trừ đi phí môi giới và các chi phí chào bán ước tính khác.

Loại tin tức này, thường đẩy giá cổ phiếu lên cao, được Kerrisdale coi là động thái tài chính của BitMine nhằm bán ra với giá chiết khấu.

Báo cáo cho biết giá chào bán 70 đô la cao hơn 14% so với giá đóng cửa ngày hôm đó là 61,29 đô la, nhưng mỗi cổ phiếu đi kèm hai chứng quyền (với giá thực hiện là 87,5 đô la và thời hạn 1,5 năm). Dựa trên phân tích Black-Scholes (khối lượng 100%, tỷ lệ 4%) và tính đến mức chiết khấu thanh khoản 40%, mỗi chứng quyền có giá trị khoảng 14 đô la.

Mô hình toán học Black-Scholes, do Fischer Black và Myron Scholes đề xuất năm 1973 và được trao giải Nobel Kinh tế, giải quyết câu hỏi "một quyền chọn, chỉ có thể thực hiện vào ngày đáo hạn, sẽ có giá trị bao nhiêu vào thời điểm hiện tại, trong điều kiện nhất định?". Phép tính này bao gồm một số tham số. Kerrisdale đặt độ biến động (vol) là 100% (do tính biến động cao của các cổ phiếu như vậy) và tỷ lệ không rủi ro là 4%, tính toán rằng một chứng quyền BitMine được phát hành vào ngày 22 tháng 9 có giá trị khoảng 14 đô la.

Do đó, nếu trừ đi số tiền tài trợ thực tế của BitMine từ hai chứng quyền, hiện có giá trị 14 đô la, thì chỉ còn 220 triệu đô la, tương đương với giá phát hành thực tế là 42 đô la/cổ phiếu, giảm khoảng 31% so với giá đóng cửa ngày hôm đó. Kerrisdale tin rằng mặc dù thương vụ này có thể không gây lỗ cho các nhà đầu tư, nhưng nếu một công ty DAT cần huy động vốn với mức chiết khấu đáng kể, thì họ đã loại bỏ một trong những điều kiện cần thiết để bánh đà quay, điều này càng chứng tỏ mô hình của BitMine đang có dấu hiệu suy yếu.

DAT không còn khan hiếm nữa

Báo cáo cho biết khi MicroStrategy triển khai chiến lược kho bạc Bitcoin vào năm 2020, thị trường thiếu các công cụ đầu tư tài sản tiền điện tử tuân thủ và thuận tiện, và DAT trở thành một "phương án đòn bẩy thay thế". Tuy nhiên, cho đến nay, hơn 150 công ty trên thị trường Hoa Kỳ đã công bố các chiến lược tương tự, với kế hoạch huy động gần 100 tỷ đô la. Hơn nữa, quy trình phê duyệt ETF được tinh giản của SEC dự kiến sẽ mở ra một "cơn sóng thần ETF", với các kênh đầu tư Ethereum chi phí thấp hơn, thanh khoản cao hơn có khả năng nhanh chóng chiếm lĩnh thị phần.

Kerrisdale lưu ý rằng ngay cả công ty lâu đời nhất, Strategy, cũng đã chứng kiến mức phí bảo hiểm mNAV của mình giảm mạnh từ mức đỉnh 2,5 lần tính đến thời điểm hiện tại xuống còn 1,4 lần, cho thấy niềm tin của thị trường vào mô hình DAT đã lung lay. Ngay cả Strategy cũng đã đột ngột hủy bỏ cam kết vào tháng 8 về việc chỉ phát hành cổ phiếu mới với mức phí bảo hiểm 2,5 lần. Một khi niềm tin và kỷ luật đó sụp đổ, rất khó để khôi phục. Do đó, nếu thị trường không còn tin tưởng vào Strategy, và thậm chí là vào chính Strategy, những kẻ bắt chước chắc chắn sẽ thất bại trước.

Kerrisdale đã tóm tắt vấn đề một cách súc tích nhất ngay từ đầu báo cáo: Chúng tôi không bán khống Ethereum, mà là quan điểm cho rằng các nhà đầu tư vẫn nên trả phí bảo hiểm cho ETH. Nếu bạn muốn sở hữu ETH, hãy mua trực tiếp, đặt cược hoặc mua ETF. Điểm mạnh của BMNR là nó "có giá trị hơn chính ETH", nhưng chiến lược của nó lại tầm thường, cạnh tranh khốc liệt, thông tin công bố không minh bạch, tốc độ tăng trưởng của ETH trên mỗi cổ phiếu đang chậm lại, và cái gọi là "tài trợ phí bảo hiểm" thực chất là sự pha loãng (cộng với việc thiếu tính khan hiếm). Trong bối cảnh này, phí bảo hiểm BMNR chắc chắn sẽ tiếp tục giảm.

Kerrisdale, người thích bán khống và DAT gây tranh cãi

Kerrisdale Capital là một trong những quỹ "phòng ngừa rủi ro mua-bán khống + theo sự kiện" năng động nhất Phố Wall, nổi tiếng với hoạt động bán khống công khai mạnh mẽ. Trong những năm gần đây, quỹ này đã tập trung nỗ lực vào các lĩnh vực có định giá phi thực tế, chẳng hạn như tiền điện tử, công nghệ lượng tử và SPAC. Kerrisdale trước đây đã nhắm mục tiêu vào Marathon Digital và Cipher Mining từ cuối năm 2023 đến đầu năm 2024, khiến mỗi cổ phiếu đều giảm từ 5% đến 8% trong một ngày. Ngoài các cổ phiếu liên quan đến tiền điện tử, Kerrisdale đã bán khống các cổ phiếu máy tính lượng tử IonQ và D-Wave Quantum trong nửa đầu năm. Tuy nhiên, cả hai chỉ giảm nhẹ vào ngày báo cáo bán khống được công bố, sau đó đều tăng trưởng đáng kể.

Sahm Adrangi, nhà sáng lập kiêm giám đốc đầu tư của Kerrisdale Capital, bắt đầu sự nghiệp tại Deutsche Bank, chuyên về trái phiếu lợi suất cao và tài trợ nợ vay đòn bẩy. Ông cũng từng là cố vấn cho các ủy ban chủ nợ về phá sản và tái cấu trúc ngoài tòa án tại Chanin Capital Partners. Sau đó, ông làm việc với tư cách là nhà phân tích tại Longacre Management, một quỹ đầu cơ nợ xấu trị giá 2 tỷ đô la.

Sahm Adrangi nổi tiếng với hành vi bán khống và vạch trần các công ty Trung Quốc gian lận trong năm 2010 và 2011, bao gồm China Marine Food Group, China-Biotics và Lihua International. Các mục tiêu bán khống của ông, China Education Alliance và ChinaCast Education Corp., sau đó đã bị Ủy ban Chứng khoán và Giao dịch Hoa Kỳ (SEC) điều tra và xử phạt.

Kerrisdale không phải là một quỹ chỉ bán khống, không mua khống. Tuy nhiên, gần đây quỹ đã tập trung nỗ lực vào các công ty có định giá bị thổi phồng, với DAT là mục tiêu mới nhất. Như đã đề cập ở phần đầu, kiểu bán khống tự tin này chắc chắn bộc lộ những sai sót cơ bản trong logic của nó. Thành tích bán khống của Kerrisdale trong năm nay không mấy ấn tượng, với hầu hết các công ty bán khống đều chuyển biến tích cực sau những đợt giảm giá ngắn. Tuy nhiên, những hiểu biết độc đáo của quỹ về mô hình DAT không nên bị bỏ qua.

Kể từ đầu năm nay, trong khi một số lượng lớn các công ty niêm yết tại Hoa Kỳ đã bắt đầu thử nghiệm mô hình DAT cho Bitcoin, Ethereum và thậm chí cả các altcoin khác, và trong khi các nhà đầu tư lớn ủng hộ cách tiếp cận này, các chuyên gia trong ngành Web 3, bao gồm cả Vitalik, đã bày tỏ một số lo ngại. Những lo ngại này dường như có cơ sở. Mặc dù giá cổ phiếu DAT thực sự có thể tăng vọt trên các thị trường có các khái niệm nóng hổi và thanh khoản dồi dào, nhưng sự tăng trưởng như bong bóng này cuối cùng sẽ trở nên không bền vững.

Chúng tôi không phủ nhận rằng khi thị trường chung đang cải thiện, các công ty DAT có thể đổ thêm dầu vào lửa, nhưng khi bong bóng tan đi, ai sẽ bị che mắt bởi đống tro tàn do những thanh củi bị cacbon hóa lâu ngày này tạo ra?