Nhà tạo lập thị trường ẩn: Sự trỗi dậy và sụp đổ của các nhà tạo lập thị trường tiền điện tử

- 核心观点:加密做市商主导流动性但争议不断。

- 关键要素:

- Alameda崩溃致流动性腰斩。

- 新玩家如DWF Labs快速崛起。

- 做市商与项目方勾结操纵价格。

- 市场影响:行业洗牌,监管与透明度需求增强。

- 时效性标注:中期影响。

Tác giả gốc: 1912212.eth, Foresight News

Như ca sĩ nhạc rock Cui Jian đã hát trong bài hát "Fake Monk" của mình, "Tôi muốn mọi người nhìn thấy tôi, nhưng không biết tôi là ai." Trong thị trường tiền điện tử luôn thay đổi, những nhân vật như thế này rất phổ biến, thu hút sự tò mò của vô số người.

Năm 2017, một chàng trai trẻ rời Phố Wall và dùng tiền tiết kiệm để xây dựng một hoạt động khai thác, đọc sách trắng và làm việc thâu đêm để tinh chỉnh các thuật toán. Sau đó, anh ấy đã tuyển dụng hai đồng nghiệp từ Optiver, một công ty tạo lập thị trường và giao dịch tần suất cao nổi tiếng thế giới: một chuyên về cấu trúc giao dịch, một chuyên về quản lý rủi ro. Thị trường giá xuống tàn khốc năm 2018 đã tàn phá nhiều sàn giao dịch, nhà phát triển dự án và cơ quan truyền thông. Trong những thời điểm khó khăn nhất, không có nguồn tài trợ bên ngoài, họ chỉ dựa vào niềm tin cá nhân và các mô hình thuật toán để kiên trì. Phải đến khi thị trường tài chính toàn cầu trải qua biến động đáng kể do đại dịch, thuật toán chênh lệch giá của họ mới kiếm được 120.000 đô la chỉ sau một đêm. Vài tháng sau, anh ấy bắt đầu giao dịch chênh lệch giá một cách liền mạch trên nhiều nền tảng giao dịch.

Một năm sau, đội ngũ vô danh đứng sau anh ta đã quản lý hàng trăm triệu đô la, với vô số giao dịch lớn được hoàn thành nhờ các thuật toán do anh ta thiết kế. Anh ta trở thành một trong những người mà bạn không thể nhìn thấy hay biết đến, nhưng sự hiện diện của anh ta luôn có thể cảm nhận được qua giá mua và giá bán.

Đây là Evgeny Gaevoy, nhà sáng lập Wintermute, một trong những nhà tạo lập thị trường tiền điện tử lớn nhất thế giới được điều khiển bằng thuật toán. Anh sống ở London và thích du lịch đến Hoa Kỳ. Anh thích meme và những bình luận thẳng thắn, thậm chí còn đáp trả những lời cáo buộc thao túng thị trường bằng câu nói: "Nếu bạn coi tôi như một kẻ thù tưởng tượng, đừng trách tôi troll bạn."

Vậy vai trò chính xác của nhà tạo lập thị trường tiền điện tử là gì?

Thông thường, nếu một dự án ra mắt token, họ có thể niêm yết token đó trên một sàn giao dịch phi tập trung (DEX). Các bước thông thường bao gồm tạo một cặp giao dịch trên DEX, chẳng hạn như X/ETH hoặc X/USDT, sau đó đưa cả hai tài sản vào nhóm thanh khoản ban đầu—ví dụ: 1 triệu token X và 100 ETH. Tuy nhiên, khi một dự án muốn niêm yết trên một sàn giao dịch như Coinbase hoặc Binance, họ không thể chỉ đơn giản ra mắt token và mong đợi mọi người giao dịch nó, vì điều này thường dẫn đến việc không đủ lệnh mua và bán. Các sàn giao dịch này cần đảm bảo tính thanh khoản. Điều này có nghĩa là phải luôn có người sẵn sàng mua và bán. Vai trò này thường do các nhà tạo lập thị trường đảm nhiệm.

So với các sàn giao dịch và quỹ đầu tư mạo hiểm tiền điện tử thường được thảo luận công khai, các nhà tạo lập thị trường lại khá bí ẩn. Họ đóng vai trò quan trọng trong ngành công nghiệp tiền điện tử, nhưng đôi khi lại là động lực thúc đẩy sự sụt giảm giá token, và do đó gây nhiều tranh cãi.

Mô hình cũ sụp đổ

Một nhóm các nhà tạo lập thị trường chuyên nghiệp đã đổ xô vào thị trường tiền điện tử kể từ chu kỳ trước.

Vào thời điểm đó, thị trường bị chi phối bởi các tổ chức uy tín như Alameda Research, Jump Crypto và Wintermute. Những đơn vị này, tận dụng giao dịch thuật toán tần suất cao và nguồn vốn khổng lồ, đã thống trị khả năng cung cấp thanh khoản của các sàn giao dịch điện tử (CEX). Là một công ty chị em với FTX, Alameda đã cung cấp thanh khoản cho các tài sản chính thống như Bitcoin và Ethereum trong thời kỳ đỉnh cao của thị trường tăng giá năm 2021, với khối lượng giao dịch chiếm hơn 20% tổng thị trường.

Alameda Research, một công ty tạo lập thị trường hàng đầu trong lĩnh vực tiền điện tử, đã sụp đổ do khủng hoảng thanh khoản tại công ty chị em FTX. Vào tháng 11 năm 2022, CoinDesk đã tiết lộ bảng cân đối kế toán của Alameda, khiến CZ phải bán toàn bộ FTT. Điều này đã làm cạn kiệt thanh khoản của FTX và gây ra một làn sóng rút tiền ồ ạt của người dùng. Một cuộc điều tra cho thấy FTX đã biển thủ tới 10 tỷ đô la tiền của khách hàng và cho Alameda vay để giao dịch rủi ro cao và bù lỗ, tạo ra một vòng luẩn quẩn chết người. FTX, Alameda và hơn 130 công ty liên kết đã nộp đơn xin phá sản, và SBF đã từ chức CEO.

Nhìn lại quá khứ huy hoàng của mình, Alameda được thành lập bởi SBF vào năm 2017. Ban đầu tập trung vào giao dịch chênh lệch giá tiền điện tử và giao dịch định lượng, công ty nhanh chóng nổi lên nhờ những lợi thế về thuật toán. Sau khi FTX ra mắt vào năm 2019, Alameda trở thành nhà cung cấp thanh khoản chính, giúp định giá của FTX tăng vọt lên 32 tỷ đô la. Alameda quản lý hàng chục tỷ đô la tài sản, thu về lợi nhuận khổng lồ thông qua giao dịch đòn bẩy và tạo lập thị trường trong thời kỳ thị trường tăng giá. SBF thậm chí còn trở thành một tỷ phú tiền điện tử, thúc đẩy các hoạt động từ thiện và vận động chính sách trong ngành.

Caroline Ellison

Sự sụp đổ cuối cùng bắt nguồn từ sự đổ vỡ trong quản trị nội bộ. Việc Ellison, đối tác của Alameda, thừa nhận biển thủ tiền của khách hàng trong một cuộc họp nhân viên đã gây chấn động ngành. Mối quan hệ của bà với SBF càng làm tăng thêm kịch tính: năm 2023, bà trở thành nhân chứng quan trọng của công tố viên, cáo buộc SBF dàn dựng một vụ lừa đảo 8 tỷ đô la. Bà đã nhận tội với bảy tội danh lừa đảo và bị kết án hai năm tù vào năm 2024. Tại tòa, bà đã khóc lóc xin lỗi, nói rằng: "Tôi đau buồn mỗi ngày cho những người tôi đã làm tổn thương."

Đòn bẩy cao của Alameda khiến công ty này chịu ảnh hưởng nặng nề từ biến động thị trường, và FTX đã vay tiền khách hàng bất hợp pháp để bù đắp khoản thiếu hụt. Năm 2023, SBF bị kết án 25 năm tù, và tài sản của Alameda bị thanh lý, đánh dấu sự sụp đổ hoàn toàn của công ty.

Sự rút lui hoặc thu hẹp của các nhà tạo lập thị trường đã thành lập là nguyên nhân trực tiếp gây ra giai đoạn chân không.

Theo dữ liệu của Kaiko, một tuần sau sự sụp đổ của FTX, tính thanh khoản tiền điện tử toàn cầu đã giảm một nửa và mức giảm 2% của Bitcoin đã giảm từ hàng trăm triệu đô la Mỹ xuống dưới 100 triệu đô la Mỹ.

Trong cuộc chiến thanh khoản ban đầu của thị trường tiền điện tử, Jump Crypto và Wintermute từng là hai thế lực mạnh nhất.

Jump, khởi nguồn từ công ty giao dịch tần suất cao truyền thống Jump Trading, đã tận dụng chuyên môn sâu rộng về thuật toán và sức mạnh vốn của mình để mạnh mẽ thâm nhập thị trường tiền điện tử vào năm 2021, trở nên phổ biến trong mọi lĩnh vực, từ hệ sinh thái Solana đến hệ thống stablecoin Terra. Tuy nhiên, sau sự sụp đổ của Terra và cuộc điều tra tiếp theo vào năm 2023 của Ủy ban Chứng khoán và Giao dịch Hoa Kỳ (SEC), Jump Crypto đã thu hẹp hoạt động, rút khỏi một số thị trường Hoa Kỳ và sa thải hơn 10% nhân viên.

Wintermute nhanh chóng nổi lên nhờ các dịch vụ tạo lập thị trường thuật toán linh hoạt và OTC, trở thành một trong những nhà cung cấp thanh khoản có ảnh hưởng nhất trong CeFi và DeFi. Tuy nhiên, một sự cố hack năm 2022 đã gây ra thiệt hại gần 160 triệu đô la, phơi bày những rủi ro của việc mở rộng nhanh chóng. Kể từ đó, Wintermute đã dần chuyển sang các hoạt động tinh vi hơn, tránh mở rộng quá mức.

Quỹ đạo của hai thị trường này gần như cô đọng toàn bộ quá trình của các nhà tạo lập thị trường tiền điện tử, từ tăng trưởng mạnh mẽ đến suy thoái thận trọng trong năm năm qua: từ chênh lệch giá tần suất cao đến hỗ trợ sinh thái, từ chấp nhận rủi ro triệt để đến tồn tại ổn định. Các nhà tạo lập thị trường từng hỗ trợ sự thịnh vượng của thị trường, nhưng giờ đây họ đã học được cách cân bằng giữa rủi ro và thanh khoản.

Tuy nhiên, trong bối cảnh thị trường đang thu hẹp và thận trọng gia tăng, cả yếu tố vĩ mô lẫn vi mô đều đang thúc đẩy những người mới tham gia thị trường. Việc Cục Dự trữ Liên bang Mỹ (Fed) cắt giảm lãi suất trong giai đoạn 2023-2024 sẽ kích thích dòng vốn đổ vào, và sau sự kiện Bitcoin halving năm 2024, một chu kỳ thị trường sẽ bắt đầu. Một làn sóng phát hành token mới đang nổi lên: inscriptions, restaking, meme coin, proxy AI, cơn sốt stablecoin, RWAs và cổ phiếu Mỹ trên chuỗi đều là những chủ đề nóng. Hơn nữa, các quỹ ETF giao ngay của Mỹ đang thu hút nguồn vốn đáng kể, với hiệu suất ấn tượng.

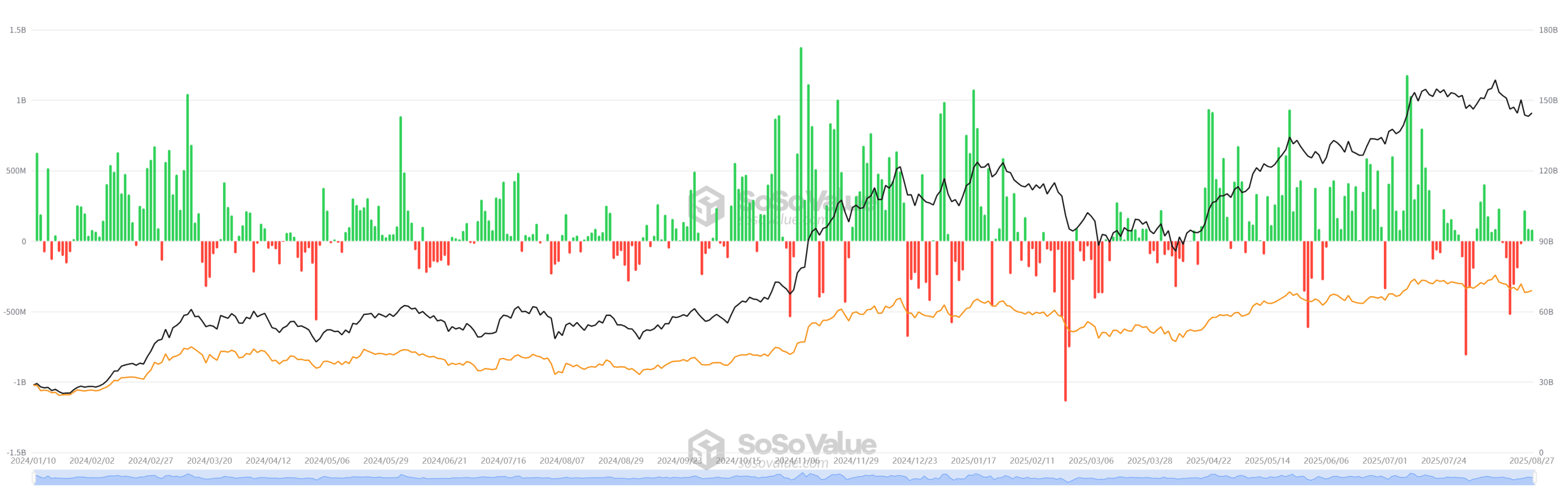

Theo dữ liệu của SoSoValue, tính đến ngày 28 tháng 8, các quỹ ETF giao ngay Bitcoin đã tích lũy tổng dòng vốn ròng là 54,19 tỷ đô la, trong khi các quỹ ETF giao ngay Ethereum đạt tổng dòng vốn ròng là 13,64 tỷ đô la. Môi trường pháp lý thoải mái cũng là một yếu tố quan trọng. Kể từ khi nhậm chức vào tháng 1 năm 2025, Trump đã nhấn mạnh sự ủng hộ đối với sự phát triển có trách nhiệm của tài sản kỹ thuật số, công nghệ blockchain và các công nghệ liên quan, đồng thời đã hủy bỏ các chính sách liên quan của chính quyền Biden. Sắc lệnh này cũng thành lập Nhóm Công tác Tài sản Kỹ thuật số thuộc Hội đồng Kinh tế Quốc gia để đề xuất một khuôn khổ pháp lý liên bang bao gồm cấu trúc thị trường, giám sát, bảo vệ người tiêu dùng và quản lý rủi ro.

Ngoài ra, ngưỡng kỹ thuật của ngành liên tục giảm và nhu cầu của các bên tham gia dự án cũng thay đổi, dẫn đến sự xáo trộn trong ngành.

Sự trỗi dậy của tầng lớp tinh hoa mới

Tầm quan trọng của khoảng trống này là nó tạo ra nhiều cơ hội cho những người chơi mới. Các công ty tiêu biểu bao gồm Flow Traders, bộ phận mới của GSR, và DWF Labs. Các thành viên cốt lõi của họ đến từ nhiều nền tảng khác nhau, và phạm vi kinh doanh của họ bao gồm tạo lập thị trường CEX/DEX, OTC và các sản phẩm có cấu trúc.

Nhà giao dịch dòng chảy

Flow Traders, một nhà cung cấp thanh khoản toàn cầu có nguồn gốc từ Hà Lan, ban đầu được biết đến nhờ các sản phẩm giao dịch trên sàn (ETP), nhưng đến năm 2023, công ty đã quyết định chuyển hướng sang lĩnh vực tiền điện tử, giống như một hoa tiêu lão luyện bắt kịp làn sóng kỹ thuật số. Đội ngũ của công ty, bao gồm một nhóm đa dạng các chuyên gia giao dịch định lượng và kỹ sư tài chính, nhấn mạnh vào một văn hóa làm việc nhóm mạnh mẽ. Trụ sở chính của họ tại Amsterdam giống như một phòng thí nghiệm tinh vi, quy tụ những tài năng ưu tú từ Phố Wall và Thung lũng Silicon.

Thomas Spitz

Vào tháng 7 năm 2025, Flow Traders đã bổ nhiệm Tổng Giám đốc Điều hành mới, Thomas Spitz. Cựu giám đốc điều hành này tự hào có sự nghiệp lẫy lừng kéo dài hơn 20 năm tại Crédit Agricole CIB, nơi ông đảm nhiệm nhiều vị trí cấp cao và sở hữu kinh nghiệm dày dặn trong việc quản lý các nhóm quốc tế và dẫn dắt các sáng kiến đa văn hóa. Ông đã tiên phong phát triển AllUnity, một stablecoin tuân thủ MiCAR, và hợp tác với DWS và Galaxy Digital để định hình lại bối cảnh tài sản mã hóa.

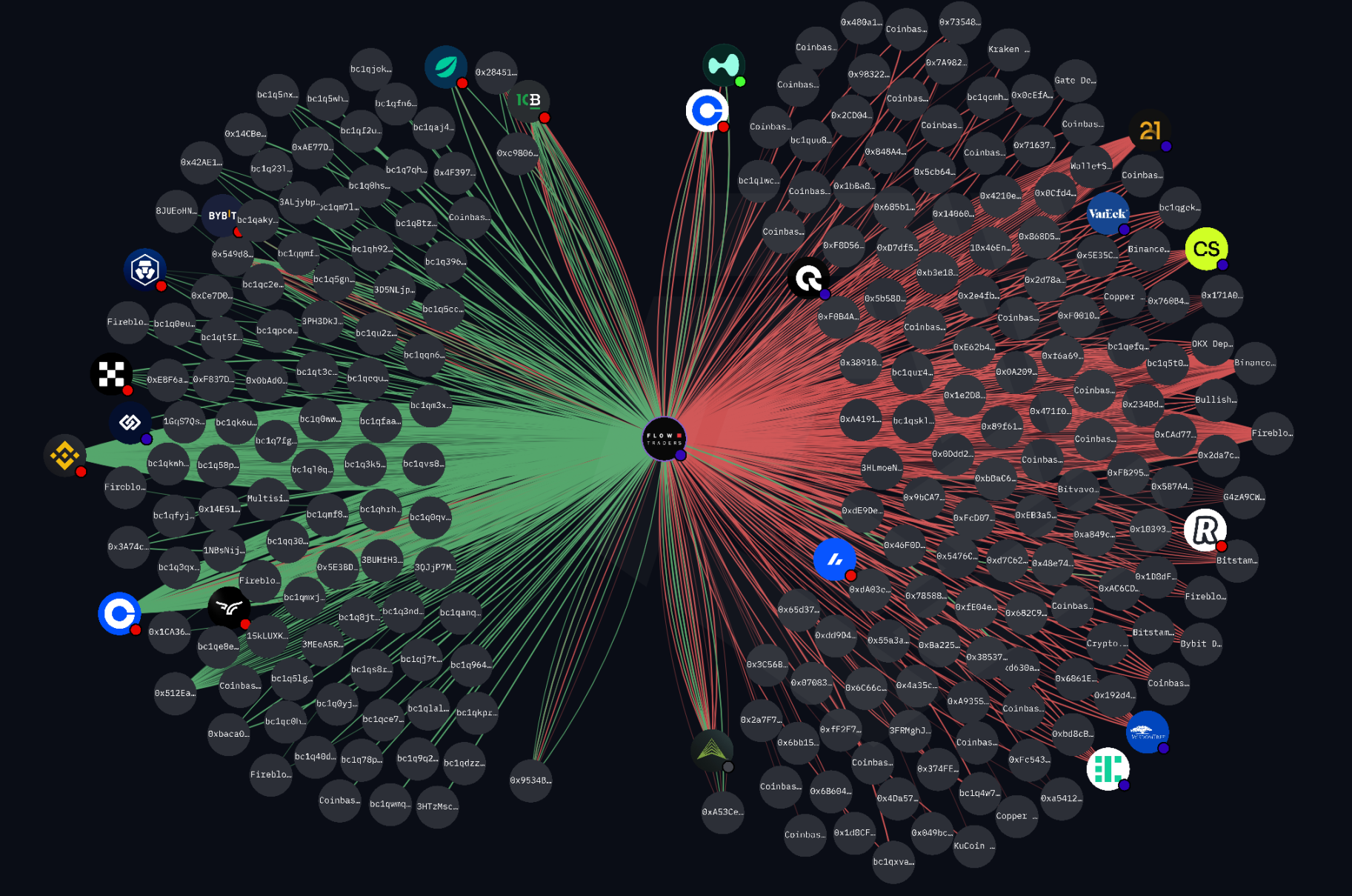

Trong quý 2 năm 2025, doanh thu giao dịch ròng của công ty đạt 143,4 triệu euro, tăng 80% so với cùng kỳ năm trước. Flow Traders nổi trội trong việc tạo lập thị trường xuyên chuỗi và cấp độ tổ chức, cung cấp thanh khoản liên tục. Hiện tại, dữ liệu giám sát của bên thứ ba cho thấy các token bao gồm AVAX, LINK, DYDX, GRT, STRK, PROVE, WCT, PARTI, ACX và EIGEN. Đáng chú ý, vào giữa năm 2024, Flow Traders đã giúp chính phủ Đức xử lý suôn sẻ số BTC bị tịch thu, ngăn chặn sự sụt giảm đáng kể trên thị trường thứ cấp.

Flow Traders sử dụng nguồn vốn riêng và lợi nhuận từ thuật toán để mở rộng, trong khi GSR có được một phần vốn thông qua khoản đầu tư từ các công ty đầu tư mạo hiểm như Pantera Capital.

Dữ liệu giám sát cho thấy quỹ tạo lập thị trường hiện tại của công ty là 16,94 triệu đô la Mỹ và số dư quỹ đã giảm xuống mức thấp nhất trong lịch sử.

Thị trường GSR

GSR Markets là một công ty giao dịch kỹ thuật số thuật toán có trụ sở tại Hồng Kông. Công ty tận dụng phần mềm độc quyền để cung cấp các giải pháp thực hiện lệnh trên nhiều loại tài sản kỹ thuật số, từ đó mang lại tính thanh khoản. Đội ngũ đa dạng của công ty, chủ yếu bao gồm các cựu giao dịch viên quỹ đầu cơ và kỹ sư blockchain, tận dụng nhân tài toàn cầu tại các văn phòng ở New York và London để cung cấp dịch vụ tạo lập thị trường, giao dịch OTC và quản lý rủi ro ở cấp độ tổ chức. Năng lực tạo lập thị trường của GSR được đặc trưng bởi khả năng phòng ngừa rủi ro tinh vi và kết nối toàn cầu. Công ty kết nối với hàng chục sàn giao dịch, cung cấp thanh khoản hai chiều cho cả người mua và người bán, đồng thời sở hữu các thuật toán tần suất cao để quản lý biến động.

Năm 2023, GSR đã thu hẹp hoạt động giao dịch tại Hoa Kỳ để tránh sự giám sát của cơ quan quản lý, và CFO cùng các giám đốc điều hành cấp cao khác đã từ chức. Năm 2024, GSR chuyển đổi từ một công ty giao dịch thuần túy sang một đối tác hệ sinh thái. Tại Hội nghị Thượng đỉnh Consensus năm 2025, đối tác Josh Riezman đã tuyên bố: "Tích hợp DeFi và CeFi là tương lai, và chúng tôi đang chuẩn bị cho giai đoạn tiếp theo."

Riezman từng sử dụng máy chủ riêng của mình để khai thác Ethereum và tích lũy được kho vàng đầu tiên. Lý lịch cá nhân của ông rất ấn tượng. Ông đã có nhiều năm kinh nghiệm làm việc tại các công ty truyền thống và tiền điện tử như Deutsche Bank, Societe Generale và Circle. Dưới sự lãnh đạo của ông, GSR cũng trở thành nhà cung cấp thanh khoản tiền điện tử đầu tiên trong ngành được cấp phép bởi cả FCA (Cơ quan Quản lý Tài chính) của Anh và MAS (Cơ quan Tiền tệ Singapore).

Josh Riezman

Theo thông tin công khai, thị trường GSR dành cho các altcoin bao gồm WCT, RNDR, FET, UNI, SXT, SPK, RSC, GALA, HFT, PRIME, ARKM, BIGTIME, USUAL, MOVE, BAN, TAI, PUFFER, ZRO, IINCH, ENA và WLD. Quan sát kỹ lưỡng cho thấy trong số một số altcoin được niêm yết trên Binance, thị trường GSR dành cho các loại tiền tệ này thường trải qua giai đoạn tăng giá sau khi niêm yết, thay vì giảm đột ngột.

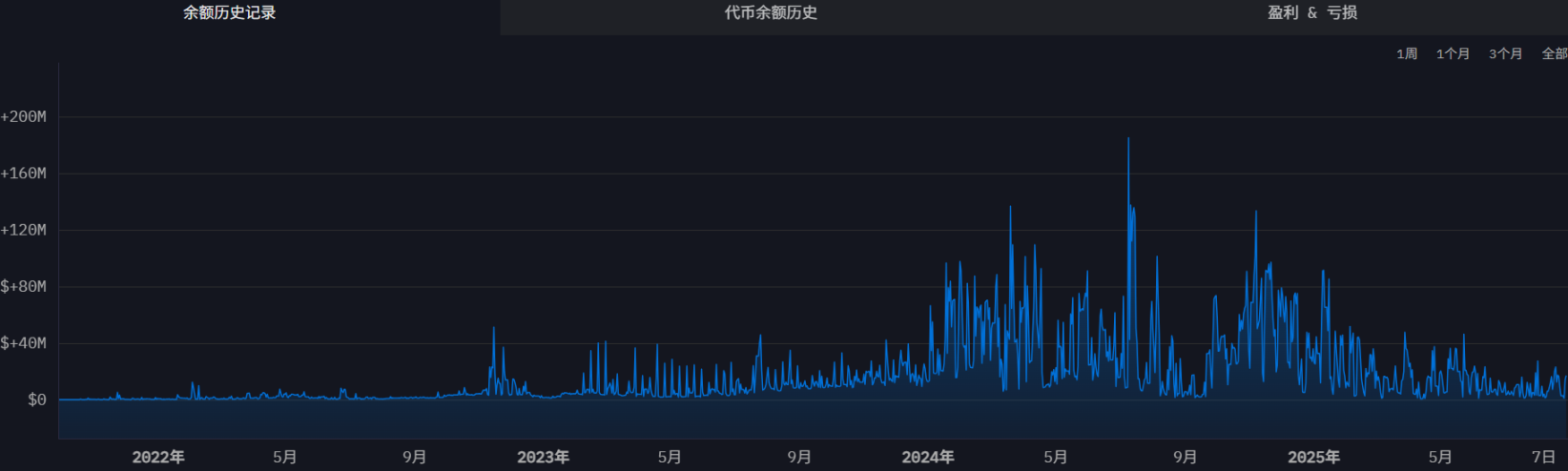

Theo dữ liệu của Arkham, số dư quỹ tạo lập thị trường hiện tại trong địa chỉ công khai của họ là 143,76 triệu đô la. Sàn giao dịch tạo lập thị trường chính của họ là Binance. Số dư quỹ vẫn ở mức vừa phải.

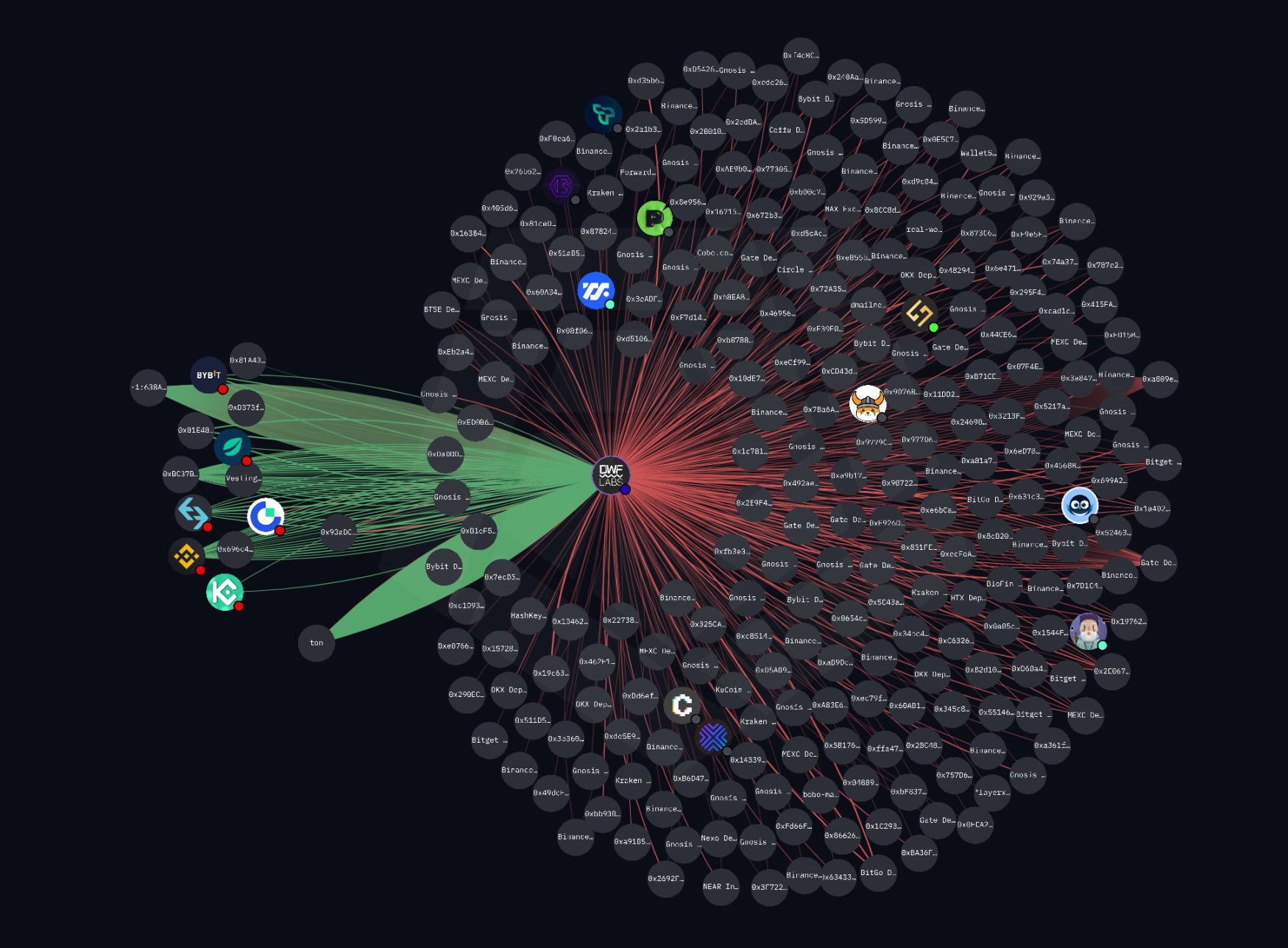

Phòng thí nghiệm DWF

DWF Labs được thành lập vào năm 2022. Đối tác Quản lý Andrei Grachev xuất thân từ nền tảng giao dịch truyền thống và trước đây là người đứng đầu Huobi Nga. Anh bước vào ngành logistics năm 18 tuổi, sau đó bắt đầu giao dịch trên các thị trường truyền thống vào năm 2014. Sau đó, anh chuyển sang thương mại điện tử, và hành trình tiền điện tử của anh bắt đầu khi anh hưởng lợi từ việc giá ETH tăng từ 7 đô la lên 350 đô la.

Anh ấy có năm hình xăm chữ Trung Quốc, và anh ấy tự hào về những tranh cãi xung quanh DWF dưới sự lãnh đạo của mình. Hơn nữa, DWF đảm nhiệm nhiều vai trò, bao gồm VC, OTC, vườn ươm, hệ sinh thái, gây quỹ, thương hiệu sự kiện, nhà cung cấp TVL, người tiếp nhận DeFi, cố vấn, đại lý niêm yết tiền điện tử, nhân sự, công ty PR/marketing, KOL, nền tảng RFQ (Yêu cầu Báo giá), v.v.

Từ năm 2023 đến năm 2025, sẽ có hơn 400 dự án được đầu tư với tổng vốn hơn 200 triệu đô la Mỹ.

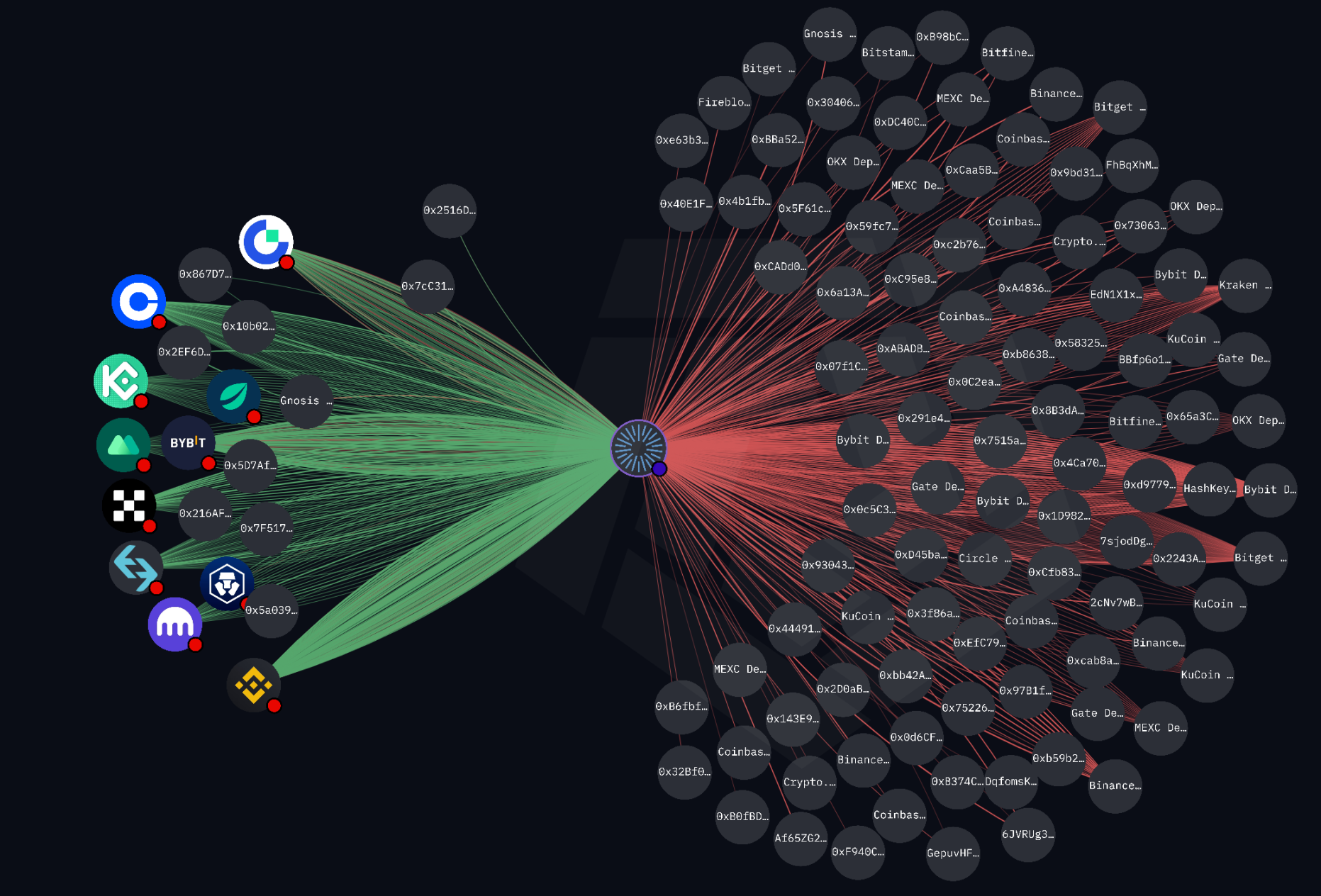

DWF chủ yếu nhắm đến các dự án Đông Á và nhiều tài sản mới và hiện có theo chủ đề tâm lý để tạo lập thị trường. Thông tin công khai cho thấy DWF đang tiếp thị các altcoin bao gồm SOPH, MANTA, YGG, IOST, JST, MOVE, CAT, MONKEY, ID, XAI và LADYS. Điều thú vị là địa chỉ tạo lập thị trường chính thức của DWF Labs hiện có chưa đến 9 triệu đô la.

Nhiều công ty mới nổi đã nhận được sự hỗ trợ từ vốn đầu tư mạo hiểm Web 3 hoặc mở rộng thông qua lợi nhuận giao dịch. Vốn tự có của DWF Labs đã tăng trưởng mạnh mẽ, trở thành nhà đầu tư tích cực nhất trong giai đoạn 2023-2024. Đến năm 2025, mô hình "vốn đầu tư mạo hiểm + tạo lập thị trường + ươm tạo" của công ty đã bao phủ nhiều lĩnh vực. Các nguồn tài trợ này cho phép các công ty mới nổi nhanh chóng triển khai vốn trong giai đoạn kém phát triển này. Ví dụ, DWF Labs đã đầu tư vốn tự có vào các dự án AI và RWA vào năm 2024, tạo ra hiệu ứng lan tỏa đáng kể.

Các mô hình hợp tác giao thức khuyến khích token linh hoạt hơn đang phổ biến, một số kết hợp trực tiếp đầu tư và tạo lập thị trường. Ví dụ: DWF Labs đã hỗ trợ stablecoin cho Falcon Finance vào năm 2025, đạt lợi nhuận hàng năm từ 12-19%, nhưng lại gây ra tranh cãi xung quanh vấn đề nợ xấu. GSR tổng hợp thanh khoản thông qua API 0x, giúp các dự án đạt được giao dịch hiệu quả trên mạng chính Ethereum. Jupiter Aggregator định tuyến các đường dẫn tối ưu trên Solana, và các công ty mới nổi như Flow Traders đang tận dụng nó để giảm bớt rào cản kỹ thuật khi gia nhập. Những đổi mới này cho phép các công ty mới nổi nổi bật trong một thị trường phân mảnh, trái ngược với các mô hình tập trung đã được thiết lập.

tranh luận

Sự trỗi dậy của các nhà tạo lập thị trường luôn đi kèm với tranh cãi. Sự trỗi dậy nhanh nhất và gây tranh cãi nhất trong chu kỳ này phải kể đến DWF Labs.

Trong Diễn đàn Token 2049 được tổ chức vào tháng 9 năm 2023, đồng sáng lập Andrei Grachev đã đăng tweet sau cuộc họp "Web 3 Connect" để bày tỏ lòng biết ơn vì lời mời. Bất ngờ thay, nhà tạo lập thị trường GSR đã tức giận đáp trả trên Twitter rằng DWF Labs không đủ điều kiện để ngồi cùng những người tham gia diễn đàn này: nhà tạo lập thị trường GSR, Wintermute và OKX, một sự xúc phạm đối với họ.

GSR tuyên bố rằng chúng tôi vô cùng đau buồn khi vào cuối năm 2023, những kẻ xấu như DWF Labs vẫn có thể thu hút được quá nhiều sự chú ý. Evgeny Gaevoy, CEO của một nhà tạo lập thị trường khác, Wintermute, đã thích dòng tweet này. Thú vị hơn nữa, những bức ảnh sự kiện do nhà tạo lập thị trường GSR chia sẻ đã đột ngột xóa tài khoản của Andrei Grachev. Evgeny đã đăng một dòng tweet vạch trần Andrei Grachev, đào sâu vào quá khứ đen tối và cáo buộc liên quan đến OneCoin, vụ lừa đảo khét tiếng và lớn nhất trong lịch sử tiền điện tử. Tuy nhiên, Evgeny chủ yếu bình luận về phần tóm tắt bài viết về hiệu suất đầu tư kém cỏi của DWF Labs, gọi đó là "nhà tạo lập thị trường sai lầm".

Trong một cuộc phỏng vấn với Foresight News, Andrei cho biết ông không quan tâm đến những lời chỉ trích và khiếu nại. "Miễn là chúng tôi hoạt động trong phạm vi đúng đắn và hợp pháp, nếu một phương pháp được chứng minh là hiệu quả, chúng tôi sẽ áp dụng. Chúng tôi không bận tâm đến những gì người khác nói, cũng không sợ bị chỉ trích hay khiếu nại từ đối thủ cạnh tranh."

Đây chỉ là một trong những vụ việc nhỏ về xung đột giữa các nhà tạo lập thị trường. Sự thông đồng giữa các nhà tạo lập thị trường và chủ dự án đã gây ra sự phẫn nộ trong giới đầu tư.

Vào cuối tháng 4 năm 2025, dự án lớp thứ hai Movement đã thuê Web 3 Port làm nhà tạo lập thị trường chính thức và cho họ vay 66 triệu token MOVE để cung cấp thanh khoản. Tuy nhiên, trên thực tế, số token này được cho là đã được chuyển cho một thực thể tên là Rentech, được xác nhận là đại lý hoặc công ty ngầm của Web 3 Port. Việc chuyển nhượng này có thể liên quan đến gian lận nội bộ hoặc cố ý thực hiện: hợp đồng quy định rằng khi vốn hóa thị trường của MOVE đạt 5 tỷ đô la, Rentech sẽ được hưởng một phần lợi nhuận từ việc bán token. Điều này đã khuyến khích việc thao túng giá.

Sau khi token MOVE chính thức ra mắt, Rentech đã nhanh chóng thao túng giá để đẩy giá lên trên ngưỡng vốn hóa thị trường 5 tỷ đô la, rồi bán tháo 38 triệu đô la token ngay ngày hôm sau (khoảng 5% tổng nguồn cung). Đợt bán tháo này trực tiếp khiến giá MOVE lao dốc: từ mức đỉnh ban đầu là 1,45 đô la, giá đã giảm 86%, tức là giảm 20-30% chỉ trong một ngày, khiến vốn hóa thị trường bốc hơi hàng tỷ đô la. Khi hành vi này bị công khai, nó đã gây ra một phản ứng dây chuyền. Các nguồn tin nội bộ cho biết đồng sáng lập Movement, Rushi Manche, có thể đã tham gia vào việc ký kết thỏa thuận, và dự án tuyên bố đã bị "lừa dối", nhưng chi tiết hợp đồng cho thấy sự tham gia của các bên trung gian và cố vấn không được tiết lộ.

Cuối cùng, Movement Labs đã chấm dứt vị trí đồng sáng lập của Manche và đổi tên thành Move Industries. Binance cũng đóng băng thu nhập của nhà tạo lập thị trường và cấm nhà tạo lập thị trường này tạo lập thị trường trên Binance.

Tuy nhiên, tác động tiêu cực mà nó gây ra là không thể đảo ngược. Giá MOVE đã giảm hơn 10 lần so với mức đỉnh, và hầu hết các nhà đầu tư đều chịu tổn thất nặng nề.

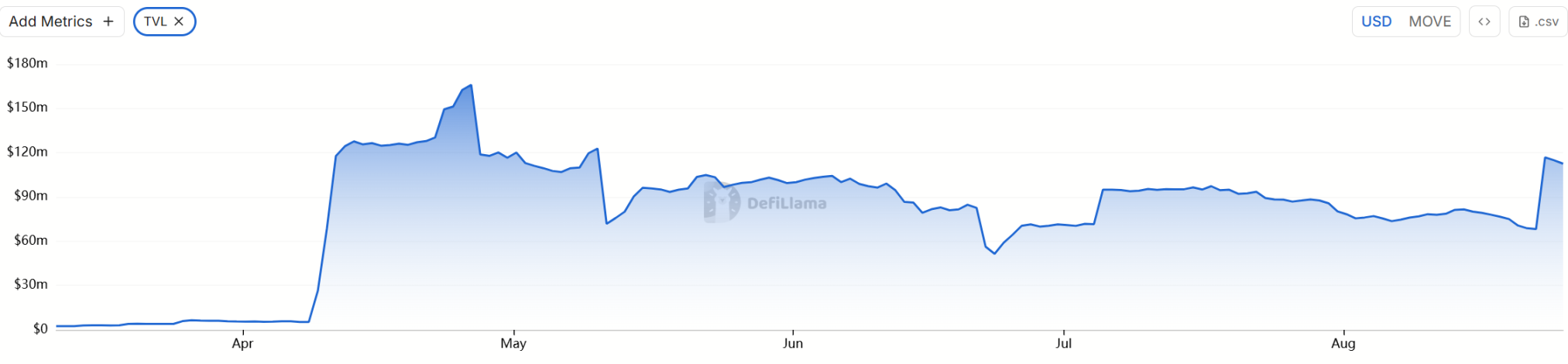

Theo dữ liệu của defiLlama, TVL của công ty này cũng đã giảm mạnh từ mức cao nhất là 166 triệu đô la Mỹ xuống còn 50 triệu đô la Mỹ, giảm hơn 300%.

Sự cố tiêu cực điển hình này đã vạch trần sự thông đồng giữa bên dự án và nhà tạo lập thị trường.

Điều này cũng thúc đẩy toàn bộ ngành công nghiệp xem xét lại các vấn đề cơ bản. Về hợp đồng và cơ chế khuyến khích, các thỏa thuận tạo lập thị trường nên tránh các động cơ thao túng như ngưỡng vốn hóa thị trường, đồng thời nên xác định rõ ràng nghĩa vụ mua lại và kiểm toán minh bạch. Trường hợp của Movement cho thấy các bên trung gian bí mật có thể dễ dàng dẫn đến gian lận. Về tính minh bạch, các dự án nên công khai thông tin chi tiết về nhà tạo lập thị trường, hồ sơ chuyển nhượng token và việc thực hiện cam kết (chẳng hạn như mua lại). Việc airdrop bị trì hoãn và các lời hứa không được thực hiện có thể làm trầm trọng thêm các vấn đề về niềm tin và dẫn đến xói mòn cộng đồng.

Các dự án mới nổi cũng cần tăng cường giám sát nội bộ để ngăn chặn người sáng lập tham gia vào các giao dịch đáng ngờ. Tính chính trực của ban lãnh đạo là yếu tố then chốt cho sự tồn tại của một dự án. Nếu việc phát hành token chỉ nhằm mục đích cho phép nhà đầu tư bán lẻ thoát khỏi tình trạng thiếu thanh khoản, kết quả cuối cùng sẽ gây bất lợi cho cả hai bên.

bản tóm tắt

Khi ánh đèn sân khấu chiếu rọi vào các sàn giao dịch của thế giới tiền điện tử, những gã khổng lồ thực sự kiểm soát dòng chảy thanh khoản thường ẩn mình giữa dòng dữ liệu khổng lồ. Các nhà tạo lập thị trường, hay còn gọi là "nhà điều hành dark pool" của thế giới tài chính kỹ thuật số, thà để mã nguồn của họ chạy ngầm trên chuỗi còn hơn là công khai tên tuổi. Trong số 63 tọa độ hoạt động gần đây được RootData thu thập, chỉ riêng khối lượng giao dịch của những người chơi hàng đầu cũng đủ để tác động đến thị trường, trong khi nhiều công ty khác, chẳng hạn như Web 3 Port, Kronos Research và B2C2, đang sử dụng các thuật toán để tạo nên một mạng lưới thanh khoản trị giá hàng nghìn tỷ đô la.

Văn phòng của họ không hề có cổng chào chiến thắng, mà chỉ là dòng chảy lệnh liên tục. Tên tuổi của họ hiếm khi được chú ý, nhưng họ có thể ngay lập tức đóng băng hoặc làm sôi động thị trường đối với một số token nhất định. Khi bạn lần theo dấu vết của một lệnh lớn bí ẩn trên chuỗi, bạn có thể đang giẫm phải một "bẫy thanh khoản" được thiết kế tỉ mỉ bởi một nhà tạo lập thị trường mờ ám—và tất cả những điều này chỉ là những gợn sóng bề mặt trong ma trận chiến lược rộng lớn của họ.

Hiện tại, 63 tọa độ đã được xác định, nhưng còn bao nhiêu cặp mắt chưa được đánh dấu trong khu rừng tối tăm?"