Kiểm kê các dự án hoàn chỉnh nhất trên đường đua RWA

hướng dẫn

hướng dẫn

Chuỗi khối đã mang lại sự tin cậy, tính thanh khoản, tính minh bạch, bảo mật, hiệu quả và sự đổi mới, nhưng thị trường giá xuống trong ngành mã hóa dường như khó tìm được điểm tăng trưởng mới và ngành mã hóa cần gấp một con đường để truyền tải những câu chuyện mới. Mã thông báo RWA có thể mở ra các kênh tài chính truyền thống và tài chính mã hóa, đồng thời mang đến một thị trường tài sản trị giá hàng chục nghìn tỷ đô la. cố gắng kể từ khi ra đời Mã thông báo của RWA đã bị cản trở bởi nhiều yếu tố như công nghệ, quy định và thị trường.

Ngày nay, đường đua RWA đang được thảo luận trở lại và nhiều tổ chức đã bắt đầu thành lập. Các dự án RWA đã cho thấy các đặc điểm đa dạng, dựa trên DeFi, lợi nhuận cao và rủi ro cao, và đã dần lọt vào mắt xanh của công chúng. khám phá.

Lộ trình RWA có thể bùng nổ trong vài năm tới hay không phụ thuộc vào sự phát triển của cơ sở hạ tầng và sự cải thiện của hệ thống quy định.Báo cáo nghiên cứu này cũng đề xuất rằng tiêu chuẩn hóa và tuân thủ mã thông báo là cách duy nhất để phát triển lộ trình RWA.

Mặc dù lộ trình RWA phải đối mặt với nhiều thách thức, nhưng sự phát triển của ngành luôn tiến về phía trước. Chúng tôi đã chứng kiến sự xuất hiện của nhiều dự án đổi mới, đặc biệt là những dự án dựa trên nợ của Hoa Kỳ và chứng khoán Hoa Kỳ, tài trợ cho doanh nghiệp vừa và nhỏ và tài sản thực. Các đặc điểm chính của những dự án này dự án là: :

1. Hợp tác với các tổ chức tài chính truyền thống;

2. Tối đa hóa lợi ích của dự án và mã thông báo;

3. Giới thiệu sự tham gia của bên thứ ba hợp pháp hơn.

Các tính năng này có thể giải quyết một phần các vấn đề trong mã thông báo RWA, bao gồm giám sát, tập trung hóa, nhận dạng trên chuỗi và ngoài chuỗi, định giá tài sản, v.v. Chúng tôi mong muốn có nhiều dự án hơn trong tương lai để làm phong phú thêm đường đua RWA.

1. Tường thuật trong quá trình thực hiện

Sau một thị trường gấu kéo dài hơn một năm, giá trị thị trường của toàn bộ thị trường mã hóa đã bị sụt giảm nghiêm trọng, tiền tiếp tục chảy ra ngoài, các hoạt động trên chuỗi trở nên chậm chạp, thu nhập từ DeFi không còn hấp dẫn và các khoản cắt giảm lẫn nhau đang diễn ra. nghiêm trọng. Bây giờ chúng ta không thể tưởng tượng ngành công nghiệp mã hóa nên dựa vào điều gì để bắt đầu thị trường tăng giá tiếp theo. Vẫn còn một khoảng cách lớn giữa thị trường mã hóa và thị trường tài chính truyền thống. Nhưng chúng ta cũng có thể thoáng thấy những cơ hội kinh doanh lớn từ một vài cơn giông trong thị trường giá xuống.Có thể nói, lý do chính dẫn đến sự phá sản của một số tổ chức lớn vào năm 2022 là do việc sử dụng các altcoin để tài trợ và vay mượn.Khi các altcoin giảm mạnh trong thị trường gấu, việc thanh lý các khoản vay càng trở nên trầm trọng hơn và vòng xoáy tử thần bắt đầu. Chúng tôi thấy rằng các tổ chức và tín dụng đã thúc đẩy thị trường giá lên vào năm 2021 và chúng cũng góp phần vào thị trường giá xuống vào năm 2022. Trên thực tế, tín dụng thúc đẩy hoạt động kinh doanh trị giá hàng nghìn tỷ đô la và phần lớn nền kinh tế toàn cầu. Tiềm năng mà nó mang lại là rất lớn Hiện tại, trên thị trường DeFi, ngày càng có nhiều thỏa thuận tham gia vào các thị trường tín dụng truyền thống như vốn chủ sở hữu và tài trợ nợ. Mặc dù mang lại một số rủi ro nhưng đây là cách duy nhất để đưa thị trường tài chính truyền thống trị giá hơn 800 nghìn tỷ đô la Mỹ vào chuỗi.

Để thu hẹp khoảng cách lớn giữa thị trường tiền điện tử và tài chính truyền thống, điều chúng ta cần làm là mã hóa các tài sản trong thế giới thực.

Trong nửa đầu năm nay, các ngành truyền thống và mã hóa bắt đầu chú ý đến lĩnh vực RWA.

Đầu tiên là Goldman Sachs đã công bố chính thức ra mắt nền tảng tài sản kỹ thuật số GS DAP, nền tảng đã giúp Ngân hàng Đầu tư Châu Âu (EIB) phát hành trái phiếu kỹ thuật số hai năm trị giá 100 triệu euro. Ngay sau đó, Hamilton Lane, một công ty cổ phần tư nhân có quy mô quản lý hơn 100 tỷ, đã mã hóa một phần quỹ đầu tư hàng đầu trị giá 2,1 tỷ đô la của mình trên mạng Polygon và bán nó cho các nhà đầu tư; hàng triệu euro dưới dạng trái phiếu kỹ thuật số. Thứ hai, một số cơ quan chính phủ cũng đã bắt đầu thử nghiệm vùng nước của RWA, bao gồm Cơ quan tiền tệ Singapore (MAS), cơ quan sẽ hợp tác với JPMorgan Chase và Ngân hàng DBS.

Vào tháng 4, Binance đã thông báo rằng họ sẽ trở thành nhà điều hành nút của chuỗi khối Polymesh lớp 1; thứ hai, các giao thức DeFi như MakerDAO, Aave và Maple Finance đang hoạt động trên đường RWA và nhiều công ty đầu tư tiền điện tử cũng đang tìm kiếm các dự án RWA. Hiện tại, có hơn 50 dự án trong lĩnh vực RWA, chủ yếu tập trung vào tài sản tài chính, bao gồm thu nhập cố định, TradFi và một số ít trong lĩnh vực bất động sản và tín dụng carbon. Gần đây, tất cả các mã thông báo khái niệm RWA đều tăng giá và một số đã tăng hơn 10 lần. Liệu làn sóng tích lũy trong nửa đầu năm 2023 có chỉ ra rằng RWA sẽ dẫn đầu câu chuyện về mã hóa trong vài năm tới không?

2. Quá khứ và hiện tại của RWA

Khái niệm RWA không còn xa lạ với ngành công nghiệp blockchain, dự án RWA sớm nhất là chuỗi "tài sản trên chuỗi" BTM Bytom. Hiện tại, RWAs thành công nhất là đô la kỹ thuật số USDT và USDC, ánh xạ đô la Mỹ vào chuỗi và mã hóa nó. Stablecoin đã ảnh hưởng một cách tinh tế đến toàn bộ ngành công nghiệp mã hóa và đã trở thành một nền tảng quan trọng.

Tên đầy đủ của RWA là token hóa giá trị của tài sản trong thế giới thực (real world assets-tokenization), là quá trình chuyển đổi giá trị quyền sở hữu (và mọi quyền liên quan) trong tài sản hữu hình hoặc vô hình thành token kỹ thuật số. Điều này cho phép quyền sở hữu kỹ thuật số, chuyển nhượng và lưu trữ tài sản mà không cần trung gian trung tâm và giá trị được ánh xạ tới chuỗi khối và được giao dịch. RWA có thể là tài sản hữu hình hoặc vô hình.

Tài sản hữu hình bao gồm: bất động sản, tác phẩm nghệ thuật, kim loại quý, xe cộ, câu lạc bộ thể thao, trường đua ngựa, v.v.

Tài sản vô hình bao gồm: cổ phiếu và trái phiếu, tài sản trí tuệ, quỹ đầu tư, tài sản tổng hợp, thỏa thuận chia sẻ doanh thu, tiền mặt, các khoản phải thu, v.v.

2.1 Hiện trạng rãnh RWA

Có nhiều loại dự án theo dõi RWA, hầu hết trong số đó dựa trên DeFi. Có ba loại chính: 1. Các dự án có thu nhập cố định dựa trên các tài sản ngoài chuỗi như trái phiếu, cổ phiếu, bất động sản và tác phẩm nghệ thuật của Hoa Kỳ; 2. Các quỹ công được phát hành hoặc giao dịch trên thị trường mở Các dự án tín dụng 3. Các dự án thị trường giao dịch dựa trên các tài sản ảo như tín dụng carbon. Ngoài ra, còn có các dự án cơ sở hạ tầng như chuỗi công khai dọc.

Loại thu nhập cố định cung cấp các khoản vay cho các cá nhân và tổ chức tư nhân dựa trên thị trường chứng khoán và trái phiếu Hoa Kỳ. Sự khác biệt duy nhất giữa các dự án này và các dự án cho vay DeFi khác trên chuỗi là tài sản thế chấp có thể là tài sản trong thế giới thực.

Tín dụng công có thể thành lập quỹ đầu tư bằng cách theo dõi trái phiếu Hoa Kỳ hoặc trái phiếu khác để người dùng tiền điện tử đầu tư.

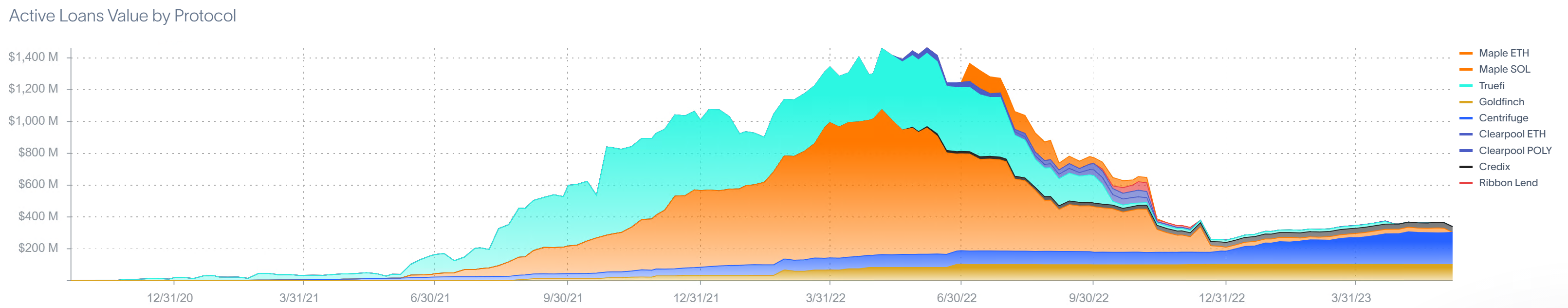

Về dữ liệu, theo thống kê của trang web RWA.xyz, 8 thỏa thuận cho vay RWA bao gồm Centrifuge, Maple, GoldFinch, Credix, Clearpool, TrueFi và Homecoin đã phát hành tổng số tiền cho vay là 4,38 tỷ đô la và người dùng có thể nhận được APR trung bình là 10,52%.Nó chủ yếu phục vụ các quốc gia có mức độ phát triển dưới mức trung bình. Các thỏa thuận cho vay tín dụng này mang lại lợi nhuận cao hơn so với hầu hết các khoản cho vay DeFi, nhưng trong cơn bão thể chế vào năm 2022, Maple Finance đã vỡ nợ với khoản nợ 69,3 triệu đô la của mình.

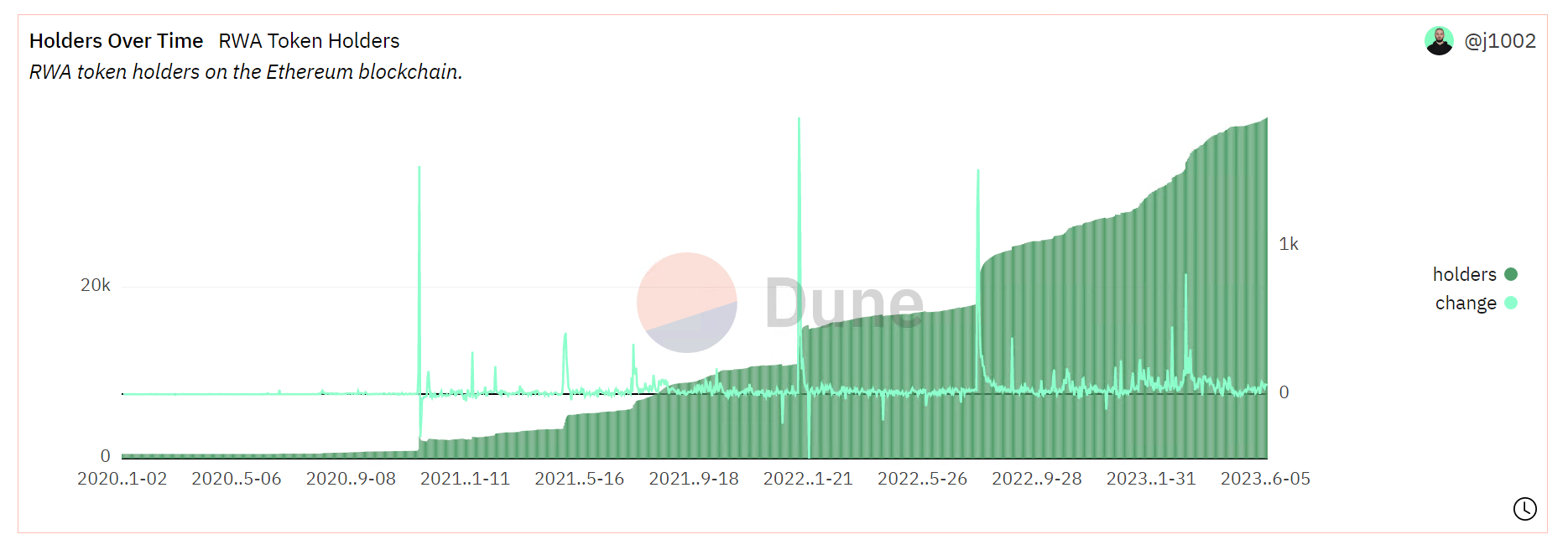

Theo bảng phân tích dữ liệu của Dune, trong dự án Ethereum RWA, số lượng địa chỉ nắm giữ tiền tệ của $wCFG, $MPL, $GFI, $FACTR, $ONDO, $RIO, $TRADE, $TRU, $BST cũng đang tăng lên , đạt 3,9 k.

2.2 Ưu điểm của token hóa tài sản

Lý tưởng nhất là bất kỳ tài sản có giá trị nào cũng có thể được mã hóa. Ưu điểm của token hóa tài sản còn dựa trên tính phi tập trung và lớp dưới cùng của công nghệ chuỗi khối, tạo ra một số ứng dụng sinh thái để giải quyết các nhược điểm của tài chính truyền thống, cụ thể:

(1) Mang đến một thị trường tiềm năng khổng lồ và thu hút các nhà đầu tư và nhà đầu tư nhỏ lẻ

Khi các tổ chức tài chính hàng đầu tìm cách hưởng lợi từ hiệu quả và khả năng kinh tế mà blockchain mang lại, việc mã hóa các tài sản trong thế giới thực đang thu hút sự chú ý của các tổ chức và một số sản phẩm mã hóa đã được phát triển. Dự án RWA cũng sẽ kích thích thu nhập đầu tư của DeFi.

Thông qua mã hóa tài sản trong thế giới thực, các doanh nghiệp có thể tận dụng hệ sinh thái DeFi để tiếp cận vốn với chi phí thấp và hưởng lợi từ các rào cản gia nhập thấp hơn cũng như các phương thức tài chính mới, đặc biệt là đối với các thị trường mới nổi. Đồng thời, hệ sinh thái DeFi đã thu được thu nhập đầu tư, khả năng tiếp cận các thị trường ngoại tuyến đa dạng và các cơ hội mới để mở rộng cơ sở khách hàng tài chính truyền thống.

(2) Nâng cao hiệu quả của dòng vốn và thúc đẩy phản hồi tích cực của token hóa tài sản

Thị trường giao dịch tài chính truyền thống sử dụng nhiều lao động và công nghệ chuỗi khối có thể cung cấp khả năng thanh toán ngay lập tức, giao dịch 24 giờ, v.v., giúp giảm chi phí vận hành và khả năng tiếp cận thị trường cho người tham gia. Không chỉ vậy, token hóa tài sản có thể biến các tài sản kém thanh khoản thực thành các danh mục đầu tư nhỏ và các nhà đầu tư không cần nhiều thủ tục giấy tờ, tiền bạc và thời gian. Điều này dẫn đến thị trường công bằng hơn trong khi tạo ra các mô hình kinh doanh và xã hội mới, chẳng hạn như quyền sở hữu tài sản chung hoặc quyền được chia sẻ.

Về mặt chứng khoán, token hóa có thể là một công cụ hữu ích để chứng khoán hóa hoặc tái cấp vốn tài sản từ tài sản kém thanh khoản thành chứng khoán có tính thanh khoản cao hơn.

Đưa tài sản trong thế giới thực vào chuỗi và vào hệ sinh thái DeFi mang lại cơ hội đầu tư hoặc tài sản thế chấp độc đáo, hiệu quả thị trường và tính thanh khoản không có ở các thị trường truyền thống. Việc cải thiện hiệu quả sử dụng vốn sẽ thúc đẩy hơn nữa sự phát triển của đường đua RWA và hình thành phản hồi tích cực.

(3) Giảm ngưỡng đầu tư cho nhà đầu tư cá nhân và tăng tính thanh khoản của tài sản hữu hình

Mã thông báo loại bỏ các rào cản hiện đang ngăn cản việc phân khúc tài sản trong thế giới thực, giúp hầu hết các nhà đầu tư nhỏ lẻ có thể tiếp cận các loại tài sản thường chỉ giới hạn ở một số cá nhân hoặc nhà đầu tư tổ chức có giá trị ròng cao. đầu tư xuyên khu vực địa lý Các sản phẩm tình dục, hay đầu tư tập thể vào một bất động sản hay một tác phẩm nghệ thuật, đòi hỏi ngưỡng rất cao trong lĩnh vực tài chính truyền thống. Và những đối tượng vật lý này có thể có tính thanh khoản cực kỳ thấp ở các thị trường nhỏ, nhưng sau khi chúng được đưa vào chuỗi, chúng sẽ có sẵn cho các nhà đầu tư từ khắp nơi trên thế giới. Ngoài ra, các tổ chức phát hành có quyền truy cập vào cơ sở nhà đầu tư rộng lớn hơn và tạo các loại tài sản mới. Các nhà đầu tư nhỏ lẻ có quyền tiếp cận các thị trường trước đây không thể tiếp cận và có thể đưa ra các quyết định đầu tư sáng suốt hơn dựa trên dữ liệu minh bạch.

(4) Dựa vào những lợi thế của công nghệ chuỗi khối, các giao dịch RWA hiệu quả và an toàn hơn

Công nghệ chuỗi khối đảm bảo tính minh bạch của thanh toán và luồng dữ liệu trên chuỗi, tính bất biến của hồ sơ giao dịch, khả năng truy xuất nguồn gốc, hiệu quả cao hơn và chi phí vận hành thấp hơn, quản lý rủi ro mạnh mẽ hơn, quyền sở hữu rõ ràng và các lợi thế khác, khả năng kết hợp nhiều hơn và môi trường thị trường công bằng hơn. Trong tương lai, với sự phát triển không ngừng của công nghệ chuỗi khối, sẽ có các giải pháp lớp 2 hoặc chuỗi công khai hiệu suất cao hơn, cơ chế xem xét hợp đồng thông minh chặt chẽ hơn và các dự án bảo mật dựa trên công nghệ zk để bảo vệ các giao dịch.

3. Điều kiện tiên quyết để đột phá theo dõi RWA

Chuỗi nội dung là điểm quan trọng duy nhất trên đường RWA. Giải quyết điểm mấu chốt này cũng cần hai nền tảng, một là cải thiện cơ sở hạ tầng blockchain, hai là giám sát pháp lý. Chuỗi khối liên quan đến khả năng tương tác, bảo mật và quyền riêng tư của các giao thức và mã thông báo khác nhau. Giám sát pháp lý đề cập đến việc liệu có hỗ trợ pháp lý và quy định tương ứng cho tài sản ngoài chuỗi và danh tính trên chuỗi hay không. Rất nhiều vấn đề đang được thảo luận tích cực, nhưng có hai vấn đề được thảo luận ở đây: tiêu chuẩn mã thông báo và kiểm duyệt.

3.1 Điều kiện tiên quyết để đột phá theo dõi RWA

Theo tiêu chuẩn mã thông báo trên chuỗi, có ERC-721 và ERC-20 trên Ethereum, tương ứng với các tiêu chuẩn mã thông báo NFT không thể chia và NFT có thể chia được. Trong tài chính truyền thống, có nhiều thuộc tính tài sản khác nhau, bao gồm tài sản hữu hình và tài sản vô hình. Để sử dụng trên chuỗi khối, chúng tôi cũng cần tạo các tiêu chuẩn mã thông báo tương ứng để mã hóa tài sản dựa trên các thuộc tính của chúng. Mã thông báo có thể thay thế và mã thông báo không thể thay thế có các đặc điểm sau:

Fungible tokens: có thể thay thế được, mỗi đơn vị có giá trị thị trường và giá trị như nhau, nghĩa là những người nắm giữ token có thể trao đổi tài sản với nhau, tự tin rằng chúng có cùng giá trị; có thể chia được, tài sản có thể được chia tại thời điểm phát hành thành bao nhiêu phần thập phân vị trí, mỗi đơn vị sẽ có một giá trị tỷ lệ thuận và hiệu lực.

Tài sản không thể thay thế không thể thay thế và không thể thay thế vì mỗi đơn vị đại diện cho một giá trị duy nhất và có thông tin và thuộc tính duy nhất. Các mã thông báo không thể thay thế thường cũng không thể phân chia được, mặc dù có nhiều cách để phân chia chi phí đầu tư để cung cấp quyền sở hữu theo phần, ví dụ như trong bất động sản thương mại.

Hầu hết các tài sản cũng có thể sử dụng các tiêu chuẩn mã thông báo có thể thay thế và một số tài sản, chẳng hạn như trái phiếu và các công cụ phái sinh, có thể được mã hóa tốt hơn thông qua các mã thông báo không thể thay thế. Theo sự phát triển dần dần của dự án RWA, nhiều hình thức phong phú hơn có thể xuất hiện, tại thời điểm này, ERC-20 và ERC-721 thuần túy không còn có thể đáp ứng nhu cầu của mã thông báo RWA. Nhiều dự án chuỗi công khai dọc RWA đã nghĩ đến điều này và bắt đầu tạo ra các tiêu chuẩn mã thông báo RWA, chẳng hạn như Polymesh. Đánh giá từ sự phát triển của các dự án RWA ngày nay, hầu hết các dự án đều được xây dựng trên Ethereum, vì vậy việc phát triển tiêu chuẩn mã thông báo ERC rộng hơn sẽ phổ biến hơn. ERC-3525 hiện đang được thảo luận nhiều hơn và có thể nhiều tiêu chuẩn mã thông báo hơn sẽ xuất hiện trong tương lai, đặc biệt là sau lễ rửa tội của BRC-20. Chúng tôi tin rằng một tiêu chuẩn mã thông báo có thể phục vụ tốt cho dự án RWA cần phải có hai đặc điểm sau:

(1) Nó có khả năng hoạt động tốt và linh hoạt đối với nhà phát hành mã thông báo RWA và có các đặc điểm kép của ERC-721 và ERC-20;

(2) Nó có quyền riêng tư nhất định và có thể bảo vệ thông tin giao dịch và thông tin người dùng.

3.2 Hệ thống xét duyệt nghiêm ngặt

Bảo mật là một phần quan trọng trong việc mã hóa tài sản trong thế giới thực, đặc biệt khi chúng đóng vai trò là nguồn tài sản thế chấp. Điều quan trọng đối với các nhà phát hành và nhà đầu tư của RWA là phải tiến hành thẩm định các giao thức DeFi và chọn các công nghệ hoặc dịch vụ ưu tiên cho vay có bảo đảm, tuân thủ quy định nghiêm ngặt và được xây dựng bằng mã nguồn mở chất lượng cao. Đối với các nhóm dự án liên quan đến RWA, có thể cần cung cấp hai giải pháp cần thiết:

Tránh rủi ro KYC/AML - Tiến hành kiểm tra KYC (Biết khách hàng của bạn) hoặc AML (Chống rửa tiền) đối với người dùng và/hoặc giao dịch trên nền tảng. Tránh các tương tác hoặc giao dịch tiềm ẩn của người dùng, trực tiếp hoặc gián tiếp, với các đối tác hoặc những người có liên quan đến chính trị được liệt kê trong OFAC và các danh sách trừng phạt khác.

Cung cấp các phương tiện giám sát hiệu quả - các sản phẩm và dịch vụ giám sát và phát hiện các hoạt động đáng ngờ của người dùng DeFi.

Do đó, các dự án cần phải có một nhóm tuân thủ chuyên trách để xem xét và phê duyệt hoặc từ chối quyền truy cập của người dùng vào nền tảng dựa trên danh tính khách hàng, đánh giá rủi ro, xác minh và thẩm định. Ngoài ra, hoạt động của khách hàng được giám sát liên tục để phát hiện bất kỳ hoạt động hoặc hành vi đáng ngờ nào có thể gợi ý hành vi gian lận hoặc rửa tiền.

4. Phân tích dự án đại diện

Có nhiều phân mục theo dõi RWA. Báo cáo nghiên cứu này phân tích chi tiết 19 dự án đại diện của RWA từ nhiều khía cạnh như cơ chế mã thông báo RWA, trạng thái giao thức, chức năng và hiệu suất của mã thông báo, lợi thế và rủi ro của giao thức. Thông qua việc phân tích và tóm tắt các dự án này, chúng ta có thể có được cái nhìn thoáng qua về sự phát triển tổng thể, các vấn đề tồn tại và tiềm năng trong tương lai của dự án RWA.

(1 )MakerDAO

4.1 Khái niệm nợ của Mỹ

Vào năm 2020, MakerDAO đã chính thức đưa RWA vào trọng tâm chiến lược của mình và đưa ra các hướng dẫn cũng như kế hoạch giới thiệu RWA. Ngoài việc phát hành stablecoin DAI, Maker cũng đã mở rộng các loại tài sản thế chấp ngoài ETH để bao gồm tài sản thế chấp dưới dạng bất động sản được mã hóa, hóa đơn và các khoản phải thu. Nguồn thu nhập chính của giao thức Maker là tiền lãi cho vay và tiền phạt thanh lý của đồng tiền ổn định DAI.Tình trạng thỏa thuận:

Theo quan điểm của TVL, Maker là ba giao thức DeFi hàng đầu, xếp sau Lido và AAVE, đồng thời là giao thức CDP (Vị trí nợ thế chấp) đầu tiên. Hiện tại chỉ chạy trên Ethereum, theo 2023-06-02, defillama cho thấy, TVL là 6,29 tỷ đô la, thu nhập thỏa thuận trong 30 ngày là 23,53 triệu đô la, số tiền quỹ là 68,4 triệu đô la, mã thông báo quản trị $MKR đã được niêm yết trên Coinbase, Binance, Kucoin , Kraken, OKX, Huobi, Bybit, Gate và các sàn giao dịch chính thống khác có khối lượng giao dịch trong 24 giờ là 13,58 triệu đô la và khối lượng giao dịch trung bình trong 30 ngày là gần 20 triệu đô la.Chức năng mã thông báo:

Là mã thông báo quản trị của MakerDAO, $MKR đã hoạt động kém, lý do chính là khả năng nắm bắt giá trị của giao thức quá yếu, nhưng quản trị đã đóng một vai trò quan trọng. Tiện ích của token $MKR bao gồm 4 khía cạnh sau:

Quyền quản trị: Chủ sở hữu mã thông báo MKR có quyền quản trị đối với hệ thống MakerDAO. Họ có thể tham gia bỏ phiếu và đưa ra quyết định về các vấn đề quan trọng như tham số hệ thống, biện pháp quản lý rủi ro và thay đổi giao thức. Kết quả bỏ phiếu của chủ sở hữu mã thông báo có tác động đáng kể đến sự phát triển và hoạt động của MakerDAO.

Ổn định tài sản thế chấp: Mã thông báo MKR có thể được sử dụng làm tài sản thế chấp trong hệ thống MakerDAO. Khi người dùng tạo stablecoin (chẳng hạn như DAI) bằng cách khóa một lượng tài sản mã hóa nhất định (chẳng hạn như Ethereum), họ cần phải trả một lượng MKR nhất định làm tài sản thế chấp. Cơ chế này được thiết kế để đảm bảo tính ổn định và bảo mật của hệ thống.

Mua lại tính ổn định của hệ thống: Mã thông báo MKR được sử dụng làm tài sản thế chấp cũng được sử dụng trong cơ chế mua lại tính ổn định của hệ thống. Khi giá trị của stablecoin DAI trong hệ thống MakerDAO giảm xuống và lệch khỏi giá trị neo với đồng đô la Mỹ, hệ thống sẽ tự động bắt đầu mua lại mã thông báo MKR và hủy chúng để ổn định hệ thống.

Chia sẻ rủi ro: Chủ sở hữu mã thông báo MKR chịu rủi ro trong hệ thống MakerDAO. Nếu không thể hoàn trả khoản nợ của hệ thống hoặc các sự cố khác xảy ra, giá trị của mã thông báo MKR có thể bị ảnh hưởng. Điều này tạo động lực cho chủ sở hữu mã thông báo MKR tham gia và giám sát hoạt động của hệ thống, đảm bảo tính bảo mật và ổn định của hệ thống.Ưu điểm của giao thức:

1. Dựa trên hệ sinh thái EVM và L2, nó có nhiều nhóm người dùng trung thành hơn và hỗ trợ mạng ổn định và an toàn hơn so với các giao thức RWA chuỗi công khai khác; , Cùng với việc thế chấp quá mức và một hệ thống đấu giá hoàn hảo, nó có thể đảm bảo rằng DAI được cố định với đồng đô la Mỹ với tỷ lệ 1: 1 trong hầu hết các trường hợp.Rủi ro thỏa thuận:

(2 )Ondo Finance

1. Các cuộc tấn công quản trị: Quyền sở hữu hội tụ quy mô lớn trong thời gian ngắn đối với mã thông báo MKR có thể dẫn đến sự tập trung quyền lực quản trị, điều này sẽ dẫn đến một loạt các cuộc tấn công quản trị như tài sản thế chấp rác mới, tắt máy khẩn cấp và sửa đổi độc hại các thông số rủi ro . Khi giá trị của MKR tăng lên Và các biện pháp kiểm soát rủi ro của bản thân thỏa thuận là đủ để ngăn chặn những rủi ro như vậy trong hầu hết các trường hợp; cung cấp mã thông báo trên thị trường và làm trầm trọng thêm các vấn đề về thanh khoản của thị trường, thỉnh thoảng xảy ra trong hai năm qua khi các mã thông báo chính đã trải qua sự sụt giảm quy mô lớn, nhưng bản thân giao thức không gặp phải tổn thất quy mô lớn.

Ondo Finance là một trong những dự án RWA được theo dõi nhiều nhất trong nửa đầu năm nay. Dự án này đã nhận được khoản tài trợ Series A trị giá 20 triệu đô la Mỹ do Founders Fund và Pantera Capital dẫn đầu vào tháng Tư. Ondo Finance là một ngân hàng đầu tư phi tập trung. Ngoài chuỗi chủ yếu đầu tư vào các quỹ tiền tệ được niêm yết tại Hoa Kỳ. Trên chuỗi, nó hợp tác với Flux Finance để thực hiện hoạt động kinh doanh cho vay stablecoin trên chuỗi, bao gồm USDC, FRAX, DAI và USDT. lãi suất cho vay trung bình hiện nay khoảng 5%. Doanh thu giao thức đến từ phí quản lý hàng năm 0,15%.

Người dùng cần vượt qua quy trình KYC/AML trước khi họ có thể giao dịch mã thông báo quỹ và sử dụng các mã thông báo quỹ này trong các giao thức DeFi được cấp phép. Ondo Finance đã ra mắt bốn sản phẩm trái phiếu được mã hóa để các nhà đầu tư lựa chọn, bao gồm:

Quỹ thị trường tiền tệ Hoa Kỳ (OMMF): Quỹ thị trường tiền tệ Ondo đầu tư vào các công cụ nợ như trái phiếu chính phủ Hoa Kỳ có tín dụng cao và trái phiếu ngắn hạn. Mục tiêu lớn nhất là bảo toàn vốn. Lợi tức hàng năm hiện tại là 4,5%.

Trái phiếu Kho bạc Hoa Kỳ (OUSG): Quỹ Trái phiếu Chính phủ Hoa Kỳ Ngắn hạn Ondo, đầu tư với quỹ ETF tín phiếu ngắn hạn của Hoa Kỳ, hiện mang lại lợi suất hàng năm 4,85%, TVL là 100,87 triệu đô la.

Trái phiếu ngắn hạn (OSTB): Quỹ trái phiếu hạng đầu tư ngắn hạn Ondo, một quỹ hoán đổi danh mục (ETF) được quản lý tích cực được thiết kế để theo đuổi thu nhập hiện tại tối đa trong khi vẫn đảm bảo bảo toàn vốn và thanh khoản hàng ngày. ETF đầu tư chủ yếu vào chứng khoán nợ cấp độ đầu tư ngắn hạn, với thời gian đáo hạn trung bình của danh mục đầu tư thường không quá một năm và hiện mang lại 5,77% hàng năm.

Trái phiếu lợi suất cao (OHYG): Quỹ trái phiếu doanh nghiệp lợi suất cao Ondo, chủ yếu đầu tư vào trái phiếu doanh nghiệp lợi suất cao, hiện có tỷ suất lợi nhuận hàng năm là 7,9%.Tình trạng thỏa thuận:

TVL 100,5 triệu đô la trên ETH, danh mục RWA defillama đầu tiên. OUSG được sử dụng trên quy mô lớn nhất và những người nắm giữ OUSG cũng có thể gửi tiền vào Flux Finance, một giao thức cho vay phi tập trung do Ondo Finance phát triển, để có được thu nhập. Nhà đầu tư Tzedonn của Tioga Capital đã đề cập trong báo cáo mới nhất rằng giá trị thị trường hiện tại của mã thông báo trái phiếu là 168 triệu đô la và Ondo (OUSG) chiếm 61% thị phần, trong đó 28% được gửi vào Flux Finance. Hiện tại, tổng nguồn cung của Flux Finance đã vượt quá 40 triệu đô la Mỹ và giá trị thị trường của OUSG đã vượt quá 100 triệu đô la Mỹ. Giao thức cho vay FLUX đã được bán cho Neptune Foundation.Chức năng mã thông báo:

Các chức năng của token quản trị $ONDO bao gồm 4 chức năng sau,

Thanh toán phí nền tảng: Khi người dùng thực hiện các giao dịch, khoản vay hoặc các hoạt động tài chính khác trên nền tảng Ondo Finance, họ có thể phải trả một số khoản phí nhất định, có thể được thanh toán bằng mã thông báo Ondo Finance.

Quyền bỏ phiếu và quản trị: Người nắm giữ mã thông báo Ondo Finance có thể tham gia vào quá trình quản trị và ra quyết định của nền tảng. Họ có thể bỏ phiếu về các vấn đề như nâng cấp nền tảng, điều chỉnh tham số và phê duyệt các đề xuất, đồng thời bày tỏ ý kiến và đề xuất về hướng phát triển của nền tảng.

Phần thưởng và ưu đãi: Nền tảng Ondo Finance có thể thu hút người dùng tham gia vào các hoạt động nền tảng và xây dựng hệ sinh thái bằng cách phát hành phần thưởng và ưu đãi mã thông báo. Những phần thưởng này có thể được phát hành dưới dạng mã thông báo Ondo Finance, khuyến khích người dùng đóng góp và hỗ trợ sự phát triển của nền tảng.

Cho vay và thế chấp: Trên nền tảng Ondo Finance, người dùng có thể sử dụng mã thông báo Ondo Finance làm tài sản thế chấp để nhận các dịch vụ cho vay. Người dùng nắm giữ mã thông báo Ondo Finance có thể sử dụng chúng làm tài sản thế chấp để nhận được nhiều khoản vay hơn hoặc lãi suất thấp hơn.Ưu điểm của giao thức:

Để tuân thủ, các sản phẩm là công cụ nợ có liên quan đến chính phủ Hoa Kỳ có rủi ro thấp hoặc ETF có rủi ro cao, tất cả đều là sản phẩm tuân thủ tiết lộ thông tin kế toán của bên thứ ba. Đồng thời, người dùng cũng cần vượt qua quy trình KYC/AML.Rủi ro thỏa thuận:

(3 )Maple Finance

1. Ngoài rủi ro vòng tròn, các sản phẩm chính là ETF ngoài chuỗi, công cụ nợ của chính phủ Hoa Kỳ, v.v. Việc tuân thủ có thể được đảm bảo, nhưng nó cũng sẽ mang lại rủi ro thị trường bên ngoài, rủi ro tín dụng, v.v., đặc biệt là tín dụng có rủi ro cao các công ty như Trái phiếu OHYG; chỉ blockchain sẽ được sử dụng trong tương lai Công nghệ được sử dụng làm lợi nhuận vật phẩm + sổ sách kế toán + chia sẻ doanh thu thay vì nghiên cứu và phát triển theo hướng phân cấp tổng thể của dự án, điều này đi chệch khỏi mục đích của hầu hết các dự án trong vòng tròn tiền tệ.

Giao thức Maple Finance đã được phát triển trong 3 năm và hoạt động kinh doanh chính của nó là cho vay/tín dụng tổ chức. Hoạt động kinh doanh trên chuỗi là cung cấp dịch vụ cho vay USDC và wETH, nhưng người quản lý nhóm tập trung độc lập quản lý hoạt động kinh doanh cho vay, bao gồm các đối tượng cho vay, hạn ngạch, lãi suất, chiến lược, v.v. Có vẻ như Maple Finance không phải là một dự án RWA đủ điều kiện, nhưng vào tháng 4, nó đã công bố kế hoạch khởi động một nhóm cho vay để đầu tư vào trái phiếu kho bạc Hoa Kỳ, hỗ trợ các DAO không thuộc Hoa Kỳ, các công ty nước ngoài, v.v. để đầu tư các quỹ hạn chế vào nhóm được thiết lập bởi Maple Finance.Thu nhập thỏa thuận:

Thu nhập của Maple Finance chủ yếu đến từ các khía cạnh sau,

Phí vay: Maple Finance tính phí vay đối với những người vay vốn. Các khoản phí này được tính toán dựa trên số tiền đã vay và thời hạn cho vay, đồng thời được ấn định theo lãi suất do nhóm vay quy định.

Phí cho vay: Là nhà cung cấp nền tảng, Maple Finance có thể tính phí liên quan đến các giao dịch cho vay. Các khoản phí này có thể bao gồm phí đăng ký khoản vay, phí giải ngân khoản vay và phí thanh toán khoản vay, trong số những khoản phí khác.

Phần thưởng khai thác mã thông báo: Maple Finance có thể phát hành phần thưởng cho người tham gia thông qua cơ chế khai thác mã thông báo. Người dùng nắm giữ mã thông báo Maple có thể kiếm được phần thưởng bằng cách cung cấp tính thanh khoản hoặc tham gia vào nhóm cho vay.

Phí quản trị nền tảng: Với tư cách là người quản lý nhóm cho vay và vay, Maple Finance có thể tính một tỷ lệ phần trăm nhất định phí quản trị nền tảng. Các khoản phí này được sử dụng để hỗ trợ và duy trì hoạt động của nền tảng, bao gồm phát triển các tính năng mới, tiến hành kiểm toán bảo mật và duy trì quản trị cộng đồng, v.v.Tình trạng thỏa thuận:

Xét về TVL, Maple Finance xếp hạng 145 trên defillama, nhưng đứng đầu trong số các hợp đồng cho vay không có bảo đảm, với tổng TVL là 48,56 triệu USD, tổng nợ đang chuyển là 32,22 triệu USD, tiền thu được tích lũy là 45,6 triệu USD và nợ đang chuyển là 18 (đến hạn). đến điều quan trọng nhất là khoản nợ bảo lãnh tín dụng tập trung, vì vậy đối tượng vay đều là các tổ chức lớn, số lượng ít), 8 quỹ tiền mặt (7 USDC + 1 ETH, lợi nhuận trung bình trong 30 ngày là 7% hàng năm). Ngoài ra, Maple Finance cũng có một phần nhỏ TVL trên Solana, nhưng với các hoạt động ngày càng giảm trên chuỗi Solana, hiện chỉ có khoảng 16,4 nghìn đô la TVL và hầu hết (99%) TVL đến từ mạng chính ETH.Chức năng mã thông báo:

Mã thông báo MPL là mã thông báo gốc của nền tảng Maple Finance và có các chức năng sau:

Thanh toán phí: Mã thông báo MPL có thể được sử dụng để thanh toán phí cho các giao dịch cho vay trên nền tảng Maple Finance. Người dùng nắm giữ mã thông báo MPL có thể nhận được chiết khấu hoặc các lợi ích khác để khuyến khích họ sử dụng và giữ mã thông báo.

Quản trị cộng đồng: Chủ sở hữu mã thông báo MPL có thể tham gia vào các quyết định quản trị của nền tảng Maple Finance. Họ có thể đưa ra các đề xuất, bỏ phiếu và bày tỏ ý kiến của mình, ảnh hưởng đến hướng phát triển và các quyết định quan trọng của nền tảng.

Quyền bỏ phiếu: Chủ sở hữu mã thông báo MPL có các quyền và lợi ích nhất định trong việc bỏ phiếu trên nền tảng và có thể tham gia bỏ phiếu về các tham số giao thức, nâng cấp giao thức và các vấn đề quan trọng khác.

Chia sẻ cổ tức: Người dùng nắm giữ mã thông báo MPL đủ điều kiện để chia sẻ lợi nhuận của nhóm cho vay trên nền tảng Maple Finance. Những khoản lợi nhuận này, có thể đến từ tiền lãi do người vay trả hoặc các nguồn thu nhập khác, được phân phối theo tỷ lệ cho người dùng nắm giữ mã thông báo MPL.

Ưu đãi: Nền tảng Maple Finance có thể tạo điều kiện thuận lợi cho sự phát triển của hệ sinh thái của nó bằng cách cung cấp các ưu đãi cho chủ sở hữu mã thông báo MPL. Những ưu đãi này có thể bao gồm airdrop, phần thưởng hoặc các hình thức phần thưởng khác để khuyến khích sự tham gia của người dùng và hỗ trợ sự phát triển của nền tảng.Ưu điểm của giao thức:

Có một mức độ an toàn nhất định. Người quản lý nhóm chịu trách nhiệm về rủi ro cho vay và đổi lại sẽ tính một khoản phí quản lý nhất định. Nhà cung cấp thanh khoản có thể chịu ít rủi ro vỡ nợ hơn trong khi được hưởng lãi suất cho vay.Rủi ro thỏa thuận:

4.2 TradFi

(1 )Polytrade

1. Rủi ro tín dụng, người quản lý nhóm cho vay và đối tượng vay được xem xét bởi các tổ chức tập trung và các khoản nợ chủ yếu dựa vào thế chấp tín dụng hơn là thế chấp tài sản (tài sản thế chấp đến từ người quản lý nhóm), vì vậy một khi xảy ra vỡ nợ tổ chức quy mô lớn, có thể có Mất khả năng thanh toán 2. Ngưỡng quá cao Để đảm bảo an toàn cho các khoản nợ, ngưỡng vay tương đối cao, không phù hợp với đại đa số người dùng nên cộng đồng không mấy ưa chuộng.

Polytrade là một nền tảng tài chính thương mại phi tập trung được thiết kế để cung cấp khoản vay liền mạch cho các doanh nghiệp trong nhiều ngành. Hiện tại dự án đang chuyển từ V2 sang V3. Kể từ tháng 1 năm 2022, không có trường hợp vỡ nợ nào và lỗ LP bằng 0. Trong V3, chức năng NFT của tài sản thực dự kiến sẽ được bổ sung và có thể có thị trường giao dịch thứ cấp cho NFT trong tương lai.Tình trạng thỏa thuận:

Mã thông báo quản trị TRADE đã được liệt kê trên Kucoin, Gate, MEXC, Bitfinex và các sàn giao dịch khác. Thị trường chính là ở MEXC. Defillama cho thấy TVL của dự án chỉ là 10.984 đô la, khác xa so với giá trị thị trường được mở khóa hoàn toàn là 17,27 triệu đô la của mã thông báo của dự án và có mức cao Theo đánh giá rủi ro, vào ngày 30 tháng 3 năm 2023, dự án đã huy động được 3,8 triệu đô la từ nguồn tài trợ hạt giống của Polygon Studios, Matrix, CoinSwitch, Alpha Wave Global và các doanh nghiệp khác.Chức năng mã thông báo:

TRADE là mã thông báo quản trị của dự án. Chức năng chính của nó là bỏ phiếu và đưa ra quyết định về thu nhập và cập nhật giao thức. Tiết lộ chi tiết hơn về chức năng mã thông báo có thể được tiết lộ sau khi V3 được phát hành.Ưu điểm của giao thức:

1. Chi phí giao dịch trên chuỗi Đa giác thấp hơn và EVM có những lợi thế tự nhiên như gas và tốc độ giao dịch 2. Lợi thế theo dõi, do Polygon tài trợ chính thức, dự kiến sẽ đảm bảo lợi thế cạnh tranh trên Polygon EVM.Rủi ro thỏa thuận:

(2 )Defactor

1. Rủi ro tín dụng. Mặc dù giao dịch cho vay được giữ trên chuỗi, nhưng đối tượng cho vay, hoạt động kinh doanh, đánh giá và các quy trình khác đều nằm ngoài chuỗi. Bên dự án tuyên bố rằng giao dịch được đảm bảo bởi các tổ chức như AIG và Mercury, nhưng nó 2. Rủi ro kỹ thuật. Dự án đang trong giai đoạn di chuyển từ V2 sang V3. Hiện tại, mã giao thức không cung cấp báo cáo kiểm toán của bên thứ ba và có thể có lỗi trong mã không xác định công nghệ.

Defactor nhằm mục đích cung cấp cho các doanh nghiệp cơ hội tài chính và thanh khoản bằng cách kết nối tài chính truyền thống với DeFi. Hiện tại dự án vẫn chưa ra mắt và đang trong giai đoạn đầu. Theo lộ trình của mình, nửa cuối năm 2023 vẫn đang trong giai đoạn xúc tiến đầu tư + tuyển dụng + phát triển. Theo trang web chính thức của dự án, $FACTR là mã thông báo gốc của hệ sinh thái giải mã, nhằm mục đích hạ thấp ngưỡng sử dụng ứng dụng và cơ sở hạ tầng. Nó có thể sắp xếp các lợi ích và khuyến khích sự phát triển của hệ sinh thái.

(1 )Goldfinch

4.3 Vay mượn

Goldfinch là một giao thức tín dụng phi tập trung dành cho các quỹ nợ và các công ty fintech với các thực thể ngoài chuỗi, tương tự như Maple Finance. Goldfinch cung cấp hạn mức tín dụng USDC không thế chấp. Mô hình của Goldfinch giống như một ngân hàng trong tài chính truyền thống, nhưng với một nhóm kiểm toán viên, người cho vay và nhà phân tích tín dụng phi tập trung. Người vay có thể chuyển đổi USDC thành tiền pháp định và triển khai nó cho những người vay cuối cùng tại thị trường địa phương. Người vay phải được các kiểm toán viên phi tập trung của giao thức chấp thuận trước khi đăng ký khoản vay. Kiểm toán viên là các thực thể độc lập phải đóng góp mã thông báo quản trị, GFI, để có cơ hội xác minh người vay để đổi lấy phần thưởng.Nguồn thu nhập giao thức:

10% của tất cả các khoản thanh toán lãi từ Goldfinch được giữ trong kho bạc giao thức. Đồng thời, người dùng sẽ phải chịu một khoản phí 0,5% để mua lại từ quỹ phí bảo hiểm, khoản phí này cũng sẽ được gửi vào ngân quỹ giao thức.Tình trạng thỏa thuận:

Hiện tại, tổng số tiền gốc chưa thanh toán của tất cả các khoản vay trong thỏa thuận Goldfinch là 101,34 triệu đô la, với tổng tỷ lệ tổn thất là 0% và tổng số tiền gốc và lãi phải trả là 25,1 triệu đô la. Trong 30 ngày qua, thỏa thuận đã tạo ra doanh thu $100.100. Không có nợ khó đòi.Chức năng mã thông báo:

Goldfinch hiện có hai mã thông báo ERC 20 gốc, GFI và FIDU.

GFI là mã thông báo gốc cốt lõi của Goldfinch, có thể được sử dụng cho phiếu bầu quản trị, cam kết của kiểm toán viên, phần thưởng phiếu bầu của kiểm toán viên, trợ cấp cộng đồng, người ủng hộ đặt cược, phần thưởng giao thức và có thể được gửi vào kho bạc thành viên để nhận phần thưởng thành viên nhằm đảm bảo sự phát triển của giao thức.

FIDU đại diện cho tiền gửi của nhà cung cấp thanh khoản trong nhóm cao cấp. Khi các nhà cung cấp thanh khoản cung cấp tiền cho nhóm nâng cao, họ sẽ nhận được một lượng FIDU tương đương. FIDU có thể được chuyển đổi thành USDC trong dApp Goldfinch với tỷ giá hối đoái dựa trên NAV của nhóm phí bảo hiểm, trừ đi 0,5% phí rút tiền. Theo thời gian, tỷ lệ FIDU tăng lên cùng với việc tăng các khoản thanh toán lãi trong nhóm phí bảo hiểm.

Ưu điểm của thỏa thuận: Cơ chế được áp dụng hạ thấp ngưỡng cho vay, điều này có thể giúp người dùng có xếp hạng tín dụng thấp hơn nhận được khoản vay ở một mức độ nhất định. So với các nền tảng truyền thống, Goldfinch dễ sử dụng hơn và quy trình này về cơ bản được xử lý bởi các hợp đồng thông minh.

(2 )Centrifuge

Rủi ro giao thức: Việc áp dụng DeFi là toàn cầu, nhưng các luật khác nhau ở các quốc gia khác nhau có thể dẫn đến chi phí cao hơn và các vấn đề trong hoạt động kinh doanh của Goldfinch. Và, vì không có tài sản thế chấp, nhóm nâng cao Goldfinch cũng có rủi ro vỡ nợ.

Ra mắt vào năm 2017, Máy ly tâm là một trong những dự án DeFi sớm nhất tham gia vào RWA và cũng là nhà cung cấp công nghệ đằng sau các giao thức hàng đầu như MakerDAO và Aave. Tương tự như các giao thức cho vay ở trên, Centrifuge cũng là một hệ sinh thái tín dụng trực tuyến, nhằm mục đích cung cấp cho các chủ doanh nghiệp vừa và nhỏ cách thế chấp tài sản của họ trên chuỗi và có được thanh khoản.

Máy ly tâm cho phép mọi người bắt đầu một quỹ tín dụng trực tuyến và tạo ra các nhóm cho vay thế chấp. Máy ly tâm đã tạo ra Tinlake, một nhóm tài sản mở dựa trên các hợp đồng thông minh. Người vay có thể mã hóa tài sản vật chất thông qua Tinlake. Tài sản thế chấp vật lý sẽ được chia thành hai mã thông báo, DROP và TIN, theo rủi ro và lợi nhuận, tương ứng với tỷ lệ cố định của cấp độ ưu tiên và tỷ lệ thả nổi của cấp độ thứ cấp. Các nhà đầu tư có thể chọn đầu tư vào DROP hoặc TIN theo mức độ chấp nhận rủi ro và kỳ vọng thu nhập của riêng họ. Hiện tại, không có phí cho Thỏa thuận máy ly tâm.Tình trạng của dự án:

Vào ngày 23 tháng 5, Máy ly tâm đã công bố ra mắt Ứng dụng Máy ly tâm mới để thay thế Tinlake. Ứng dụng Máy ly tâm mới đã cải thiện tốc độ KYC và tham gia đầu tư, bổ sung quy trình tự động hóa KYB (Hiểu doanh nghiệp của bạn) và đặt nền tảng cho hỗ trợ đa chuỗi tiếp theo. Tinlake trước đó sẽ được tự động chuyển sang ứng dụng mới. Theo dữ liệu chính thức, Centrifuge hiện có TVL là 201 triệu đô la Mỹ và tổng tài sản tài chính là 397 triệu đô la Mỹ.Chức năng mã thông báo:

Mã thông báo gốc CFG của Centrifuge Chain được sử dụng làm cơ chế quản trị trên chuỗi và chủ sở hữu CFG có thể quản lý sự phát triển của giao thức Centrifuge. Đồng thời, CFG cũng được sử dụng để thanh toán phí giao dịch Centrifuge Chain.Tiện ích dự án:

1. Ngưỡng tài chính thấp, đồng thời nhà đầu tư có thể thu được thu nhập từ tài sản thực. Về cơ bản, Centrifuge mô phỏng quy trình tín dụng doanh nghiệp trong tài chính truyền thống 2. Cam kết tuân thủ, Centrifuge dựa trên cơ cấu pháp lý về chứng khoán hóa tài sản tại Hoa Kỳ.Rủi ro dự án:

(3 )Clearpool

Rủi ro vỡ nợ quá hạn, theo dữ liệu của rwa.xyz, Ly tâm có 10.194.481 đô la Mỹ khoản vay quá hạn hơn 90 ngày.

Clearpool là một giao thức cho vay DeFi cung cấp cho các tổ chức các khoản vay không có bảo đảm. Clearpool có hai sản phẩm, Prime và Permissionless. Clearpool Prime chỉ dành cho các tổ chức trong danh sách trắng và không cần tài sản thế chấp để vay trên Prime. Người vay tạo ra các nhóm tiền với các điều khoản cụ thể trong hợp đồng thông minh cốt lõi. Sau khi nhóm được tạo, người vay có thể mời bất kỳ tổ chức nào khác trong danh sách cho phép tài trợ cho nhóm. Tài sản cho vay được tự động chuyển trực tiếp đến địa chỉ ví của người đi vay mà không cần đến sự giám sát của Clearpool. Clearpool Permissionless yêu cầu người vay phải là một tổ chức trong danh sách trắng, nhưng không phải là người cho vay.Thu nhập thỏa thuận:

5% của tất cả các khoản thanh toán lãi mà Clearpool nhận được dưới dạng phí thỏa thuận.Tình trạng thỏa thuận:

Clearpool đã tạo ra khoản vay tích lũy trị giá 398 triệu đô la, với số dư khoản vay hiện tại là 16,58 triệu đô la và TVL không được phép là 20,78 triệu đô la.Chức năng mã thông báo:

CPOOL là mã thông báo tiện ích và mã thông báo quản trị của Clearpool. Chủ sở hữu CPOOL có thể bỏ phiếu trong danh sách trắng của những người vay mới.Ưu điểm của giao thức:

Ưu điểm của Clearpool là nó hoàn toàn không yêu cầu tài sản thế chấp và việc phát hành khoản vay của nó chỉ cần thông qua chính thỏa thuận, điều này giúp cải thiện đáng kể hiệu quả.Rủi ro thỏa thuận:

Không được bảo đảm, một khi môi trường thị trường trở nên tồi tệ, cơ chế chấm điểm tín dụng và danh sách trắng hiện tại của Clearpool khó có thể ngăn người vay vỡ nợ.

(1 )Swarm Markets

4.4 Thu nhập cố định công

Swarm Markets cung cấp cơ sở hạ tầng DeFi tuân thủ để phát hành, thanh khoản và giao dịch mã thông báo RWA, đồng thời được giám sát bởi các cơ quan quản lý của Đức. Swarm Markets kết hợp lớp tuân thủ trên chuỗi với giải phóng mặt bằng theo quy định để mã hóa tín phiếu và cổ phiếu của Kho bạc Hoa Kỳ. SwarmX, tổ chức phát hành, mua chứng khoán vốn được giao dịch công khai làm tài sản cơ bản của mã thông báo trên chuỗi, được nắm giữ bởi những người giám sát tổ chức.Thu nhập thỏa thuận:

Swarm sẽ nhận được 25% phí hoán đổi nhóm hoặc 0,1% tài sản được hoán đổi (tùy theo số tiền nào lớn hơn).Tình trạng thỏa thuận:

Swarm hiện cung cấp cổ phiếu TSLA (Tesla), AAPL (Apple) và ETF trái phiếu TBONDS 01 (iShares US Treasury Bond 0-1 Year ETF), TBONDS 13 (iShares US Treasury Bond 1-3 Year ETF). Vào ngày 25 tháng 4, Swarm đã chính thức thông báo rằng họ sẽ ra mắt mã thông báo chứng khoán BLK (BlackRock), COIN (Coinbase), CPNG (Coupang), INTC (Intel), MSFT (Microsoft), MSTR (MicroStrategy), NVDA (NVDA).Chức năng mã thông báo:

$SMT là mã thông báo gốc của Swarm Markets và cung cấp phần thưởng và chiết khấu giao dịch. Các nhà giao dịch có thể được giảm 50% phí giao thức khi họ chọn thanh toán bằng $SMT. Chủ sở hữu $SMT có thể được hưởng phần thưởng cho lòng trung thành và tỷ lệ cụ thể sẽ thay đổi tùy theo các cấp độ khác nhau. Tương tự như khái niệm tiền tệ nền tảng trao đổi tập trung.Ưu điểm và rủi ro của giao thức:

(2 )Acquire.Fi

Ưu điểm của Swarm là nó cung cấp nhiều sự lựa chọn hơn cho người dùng DeFi, kết hợp chuỗi khối và tài sản truyền thống, đồng thời kết hợp TradFi và DeFi. Tất nhiên, Swarm hiện cung cấp ít cổ phiếu và trái phiếu hơn và độ sâu của nó không thể so sánh với các thị trường truyền thống.

Acquire.Fi là một thị trường M&A tiền điện tử đồng thời mang lại cho mọi người lợi nhuận trong thế giới thực từ vốn chủ sở hữu phân đoạn trong các công ty tiền điện tử, doanh nghiệp truyền thống và tài sản trong thế giới thực. Trong Acquire.Fi, vốn chủ sở hữu sẽ được NFT hóa và có thể được mua và bán thông qua thị trường thứ cấp. Người bán trên thị trường, người bán và người mua trong nhóm đầu tư bắt buộc phải vượt qua KYC (do đó, các khoản đầu tư dưới 250 đô la có thể không yêu cầu KYC).

Thu nhập giao thức: Acquire.Fi sử dụng hoa hồng đa cấu trúc. Đối với giá trị thương vụ dưới 700.000 USD, hoa hồng sẽ cố định ở mức 15% giá bán. Hoa hồng sẽ giảm xuống 8% trong khoảng từ 700.000 đến 5 triệu đô la. Hoa hồng trên 5 triệu đô la sẽ được giảm thêm xuống 2,5%.Tình trạng thỏa thuận:

Hiện tại, thị trường Acquire.Fi cung cấp doanh số bán cổ phần của nhiều công ty bao gồm thị trường NFT, metaverse, media, DAO và các kênh khác. Theo thống kê chính thức, doanh số bán hàng của 2k+ doanh nghiệp trực tuyến đã hoàn thành.chức năng mã thông báo

: $ACQ là mã thông báo tiện ích của Acquire.Fi. Đặt cược $ACQ có thể tận hưởng nhóm đầu tư độc quyền, luồng giao dịch M&A được mã hóa, phần thưởng khai thác LP và các lợi thế độc quyền khác.Ưu điểm của giao thức:

Bán doanh nghiệp của bạn trực tuyến với Acquire.Fi mà không cần phải mua một dịch vụ riêng biệt, liên hệ với máy chủ lưu trữ web và nhận được nhiều sự chú ý hơn. So với các nền tảng khác, nó có ưu điểm là tiện lợi hơn và nhanh hơn.Rủi ro thỏa thuận:

Vẫn có những rủi ro pháp lý liên quan đến M&A hoặc mua cổ phần thông qua Acquire.Fi, đặc biệt nếu người mua và người bán không thuộc cùng một pháp nhân.

4.5 Tóm tắt các sản phẩm tài chính

Các thỏa thuận cho vay là những ví dụ thành công nhất của các dự án RWA. Mô hình cho vay không có bảo đảm đã được các tổ chức trong thị trường giá lên hoan nghênh, nhưng nó cũng là chất xúc tác cho sự xuất hiện của thị trường giá xuống, vì vậy phần khó khăn nhất của hợp đồng tín dụng là rủi ro vỡ nợ. Các dự án dựa trên nợ của Hoa Kỳ và chứng khoán của Hoa Kỳ đã tương đối chín muồi và người dùng cũng có thể thu được lợi nhuận cao hơn trong thị trường giá xuống. Có ít dự án TradFi hơn và hoạt động kinh doanh hiện tại vẫn tập trung vào tài trợ cho các doanh nghiệp vừa và nhỏ.

Không gian phát triển của kinh doanh tín dụng tổ chức rất hạn chế, thu nhập của người dùng chủ yếu đến từ tiền ổn định + mã thông báo giao thức và do không đủ thế chấp nên người đi vay phải chịu rủi ro nợ khó đòi nhất định. Trong giai đoạn thị trường tăng giá, lợi nhuận phi rủi ro của DeFi cũng rất cao, do đó hoạt động kinh doanh tín dụng của tổ chức có thể không bền vững.

Chúng tôi tin rằng nợ quốc gia hoặc các quỹ tiền tệ tương tự như quỹ do Ondo đưa ra là những hướng đi tiềm năng trong tương lai. Thứ nhất, các quỹ này đã là lựa chọn phổ biến của các nhà đầu tư trong lĩnh vực tài chính truyền thống và rủi ro tương đối thấp; người dùng trên chuỗi. Đồng thời, ngưỡng được hạ xuống.

Mặc dù dự án RWA trong lĩnh vực tài chính đang ở giai đoạn đầu, nhưng đã có nhiều trường hợp sử dụng thú vị. Với việc tăng cường khả năng kết hợp của các giao thức khác nhau, nhiều trò chơi và dự án năng suất cao có thể được tạo ra, đây là một phân khúc đáng để tìm kiếm hướng tới.

(1 )RealT

4.6 Khái niệm Bất động sản

RealT là một nền tảng mã thông báo bất động sản, được thành lập vào năm 2019, chủ yếu phục vụ các dự án bất động sản ở Detroit, Cleveland, Chicago, Toledo và Florida.Nhà đầu tư có thể mua mã thông báo RWA để thực hiện đầu tư vào bất động sản. Cho đến nay, nền tảng này đã xử lý hơn 52 triệu đô la tiền mã hóa bất động sản cho 970 ngôi nhà.

Không có mã thông báo sinh thái gốc trong thỏa thuận và $DAI (XDAI/WXDAI) được sử dụng để trao đổi giá trị trong hệ sinh thái và mã thông báo thực được phát hành cho mỗi tài sản bất động sản để nhận chia sẻ tiền thuê làm tài sản thế chấp.

Quy trình đóng gói token hóa:

Ngoại tuyến: Thông qua cơ quan quản lý bất động sản của bên thứ ba, theo hợp đồng bất động sản, quyền sở hữu bất động sản được xác nhận, quyền và lợi ích của các thành viên được chia thành các đơn vị bằng nhau; tiền thuê của người thuê được chuyển đổi thành đô la Mỹ thông qua dịch vụ quản lý bất động sản. Hỗ trợ pháp lý: RealToken gửi các tài liệu để xin miễn chứng khoán theo Quy định D và Quy định S của Đạo luật Chứng khoán Hoa Kỳ và RealToken không được cung cấp hoặc bán tại Hoa Kỳ hoặc cho người Mỹ hoặc vì lợi ích của người Mỹ.

Trên chuỗi: các nhà đầu tư realtoken cần sử dụng dịch vụ cho vay và gửi DAI stablecoin của ứng dụng RMM (nhà sản xuất thị trường RealT) để đổi lấy realtoken làm tài sản thế chấp theo giá của nhà tiên tri và chuỗi được gửi đến realtoken liên quan đến hợp đồng cho thuê dưới dạng DAI mỗi ngày Địa chỉ ví kỹ thuật số chiếm 1/30 tổng số DAI để thanh toán hàng ngày.Thu nhập thỏa thuận:

Không tìm thấy mô hình doanh thu cụ thể. Thu nhập có thể đến từ chênh lệch lãi suất giữa tiền gửi và khoản vay trong nhóm quỹ DAI, cũng như hoa hồng cho thuê ngoài chuỗi và trên chuỗi.Tình trạng thỏa thuận:

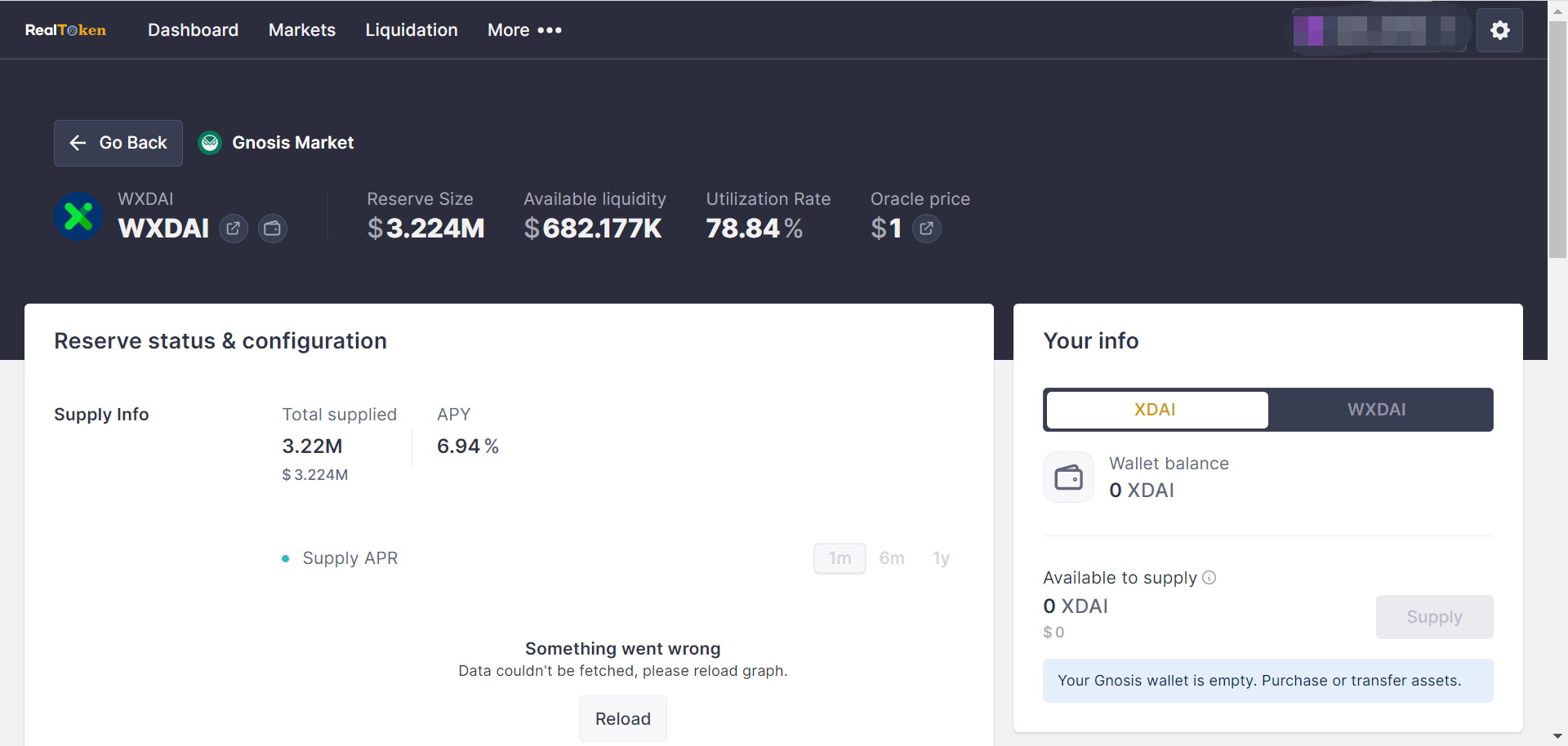

Quy mô thị trường giao thức hiện tại là 10,51 triệu đô la, tổng nguồn cung của XDAI là 3,224 triệu đô la, APY của nguồn cung là 6,94%, tổng số tiền vay là 2,54 triệu đô la và APY của khoản vay là 9,93%. Hiện tại có hơn 40 bất động sản có sẵn để đầu tư trên thị trường trong khuôn khổ thỏa thuận.Trạng thái thu nhập của người dùng:

Có 17 người có thu nhập cho thuê hàng tuần >1 k DAI và thu nhập cao nhất là 6187,8 3D AI/tuần.Ưu điểm của giao thức:

Kể từ khi phát hành vào năm 2019, thỏa thuận này đã duy trì quy mô thị trường hàng chục triệu đô la, với thu nhập dòng tiền thực tế liên tục.Rủi ro thỏa thuận:

(2 )Tangible

Bị ảnh hưởng bởi giá thị trường cho thuê bất động sản và mối quan hệ giữa cung và cầu, có sự chênh lệch giữa thu nhập cho thuê dự kiến và thu nhập cho thuê thực tế.

Tangible là một dự án mã thông báo RWA cung cấp cho người dùng quyền truy cập vào mã thông báo RWA bằng cách khởi chạy một loại tiền ổn định có năng suất gốc, Real USD. Các vật phẩm RWA bao gồm nhưng không giới hạn ở các tác phẩm nghệ thuật, rượu ngon, đồ cổ, đồng hồ, đồ xa xỉ.

Quy trình đóng gói token hóa:

Ngoài chuỗi: Có bốn loại sản phẩm được mã hóa trên nền tảng, bao gồm vàng, rượu, đồng hồ và bất động sản.

( 1) Đối với giao dịch và lưu trữ vàng miếng, Tangible sử dụng các dịch vụ của PX Precinox ở Thụy Sĩ.

(2) Đối với rượu vang, họ hợp tác với Bordeaux Index có trụ sở tại London.

(3) Đối với đồng hồ, họ hợp tác với BQ Watches có trụ sở tại Vương quốc Anh.

(4) Đối với bất động sản, Hữu hình tạo ra phương tiện chuyên dùng bản địa (SPV). Đây là những thực thể pháp lý được thiết lập cho mỗi tài sản. SPV quản lý tài sản bằng cách tìm người thuê, thu tiền thuê hoặc quản lý bảo trì. Tất cả tài sản được cho thuê và thu nhập cho thuê được trả cho chủ sở hữu TNFT bằng USDC.

Hỗ trợ pháp lý: Mọi tài sản có trụ sở tại Vương quốc Anh đều có SPV riêng của Vương quốc Anh. Điều này là do bất động sản không thể được mã hóa trực tiếp. Tuy nhiên, pháp nhân có thể. Những người nắm giữ TNFT bất động sản có quyền sở hữu đối với SPV, điều này mang lại cho họ quyền sở hữu có lợi đối với bất động sản đó. Tuy nhiên, quyền sở hữu hợp pháp của cả hai vẫn thuộc về pháp nhân của Tangible, BTS TNFT Ltd, được đăng ký tại Vương quốc Anh. Tangible cũng có một thực thể cùng tên được đăng ký tại Quần đảo Virgin thuộc Anh.

Trên chuỗi: Tangible đã ra mắt Real USD (USDR), một loại tiền ổn định có năng suất gốc được hỗ trợ bởi bất động sản. Người dùng có thể sử dụng TNGBL hoặc DAI để đúc USDR theo tỷ lệ 1:1. Trên Tangible, người dùng có thể sử dụng USDR để mua hàng hóa vật chất có giá trị, bao gồm nhưng không giới hạn ở tác phẩm nghệ thuật, rượu ngon, đồ cổ, đồng hồ, hàng xa xỉ. Khi người dùng mua RWA được liệt kê trên Tangible, TNFT ("Mã thông báo hữu hình không thể thay thế") sẽ được đúc để đại diện cho hàng thật. Vật thể hữu hình sẽ ký gửi mặt hàng vật lý vào kho tiền vật lý và gửi TNFT đến ví của người mua. TNFT có thể được chuyển nhượng và giao dịch tự do.

Các cách đảm bảo tỷ lệ thế chấp vượt quá & cơ chế thanh lý:

(1) Nếu CR của USDR giảm xuống dưới 100%, một nửa thu nhập cho thuê sẽ được giữ trong kho tiền thế chấp USDR. Do đó, tái cân bằng hàng ngày sẽ giảm 50%. Nói cách khác, những người nắm giữ USDR sẽ kiếm được ít tiền lãi hơn cho đến khi CR trở lại 100%.

(2) Kho bạc hỗ trợ USDR luôn nắm giữ danh mục tài sản thanh khoản đa dạng để thanh lý nhanh (ví dụ: DAI, thanh khoản do giao thức sở hữu và TNGBL).

(3) Nếu tất cả DAI và các nguồn dự trữ khác cạn kiệt, TNFT bất động sản sẽ bị thanh lý. Trong trường hợp này, người dùng sẽ nhận được pDAI thay vì DAI thực. pDAI là Mã thông báo IOU đại diện cho yêu cầu đối với DAI thực và có thể được rút ra sau khi thanh lý được thực hiện.Thu nhập thỏa thuận:

Chủ sở hữu TNFT cần phải trả phí lưu trữ. Ví dụ, phí cất giữ vàng miếng là 1%/năm. Khi đổi quà, chi phí vận chuyển phải được thanh toán bởi người đổi TNFT.Tình trạng thỏa thuận:

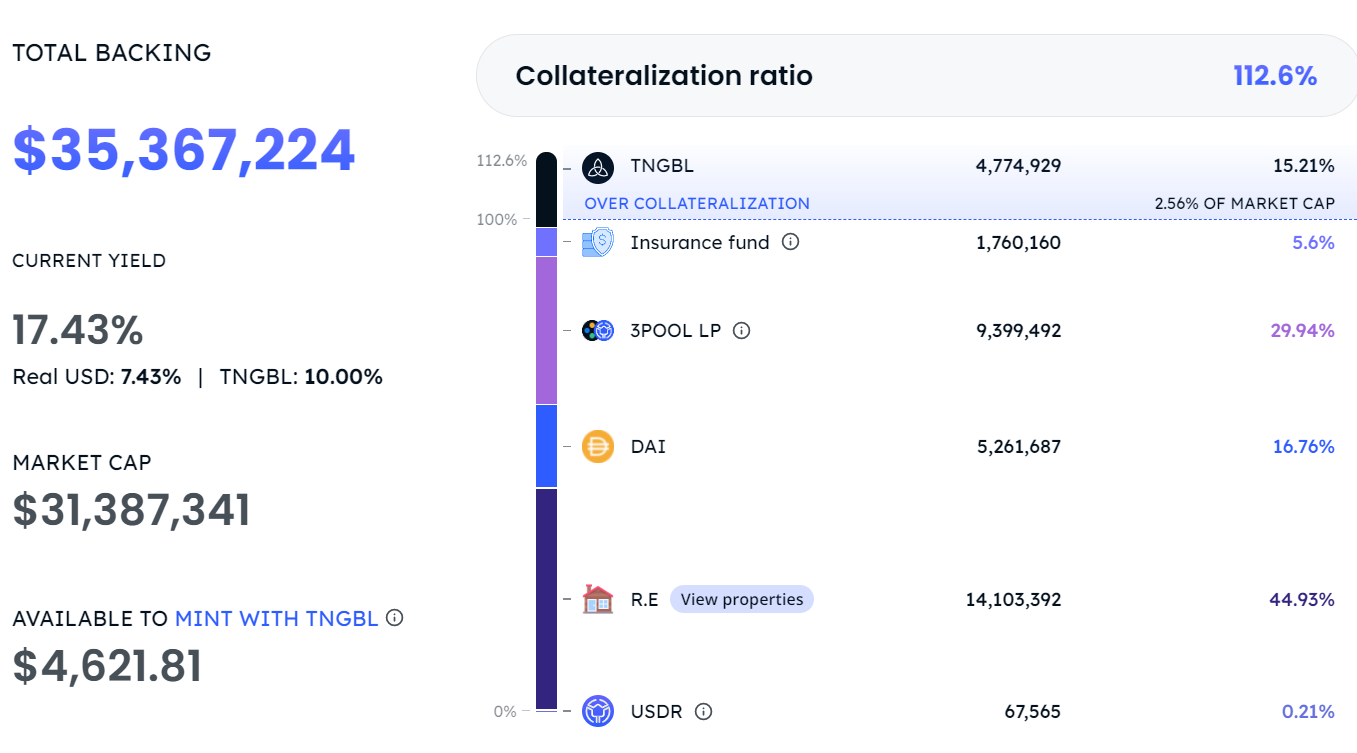

Thỏa thuận TVL $33,665,846, tổng giá thế chấp $35,367,224. Theo sách trắng USDR, cơ cấu thế chấp của nó về mặt lý thuyết nên như sau: 50 - 80% bất động sản hữu hình; 20 - 30% mã thông báo; 20 - 30% thanh khoản thuộc sở hữu của thỏa thuận; 5 - 10% quỹ bảo hiểm; 0 - 10 %TNGBL. Cấu trúc tài sản thế chấp USDR thực tế như sau, khá khác so với cấu trúc thế chấp được đề xuất:

Khuyến khích sử dụng thị trường và trợ cấp thu nhập USDR; có thể được sử dụng để đúc USDR.

Hiệu suất thị trường thứ cấp mã thông báo:

$TNGBL chỉ được lưu hành trên uniswap và không được hỗ trợ bởi các sàn giao dịch tập trung. Tính thanh khoản kém. Khối lượng giao dịch hàng ngày chủ yếu là hàng trăm đến hàng nghìn đô la. Khối lượng giao dịch trong một ngày cao nhất trong lịch sử là 32.000 đô la. Giá trị thị trường của dự án là $110 triệu.Địa chỉ giữ tiền tệ trên chuỗi là 1.021.

Kể từ khi stablecoin USDR được phát hành vào cuối tháng 3, nó đã được giao dịch tốt. Nhiều DEX đã được tung ra, hỗ trợ ETH, BSC, đa giác, op và arbitrum. Khối lượng giao dịch trung bình hàng ngày trong 30 ngày là 0,7 triệu đô la, giá là > $1 và giá hiện tại là $1,053.

Ưu điểm của giao thức: Tạo thị trường TNFT, khóa một số lượng lớn mã thông báo lưu hành và giới thiệu các hàng hóa vật chất khác để mua, bao gồm tác phẩm nghệ thuật, rượu cao cấp, đồ cổ, đồng hồ, hàng xa xỉ, v.v.

(3 )LABS Group

Rủi ro thỏa thuận: Rủi ro không neo SDR. Rủi ro tập trung hóa, nhóm vừa là nhà phát hành TNFT vừa là người giám sát các tài sản cơ bản.

LABS Group ban đầu được định vị là một nền tảng token hóa bất động sản, cho phép chủ nhà token hóa ngôi nhà của họ để gây quỹ mà không cần trung gian và các nhà đầu tư cũng có thể tiếp cận các đại lý bất động sản khác có tính thanh khoản cao hơn thông qua thị trường tiền tệ thứ cấp. Hiện tại, LABS Group đã ra mắt nền tảng kỳ nghỉ Web3 Staynex, cung cấp cho các thành viên quyền truy cập vào các khu nghỉ dưỡng toàn cầu hàng năm và có thể kiếm được phần thưởng bằng cách giữ tư cách thành viên. Mã hóa "thời gian lưu trú" thông qua công nghệ chuỗi khối và nhúng nó vào NFT, để các khách sạn và khu nghỉ dưỡng có thể tạo, thiết kế và đưa ra các kế hoạch chia sẻ thời gian của riêng họ trên NFT, NFT đại diện cho trạng thái thành viên và số ngày lưu trú .

Do có liên quan đến đầu tư xuyên biên giới, sàn giao dịch của LABS Group đã được chính phủ chấp thuận sau khi đệ trình một bộ kế hoạch kinh doanh hoàn chỉnh với chính phủ. LABS Group đã nhận được giấy phép tuân thủ về đầu tư bán lẻ.Thu nhập thỏa thuận:

Nền tảng chính, trao đổi thứ cấp và nền tảng cho vay phi tập trung của LABS Group có thể nhận được nhiều lợi ích kinh doanh khác nhau như phí tư vấn, phí giao dịch, phí niêm yết và phí xử lý.Tình trạng thỏa thuận:

Ngành công nghiệp nghỉ dưỡng rất giàu tài nguyên, có 60 khách sạn và hợp tác với Câu lạc bộ bóng đá Arsenal làm nền tảng thành viên khách sạn chính thức. Hiện tại, LABS Group là dự án hoạt động tốt nhất về mã thông báo theo dõi RWA bất động sản. $LABS được hỗ trợ bởi các sàn giao dịch tập trung như kucoin, gate và bitmart. Nó từng vượt qua 35 triệu đô la, và sau đó mức độ phổ biến giao dịch đã giảm. Trong năm ngoái, khối lượng giao dịch trong một ngày là <$10w, giá trị thị trường là 1,47 triệu đô la, FDV là 6,66 triệu đô la và số lượng địa chỉ nắm giữ tiền tệ trên chuỗi là 11.911.

Cộng đồng này rất phổ biến, với 58.000 người theo dõi trên Twitter, 19 nghìn người theo dõi trên Telegram và 511 người dùng trực tuyến.Chức năng mã thông báo:

Chủ yếu được sử dụng làm mã thông báo phần thưởng, các chức năng khác bao gồm quản trị (bỏ phiếu), cơ chế mua lại và hủy, kế hoạch hủy 80%, trong đó 50% trong giai đoạn đầu và 10% của mỗi giao dịch trên nền tảng sẽ được gửi đến nhóm thanh khoản bị khóa vĩnh viễn. Trước đây cũng đã có các hoạt động đặt cược theo giai đoạn, chẳng hạn như đặt cược $LABS để dự đoán trận đấu bóng đá (https://www.support 2 win.io/) và hoạt động này đã kết thúc.Ưu điểm của giao thức:

Mô hình chia sẻ thời gian được thông qua, trong đó một người có quyền sử dụng bất động sản nghỉ dưỡng trong một khoảng thời gian nhất định trong năm, rất phổ biến trong nền văn hóa du mục kỹ thuật số ngày nay. Ngoài ra, đội có nguồn lực riêng trong ngành nghỉ dưỡng, sở hữu 60 khách sạn và hợp tác với Câu lạc bộ bóng đá Arsenal làm nền tảng thành viên khách sạn chính thức.Việc nắm bắt giá trị của các mã thông báo kém và chúng chủ yếu được sử dụng làm phần thưởng và việc trao quyền chủ yếu là trên NFT. Và chia sẻ thời gian có nhược điểm của chúng: phí quản lý hàng năm cao, khó bán, người chơi vô đạo đức và lừa đảo.

bản tóm tắt

bản tóm tắt

Hiện tại, quy mô thị trường chung của các dự án bất động sản ở RWA là rất nhỏ, thanh khoản không đủ và tính minh bạch của cơ chế kém, cần có sự can thiệp của các tổ chức tập trung lớn để xác nhận và giám sát, và sự chấp nhận chung của các mã thông báo tiện ích do các thỏa thuận liên quan phát hành trong thị trường mã hóa kém. Lý do chính là tài sản vật chất cần phải được quy định chặt chẽ và bên dự án cũng cần thực hiện các hoạt động phức tạp về quyền sở hữu tài sản.

Token hóa bất động sản có thể giải quyết: 1. Các giao dịch xuyên khu vực và tức thì của chuỗi khối có thể giải quyết vấn đề thanh khoản thấp của bất động sản hiện tại; 2. Ngưỡng thấp và các nhà đầu tư bán lẻ cũng có thể đầu tư vào bất động sản trên toàn cầu để được lợi ích. Tuy nhiên, vấn đề khó giải quyết nhất trong mã thông báo bất động sản là chứng nhận và định giá bất động sản. Chứng nhận xác định tính xác thực của thông tin bất động sản và việc định giá xác định giá của các khoản vay và thanh lý. Dự án Tangible đã có những nỗ lực táo bạo trong các lĩnh vực này: sử dụng nhà tiên tri Chainlink để định giá mã thông báo RWA, thông tin của nhà tiên tri chủ yếu đến từ giá do hometrack.com cung cấp; về tính xác thực của bất động sản, Tangible sử dụng kiểm toán viên bên thứ ba mô hình hợp tác để xác minh độc lập quyền sở hữu Tài sản. Ở những dự án này, có thể thấy trước khi đưa bất động sản lên chuỗi, bên thứ 3 vẫn phải tham gia, bao gồm thẩm định, tài chính, pháp lý và các định chế liên quan khác. Tất cả đều đòi hỏi phải tuân thủ quy trình và hoàn thiện về mặt pháp lý.

4.7 Khái niệm tín chỉ carbon

(1 )Toucan

Tín dụng carbon đề cập đến lượng carbon dioxide mà một công ty có thể giảm hoặc vô hiệu hóa thông qua Tiêu chuẩn Carbon đã được xác minh của tổ chức (Tiêu chuẩn carbon đã xác minh), tương tự như "giảm phát thải tự nguyện (CCER)" trong hệ thống thương mại carbon của quốc gia tôi.

Giao thức Toucan là một giao thức được triển khai trên Polygon, mục tiêu là chuyển đổi tín dụng carbon thành mã thông báo, để thúc đẩy các giao dịch tín dụng carbon bằng các phương tiện tài chính phi tập trung và cuối cùng là thúc đẩy tính trung lập carbon. Các khoản tín dụng carbon được giao dịch bởi Giao thức Toucan đến từ các khoản bù đắp carbon được đăng ký trên Verra. Verra là một tổ chức phi lợi nhuận đăng ký các khoản tín dụng carbon.

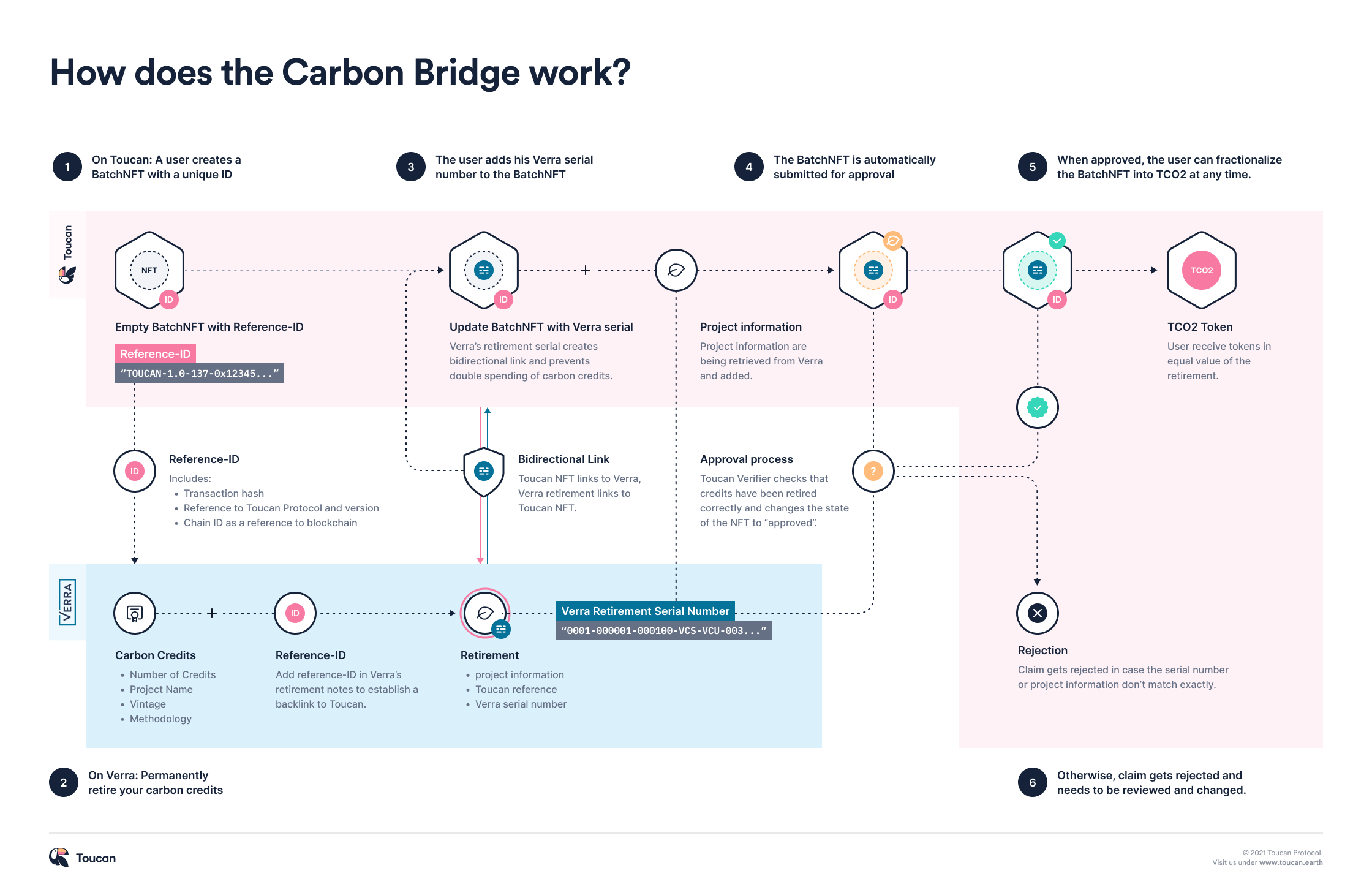

Quy trình đóng gói token hóa:

Carbon Bridge

Ngăn xếp carbon của Toucan bao gồm ba mô-đun: Cầu carbon, Bể chứa carbon và Sổ đăng ký Toucan.

Bất kỳ ai cũng có thể mang tín dụng carbon của họ trực tuyến thông qua Cầu Carbon. Toucan chỉ hỗ trợ các khoản tín dụng carbon được rút từ cơ quan đăng ký Verra và Cầu Carbon là cầu nối một chiều không thể đảo ngược.

(1) Một ERC 721 NFT BatchNFT sẽ được đúc ở giai đoạn bắc cầu ban đầu để đại diện cho một loạt tín dụng carbon;

(2) Rút vĩnh viễn các khoản tín dụng carbon được mã hóa từ cơ quan đăng ký Verra và lấy một số sê-ri duy nhất;

(3) Viết số sê-ri nhận được từ Verra và BatchNFT liên kết đến mục thoát trong sổ đăng ký gốc;

(4) BatchNFT tự động gửi để xem xét sau khi cập nhật số sê-ri;

Sau khi được Toucan Verifier chấp thuận, nó sẽ trở thành một loạt tín dụng carbon được mã hóa hoàn toàn và người dùng có thể phân chia chúng thành mã thông báo ERC 20 TCO 2 bất kỳ lúc nào.

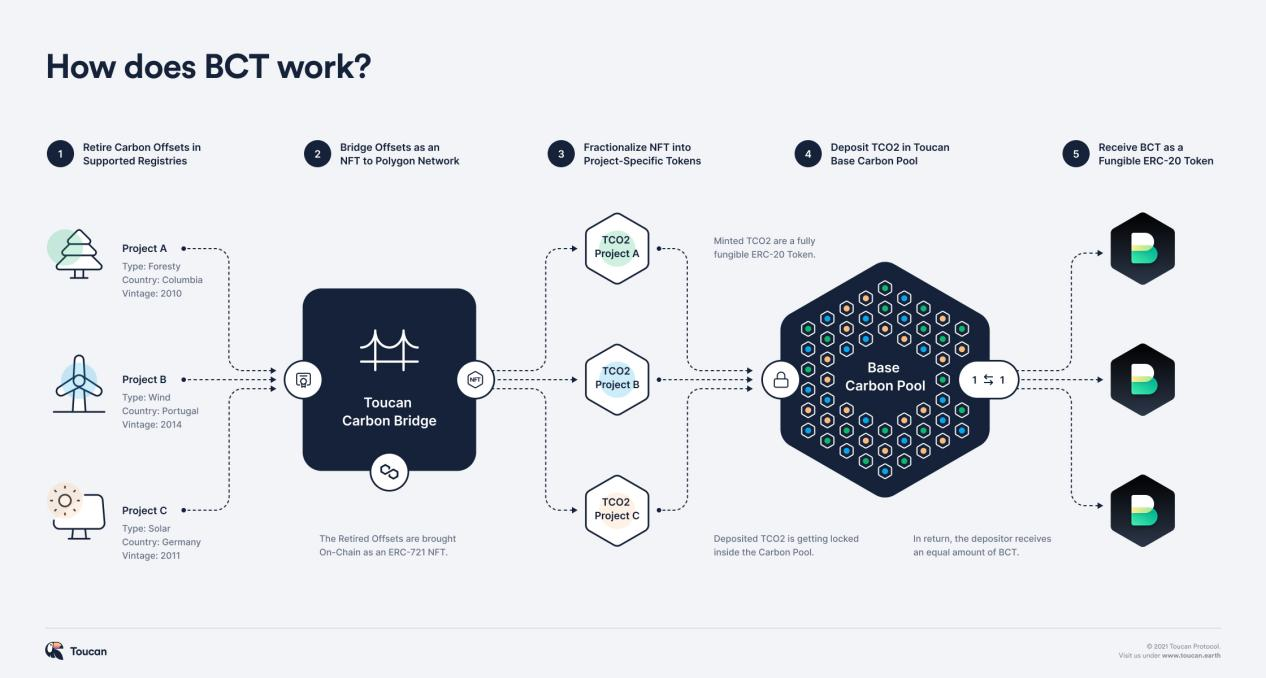

BatchNFT có thể được sử dụng để đúc một lượng tương đương mã thông báo ERC 20 có thể thay thế hoàn toàn TCO 2 , trong đó 1 mã thông báo TCO 2 đại diện cho 1 tín dụng carbon có giá trị 1 tCO 2 e.

Carbon Pools

Hợp đồng mã thông báo TCO 2 vẫn mang tất cả các thuộc tính và siêu dữ liệu của NFT, làm cho nó cụ thể cho một dự án và năm cụ thể, vì tín dụng carbon thị trường tự nguyện giao dịch ở các mức giá rất khác nhau. TCO 2 là một thuật ngữ chung cho các khoản tín dụng carbon được mã hóa có thể thay thế được. Khi bạn rẽ nhánh BatchNFT, mã thông báo ERC 20 sẽ có tiền tố là TCO 2- theo sau là tên thông tin bao gồm sổ đăng ký nguồn gốc, dự án, năm, v.v. Ví dụ: TCO 2-GS-0001-2019.

Việc kết hợp nhiều mã thông báo TCO 2 được mã hóa theo dự án cụ thể thành mã thông báo chỉ số carbon lỏng hơn cho phép khám phá giá cho các loại tài sản carbon khác nhau. Mỗi nhóm có một cấu hình duy nhất với logic cụ thể quy định mã thông báo TCO 2 nào có thể gửi vào đó.

Nhóm Toucan đã hợp tác với KlimaDAO để triển khai Nhóm Carbon đầu tiên, cụ thể là Tấn Carbon Cơ sở (BCT). Các yêu cầu ngưỡng của nhóm Tấn Carbon Cơ sở là: Mã thông báo TCO 2 phải là Verra VCU (Đơn vị Carbon đã được xác minh) và chúng năm của phải là 2008 hoặc mới hơn.

Mã thông báo TCO 2 vượt qua sàng lọc hợp lý có thể được cầm cố trong Carbon Pool và người gửi tiền nhận được mã thông báo Carbon Pool (chẳng hạn như BCT). Người dùng có thể đổi quà bất cứ lúc nào. Việc đổi quà sẽ đốt cháy mã thông báo Carbon Pool và gửi mã thông báo cơ bản cho người dùng. Khi đổi quà, bạn có thể chọn đổi quà tự động (TCO 2 thấp nhất trong bảng xếp hạng đổi quà) và đổi quà có chọn lọc (trả phí để đổi quà quay lại chỉ định TCO 2).

Hiện tại có 2 nhóm Toucan Carbon, BCT (Tấn Carbon cơ bản) và NCT (Tấn Carbon tự nhiên)

Nguồn thu nhập giao thức:

Trao đổi phí mã thông báo Carbon Pool

Nếu bạn chọn trao đổi mã thông báo Carbon Pool một cách có chọn lọc, Giao thức Toucan sẽ tính phí, một phần trong số đó được sử dụng để ghi các khoản tín dụng carbon có giá trị thấp và phần còn lại sẽ được trao cho Toucan để thiết lập thỏa thuận. Phí trao đổi cho nhóm BCT là 25% và phí trao đổi cho nhóm NCT là 10%.

Kết nối phí hồ bơi carbon

Phí này hiện được đặt thành 0 .

Tình trạng của thỏa thuận: Toucan đã được ra mắt từ tháng 10 năm 2021 và hiện đang hỗ trợ Polygon và Celo. Tín dụng carbon trên chuỗi Cầu Carbon là 21.889.951 tấn, tín dụng carbon bù đắp là 298.173 tCO 2 e và nguồn cung cấp carbon là 19.908, 799 (số tiền được cam kết trong nhóm BCT và NCT), tổng thanh khoản là $2.946.585 (tổng thanh khoản của BCT và NCT trong mỗi trao đổi).

Chức năng mã thông báo:

NCT là tên viết tắt của Nature Carbon Tonne và nó là mã thông báo tham chiếu được tiêu chuẩn hóa được liên kết với tất cả các khoản tín dụng carbon được gửi trong Nature Carbon Tonne;

BCT là tên viết tắt của Base Carbon Tonne và nó là mã thông báo tham chiếu được tiêu chuẩn hóa được liên kết với tất cả các khoản tín dụng carbon được gửi trong Base Carbon Tonne;

Đặt cược các mã thông báo TCO 2 vượt qua sàng lọc hợp lý trong nhóm carbon sẽ nhận được các mã thông báo tương ứng; nếu không, hai mã thông báo có thể được sử dụng để trao đổi các khoản tín dụng carbon được mã hóa.Ưu điểm của giao thức:

Ở một mức độ nhất định, hiện thực hóa mã thông báo tín dụng carbon và cải thiện tính thanh khoản của tín dụng carbon;Rủi ro thỏa thuận:

(2 )Flowcarbon

Toucan Carbon Bridge là cầu nối một chiều không thể đảo ngược và tín dụng ngoài chuỗi thực tế không thể được đổi sau khi quá trình mã thông báo bắt đầu; Cơ quan đăng ký Verra hiện không hỗ trợ mã thông báo tín dụng carbon và cấm thực hành tạo công cụ hoặc mã thông báo dựa trên tín dụng thoát , Toucan chọn Kéo ra khỏi sổ đăng ký gốc để tránh tính hai lần không phải là giải pháp tối ưu.

Flowcarbon, một công ty khởi nghiệp chuỗi khối được thành lập bởi Adam Neumann, người đồng sáng lập WeWork, hy vọng sẽ tích hợp theo chiều dọc toàn bộ vòng đời tín dụng carbon, cung cấp các chiến lược và giải pháp từ khởi tạo và tài trợ dự án carbon cho đến bán tín dụng và quản lý danh mục đầu tư carbon của công ty. Vào tháng 5, đã hoàn thành khoản tài trợ trị giá 70 triệu đô la Mỹ, do a16z dẫn đầu và có sự tham gia của General Catalyst và Samsung Next. Hiện tại, thị trường giao ngay tín dụng carbon vẫn chưa trực tuyến. Goddess Nature Token (GNT) sẽ là token được đóng gói đầu tiên.

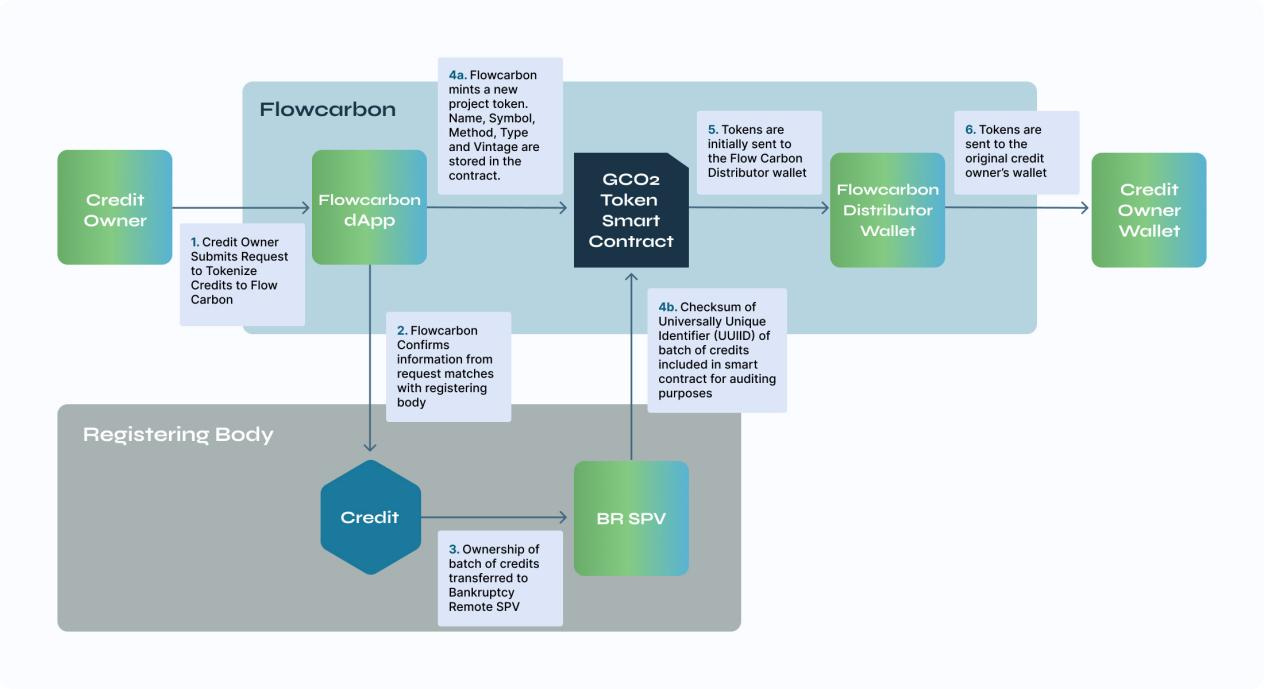

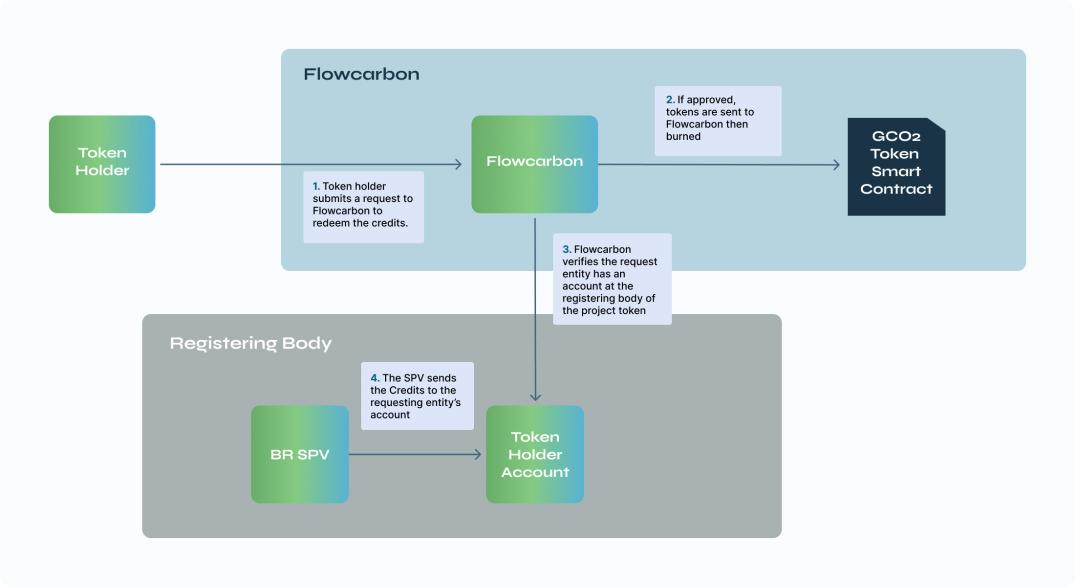

Quy trình đóng gói token hóa:

Đúc tín dụng carbon mã thông báo

Tất cả các yêu cầu mã hóa tín dụng carbon được gửi qua biểu mẫu trên trang web Flowcarbon. Sau khi gửi yêu cầu mã thông báo, Flowcarbon xác minh thông tin với cơ quan đăng ký được chỉ định. Sau khi quyền sở hữu, loại dự án và số tiền tín dụng của tài khoản được xác nhận, các khoản tín dụng carbon sẽ được chuyển sang một phương tiện chuyên dụng (SPV) được tách biệt với phá sản. Sau khi thông tin lô được xác minh và tín dụng được gửi vào SPV, một hợp đồng phiên bản mới sẽ được tạo.

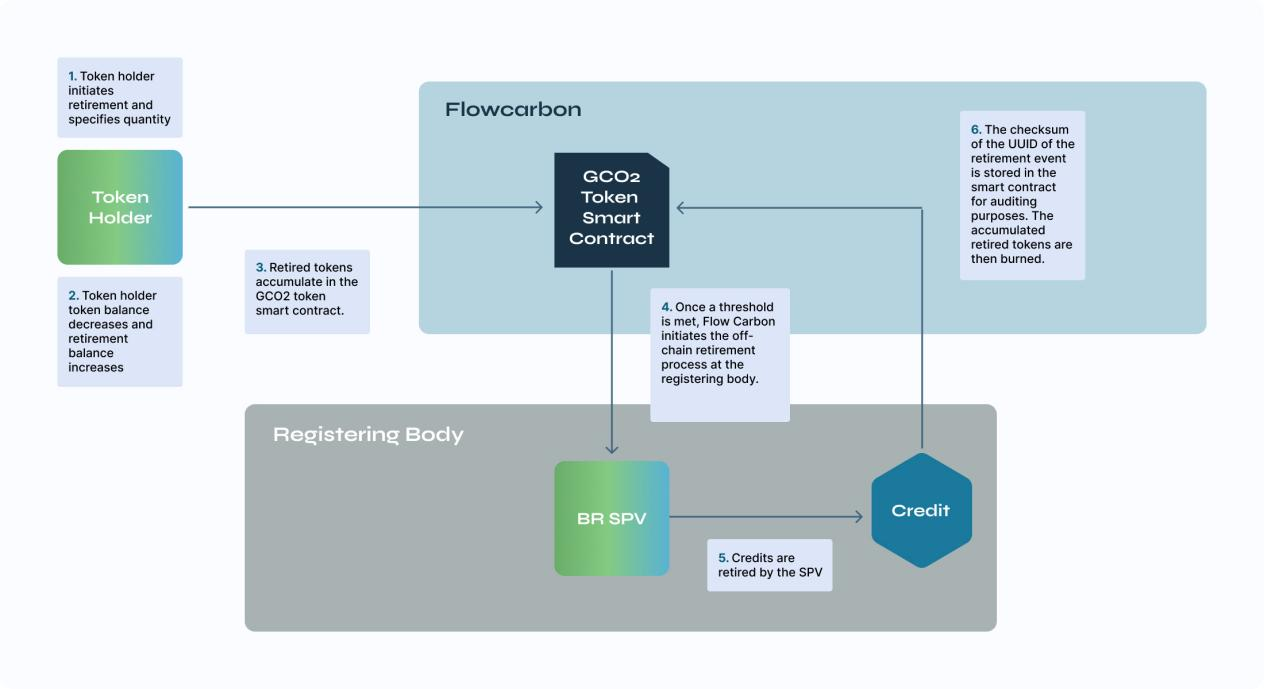

Thoát (Nghỉ hưu)

Người giữ mã thông báo bắt đầu rút mã thông báo bằng Flowcarbon, chỉ định số tiền mà cô ấy muốn rút. Điều này sẽ làm giảm số dư của chủ sở hữu mã thông báo và tăng số tiền rút của cô ấy. Các mã thông báo đã thoát được tích lũy một cách minh bạch trong hợp đồng cho đến khi chúng vượt quá kích thước lô đang chờ xử lý. Sau khi đạt đến ngưỡng, SPV được phân tách theo phá sản sẽ thoát khỏi các khoản tín dụng carbon trong sổ đăng ký cơ bản.

chuộc lỗi

Có một khoản phí tiêu chuẩn 2% đối với các giao dịch mua lại. Nếu chủ sở hữu GCO 2 yêu cầu đổi 100 GCO 2 , họ sẽ nhận được 98 tín dụng carbon ngoài chuỗi.

tính trôi chảy

tính trôi chảy

Mã thông báo GCO 2 có thể được gửi vào một gói để đổi lấy mã thông báo gói bằng ứng dụng dApp của Flowcarbon. Mã thông báo gói được phát hành trên cơ sở một đối một; nếu chủ sở hữu mã thông báo GCO 2 gửi 50 GCO 2 vào một gói, cô ấy sẽ nhận lại được 50 mã thông báo gói. Mã thông báo đi kèm nhằm mục đích cung cấp tính thanh khoản để người dùng có thể mua trực tiếp mã thông báo đi kèm. Mã thông báo đi kèm cũng có thể rút và đổi được.

Thu nhập thỏa thuận:"Tất cả các chức năng tách nhóm, hoán đổi, thoát và mua lại đều có các khoản phí động liên quan, với các hành động tín dụng carbon gần đây đắt hơn các hành động tín dụng carbon dài hơn. Điều này nhằm khuyến khích việc loại bỏ các khoản tín dụng carbon cũ. Phí động được thông qua"giảm giá (cào lại)

hợp đồng hoàn thành. Khi một trong các chức năng được kích hoạt, hợp đồng sẽ thực hiện chức năng đó thay mặt cho tài khoản người dùng và hợp đồng chiết khấu sẽ quyết định số tiền trong khoản phí tối đa này sẽ được gửi lại cho người yêu cầu. Giả sử phí tối đa là 15% nếu Sarah yêu cầu hủy liên kết 100 mã thông báo đi kèm vào GCO 2 cho năm 2020. Hợp đồng mã thông báo ngoại quan sẽ tự động tính phí 15 GCO 2 trong tài khoản phí và 85 GCO 2 sẽ được gửi đến hợp đồng chiết khấu. Hợp đồng lại quả sẽ chứa logic về khoản phí thực sự là bao nhiêu; 2020 là một năm tương đối mới và mức phí thực tế là 10%. Vì vậy, trong trường hợp này, hợp đồng lại quả sẽ lấy 5 GCO 2 từ phí và gửi lại 90 GCO 2 cho Sarah.

Ưu điểm của giao thức: Flowcarbon cung cấp một "cầu nối hai chiều" cho phép đổi mã thông báo GCO 2 lấy các khoản tín dụng carbon cơ bản bên ngoài chuỗi.

(3 )PERL.eco

Rủi ro giao thức: Bằng cách chuyển tín dụng carbon sang SPV và tạo mã thông báo để thực hiện các giao dịch trên chuỗi, việc mã hóa tín dụng carbon chưa thực sự được thực hiện.

PERL.eco là dự án mới nhất của Perlin tập trung vào việc đưa các tài sản sinh thái sinh học trong thế giới thực vào chuỗi khối, với một trong những tài sản đầu tiên có sẵn là các khoản tín dụng carbon được mã hóa. Hiện sản phẩm vẫn chưa chính thức ra mắt.

Quy trình đóng gói token hóa:

PERL.eco đã hợp tác với Tập đoàn AirCarbon, nhà điều hành ACX trao đổi carbon được quản lý đầy đủ, để thành lập Sàn giao dịch carbon PERL.eco (PCX), nơi PERL.eco lấy nguồn PFC trực tiếp từ các đối tác và dự án carbon bên cung ứng (PERL.eco Future Carbon, tín dụng carbon được mã hóa cho các dự án carbon chất lượng cao được PERL.eco kiểm toán, chưa được phát hành) và các tài sản carbon chất lượng cao khác và giao dịch bán lẻ trên PCX.

Trạng thái của giao thức: Mã thông báo $PERL đã được liệt kê trên Binance, nhưng mức độ chú ý của phương tiện truyền thông xã hội thấp, tiến độ dự án chậm và sách trắng đã không được cập nhật trong hơn một năm. Dự kiến sẽ tiến hành khởi động thử nghiệm PFC vào quý 3 năm 2023 và phát hành nguyên mẫu đầu tiên của PERL.eco Carbon Exchange (PCX); phiên bản PCX Alpha sẽ được phát hành vào quý 4 năm 2023 và phiên bản PCX Beta sẽ được phát hành vào quý 3 năm 2023. 2024.

Chức năng mã thông báo:

$PERL là mã thông báo quản trị của PERL.eco. PERL đóng một vai trò quan trọng trong việc xác định hệ thống khuyến khích, xây dựng cơ sở các bên liên quan rộng rãi và tạo điều kiện thuận lợi cho dòng giá trị kinh tế trong mạng. Người nắm giữ PERL có thể bỏ phiếu về mô hình phí và phân phối này, trong số các quyết định quan trọng khác. Bằng cách tham gia quản trị, người dùng có thể được thưởng bằng các khoản tín dụng carbon từ airdrop để bù đắp lượng khí thải của họ.

Rủi ro giao thức: PERL.eco chỉ đóng vai trò giống như đại lý, giúp tăng mức độ tiếp xúc của mục tiêu, nhưng không thực sự cải thiện tính thanh khoản của nó.

bản tóm tắt

bản tóm tắt

Thị trường tín dụng carbon theo chuỗi có các vấn đề như thiếu phát hiện giá, tính thanh khoản kém và tính minh bạch của thị trường kém. Dự án tín dụng carbon Web3 cam kết thiết lập một nhóm giao dịch thông qua mã thông báo tín dụng carbon để cung cấp tính thanh khoản tốt hơn cho các giao dịch tín dụng carbon.

Tuy nhiên, dự án tín dụng carbon Web3 phải đối mặt với các vấn đề như sự cô lập mạnh mẽ và độ tin cậy thấp, và do tín dụng carbon bị ảnh hưởng bởi cơ quan đăng ký xuất xứ, dự án, năm, v.v., nên giá cả không nhất quán và khó đạt được sự đồng nhất thực sự token hóa. Ví dụ: Toucan, đã có dữ liệu giao dịch nhất định, hiện chỉ hỗ trợ hai loại mã thông báo chỉ số carbon tín dụng carbon, chỉ có thể được cam kết thông qua sàng lọc hợp lý. Flowcarbon hiện chỉ có kế hoạch cung cấp một loại mã thông báo đi kèm, cần đáp ứng ba yêu cầu. Ngoài ra, quy trình giao dịch tín dụng carbon tương đối phức tạp và không thể bỏ qua một số cơ quan xác minh tập trung do các tổ chức phi chính phủ độc lập quản lý, chẳng hạn như Verra và Gold Standard.Verra đã nói rõ rằng họ hiện không hỗ trợ mã thông báo tín dụng carbon. Công nghệ chuỗi khối có thể thay đổi các vấn đề tồn tại trong thị trường giao dịch tín dụng carbon truyền thống theo nhiều cách, nhưng vẫn còn một chặng đường dài để cải thiện uy tín và tăng cường tính thống nhất và thanh khoản của thị trường.

4.8 Chuỗi công khai dọc