Messari: สำรวจผลตอบแทนย้อนหลังและปัจจุบันบนเครือข่าย

ชื่อระดับแรก

สำรวจผลตอบแทนย้อนหลังและปัจจุบันบนเครือข่าย

· ทุนมีแนวโน้มที่จะติดตามสิ่งจูงใจ และการติดตามอัตราผลตอบแทนหรืออัตราผลตอบแทนต่อปีในระบบนิเวศที่แตกต่างกันเป็นตัวบ่งชี้ที่ดีที่สุดในการวัดสิ่งจูงใจจากเงินทุน

· ในอดีต การเพิ่มขึ้นของผลผลิตภายในระบบนิเวศสามารถส่งสัญญาณการไหลเข้าของเงินทุนในอนาคตสู่ระบบนิเวศนั้นได้ โดยเฉพาะอย่างยิ่งเมื่อผลตอบแทนและสินทรัพย์อ้างอิงเป็นสินทรัพย์ที่มีมูลค่าสูง เช่น สกุลเงินที่มีเสถียรภาพ

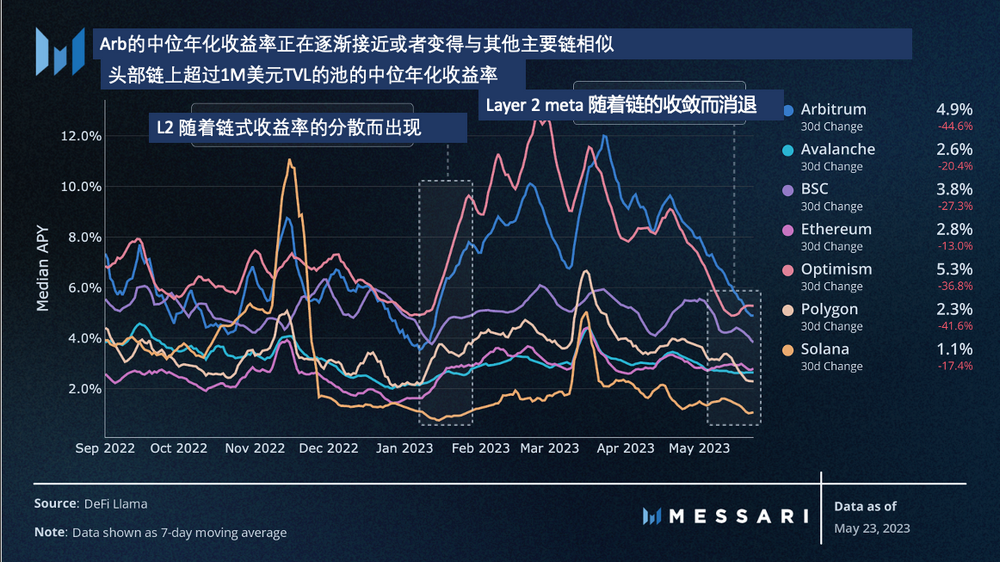

· สภาพแวดล้อมของผลตอบแทนในปัจจุบันกำลังเห็นผลตอบแทนของระบบนิเวศที่สำคัญมาบรรจบกันเนื่องจากการเล่าเรื่องข้อตกลงระดับสองที่โดดเด่นจางหายไป การขาดการเล่าเรื่องทุนอย่างเห็นได้ชัดนี้มักจะเกิดขึ้นพร้อมกับความซบเซาหรือการลดลงของตลาดในวงกว้าง

· การเฝ้าติดตามอัตราผลตอบแทนที่เพิ่มขึ้นในอนาคตภายในระบบนิเวศระดับบนสุดและระบบนิเวศเกิดใหม่สามารถบ่งชี้ได้ว่าเมื่อใดที่ตลาดพร้อมที่จะให้ความสำคัญกับการเคลื่อนย้ายเงินทุนอีกครั้ง

เช่นเดียวกับที่โมเลกุลไหลตามธรรมชาติจากพื้นที่ที่มีความเข้มข้นสูงไปยังพื้นที่ที่มีความเข้มข้นต่ำ เงินทุนจะไหลจากพื้นที่ที่ให้ผลตอบแทนต่ำที่อิ่มตัวไปยังโอกาสใหม่ที่ให้ผลตอบแทนสูง เพื่อเป็นมาตรการจูงใจ อัตราผลตอบแทนต่อปีหากสูงกว่าอัตราดอกเบี้ยปัจจุบัน จะดึงดูดเงินทุนให้ไหลเข้าสู่แหล่งลงทุนจนกว่าผลตอบแทนจะอิ่มตัวและกลับสู่ระดับตลาด (โดยสมมติว่าความเสี่ยงเทียบเท่ากัน)

ผลกระทบนี้แสดงให้เห็นในสกุลเงินดิจิทัลเมื่อเงินทุนเปลี่ยนไปใช้กลุ่มใหม่ โปรโตคอล หรือสายโซ่ที่ขับเคลื่อนผลตอบแทนที่สูงขึ้นด้วยกิจกรรมของผู้ใช้ที่มากขึ้น (รายรับจากค่าธรรมเนียม) หรือโปรแกรมจูงใจ (รางวัลโทเค็น)

ชื่อระดับแรก

ผลกระทบต่อรายได้ในอดีต

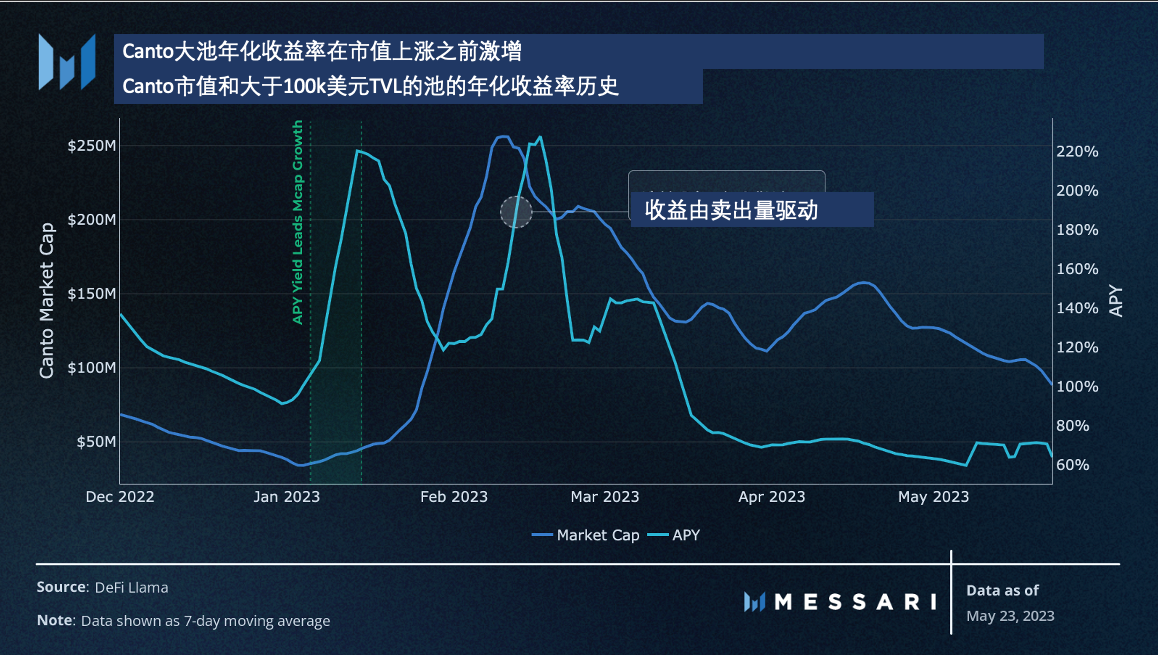

ในเดือนกุมภาพันธ์ พ.ศ. 2566 โทเค็นพื้นเมืองของ Canto เพิ่มขึ้นประมาณ 5 เท่า เนื่องจากผู้ใช้พยายามดิ้นรนหาผลตอบแทนสูงและเรื่องเล่าใหม่ๆ ที่เป็นไปได้ อัตราผลตอบแทนที่เพิ่มขึ้นในกลุ่มเครือข่ายที่ใหญ่ที่สุดนำหน้าราคาที่เพิ่มขึ้นอย่างมาก

การเพิ่มขึ้นของค่ามัธยฐานบนเครือข่ายได้รับแรงหนุนจาก DEX LPs ในสินทรัพย์ CANTO เช่นคู่ ETH-CANTO อย่างไรก็ตาม ในเวลาเดียวกัน กลุ่มตลาดเงิน Stablecoin และคู่ DEX LP เช่น NOTE-USDC (NOTE เป็นเหรียญ Stablecoin ดั้งเดิมของ CDP ใน Canto) สร้างผลตอบแทนต่อปีที่ 20-30% และคิดเป็นมูลค่ารวม 85 ล้านดอลลาร์บนเครือข่าย คุ้มค่ากับสระที่ใหญ่ที่สุด อัตราผลตอบแทนต่อปีที่ 20-30% นั้นอยู่ที่ประมาณ 5 ถึง 10 เท่าของอัตราผลตอบแทนเฉลี่ยของ Stablecoin บนเชนชั้นนำ ซึ่งทำหน้าที่เป็นแรงจูงใจที่สำคัญสำหรับเงินทุนในการได้รับผลตอบแทนที่แทบไม่มีความเสี่ยง

แม้ว่าจะมีโอกาสในการขายประมาณ 1 เดือนก่อนที่ราคาจะตามมาด้วยการเติบโตของผลตอบแทน แต่นี่ไม่ใช่กรณีของเครือข่ายที่เป็นที่นิยมอื่นๆ Canto ซึ่งเป็นเครือข่ายใหม่ที่ใช้ Cosmos นั้นมีความเสี่ยงต่ำกว่าเชนแบบดั้งเดิม ดังนั้นผู้ใช้มักจะให้ความสนใจล่วงหน้าน้อยลงและตอบสนองช้าลงเมื่อทำการตรวจสอบวิเคราะห์สถานะ

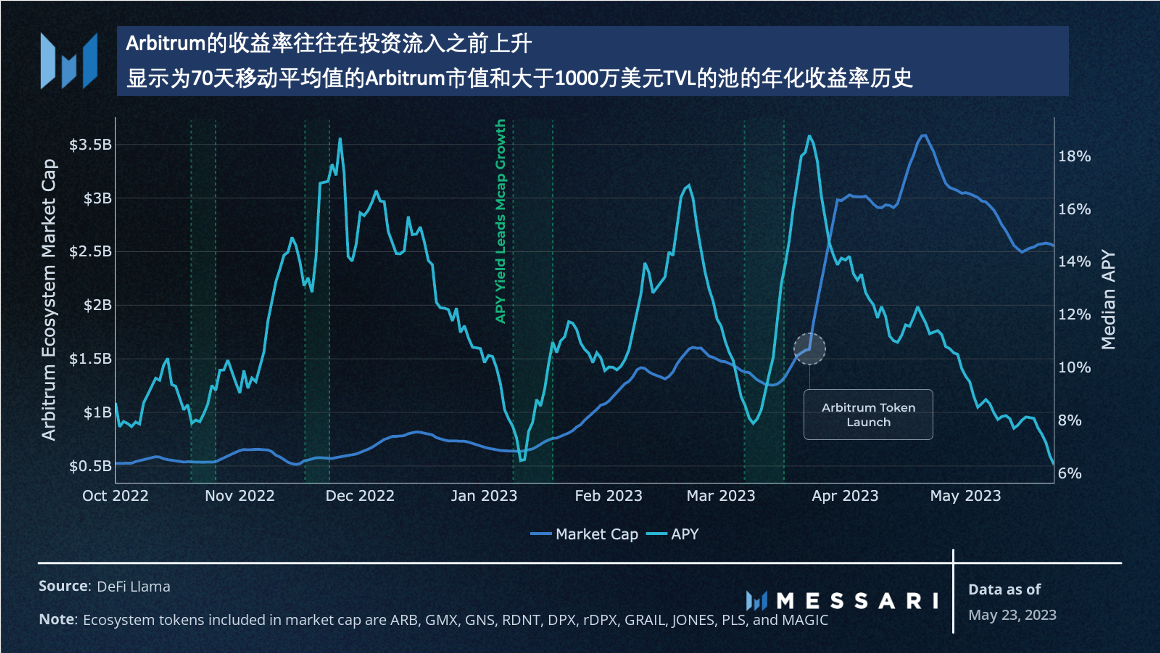

ในเครือข่ายที่ได้รับความนิยมเช่น Arbitrum มีความสัมพันธ์ชั้นนำที่คล้ายคลึงกันระหว่างผลตอบแทนและการเติบโตของมูลค่าตลาดของระบบนิเวศ แม้ว่าจะมีการบีบอัดและเสียงดังกว่าเนื่องจากความสัมพันธ์ที่มากขึ้นกับสภาวะตลาดที่กว้างขึ้น

คล้ายกับ Canto คู่ DEX LP ที่สำคัญอย่าง WETH-USDC ผลักดันให้ได้รับผลตอบแทนสูงสุดในช่วงที่อัตราผลตอบแทนของอนุญาโตตุลาการเพิ่มขึ้น อย่างไรก็ตาม Stake Pool ของ GMX เป็นแหล่งผลตอบแทนออนไลน์ที่ใหญ่ที่สุดและเป็นที่นิยมมากที่สุด ในช่วงที่กระแสโดดเด่นตั้งแต่เดือนตุลาคม 2022 ถึงปัจจุบัน พูล GLP และอนุพันธ์ได้รับผลตอบแทนต่อปีระหว่าง 20-50% แม้ว่าผู้ใช้สามารถฝาก Stablecoins เข้าในพูลได้ แต่สิ่งนี้จะอยู่ในสกุล ETH ด้วยโครงสร้างของกลุ่มที่มีกระแสผลตอบแทนที่เป็นธรรมชาติและเชื่อถือได้ จึงดึงดูดเงินทุนจำนวนมากไหลเข้าสู่ Arbitrum ซึ่งต่อมาได้เพิ่มมูลค่าตลาดโดยรวมของสินทรัพย์ในระบบนิเวศ

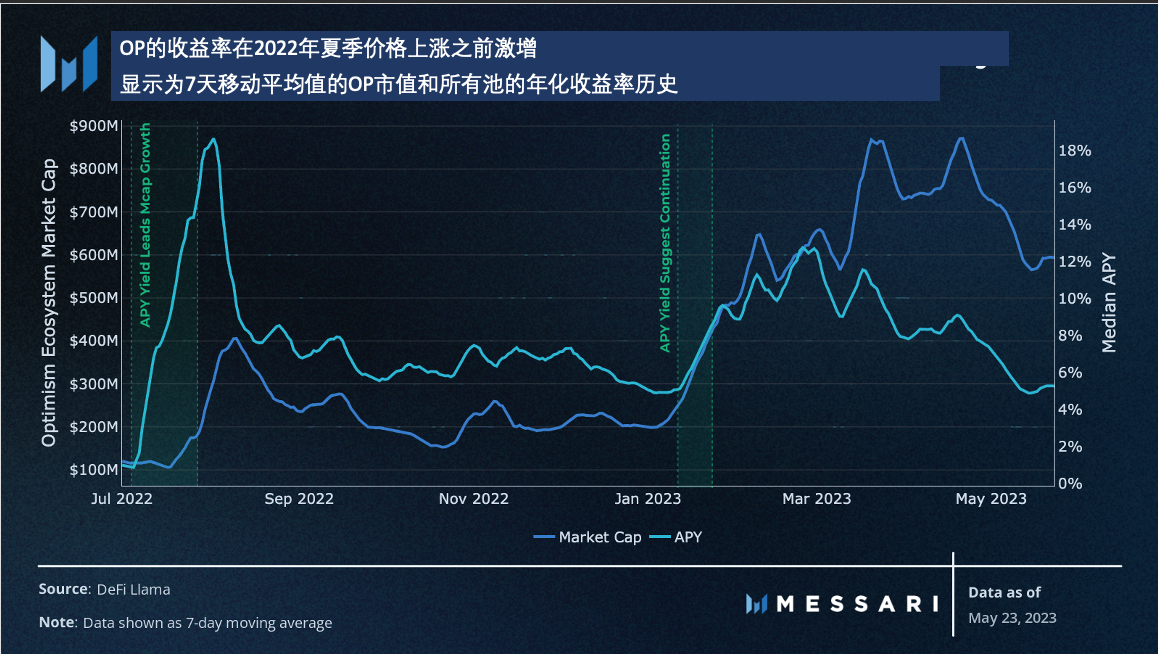

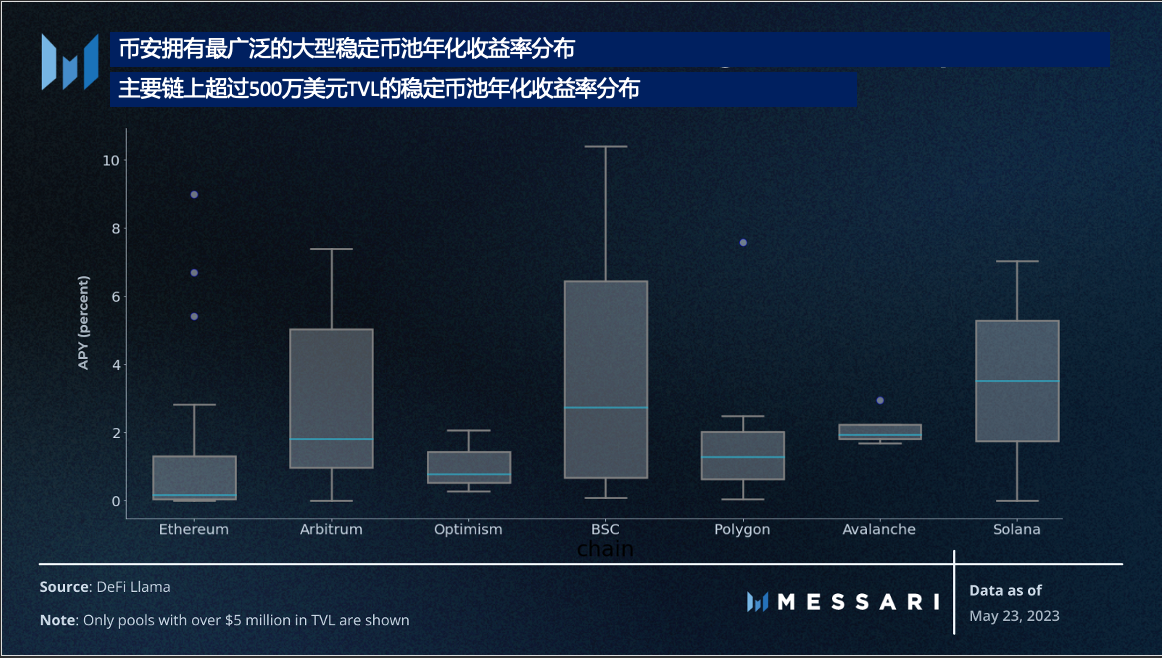

กลุ่มเหรียญ Stablecoin ขนาดใหญ่ที่ให้ผลตอบแทนสูงเป็นองค์ประกอบสำคัญในการดึงดูดเงินทุนไหลเข้าจำนวนมาก เนื่องจากความเสี่ยงค่อนข้างต่ำ ผลตอบแทนสูงเมื่อเทียบกับรางวัลของตลาด และความเสี่ยงของการสูญเสียชั่วคราวเป็นสิ่งที่พึงปรารถนาอย่างมาก ตัวอย่างเช่น Optimism ประสบกับการเพิ่มขึ้นของอัตราผลตอบแทนในกลุ่ม Stablecoin ในช่วงฤดูร้อนปี 2022 แต่หลังจากนั้นกลับไม่เห็นการเติบโตของผลตอบแทนอย่างรวดเร็ว ซึ่งจะส่งสัญญาณว่าอาจมีเงินทุนไหลเข้า

ชื่อระดับแรก

สภาพแวดล้อมรายได้ในปัจจุบัน

เมื่อเร็ว ๆ นี้ อัตราผลตอบแทนเฉลี่ยต่อปีของเชนรายใหญ่ลดลง 30% ในช่วง 90 วันที่ผ่านมา และขณะนี้อยู่ที่ค่ามัธยฐานโดยรวมที่ 3.4% ในช่วงเวลานี้ ผลผลิตของห่วงโซ่หลักมาบรรจบกันหลังจากช่วงระยะเวลาหนึ่ง เมื่อผลผลิตเฉลี่ยของห่วงโซ่ชั้นที่สองอยู่ที่ประมาณสองถึงสามเท่าของส่วนที่เหลือของตลาด

เมื่อผลตอบแทนของห่วงโซ่หลักมาบรรจบกันเป็นการกระจายที่สม่ำเสมอมากขึ้น แสดงว่าตลาดขาดเมตาดาต้าหรือการเล่าเรื่องที่โดดเด่นเพื่อชี้นำกระแสเงินทุน หากไม่มีประเด็นที่เป็นเอกฉันท์ ราคามักจะขาดโมเมนตัมขาขึ้นเนื่องจากการเสนอราคาไม่กระจุกตัวอยู่ในสินทรัพย์หรือระบบนิเวศเดียวเพียงพอที่จะส่งผลให้เกิดการเคลื่อนไหวของราคาในเชิงบวกอย่างมีนัยสำคัญ (โดยเฉพาะอย่างยิ่งในตลาดหมีเมื่อเงินทุนที่มีอยู่ต่ำ)

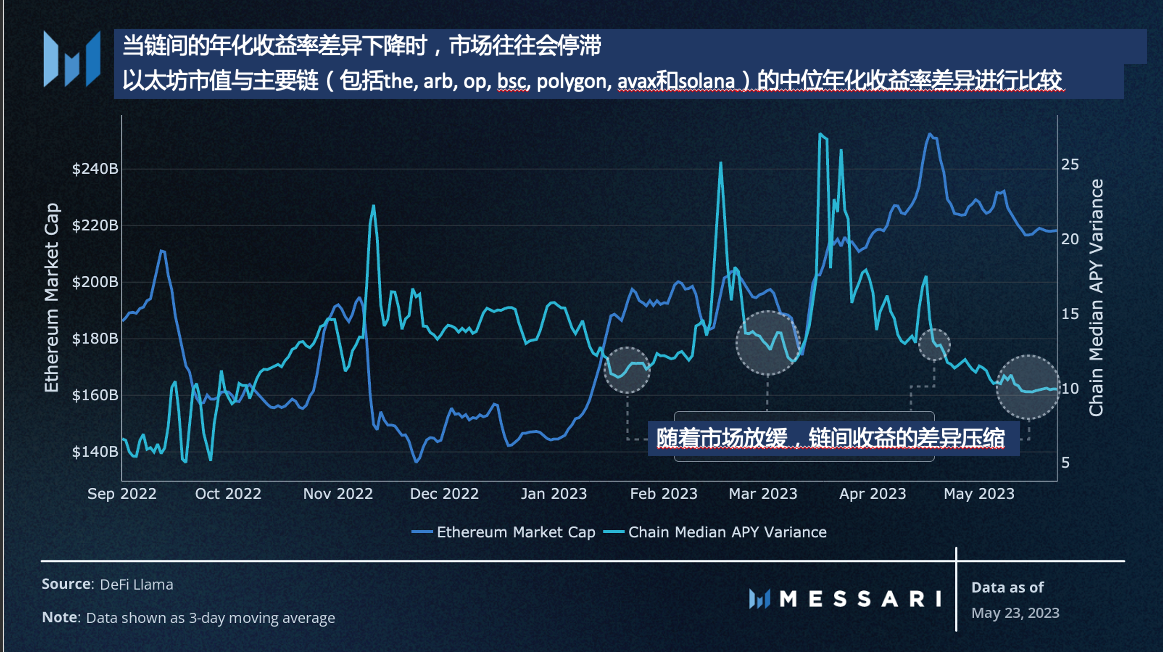

เมื่อพิจารณาจากข้อมูลในอดีต เมื่อส่วนต่างของผลตอบแทนเฉลี่ยในห่วงโซ่หลักลดลง เราจะเห็นว่าตลาดซบเซาหรือแม้แต่แก้ไข เนื่องจากกระแสเงินทุนไม่ถูกชี้นำ

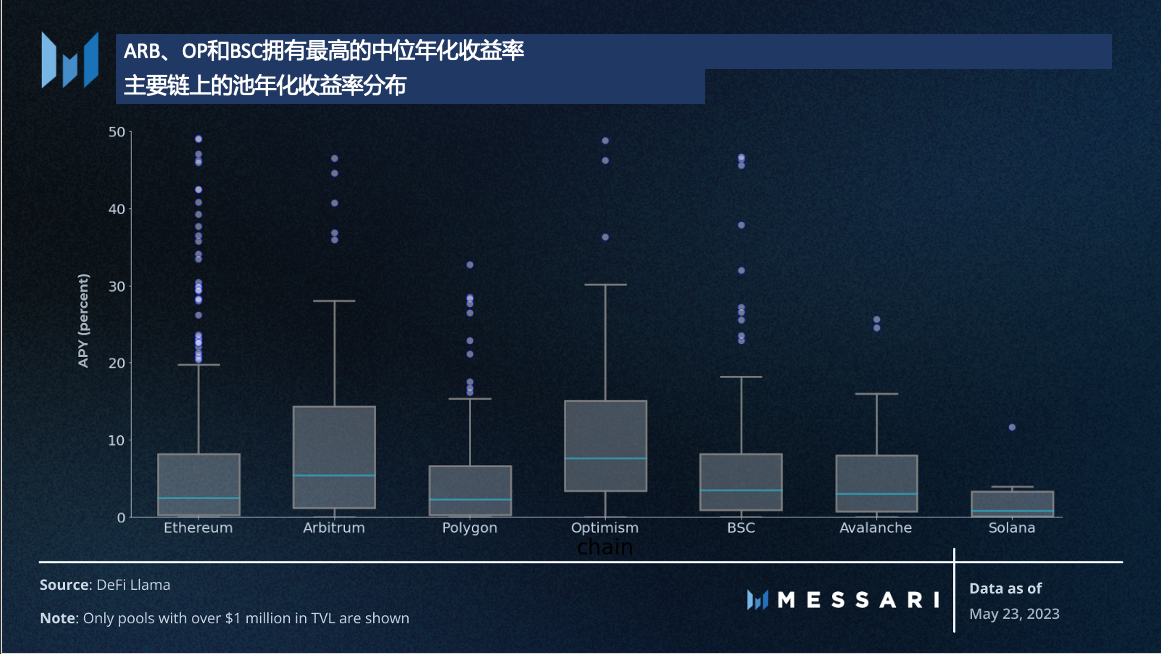

ปัจจุบัน ในขณะที่ส่วนต่างของอัตราผลตอบแทนระหว่างห่วงโซ่มาบรรจบกัน รูปแบบในอดีตแนะนำให้หยุดการจัดสรรเงินทุนชั่วคราวจนกว่าจะมีโอกาสให้ผลตอบแทนใหม่ ๆ ปรากฏขึ้น ซึ่งจะแสดงให้เห็นเป็นการเพิ่มขึ้นของอัตราผลตอบแทนในห่วงโซ่หรือโปรโตคอลใด ๆ ดังที่แสดงไว้ในส่วนประวัติด้านบน อย่างไรก็ตาม นี่ไม่ได้หมายความว่าไม่มีโอกาสสร้างรายได้ในห่วงโซ่หลัก เมื่อดูที่การกระจายของผลตอบแทนกลุ่มในเชนหลัก มีบางกลุ่มใน Ethereum, Arbitrum, Optimism และ Binance ที่มีผลตอบแทนสูง

ความละเอียดอ่อนของสภาพแวดล้อมของผลตอบแทนในปัจจุบันในห่วงโซ่เหล่านี้คือการขาดผลตอบแทนที่สม่ำเสมอหรือทำให้เกิดความเสี่ยงด้านตลาด (ราคา) หรือความเสี่ยงในการสูญเสียชั่วคราว การแบ่งสภาพแวดล้อมรายได้ในท้องถิ่นสำหรับระบบนิเวศชั้นนำ:

Ethereum: กลุ่มปัจจุบันที่ให้ผลตอบแทนสูงสุดคือคู่ DEX LP ของเหรียญ stalker เหรียญเหล่านี้มีความเสี่ยงด้านตลาดสูงมากและราคาจองของโทเค็นอาจพังทลายทำให้ผลตอบแทนสูงไม่มีความหมาย นอกเหนือจากคู่อัญมณีแล้ว กลุ่มที่มี TVL มากกว่า $10 ล้านและผลตอบแทน 15% ยังเป็นคู่ DEX แบบดั้งเดิมที่มีการขาดทุนชั่วคราว หรือกลุ่มที่มีแรงจูงใจสูง

อนุญาโตตุลาการ: นอกเหนือจากคู่ DEX LP ที่สำคัญ เช่น WETH-USDC แล้ว อนุพันธ์ของ GLP ของ GMX ยังคงเป็นโอกาสที่ให้ผลตอบแทนสูงสุดในอนุญาโตตุลาการ ผลตอบแทนปัจจุบันของ GLP อยู่ที่ประมาณ 10% ในขณะที่การใช้อนุพันธ์บนโปรโตคอล เช่น Pendle และ Jones DAO ให้ผลตอบแทน 16-20% รวมถึงสิ่งจูงใจและความเสี่ยง

การมองโลกในแง่ดี: แม้ว่าการมองโลกในแง่ดีจะมีผลตอบแทนเฉลี่ยสูงสุดต่อปีสำหรับพูลที่มากกว่า $1M TVL การมองในแง่ดีจะมีเพียง 8 พูลที่มากกว่า $10 ล้านโดยมีผลตอบแทนมากกว่า 5% พูลเหล่านี้ส่วนใหญ่เป็น Stablecoin หรือคู่อนุพันธ์ที่ค้ำประกันบน Velodrome และคู่เหล่านี้มีการใช้งานทั่วไปน้อยกว่า หมายความว่าผลตอบแทนส่วนใหญ่มาจากสิ่งจูงใจของโปรโตคอลในสินทรัพย์ Velodrome ที่ค่อนข้างไม่เป็นที่นิยม แทนที่จะเป็น Native ETH หรือ Stablecoins

ความคิดสุดท้าย

ความคิดสุดท้าย

รายได้เป็นอนุพันธ์ของกิจกรรมการซื้อขายหรือสิ่งจูงใจ และเป็นสิ่งจูงใจที่ชี้นำสำหรับเงินทุน เมื่อค่ามัธยฐานของผลตอบแทนเชนสูงสุดมาบรรจบกัน มันชี้ให้เห็นถึงการขาดเรื่องเล่าการซื้อขายที่โดดเด่นในตลาด ซึ่งในอดีตมาพร้อมกับการเคลื่อนไหวของราคาที่หยุดนิ่งหรือลดลง หากปราศจากแรงจูงใจที่ชัดเจนในการเคลื่อนย้ายเงินทุนโดยตรง เงินทุนจะกระจายออกไปอย่างกว้างขวาง ส่งผลให้ความผันผวนในขาขึ้นน้อยลงเนื่องจากขาดการกระจุกตัว

ในอดีต การเคลื่อนไหวของราคาจำนวนมากภายในระบบนิเวศได้รับการประกาศโดยโอกาสในการสร้างผลตอบแทนภายในระบบนิเวศ รูปแบบข้อมูลในอดีตบ่งชี้ว่าตลาดซบเซา เว้นแต่จะมีกิจกรรมหรือโปรโตคอลใหม่เกิดขึ้นภายในระบบนิเวศเฉพาะ

อย่างไรก็ตาม การติดตามการกระจายผลผลิตของห่วงโซ่ชั้นนำและระบบนิเวศที่เกิดขึ้นใหม่ในช่วงเวลาหนึ่งอาจบ่งชี้ว่ากิจกรรมต่างๆ จะเกิดขึ้นในอนาคต