อ่าน Pendle ในบทความเดียว: ผู้ชนะเบื้องหลังสงคราม LSD?

การรวบรวมต้นฉบับ: aididiaojp.eth, Foresight News

การรวบรวมต้นฉบับ: aididiaojp.eth, Foresight News

อัตราผลตอบแทนมีความผันผวนคล้ายกับราคาโทเค็น เพิ่มขึ้นในตลาดกระทิงและลดลงในตลาดหมี เป้าหมายของ Pendle Finance คือการมอบอัตราผลตอบแทนที่น่าดึงดูดใจแก่ผู้ใช้โดยการเพิ่มอัตราผลตอบแทนในช่วงตลาดกระทิงและการป้องกันความเสี่ยงอัตราผลตอบแทนที่ลดลงในช่วงตลาดหมี

พูดง่ายๆ ก็คือ Pendle เป็นโปรโตคอลผลตอบแทน DeFi ที่ไม่มีการอนุญาต ซึ่งผู้ใช้สามารถใช้กลยุทธ์การจัดการผลตอบแทนต่างๆ ได้

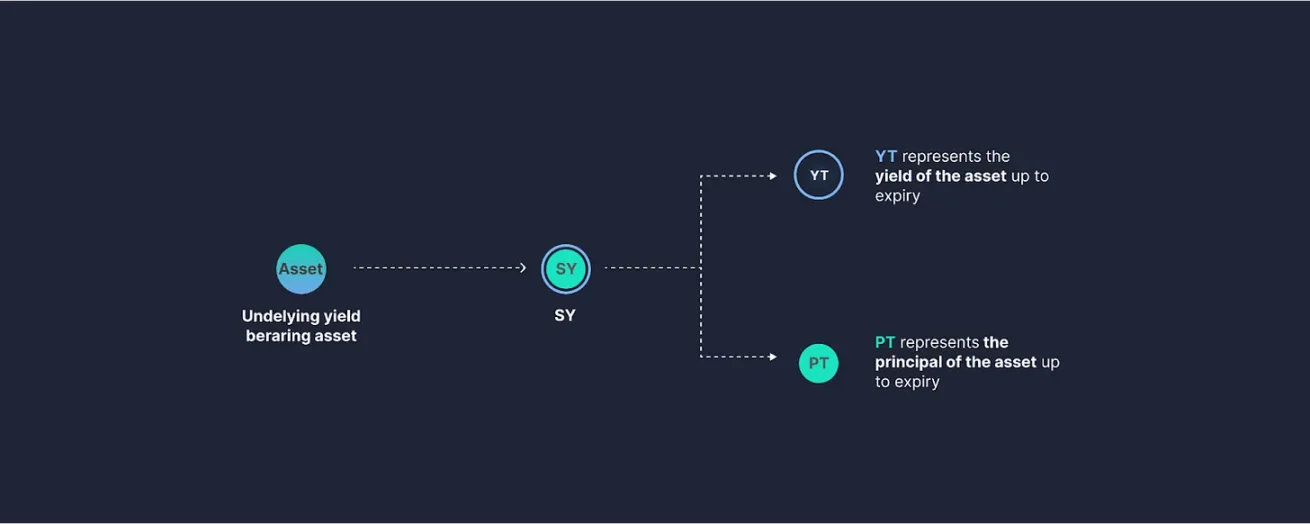

ขั้นแรก Pendle จะบรรจุโทเค็นที่สร้างรายได้เป็น SY (โทเค็นรายได้มาตรฐาน) จากนั้น SY จะแบ่งออกเป็นสองส่วนคือส่วนหลักและส่วนรายได้ ซึ่งได้แก่ PT (โทเค็นหลัก) และ YT (โทเค็นผลตอบแทน) ซึ่งสามารถซื้อขายได้ ผ่าน V2 AMM แบบกำหนดเอง

ในการเงินแบบดั้งเดิม ผู้เข้าร่วมสถาบันพึ่งพากลยุทธ์การป้องกันความเสี่ยงที่หลากหลายเพื่อปกป้องตำแหน่งของตน เช่น สัญญาผลตอบแทนในอนาคต และ Pendle มีเป้าหมายที่จะนำตลาดอนุพันธ์ขนาดใหญ่ (มูลค่าตามสัญญามากกว่า 400 ล้านล้านดอลลาร์) เข้าสู่หมวด DeFi

สินทรัพย์ส่งต่อที่มีส่วนลด

สินทรัพย์ส่งต่อที่มีส่วนลด

ใช้ประโยชน์จากการเปิดรับกระแสรายได้ในอนาคตโดยไม่มีหลักประกัน

ใช้ประโยชน์จากการเปิดรับกระแสรายได้ในอนาคตโดยไม่มีหลักประกัน

หลักการทำงาน

หลักการทำงาน

Pendle Liquidity Providers (LPs) ได้รับการสูญเสียที่ไม่แน่นอน (IL) เป็นศูนย์เพียงแค่ดำรงตำแหน่งจนครบกำหนด กลุ่มสภาพคล่องของ Pendle ทั้งหมดจะซื้อขาย PT กับสินทรัพย์อ้างอิง ตัวอย่างเช่น กลุ่ม stETH จะซื้อขาย PT-stETH กับ stETH

PT-stETH คืออะไร?

PT เป็นโทเค็นหลัก และ PT ทั้งหมดสามารถแลกเป็นเป้าหมายได้ในอัตราส่วน 1:1 เมื่อหมดอายุ ซึ่งหมายความว่า PT-stETH ทั้งหมดในสระสภาพคล่องสามารถแลกเปลี่ยนเป็น stETH ได้ในที่สุด เช่นเดียวกับกลุ่มสภาพคล่องอื่น ๆ เมื่อมีเวลาเพียงพอ มูลค่าของ PT ทั้งหมดจะเท่ากับสินทรัพย์อ้างอิง

เมื่อรู้สิ่งนี้ ไม่สำคัญว่ากลุ่มสภาพคล่องจะประกอบด้วย:

50 PT-stETH + 50 stETH และ 90 PT-stETH + 10 stETH เมื่อครบกำหนด ทั้งคู่มี 100 stETH

การสูญเสียความไม่แน่นอน IL

อาจมีความผันผวนในอัตราส่วนราคาของ PT อ้างอิงก่อนที่จะหมดอายุ ซึ่งอาจส่งผลให้ IL ชั่วคราวเล็กน้อย

กลยุทธ์

กลยุทธ์

ซื้อ PT:

หากคุณคิดว่าอัตราผลตอบแทนของสินทรัพย์จะลดลง และคุณจำเป็นต้องป้องกันอัตราผลตอบแทน คุณสามารถบรรลุเป้าหมายนี้ได้โดยการซื้อ PT เนื่องจากสินทรัพย์อ้างอิงได้รับการค้ำประกันหลังจากครบกำหนด APY จะถูกล็อคอย่างมีประสิทธิภาพในอัตราผลตอบแทนโดยนัยในปัจจุบันเมื่อซื้อ PT วิธีคิดอีกวิธีหนึ่งคือกำหนดอัตราผลตอบแทนที่อัตราผลตอบแทนโดยนัยในปัจจุบัน

ตัวอย่างเช่น หากคุณซื้อ PT-aUSDC โดยมีอายุครบกำหนด 1 ปีที่มีอัตราผลตอบแทนโดยนัยที่ 5% หมายความว่าทุกๆ 1 USDC ที่ใช้จ่ายใน PT คุณจะได้รับ 1.05 USDC เมื่อครบกำหนดและไถ่ถอน

ซื้อ YT:

ในทางกลับกัน หากคุณคิดว่าอัตราผลตอบแทนของสินทรัพย์จะเพิ่มขึ้น และคุณจำเป็นต้องเดิมพันกับอัตราผลตอบแทน คุณสามารถเพิ่มความเสี่ยงต่ออัตราผลตอบแทนของสินทรัพย์ได้โดยการซื้อ YT โดยการซื้ออัตราเท่านั้น ของผลตอบแทน ผลตอบแทนจะถูกกำหนดโดยความผันผวนของฐาน APY

นอกจากนี้ การซื้อ YT ยังเป็นการลงทุนที่มีประสิทธิภาพมากกว่าการซื้อสินทรัพย์อ้างอิง หมายความว่าด้วยเงินทุนจำนวนเท่ากัน คุณสามารถซื้อ YT ได้มากขึ้น ซึ่งจะเพิ่มโอกาสให้ผลตอบแทนของคุณ

ตัวอย่างเช่น หากราคาของ YT อยู่ที่ 5% ของราคาของสินทรัพย์อ้างอิง การเพิ่มขึ้นของผลตอบแทนของสินทรัพย์อ้างอิงจะส่งผลให้ผลตอบแทนของคุณเพิ่มขึ้น 20 เท่า เนื่องจากสามารถซื้อ YT 20 เท่าได้

การจัดหาสภาพคล่อง:

หากผลตอบแทนของสินทรัพย์นั้นไม่น่าจะผันผวนรุนแรง เราสามารถเลือกที่จะให้สภาพคล่องเพื่อรับผลตอบแทนเพิ่มเติมจากค่าธรรมเนียมการแลกเปลี่ยนและสิ่งจูงใจ

เนื่องจากราคาของ PT และ YT เชื่อมโยงกับราคาของสินทรัพย์อ้างอิง นั่นคือ PT + YT เท่ากับราคาอ้างอิง ความผันผวนของราคาสินทรัพย์อ้างอิงจึงไม่มีความเสี่ยง IL ที่ข้อตกลงผลตอบแทนอื่นๆ ส่วนใหญ่มี ความเสี่ยงของ IL เพียงอย่างเดียวมาจากความผันผวนของอุปสงค์ PT และ YT ซึ่งมีอยู่ในกลุ่มสภาพคล่องทั้งหมด

หากมีการจัดหาสภาพคล่องเมื่อครบกำหนด IL จะถูกจำกัดและย่อให้เหลือน้อยที่สุด เนื่องจากสินทรัพย์สองรายการที่ให้ไว้จะมีมูลค่าเท่ากันเมื่อครบกำหนด การจัดหาสภาพคล่องนี้ยังสามารถทำหน้าที่เป็นตัวป้องกันความเสี่ยงสำหรับตำแหน่ง PT หรือ YT ใดๆ

ตัวอย่างอื่น:

สมมติว่าคุณมี 100 aUSDC โดยมี APY 5% และหลังจากหนึ่งปี คุณจะมี 105 aUSDC ในกระเป๋าเงินของคุณ

ตอนนี้ แทนที่จะรอเป็นปี คุณสามารถใช้ Pendle เพื่อแบ่ง USDC ออกเป็น 100 aUSDC-PT และ 5 aUSDC-YT ได้โดยตรง

หากคิดว่าอัตราผลตอบแทนจะลดลง:

ทำกำไรทันทีด้วยการขาย USDC-YT ของคุณในตลาดในราคา $5 ในการแลกเงินเดิมพันของคุณ คุณจะต้องซื้อคืน 5 aUSDC-YT ในภายหลัง

หากคุณเพียงต้องการล็อคกำไรโดยไม่ต้องเก็งกำไร คุณสามารถขาย YT ได้ในราคา $5 และใช้เงิน

โทเค็นเศรษฐศาสตร์

โทเค็นเศรษฐศาสตร์

โทเค็นของทีมถูกล็อคจนถึงเดือนเมษายน 2023 นอกเหนือจากนั้น การเพิ่มขึ้นของอุปทานหมุนเวียนจะพิจารณาจากสิ่งจูงใจและการมีส่วนร่วมของผู้สร้างระบบนิเวศ

จะมีการปลดล็อค 667,705 ครั้งต่อสัปดาห์จนถึงเดือนตุลาคม 2565 ลดลง 1.1% ต่อสัปดาห์จนถึงเดือนเมษายน 2569 เศรษฐศาสตร์โทเค็นในปัจจุบันอนุญาตให้มีอัตราเงินเฟ้อ 2% สำหรับสิ่งจูงใจ

vePENDLE

โทเค็นการกำกับดูแล Pendle นั้นได้รับการปกป้องจาก PENDLE หรือ vePENDLE

vePENDLE กระจายอำนาจของ Pendle มากขึ้น ในขณะที่การใช้ vePENDLE ยังปลดล็อกฟังก์ชันการทำงานใหม่สำหรับผู้ถือ PENDLE ซึ่งเป็นการเพิ่มประโยชน์ของโทเค็น

vePENDLE ยังสร้างบ้านอีกแห่งสำหรับโทเค็น PENDLE ซึ่งให้ความเสถียรมากขึ้นกับราคาและโปรโตคอลของโทเค็น

รับ vePENDLE

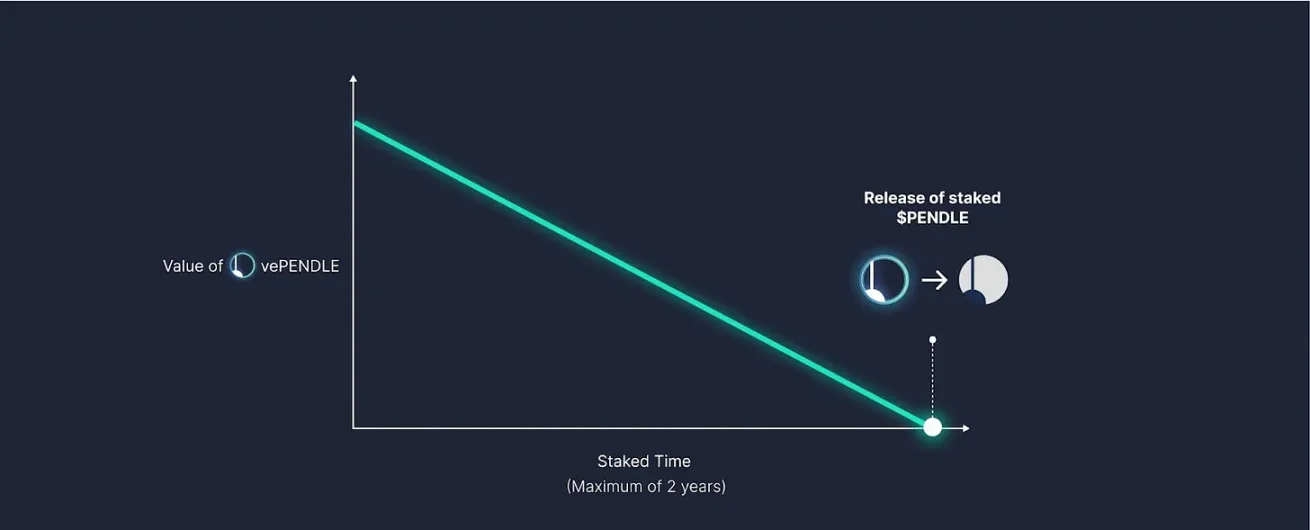

เดิมพัน PENDLE เพื่อรับ vePENDLE และจำนวน vePENDLE จะเป็นสัดส่วนกับจำนวนเงินและระยะเวลาที่ให้คำมั่น ระยะเวลาที่ให้คำมั่นที่ยาวที่สุดคือ 2 ปี

vePENDLE จะลดลงเมื่อเวลาผ่านไปและถึงศูนย์หลังจากระยะเวลาล็อคหมดลง จากนั้น PENDLE ที่เดิมพันไว้จะถูกปลดล็อค

หากคุณต้องการเพิ่มมูลค่าของ vePENDLE คุณสามารถเลือกที่จะขยายระยะเวลาการจำนำหรือเพิ่มจำนวนการจำนำได้

มู่เล่กระแสรายได้

Pendle รับค่าธรรมเนียม 3% จากรายได้ทั้งหมดที่เกิดขึ้นจาก YT ปัจจุบันค่าธรรมเนียมนี้จะถูกแจกจ่ายให้กับผู้ถือ vePENDLE และทีมจะไม่ได้รับรายได้ใดๆ แต่อาจมีการเปลี่ยนแปลงในอนาคต

รายได้ส่วนหนึ่งของ PT ที่ยังไม่ได้ไถ่ถอนเมื่อครบกำหนดจะถูกแจกจ่ายให้กับผู้ถือ vePENDLE ตามสัดส่วน

ตัวอย่างเช่น PT-aUSDC เมื่อครบกำหนดจะเทียบเท่ากับมูลค่าของ aUSDC หากไม่แลก รายได้ทั้งหมดจะถูกแปลงเป็น Stablecoins และแจกจ่ายให้กับผู้ถือ vePENDLE เป็นรายได้โปรโตคอล

รางวัลทั้งหมดเหล่านี้จะถูกแปลงเป็น USDC และผู้ถือ vePENDLE สามารถรับผลกำไรตามปกติผ่านสัญญาการชำระเงิน

ช่องทางจูงใจ

vePENDLE ขับเคลื่อนกลไกการจูงใจของ Pendle ผู้ถือ vePENDLE สามารถรับสิ่งจูงใจที่มีประสิทธิภาพได้โดยการลงคะแนนเพื่อรับรางวัลเพื่อไหลไปยังกลุ่มสภาพคล่องต่างๆ

พูดง่ายๆ ก็คือ ยิ่งมูลค่าของ vePENDLE สูง คุณก็ยิ่งได้รับสิ่งจูงใจมากขึ้นเท่านั้น

ภาพรวมของการโหวตทั้งหมดจะถูกถ่ายในเวลาเที่ยงคืนของทุกวันพฤหัสบดี และอัตรารางวัลสำหรับแต่ละกลุ่มสภาพคล่องจะถูกปรับตามนั้น กลุ่มการลงคะแนนยังให้สิทธิ์แก่ผู้ถือ vePENDLE ถึง 80% ของค่าธรรมเนียมการแลกเปลี่ยนที่เรียกเก็บโดยกลุ่มสภาพคล่อง

เพิ่มรางวัล LP

หากคุณยังคงทำหน้าที่เป็น LP ในช่วงระยะเวลาที่ถือครอง vePENDLE รางวัล PENDLE ของ LP และรางวัล vePENDLE จะเพิ่มขึ้นอีก และมูลค่าของ vePENDLE จะเพิ่มขึ้นได้ถึง 250%

แม้ว่าค่า vePENDLE จะลดลงเมื่อเวลาผ่านไป แต่อัตราการเพิ่ม LP สามารถคำนวณได้เมื่อใช้งานครั้งแรก อัตราการเพิ่มจะคงที่จนกว่าตำแหน่ง LP จะได้รับการอัปเดต ซึ่งในกรณีนี้อัตราจะแตกต่างกันไปตามค่า vePENDLE ปัจจุบัน

เพื่อรับรางวัลบูสต์ คุณควรล็อค PENDLE เป็น vePENDLE ก่อน LPing

เรื่องเล่า

เรื่องเล่า

ภาพที่ใหญ่ขึ้น

ใน DeFi เราทุกคนชอบเปรียบเทียบกับการเงินแบบดั้งเดิมและพูดว่า "มีตลาด 400 ล้านล้านสำหรับสัญญาอนุพันธ์ หากเราจับตลาดได้เพียง 1% ระบบนิเวศของ DeFi จะขยายตัว 50 เท่า เป็นต้น"

แม้ว่าสิ่งนี้จะเป็นความจริง แต่สิ่งสำคัญคือต้องมีเหตุผล ในที่สุดเราจะเริ่มแย่งชิงส่วนแบ่งการตลาดจากตลาดดั้งเดิม แต่อาจต้องใช้เวลาอย่างน้อยห้าถึงสิบปีก่อนที่เราจะกลายเป็นจุดสนใจของพวกเขาในบางจุด ntonio Juliano ผู้ก่อตั้ง dYdX แบ่งปันความรู้สึกแบบเดียวกันว่าเราไม่ได้เริ่มเห็นการนำ DeFi มาใช้จำนวนมากในกรอบเวลาเดียวกัน

สาเหตุใหญ่ประการหนึ่งคือปัญหาด้านกฎหมายและนโยบายด้านกฎระเบียบระดับภูมิภาค เราได้เห็นข่าวล่าสุดเกี่ยวกับ Kraken ที่ตกเป็นเป้าหมายของบริการ stake และถูกมองว่าเป็นการรักษาความปลอดภัย และในขณะที่พวกเราส่วนใหญ่เห็นด้วยว่าเป็นเรื่องที่ค่อนข้างอุกอาจ เมื่อ FTX ล่ม เราอาจได้เห็น SEC ในอนาคตอันใกล้ ยิงแรง และนั่นไม่ใช่สิ่งที่เราหวังไว้

ถึงตอนนี้ เรามาคุยกันว่าโครงสร้างพื้นฐานจะมีบทบาทสำคัญในการนำไปใช้ในวงกว้างได้อย่างไร เราจะเห็นการสร้างเครื่องมืออย่างต่อเนื่องที่จะเป็นประโยชน์ต่อการนำไปใช้ในวงกว้างก่อนที่สาธารณชนจะตระหนัก เนื่องจากประสบการณ์ของผู้ใช้ในปัจจุบันยังล้าหลังกว่าอุตสาหกรรมดั้งเดิมอย่างมาก

มาดูกันว่าพันธบัตรแบบดั้งเดิมทำงานอย่างไร บุคคลทั่วไปที่ต้องการลงทุนในพันธบัตรสามารถซื้อและถือครองพันธบัตรผ่านบริษัทนายหน้าและนายหน้าออนไลน์ ซึ่งจะดูแลและจัดการพันธบัตรในนามของนักลงทุน ซึ่งหมายความว่าหุ้นกู้จะถือโดยบริษัทนายหน้าซื้อขายหลักทรัพย์ และนักลงทุนจะได้รับใบแจ้งยอดตามปกติซึ่งแสดงความเป็นเจ้าของและรายละเอียดการลงทุน

เมื่อนักลงทุนซื้อพันธบัตรผ่านบริษัทนายหน้า พันธบัตรจะถูกฝากไว้ในบัญชีของนักลงทุนกับบริษัทนายหน้า และการจ่ายดอกเบี้ยจะเข้าบัญชี บริษัทนายหน้ามักจะจัดการกับวันครบกำหนดของพันธบัตร รวมถึงการชำระคืนมูลค่าที่ตราไว้ของพันธบัตรเมื่อครบกำหนด

เราเห็นว่าผู้ใช้ส่วนใหญ่ให้ความไว้วางใจกับบริษัทนายหน้าและไม่ต้องกังวลเกี่ยวกับปัญหาการดูแล แม้ว่าสิ่งนี้จะถูกมองว่าเป็นแง่ลบในโลกที่มีการกระจายอำนาจ แต่ความมั่งคั่งส่วนใหญ่ที่สะสมไว้ก็เพียงพอแล้วที่จะประสบความสำเร็จจากสิ่งจูงใจนี้

มันจะเป็นแนวโน้มอย่างต่อเนื่องของ DeFi ในการให้บริการที่หลากหลายแก่ผู้ใช้ด้วยกลยุทธ์รายได้ที่กำหนดเอง ผู้ดูแลสภาพคล่องหรือ LPs สามารถป้องกันสถานะของตนได้อย่างมีประสิทธิภาพมากขึ้นผ่านการจัดหาสภาพคล่องของ Pendle ทำให้ผู้เข้าร่วมรายใหญ่สามารถเลือกเข้าสู่ตลาดได้เนื่องจากความผันผวนน้อยลง สัญญาอัจฉริยะที่ผ่านการทดสอบการต่อสู้และสภาพคล่องที่เพียงพอเป็นสิ่งที่จำเป็นสำหรับสถาบันขนาดใหญ่ในการเข้าร่วม

มันจะเป็นแนวโน้มอย่างต่อเนื่องของ DeFi ในการให้บริการที่หลากหลายแก่ผู้ใช้ด้วยกลยุทธ์รายได้ที่กำหนดเอง ผู้ดูแลสภาพคล่องหรือ LPs สามารถป้องกันสถานะของตนได้อย่างมีประสิทธิภาพมากขึ้นผ่านการจัดหาสภาพคล่องของ Pendle ทำให้ผู้เข้าร่วมรายใหญ่สามารถเลือกเข้าสู่ตลาดได้เนื่องจากความผันผวนน้อยลง สัญญาอัจฉริยะที่ผ่านการทดสอบการต่อสู้และสภาพคล่องที่เพียงพอเป็นสิ่งที่จำเป็นสำหรับสถาบันขนาดใหญ่ในการเข้าร่วม

ภายใต้เงื่อนไขใดที่โครงการสามารถดำเนินไปได้ด้วยดี

Pendle เปิดตัวในช่วงตลาดกระทิงที่ผ่านมา และจนกระทั่งเมื่อเร็วๆ นี้ กิจกรรมก็ต่ำในปีที่แล้ว ทีมงานสร้างนวัตกรรมอย่างต่อเนื่อง ทำให้เติบโตอย่างรวดเร็วและปรับตัวเข้ากับการออกแบบระบบนิเวศใหม่ผ่านพันธมิตรรายใหม่

Pendle Finance เป็นผู้ริเริ่มในกลยุทธ์ผลตอบแทน และจะได้รับประโยชน์จากการอัปเกรด EIP-4844 ที่กำลังจะมีขึ้น เนื่องจากจะช่วยลดต้นทุนของ Rollup ได้อย่างมาก ระบบนิเวศของอนุญาโตตุลาการจะได้รับความสนใจในไม่ช้าเนื่องจากสภาวะเศรษฐกิจจะเอื้ออำนวยต่อผลิตภัณฑ์และการใช้งานอย่างมาก การพัฒนา DeFi ถูกขัดขวางเนื่องจากค่าธรรมเนียมที่สูงและเทคโนโลยีที่ไม่สามารถปรับขนาดได้ และเมื่อไม่มีอุปสรรคนี้อีกต่อไป เราจะเห็นกิจกรรมของผู้ใช้เพิ่มขึ้นอย่างรวดเร็ว

นอกจากนี้ ความสามารถของ vePENDLE ในการสร้างรายได้ผ่านระบบนิเวศที่หลากหลายก็เป็นสิ่งที่ควรค่าแก่การให้ความสนใจเช่นกัน ดังที่ได้กล่าวไว้ก่อนหน้านี้ หากคุณทำหน้าที่เป็น LP ในขณะที่ถือ vePENDLE สิ่งจูงใจและรางวัลของ PENDLE สำหรับ LP ทั้งหมดจะเพิ่มขึ้นอีก สูงสุด 250% ตามมูลค่าของ vePENDLE

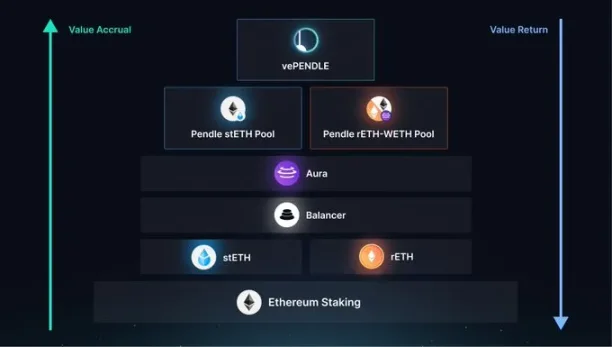

ด้วยการเพิ่มจำนวนของอนุพันธ์ Liquid Stake (LSDs) ล่าสุด Pendle จะเร่งความเร็วในขณะที่พัฒนา ในทางกลับกัน มูลค่าจะไหลกลับไปที่ Aura, Balancer, Lido, RocketPool เป็นต้น เนื่องจากผู้ใช้สามารถลดความเสี่ยงผ่านกลยุทธ์ผลตอบแทนของ Pendle Pro ขึ้นอยู่กับความเสี่ยงที่ยอมรับได้ พวกเขาสามารถเพิ่ม APY หลักเดียวเป็น APY สองหลักสำหรับสินทรัพย์เช่น stETH โดยมีความเสี่ยงด้านความปลอดภัยเพียงเล็กน้อยหรือไม่มีเลย

เมื่อ DeFi เติบโตขึ้น เราจะเห็นการไหลเข้าของผู้เล่นสถาบันมากขึ้นเนื่องจากผลตอบแทนที่น่าดึงดูดและความสามารถในการเพิ่มสินทรัพย์ที่ปลอดภัยเช่น ETH ตอนนี้ DeFi ได้เรียนรู้จากการตกต่ำของ Terra แล้ว สิ่งที่จำเป็นต้องเปลี่ยนแปลงเพื่อให้มีสภาพคล่องที่มั่นคงและตรึงผลตอบแทน

ผู้ให้บริการสภาพคล่องสามารถเลือกที่จะลดความเสี่ยง เนื่องจาก IL จะถูกจำกัดและลดลงหากมีการจัดเตรียมสภาพคล่องที่ครบกำหนด ความเสี่ยงของ IL เพียงอย่างเดียวมาจากความผันผวนของอุปสงค์ PT และ YT ซึ่งมีอยู่ในกลุ่มสภาพคล่องทั้งหมด สิ่งนี้เป็นไปได้เนื่องจากสินทรัพย์สองรายการที่เสนอมีมูลค่าเท่ากันเมื่อครบกำหนด ด้วยวิธีนี้ การจัดหาสภาพคล่องยังสามารถทำหน้าที่เป็นตัวป้องกันความเสี่ยงสำหรับสถานะ PT หรือ YT ใดๆ ของคุณ

นี่คือความก้าวหน้าอีกขั้นในการต่อสู้เพื่อลดการสูญเสียที่ไม่สามารถซึมผ่านได้ให้เหลือน้อยที่สุดและเพิ่มการไหล ซึ่งจำเป็นมากสำหรับ Pendle ในการประสบความสำเร็จ

ด้วยการอัปเดตที่เซี่ยงไฮ้ที่กำลังจะมาถึง ฉันเชื่อว่าคนส่วนใหญ่จะมองหาทางเลือกอื่นเพื่อเพิ่มผลตอบแทน ETH ให้ได้สูงสุด

ความเสี่ยงที่มีอยู่

ทิ้งหัวข้อที่น่าเบื่อของการทำให้ถูกต้องตามกฎหมายไว้ หาก SEC ยังคงถือว่ากลไกการเดิมพันเป็นหลักทรัพย์ มันจะขัดขวางนวัตกรรมและสภาพคล่องในระยะสั้น แต่ในที่สุดผู้ก่อตั้งจะย้ายไปยังประเทศที่มีการเข้ารหัสลับมากขึ้น เราเริ่มเห็นสิ่งนี้ในระดับหนึ่งแล้ว อยู่ที่ว่าเมื่อใดที่ ก.ล.ต. จะให้แนวทางที่ชัดเจนเกี่ยวกับสิ่งที่อนุญาต

ความเสี่ยงของสัญญาอัจฉริยะนั้นสูงมาก เนื่องจาก TVL ประสบความสำเร็จอย่างมากในแง่ของมูลค่าตามราคาตลาด ดังนั้นหากมีข้อบกพร่องใดๆ ก็จะกลายเป็นเป้าหมายหลักของแฮ็กเกอร์ ทีมงานตระหนักถึงเรื่องนี้และมีความโปร่งใสอย่างยิ่งในการตรวจสอบ

ข้อพิจารณาอีกประการหนึ่งคือคู่แข่งที่รวมศูนย์สามารถให้ผลตอบแทนและการดูแลที่ดีกว่า คนธรรมดาทั่วไปกลัวความซับซ้อนของสกุลเงินดิจิตอลและมีแนวโน้มที่จะหนีไปยังความปลอดภัยของนักแสดงจากส่วนกลางที่ทำงานอย่างหนักเพื่อพวกเขา บางทีเราอาจเห็นผู้คนเรียนรู้จากข้อขัดข้องล่าสุด (FTX, เซลเซียส ฯลฯ) แต่เมื่อการยอมรับเพิ่มขึ้น ผู้ใช้ที่ไม่ได้รับการศึกษาจะแห่กันไปที่หน่วยงานส่วนกลาง เว้นแต่ว่าประสบการณ์ของผู้ใช้จะดีขึ้นอย่างมาก

ในขณะที่อุตสาหกรรมยังอยู่ในช่วงเริ่มต้น การแข่งขันจะรุนแรงและบริษัทส่วนใหญ่สามารถจินตนาการถึงการมองหาวิธีที่จะเริ่มต้นในตลาดได้ Aave เป็นผู้นำอย่างมากในการให้กู้ยืมและการกู้ยืม และด้วย Aave การเพิ่มกลยุทธ์ผลตอบแทนที่ปรับแต่งได้เพื่อครองส่วนแบ่งตลาดนั้นไม่ใช่เรื่องยากเหมือนที่เคยเกิดขึ้นในช่วงไม่กี่ปีที่ผ่านมา ในตอนท้ายของวัน สภาพคล่องคือทุกสิ่ง และกิจกรรมของผู้ใช้จะไม่มีทางก้าวกระโดดในเชิงคุณภาพได้หากปราศจากคำแนะนำที่แท้จริงจากผู้ให้บริการที่เชื่อถือได้

การพัฒนาระบบนิเวศไม่ใช่เรื่องง่าย ในการเริ่มต้น การมีอยู่ของคุณไม่เป็นที่รู้จักและอาจเป็นเรื่องยากที่จะร่วมมือกับผู้ที่เป็นประโยชน์ต่อคุณมากที่สุด นอกเสียจากว่าทีมของ Pendle จะยังคงเดินหน้าสร้างพันธมิตรใหม่สำหรับกลุ่มสภาพคล่องและสิ่งจูงใจบน DEX และแพลตฟอร์มอื่นๆ PENDLE จะไม่เห็นโอกาสที่สมควรได้รับ พวกเขาได้ปรับปรุงโครงสร้างพื้นฐานให้สมบูรณ์แบบ ตอนนี้ก็ขึ้นอยู่กับทีมที่จะพิสูจน์ว่าพวกเขามีความสามารถทางการตลาดที่จำเป็นในการผลักดันผู้ใช้ไปยังผลิตภัณฑ์

พื้นที่แสดงความคิดเห็น

จากมุมมองพื้นฐานและราคา:

หนึ่งในการสาธิตที่ดีที่สุดของ DeFi ในการดึงดูดผู้เล่นใหม่คือ TVL ความสำเร็จส่วนใหญ่ของ Lido มาจาก TVL ที่สูงมาก ซึ่งนำไปสู่ความไว้วางใจในกลไกที่มากขึ้น ซึ่งนำไปสู่การมีส่วนร่วมมากขึ้น เนื่องจากกลไกการล็อคของ Pendle หากการดำเนินการด้านราคายังคงมีเสถียรภาพ เราจะเห็น TVL ของพวกเขาเกินมูลค่าตลาดอย่างต่อเนื่องด้วยโครงสร้างแรงจูงใจ ซึ่งดูดีสำหรับการประเมินมูลค่าและสามารถแสดงให้นักลงทุนเห็นว่ามีผลิตภัณฑ์ที่เหมาะสมกับตลาด

สำหรับฉันแล้ว Pendle เป็นเหมือน Aave ที่สวยงามกว่า ช่วยให้ปรับแต่งได้มากขึ้นและมีตัวเลือกการป้องกันความเสี่ยงภายใน หมายความว่าผู้ใช้ไม่ต้องมองหาที่อื่น ดังที่ได้กล่าวไว้ก่อนหน้านี้ สภาพคล่องมีบทบาทชี้ขาด และหากทีมสามารถจัดการเพื่อแนะนำระบบนิเวศใหม่อย่างต่อเนื่องและสร้างผลกระทบ เช่นเดียวกับที่ทำกับคาเมลอต ฉันคิดว่ามันมีศักยภาพที่จะเป็นม้ามืด

เมื่อ LSD กลายเป็นฮอตสปอตของตลาด ETH ที่ไม่ได้เดิมพันและการสเกล Rollup ที่ดีขึ้นจะสร้างประกายไฟใหม่ในกิจกรรม DeFi Pendle จะอยู่ในตำแหน่งที่สมบูรณ์แบบสำหรับผู้ใช้ที่ต้องการสร้างรายได้จากระบบนิเวศที่คึกคัก

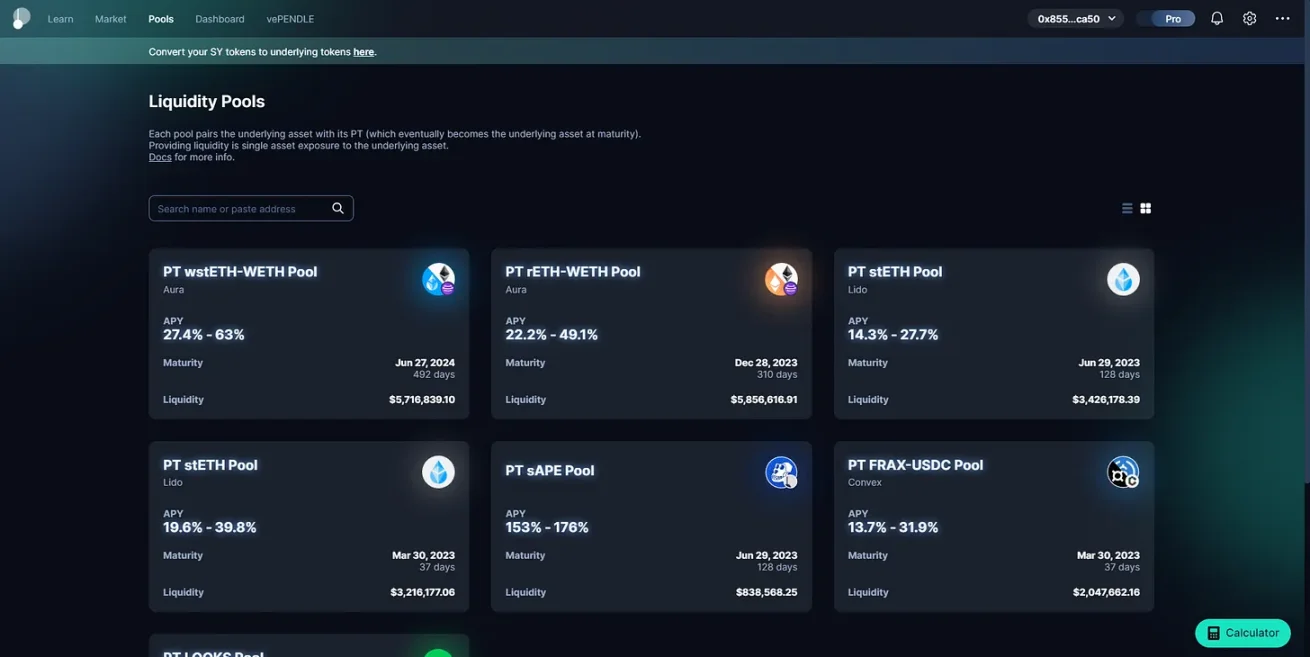

ด้วยการเติบโตล่าสุดของ wsETH และ reETH ทีม Pendle เข้าใจอย่างชัดเจนถึงขนาดของการปลดล็อกนี้และศักยภาพที่จะสร้างขึ้นสำหรับระบบนิเวศของพวกเขา ตอนนี้คุณสามารถจัดหาสภาพคล่องและรับ 28-63% APY ซึ่งถือว่าบ้าสำหรับหนึ่งในการลงทุนที่ปลอดภัยที่สุดที่สามารถทำได้ในสกุลเงินดิจิทัล

แม้ว่า Pendle จะเติบโต 10 เท่าและแตะมูลค่าตามราคาตลาดที่ 170 ล้านดอลลาร์ แต่ก็ยังต้องเพิ่มเป็นสองเท่าเพื่อให้ทันกับโครงการชั้นนำบางโครงการ จากการตลาดล่าสุดและกิจกรรมที่จะเกิดขึ้น ฉันเชื่อว่าราคาจะเพิ่มขึ้นอย่างงดงาม

ปัจจุบันมี PENDLE ที่ถูกล็อกไว้ 27.5 ล้าน คิดเป็น 18.3% ของอุปทานหมุนเวียน

แผนภูมิและภาพรวมสภาพคล่อง

สภาพคล่อง: ใน DEX สี่รายการ (Sushiswap, Camelot, Kyberswap และ TraderJoe) มีสภาพคล่องประมาณ 1.9 ล้านดอลลาร์

CEX เดียวที่มีการจดทะเบียนคือ Gate.io ดังนั้นสภาพคล่องจึงมีจำกัด และสเปรด 2% อยู่ที่ $500 เท่านั้น

TVL อยู่ที่ 27 ล้านดอลลาร์และเติบโตอย่างต่อเนื่อง ATH ก่อนหน้านี้อยู่ที่ 37 ล้านดอลลาร์ และเหรียญอยู่ที่ประมาณ 0.8-1 ดอลลาร์ในขณะนั้น ดังนั้นราคาปัจจุบันจึงไม่สะท้อน TVL

ระดับราคาที่น่าจับตามอง: $0.24, $0.33, $0.5 และ $0.8-$1 จนถึง ATH ก่อนหน้าที่ $2

ลิงค์ต้นฉบับ