หกกลยุทธ์ในการสร้างรายได้ด้วยข้อมูล Nansen

บทความนี้มาจาก Nansenเรียบเรียงโดย Katie Koo นักแปล Odaily

เรียบเรียงโดย Katie Koo นักแปล Odaily

ด้วยกรณีการใช้งานที่เพิ่มขึ้นเรื่อย ๆ ในแนวดิ่งเช่น DeFi, NFT และ GameFi โครงการ crypto จึงมีความซับซ้อนมากขึ้น นักลงทุนรายย่อยจะเลือกโครงการที่มีศักยภาพและตัดสินใจลงทุนอย่างไร? Nansen มีตัวบ่งชี้ที่สำคัญมากมายที่เหมาะสำหรับโครงการ "ทำความเข้าใจ" บทความนี้สรุปวิธีการค้นหาข้อมูลมูลค่าสูงเหล่านี้และลำดับรายการตรวจสอบที่แนะนำ

ชื่อเรื่องรอง

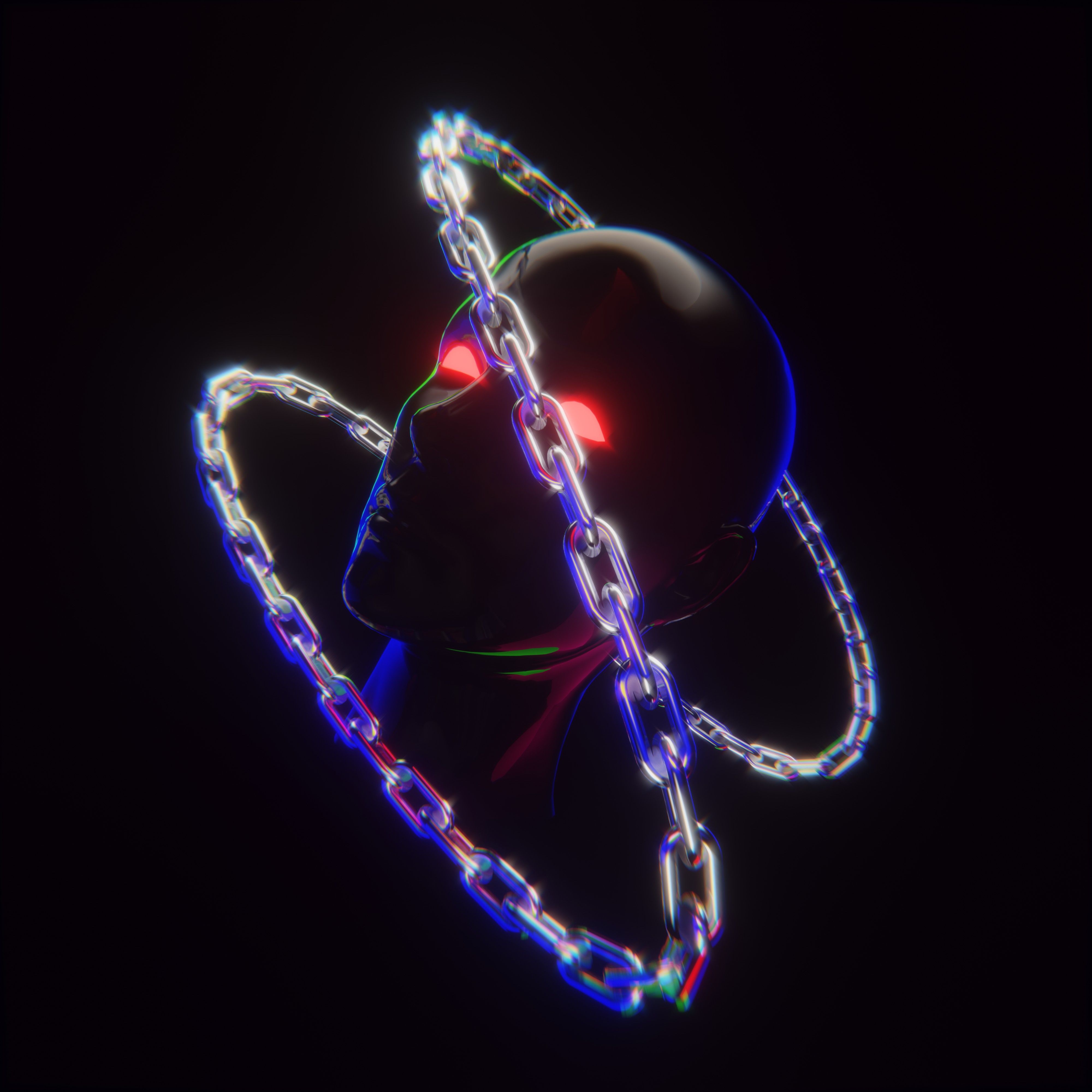

จะใช้ประโยชน์จากตัวชี้วัด "เงินฉลาด" (Smart Money) ได้อย่างไร?การถือครองโดย "เงินอัจฉริยะ" เป็นหนึ่งในตัวบ่งชี้เชิงบวกที่เป็นไปได้สำหรับโครงการ/โปรโตคอล

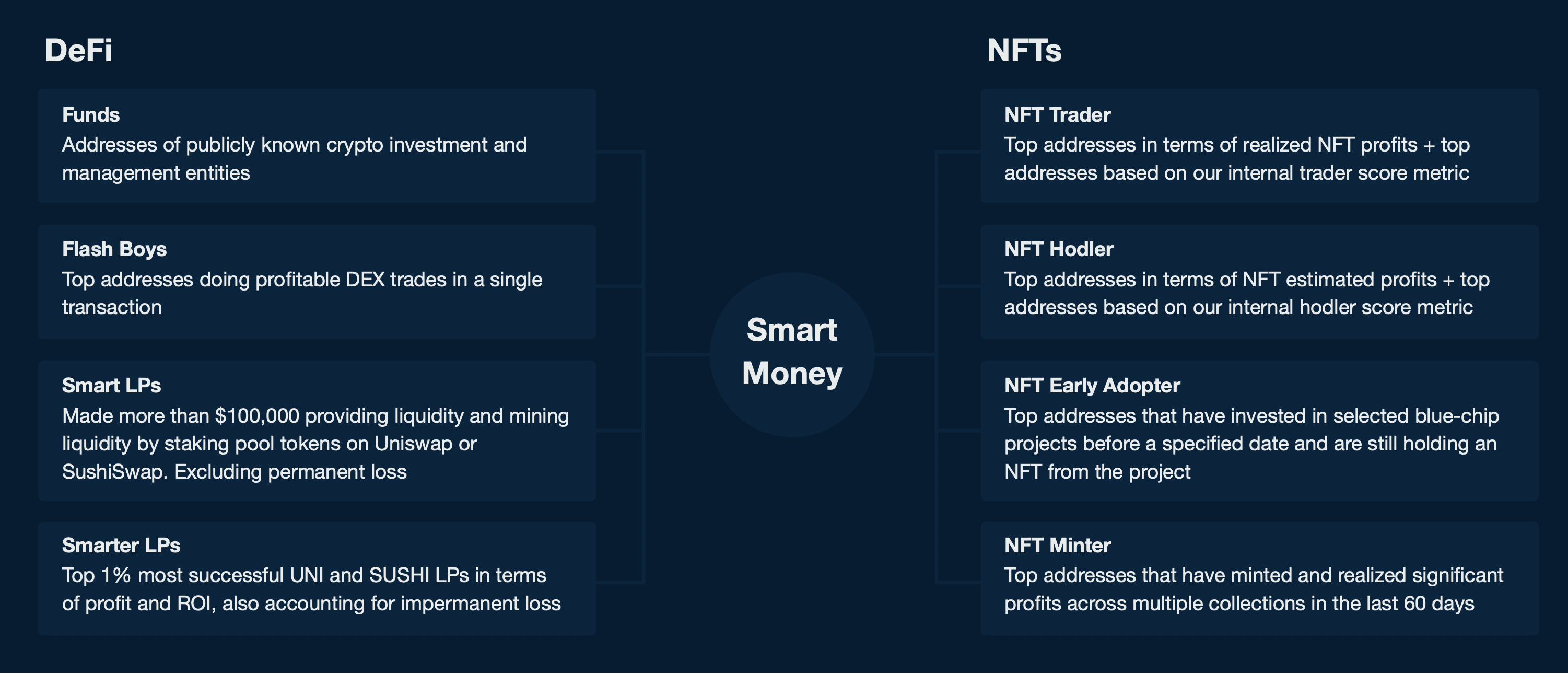

Nansen ช่วยให้ผู้ใช้สามารถตั้งค่าการแจ้งเตือนอัจฉริยะที่ปรับแต่งได้สูง ดังนั้นพวกเขาจึงได้รับแจ้งแบบเรียลไทม์เมื่อมีการทำธุรกรรมและการลงทุนใหม่โดยกระเป๋าเงินเหล่านี้

คำอธิบายภาพ

ต่อไปนี้คือตัวอย่างบางส่วนของแคมเปญ "เงินที่ชาญฉลาด" ที่อาจแปลเป็นเวอร์ชันอัลฟ่าที่ดี

ตัวอย่างที่ 1: Defiance บริษัทการลงทุนด้านการเข้ารหัสได้รับโทเค็น MUSE ก่อนการประกาศทางการเงินอย่างเป็นทางการ เมื่อทางการทางการเงินประกาศ ราคาของ MUSE เพิ่มขึ้นสองเท่า

ที่มา: รายงานอุตสาหกรรม Nansen 2021

ตัวอย่างที่ 2: กองทุนเฮดจ์ฟันด์ Cryptocurrency ทุนของ BlockTower พุ่งขึ้นบนแพลตฟอร์มซื้อขายสัญญาถาวรแบบกระจายศูนย์ MCDEX (MCB) และบางส่วนขายที่ราคาสูงสุด หากคุณใส่ใจ นี่เป็นโอกาสที่ดีในการทำกำไรอย่างรวดเร็ว

คำอธิบายภาพ

ตัวอย่างที่ 3: การแจ้งเตือนอันชาญฉลาดเกี่ยวกับกระแสเงินทุนและการไหลเข้าของ "เงินอัจฉริยะ"

คำอธิบายภาพ

ชื่อเรื่องรอง

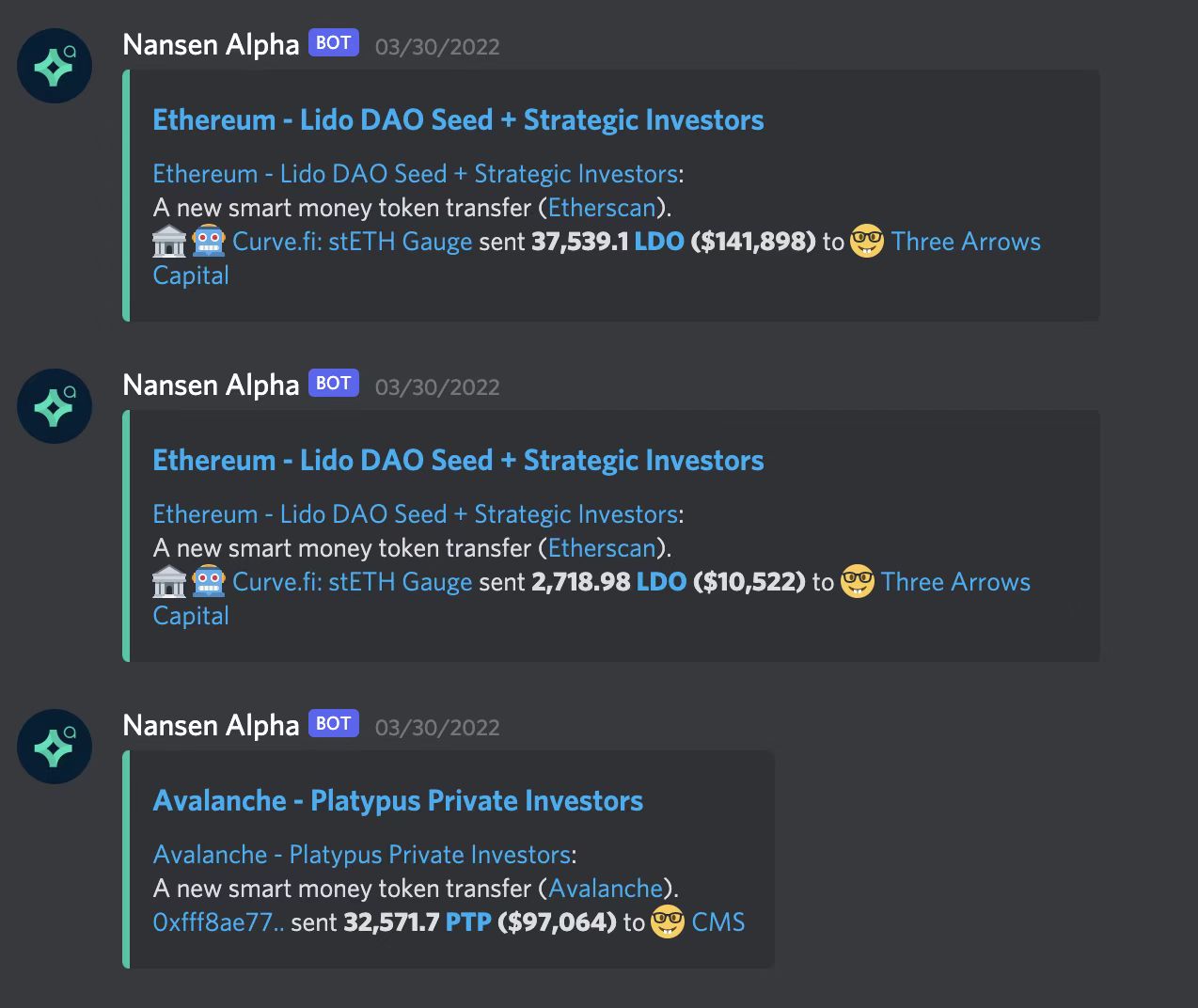

Stablecoin "Smart Money" ถือครองความเชื่อมั่นในตลาดอย่างเท่าเทียมกัน

คำอธิบายภาพ

ที่มา: Nansen.aiแดชบอร์ดข้อมูลของ Nansen แสดง Stablecoins “เงินอัจฉริยะ” เป็นเปอร์เซ็นต์ของการถือครองสกุลเงินดิจิทัลบนเครือข่ายทั้งหมด มักใช้เป็น "การตรวจสอบความเชื่อมั่น" ในตลาดปัจจุบัน โดยทั่วไปแล้ว เปอร์เซ็นต์การถือครอง Stablecoin ที่สูงขึ้นอาจบ่งบอกถึงการไม่ชอบความเสี่ยงมากขึ้นตัวอย่าง

ตัวอย่างเช่น ในช่วงขาลง การถือครองเหรียญ Stablecoin ลดลง ซึ่งอาจบ่งบอกถึงความรู้สึกที่เป็นบวก เนื่องจาก “เงินที่ชาญฉลาด” กำลังเข้าซื้อในระดับต่ำโดยคาดการณ์ว่าแนวโน้มขาขึ้นจะตามมา

มองหาโอกาสในการเปลี่ยนแปลงในตำแหน่ง "เงินที่ชาญฉลาด"

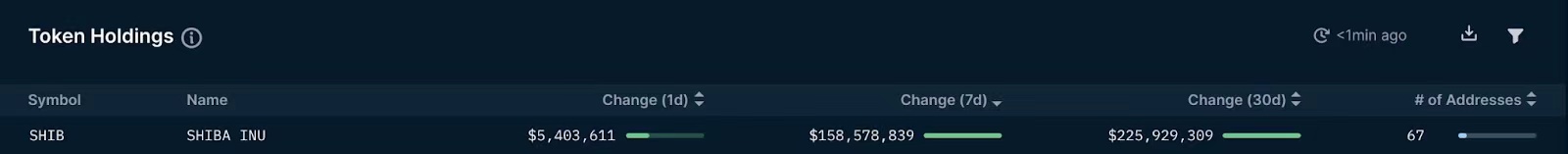

แดชบอร์ดข้อมูลนี้แสดงการเปลี่ยนแปลง 30-, 7- และ 1 วันใน "เงินอัจฉริยะ" ที่ถือครองสกุลเงินหนึ่งๆ และจำนวนที่อยู่ที่เกี่ยวข้อง มักใช้เพื่อระบุโอกาสในการลงทุน แต่ยังทำหน้าที่เป็นการตรวจสอบความเชื่อมั่นในโครงการและตลาดโดยรวม

ที่มา: https://pro.nansen.ai/smart-money/holdings

ดังที่แสดงข้างต้น ภายใน 30 วัน 7 วัน และ 1 วัน USDC ถูกสะสมในปริมาณมาก นี่แสดงว่าตลาดอยู่ในช่วงของความตึงเครียดทางอารมณ์

ที่มา: https://pro.nansen.ai/smart-money/holdings

ในกราฟนี้ โทเค็นส่วนใหญ่ที่สะสมโดย "smart money" ใน 67 ที่อยู่ในช่วง 30 วัน 7 วัน และ 1 วันที่ผ่านมาคือ SHIB ในขณะเดียวกัน SHIB พุ่งขึ้นจาก 0.000009 ดอลลาร์เป็นสูงสุดตลอดกาลที่ประมาณ 0.000088 ดอลลาร์

ชื่อเรื่องรอง

HODL เหมาะกับคุณหรือไม่?

HODL เป็นวิธีการลงทุนแบบพาสซีฟ ไม่ใช่วิธีการซื้อขายแบบแอคทีฟ สิ่งนี้เหมาะสำหรับผู้ที่ไม่มีเวลาติดตามตลาดที่มีความผันผวนสูง แต่ต้องการมีส่วนร่วมในตลาดเหล่านี้

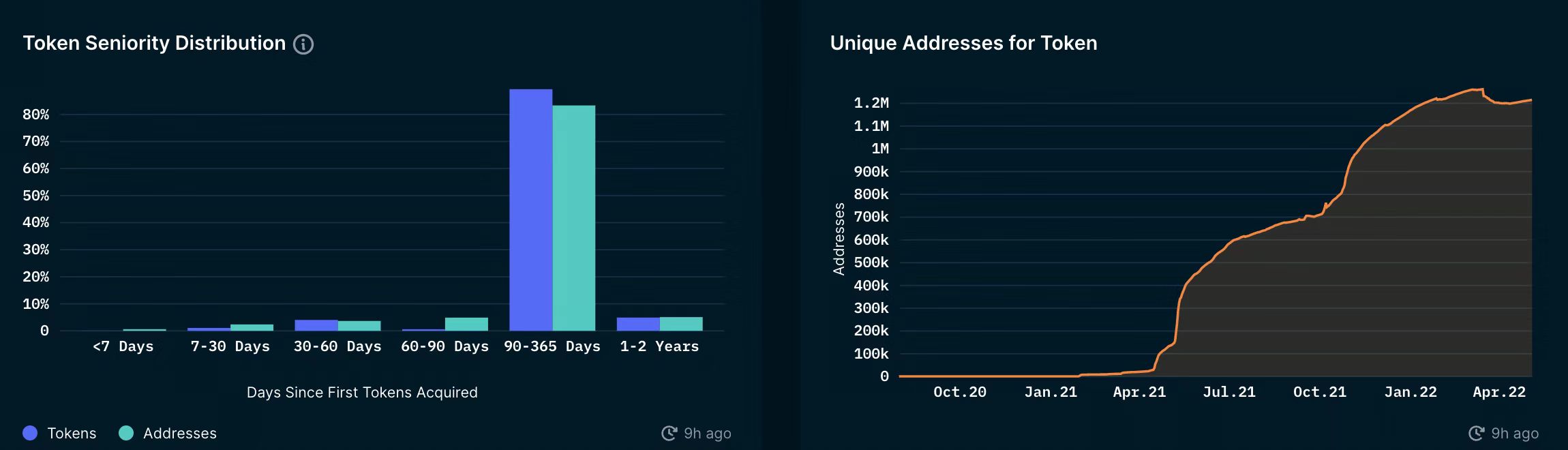

เมตริกหนึ่งที่ผู้คนสามารถดูได้คือแดชบอร์ดข้อมูลการกระจายความอาวุโสของโทเค็นบน Nansen แดชบอร์ดการกระจายระดับโทเค็นแสดงจำนวนโทเค็นและจำนวนที่อยู่เป็นเปอร์เซ็นต์ของโทเค็นที่ถือครองในช่วงเวลาต่างๆโดยทั่วไป โทเค็นจำนวนมากที่ถือครองในระยะยาวบ่งชี้ถึงการรับรู้เชิงบวกและความเชื่อมั่นในคุณค่าของโทเค็น เนื่องจากผู้คนมองเห็นศักยภาพในระยะยาว หากสัดส่วนของที่อยู่ที่ถือครองโทเค็นเป็นเวลานานก็สูงเช่นกัน แสดงว่ามีคนจำนวนมากขึ้นที่เห็นด้วยกับศักยภาพระยะยาวของโทเค็น แน่นอนว่ามีหลายปัจจัยที่สามารถอธิบายได้ว่าทำไมผู้คนถึงมีแนวโน้มที่จะถือเหรียญเป็นเวลานาน ซึ่งอาจเกี่ยวข้องกับตารางการให้สิทธิ์ที่เฉพาะเจาะจง การถือครองรางวัล สาธารณูปโภคอื่นๆ เป็นต้นที่อยู่ที่ถือโทเค็นมากขึ้นมักจะเป็นสัญญาณที่ดีว่าตลาดที่กว้างขึ้นมีความเชื่อมั่นในศักยภาพในระยะยาวของโครงการ

นอกจากนี้ยังบ่งชี้ว่าความเข้มข้นของการถือครองอยู่ในระดับต่ำ ซึ่งสามารถยืนยันเพิ่มเติมได้จากยอดสูงสุดของแพลตฟอร์ม Nansen ดังแสดงในรูปด้านล่าง

ชื่อเรื่องรอง

มูลค่าตลาด (MCAP) เป็นตัวบ่งชี้พื้นฐานที่สุดของโครงการ

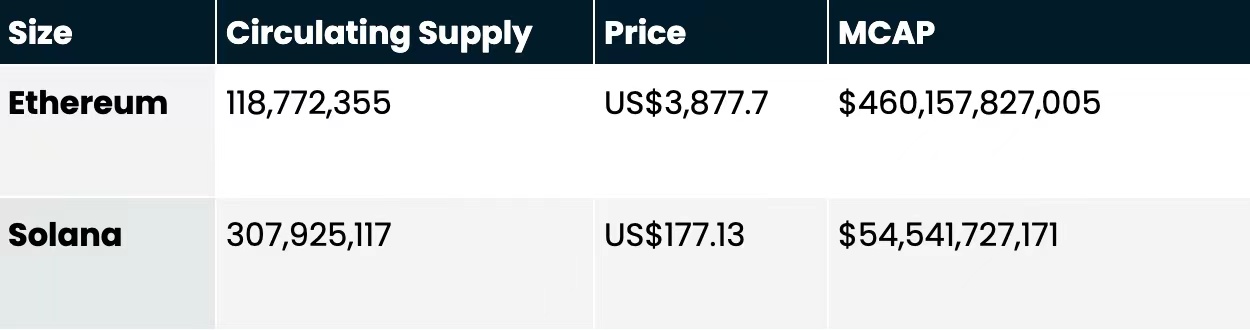

มูลค่าหลักทรัพย์ตามราคาตลาดโดยทั่วไปเป็นการประมาณมูลค่ารวมของสินทรัพย์ตามราคาตลาดปัจจุบัน ในความเห็นของเรา มูลค่าตลาดเป็นหนึ่งในตัวชี้วัดที่ง่ายและมีประโยชน์มากที่สุดสำหรับการประเมินโครงการ

Market Cap = ราคาปัจจุบัน × อุปทานหมุนเวียนโดยทั่วไป มูลค่าตลาด 1 พันล้านเหรียญสหรัฐและ 10 พันล้านเหรียญสหรัฐเป็นเกณฑ์การประเมินสองเกณฑ์สำหรับโครงการขนาดกลางและขนาดใหญ่

เปรียบเทียบมูลค่าตลาดของโครงการ (MCAP) กับคู่แข่งเพื่อประเมินศักยภาพการเติบโตของโครงการอย่างคร่าวๆ

ตัวอย่างเช่น Solana เป็นเครือข่าย L1 ซึ่งมักเรียกกันว่า "Ethereum Killer" เนื่องจากความคล้ายคลึงกัน จึงเหมาะสมที่จะเปรียบเทียบมูลค่าตลาดของ Solana และ Ethereum

คำอธิบายภาพ

ที่มา: ข้อมูล CoinMarketCap ณ วันที่ 17 ธันวาคม 2021

หากเราคิดว่าในที่สุด Solana จะถึงมูลค่าตามราคาตลาดของ Ethereum เราก็สามารถคำนวณมูลค่าในอนาคตของ Solana ได้

เพดานโดยประมาณของ SOL = $1,494.38

โอกาสกลับหัว = 743.66%

การประเมินมูลค่าแบบปรับลดเต็มที่ (FDV) = ราคาปัจจุบัน x อุปทานทั้งหมด

แต่ FDV อาจไม่ใช่มาตรการที่น่าเชื่อถือที่สุด เนื่องจากสันนิษฐานว่าอุปทานเพิ่มเติมของโทเค็นจะไม่ส่งผลกระทบต่อราคาในตลาด และไม่ได้คำนึงถึงการพัฒนาโครงการในอนาคตและพื้นที่ที่มีอยู่

ชื่อเรื่องรอง

ตัวชี้วัดใดที่ใช้ในการประเมินโครงการ DeFi?

เมื่อประเมินโครงการ DeFi ต่างๆ ฉันนึกถึงตัวบ่งชี้มากมายสำหรับการเปรียบเทียบการประเมินมูลค่า รวมถึงมูลค่าที่ล็อคไว้ทั้งหมด (TVL) ปริมาณธุรกรรม และปริมาณสินเชื่อ กุญแจสำคัญคือการเข้าใจตัวขับเคลื่อนสำคัญที่ทำให้โปรโตคอลประสบความสำเร็จ

สำหรับ DEX ตัวบ่งชี้ที่สำคัญคือปริมาณการซื้อขาย เนื่องจากปริมาณธุรกรรมมักเกี่ยวข้องโดยตรงกับรายได้ เพื่อให้แม่นยำยิ่งขึ้น เราสามารถใช้ข้อมูลปริมาณธุรกรรม รายได้ หรือค่าใช้จ่ายในช่วง 3/6 เดือนที่ผ่านมา

สำหรับโปรโตคอลการให้ยืมเช่น AAVE หรือ COMP นอกเหนือจาก TVL แล้ว ปริมาณการให้ยืมเป็นเมตริกหลักที่ต้องพิจารณาเมื่อทำการเปรียบเทียบ

ชื่อเรื่องรอง

กลไกการเพิ่มมูลค่าโทเค็น

จากโทเค็นนับพัน มีเพียงเศษเสี้ยวเล็กๆ เท่านั้นที่มียูทิลิตี้บางรูปแบบ

จุดประสงค์ของการเพิ่มมูลค่าโทเค็นคือการให้รางวัลแก่ผู้ถือโทเค็นในทางใดทางหนึ่ง (ในรูปแบบของรายได้ การมีส่วนร่วมในการกำกับดูแลของโปรโตคอล ฯลฯ) ที่จัดผลประโยชน์ของผู้ถือโทเค็นให้สอดคล้องกับผลประโยชน์ของเครือข่าย

1. แอร์ดรอป

Airdrops หมายถึงโครงการบล็อกเชนที่ส่งโทเค็นดั้งเดิมของตนเองไปยังชุมชนเฉพาะเพื่อกระตุ้นให้ผู้ใช้ใหม่โต้ตอบกับโปรโตคอลใหม่ Airdrops คล้ายกับเกมใหม่ที่ให้เครดิตฟรีแก่ผู้ใช้ใหม่โดยหวังว่าจะเพิ่มจำนวนผู้เล่น

เดิมพัน 1,000 ATOM = airdrop 1988 OSMO

การเดิมพัน ATOM มูลค่า $27,860 เท่ากับรางวัล $18,448 ณ วันที่ 26 กุมภาพันธ์ 2022 Airdrops เหล่านี้น่าสนใจมากสำหรับทุกคน โดยไม่คำนึงถึงผลตอบแทนสูงที่ลงทุนใน OSMO ในตอนแรก

ข้อความ

2. โอกาสในการขุดสภาพคล่อง/การเดิมพัน

ในทางกลับกัน หัวข้อของการโจมตีของแวมไพร์ (การโจมตีของแวมไพร์) ก็เกิดขึ้นเช่นกัน และข้อตกลงใหม่ให้รางวัลเพิ่มเติมเพื่อจูงใจผู้ให้บริการสภาพคล่องที่มีอยู่ในแพลตฟอร์มอื่นเพื่อลงทุนในโทเค็น LP บนแพลตฟอร์มใหม่

3. การกำกับดูแล

ข้อความ

3. การกำกับดูแล

การพูดในอนาคตของโปรโตคอลถือว่ามีค่า แนวคิดนี้คล้ายกับสิทธิในการออกเสียงของผู้ถือหุ้นสามัญ นอกเหนือจากผลกระทบนี้ โทเค็นการกำกับดูแลจำนวนมากเสนอสิทธิประโยชน์ต่างๆ แก่ผู้ถือโทเค็น เช่น:

(1) กลไกการแบ่งปันค่าธรรมเนียมระหว่างโปรโตคอลและผู้ถือโทเค็น ผู้ถือโทเค็นการกำกับดูแลสามารถลงคะแนนเพื่อแจกจ่าย X% ของค่าธรรมเนียมทั้งหมดที่สร้างโดยโปรโตคอลให้กับผู้ถือโทเค็น

(2) การกระจายโทเค็นในอนาคต ผู้ถือโทเค็นสามารถรับโทเค็นเพิ่มเติมผ่านการขุดเดิมพัน/สภาพคล่อง

(3) สิทธิในการออกเสียง แนวคิดหลักของโทเค็นการกำกับดูแล โดยพื้นฐานแล้วการเปลี่ยน "ความเป็นเจ้าของ" ของข้อตกลง(4) Airdrop โทเค็นย้อนหลัง ให้รางวัลแก่ผู้ใช้โปรโตคอลรุ่นแรกด้วยโทเค็น

สิ่งสำคัญคือต้องตรวจสอบการกระจายโทเค็นการกำกับดูแล โดยทั่วไป โทเค็นที่กระจายอย่างกว้างขวางมีโครงสร้างที่ดีกว่าสำหรับการมีส่วนร่วมในการกำกับดูแล เนื่องจากการลงคะแนนเสียงไม่ได้รับอิทธิพลจากกระเป๋าเงิน "whale" ที่เก็บโทเค็นจำนวนมาก

โหมด Token God ของ Nansen ช่วยให้นักลงทุนประเมินการกระจายโทเค็นได้อย่างง่ายดาย

หนึ่งในกลไกการเพิ่มมูลค่าที่พบมากที่สุดคือการซื้อโทเค็นดั้งเดิมของโปรโตคอลคืนโดยใช้รายได้ที่เกิดจากค่าธรรมเนียมในโปรโตคอล

โทเค็นที่ซื้อโดยโปรโตคอลสามารถถูกเบิร์นอย่างถาวร ซึ่งลดการจัดหาโทเค็นทั้งหมด หรือแจกจ่ายให้กับผู้เข้าร่วม การกระจายโทเค็นให้กับผู้เดิมพันจะสร้างแรงจูงใจเพิ่มเติมสำหรับผู้ถือโทเค็นโดยสร้างแรงกดดันในการซื้อโทเค็นและสร้างแรงจูงใจถาวรสำหรับนักแสดงที่ดี

ที่มา: Crypto Buyers Club

จากกราฟด้านบน เราสังเกตเห็นว่าในทุก ๆ BNB เบิร์น ราคาจะมีการพุ่งขึ้นอย่างแข็งแกร่ง อย่างไรก็ตาม สิ่งสำคัญคือต้องทราบว่าการพุ่งขึ้นของราคานั้นไม่รับประกันว่าจะเกิดขึ้นกับการลุกไหม้ทุกครั้งที่เห็นที่นี่ ในความเป็นจริง การเผาไม่ได้สร้างมูลค่าที่แท้จริง แต่นำไปสู่การขาดแคลนโทเค็นเท่านั้น

ข้อความ

5. อัตราการปล่อยโทเค็นซัพพลาย

โทเค็นใหม่จำนวนมากมีพื้นที่จำนวนมากในการผ่อนคลาย สร้างแรงกดดันด้านเงินเฟ้ออย่างมาก เนื่องจากการออกแบบนี้ การเคลื่อนไหวของราคาจึงไม่น่าจะแข็งแกร่งต่อไป เนื่องจากวิธีเดียวที่จะรักษาราคาของโทเค็นได้คือการสร้างความต้องการเพิ่มเติมอย่างต่อเนื่องสำหรับโทเค็น

แนวคิดนี้เพิ่งนำไปใช้กับรางวัลโทเค็น SLP สำหรับผู้เล่น Axie Infinity

เพื่อปรับปรุงความยั่งยืนในระยะยาวของรางวัลเกมและสนับสนุนราคา SLP ผู้พัฒนาจึงตัดสินใจลดการปล่อย SLP ของคุณสมบัติเกม (เช่น "หนังสือพิมพ์รายวัน") ให้เป็นศูนย์จาก 130 ล้าน SLP ก่อนหน้านี้ สิ่งนี้ช่วยลดการจัดหาโทเค็น SLP รายวันลงได้อย่างมาก 56% จากการเปลี่ยนแปลงนี้ ราคาของ SLP พุ่งสูงขึ้นมากกว่า 100%

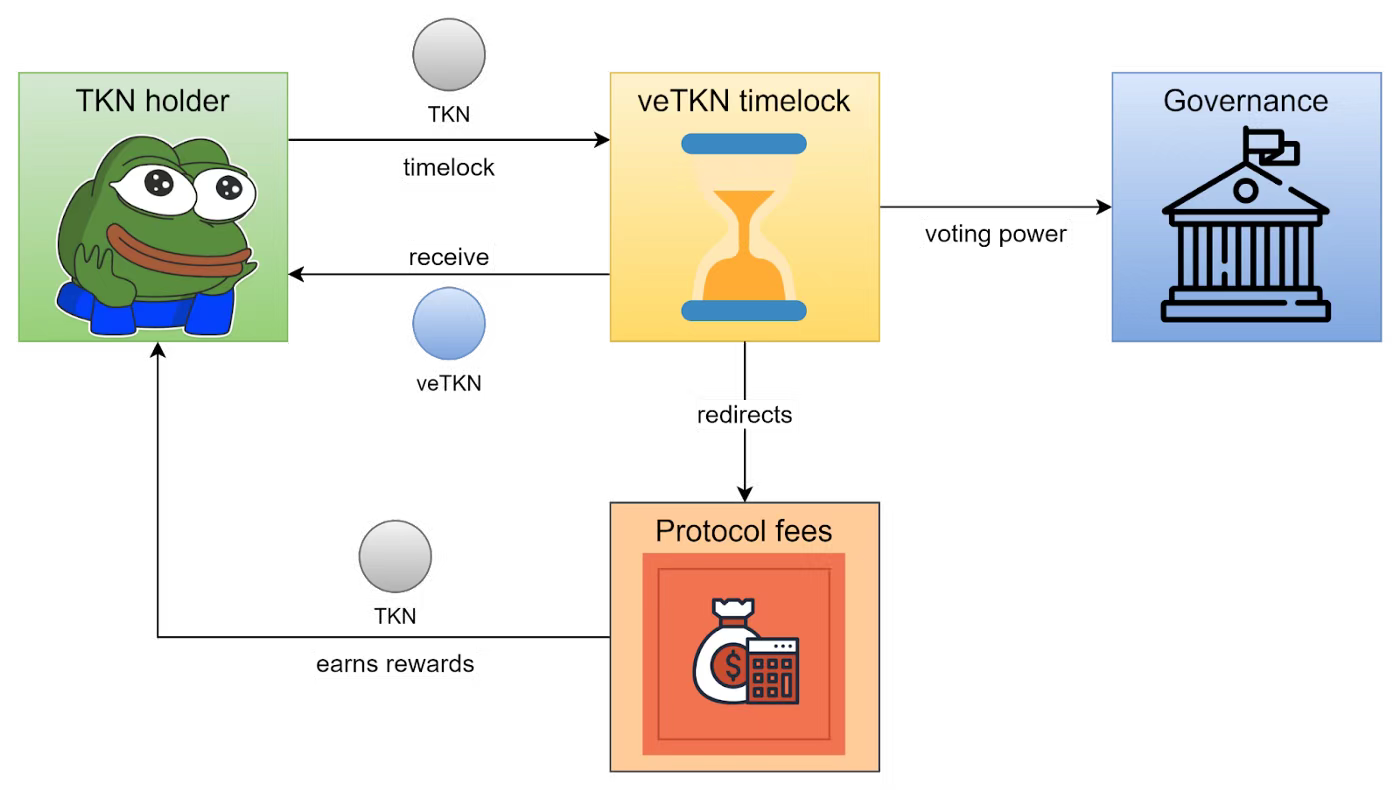

6. โมเดลทางเศรษฐกิจของ VeToken

Curve ประสบความสำเร็จอย่างมากกับโมเดล Voting Escrow (Ve) ซึ่งสนับสนุนให้ผู้ถือโทเค็นล็อกโทเค็นของตนเป็นระยะเวลาที่กำหนดไว้ล่วงหน้า โปรโตคอลที่ใช้กลไกที่คล้ายกันมากขึ้นเรื่อยๆ เช่น โปรโตคอล Anchor ของ Terra

คำอธิบายภาพ

โมเดล Ve นี้ได้รับความนิยมอย่างมาก ดังนั้นจึงมีข้อพิพาทด้านสภาพคล่องในฟิลด์ DeFi เช่น Curve War

สรุป

ชื่อเรื่องรอง

สรุป