原文作者:Sumanth Neppalli、Joel John

原文編譯:Luffy,Foresight News

還記得Sam Bankman-Fried 嗎?他曾在Jane Street 工作,後來因“有效利他主義” 實驗和挪用公款而聞名。過去一個月,Jane Street 因兩件事而登上新聞:

一是涉嫌協助政變(據稱);二是在印度選擇權市場進行套利交易實驗(同樣是據稱,畢竟我可僱不起能在法庭上擊敗他們的律師)。

其中一些交易規模極大,以至於印度政府決定全面禁止Jane Street 在該國開展業務,並扣押了他們的資金。 Matt Levine 在彭博社的專欄中對此做了精彩簡述,長話短說,這種「套利」 的運作方式如下:

在流動性充足的市場(例如1 億美元規模)賣出看跌選擇權;

在流動性稀薄的市場(例如每日交易量1000 萬美元)穩步做多標的資產。

在印度這樣的市場,選擇權交易量往往是標的股票的數倍。這是市場特性,而非漏洞。即便標的資產不足,市場總能找到流動性。例如,黃金ETF 的總量遠超過實際黃金儲量;再例如2022 年GameStop 股價暴漲,部分原因就是其空頭部位規模超過了流通股數。言歸正傳,回到Jane Street 的案例。

當你「買入」 賣權時,你是在押注價格會下跌,或者說,你買了以約定價格賣出資產的權利(即行權價)。買入買權則相反:你買入了以預設價格買入資產的權利。我以即將上線的PUMP 代幣為例來解釋。

假設我押注PUMP 代幣上線時的完全稀釋估值(FDV)會低於40 億美元(可能是出於對創投和Meme 市場的反感),我會買進看跌期權。賣給我選擇權的可能是持有PUMP 代幣配額的創投,他們認為上線時價格會更高。

賣出賣權的創投機構會獲得權利金。假設我支付0.10 美元權利金,如果代幣上線價是3.10 美元,而我的行權價是4 美元,那麼我行使看跌期權能獲利0.90 美元,扣去權利金後實際盈利0.80 美元。而創投則被迫以低於預期的價格(3.10 美元)賣出代幣,相當於承擔0.90 美元的差價損失。

我為什麼要這麼做?因為槓桿率極高:我投入0.1 美元,就能做空4 美元的資產。為什麼能獲得這麼高的槓桿?因為賣出選擇權的人(創投)認為價格不會跌破4 美元。更糟的是,創投(及其人脈圈)可能會在4 美元價位買入PUMP,確保行使時價格維持在4.5 美元。這正是印度政府指控Jane Street 的行為。

來源:彭博社

不過,在Jane Street 的案例中,他們交易的並非PUMP 代幣。他們交易的是印度股票,具體來說,是NIFTY 銀行指數。由於該市場提供高槓桿,散戶經常交易選擇權。他們只需這樣做:買入一些構成該指數的流動性相對較低的標的股票。

然後,隨著現貨買進推高指數價格,以更高的權利金賣出指數買權;同時買進指數賣權;最後賣出股票拉低指數。利潤來自買權權益和賣權收益,現貨買賣可能會有小幅虧損,但賣權收益通常足以涵蓋這部分損失。

上圖解釋了這筆交易的運作:紅線是指數交易價格,藍線是選擇權交易價格。實際上,他們賣出選擇權(壓低價格、收取權利金)並買入標的資產(推高價格、無需為選擇權付費)—— 一切都是套利。

這和今天的主題有什麼關係?

沒什麼關係。我只是想給剛接觸這些術語的人解釋清楚看跌期權、看漲期權和行使價的概念。

在本期內容中,我和Sumanth 探討一個簡單問題:為什麼加密貨幣選擇權市場沒有爆發?隨著Hyperliquid 引領敘事,鏈上永續合約再次火熱,股票永續合約也即將上線,但選擇權呢?和大多數事情一樣,我們先從歷史背景著手,再分析這些市場的運作細節,最後展望未來。我們的假設是:如果永續合約能站穩腳步,選擇權市場也會隨之發展。

問題在於:哪些團隊在開發選擇權產品?他們會採用哪些機制,以避免重蹈2021 年DeFi Summer 的覆轍?

我們目前還沒有明確的答案,但能提供一些線索。

永續合約的謎題

還記得那場疫情嗎?那段我們坐在家裡,猜測這場大規模社交隔離實驗會持續多久的「美好時光」。也正是在那時,我們看到了永續合約市場的限制。和許多大宗商品一樣,石油也有期貨市場,交易者可以押注其價格。但和所有大宗商品一樣,石油只有在有需求時才有價值。疫情引發的限制措施導致石油及相關產品需求銳減。

當你買進實物交割的期貨(非現金結算)時,你獲得了在未來以約定價格接收標的資產的權利。所以,如果我做多石油,合約到期時我會「收到」 石油。大多數交易者不會實際持有商品,而是將其賣給有物流能力(例如油罐車)的工廠或交易對手。

但2020 年,情況失控了。沒人想要那麼多石油,買進期貨合約的交易者只好承擔保管責任。想像一下:我是投資銀行的27 歲分析師,卻要接收100 萬加侖石油;40 多歲的合規主管肯定會先讓我全賣掉。事實也確實如此。

2020 年,石油價格一度跌至負值。這生動展現了實體期貨的限制:你必須接收貨物,而接收貨物需要成本。如果我只是押注石油、雞肉或咖啡豆價格的交易者,為什麼要接收實體?我怎麼把貨物從產地運到杜拜港口?這正是加密貨幣期貨與傳統期貨的結構差異。

在加密貨幣領域,接收標的資產幾乎零成本:只需轉到錢包即可。

然而,加密貨幣選擇權市場始終未迎來真正的爆發。 2020 年,美國選擇權市場成交量約70 億份合約;如今,這一數字接近120 億份,名目價值約45 兆美元。美國選擇權市場規模約為期貨市場的7 倍,其中近一半交易來自散戶,他們熱衷於當天或週末到期的短期選擇權。 Robinhood 的商業模式正是基於此:提供快速、便利、免費的選擇權交易管道,並透過「訂單流付費」 模式(由Citadel 等做市商付費)獲利。

但加密貨幣衍生性商品的情況截然不同:永續合約每月交易量約2 兆美元,是選擇權(每月約1,000 億美元)的20 倍。加密貨幣市場沒有繼承傳統金融的現有模式,而是從零開始建構了自己的生態系統。

監理環境塑造了這種差異。傳統市場受美國商品期貨交易委員會(CFTC)約束,要求期貨展期,帶來操作摩擦;美國法規將股票保證金槓桿上限設為約2 倍,也禁止「 20 倍永續合約」。因此,選擇權成了Robinhood 用戶(例如只有500 美元的散戶)將蘋果股票1% 的波動轉化為10% 以上收益的唯一方式。

加密貨幣的無監管環境為創新創造了空間。一切始於BitMEX 的永續期貨:顧名思義,這種期貨沒有「交割」 日期,是永久的。你無需持有標的資產,只需重複交易。交易者為什麼要用永續合約?兩個原因:

相較於現貨交易,永續合約手續費更低;

永續合約的槓桿更高。

大多數交易者喜歡永續合約的簡單性。相較之下,選擇權交易需要同時理解多個變數:行使價選擇、標的資產價格、時間衰減、隱含波動率和Delta 避險。大多數加密貨幣交易者直接從現貨交易過渡到永續合約,完全跳過了選擇權的學習曲線。

2016 年,BitMEX 推出永續合約,瞬間成為加密貨幣交易者最愛的槓桿工具。同年,一個荷蘭小團隊推出了Deribit,— 首個專注於加密貨幣選擇權的交易平台。當時比特幣價格低於1000 美元,大多數交易者認為選擇權過於複雜,沒必要。 12 個月後,風向突變:比特幣飆升至2 萬美元,手握巨額庫存的礦工開始買入看跌期權以鎖定利潤。 2019 年,以太坊選擇權上線;到2020 年1 月,選擇權未平倉合約首次突破10 億美元。

如今,Deribit 處理了超過85% 的加密貨幣選擇權交易量,可見市場仍集中。當機構需要大筆交易時,他們不會選擇訂單簿,而是聯絡詢價服務台或在Telegram 上溝通,然後透過Deribit 介面結算。 Deribit 四分之一的交易量來自這種私人管道,凸顯了機構在這個看似散戶主導的市場中的主導地位。

Deribit 的獨特之處在於允許跨市場抵押。例如,你做多期貨(比特幣10 萬美元),同時買9.5 萬美元的看跌期權。如果比特幣價格下跌,期貨多頭會虧損,但賣權的增值能避免爆倉。當然,這裡有很多變量,例如期權到期時間或期貨槓桿率,但Deribit 的跨市場抵押功能是其主導的關鍵原因。

理論上,鏈上選擇權很容易實現這一點:智慧合約可以追蹤行使價和到期日、託管抵押品、無需中介即可結算收益。然而,經過五年實驗,去中心化選擇權交易所總交易量仍不到選擇權市場的1% ,而永續合約去中心化交易所佔期貨交易量的10% 左右。

要理解原因,我們需要回顧鏈上選擇權的三個發展階段。

期權的石器時代

2020 年3 月,Opyn 開啟了期權發行的民主化:鎖定ETH 作為抵押品,選擇行權價和到期日,智能合約會鑄造代表權利的ERC 20 代幣。這些代幣可以在任何支援ERC 20 的平台交易:Uniswap、SushiSwap,甚至直接錢包轉帳。

每個期權都是獨立的可交易代幣: 7 月1000 美元看漲期權是一個代幣, 1200 美元看漲期權是另一個,這導致用戶體驗碎片化,但市場能正常運作。到期時,「實值」 選擇權持有者可以行使,獲得收益,合約將剩餘抵押品回饋給賣方。更麻煩的是,賣方必須鎖定全額名義價值:賣出10 ETH 的買權,需凍結10 ETH 直至到期,才能賺取0.5 ETH 的權利金。

這個系統一直運作良好,直到DeFi Summer 到來。當Gas 費飆升至每筆50-200 美元,發行一份選擇權的成本往往超過權利金本身,整個模式幾乎一夕崩塌。

開發者轉向Uniswap 式的流動性池模式。 Hegic 引領了這項變革,允許從散戶到鯨魚的任何人將ETH 存入公共金庫。流動性提供者(LPs)將抵押品集中到一個池,智能合約會為選擇權買賣報價。 Hegic 的介面允許使用者選擇行權價和到期日。

如果交易者想買1 ETH 的下週看漲期權,自動化做市商(AMM)會用布萊克- 斯科爾斯模型定價,從外部預言機獲取ETH 波動率數據。交易者點擊「買入」 後,合約會從池中劃出1 ETH 作為抵押品,鑄造記錄行權價和到期日的NFT,並直接發送到買方錢包。買方可以隨時在OpenSea 上轉售NFT,或等待到期。

對使用者來說,這幾乎是魔法:一筆交易完成,無需對手方,權利金流向LPs(扣除協議費用)。交易者喜歡一鍵操作的體驗,LPs 則喜歡收益;金庫可以同時發行多個行使價/ 到期日的選擇權,無需主動管理。

這種魔力持續到2020 年9 月。以太坊經歷了一次劇烈崩盤,Hegic 簡單的定價規則導致看跌期權賣得太便宜。賣權持有者行使,迫使金庫支付遠超預期的ETH。光是一週時間,一年的權利金收益就化為烏有,LPs 得到慘痛教訓:在平靜市場中發行選擇權看似輕鬆,但如果沒有適當的風險管理,一場風暴就能掏空所有。

AMM 必須鎖定抵押品才能承銷選擇權

Lyra(現更名為Derive)試圖透過結合流動性池和自動化風險管理來解決這個問題:每筆交易後,Lyra 會計算池子的淨delta 敞口(所有行使價和到期日的期權delta 之和)。如果金庫有40 ETH 的淨空頭敞口,意味著ETH 價格每上漲1 美元,金庫就會虧損40 美元。 Lyra 將在Synthetix 永續合約上建立40 ETH 的多頭頭寸,以對沖方向性風險。

AMM 使用布萊克- 斯科爾斯模型定價,將昂貴的鏈上計算交由鏈下預言機處理,以控制Gas 費。與未對沖策略相比,這種delta 對沖將金庫虧損減少了一半。儘管設計精妙,但該系統依賴Synthetix 的流動性。

當Terra Luna 崩盤引發恐慌,交易者撤離Synthetix 質押池,流動性枯竭導致Lyra 的對沖成本飆升,點差大幅擴大。複雜的對沖需要深厚的流動性來源,而DeFi 至今仍難以可靠地提供這一點。

尋找火種

去中心化選擇權金庫(DOVs)透過拍賣賣出訂單流,來源:Treehouse Research

2021 年初,去中心化選擇權金庫(DOVs)出現。 Ribbon Finance 開創了這種模式,策略很簡單:用戶將ETH 存入金庫,每週五透過鏈下拍賣賣出備兌買權。做市商競標訂單流,權利金作為收益回饋給存款人。每週四選擇權結算、抵押品解鎖後,整個流程重置。

2021 年多頭期間,隱含波動率(IV)維持在90% 以上,每週權利金轉化為驚人的年化收益(APYs)。每週拍賣持續產生可觀回報,存款人享受著看似無風險的ETH 收益。但當11 月市場見頂、ETH 開始下跌,金庫開始出現負收益,權利金收入不足以涵蓋ETH 的跌幅。

競爭對手Dopex 和ThetaNuts 複製了這一模式,並添加了返利代幣以緩解虧損時期的衝擊,但仍無法解決應對大幅波動的核心脆弱性。在AMM 和DOV 模式中,資金都要鎖定至到期日。存入ETH 賺取權利金的用戶,在ETH 下跌時會陷入困境,無法在需要時平倉。

訂單簿

Solana 生態團隊吸收了早期選擇權協議中AMM 限制的教訓,採取了一種截然不同的方法。他們試圖在鏈上複製Deribit 的中央限價訂單簿(CLOB)模式,用複雜的訂單匹配引擎實現近乎即時的結算,並引入做市商作為每筆期權的賣方對手方。

第一代產品如PsyOptions 嘗試將訂單簿完全放在鏈上,每份報價都佔用區塊空間,做市商必須鎖定100% 抵押品,因此報價稀少。第二代產品如Drift 和Zeta Markets 將訂單簿移至鏈下,配對後再上鍊結算。 Ribbon 團隊帶著Aevo 重返戰場,將訂單簿和匹配引擎放在高性能的Optimism Layer 2 上。

更重要的是,這些產品在同一平台支援永續合約和選擇權,配備組合保證金系統,能計算做市商的淨敞口。這與Deribit 的成功因素相同,讓做市商可以重複使用抵押品。

結果喜憂參半。由於做市商可以頻繁更新報價而無需支付高昂Gas 費,點差收窄。但CLOB 模式的弱點在非交易時段顯現:當美國的專業做市商下線,流動性蒸發,散戶交易者面臨巨大的價差和糟糕的執行價格。這種對活躍做市商的依賴導致了暫時性「死區」,而AMM 儘管有缺陷,卻從未出現過這種情況。 Drift 等團隊完全轉向永續合約,放棄了選擇權。

Premia 等團隊則探索AMM-CLOB 混合模式,在提供24/7 流動性的全鏈上訂單簿和能增加深度的做市商之間尋求中間道路。然而,總鎖倉價值(TVL)從未超過1,000 萬美元,大額交易仍需做市商介入,滑點居高不下。

期權為何舉步維艱

選擇權流動性正從AMM 流向訂單簿。 Derive 停用了鏈上AMM,圍繞訂單簿重建了交易所,並配備了跨保證金風險引擎。這項升級吸引了Galaxy 和GSR 等,該平台現在處理約60% 的鏈上期權交易量,成為DeFi 最大的去中心化期權交易所。

Vlad 談限價訂單簿設計

當做市商賣出12 萬美元的BTC 買權並用現貨BTC 對沖時,系統會識別這些抵銷倉位,並根據淨投資組合風險而非單一部位要求計算保證金要求。該引擎會持續評估每個部位:承銷2026 年1 月到期的12 萬美元看漲期權,做空下週的周線合約,買入現貨BTC,並要求交易者根據淨方向性敞口繳納保證金。

對沖可以抵消風險,釋放抵押品以重新部署到下一個報價。

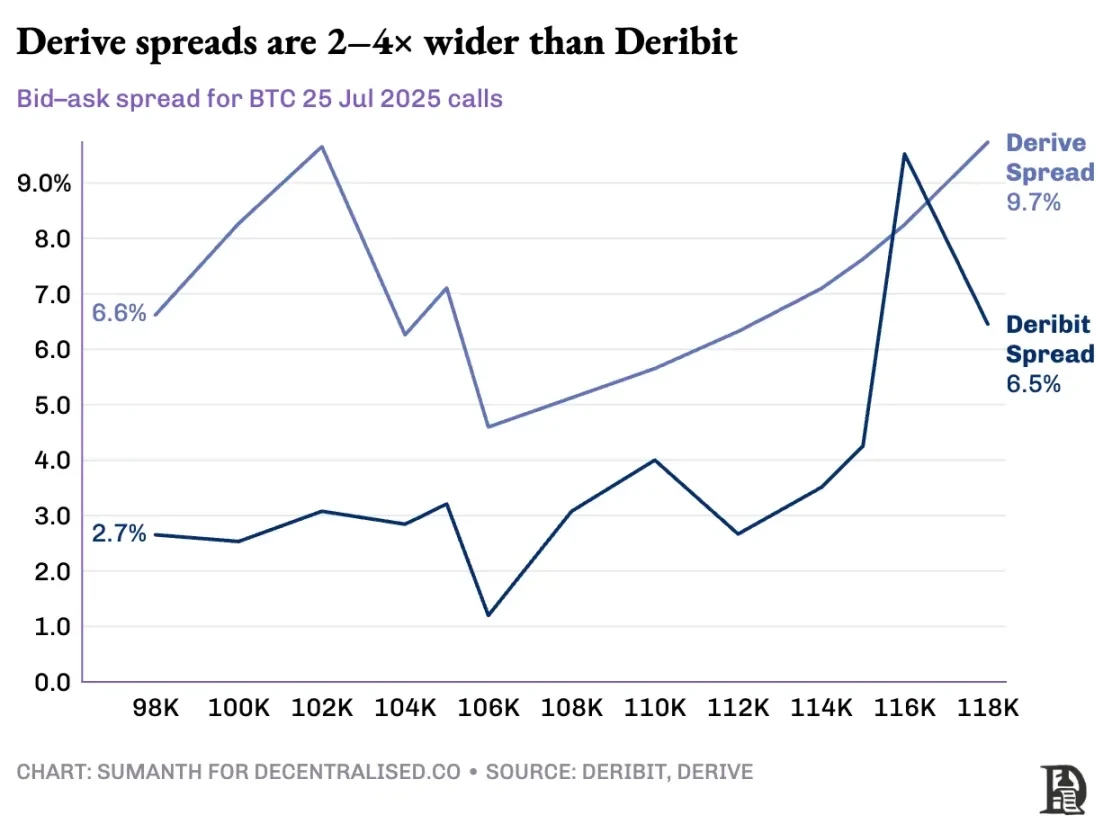

鏈上協議在將每份行使價和到期日代幣化到各自的ERC-20 代幣庫中時,就打破了這種循環。下週五鑄造的12 萬看漲期權無法識別BTC 永續合約的對沖。雖然Derive 已透過在其清算所內添加永續合約來實現跨保證金,部分解決了這個問題,但價差仍然遠高於Deribit;同等倉位的價差通常要高出2-5 倍。

註:用芒果價格來解釋吧。假設我以10 美元的價格賣給某人買入芒果的權利,收取1 美元權利金。這些芒果三天後成熟。只要我有芒果(現貨資產),就能收取權利金(1 美元),不用擔心芒果市價上漲。

我不會虧損(因此實現了對沖),除非芒果價格上漲帶來機會成本。如果Sumanth 買了這份選擇權(付我1 美元),他可以轉身以15 美元賣掉芒果,扣除權利金後淨賺4 美元。這三天就是期權的到期日。交易結束時,我要么還持有芒果,要么總共得到11 美元(10 美元芒果錢+ 1 美元權利金)。

在中心化交易所,我的芒果農場和市場在同一個小鎮,他們知道我交易的擔保,因此我可以用Sumanth 支付的權利金作為抵押,抵消其他開支(例如勞務費)。但在鏈上市場,兩個市場理論上位於不同地點,互不信任。由於大多數市場依賴信用和信任,這種模式的資本效率很低—— 我可能光是把Sumanth 的付款轉給物流商就要虧錢。

Deribit 得益於多年的API 開發,以及眾多演算法交易平台針對其平台優化的系統。 Derive 的風險引擎上線僅一年多,缺乏有效對沖所需的現貨和永續合約市場所需的大量訂單簿。做市商需要即時存取多個工具的深厚流動性來管理風險,他們需要能同時持有選擇權頭寸,並透過永續合約輕鬆避險。

永續合約去中心化交易所透過完全消除碎片化解決了流動性難題。同一資產的所有永續合約都相同:一個深池、一個資金費率,無論交易者選擇2 倍或100 倍槓桿,流動性都是統一的。槓桿只影響保證金要求,不影響市場結構。

這種設計讓Hyperliquid 等平台取得顯著成功:其金庫通常與散戶交易做對手方,將交易費用分配給金庫存款人。

相較之下,選擇權將流動性分散到數千個「微資產」 中:每個行使價- 到期日組合都形成獨立市場,具有獨特特徵,導致資金分散,幾乎不可能達到成熟交易者所需的深度。這正是鏈上選擇權未能起飛的核心原因。然而,鑑於Hyperliquid 上湧現的流動性,這種情況可能很快就會改變。

加密貨幣選擇權的未來

回顧過去三年所有主要選擇權協議的推出,一個清晰模式浮現:資本效率決定生存。那些迫使交易者為每個頭寸鎖定單獨抵押品的協議,無論其定價模型多麼複雜、界面多流暢,最終都失去了流動性。

專業做市商的利潤空間極薄,他們需要每一分錢都能在多個部位中高效運作。如果一個協議要求他們為比特幣看漲期權繳納10 萬美元抵押品,再為對沖用的永續合約繳納10 萬美元,而不是將這些抵押品視為抵消風險(可能只需2 萬美元淨保證金),那麼參與市場就無利可圖。簡單說:沒人想把大量資金套牢,卻只賺一點點錢。

來源:TheBlock

Uniswap 等平台的現貨市場每日交易量常超過10 億美元,滑點極小;Hyperliquid 等永續合約去中心化交易所每日處理數億美元交易量,點差可與中心化交易所競爭。期權協議急需的流動性基礎現已存在。

瓶頸始終在於基礎設施:專業交易者視為理所當然的「管道」。做市商需要深流動性池、即時對沖能力、部位惡化時的即時清算,以及將整個組合視為單一風險敞口的統一保證金系統。

我們曾寫過Hyperliquid 的共享基礎設施方法,它創造了DeFi 長期承諾卻鮮有實現的正和狀態:每個新應用都強化整個生態系統,而非爭奪稀缺流動性。

我們相信,選擇權最終會透過這種「基礎設施優先」 的方式走上鏈。早期嘗試著重於數學複雜性或巧妙的代幣經濟學,而HyperEVM 解決了核心「管道」 問題:統一抵押品管理、原子級執行、深厚流動性和即時清算。

我們看到市場動態變化的幾個核心面向:

2022 年FTX 崩盤後,參與新原語、承擔風險的做市商減少;如今,傳統機構參與者重返加密貨幣市場。

有更多經過考驗的網路能滿足更高的交易吞吐量需求。

市場對部分邏輯和流動性不完全上鍊的接受度較高。

如果選擇權要回歸,可能需要三類人才:理解產品運作的開發者、懂做市商激勵的專家,以及能將這些工具包裝成散戶友善產品的人。鏈上選擇權平台能否讓某些人賺取改變人生的財富?畢竟,Memecoin 做到了—— 它們讓用幾百美元賺上百萬的夢想成為現實。 Memecoin 的高波動性使其奏效,但缺乏「林迪效應」(存在越久越穩定)。

相較之下,選擇權既有林迪效應,又有波動性,但一般人難以理解。我們相信,會有一類消費級應用專注於彌合這一差距。

如今的加密貨幣選擇權市場類似芝加哥商品交易所(CBOE)成立前的狀態:一堆實驗,缺乏標準化,以投機為主,而非避險。但隨著加密基礎設施逐漸成熟,真正投入商業運營,這種情況將會改變。機構級流動性將透過可靠的基礎設施上鍊,支援跨保證金系統和可組合對沖機制。