原文作者:rosie

編譯| Odaily星球日報( @OdailyChina )

譯者| Ethan( @ethanzhang_web3 )

編按:在加密產業,「如何發幣」的建議比比皆是:要有互動、要有創投、要有炒作。然而,當我們真正拿出數據去驗證這些「共識」時,結果卻令人不安——嗓門最大的聲音,往往是最遠離真相的。

Odaily星球日報編譯了一篇基於Simplicity Group 對2025 年40 個主流代幣發行項目、超過5 萬條數據的系統研究文章,試圖還原一個被情緒、演算法和虛假 KOL 噪音所掩蓋的事實:互動≠成功,風投≠價值,炒作≠增長。在熱點頻出的 TGE 季,希望本文能為專案方、業者與投資者提供冷靜且可靠的參考。數據不會說謊,只是我們太久沒有認真傾聽。

劇透:聲音最大的人,觀點往往最糟糕

Crypto Twitter 喜歡教你怎麼發幣:先搞到 10 萬粉絲;用「任務」刷互動量;從頂級 VC 那裡融資;隻流通 2% 的代幣;在 TGE 週製造最大聲勢。

問題在於:這全是胡說八道。

我最近深入研究了@SimplicityWeb3的一項了不起的研究——他們分析了 2025 年 40 個主要代幣發行的 50, 000 個數據點,結果……會讓任何信奉傳統 Crypto Twitter 智慧的人感到不安。

互動量的巨大謊言

所有人(包括我)都沉迷於推特指標:按讚、轉推、回覆、曝光——整個「虛榮指標馬戲團」。專案方花費數千美元刷互動、做任務、買粉絲。

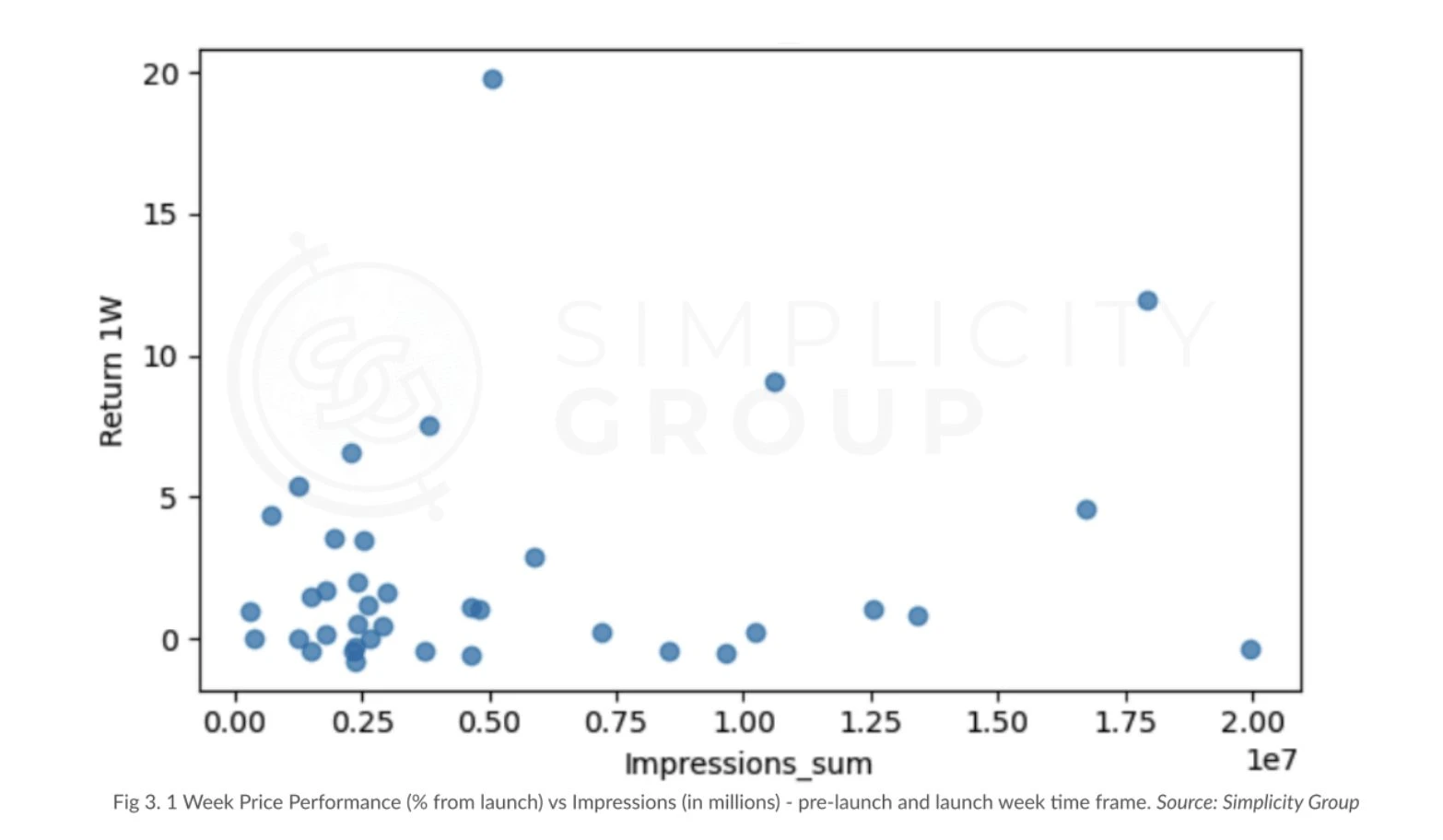

與一週價格表現的相關性?基本為零。 Simplicity Group 的迴歸分析顯示,互動指標與價格表現的 R²僅為 0.038 。簡單說:互動量幾乎無法解釋代幣成功與否的差異。

按讚、留言和轉發甚至與價格表現呈現輕微負相關。 意味著互動更多的項目有時表現反而更差。像 GoPlus、SonicSVM 和 RedStone 這樣的專案經常發帖,但獲得的互動量與其用戶基數並不相稱。

資料來源: https://docsend.com/view/khn4nms2ehjjskv3

唯一顯示任何正相關的指標其實出乎意料:是發行前一週的轉推量。係數為 0.094 (p 值勉強接近統計顯著),即使如此,相關性也弱得可憐。

所以,當你花錢買機器人、設計複雜的任務活動時,本質上就是在燒錢換取 Instagram 等級的滿足感。

低流通量神話

Crypto Twitter 沉迷於「低流通量、高完全稀釋估值(Low Float High FDV)」的發行。敘事邏輯是:以極小的流通量發行,製造人為稀缺,坐等幣價上漲。

又錯了。

初始流通量佔總供應量的比例與價格表現零相關。研究顯示沒有任何統計意義。

真正重要的是:你的初始市值(Initial Market Cap)的美元價值。

R²為 0.273 ,調整後 R²為 0.234 ,關係非常清晰:log(初始市值)每增加 1 個單位, 一周回報率下降約 1.37 個單位。

通俗點講:初始市值每增加 2.7 倍,首月的價格表現就下降約 1.56% 。這種關係非常強,幾乎可以視為因果關係。

教訓:關鍵不在於你解鎖了多少比例的代幣,而是砸向市場的總美元價值。

VC 背書的幻覺

“哇,他們從a16z 融了 1 億美元,這幣要上天了!”

旁白:它並沒有上天。

融資金額與一週報酬的相關性為 0.1186 (p 值 0.46);與一個月報酬的相關性為 0.2 (p 值 0.22)。 兩者均無統計意義。專案融了多少錢和代幣表現如何之間根本沒關係。

為什麼? 因為更大的融資通常意味著更高的估值,這需要克服更大的拋壓。額外的資金並不會神奇地轉化為更好的代幣表現。

然而 Crypto Twitter 把融資公告當作買進訊號。這就像根據餐廳老闆付了多少租金來評判餐廳的好壞。

完美例證:研究中融了大筆資金的項目,表現並沒有自然優於融資額適中的項目。 1 億美元的融資並不能保證比 1000 萬美元的融資擁有更好的代幣經濟學或更強的社區。

行銷時機的謬誤

傳統觀點認為:把最重磅的公告留到發行週。製造最大 FOMO,在代幣上線時吸引所有人的注意。

數據說的正好相反。

發行後互動量就死了。 用戶追逐下一個閃亮的空投,你精心策劃的發行後內容被無視。

那些表現持續的項目,是在發行週之前(而非期間)就建立了知名度。 他們明白:發行前的關注帶來的是真正的買家,而發行週帶來的關注只是「遊客」。像 Kinto 這樣的項目,其互動高峰出現在 TGE 之前(他們發布預熱內容引導至發行時刻),而不是在發行之後(那時所有人都轉向下一個機會了)。

真正有效的是什麼?

既然推特互動、低流通量、VC 背書和炒作時機都不重要,那什麼重要?

實際的產品效用:

那些能自然產生內容(如 Bubblemaps 提供鏈上調查,Kaito 追蹤市場敘事)的項目表現優於充斥 Meme 的帳號。 Bubblemaps 和 Kaito 擁有巨大且持續的互動量,因為他們的產品有機地創造充滿 Alpha 的內容。

交易量留存:

在初始拉盤後能維持交易量的代幣,價格表現明顯較好。 Spearman 秩相關係數為-0.356 (p= 0.014)-交易量下降越多的代幣,價格表現往往越差。交易量留存最高的四分位數(Q4)組,在發行後一個月的價格表現中位數和平均數都顯著較高。

合理的初始市值:

這是成功最有力的預測指標(係數為-1.56 且具有統計顯著性)。以合理的估值發行,才有上漲空間;以 1 億美元以上的估值發行,就是在對抗地心引力。

真誠的溝通:

一致的、與產品相符的溝通語調。 Powerloom 融資 520 萬美元卻採用過度俏皮的語調,兩者不符——其代幣 POWER 首周暴跌 77% ,自發行以來下跌 95% 。而 Walrus 真誠地運用幽默,在 TGE 一個月後上漲了 357% 。 Hyperlane 堅持實事求是地更新訊息,首周暴漲 533% 。

為何 Crypto Twitter 會搞錯?

這種脫節並非出於惡意,而是結構性的。

Crypto Twitter 獎勵的是互動量,而非準確性。像是「 10 種方法讓你的代幣發行暴漲 100 倍」這類帖子,比「數據實際說明了什麼」獲得更多轉推。

意見領袖透過迎合現有信念而非挑戰它們來建立受眾。告訴人們他們的互動刷量毫無意義並不能賺錢。

而且,大多數 Crypto Twitter 名人自己根本沒發過幣。他們在評論一場他們從未參與過的遊戲。同時,像 Story Protocol 這樣真正交付了產品的項目,無論其推特粉絲多少,都看到了持續的表現。

真正的策略

根據數據,成功專案實際做的是:

專注於建構人們真正想使用的東西

在發行時為代幣設定合理的價格

真誠地與受眾溝通

衡量真正重要的東西,而不是只看點讚數

我知道,這聽起來像是革命性發現。

以 Quai Network 為例:他們專注於深入解釋其獨特的區塊鏈共識模型並進行教育性科普。 TGE 期間平均瀏覽量約 2.4 萬次。其代幣 QUAI 在發行後第一周上漲了 150% 。這不是因為他們有數百萬粉絲,而是因為他們圍繞著真正的創新建立了真誠的興趣。

相比之下,那些在任務平台和互動刷量上燒錢的項目,其代幣暴跌,因為根本沒有人理解或關心他們在構建什麼。

諷刺的是,當所有人都在玩弄推特演算法時,那些默默建構實用產品、穩健發行的計畫才是真正成功的。

反面教材:Zora 未能及時溝通代幣經濟學細節,在 TGE 後一週內暴跌 50% 。而對其方案保持透明、專注於產品驅動內容的項目,表現則持續優異。

Crypto Twitter 並非故意說謊。但當激勵機制獎勵「熱門觀點」而非硬核數據時,真正的訊號就被淹沒在噪音裡了。