原文| Odaily星球日報( @OdailyChina )

作者|Golem( @web3_golem )

近期,「加密」與「美股」這兩個關鍵字被頻繁連結在一起。一方面美股上市公司扎堆開啟購買加密資產風潮,SharpLink、GameStop 等公司依靠此策略股價在短期內被大幅拉升;另一方面是加密企業開啟美股 IPO 上市之路,USDC 穩定幣發行商 Circle 6 月 6 日上市首周收盤價為 107.7 美元,與 31 美元的 IPO 24% 定價。 BitMEX 聯合創辦人Arthur Hayes 也發文感嘆, Circle 上市會是加密 IPO狂熱的開端。

如此狂熱的景像也使「吃不到葡萄」的加密人心裡犯癢,但若這真是一場新的流動性盛宴,加密人又怎會甘心缺席?因此在這樣的趨勢下,鏈上交易美股也成為熱門話題。

證券代幣化(STO)實際上在 RWA(真實世界資產)誕生前就已存在, 2020-2021 年期間 FTX、幣安等就推出過美股代幣化交易服務,不過彼時的加密監管環境並不友好,證券代幣化交易業務沒能延續。但隨著如今美國加密監管環境改善、加密與傳統金融日益融合,花旗、摩根大通、Robinhood 等也都開始入局探索美股代幣化業務。

天時地利人和之下,市場上的鏈上證券交易平台也可能成為下一個風口,Odaily星球日報將在本文中盤點市場上可使用加密資產購買美股的交易平台,供讀者參考。

Bybit

中心化交易所 Bybit 於 5 月 19 日在自己的TradFi平台上推出了基於USDT 的股票差價合約(CFD) 交易。 Bybit TradFi 平台是一個多資產交易平台,可使交易者能夠使用單一帳戶進入全球金融市場。用戶只需創建 MT 5 帳戶就可以直接使用 USDT 抵押品交易美股,股票目前共包含 78 支,包括Apple (AAPL)、Tesla (TSLA)、Nvidia (NVDA)、Amazon (AMZN)、Microsoft (MSFT) 和Alphabet (GOOG)等,完整股票列表請見官方公告。

與股票現貨交易不同,股票差價合約交易並非真實購買股票,而是直接根據價格走勢進行交易。當用戶在 Bybit TradFi 平台開倉CFD 部位時,本質上是在與平台簽訂合約,結算開倉和平倉時股票價格之間的差額,用戶最高可使用 5 倍槓桿。

Bybit 平台對每股收取0.04 USDT 費用,最低交易規模為5 USDT。

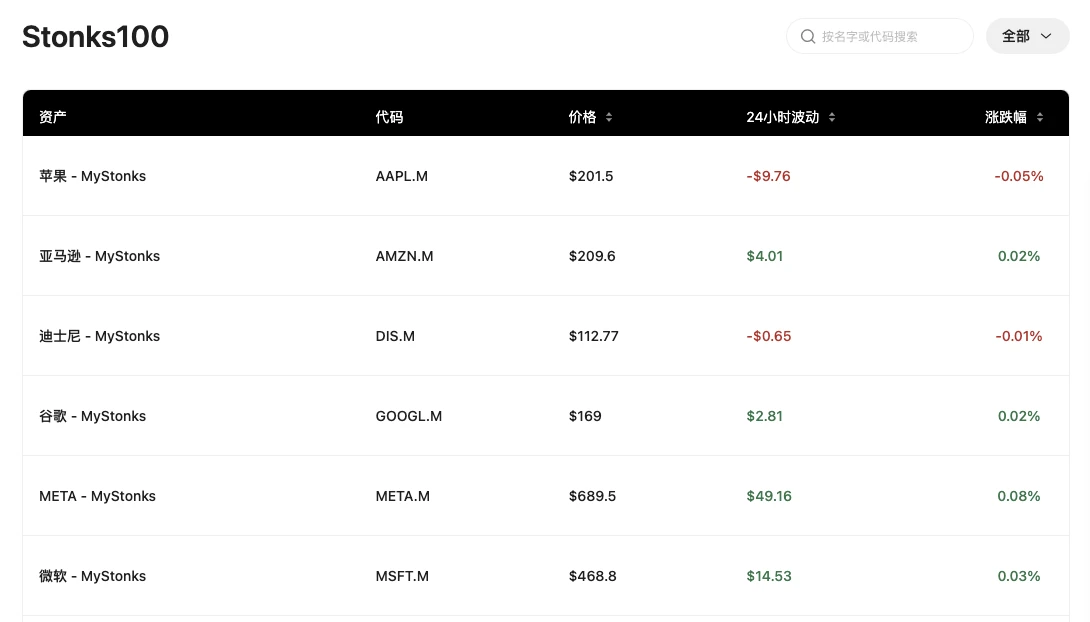

MyStonks

MyStonks是在 Meme 幣Stonks 社區 CTO 基礎上創建的去中心化加密資產交易平台,用戶也可在該平台 Stonks 100 板塊購買美股,其中包含 AAPL、AMZN、DIS、GOOGL、META、MSFT、NFLX、NVDA 等 95 支美股和 5 隻在美國上市的加密和股票。

當用戶在 MyStonks 平台購買美股時,MyStonks 會在 Base 鏈上按 1: 1 鑄造對應份額的美股代幣發放至用戶鏈上錢包地址;當用戶出售美股代幣時,MyStonks 平台會進行逆向操作,將美股代幣變現為穩定股代幣並轉至用戶代幣預言機作為報價提供者。同時平台收取 0.3% 的美股代幣交易手續費。

MyStonks 並不是簡單的鏈上數據盤,當用戶在平台上買賣美股代幣時,MyStonks 也會在鏈下 1: 1 買賣對應的美股,並由全球資管巨頭富達進行託管,MyStonks 首批託管的資產規模達 5000 萬美元。

Ondo Finance

Ondo Financ e 是一個去中心化的機構級金融協議,並且已經與川普家族計畫 WLFI 達成合作,是「美國幣」概念的熱門標的。早在 2 月 5 日,Ondo Finance 就發文宣布即將推出 RWA 代幣化交易平台Ondo Global Markets (Ondo GM) ,允許用戶買賣由現實資產 1: 1 支持的股票、債券和ETF 代幣。但這項服務不給美國用戶。

所有Ondo Global Markets 的 RWA 代幣將原生發行在Ondo Chain 上,用戶也可透過 Ondo Chain 內建的跨鏈功能與其他鏈互動。 Ondo Global Markets 計劃在今年稍後推出,具體時間官方暫未公佈。

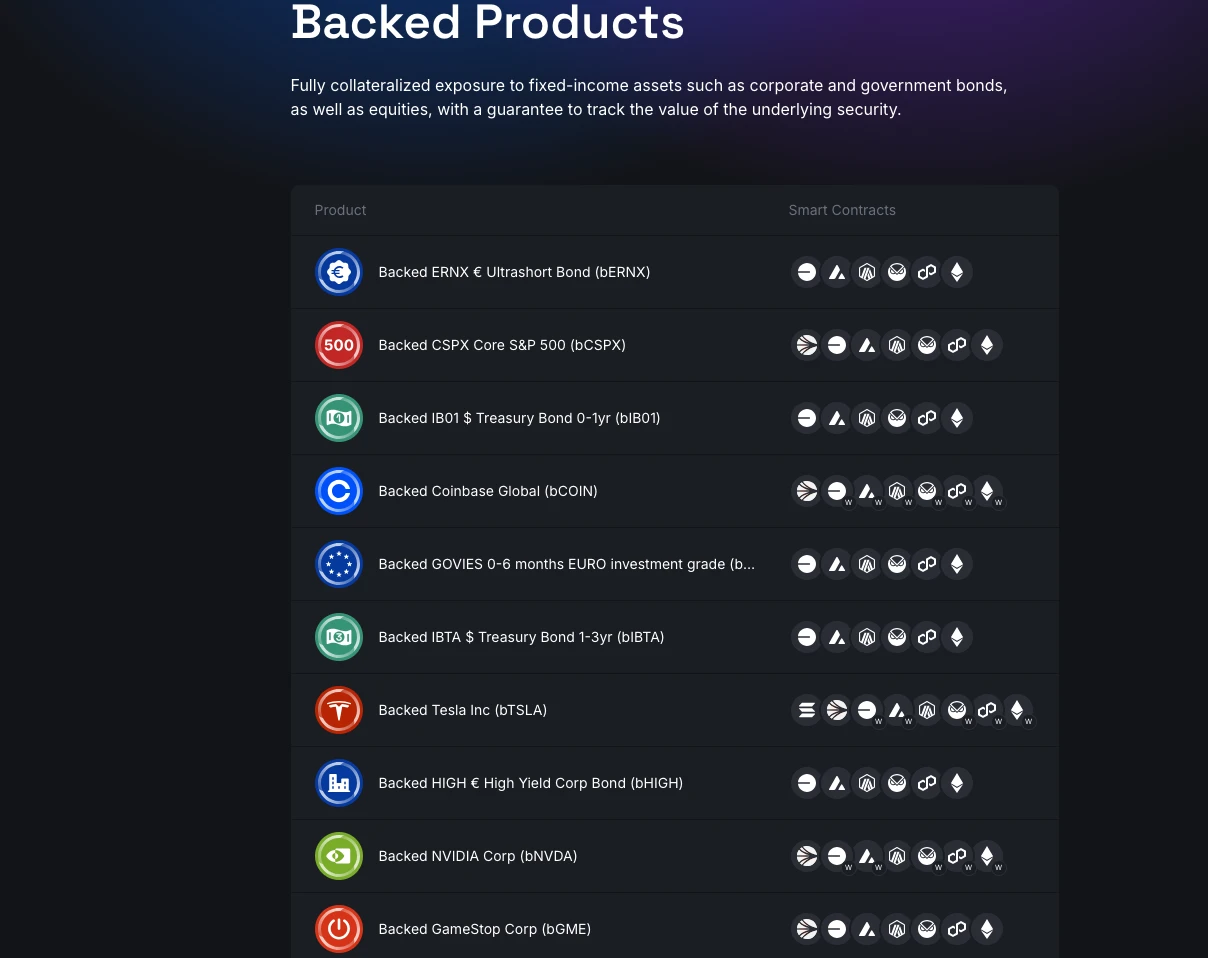

Backed

Backed是一家瑞士的資產代幣化發行商,主要致力於將股票和 ETF 代幣化。 Backed 已經在多鏈上推出了 bCOIN、bCSPX、bTSLA、bNVDA、bMSTR 等10 種美股代幣,但 Backed 本身沒有推出美股代幣交易平台,用戶可以直接透過鏈上 DEX,如 CoW swap、1inch等交易其推出的美股代幣。

Backed 符合瑞士DLT 法案的監管框架,是少數擁有合規資格的美股代幣化平台。 Backed 採用的也是 1: 1 擔保制,每在鏈上鑄造一個美股代幣,就會在二級市場中購入相應的美股股票,美股資產由一家瑞士託管銀行管理,同時定期發布儲備證明。

Backed 在 2024 年 4 月 30 日完成了 950 萬美元融資,由 Gnosis VC 領投,cyber Fund、Blockchain Founders Fund、Stake Capital 等參投。近期,Backed 與中心化交易所 Kraken 合作,計畫推出全新的股票代幣化交易平台xStocks ,具體上線時間未知。

Dinari

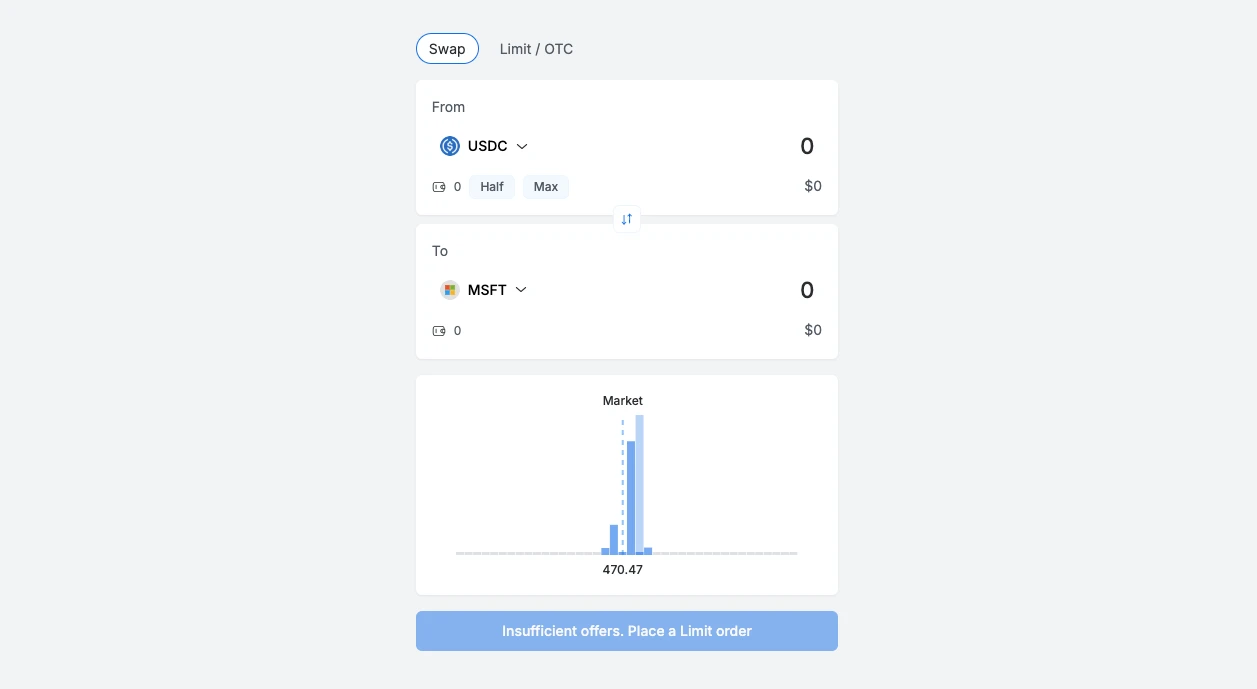

Dinari是一家專注於將傳統證券資產(如股票、債券、ETF)代幣化的合規基礎設施平台,用戶可以在其美股代幣交易平台dShare上交易近百種美股,包括 Apple、Amazon、微軟、英偉達和 Coinbase 等。但使用者需要完成 KYC 才可進行交易,目前平台僅支援美國和加拿大地區 KYC,使用者需要提供政府核發的身分文件(駕駛證、護照等)和居住證明(目前的公用事業帳單、顯示地址的銀行帳單等)。

在 Dinari 上,美股以 dShares 的形式存在,dShares 是Arbitrum One 上的ERC-20 代幣,dShares 僅在從證券交易所購買股票時鑄造,實行1: 1 抵押制。 Dinari 是在美 SEC 註冊的合規股票過戶代理公司,因此 dShares 背後支撐的美股資產均由其管理。

用戶使用 USDT 等穩定幣在鏈上交易美股代幣,同時持有代幣也可獲得股息分紅。股息由 Dinari 發放給用戶,美股代幣持有人將在Arbitrum One 上以USD+的形式收到股息,USD+是 Dinari 發行的穩定幣資產。此外,在以太坊主網交易每筆訂單將收取 10 美元固定費用,若在L2中交易,每筆訂單將收取 0.2 美元固定費用。

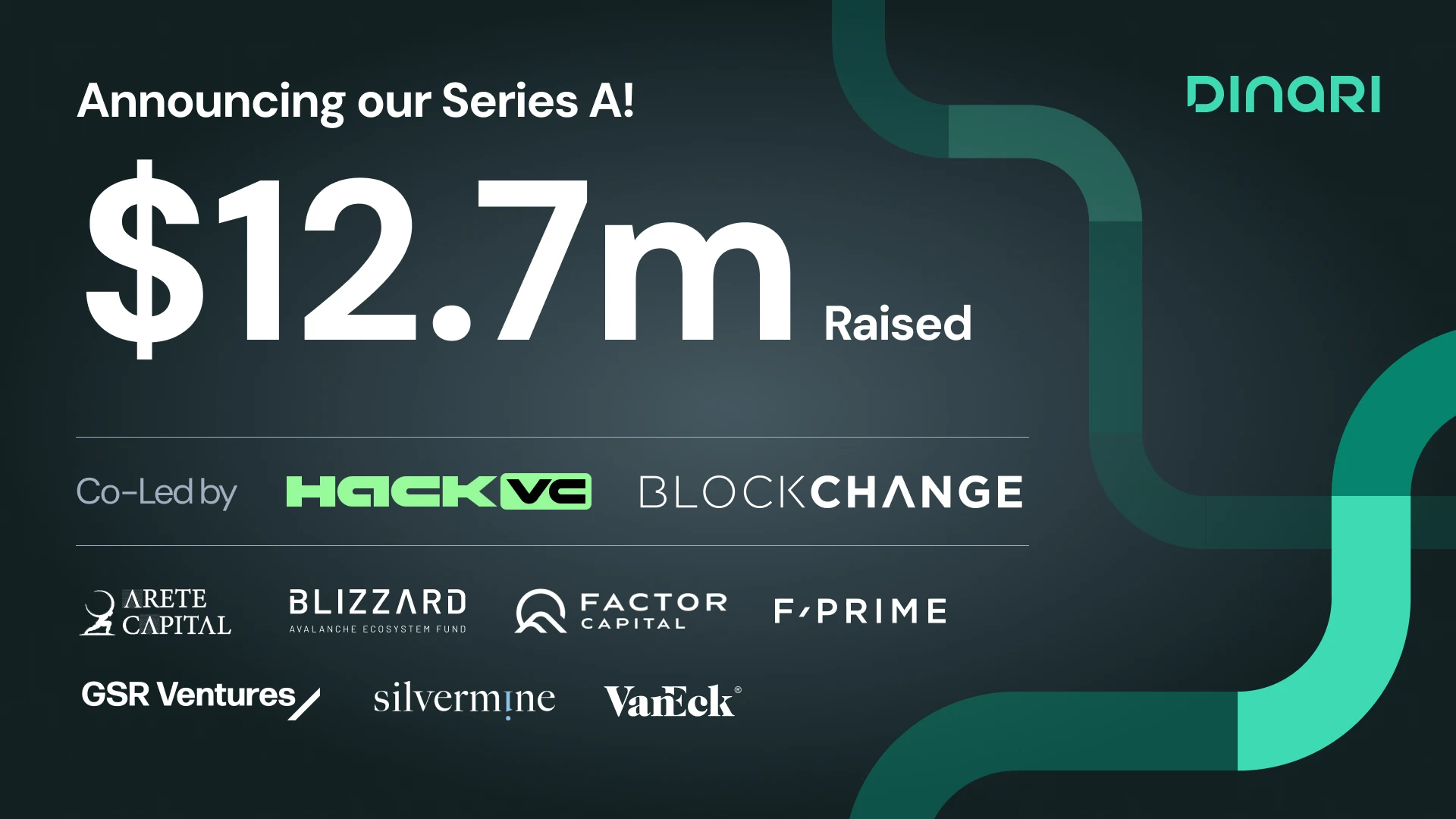

Dinari 明確表示將不會推出Dinari 代幣。 2025 年 5 月 1 日 Dinari 完成 1,270 萬美元的 A 輪融資,由 Blockchange 和 Hack VC 領投,Blizzard Fund、VanEck、F-Prime Capital、Factor Capital、Arete Capital、金沙江創投、Silvermine Capital 參投。

Helix

Helix是一個基於 Injective 構建等去中心化加密貨幣交易所,主要用於交易跨鏈現貨和永續合約市場。同時其也支持使用 USDT 交易部分美股,包括 META、TSLA、NVDA、MSTR 和 COIN 等 13 支美股。

Helix 上的美股以 iAssets 資產的形式存在,iAssets 是一種現實世界資產(RWA)衍生品,可將傳統市場(如股票、商品和外匯)以完全鏈上、可組合和資本高效的形式帶到Injective 上。 iAssets 無需預先註資或包裝標的資產,相反,它們純粹以合成衍生品的形式存在,背後沒有託管的美股資產。

因此,iAssets 與其他鏈上永續合約代幣的交易方式完全相同, 7* 24 小時全天候交易,用戶使用 USDT 或其他穩定幣作為保證金,美股可用的槓桿為 25 倍,倉位以USDT 結算,而非實物交割。合約掛單費和接單費分別為 0.005% 和 0.05% 。

目前 Helix 已經上線了交易積分計劃,但返傭獎勵暫處於內測階段。

Swarm

Swarm是一個為代幣發行、流動性和交易提供合規的DeFi 基礎設施,同時用戶可透過其推出的 DEX dOTC交易美股代幣和黃金,包括 AAPL、NVDA、MSFT、COIN 和 TSLA 等 12 種美股代幣。 Swarm 支援用戶在以太坊主網、Polygon 和 Base 上使用 USDC 等穩定幣購買美股代幣,交易費用設定為0.25% 。

Swarm 上的美股代幣由 SwarmX GmbH 發行,SwarmX GmbH 是Swarm 的子公司。 Swarm 上的美股代幣也由實體股票 100% 支持,底層美股資產由機構託管人持有,並由代幣受託人驗證,儲備資產資訊每月公開披露。

DigiFT

DigiFT是一家新加坡合規的 RWA 加密交易所,由新加坡金融管理局(MAS)授予認可市場營運商(RMO)和資本市場服務(CMS)供應商的許可證。 2023 年 2 月 28 日 DigiFT 完成 1,050 萬美元的 Pre-A 輪融資,由盛大集團領投,HashKey Capital、Hash Global、Xin Enterprise、北拓資本參投。

DigiFT 目前共推兩款產品,分別為與景順美國高級貸款策略表現掛鉤的結構性票據 iSNR 和 UBS-USD 貨幣市場投資基金代幣 UMINT。經過 KYC 認證的用戶可在以太坊主網上使用 USDC 等穩定幣購買這兩款產品。

雖然,DigiFT 暫未直接推出代幣化美股產品,主要為基金、債卷等 RWA 資產,但未來或許將會開放美股等證劵代幣化市場。

美股代幣化真正引爆市場還需找到新的 PMF 契合點

美股代幣化確實具備打破地理與KYC 限制、支援7 × 24 小時全天候交易、讓非美國用戶低成本持有美國資產、避免高額跨國手續費等多重優勢。然而,儘管機構曾預言美股代幣化將帶來萬億美元級的RWA 市場,根據RWA.xyz數據,如今整個RWA 規模也僅約230 億美元,其中代幣化股票不過佔3.13 億美元,市場規模遠未達到想像中的高度。

究其根源,一方面是大多數美股代幣化交易平台的合規模式尚不成熟,存在「數據盤」、不透明等問題,甚至可能毫無資質;而真正建立了完備合規資質的平台,對用戶的KYC/AML 限制卻接近甚至超過傳統券商,使得很多加密用戶在體驗上並未獲得便利。

另一方面,美股本身在全球已有成熟、透明且合規的二級市場,對那些真正想交易美股的用戶而言,其准入門檻與傳統券商並無顯著差異,甚至在部分環節更趨繁瑣,未能為用戶帶來實質性便利。更關鍵的是,對於追求高頻、大波動套利的加密原生用戶來說,美股標的波動區間還是太窄,遠不及加密合約或鏈上Meme 幣帶來的刺激感。 James 和涼兮只能誕生於加密市場而不會誕生在美股市場。

由此看來,單純把美股「搬上鍊」還不足以撬動加密資金的集體湧入。要讓美股代幣化真正引爆市場,平台和專案方需要找到新的PMF 契合點。

但無論如何,展望未來,美股代幣化仍有著廣闊的想像空間。一旦抓住加密用戶的核心需求,並在產品設計上找到真正的PMF,鏈上美股交易就不再只是一個噱頭,而將成為全球資本市場與Web3 世界有機融合的橋樑。