關鍵要點

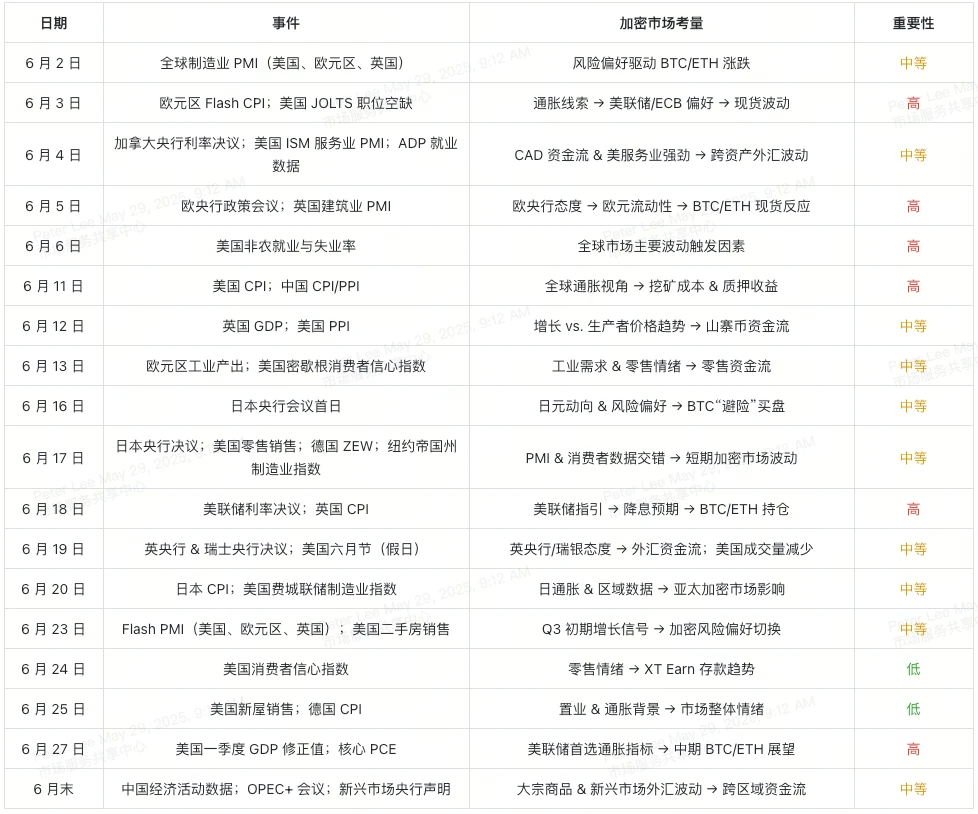

6 月宏觀日曆密集:從PMI、CPI 數據到FOMC、ECB 會議,都將引發比特幣(BTC)和以太坊(ETH)市場的劇烈波動。

高影響力事件(如美國非農業就業、美國CPI、ECB 與美聯儲決議)需優先關注,用於BTC Spot、ETH Spot 及質押策略的對沖和頭寸規劃。

中等重要性發布(製造業PMI、加央行/日央行/英央行/瑞士央行會議及各類區域調查)會影響跨資產資金流動,並預示風險偏好(風險偏好/風險厭惡)切換,對XT Earn 等平台的質押收益特別敏感。

嚴謹的操作手冊:事前檢查表、應對範本和嚴格的槓桿控制,能幫助交易者在掌握宏觀驅動行情的同時,有效管理現貨、衍生性商品和質押部位的下行風險。

6 月對加密交易者來說至關重要,全球經濟日曆排得滿滿噹噹,從PMI、CPI 數據到央行決議,常常引發比特幣(BTC) 、以太坊(ETH)及其他數位資產的大幅波動。隨著這些宏觀經濟數據和事件陸續揭曉,它們會重塑市場風險偏好和資金流向,進而影響BTC和ETH 的價格。對於同時參與BTC 現貨和ETH 現貨交易的投資者而言,準確掌握每個數據發布的時間和潛在影響,往往決定盈虧成敗。

本文將按週為您整理6 月的關鍵事件,解讀值得關注的宏觀和地緣政治主題,並提供針對加密市場的實操策略,包括BTC 質押、 ETH 質押,以及XT Earn平台的機會。

目錄

第1 週(6 月1 – 7 日)

第2 週(6 月8 – 14 日)

第3 週(6 月15 – 21 日)

第4 週(6 月22 – 30 日)

如何作為加密交易者解讀經濟日曆

關鍵資料類型:

PMI(採購經理人指數): 衡量製造業與服務業健康度,PMI 上升往往提振風險偏好,推高BTC與股票連動上漲。

CPI/PPI(居民/生產者物價指數): 反映通膨走勢,高於預期的通膨數據通常會促使央行偏鷹,對比特幣和以太坊價格造成壓力。

就業報告(如美國非農業就業): 影響聯準會利率決策,強於預期的就業數據可能引發BTC 現貨和ETH 現貨市場的劇烈波動。

央行會議(聯準會、歐洲央行、日銀等): 設定政策利率,鴿派或鷹派立場都會直接影響市場流動性和風險資產,包括加密貨幣。

領先指標vs. 落後指標:

領先指標: PMI、初請失業金人數等,可提前預警經濟走勢。

滯後指標: GDP 修正值、PPI 等,多用於確認趨勢。

波動率預期:

– 高影響力的資料發布(如非農業、CPI、央行決議)在BTC 和ETH 上下波動可達5 – 10% ,尤其是在使用槓桿或衍生性商品到期時更為劇烈。

按週查看6 月日曆概覽

第1 週(6 月1 – 7 日)

6 月2 日– 全球製造業PMI(美國、歐元區、英國)【中等】

五月預估的製造業PMI 預示第二季成長情形。數據強於預期可提振風險偏好,推動BTC與ETH 價格上漲;若低於預期,則可能引發BTC 現貨與ETH 現貨市場的獲利回吐,並帶動穩定幣資金流入。

Image Credit: Trading Economics

6 月3 日– 歐元區Flash CPI 美國JOLTS 職缺【高】

歐元區Flash CPI 用於衡量潛在通膨走勢,對ECB 政策至關重要;通膨率高於預期會削弱風險資產流動性。美國JOLTS 職缺數據顯示勞動市場走強,超預期數據將強化聯準會鷹派立場,壓低BTC 質押收益並拖累BTC/ETH 表現。

Image Credit: Trading Economics ( EU CPI US JOLTS )

6 月4 日– 加拿大央行決議 美國ISM 服務業PMI / ADP 就業資料【中等】

加拿大央行的鴿派或中性決議有利於大宗商品貨幣和風險資產流動性,從而支撐加密市場。美國ISM 服務業PMI 和ADP 就業數據反映服務業健康狀況,若數據強勁,通常會在加密市場引發新一輪賣壓。

6 月5 日–歐央行政策會議 英國建築業PMI【高】

歐央行內部將討論是否繼續升息或暫時按兵不動;鴿派訊號通常會釋放流動性,帶動BTC/ETH 反彈,而鷹派言論則可能引發回調。英國建築業PMI 作為補充數據,若低於預期,會隨之削弱歐央行利好所帶來的市場漲幅。

Image Credit: Trading Economics

6 月6 日– 美國非農業就業 失業率【高】

非農就業報告是市場波動的「壓艙石」。若新增就業人數不如預期或失業率上升,將加強市場對聯準會降息的預期,從而引發BTC 和ETH 的大幅反彈;相反,數據強於預期則通常會導致現貨和衍生性商品市場迅速拋售。

Image Credit: Trading Economics ( US NFP Unemployment Rate )

第2 週(6 月8 – 14 日)

6 月11 日– 美國CPI 中國CPI/PPI【高】

美國CPI 是聯準會衡量通膨的主要指標;如果數據高於預期,往往會推高美國公債殖利率,進而引發加密市場的回調。中國的CPI 和PPI 數據決定了礦工的成本和算力經濟性——生產者價格上漲會壓縮比特幣質押收益率,拖累BTC 價格。

Image Credit: Trading Economics

6 月12 日– 英國GDP 美國PPI【中等】

英國GDP 成長率反映英鎊資金流向和跨資產的風險偏好:成長超預期時,加密資產往往走強;不如預期則容易引發風險厭惡情緒,導致拋售。美國PPI 通常領先CPI,當生產者價格意外上行時,會推動實際收益率走高,對以太坊價格形成下行壓力。

6 月13 日– 歐元區工業產出 美國密西根州消費者信心指數【中】

歐元區工業產出成長反映實體經濟活力,數據強勁時,傳統市場和加密市場的風險資產都更受追捧。密西根大學的消費者信心指數則衡量零售端情緒,當信心指數上升時,往往會看到更多用戶將資金存入XT Earn進行比特幣和以太坊質押。

第3 週(6 月15 – 21 日)

6 月16 – 17 日– 日本央行會議 美國零售銷售【中等】

日本央行會議及其對殖利率曲線控制的任何微調,都可能改變日圓資金流向和全球風險偏好。意外鴿派可能提振加密市場,鷹派暗示可能引發回呼。美國零售銷售反映消費者支出狀況;如果數據疲軟,往往會因市場預期聯準會將維持鴿派立場而提振BTC 價格。

6 月17 日– 德國ZEW 信心指數 紐約帝國州製造業指數【中】

德國ZEW 投資者信心調查展示歐洲最大經濟體的前景預期,數值回升通常會提振全球風險資產,包括加密貨幣。紐約帝國州製造業指數提供美國地區製造業健康狀況;如果數據表現強勁,往往與股市上漲相伴,並帶動BTC 和ETH 同步走高。

6 月18 日– 聯準會利率決議 英國CPI【高】

6 月的FOMC 利率決議及更新後的「點陣圖」是本月的第二大重磅事件。鴿派指引可望帶來廣泛的風險偏好抬升(推動BTC/ETH 上漲),而鷹派訊號則可能引發急速拋售。英國CPI 作為全球通膨參考,也會影響加密市場的流動性預期。

Image Credit: Trading Economics

6 月19 日– 英國央行 瑞士央行決議(美國六月節假期)【中等】

英央行和瑞士央行的政策公告會同時影響英鎊和瑞郎的資金流動。若兩家央行都釋放鴿派或中性訊號,將促進跨資產流動性,以利好加密市場;若出現鷹派意外,則會收緊市場條件。美國六月節假期期間成交量較低,或放大日內波動。

6 月20 日– 日本CPI 美國費城聯邦儲備銀行製造業指數【中等】

日本CPI 提供國內通膨壓力的最新線索,若超預期上行,或促使日本央行重新評估貨幣政策,進而影響日圓及市場情緒。費城聯邦儲備銀行製造業指數衡量美國區域工廠活動強度;數據走強通常提振風險資產,從而推動BTC 和ETH 上漲。

第4 週(6 月22 – 30 日)

6 月23 日– Flash PMI 美國二手房屋銷售【中等】

美國、歐元區和英國的Flash PMI 提供了經濟成長的預覽:當數據好於預期,通常會提振風險偏好,推動BTC/ETH 上行;若不及預期,則可能引發拋售。美國二手房銷售雖也是經濟參考,但對加密市場的直接影響較小。

6 月24 日– 美國消費者信心指數【低】

消費者信心指數反映零售端的樂觀程度:若大幅優於預期,可能帶來更多資金流入加密市場;若不如預期,則會壓制風險偏好。不過,這類數據一般不會引發劇烈波動。

6 月25 日– 美國新屋銷售 德國CPI【低】

美國新屋銷售和德國CPI 提供了房市與通膨的背景資訊:即便出現意外波動,也多僅短暫影響風險資產,對比特幣和以太坊的持續走勢影響有限。

6 月27 日– 美國第一季GDP 修正值 核心PCE【高】

第一季GDP 修正值與核心PCE(聯準會偏好的通膨指標)將重塑市場對降息時點的預期:若數據依舊偏高,可能會給BTC/ETH 帶來下行壓力;若數據偏低,則可望引發可持續的加密市場反彈。

Image Credit: Trading Economics

6 月底– 中國經濟活動數據、OPEC+ 會議 新興市場央行聲明【中等】

月末期間,中國各項經濟活動數據、OPEC+ 的減產或增產決定,以及新興市場央行的聲明,都會影響大宗商品價格和新興市場貨幣。由此產生的跨區域資金流動,可在加密市場帶來間歇性波動。

宏觀與地緣政治主題關注

通膨走勢:

6 月美國和歐元區的CPI/PPI 數據至關重要。若通膨持續走高,聯準會和歐洲央行可能維持鷹派立場,從而對BTC和ETH 價格形成壓力;反之,通膨降溫則可能引發BTC 現貨、 ETH 現貨以及山寨幣的「風險偏好」反彈。

央行轉向訊號:

交易者應仔細研讀FOMC 會議紀錄和ECB 記者會,從中捕捉降息時點的蛛絲馬跡。若提前出現轉向暗示,可能推動資金從固定收益轉向BTC 質押、 XT Earn和ETH 質押,縮小質押收益率與國債收益率之間的利差。

貿易戰熱點:

美國、中國與歐盟之間的潛在關稅聲明或升級,往往會引發與股市同步的加密貨幣拋售。可利用重大宏觀資料發布帶來的「避險」需求,透過穩定幣或做空山寨幣來避險。

全球風險事件:

持續的烏克蘭衝突和台海緊張態勢,會激發避險需求。雖然黃金通常是首選避險資產,但比特幣也展現出「數位黃金」屬性;在地緣風險加劇時,建議同時關注這兩類資產的表現。

加密市場專屬影響與策略

事件驅動的波動管理:

利用日曆提前調整持倉:在非農業、CPI、FOMC 等重磅事件前1 – 2 小時,考慮降低槓桿或收緊停損。事件發布後,先觀察BTC/ETH 的初步「衝高回落」再擇機建倉。

對沖策略:

相關性監控:

即時追蹤比特幣、以太坊與主要股指之間的相關係數;若相關係數飆升(>0.8),意味著加密資產可能與股票連動,應相應調整策略,例如更傾向於方向性交易而非做多組合。

山寨幣輪動:

槓桿風險控制:

– 避免在重大事件前使用過高槓桿。加密市場本身波動性極高,疊加事件驅動的短暫劇烈波動,可能迅速觸發強制平倉。維持槓桿≤ 3 ×,以因應5% 以內的價格波動。

總結: 6 月交易範例手冊

事前準備清單:

應對模板:

風險管理規則:

每筆交易部位不超過組合的2% 。

使用移動停損:BTC 設定3% ,山寨幣設定5% 。

密切監控保證金比例,保持槓桿部位至少30% 的備用保證金。

最後總結

對加密交易者而言,掌握6 月的經濟日曆至關重要,它連接著宏觀數據和數位資產波動。將BTC 現貨和ETH 現貨策略與PMI、CPI 以及各大央行事件同步,並充分利用XT Earn上的比特幣和以太坊質押工具,你就能更精準地擇時進出、有效管理風險,把握市場波動帶來的機會。記得設好日曆提醒,提前演練多種應對方案,並在6 月中保持靈活應變。隨著宏觀力量與地緣政治動向共同驅動傳統與加密市場,紀律化的準備將助你在第三季及更遠的未來穩健前進。

常見問題

什麼是經濟日曆?為什麼對加密交易者很重要?

經濟日曆會列出關鍵宏觀數據和央行決議的發佈時間(如CPI、PMI 等)。追蹤這些事件能幫助交易者提前預判市場波動,合理安排進出和避險策略。

利率決議如何影響比特幣和以太坊?

升息通常會收緊市場流動性,對比特幣和以太坊等無收益資產施壓;而鴿派按兵不動或降息則會釋放流動性,往往引發加密貨幣行情反彈。

重大數據發布前我應該先平倉嗎?

這取決於個人風險偏好。許多交易者會在高影響力事件(如非農業、FOMC)前1 – 2 小時降低槓桿或縮減部位,以避免突發的劇烈波動。

如何在宏觀事件期間對沖加密敞口?

可以透過期貨或選擇權做空BTC/ETH,或將資金配置到穩定幣。在XT Earn 等平台上,靈活在比特幣/以太坊質押和穩定幣收益之間切換,也是一種有效的風險管理方式。

「高」、「中」、「低」重要性標籤有何不同?

– 高:極可能引發加密市場大幅波動(如美國CPI、FOMC)。

– 中:對風險偏好及市場方向有顯著影響(如各國PMI、區域調查)。

– 低:提供參考背景,但通常對價格的直接衝擊有限(如新屋銷售)。

我該如何將此日曆應用到日常交易?

將重大事件時間同步到日程表,為BTC 和ETH 設定價格提醒,準備好應對模板,並在每日交易前檢查手冊,以便持倉策略與當天事件保持一致。

快速連結

關於 XT.COM

成立於 2018 年, XT.COM目前註冊用戶超過 780 萬,每月活躍超過 100 萬人,生態內的用戶流量超過 4,000 萬人。我們是一個支援 800+優質幣種, 1000+個交易對的綜合性交易平台。 XT.COM加密貨幣交易平台支援現貨交易,槓桿交易,合約交易等豐富的交易品種。 XT.COM 同時也擁有一個安全可靠的NFT 交易平台。我們致力於為用戶提供最安全、最高效、最專業的數位資產投資服務。