詳解加密產業上下游:下游前端應用有何價值?

原文作者: Richard Yuen

原文編譯:深潮 TechFlow

下游前端應用層將成為鏈上經濟中最大的組成部分之一

許多人呼籲更多的應用程序,但原因是錯誤的——這並不是關於風險投資公司試圖推高他們的基礎設施資產,或者尋找下一個100 倍的投機故事。

以下是一些想法。

1. 價值鏈- 上游、中游與下游

為了理解加密/區塊鏈領域可能的發展,我們可以藉鏡成熟產業(如網路)的演變過程。

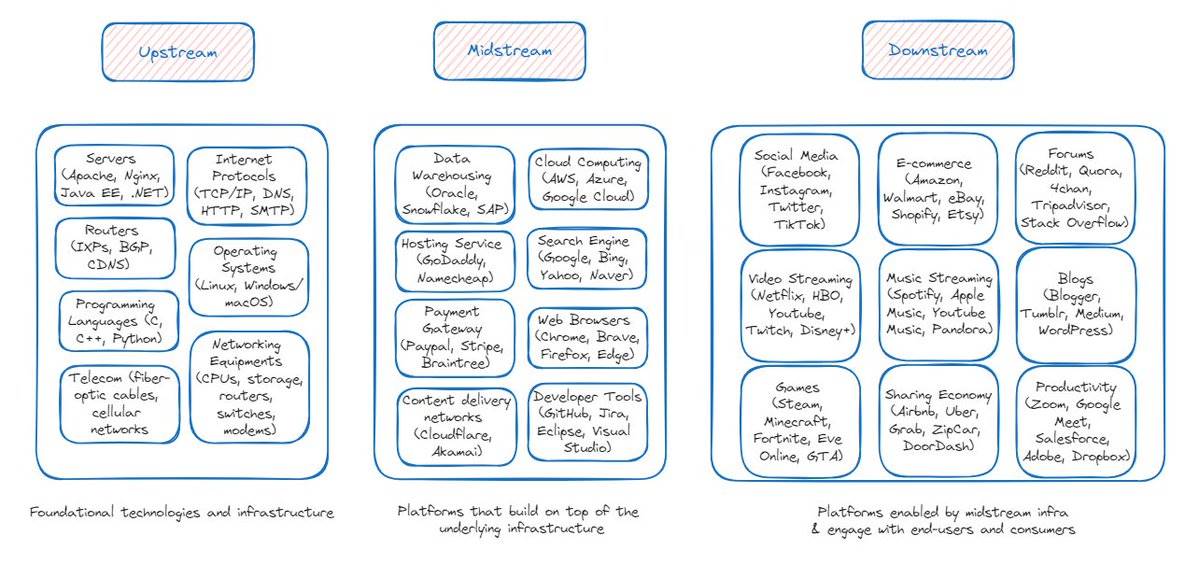

在成熟的網路產業中,其價值鏈可分為上游、中游和下游。

上游:基礎技術和基礎設施,使互聯網得以實現;包括硬體、連接性、網路、核心軟體和協定等。

中游:基於底層基礎架構建構的平台;包括資料儲存、雲端運算、託管服務、搜尋引擎等。

下游:由中游基礎設施支援的平台,與最終用戶和消費者互動;包括社群媒體、串流媒體、電子商務、部落格、論壇等應用程式。

價值鏈的上游涉及基礎技術的開發,包括中游平台所依賴的核心協定和軟體。中游平台作為關鍵環節,確保上游基礎設施與技術供應商和下游面向消費者的平台之間的相容性、最佳化和無縫整合。下游平台則是最終用戶的主要介面和交付管道,消費者可以存取和使用這些平台提供的產品和服務。

上游和中游平台提供的基礎設施使下游應用能夠提供多樣化的產品和無限的迭代,以滿足最終用戶的需求。

上游和中游基礎設施通常具有強大的技術護城河,產品同質化,差異化有限,往往被商品化,但仍然能獲得高額利潤(例如亞馬遜AWS),而且有些已經成為公共產品。

下游應用的技術護城河較低,但產品提供具有差異化,有明確的價值主張以吸引用戶,重點在於留住用戶並創造強大的網路效應作為護城河。許多應用會橫向擴展以提供更廣泛的產品,甚至有些會在規模擴大時縱向整合整個價值鏈。

上游與中游平台:B2B

下游應用:B2C

隨著區塊鏈/加密產業的發展,我預計價值鏈最終將形成以下三個主要流:

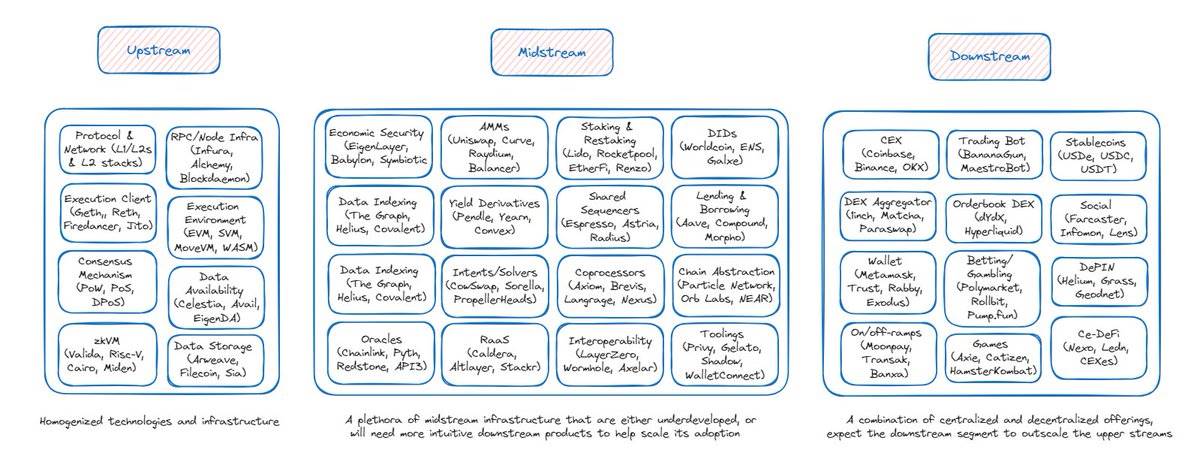

上游:使區塊鏈採用得以實現的基礎技術和基礎設施;包括協議和網路(L1/L2)、RPC/節點基礎設施、執行和共識客戶端、執行環境、共識機制、數據存儲、zkVM、數據可用性等。

中游:基於底層區塊鏈基礎設施建構的平台;包括經濟安全、自動做市商(AMM)、收益衍生性商品、意圖解算器、預言機、作為服務(RaaS)、質押與再質押、共享排序器、互通性、去中心化身分(DID)、借貸市場、鏈抽象、資料索引等。

下游:由上游基礎設施支援的應用;包括中心化交易所(CEX)、去中心化交易所聚合器、訂單簿去中心化交易所、交易機器人、遊戲、中心化與去中心化金融(Ce- DeFi)、進出服務、錢包、去中心化實體基礎設施(DePIN)、社交、賭博/投注、穩定幣等。

2. 關鍵觀察與思考:

上游加密基礎設施正在變得同質化。基礎設施項目幾乎都是基於相同的標準化機制建構的——例如,權益證明(PoS)、EVM 相容等。儘管某些項目可能提供一定程度的專業化或獨特功能,但整體上游參與者提供的功能大致上是可比的。

上游產品的同質化特徵將最終導致價格競爭,這些項目將努力在定價、性能和開發者關係管理等方面實現差異化(例如,區塊空間的商品化)。創建品牌和網路效應對上游參與者在競爭中保持相關性變得比以往任何時候都更為重要。

上游基礎設施(如L1/L2)承擔大部分普通客戶獲取工作似乎有點奇怪,因為它們的商業模式主要是B2B。將數十億美元無差別空投給各種下游應用程式的用戶似乎非常低效。想像一下,亞馬遜AWS 花費數十億美元幫助其下游客戶(如Robinhood 的普通交易者或Netflix 的觀眾)進行用戶引導——由於不熟悉產品、用戶行為/細分、參與度指標等,使得制定正確的使用者引導和留存激勵策略變得困難。因此,數十億美元最終流失,用於吸引那些在激勵結束後就會流失的空投農民和僱用用戶。

中游加密基礎設施可能面臨同樣的命運,變得同質化並最終商品化。

像Uniswap、Aave 和Pendle 這樣的DeFi 應用——我故意將它們歸類為中游,因為同一子行業參與者之間的差異有限,並且它們將需要更直觀的下游應用(例如,前端聚合器/CeDeFi平台)以提供更好的使用者體驗和規模。目前它們提供的用戶體驗往往僅針對加密原住民(說實話:設定和資助熱錢包、導航到DeFi 應用、選擇正確的產品/交易對、選擇正確的鏈、確認交易等,對於大多數非原住民用戶來說真的是一場惡夢)。

許多中游基礎設施仍處於迭代階段(尤其是意圖層/求解器網路、協處理器、共享排序、鏈抽象)——隨著技術的成熟,這一領域將能夠為下游應用提供更好的功能— —更快、更便宜、更精確的執行和計算、更好的互通性、更流暢的使用者體驗…

下游加密應用領域距離成熟狀態還有很長的路要走。我預計下游領域的規模將超過上游領域——這類似於成熟產業中的市場結構。

下游應用的兩個主要類別:中心化和去中心化。中心化應用(CEX、CeDeFi 平台、進出服務)提供更直覺的使用者介面/使用者體驗,與Web2 平台相似,使用者引導摩擦較小,通常符合法規要求,且大多數已找到某種產品市場契合。去中心化應用利用並聚合上游基礎設施作為其支撐,同時提供更順暢的前端介面,以減少使用者摩擦。該領域將在加速區塊鏈技術和加密貨幣的大規模採用方面處於前沿。

垂直整合-觀察到一種趨勢,已經找到產品市場契合的下游應用開始在整個價值鏈上進行垂直整合,並橫向擴展以提供更廣泛的服務。這種現象並不罕見——亞馬遜線上書店(下游)建立了自己的物流/履行網路(中游)和基於雲端的基礎設施(上游)來支持其電子商務和其他內部運營,並橫向擴展其電子商務產品到每個普通類別。在加密領域——考慮像Binance 和Coinbase 這樣的中心化交易所(下游)推出BNB 鍊和Base(上游),激勵在其上構建中游基礎設施,並橫向擴展以提供更廣泛的產品——錢包、質押服務、進出服務、託管等;或考慮遊戲Axie Infinity(下游)推出Ronin 鏈(上游),以及所有中游應用/基礎設施——Ronin 錢包、Katana(DEX)、Mavis 市場(NFT 市場)、Ronin啟動平台、Mavis ID(去中心化身分)、Ronin RPC 等。

我預計客戶獲取的重擔將從上游基礎設施轉移到下游應用。這將透過以下方式催化:

1)L1/L2 生態系統直接向應用進行空投,使其能夠根據各自的路線圖、產品設計和商業模型設計激勵計劃;

2)創投公司、L1/L2 和普通資本重新評估下游應用,資助該領域的成長。

3. 價值鏈中下游的應用將累積最多的價值

關於價值創造:上游基礎設施透過開創技術創新、提高基礎系統的性能、效率和可靠性來創造價值。中游平台則透過將上游技術產品打包成便於開發者使用的應用、平台或生態系統,以滿足特定市場需求來創造價值。下游參與者則透過提升產品的可用性、可及性和個人化,依賴中游和上游基礎設施來創造價值。

當前狀態:上游和中游基礎設施經歷了2-3 次技術迭代周期,許多技術進步創造的價值已在這些領域的市值成長中體現。創新已趨於平穩,技術同質化。而下游應用則可能在即將到來的周期中經歷前所未有的成長,因為它們開始利用日益成熟的上游基礎設施創造價值。

在成熟產業中,下游平台和應用通常獲得最多的用戶關注,因為它們是用戶互動的唯一介面。使用者往往不知道(也不關心)這些下游應用所建構的後端技術棧,而使用者最關心的是這些應用所提供的使用者體驗。

憑藉強大的網路效應(用戶基礎)和差異化的產品提供,下游平台能夠掌握更高的定價權,並獲得更高的估值。

以位元組跳動(TikTok 的母公司)為例,其擁有超過5,000 萬日活躍用戶,產生1,200 億美元的收入,估值為2,680 億美元;而其依賴的CDN 網路Akamai 僅產生38 億美元的收入, 2023 年的交易價值為160 億美元;同樣適用於Meta、Netflix、Google 等公司。

價值從透過龐大的付費客戶網路實現貨幣化的下游應用流向中游,最終流向上游參與者。下游應用的成長將促進它們所依賴的上游技術的成長,形成一種共生關係。

我們已經看到,加密應用的手續費收入超過了上游基礎設施-中游(Raydium、Uniswap、PancakeSwap、Aave、Lido、Jito);下游(Ethena、Pump)。像Avalanche、Near、Polygon 這樣的上游基礎設施已經不再是焦點,每天只產生10, 000 到100, 000 美元的手續費。

以Uniswap 和Ethereum 為例:用戶在Uniswap 上交易100, 000 美元,支付1 美元的網絡交易費用給Ethereum,但Uniswap 從交易費用和MEV 利潤中賺取300 多美元——顯而易見哪個層級積累了更多的價值。

4. 獲利最大化的普及

下游應用在L1/L2 上,一方面受到用戶活動的gas 費用(L1 安全費用和/或L2 執行費用)的影響,同時也受到上游L1/L2 的區塊建構者利用MEV,從而留下大量資金未被利用。

從直觀上看,為了最大化收入來源,許多下游應用開始探索重新掌握收入生成主權的可能性。

預計下游應用將進一步私有化其訂單流,透過垂直整合建立自己的私有記憶體池,甚至成為區塊建構者。有些可能會推出自己的應用鏈以捕捉更多價值。

以Banana Gun TG 機器人為例——預計將向Ethereum 的建造者和驗證者支付超過1 億美元的優先費用和礦工小費。已經有98% 的訂單流通過私有記憶體池。如果Banana Gun 向垂直擴展以進行區塊構建以捕獲更多價值,我不會感到驚訝。

有些選擇建立自己的應用鏈,以實現針對特定應用的更優化的區塊鏈架構(吞吐量要求、共識演算法、應用特定資料結構、自訂燃氣費用和經濟激勵、主權等),使其比通用區塊鏈更有效地擴展。價值捕獲也將集中在應用鏈上,而不是與基礎層區塊鏈進行「收益分享」。

預計隨著求解器網路(Fastlane Atlas、Semantic Layer、Uniswap V4 hooks)、互通性和鏈抽象基礎設施,以及作為服務(RaaS)和匯總堆疊(OP 堆疊、ZK 堆疊、Arbitrum Orbit 等)的成熟和普及,應用的獲利能力將會成長,從而在未來實現更好的價值捕獲。

5. “前端翻轉”元概念

提供流暢用戶體驗的下游前端應用將引領數百萬非加密用戶的入場。中游應用如Curve、Aave 以及上游基礎設施將成為執行和結算的支柱。

我特別看好的前端應用包括:提供鏈抽象交易體驗的交易機器人和錢包內置交換,這些應用實現了優化的交易執行和低費用;提供類似Web2 交易體驗的訂單簿和集中限價單(CLOB) ,確保快速且低成本的交易;具備上下線解決方案的支付超級應用,提供無縫的P2P Venmo 類似體驗以便進行穩定幣轉移;同時合理利用金融化、資產所有權和人工智能的社交應用和遊戲,創造出能夠與Web2 應用相媲美的體驗。

“前端翻轉”正在發生。

例如,像Jupiter 和1inch 這樣的下游前端收取的費用與Uniswap 和PancakeSwap 相當。

另外,TG 機器人、錢包交換和聚合器等前端應用已經產生了約50% 的以太坊交易。

下游前端正在搶佔中游後端應用的市場份額。隨著這些前端成為與DeFi 互動的事實標準,預計後端應用的市場份額將進一步下降。

前端肥胖應用的翻轉是不可避免的。