從經濟學角度詳解Solidly飛輪模型:能否擺脫旁氏魔咒?

圖片描述

圖片描述

圖片來源:由Maze AI工俱生成

在本篇文章中,我將深入探索Solidly veToken 模型,並回顧其核心基本原則,包括高層次的原則性思考,也包含一些實際案例,並演示各種微調模型在不同條件下的運行方式。我將從經濟學的角度開始探討,涉及Token 規則、通脹以及投資等。

TLDR:

Solidly DEX 需要保持一定的Tokne 通脹來維持經濟系統的發展。

但通脹並不全是壞的,它在這個模型中有很多積極的影響

通脹新增的Token 價值將始終大於協議的收入,但這並不意味著其不可持續

將代幣新增釋放視為系統的“成本”是錯誤,因為所有代幣釋放都是預付的。

Rebase 或“反稀釋”(anti-dilution)更像是一個營銷術語,它不會為系統增加任何價值,而且隨著時間的推移,會將Solidly 的飛輪毀掉。

DEX 存在巨大的市場機會,這意味著即使初始通貨膨脹率很高,它們也可能與收入增長相匹配。

從長遠的角度來看,當隨著通脹率逐漸降至零,Solidly 經濟是可以持續的。

Solidly DEX 為在此基礎上開發新產品提供了巨大的機會,會進一步提升Token 的價值主張,強化飛輪。

Solidly 經濟學

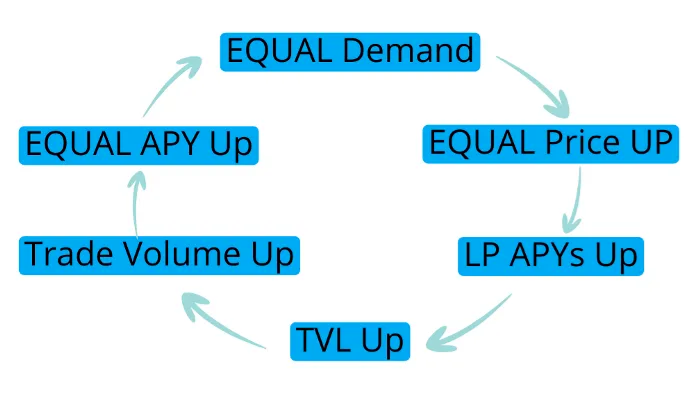

要開始討論前,我們首先簡要介紹下Solidly veToken 系統的經濟學,即保持其飛輪旋轉的激勵框架模型。

在這個經濟體中主要有四個參與角色:

交易者:交易者從流動性池中進行Token A 到代幣B 的互換,並支付相關費用。 (收入#1 )

流動性提供者:他們將閒置的相關Token 放入流動性池中,並獲取Solidly DEX 的新增代幣釋放獎勵。而通過此流動性池收取的Swap 交易費用,都會發送給投票於這一流動性池的veToken 選民。

其他項目方協議:一些項目需要流動性,以便用戶可以購買/出售他們的代幣。為了激勵流動性提供者,項目可以進行“賄賂”,以此來激勵veToken 的持有者投票給他們的LP 對(收入#2 )。項目方自身也會被高度激勵,自己獲得的veToken 來引導釋放,並作為其流動性要求的長期解決方案,這樣他們就不必一直支出賄賂成本。

veToken 投票者:選民或者說投票者是指那些將Solidly DEX 原生代幣質押後並持有veToken 的人,他們會根據儀表上的收益率進行投票,並影響Solidly DEX 原生代幣的新增分配。他們會根據激勵投票選出最大收益的流動性池,從他們投票的礦池中獲得“交易費用+賄賂”的收益。

二級標題

二級標題

釋放

釋放(Emissions)是該系統的重要組成部分;因為Solidly 模型通過新增釋放來激勵LP,所以無論你如何構建它,都會有Token 的通貨膨脹。通常,這些模型都是從初期的高釋放量開始以引導項目,然後逐漸減少。在任何情況下,如果代幣釋放堵塞,LP 就不能再得到激勵,整個經濟體係就會停止,所以這是整個飛輪非常重要的組成部分。

所以,作為起點,我們必須要承認並接受通脹的發生。儘管通脹是一個不好的詞,尤其是在宏觀通脹率也很高的時候,但我希望能從經濟角度解釋它為什麼起作用以及我們應該如何看待它,通脹只是一個特性,而不是一個錯誤。

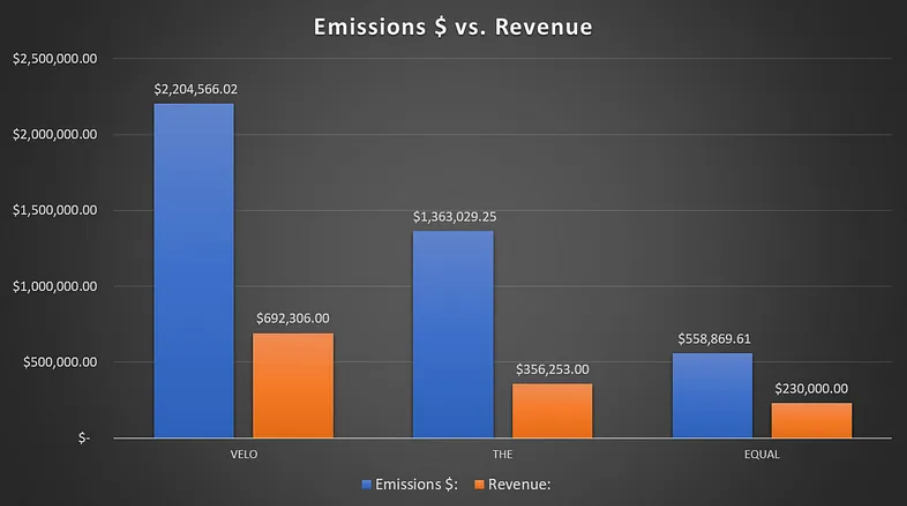

通常來說Token 的釋放的價值往往大於作為回報獲得的總收入。以下是收入最高的3 個Solidly 項目比較(Velodrome、Thena 和Equalizer):

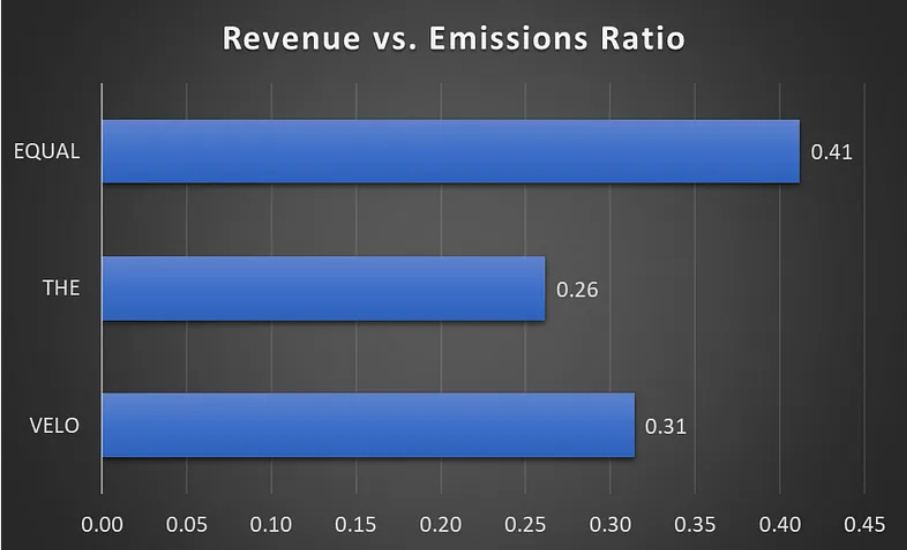

下圖顯示了每1 美元新增釋放量下產生的收入。

每新增釋放1 美元的Token,這些項目就能獲得0.26 美元至0.41 美元的收入回報。這也是許多人對實體模型或曲線模型產生排斥的地方,他們將Token 釋放的這種動態行為視為項目成本,並在釋放(成本)> 收入的損益表中對其進行分析。如果是這樣的話,Solidly 類的DEX 是否只是一個不可持續的龐氏農場呢?如果從有限的、不完整的視角來看,很容易明白為什麼這是一個問題,本質這是一個公平性質的問題。

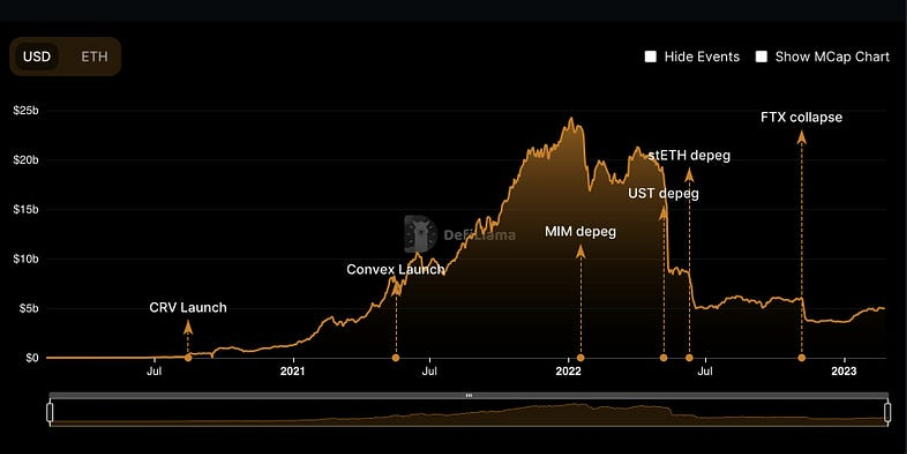

Curve 是公認的傳統veToken 模型(僅向veCRV 收取50% 的費用,未與Convex 集成堆棧等),目前通脹率還沒有到零。事實上,儘管我們經歷著一場長期的熊市,很多資產價格都下跌了90% ,一些TVL 也消失殆盡,但Curve 的價格表現在廣泛的市場上表現是相對較好。

正如你所看到的,CRV 的價格大致跟隨廣泛的加密市場表現(圖表顯示了CRV 與加密市場總市值),可能會有一些時期表現好或壞,但與代幣無限膨脹的龐氏農場圖表走勢是不一樣的。

過去一年,CRV 的TVL 從最高的250 億下降到現在的約50 億,而CRV 的價格在這段時間裡保持地不錯。理論上講,如果飛輪被打斷,就會發生向下的死亡螺旋。 (較低的TVL > 較低的交易量> 較低的APY > 較低的CRV 價格> 較低的TVL)。這怎麼可能的呢?在整個過程中,他們的釋放價值超過了收入,而且在長期衰退期間,人們也認為這種模式會崩潰,但卻似乎並沒有發生。

由於投票託管是一種新穎且相對複雜的原語,我們需要在不同的框架中研究代幣的釋放與通脹問題。我覺得Solidly 模型比Curve 更強大、更有凝聚力,也希望它的表現可以比Curve 更好。之所以選擇Curve 為例,是因為它是第一個veToken 模型,並且也最為成熟。

釋放代幣的價值總是大於收入,這是因為釋放代幣的價值本身就超出了嚴格的應計收入價值,包括:

1. 對直接進行代幣釋放的治理價值

2. 作為LP 對的價值

3. 未來增長的定價

4. 投機交易

5. 其他構建於其上的用例(以crvUSD 為例)

相比比嚴格的1: 1 應計收入,這些因素會產生溢價。為此,Token 釋放所產生的價值將大於收入。也正是這種動態使經濟運轉起來,並使Solidly veToken 模型成為項目獲取鏈上流動性的有效市場。

正是因為這個原因,允許有效的協議賄賂,即1 美元的賄賂> 1 美元的LP 獎勵。接下來讓我們也談談為什麼將Token 釋放定義為“成本”是錯誤的。

Token 釋放不是“成本”的原因是它們在釋放之前已經預付。

想要通過計量權重來影響Token 的釋放,就需要投票,這有兩種方式, ( 1) 購買更多的Token 並鎖定為veToken 然後投票;( 2) 賄賂veToken 持有者來幫助投票,無論採取哪種方式,都需要支出Token 才行。

由於其他項目將Solidly DEX 上的每個Token 預付為流動性成本,因此將其Token 釋放看為維持鏈上流動性的項目成本更為準確,而不一定是veToken 本身的成本。項目必須通過購買和鎖定更多的代幣來不斷地進行再投資以支持這種流動性。

總結:

總結:

總結:

必鬚髮行代幣才能維持Solidly 經濟,也就會出現通貨膨脹。

Token 釋放量的價值大於收入,因為除了嚴格的應計收入之外,還增加了Token 的用例,這種動態使該模型成為了維持鏈上流動性的有效場所。

Token 釋放不是veToken 持有者的成本,而是維持鏈上流動性的項目方成本,因為所有釋放的代幣都已經預付了。

因為Token 釋放嚴格來說並不是成本,所以我們必須用一種比釋放> 收入等式更好的研究方式。

通貨膨脹

在加密貨幣行業中,通貨膨脹通常被視為一種不太好的東西。但從經濟上講,它既不是壞事,也是必要的,同時它也是博弈論的重要組成部分,能使Solidly 模型能夠運行。

通貨膨脹是財富再分配的漸進過程。在通貨緊縮中,如果每一美元都比一年前更值錢,那就很好辦,每個人都在被動的賺錢,隨後,人們沒有動力去努力工作,資本停止生產,因為新進入者沒有機會獲得資本,財富集中在頂層,現有資本處於閒置狀態,無法用於促進經濟增長。

另一方面,通貨膨脹拉動消費,人們不得不工作掙更多的錢。在這個過程中,資本財富不斷地流向生產力最高的人、企業和投資者,最終會增加總需求(經濟增長)。

這就是創造財富的過程,不僅投資者賺錢,所有相關的市場參與者也在賺錢。這樣,財富就“分散”了,新進入經濟體的人就有機會賺錢並獲得應有的份額,使得經濟得以增長,並使每個人都受益。而在通貨緊縮的環境中,每個人都在囤積他們的錢,他們也不會有同樣的機會。

經濟學家普遍同意通貨膨脹會產生一定的積極影響。這種可預測和負責任的通貨膨脹可以幫助經濟增長,即使在以前金本位制下,每年也有約2.5% 的穩定供應通脹率。

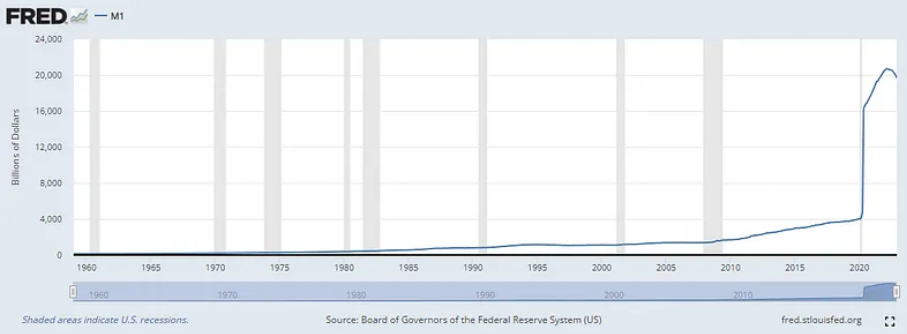

當涉及到西方世界現在正在經歷的現代貨幣政策時,會涉及非常多的問題,M 1 貨幣供應量的增加絕非漸進和可預測的,新鑄幣的分佈不均(坎蒂隆效應),通貨膨脹的測量不連貫且不准確等。

M 1 貨幣供應量的非漸進與不可預測,新鑄幣的分佈不均(坎蒂隆效應),通貨膨脹測量的不一致和不准確等。 (編者註:坎蒂隆效應指當一個經濟體增發大量新貨幣時,頭部的人先拿到錢變得更富有,後拿到錢的人則進一步貧窮)。

宏觀經濟中的通貨膨脹問題遠遠超出了本文的討論範圍。我想表達的是,我們需要從平衡的角度看待通貨膨脹,並消除一些先入為主的負面觀念,以公平地評估通貨膨脹下的代幣經濟學。

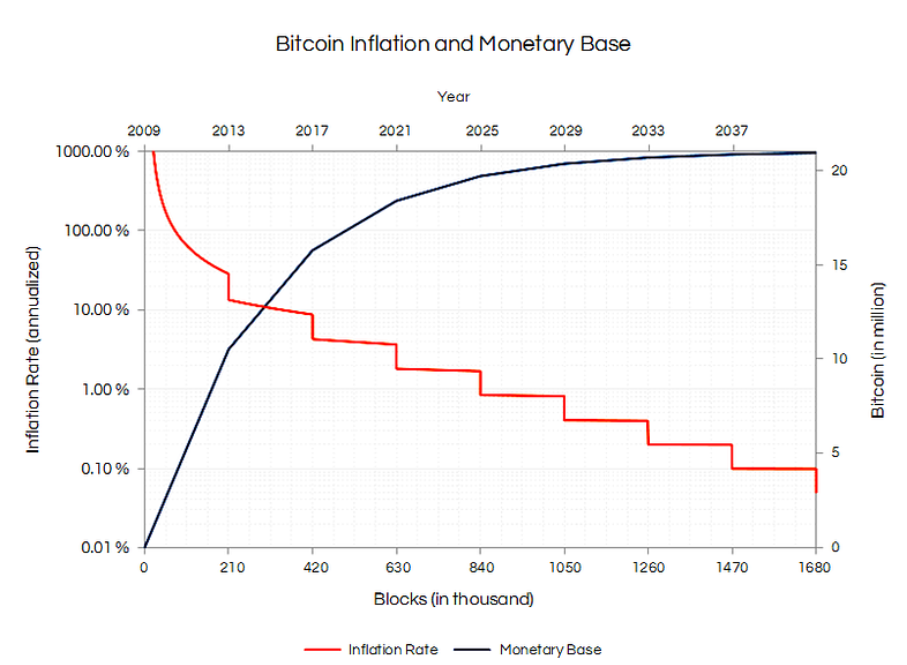

與代幣經濟學相關,通貨膨脹是治理再分配的漸進過程,隨著時間的推移,有利於那些更忠誠和對社區更忠誠的人,出於這個原因,旨在真正去中心化的項目需要通貨膨脹。我們也沒有看到比特幣用戶抱怨他們的代幣佔比比前一年少,這也是去中心化的本質。

在Solidly 模型的案例中,忠誠度表現為Token 的持續積累和veToken 的鎖定。這允許項目以有效成本維持鏈上流動性並保持飛輪旋轉。代幣通貨膨脹帶來的影響主要有:

1) 分散投票權,並允許新參與者(項目)進入經濟體系,並通過賄賂或直接鎖倉獲得公平的投票權。

2) 通過激勵項目不斷積累更多veToken 來維持其排放份額,從而創造對Token 的總需求。

3) 確保veToken 選民嚴格將他們的資金(選票)用在最有生產力的投票上。

4) 通過向流動性提供者提供足夠的補償來維持Solidly 飛輪。

所以,通貨膨脹並不總是邪惡的。在適當的情況下,它是激勵經濟朝著正確的方向發展,也是分散財富的寶貴工具,只要通貨膨脹是公平產生的並且是可預測的,那麼它對經濟體係就是健康的。

在Solidly 類項目的早期引導階段,Token 以更快的速度釋放以引導項目,並使Token 掌握在盡可能多的人和項目手中;從長遠來看,隨著模型進入更成熟的狀態,這些釋放量會逐漸減少。

這與比特幣等其他Token 的釋放模型沒有什麼不同,在Solidly veToken 模型中,釋放量對流動性的影響相同,所有的釋放量都是公平地產生和分配的,允許新的參與者進入,這正是去中心化的本質。

Rebase 機制

現在讓我們來談談veToken 持有者的Rebase 機制。

Rebase 的目的是確保veToken 持有人的持股比例不會被稀釋,並且對於每個發行的代幣,veToken 持有人都會同步增加他們的籌碼,聽起來不錯,因為它在保護持有人的同時允許一定的通貨膨脹,兩全其美。但是,雖然保護投資者免受稀釋聽起來不錯,但當你分解底層機制和數學規則時,會發現如果從長遠視角來看,向veToken 持有者的Rebase 會打破飛輪。

類似於代幣發行與收入的討論,我們需要深入挖掘才能找出真相。目前的各種Solidly 分叉項目採取了不同的方法來進行Rebase,按照比例可以劃分為三類:

Solidly v2 = 100% Rebase

Thena, Velodrome, Velocimeter, Equilibre, SolidLizard= 30% Rebase

Equalizer, Sterling, Satin = 0% Rebase

實際上,Rebase 是在試圖消除或減少veToken 持有者的通貨膨脹。但正如我們在通貨膨脹一章中討論的那樣,系統需要通貨膨脹來激勵所有參與者為經濟增長的利益行事。

首先,如果veToken 選民投票權不會被稀釋,他們就沒有動力投票給經濟指標(非生產性資本問題),這在原來的Solidly 模型中創造了一種類似“蝙蝠俠與超人”的問題。在那裡,veToken 選民可以將新增釋放Token 引導到不經濟的資產池中,以免費或有限地成本利用飛輪。有了rebase 的保護,這樣做的項目可能會持續一段時間,但隨著時間的推移,這種機制會破壞經濟系統。

在沒有Rebase 的模型中,veToken 選民不會受到這種行為的激勵,因為儘管他們可以投票給不經濟的礦池,但他們的投票權會隨著時間的推移而減弱。假設他們想維持對非生產性資產池的Token 釋放比例,他們將不得不通過賄賂或額外的Token 鎖定將資金重新添加到系統中。這並不是說在通貨膨脹模型下,項目注定要繼續進行再投資,如果他們的LP 池富有成效(產生大量交易費用),即使沒有賄賂或項目擁有一定量的veToken,他們也會獲得市場的選票。

它使所有參與者的利益與經濟的長期健康發展捆綁到了一起。如果你的資金池在經濟上不可行,那麼項目必須投資於該激勵措施,在rebase 模型下,項目可以進行一次性投資並激勵其資金池永久化。

隨著時間的推移,通過Rebase,veToken 權利會極大地集中於那些早期的大型參與者,讓新用戶加入變得困難並最終變得不在經濟。通過Rebase,雖然有效地消除了veToken 選民的通貨膨脹,但通貨膨脹的所有積極結果其實都被抵消了:

投票權集中,新參與者(項目)不能通過賄賂或veToken 獲得公平的投票份額。

通過消除項目持續積累的veToken 以維持其排放份額的需要,消除了對Token 的總需求。

它不會激勵veToken 選民將他們的資本(選票)嚴格用於最俱生產力和最經濟的資產池。

由於對Token 的總需求減少,無法向流動性提供者提供足夠的補償來維持Solidly 飛輪。

接下來,我們以一個例子來看看不同Rebase 機制下對Solidly 經濟的長期影響。

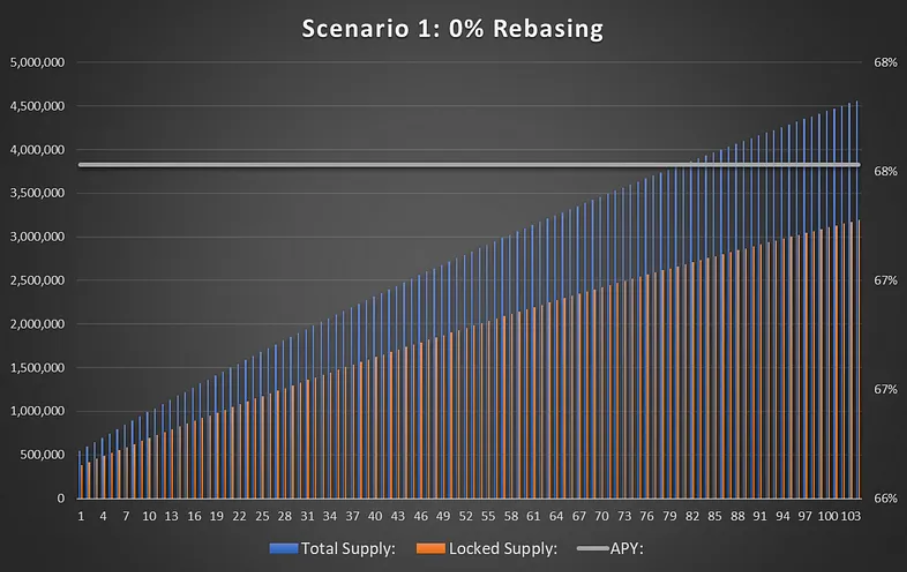

初始供應: 500, 000

代幣價格: 10 美元(不變)

釋放: 50, 000 / epoch 每週遞減0.5%

鎖倉率: 70% (不變)

收入: 50, 000 美元/epoch 隨著通貨膨脹率增加(代幣排放量)

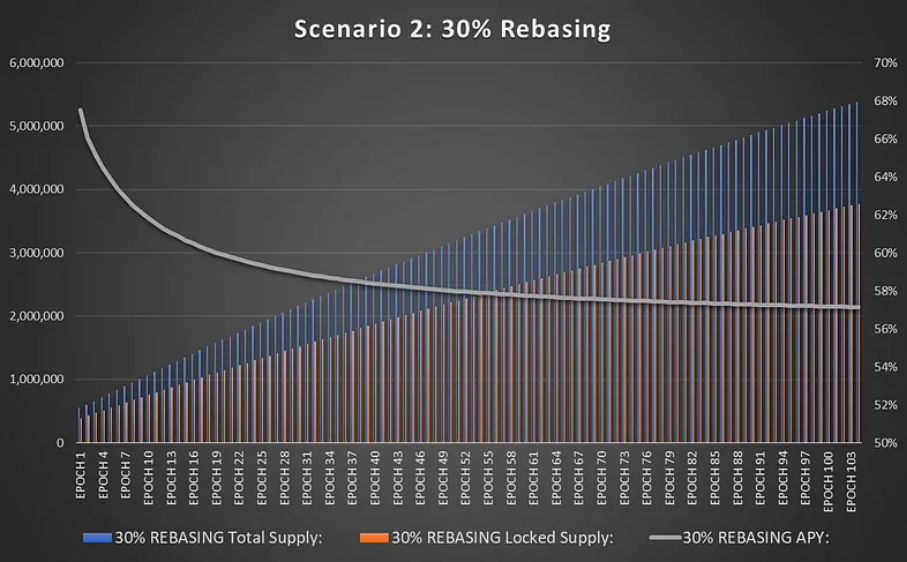

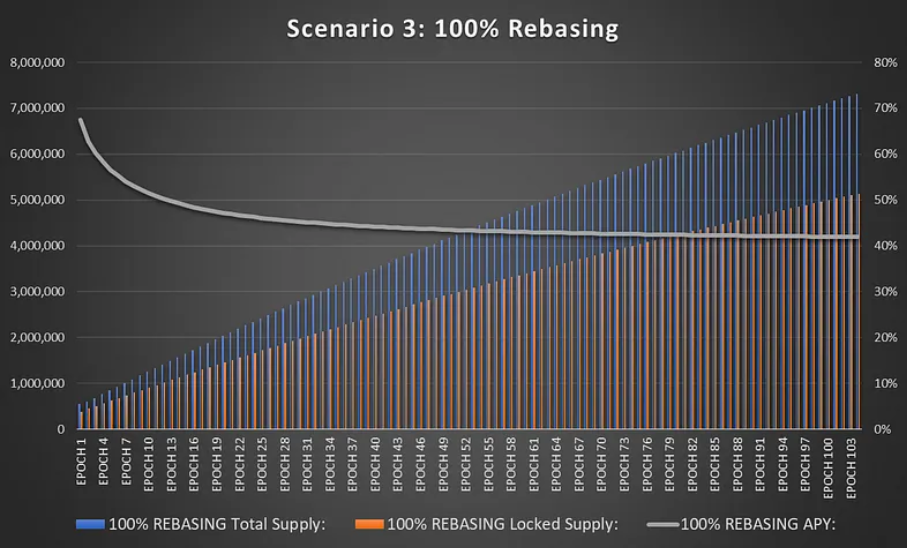

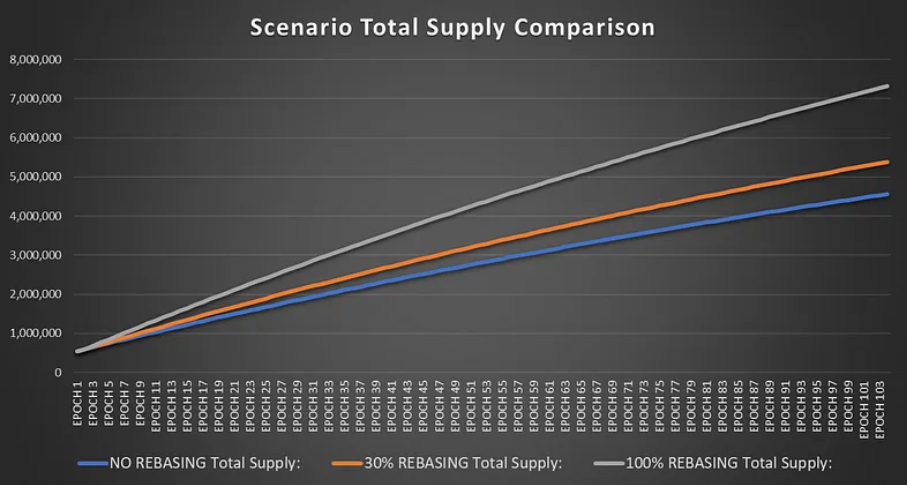

您會注意到,在EPOCH 1 中,三種不同Rebase 比例下的APY 都相同,均為68% ;然而,隨著我們預測時間超過2 年(104 個EPOCH),就veToken APY 而言,Rebase 比例不為0 與為0 之間會存在不小的差異。

情景1 :Rebase 0%

在這種情況下,由於收入與Token 新增釋放同步增長,因此實際APY 保持在68% 不變。

兩年後總供應量剛剛超過4, 500, 000 。

情景2 :Rebase 30%

在30% Rebase 下即使收入增長與情景1 相同,但APY 在104 週結束時仍會下降至約57% 。同時總供應量僅為5, 400, 000 左右,您還可以看到總供應量比情景1 更大,因為Rebase 對供應的鎖定veToken 部分有影響。

結論

結論

結論

可以看到,對比veToken 真實APY,Rebase 與APY 呈負相關,Rebase 比例越高,APY 越低。這意味著執行100% Rebase 的項目需要比沒有Rebase 的項目收入增速需要快38% ,一次確保對veToken 選民的相等獎勵。

發生這種情形的原因是由於Rebase 給系統增加了更多的通貨膨脹,而不是更少,儘管Rebase 開始被吹捧為“反稀釋”,但隨著時間的推移,它產生了相反的效果。

回到我們的關於Token 新增釋放的問題,我們需要向LP 釋放Token 以維持LP 激勵,這是保持發動機運轉所需的最低激勵,Rebase 所做的是為鎖定的veToken 供應增加了更多的通貨膨脹,隨著時間的推移降低鎖定Token 的經濟價值。

具體來說,它將通貨膨脹成本從veToken 選民身上轉移到新的Token 購買者身上,這樣的做發,它打破了基於Token 高價值主張的飛輪運行。

有些人會爭辯說,我應該將Rebase 的veToken 的價值包括在APY 中,但這是不誠實的,從Rebase 增加的APY 只是紙面收益,它不會為經濟體系增加任何價值。此外,由於實際APY 較小,veToken 的二級市場將反映出較低的交易價格,你甚至無法將APY 轉化為實際利潤。

這可以從SOLID v2 中看出,儘管它有100% 的Rebase,但實際的APY 不到5% 。儘管所有veSOLID 持有者在紙面上都很富有,但買家不會以面值購買他們的veSOLID,因為5% 的APY 不足以證明投資的合理性。因此,veSOLID 通過其包裝資產moSOLID 以0.1-0.3 價格掛鉤價格進行交易。

這會破壞這系統飛輪,因為現在購買SOLID 來鎖定也是不合邏輯的,因為你可以在售後市場以70-90% 的折扣獲得veSOLID,這會減少對SOLID 本身的需求,進而讓LP 無法長期維持。

此外,對於一個希望在未來獲得相當大份額選票的新項目,由於最早的參與者擁有高度集中的投票權,因此Rebase 將更加困難。這會使得該交易所容易受到來自其他DEX 競爭的影響,如果它們在後期加入不經濟的因子,新的平台則可以通過新項目搶佔市場份額。總之,Rebase 的效果是給系統增加了不必要的通貨膨脹,隨著時間的推移,總供應量的增加使流動性代幣成為一個更糟糕的價值主張,這削弱了推動Solidly 經濟的飛輪。所以,新一代Solidly 分叉項目例如EQUAL、STR 和SATIN 等,具有更好的代幣經濟學和長期可持續性。

可持續性

由於這個系統需要通貨膨脹,收入增長必須匹配或超過通貨膨脹率才能成為良好的長期投資,但這種不斷地增長可能嗎?

首先,由於Token 釋放逐漸減少,因此增長需求也將逐漸減少。最初為200% 的年通貨膨脹率,第4 年將變為10% 。因此,第4 年的收入增長預期只需達到或超過10% 即可為投資者維持住APY 的投資收益。

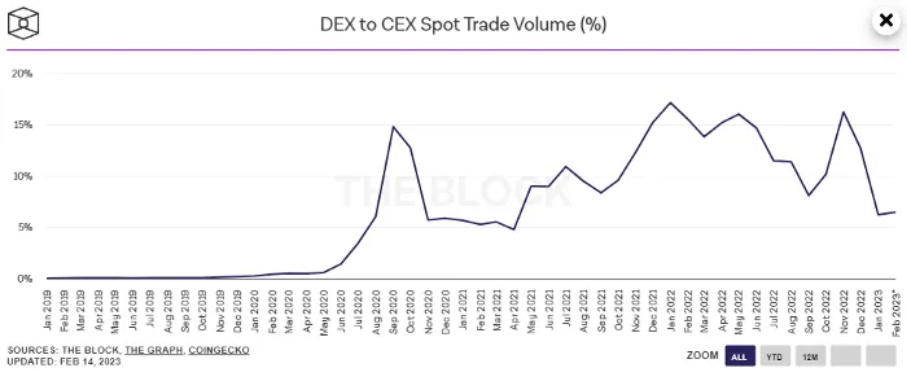

我相信這是可持續的。因為DEX 作為DeFi 的心臟血液,它們的收入增長應該廣泛反映市場的整體增長上,到目前為止,只有不到0.1% 的互聯網生態接入到了區塊鏈上之上。

隨著採用率的提高,加密貨幣會持續發展,加之用戶體驗的改善和更多交易從CEX 轉移,DEX 的收入潛力也將隨之而來。此外,在現有的加密貨幣市場中,DEX 只佔交易量的5-15% ,因此,即使不考慮未來的任何增長,該領域也存在巨大的增長機會。

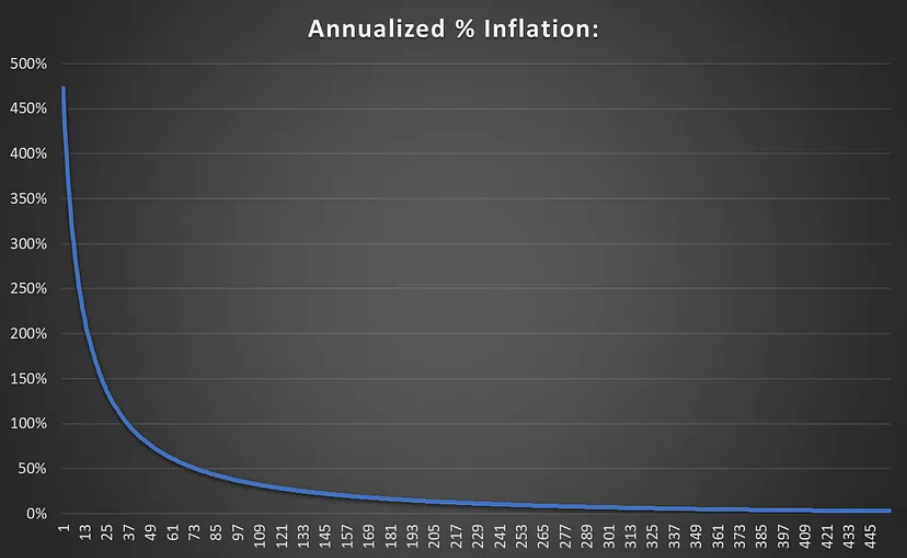

以情景1 中的數字,下圖展示了維持veToken APY 的年收入增長要求曲線:

釋放量隨著時間的推移逐漸減少,第一年最高並隨著週期逐漸接近0% 。第一年的快速增長是引導機制,因為Solidly DEX 開始需要獲得了超過現有競爭對手的市場份額,而在成熟階段,增長將放緩,同時保持投資者的回報。

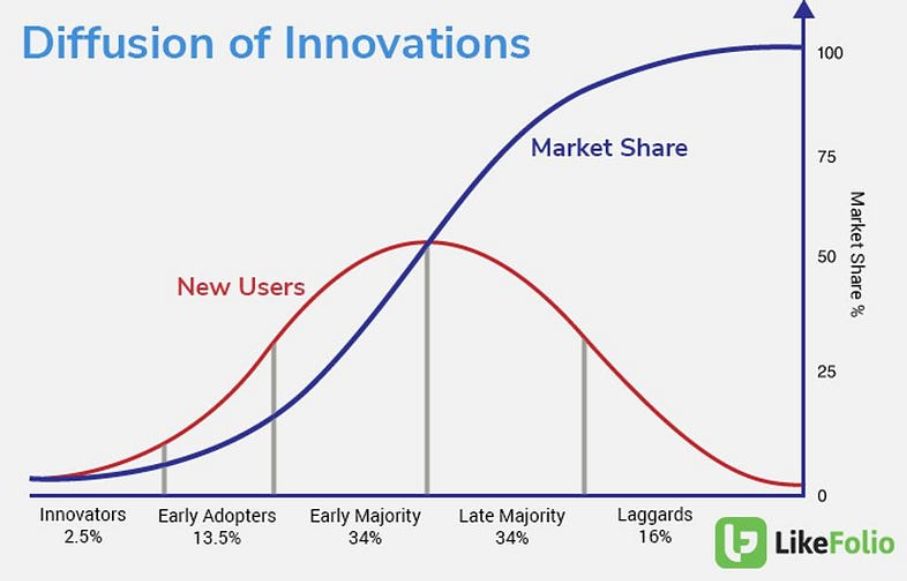

這也與我對整個加密市場增長的預期是類似的,大量的前期採用,隨著空間的成熟,它會逐漸放緩,與任何新技術採用曲線一樣:

隨著世界加入這個新的全球金融基礎設施,未來幾年, DEX 收入的增長或將遠遠超過維持APY 的要求的百分比,通過合適的貨幣政策,這一運轉模式將在未來很長一段時間內保持可持續性。

結論

結論

結論

Solidly DEX 需要通貨膨脹以保持經濟發展。

通貨膨脹不是壞事,特別是在Solidly 這種經濟模式下。

代幣釋放的價值大於收入並不意味著不可持續。

將代幣排放視為系統的“成本”是錯誤的。

Rebase 更像是一個營銷流行語,它不會為系統增加任何價值,反而隨著時間的推移會損壞Solidly 飛輪。

去中心化交易所存在非常大的市場機會,這意味著即使初始通貨膨脹率可能很高,收入增長也可以與之相匹配。

從長遠來看,隨著通貨膨脹率逐漸降至零,Solidly 經濟是可持續的。