曾估值 320 亿美元的头部加密交易所FTX因为挪用资金走向破产,对中心化交易所的不信任引发新一轮提币运动。更多的资金从中心化交易所转移到非托管钱包,链上的现货和永续合约交易所中的交易量是否会上升呢,PANews在分析后发现以下情况。

短期之内,DEX的交易量整体上并没有因为大家对中心化交易所的不信任而增加。

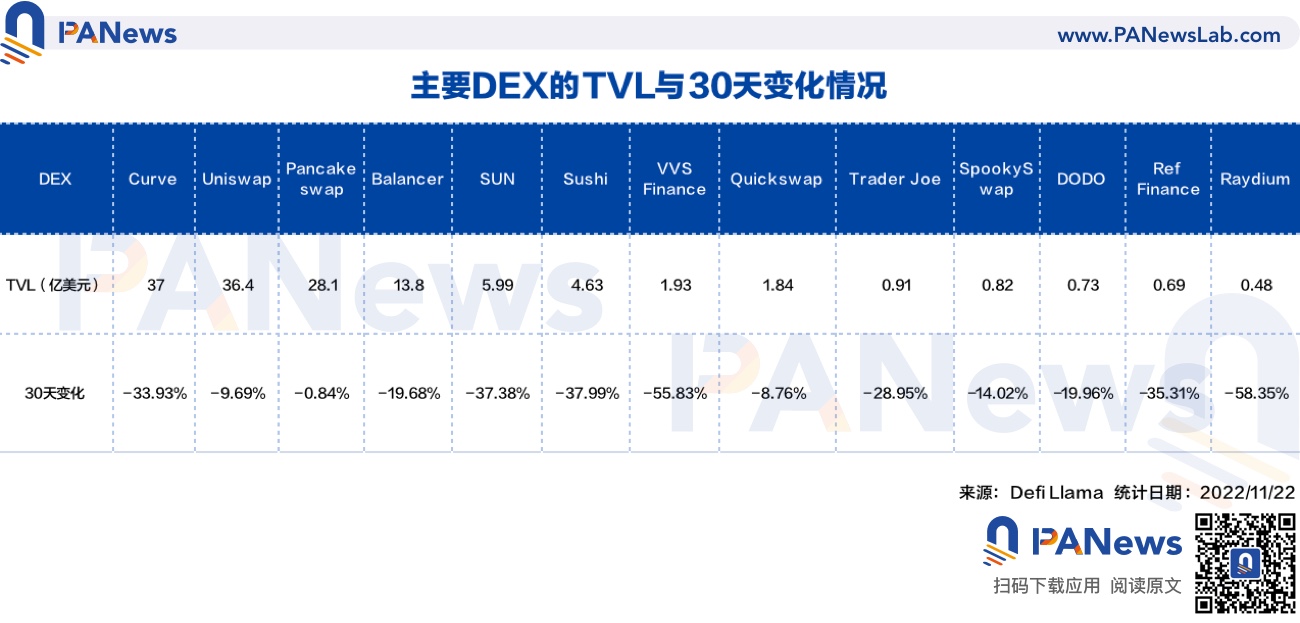

去中心化现货交易所的TVL(流动性)在过去一个月均有下降,以太坊上的Uniswap、Polygon上的Quickswap和BNB链上的Pancakeswap的流动性下降幅度在 10 %以内,Cronos上的VVS Finance和Solana上的Raydium流动性降幅在 50 %以上。

去中心化现货交易所纷纷降低交易手续费比例以抢占市场,目前交易量最高的交易对,手续费比例仅 0.05 %或 0.01 %。这一竞争方式也可能在未来蔓延到永续合约交易中。

头部去中心化永续合约交易所dYdX和GMX的TVL在过去一个月保持稳定,dYdX的TVL(保证金)是稳定币,价格不受市场波动影响,GMX则吸引来了新的流动性。

DeFi项目的价值捕获能力可能对后续发展产生积极作用,由于GMX会将手续费收益发放给用户,更高的交易量导致更高的APR,吸引来更多的流动性,可能形成正反馈,促进未来更高的交易量。

去中心化现货交易所

以太坊上DEX交易量排名:Uniswap、Curve、DODO

当前的资金量和交易量还是更多的集中在以太坊上,先看以太坊上DEX中的情况。

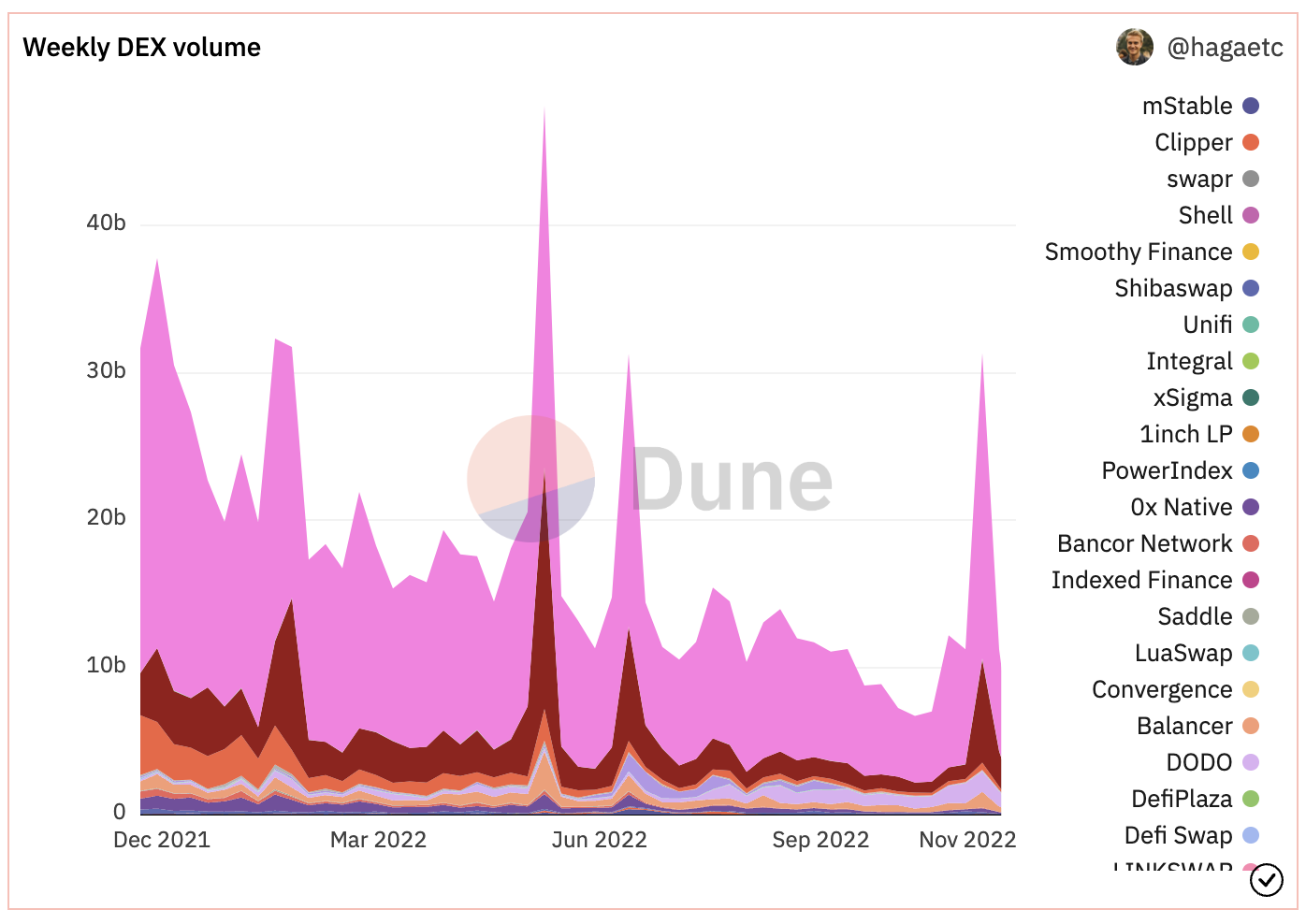

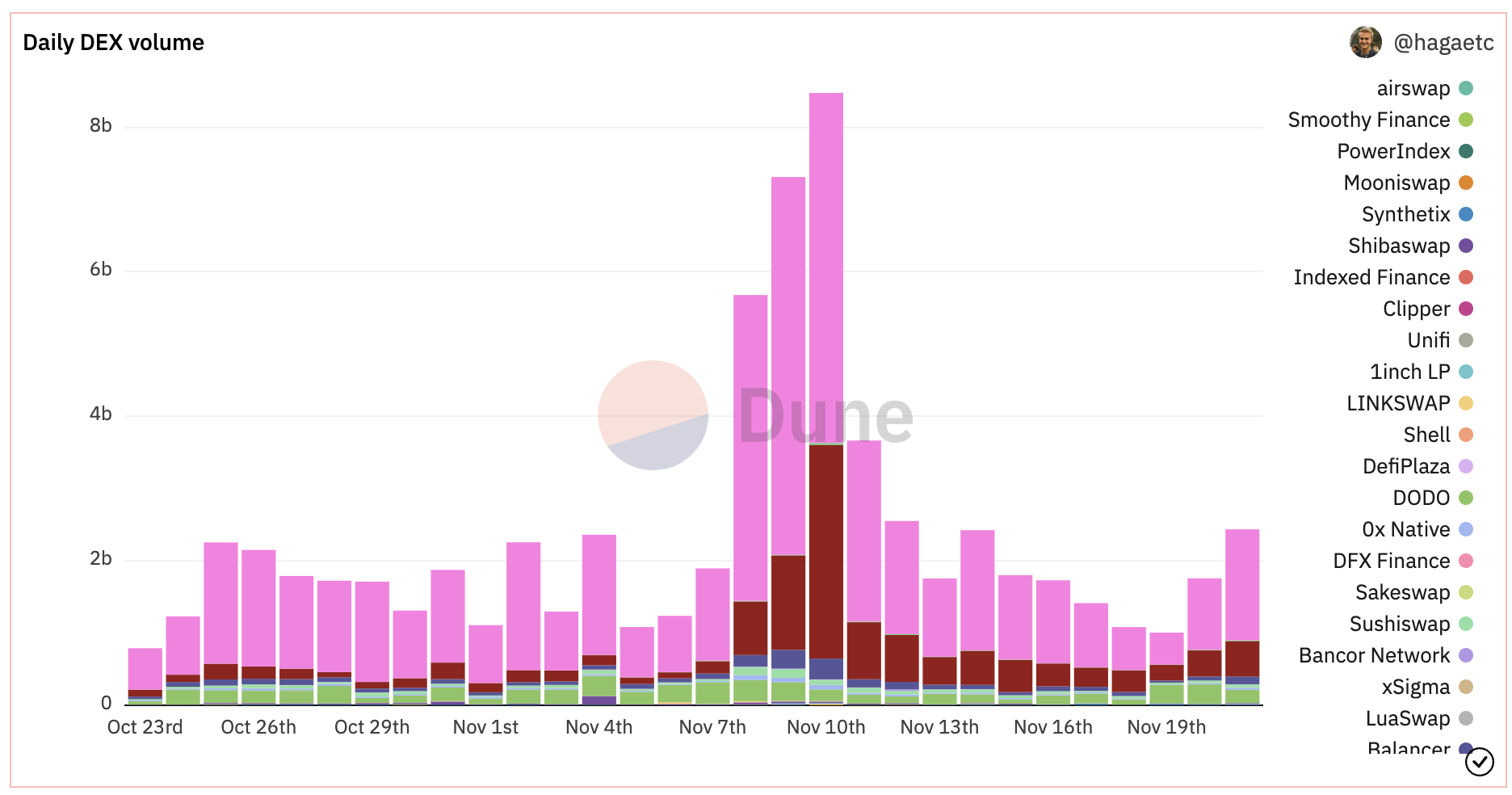

根据Dune Analytics联合创始人hagaetc的仪表板,在市场波动较大的一周( 11 月 7 日- 11 月 13 日),以太坊上DEX的交易量在过去一年内仅次于少数几周。成交量最大的DEX及其交易量分别为Uniswap 207.4 亿美元、Curve 70 亿美元、DODO 13.7 亿美元、Balancer 10.6 亿美元、Sushiswap 5 亿美元。而此后的一周( 11 月 14 日- 11 月 20 日),它们的交易量分别为Uniswap 69 亿美元、Curve 23.8 亿美元、DODO 10.2 亿美元、Balancer 3.7 亿美元、Sushiswap 2.2 亿美元,均有较大幅度的下降。

从最近几天的数据中可以看到,DEX每天的交易量在 11 月 10 日达到顶峰,之后逐渐下降至市场剧烈波动之前的水平。说明在短期之内,DEX的交易量并没有因为大家对中心化交易所的不信任而增加。

手续费加速“内卷”,Sushiswap失去市场

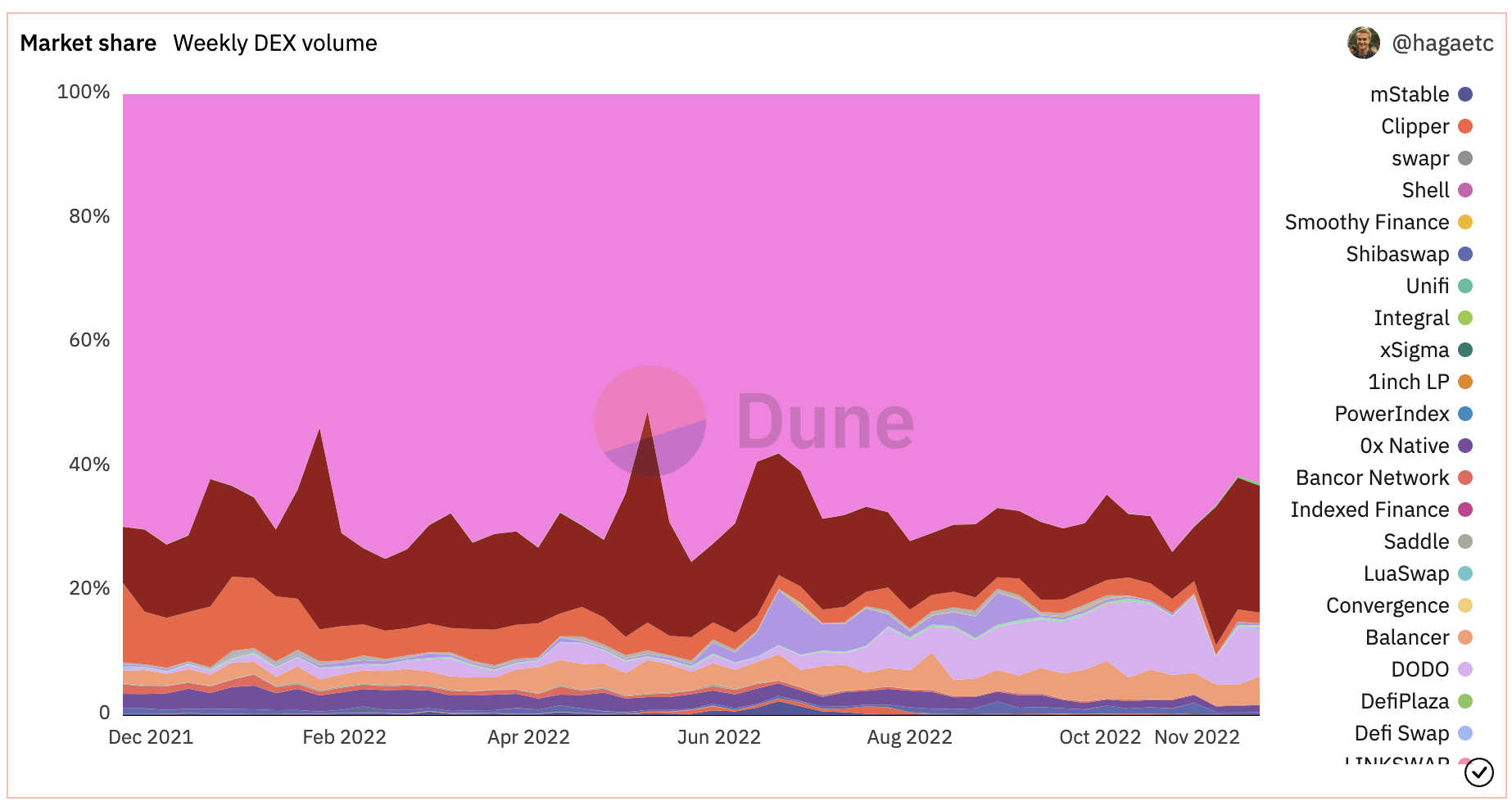

在市场份额的占比上,Uniswap继续占有 61.5 %的主要份额;Curve的市场占比也达到 21.2 %,近期的稳定币交易需求高于平时;DODO的市场占比升至达到了 9.1 %,而在一年前它的市场占比仅不足 1 %;Balancer的市场占比为 3.3 %,也稳定了它作为成为主要DEX之一的地位,一年前Balancer的市场份额在 2 %左右;Sushiswap的市场份额出现了巨大的下降,一年前市场份额占比 10.8 %,目前仅 2 %。

各个DEX在交易手续费上的内卷使手续费比例固定为 0.3 %的Sushiswap逐渐丧失市场。目前Uniswap的交易量主要集中在手续费比例 0.05 %的主流币交易对和手续费比例 0.01 %的稳定币交易对上;Curve交易量最大的 3 pool,手续费比例也为 0.01 %;Balancer交易量最大的Boosted Aave USD池,手续费比例仅 0.001 %;DODO上交易量最大的USDT-USDC交易对,交易手续费为 0 。

多个Layer 1 上的头部DEX流动性低于 1 亿美元

多链生态在一段时间内吸引了大家的注意力,但随着各种Layer 2 方案的成熟以及新的Layer 1 公链的上线,这些链上的生态也逐渐衰退。

在排除质押的平台币后,DEX的TVL一般即为流动性。截至 11 月 22 日,Curve、SUN、Sushi、VVS Finance、Ref Finance、Raydium的TVL过去 30 天都减少了 30 %以上。

在非以太坊链上的DEX中,除了BNB链上的Pancakeswap和Tron上的SUN仍然维持较高的流动性外,其它链上DEX的流动性已经较少,Avalanche上的Trader Joe、Fantom上的SpookySwap、NEAR上的Ref Finance、Solana上的Raydium的流动性都已经不足 1 亿美元。这其中有部分原因在于在波动市场中,大多数公链的原生代币都出现了较大跌幅,还有部分原因则是资金的撤离。

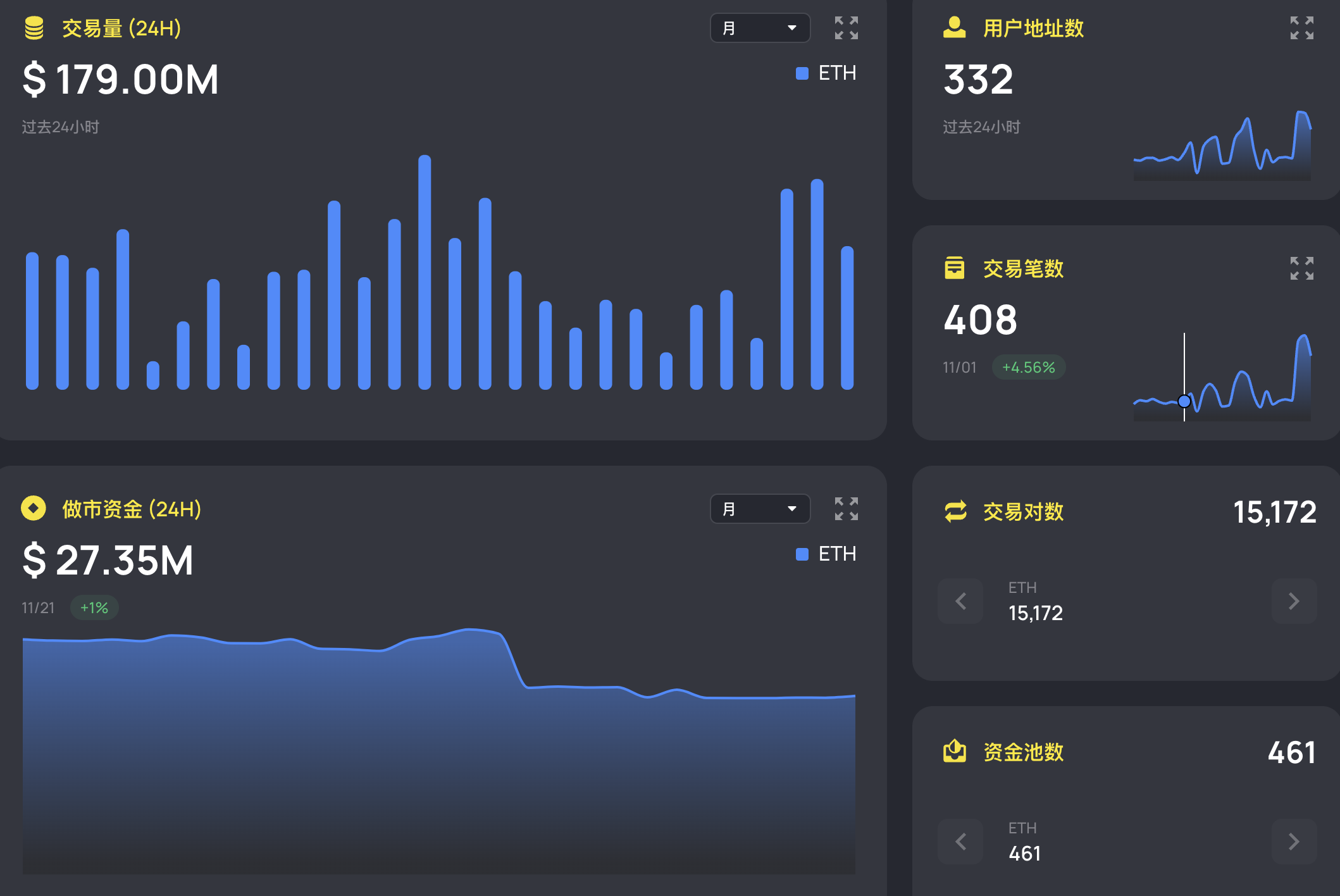

DODO一天内的换手率高达 654 %

由于DODO的流动性在主要DEX中最低,能够取得这样的交易量更值得关注。截至 11 月 22 日,从官网数据知,在以太坊主网上,DODO过去 24 小时的流动性仅 2735 万美元,交易量为 1.79 亿美元,换手率高达 654 %。同样在以太坊上,过去 24 小时,Uniswap V 3 的流动性为 32.1 亿美元,交易量为 12.6 亿美元,换手率 39.3 %;Curve的流动性为 34.6 亿美元,交易量为 4.86 亿美元,换手率为 14 %;Balancer V 1 +V 2 的流动性共 9.63 亿美元,交易量为 9904 万美元,换手率为 10.3 %;Sushi的流动性为 2.95 亿美元,交易量为 2354 万美元,换手率为 8 %。说明DODO的资金利用率更高。

去中心化永续合约交易所:dYdX vs GMX

当前链上衍生品交易所主要交易永续合约,这其中占据主要市场的也就是dYdX和GMX。这两者的数据似乎比去中心化的现货交易所更为稳定。

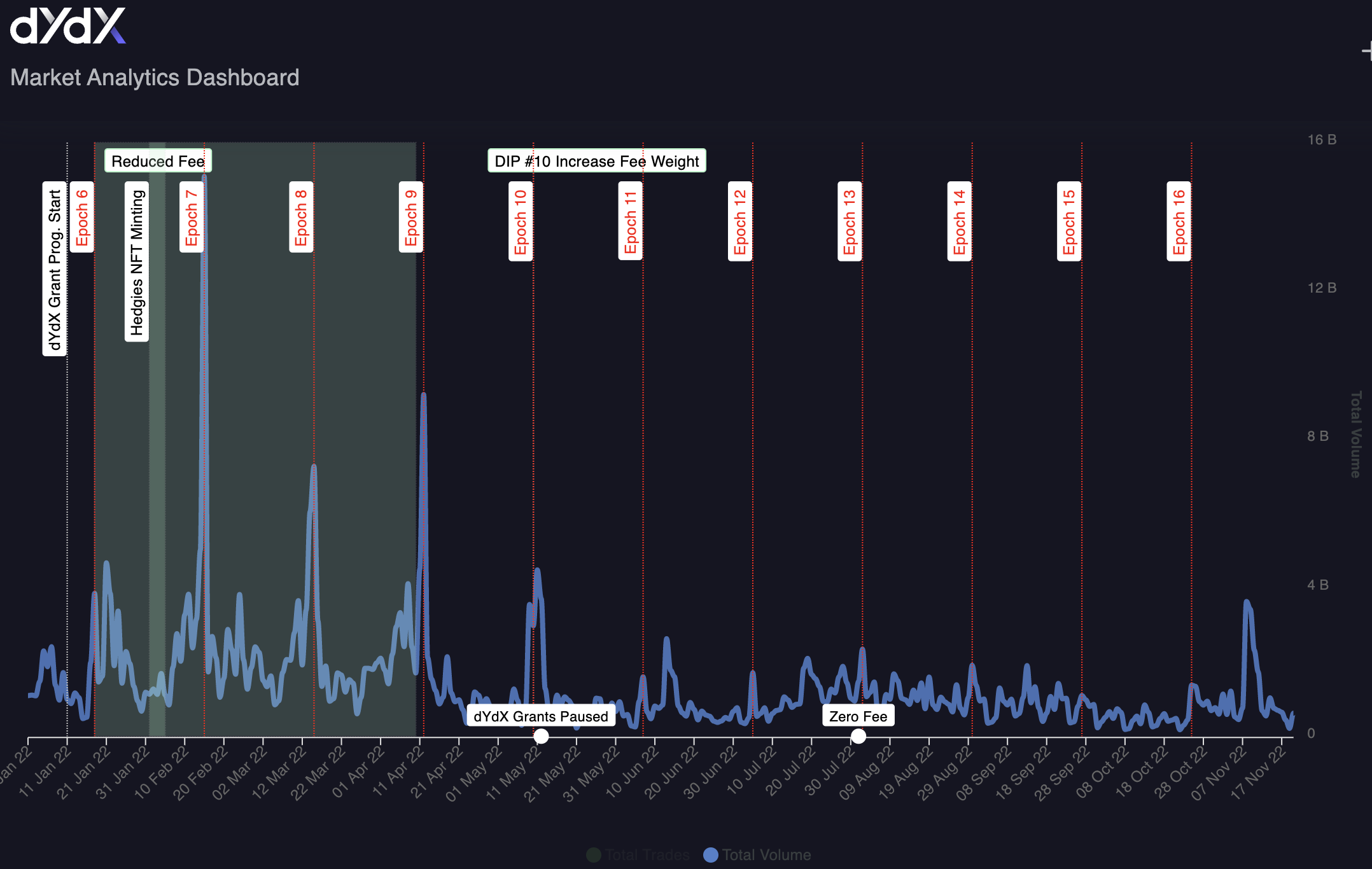

dYdX交易量下降,但依然更高

根据dYdX社区elenahoolu(Flashbots的数据分析师)整理的数据,如下图所示,因为交易挖矿的因素,dYdX的交易量整体受DYDX价格影响较大。在近期市场波动较大时,dYdX的日交易量创下了今年 5 月中旬以来的新高。但随着市场波动平缓,交易量也随之恢复正常。截至 11 月 22 日,官网显示过去 24 小时,dYdX的交易量为 11.2 亿美元。

如下图所示,Arbitrum上GMX的日交易量也在 11 月 10 日创下历史新高,当天的交易量为 11.9 亿美元,接下来的几天交易量也维持在高位。 11 月 15 日- 11 月 20 日交易量恢复正常水但 11 月 21 日交易量再次升高。官网显示过去 24 小时,Arbitrum上GMX的交易量为 7.5 亿美元。

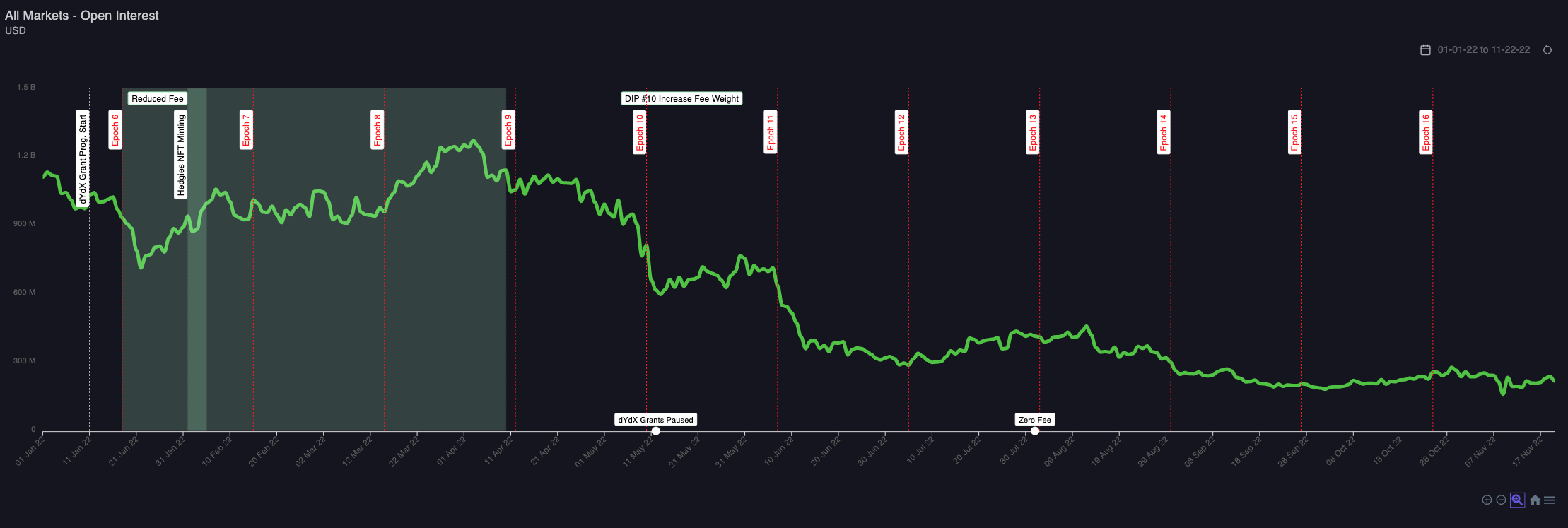

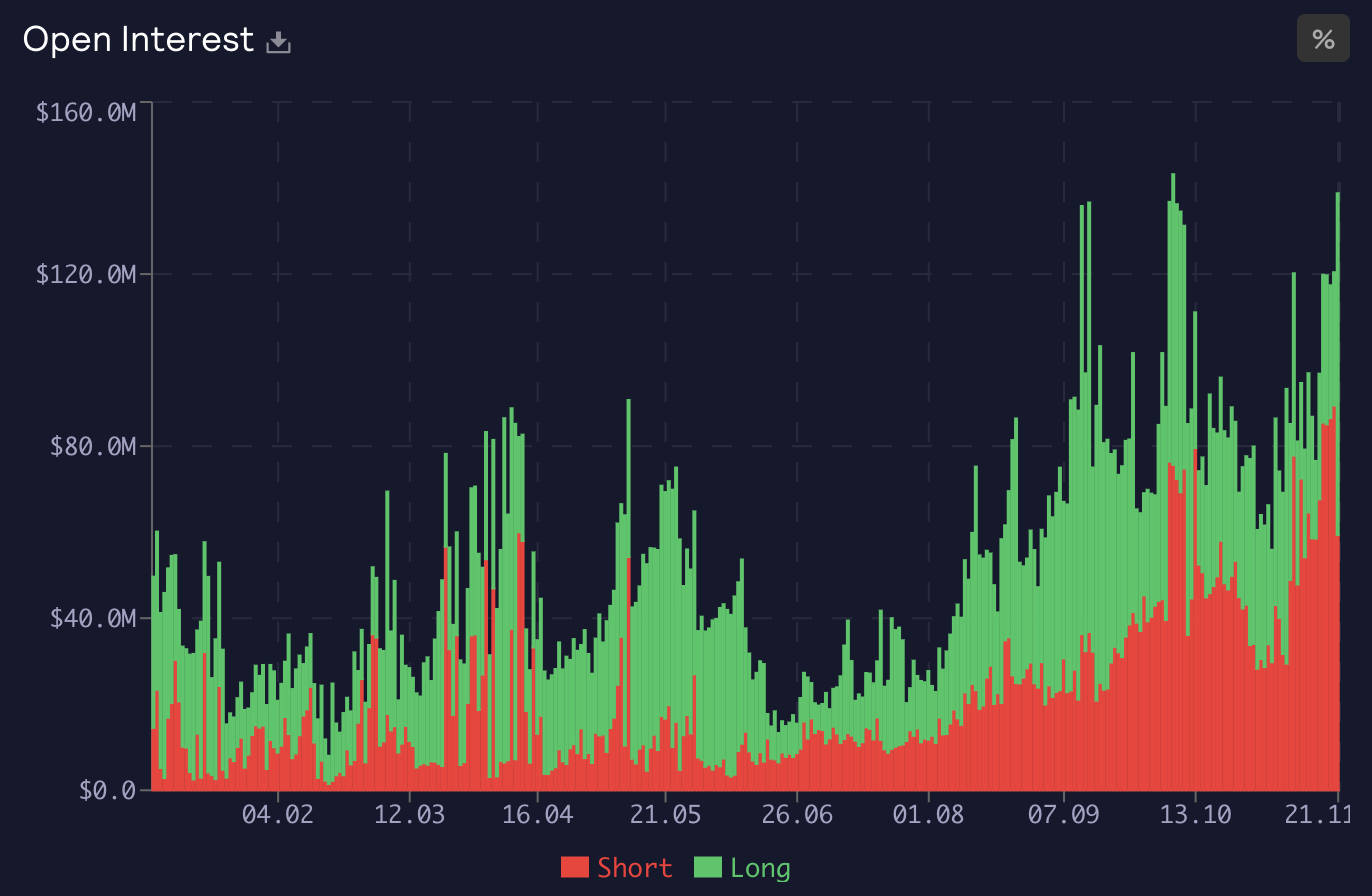

GMX的未平仓量维持在高位

如下图所示,dYdX的未平仓量和交易量一样,整体随着DYDX的下跌而下降;GMX的未平仓量则处于高位。截至 11 月 22 日,dYdX的未平仓量为 2.2 亿美元,GMX的未平仓量为 1.18 亿美元。

dYdX和GMX的TVL均保持稳定

截至 11 月 22 日,dYdX的TVL为 4.04 亿美元,过去 30 天上升 8.51 %。dYdX中的TVL主要作为杠杆交易的保证金,它的作用可以类比为中心化交易所的稳定币,作为交易的工具。在中心化交易所中,稳定币越多说明抄底的资金可能上升;在dYdX中,稳定币越多说明愿意交易的资金越多,做多做空都有可能。

当前GMX的TVL为 4.44 亿美元,过去 30 天下降 2.4 %。GMX的TVL就是GLP的市值,包括了Arbitrum和Avalanche上的。GMX中交易员的对手盘即为GLP,也就是交易的流动性来源。GMX的TVL越高也就说明交易的流动性越高。

两者TVL的一个差别在于dYdX的TVL是存入dYdX作为保证金的稳定币USDC,不受市场波动的影响,价值并不会因为本次下跌行情而下降。而GMX中的TVL也就是GLP的价值会随着市场波动,以Arbitrum上的GLP为例,其中包含约 50 %的稳定币和 50 %的非稳定币BTC、ETH、UNI、LINK,GLP的价格会随着市场下跌而下跌。但由于GMX的TVL在近期并没有明显下降,说明有新进入的资金来提供流动性。

此外,由于GMX收取的费用会全部发放给GLP的持有者和GMX的质押者,手续费每 7 天收集一次并在下一周发放,变更的时间节点为每周三。由于上一个手续费周期( 11 月 9 日- 11 月 15 日)的交易量整体上可能达到历史最高,也就导致接下来的一周GLP的APR很高。

根据观察, 11 月 16 日早上,Arbitrum上GLP的流通量为 4.2 亿,APR为 55.68 %。截至 11 月 22 日,GLP的流通量为 4.65 亿,APR为 46.83 %。上一周期的高交易量导致本周GLP的流通量升高,而流动性的提升也可能对交易量的提升有帮助,从而形成正反馈,导致更高的交易量。