上个月,去中心化交易所 MDEX 官方宣布与去中心化永续合约交易所 ApolloX 达成战略合作,虽然仅有只言片语,但也透露了 MDEX 下一步的发展重点 —— 永续合约。

永续合约,MDEX 生态扩展的下一步

具体来说,MDEX 将利用 ApolloX 所提供的「DEX Engine」来启动这一全新功能,而其治理代币 MDX 也将在这一新功能中实现新的效用,为所有合约交易提供 10% 的交易费折扣。

ApolloX 启动于 2021 年,今年 6 月该项目曾完成了种子轮融资,Binance Labs、Kronos Research、Lingfeng Capital、SafePal、Token Pocket、3Commas 和 LUX Capital等参投。而所谓的「DEX Engine」,是由 ApolloX 于 7 月推出的一站式衍生品交易品解决方案。

根据 ApolloX 的官方介绍,通过「DEX Engine」解决方案,任何希望为自身平台提供全新交易功能的项目均可轻松、快速地搭建起一套衍生品交易框架,项目只需要关注前端呈现,依照自身的品牌调性来提供更符合用户操作习惯的产品界面,后端的所有其他事情均由 ApolloX 代为完成。

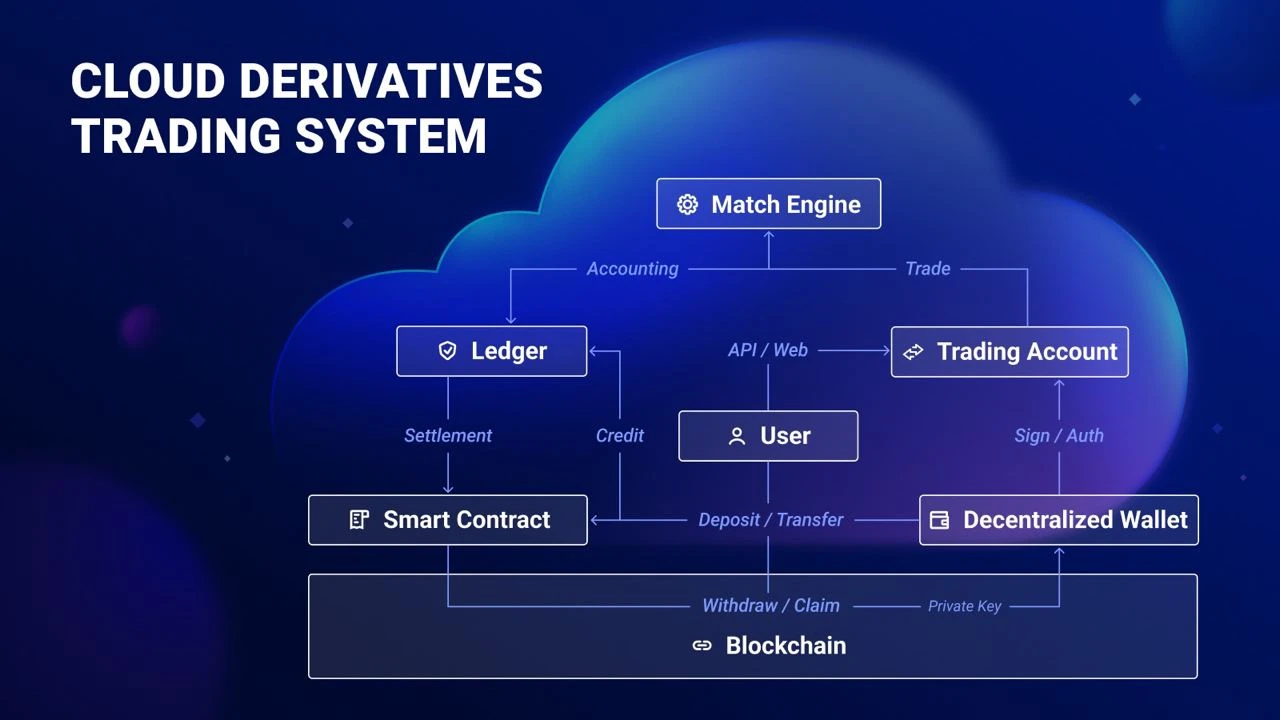

在具体的交易实现机制上,「DEX Engine」与 dYdX 等头部衍生品交易所一样选择了更适合永续合约交易的订单薄模型。同时为了兼顾效率及安全性,「DEX Engine」采用了「链下撮合+链上结算」的混合,交易撮合将在云端完成,资金的结算和托管则将完全放在链上。

「DEX Engine」的运转流程示意图

截至发文,ApolloX 所设计的这套一站式解决方案已获得了业内多家交易所的支持,包括 BNB Chain 上最大的去中心化交易所 PancakeSwap,而 MDEX 则是该解决方案最新的支持者。

虽然暂时官方释放出来的信息并不太多,但据知情人士透露,MDEX 与 ApolloX 的这项合作成果预计将于十月正式落地。届时,MDEX 的用户将可在该平台直接参与多个币种的永续合约交易,体验由 「DEX Engine」带来的深度流动性和紧密点差。

从体验角度来说,永续合约交易在操作层面变化并不大,用户仍可以在不进行任何 KYC 的情况下直接用钱包进行链接,区别是合约交易将不会涉及资产的直接买入与卖出,而是需要在存入一定的保证金后再买入(开多)和卖出(开空)更大面值的杠杆仓位,押注市场波动。与现货交易相比,这将带来更高的资金利用效率,放大潜在的收益空间,当然风险也会同步放大。

对于 MDEX 来说,永续合约的上线无疑是其对其产品矩阵的一项关键扩充,也符合 MDEX 长期所秉信的“始终致力于满足不同用户的不同交易需求”的理念。自去年 1 月上线以来,虽然伴随着行业整体的起伏兴衰,MDEX 的数据表现也经历了较大波动,但单从产品层面来说,MDEX 却一直都在各个维度上持续扩展。

横向的生态覆盖上,MDEX 在 HECO 之外现已扩展至 BNB Chain、以太坊等多个生态;纵向的产品更新上,随着永续合约功能的落地,MDEX 即将成为集现货交易、流动性挖矿、Boardroom、IMO、永续合约等板块于一身的综合性 DeFi 协议。

衍生品,DeFi 的未来

而若将目光落在行业的发展趋势上,布局永续合约也是 MDEX 也是朝向未来发力的一大战略举措。去中心化金融体系的搭建是自下而上的,稳定币、借贷、DEX 作为底层金融基础设施,依次满足了用户对于资产保值、资金融通、资产交易的基础层需求,随着 DeFi 乐高的逐渐堆高,下一步自然就要向着更高层级的用户需求瞄准。

衍生品交易脱胎于现货交易。与现货交易相比,衍生品交易有着更加丰富的应用场景,可帮助用户灵活应对不同的行情走势,放大利润、对冲风险、套期保值、优化资源配置……满足用户更多样、更复杂的金融需求。在 DeFi 用户增速日渐放缓的当下,衍生品交易有望带来新的增量用户,为市场引入更多活水,从而为 DeFi 的再次爆发打下基础。

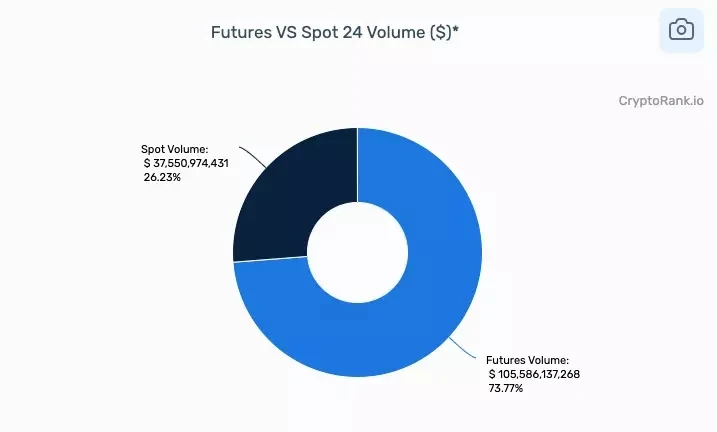

从市场潜在的增长空间来看,无论是传统金融世界还是基于中心化交易所(CEX)的加密货币市场,衍生品交易量都要远高于现货交易量。CryptoRank数据显示,截至 10 月 10 日 13:00,过去 24 小时内加密货币市场的期货交易量高达 453.86 亿美元,与之相对比,现货交易量仅为 135.51 亿美元,前者交易量是后者的 3.35 倍。

反观 DeFi 领域,以 CoinGecko 数据为基准,除了龙头项目 dYdX 尚有一战之力外,其它衍生品交易所较现货交易均有着较大的数据差距。从整体交易量上看,当前 DeFi 领域之内现货交易总额仍远高于衍生品交易总额,与 CEX 之内的状况出现了倒挂。数据对比给出了最为直观的结论,未来链上的去中心化衍生品交易仍有着很大的增长空间。

虽然受限于基础设施尚不完善、产品设计仍需探索、用户教育有待提高等各方面原因,去中心化的衍生品交易距离完全普及还有着很长的路要走,但不可否认这就是未来 DeFi 市场的增量引擎之一。相较于中心化交易所的服务,去中心化衍生品交易所在资产托管方式以及透明度上都有着明显的优势。一个不需要依赖任何中间商的去中心化交易平台可以规避掉用户的一些普遍担忧,比如资产挪用、极端行情资产兑付、卷款跑路、画线清算、坐庄收割等等,从底层构架上实现了“安全”及“可信”两大关键属性的升级。

回到 MDEX 身上,正是看到了这一大势所趋,该项目才会选择将永续合约作为下一步的战略发展方向,以期在未来 DeFi 再次复苏之时提前抢占身位。

加密货币市场正熊,DeFi 更是深处寒冬之中,想要渡过如此惨淡的时段,需要业界的每一份子戮力同心。幸运的是,我们能够看到许多项目在面临严峻挑战之时仍未停下前进的脚步,从以太坊顺利完成合并,到多家新公链带着新的技术概念涌现,再到 MDEX 等应用层项目推陈出新,我们有理由相信阴影终将过去,Web3 的未来仍是一片光明。