原創| Odaily星球日報

作者| 南枳

龐氏騙局(Ponzi scheme)是一種金融詐騙手段,向投資者承諾高額回報吸引資金進入,但沒有真正的外部投資盈利手段,而是利用後來投資者的資金來支付前期投資者的回報。

Axie Infinity 在2021 年引發了GameFi 的熱潮,「N 天回本」的各類GameFi 開始不斷湧現,在21 年第三季出現了幾個讓一群用戶快速暴富的GameFi,但也讓最後進場的用戶損失慘重。拆解這些 GameFi 的底層經濟模型,都屬於龐氏模型。

因此當時在 2021 年底也有人提出,應該區分 GameFi 和鏈遊這兩種定義,前者是套用遊戲外殼的(龐氏)DeFi 模型,而後者是引入的區塊鏈技術的遊戲,關注的主體不同。

Odaily星球日報將於本文對2021 年-2022 年的部分主流GameFi 進行龐氏經濟模型拆解,為讀者展示其全生命週期的泡沫產生、調控與終結的細節,亦作為對當前GameFi 經濟板塊的參考。

參與者與流程解構、關鍵定義

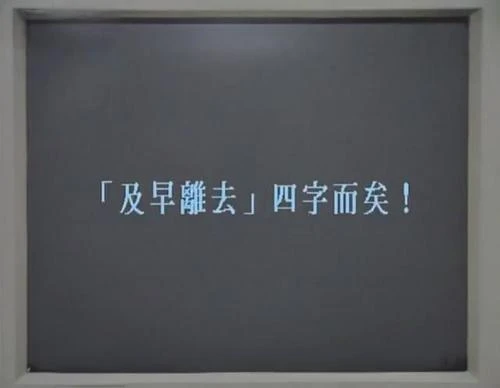

一個 GameFi 生命週期內的各方參與者如下:

遊戲參與者:將資產投入 GameFi 經濟體的用戶,透過遊戲道具產出代幣獲利;

代幣投資者:購買專案代幣,但不參與 GameFi 經濟體,透過二級拋售獲利;

專案方:負責 GameFi 經濟體的運作。透過進出收稅、交易市場收稅等途徑獲利,主要職責包括吸引新用戶加入並控制加入的節奏;控制用戶拋售的力度;盡可能消除一定泡沫。

將 GameFi 經濟體的流程簡化如下:

用戶投入資金購得遊戲資產產出道具(礦機);

用戶透過礦機產出遊戲資產,可重新投入遊戲,或兌換為硬通貨(USDT 等),所有用戶的日產量記為瞬時預期收益;

用戶投入的資金扣除已被轉移的資金,構成真實資金池;

瞬間收益預期÷真實資金池記為泡沫率,衡量該龐氏經濟體的泡沫發展程度,隨著玩家持續入場礦機持續增多,真實資金池持續流失,數值不斷增大,距離崩盤越近;

最終在信心不足:複投用戶減少,多數用戶轉向從資金池提取資金;資金不足:入場用戶速率不足礦機產出速率;資金流失:由於各機制原因,入場資金沒有進入真實資金池,導致經濟體脆弱;泡沫過大:泡沫率過高已無法支撐等因素多重作用下,泡沫破裂、經濟體崩盤。

其他關鍵定義如下:

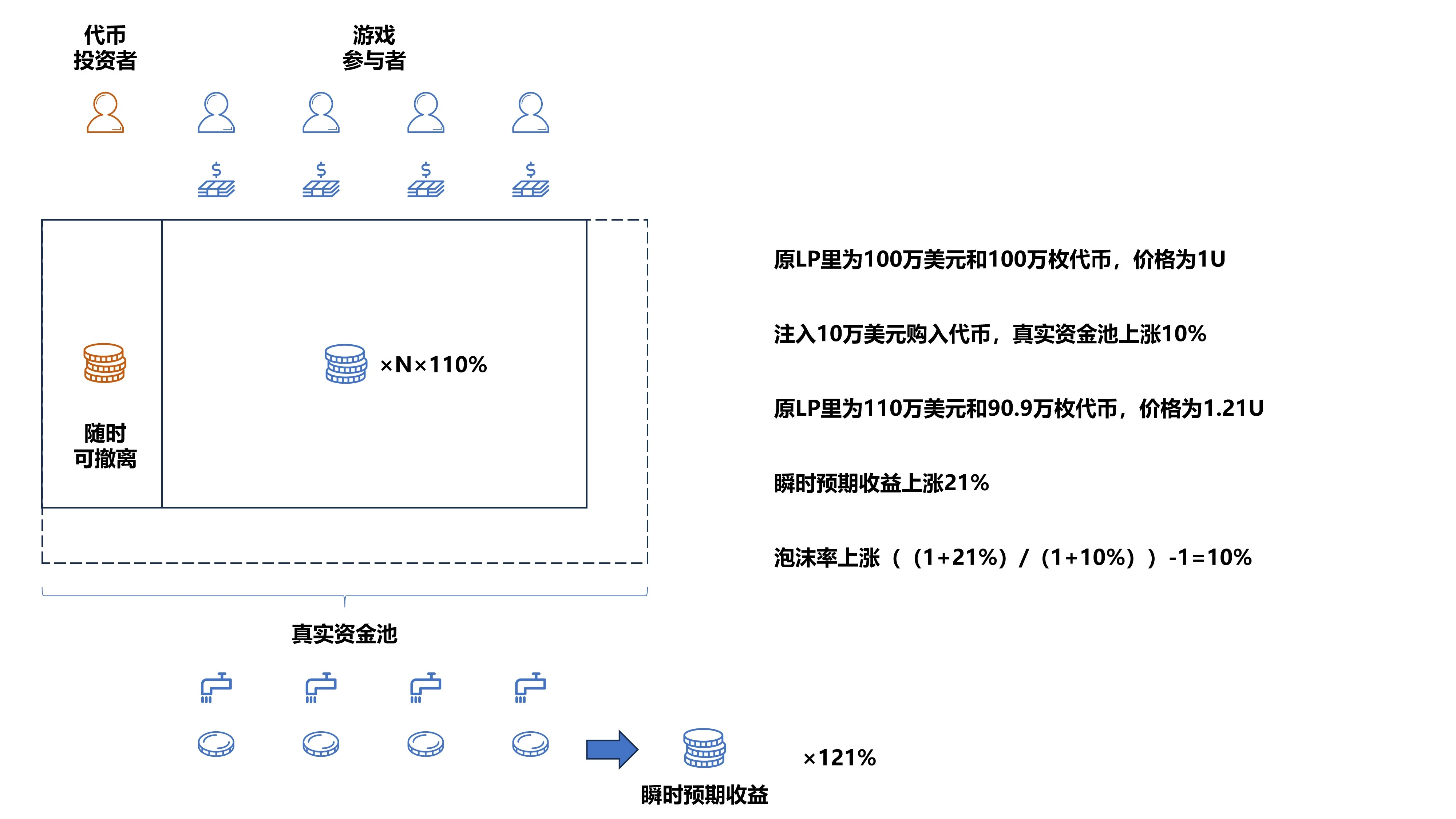

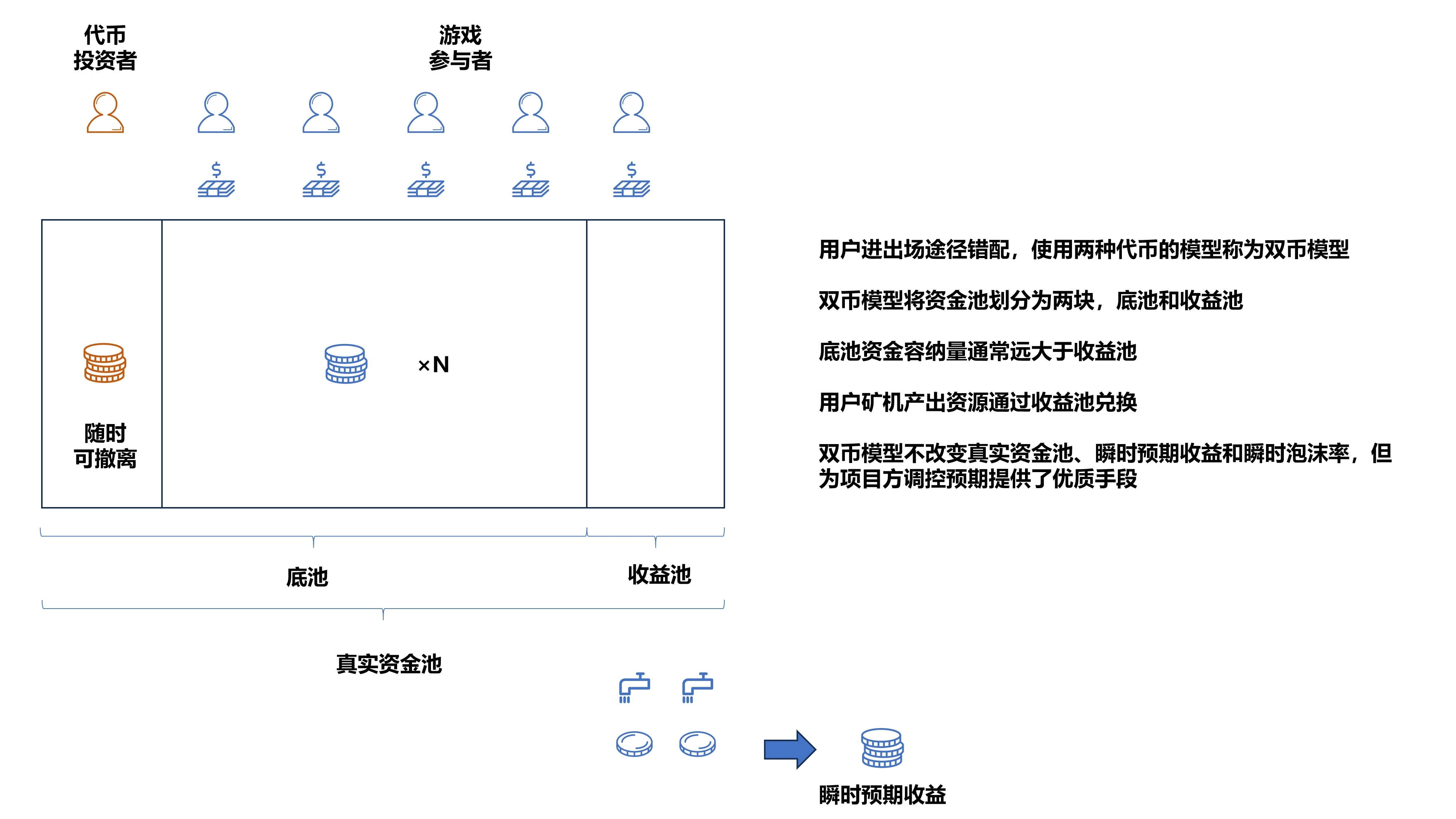

雙幣模型:用戶資金進出途徑錯配,使用兩種代幣的模型稱為雙幣模型。設有治理代幣和遊戲代幣,但治理代幣基本上不參與經濟循環的不屬於雙幣模型。

單幣模型:資金進出場僅使用一種代幣。

幣本位:用戶產出數量為特定數量的遊戲代幣。

U 本位:又稱金本位,用戶產出數量為特定數量的穩定幣,不隨遊戲代幣波動而變化。

抽卡模型:只要擁有足夠的特定資產,就能無限獲得礦機。

繁殖模型:礦機透過現有礦機產出,通常具有數量限制,以及繁殖成本隨次數增加的機制。

基本模式:單幣+幣本位模型+抽卡

首先以最純粹的單幣+幣本位模型+抽卡展開,CryptoZoon 於 21 年 7 月 28 日上線,遊戲代幣為 ZOON,玩家需要消耗 ZOON購買 Egg,然後孵化出礦機 ZOAN ,礦機再產出代幣ZOON 。

模型與運作流程非常簡單,套用前文的基本結構如下圖左側所示,套用的 GameFi 外殼如下圖右側所示。

泡沫破裂的關鍵原因

開頭提到,泡沫崩盤的四大因素:信心不足、資金不足、資金流失和泡沫過大,CryptoZoon 的崩盤主要因為哪一點?主要原因是泡沫過大、專案方設計有問題,小部分因一定資金流失。

泡沫過大:CryptoZoon 的礦機銷售模式為抽卡模式,表示使用者能夠快速入場。作為 Axie 爆紅之後 BSC 上第一批 GameFi,礦機銷售過快,導致瞬時預期收益和泡沫率快速到達峰值。

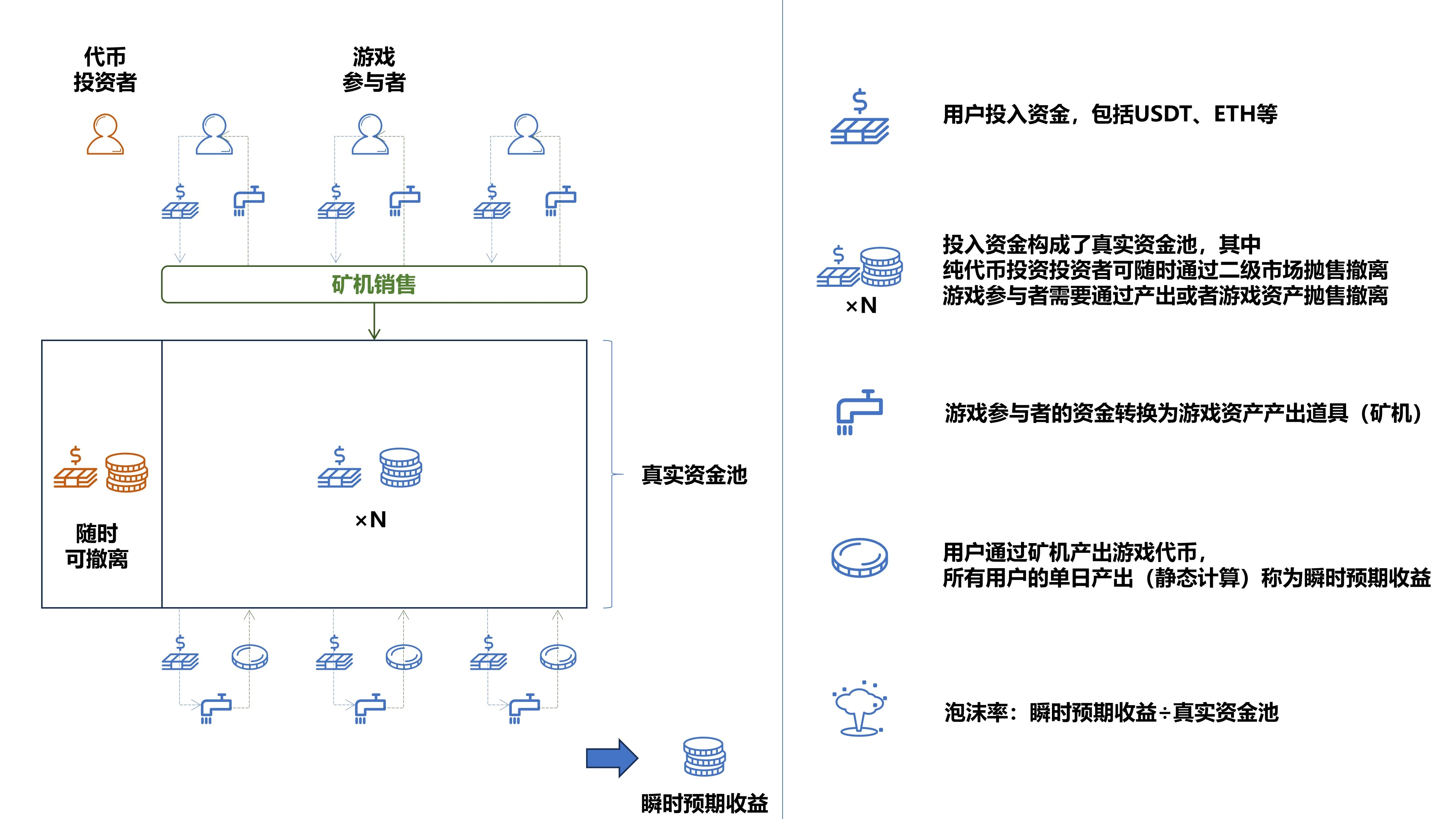

在這裡,先考慮一個問題,在不考慮代幣投資者退出與遊戲產出,靜態情況下資金入場與泡沫率有何關係?

由於 AMM 機制,代幣價格與流入資金呈二次方關係,資金池增加 10% ,則代幣價格增加 21% ;

出於靜態計算,用戶的瞬時預期收益也與資金池呈二次方關係,同樣上升 21% ;

泡沫率相應上升,與入場資金呈線性關係。

綜上,靜態情況下越多資金湧入,泡沫率越高,為何如此?因為假定了礦機能以膨脹後的價格去套取真實資金池(套現越多,泡沫越大)。而實際情況下有什麼差別?

代幣上升後,代幣投資者會傾向於拋售獲利,真實資金池縮小,但值得注意的是,在單幣模型下通常影響不會太明顯;

代幣投資者與遊戲參與者的拋售將影響 AMM 價格曲線,實際上的瞬時預期收益膨脹速率不會以二次方增長。

簡而言之,因為 AMM 曲線、獲利拋售、資金的進入將導致泡沫率上升。

資金流失:下圖為遊戲代幣 ZOON 的價格走勢圖,以代幣上線後的一小時收盤價為基準,最高上漲約 6.5 倍。

單幣模型中代幣的真實資金池即是其LP 池,陡峭的V 型走勢意味著在此期間購買代幣參與遊戲的資金被代幣投資者所賺走,而沒有有效地進入資金池以維持經濟體。另一方面,CryptoZoon 專案方設定了礦機銷售上限,導致泡沫率快速到達高峰後,資金也沒有通路大幅流入,最終崩盤。

雙幣模型:給我一個支點我就能撬動百萬美元池子

使用者資金進出途徑錯配,使用兩種代幣的模型稱為雙幣模型。設有治理代幣和遊戲代幣,但治理代幣基本上不參與經濟循環的不屬於雙幣模型,例如Axie Infinity 雖然有兩種代幣,但治理代幣AXS 僅在繁殖過程中有少量消耗,本質上仍是單幣模型。

雙幣模型具有以下特性:

BinaryX

BinaryX 正是雙幣模型的集大成者,遊戲中有兩種代幣 BNX 和 GOLD,其經濟運作流程如下:

用戶購買 BNX 進行英雄抽獎(獲得礦機);

用戶花費 GOLD 進行英雄升級(升級成高級礦機);

用戶質押英雄產出 GOLD(礦機的主要產出,並從收益池中轉移資金);

使用者使用英雄與 BOSS 進行戰鬥,獲得 BNX、GOLD 和裝備(礦機的次要產出)。

BinaryX 與雙幣模型特徵匹配如下:

進出途徑錯配:使用者需同時購入 BNX 與 GOLD,但產出主要為 GOLD,導致 BNX 價格與池子緩步上升,而 GOLD 承壓漲幅較小;

底池與收益池:BNX 為底池,資金沉澱多波動小,GOLD 為收益池,池子相對小很多,波動大;

雙幣模型不會改變真實資金池(BNX+GOLD)、瞬時預期收益(以 GOLD 價格計算)和瞬時泡棉率,但為專案方調控預期提供了優質手段。

雙幣模型的特徵為 BinaryX 的經濟運作帶來了什麼樣的調控手段?

小盤控大盤

由於用戶的收益預期透過 GOLD 價格計算,而 GOLD 的 LP 池體量極小,約為數十萬美元,因此僅需花費少量的資金即可調整用戶預期,從而拉動大池子的 BNX 上漲。而在單幣模型中則需要面對數百萬美元的底池,難以進行「調控」操作。

二級炒作

由於雙池的割離,資金從 BNX 和 GOLD 進入,但主要透過 GOLD 的途徑流出,導致 BNX 更容易上漲,二級炒作情況更加明顯。極端情況下底池可以沒有產出,也就是後來出現的 BNBH 單邊上升模型。

同時這也限制了二級用戶炒作產出代幣,因為極小的資金池容易導致將代幣價格抬升過高,成為遊戲用戶的利潤。

綜上,底池與收益池分開的雙幣模型為專案方提供了有效的經濟調控手段,同時加劇了母幣的炒作,抑制了子幣的炒作。

除了雙幣模型固有的特徵外,BinaryX 還加入了一定隨機性,為遊戲經濟體的調控提供了潛在的手段:

可控制的礦機屬性

BinaryX 中的礦機稱為英雄,透過消耗 BNX 抽卡產出,具有屬性上的差異,而屬性將極大程度地影響礦機的產出。因此透過礦機屬性的機率調整,能夠長期影響資金的流出速率。

隨機副本

在 BinaryX 中,使用者可以消耗 BNX 進入副本戰鬥,產出包括 BNX、GOLD 和裝備,存在單次獲得高倍收益的可能性,但並非每場戰鬥都是正收益。專案方能夠調整整體難度和產出,以達到一定泡沫消除。

雙幣模型不會改變龐氏屬性,但為調整用戶預期留下了充足手段。 BinaryX 有效運作了約 3 個月之久,在龐氏 GameFi 中已屬於長壽者,但最終仍因泡沫過大、入場資金不足而消亡。

U 本位模型:從帝國大廈跳下來只需要 8.8 秒

上文提及的單幣和雙幣模型之外,彼時的GameFi 還區分了幣本位和金本位(U 本位)的兩種模型,幣本位為入場、產出均使用代幣計價,U 本位則為使用固定的穩定幣價格計算。這個模型可以認為是由 Valk(女武神)率先推廣,由 CryptoMines(飛船)發揚光大,並且由於模型過度極端已成絕響。

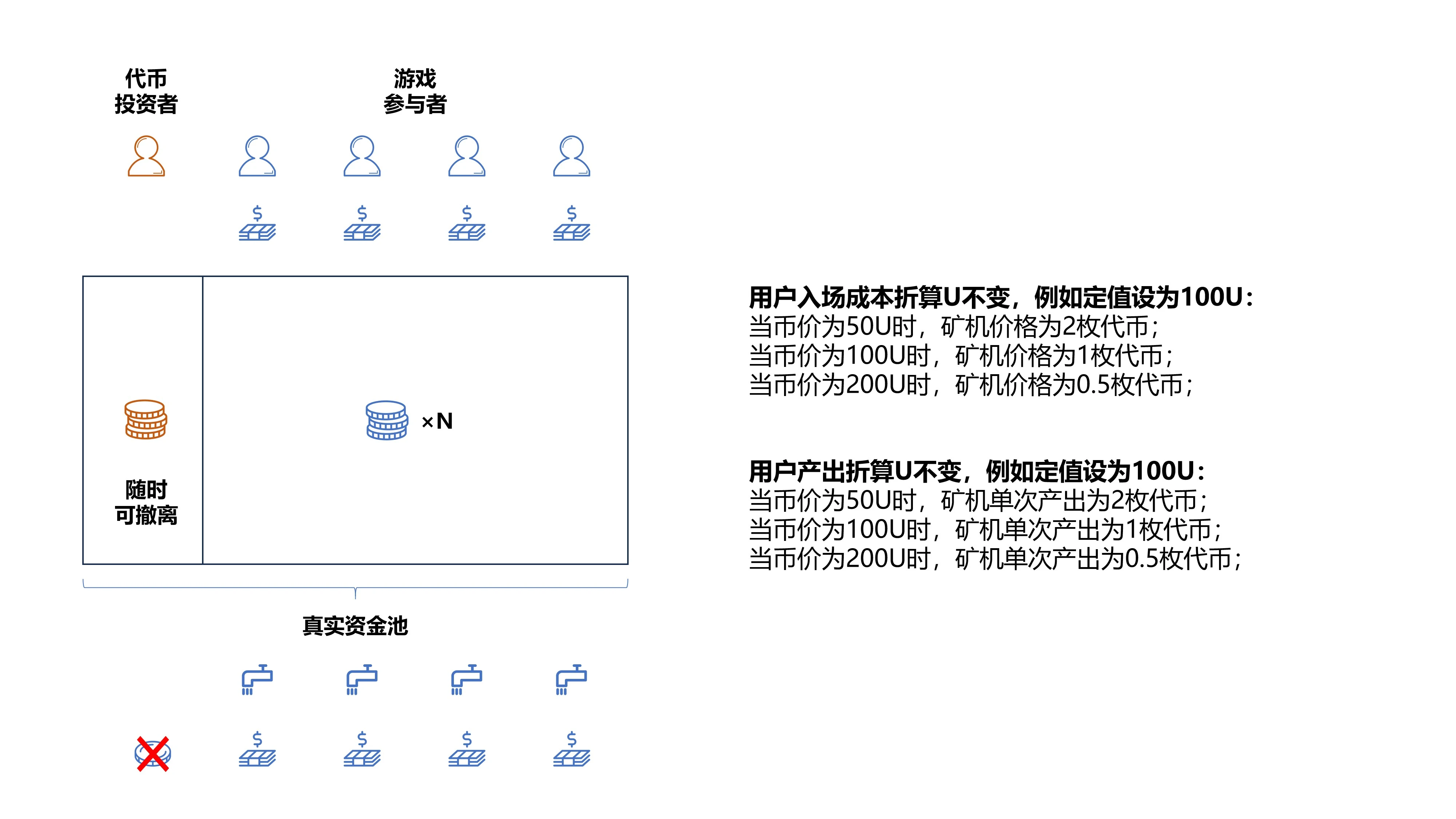

U 本位模型下,用戶入場成本折算穩定幣不變,例如定值設為 100 U:

當幣價為 50 U 時,礦機價格為 2 枚代幣;

當幣價為 100 U 時,礦機價格為 1 枚代幣;

當幣價為 200 U 時,礦機價格為 0.5 枚代幣;

而在幣本位模型下,一枚代幣的購買力是固定的,不會隨著代幣價格的變動而改變。

同樣地,用戶的產出也以特定的穩定幣折算,在任意時刻的產出若立刻出售,兌換的穩定幣金額不變。

極端正負向回饋

使用固定的穩定幣金額折算投入產出,是否龐氏屬性會被削減?

答案偏向否定,雖然這個模型削弱了來自礦機資產的拋壓,但大大增強了泡沫的膨脹與破裂。

資產拋售力道小

在幣本位模型中,購買礦機的代幣數量不會變化,因此隨著代幣價格的上升,礦機價格也將隨之上升,尤其是在雙幣模型下,透過拉動小池子的價格上漲,礦機的預期收益也將隨之上漲,造成價格的快速上升。

在沒有崩盤前兆,市場流動性充足的情況下,礦機持有者能夠出售大量的礦機資產以落實獲利。

而 U 本位下價格不論上升再多,礦機價格都不變,因此用戶不會選擇出售礦機,而是繼續產出代幣。

泡沫快速膨脹與破裂

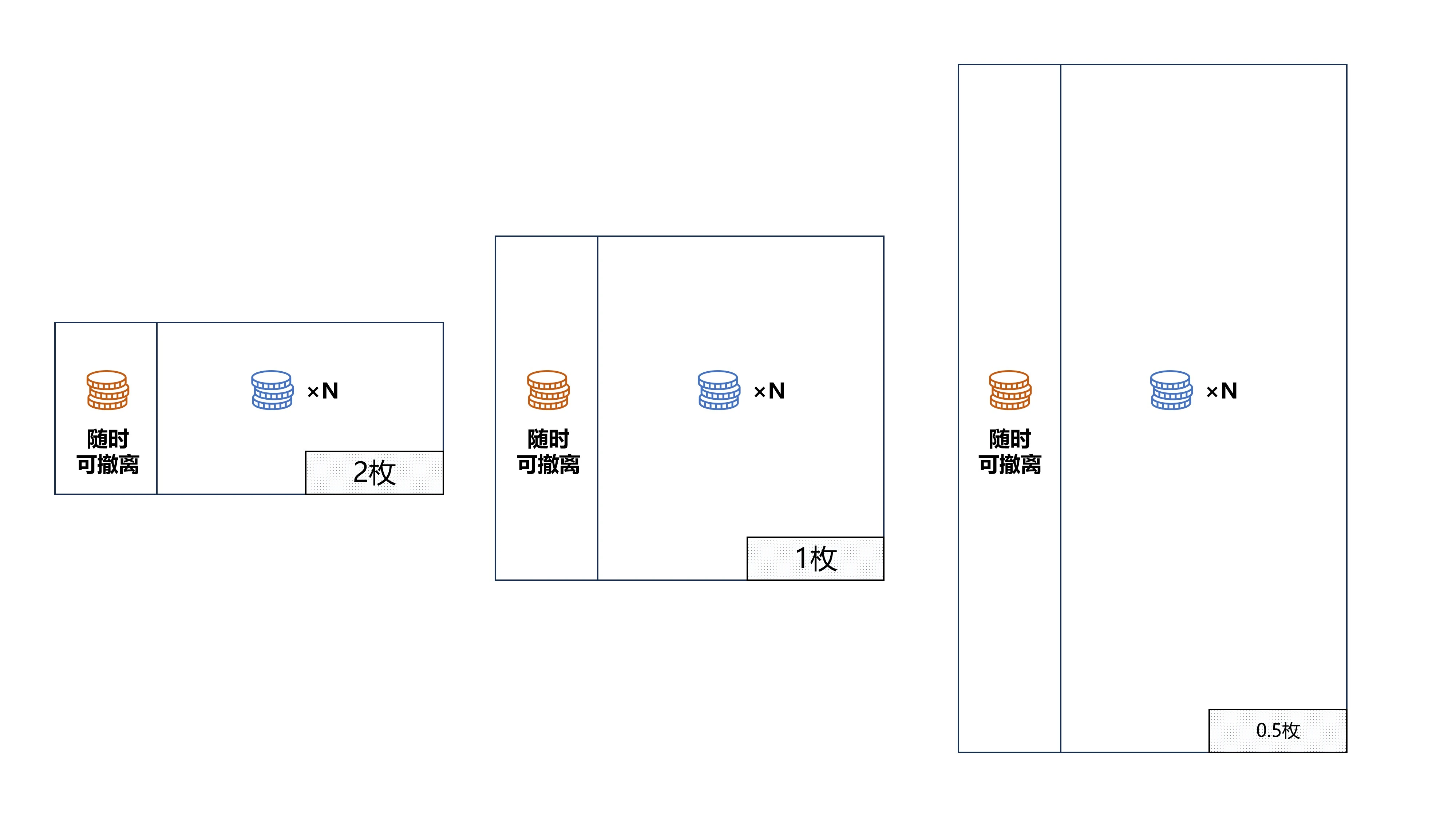

在礦機沒有拋壓的情況下,唯一的壓力來自於代幣的出售,而 U 本位模型下,正負螺旋效應明顯,基本上僅有一次單邊上漲和一次單邊下跌即走向結束。

在上漲過程中,代幣的產出會隨著價格的上漲而衰減,用戶會發現,若囤積產出代幣,帳面資產將會快速膨脹。

例如 U 本位的額定值為 100 U,此時用戶能夠產出 1 枚價值 100 U 的代幣。而當代幣到了 200 U 的價格,產出僅為 0.5 枚,因此相比後入場的用戶,可以視作代幣數量翻倍,價格翻倍,具備極為明顯的優勢。因此在上漲過程中,用戶具備明顯的惜售心理和情緒,代幣拋壓小正向螺旋上漲。

同樣地,在下跌過程中,代幣產出數量持續增加,若不率先出售,後續用戶將產出更多的代幣,價格也相對更低,因此拋壓持續增強螺旋下跌,與LUNA 的泡沫破裂過程一致。

CryptoMines 正是經歷了一輪單邊上漲和一輪單邊下跌,其代幣價格用時兩個月由 1 USDT 最高上漲超 800 USDT,LP 池高峰期超 3 萬枚 BNB。但其崩潰僅用時不足一周,代幣價格每日下跌超 50% ,並且最終因代幣增發過多,超過了代幣總量預定上限,流動性枯竭用戶已完全無法退出。

代幣投資者吸血

上節提到,參與遊戲的用戶對於產出代幣具有惜售情緒,導致了代幣的大幅上漲。而 CryptoMines 也對產出代幣的提取做出了限制,以 15 天為一周期,若提前提取將有數量懲罰。

上述情況使得代幣投資者大幅獲利並具有隨時可以退出的優勢,能夠任意時刻從高點大額退出,使資金池快速大量地失血。

如下圖所示,在不增加礦機數量的情況下,遊戲參與者所產出的份額隨著價格的上升而下降,但持幣者的拋售能力卻不會下降,當上升至一定程度時成為潛在的巨大拋壓力量。

最終 U 本位模型的 GameFi,愈發多的用戶選擇僅持幣不參與遊戲進程,導致遊戲生命週期愈發短暫,淪為了純粹的二級炒作,該模型也從此消亡。

繁殖模型:無效的市場調控

除了上述單幣與雙幣模型、幣本位與 U 本位模型,還有一大關鍵差異為礦機資產的銷售方式,本文稱為抽卡模型與繁殖模型:

抽卡模型指礦機來自於遊戲系統的直銷,價格恆定,通常情況下沒有數量的限制。

繁殖模型下,子代礦機來自其他用戶的礦機合成產出,價格由市場決定,數量受母礦機數量、市場情緒控制。

九藏貓(DNA×CAT)

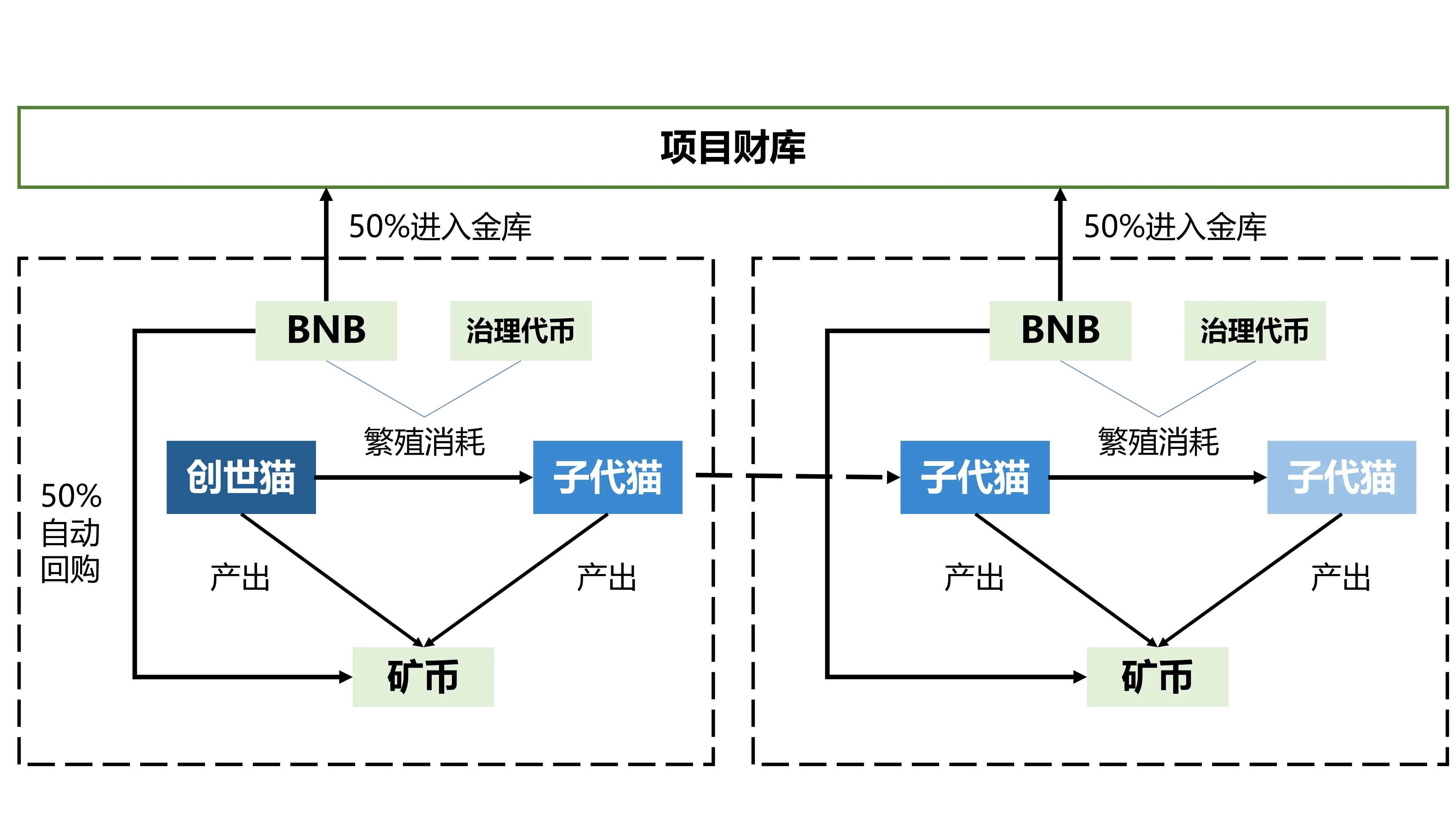

所有的子代貓均來自前代的繁殖,在繁殖時用戶需要消耗 BNB 和極少數的治理代幣 DXCT, 50% BNB 自動回購 SFC,其餘進入金庫由專案方操作。

其中 SFC 為遊戲經濟體的唯一代幣,礦機透過參與遊戲活動產出 SFC,孵化時消耗的 BNB 為其承接力量。

繁殖模型下,數量與價格由市場決定,此機制能否透過市場自我調節,削減龐氏屬性以達到更長久的運作?答案仍是否定的。

價格高昂,利潤完全被早期玩家截取:

在繁殖模型下,遊戲早期的資產數量是極為稀有的,因此價格將極為高。另一方面,由於礦機直接由玩家產出和銷售,售價與成本之間的差價部分直接由早期玩家取得。

差價如何計算?在九藏貓中孵化單一子代貓需要耗時 5 天,可以認為差價為單一礦機 5 日的產出。假設靜態計算中礦機 20 天回本,意味著 25% 的利潤直接流入了孵化者手中。而抽卡模型下用戶資金進入 LP 池,由整體生態產出提取,可見繁殖模型大幅削減了資金池的厚度。

指數繁殖,泡沫快速膨脹

從 21 年至今的繁殖模型 GameFi,通常一對母礦機能夠產出 7 個子代礦機,這將導致只要存在任何一點利潤空間,持有者就會不斷生產礦機,直到利潤歸於零。造成了資產和泡沫將以指數級上漲。

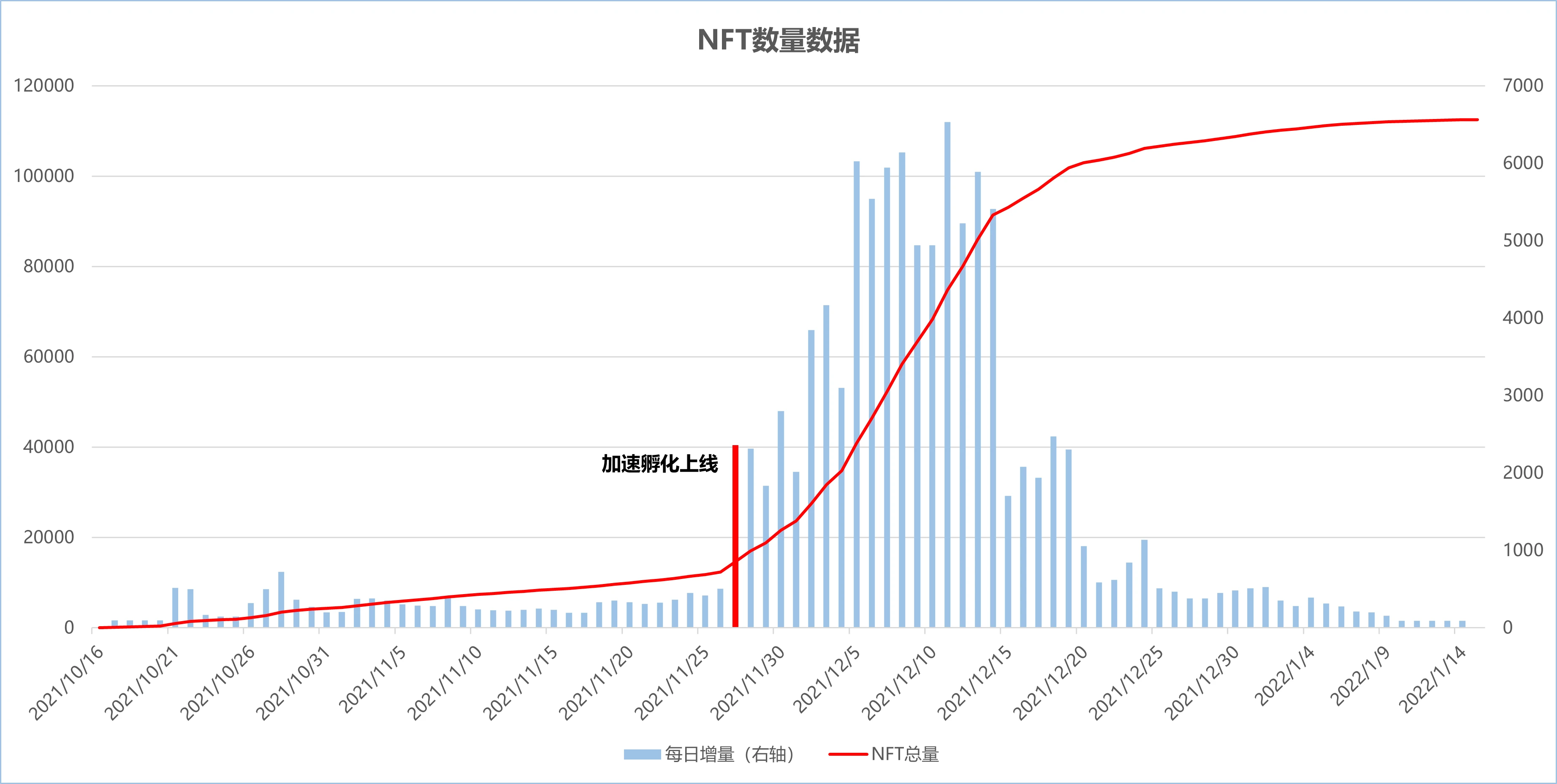

下圖為21 年九藏貓NFT 數量統計圖,最開始子代的生產需要五天孵化期,而在開啟加速孵化功能(可花費代幣直接完成孵化)後數量開始狂飆,代幣產出快速翻倍,礦機數量供需關係轉變,最終使得資金承接難度爆炸成長,僅維持了18 天開始崩盤。

從 21 年的九藏貓到 24 年的 Gas Hero,一旦遊戲開啟前或正式開啟初期熱度過高,往往初代資產過度炒作、價格飆升,而後礦機數量指數上升疊加價格下跌趨勢,導致最終快速崩盤。

結論

對以上經濟設計總結如下:

單幣模型:對於各方均較為穩定,但也因此較為難以進行預期調整、控盤;

雙幣模型:將波動性分化至了兩個池子中,能夠較為簡易地實現預期調控;

幣本位模型:相對穩定,沒有自我回饋效應,容易出現資產端的加值拋壓;

U 本位模型:極不穩定,正負螺旋效應顯著,容易出現炒作者的持幣拋壓;

抽卡模型:能夠與其他設計結合控制資金流動,但容易出現單日過度湧入的情況;

繁殖模式:容易導致開盤的過度 FOMO,適用於專案方能有效把控運作節奏、進行市場供需調控的情況。

除了上述基本模型外,還陸續出現了許多有效的機制創新。對於專案方而言,其根本目標是如何做大泡沫並延緩崩盤時間,具體涉及經濟模型設計與營運節奏配合、鼓勵用戶鎖倉/復投、製造情緒與事件、在全週期控制進出場資金等多種方面。

不過在當下,很少有純粹的龐氏模型 GameFi,但金融屬性作為Web3的天然屬性,仍不能忽視。

而對於使用者而言,有什麼關鍵要點?

其一在於人聲鼎沸時即是離場時機,不在於價格的高低,而是估值的退出流動性問題,龐氏模型的GameFi,以宣稱N 天回本為基本要素,然而往往支撐不了多少個N 天,人聲鼎沸即是能以最高估值退出兌現之時,而不用冒險繼續挖提賣N 天。

另一方面 GameFi 市場資產以P2P 為主,需要對手盤承接,人聲鼎沸意味著最好的退出流動性。等到進入下跌趨勢,P2P 市場將面臨流動性崩潰,難以出手的問題。

而使用者最需要認清的是,經濟模型的設計只能影響大致的發展進程與方式。對龐氏模型而言,經濟體的上漲與下跌不是經濟模型設計的好壞帶來的,而是資金的進出決定的,本質上是人與人之間的負和博弈,理性投資、控制風險才是根本要素。